Книга: Входы и выходы: 15 мастер-классов от профессионалов трейдинга

Назад: От кого зависят тренды

Дальше: Глава 15 Мартин Кнапп В следующий раз все должно быть правильно

Письмо от Паскаля

Активные границы

Почему прежде никто не додумался до этого? Этот вопрос я задавал себе одно время. Не исключено, что мой ответ будет мало отличаться о того, что скажет д-р Элдер, если у него спросят, почему у него получилась полезная книга о трейдинге. Он объединил знания из разных областей: психология, трейдинг и писательская профессия. Мои идеи стали результатом знаний в сферах прикладной математики и программирования, но главное, они нужны были мне, чтобы торговать.

В дополнение к эффективному объему и эффективному отношению я хотел бы рассказать о своем индикаторе второго уровня. Это активные границы, которые показывают, когда акция перекуплена или перепродана. Он отличается от всех существующих индикаторов перекупленности и перепроданности, поскольку учитывает как цену, так и объем. Другие инструменты, такие как индекс относительной силы (RSI) и поддержка/сопротивление, основываются только на цене акции и не принимают в расчет объем, хотя это принципиально важная характеристика активности рынка.

Уровни поддержки и сопротивления показывают зоны, где тренд разворачивается чаще всего. Не забывайте, инвесторы покупают не потому, что акция дешевая, и продают не потому, что она дорогая. Они покупают в ожидании роста цены и продают в ожидании ее падения. Аналогично акция падает не потому, что RSI перекуплен, а потому, что трейдеры ожидают ее снижения. Эти два фактора взаимосвязаны — чем выше цена, тем ниже ожидания относительно ее роста.

Активные границы позволяют отслеживать ожидания пула трейдеров, активно торгующих конкретной акцией. Индивидуальные ожидания относительно прибыли определяются двумя факторами — величиной ожидаемого роста и уплаченной ценой. Можно, конечно, предположить, что трейдер исходит из результатов фундаментального и технического анализа, а не из цены покупки. Она никак не влияет на дальнейшее движение акции. Однако большинство принимает решения о покупке и продаже, исходя из текущих прибылей или убытков.

Предположим, что два трейдера держат акцию с текущей ценой $10. Трейдер А купил по $8, а трейдер Б — по $9,95. Оба могут верить в светлое будущее компании, но трейдер А уже заработал 25 % и более склонен зафиксировать прибыль. С этой точки зрения ожидания трейдера А относительно роста цены ниже, чем ожидания трейдера Б. В основном это связано с тем, что ожидания трейдера А уже частично реализовались — он имеет 25 %-ную бумажную прибыль. Как правило, ожидания трейдера в любой момент обратно пропорциональны его ROI (рентабельности инвестиций).

Если известно, по какой цене куплена каждая акция, то можно рассчитать ROI для нее в любое время. Поминутный расчет средней ROI является довольно близким приближением, позволяющим следить за средней ROI толпы трейдеров. Активность толпы на рынке любой акции создает определенные модели поведения и ожидания прибыли; когда средняя ROI акции достигает определенного уровня, тренд нередко разворачивается.

Активные границы — это устойчивые зоны максимальных и минимальных средних значений ROI для пула активных акций, или, как я это называю, для активного флоута. Размер такого пула задается визуально, аналогично лучшей ширине конверта. Когда вы хотите построить конверт вокруг скользящей средней, вы пробуете различные коэффициенты, стараясь найти такой, который обеспечивает включение всех цен, кроме экстремальных. Для одних акций требуется 5 %-ный конверт, для других — 3,5 %-ный и т. д. Для определения активных границ нужно корректировать размер активного флоута до тех пор, пока не найдется такой, на средней ROI которого произошло наибольшее количество разворотов за последние шесть месяцев или немного больше.

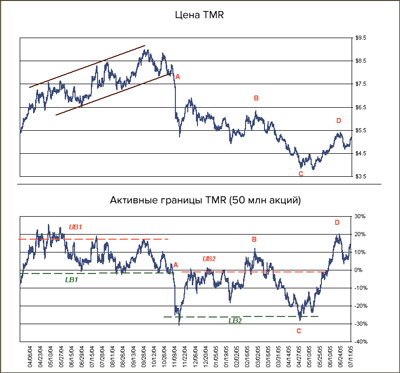

TMR (The Meridian Resources Corp.) — газодобывающая компания. График показывает среднюю ROI для каждой минуты торгов. Линия в основном следует за ценовым трендом, но обратна среднему значению ожиданий толпы трейдеров: чем выше средняя ROI, тем ниже ожидания в отношении роста. Активные границы — горизонтальные линии на графике средней ROI. Уровень этих линий изменяется от акции к акции, поскольку у разных групп инвесторов и трейдеров разные ожидания прибыли и устойчивость к убыткам.

У TMR средняя ROI для 50 млн акций дает намного более устойчивую картину, чем цена. Это значение (50 млн) определено методом проб и ошибок — перебором 30, 50, 70 и т. д. Линия средней ROI колеблется между верхней и нижней активной границей (UB1 и LB1). Когда компания объявила в ноябре о плохих результатах (точка A), ожидания держателей акций изменились, что привело к формированию новых границ (UB2 и LB2), соответствующих более скромным ожиданиям.

При движении по графику слева направо видно следующее:

• С апреля по ноябрь 2004 г. активные границы находились на значениях ROI, равных 0 % и 20 %. Когда средняя ROI падала до нуля, акцию покупали, а после подъема до 20 % — продавали. У верхней границы коллективные ожидания роста цены становились очень низким. Толпа трейдеров считала, что на этом уровне акция слишком дорогая, сокращала объемы покупок, и акция поворачивала вниз.

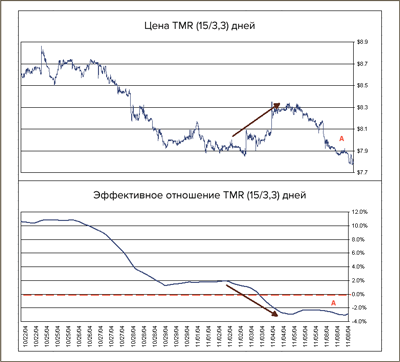

• В точке A в ноябре 2004 г. цена прорвала линию восходящего тренда, и средняя ROI упала до нижней активной границы (LB1). Само по себе такое снижение могло бы означать вход в зону покупки, но падение эффективного отношения (см. рисунок на следующей странице) говорит о том, что компания испытывает трудности и следует продавать.

• После падения, спровоцированного пересмотром запасов природного газа у компании в сторону понижения, активные границы (UB2 и LB2) акции сместились далеко в отрицательную зону. Верхняя граница, находящаяся ниже 0 %, характерна для сильного нисходящего тренда, а нижняя граница выше 0 % указывает на сильный восходящий тренд.

• В точке B акция попыталась начать ралли, а средняя ROI активного флоута поднялась выше верхней границы в зону перекупленности. В отсутствие позитивных новостей акция была готова к развороту вниз.

• В точке C средняя ROI коснулась нижней границы, а эффективный объем продемонстрировал очень сильный разворот вверх. Вместе эти сигналы указывали на отличную возможность для покупки.

• В точке D цена еще очень низка, а ROI превысила уровень UB2 и вернулась на уровень UB1. Это говорит о том, что в краткосрочной перспективе акция перекуплена. Что произойдет в долгосрочной перспективе, зависит от новостей и движения эффективного объема.

В точке A в ноябре 2004 г. — эта точка обозначает одну и ту же дату на обоих рисунках — средняя ROI упала до нижней активной границы (LB1, рисунок на предыдущей странице). В этой точке толпа трейдеров считала акцию дешевой, коллективные ожидания были высокими, и цена должна была отскочить. Но этого не произошло, потому что появились плохие новости. Между 2 и 4 ноября, хотя цена акции росла, эффективное отношение стало отрицательным, что видно на графике. Это показывает, что продавцы доминировали даже в период резкого роста цены, а значит, ралли было ложным, и цена должна снизиться. Сочетание эффективного объема крупных игроков, эффективного отношения и активных границ позволяет принимать лучшие торговые решения, особенно при свинг-трейдинге. Такой метод не подходит для внутридневной торговли и долгосрочных инвестиций. Эти индикаторы по отдельности могут привести к серьезным ошибкам, поэтому следует дождаться, пока их сигналы будут иметь одинаковое направление.

1. Как выбирать пул активных акций?

Это делается методом проб и ошибок: я перебираю цифры до тех пор, пока не найду размер, дававший самую надежную картину разворотов в прошлом.

2. Почему активные границы дают повторяющуюся картину максимумов и минимумов?

Если честно, то я не знаю. Думаю, что пул трейдеров той или иной акцией относительно постоянен. Профессиональные трейдеры обычно не вкладывают деньги в акции без тщательного анализа, который требует времени. Инвесторы предпочитают держать акции одной и той же компании длительное время, торгуя ими от случая к случаю. Активные границы говорят о том, что в среднем стратегия пула активных трейдеров остается постоянной. Анализ ROI этого пула трейдеров дает хорошую картину того, как они будут реагировать на подобные обстоятельства в будущем.

3. Для всех ли акций подходят активные границы?

Конечно нет! Они не слишком хорошо работают в следующих случаях:

• медленно обращающиеся акции (когда оборот флоута занимает больше шести месяцев);

• гиперактивные акции (когда оборот флоута происходит в течение нескольких недель в результате того, что внутридневные трейдеры отодвигают на задний план инвесторов и свинг-трейдеров);

• вяло торгуемые акции, поскольку торговые решения всего нескольких человек могут сильно повлиять на индикатор.

Я уверен, что анализ взаимосвязи цены и объема является ключом к пониманию баланса спроса и предложения. Д-р Элдер говорит о том же, используя индекс силы, но для полной реализации преимуществ этого подхода мне пришлось взять другой набор данных — поминутную информацию. Идеальных методов не бывает, и я по-прежнему делаю ошибки, обычно когда я пытаюсь упредить мои индикаторы.

Ни один рыночный инструмент не работает идеально, но их сочетание может привести к успеху. Если вы новичок и разочаровались в собственном методе торговли, то перескакивание на более сложные инструменты вряд ли пойдет на пользу. Однако если вы успешно торгуете, то изучение моего подхода может помочь вам улучшить результаты.

Назад: От кого зависят тренды

Дальше: Глава 15 Мартин Кнапп В следующий раз все должно быть правильно