Книга: Входы и выходы: 15 мастер-классов от профессионалов трейдинга

Назад: Глава 11 Дэвид Вайс Поведение пары «цена-объем» как отражение реальности

Дальше: Казначейские облигации

Сахар

В 2004 г. мое внимание привлекла долгосрочная бычья перспектива сахара, если судить по годовому графику сахара, начиная с 1932 г. На нем был виден огромный многолетний треугольник — я специально выискиваю подобное сжатие цен на долгосрочных графиках. Оно означает, что силы спроса и предложения приближаются к равновесию, которое неизбежно будет нарушено. Долгосрочный анализ открывает очень соблазнительные перспективы, но требует огромного терпения.

После минимума 1999 г. сахар в 2000 г. быстро вырос, а затем на протяжении четырех лет не выходил из диапазона 2000 г. Исследуя узкие диапазоны, Тоби Крейбел пришел к выводу — если три-четыре последних столбика в ряду из 20 столбиков оказываются самыми узкими, то это говорит о сжатии сил и грядущем прорыве в ту или иную сторону. Он не распространял свой вывод на годовые графики, но, по-моему, это вполне можно сделать.

Имелись также и циклические признаки формирования дна. У сахара, как и у многих других рынков, есть свой цикл продолжительностью 17,5 лет. Самые крупные минимумы наблюдались в 1932, 1949, 1967 и 1985 гг., а следующий должен прийтись на 2003-й или 2004 г. Таким образом, у меня был цикл в дополнение к сжатию. Сахар — дешевый рынок: тут цент, там цент, но если у тебя много контрактов, то набегает хорошо.

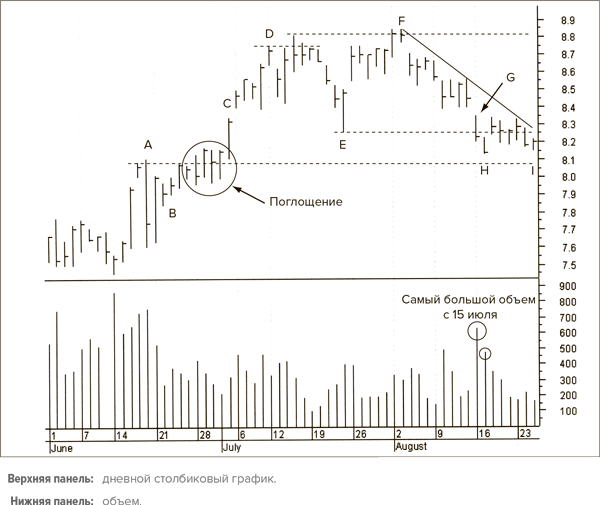

Сахар двигался по восходящей вплоть до июня 2004 г. Массированная продажа 18 июня чуть не нарушила тренд, однако рынок тут же возобновил рост. В зоне В он заметно сузился. Я расценил это как формирование модели поглощения, поскольку цены закрытия в зоне В находились около максимумов. В течение дня покупатели прибывали, и к концу дня медведи капитулировали. В точке С спрос превысил предложение, и сахар поднялся до точки D. Новый максимум 15 июля лишь немного превысил предыдущий, что говорило об ослаблении толчка вверх. В тот день рынок закрылся на почтительном расстоянии от максимума, а значит, следовало ожидать отката с последующим тестированием прорыва.

В июле — августе 2004 г. я торговал фьючерсами на март 2005 г. Это нужно, когда ведешь долгосрочную торговлю. Так я избавляюсь от заботы об издержках, связанных с продлением контракта, и даю рынку время на развитие. Я могу сократить или увеличить позицию, но предпочитаю не менять ее — лучше вой ти в сделку на хорошем уровне и быть готовым пожертвовать частью прибыли. Этой тактике я научился у своего наставника, который открывал крупные длинные позиции и путешествовал по всему миру. Похоже, его наука пустила глубокие корни. Основную торговлю я веду в другом стиле, но когда удается, такой подход открывает огромный потенциал получения прибыли, если, конечно, хватает дисциплины не мешать рынку. Трудно держать долгосрочную позицию, когда сидишь перед монитором.

В точке Е рынок протестировал предыдущий максимум на большом объеме, но этот уровень поддержки выдержал проверку, и между уровнями D и Е сформировался торговый диапазон. Сахар отскочил к вершине диапазона в точке F, однако 3 августа дневной диапазон сузился. Подъем не был легким, а это повышает вероятность неудачного прорыва. Совершив прорыв гэпом вниз, сахар начал падать.

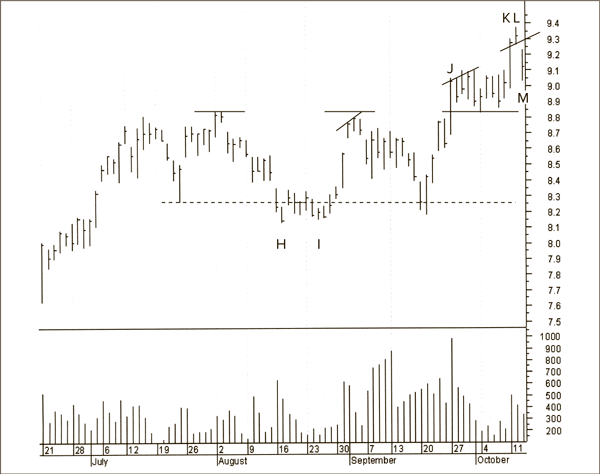

В точке G (16 августа) рынок достиг самого высокого объема после максимума 15 июля, прошел через минимум и остановился на уровне Е. На следующий день, в точке H, сахар пошел вниз, но с маленьким диапазоном при все еще высоком объеме — усилие не принесло заметного вознаграждения. В этой области спрос превзошел предложение, и на следующий день рынок скачком вернулся в свой диапазон. Именно тогда я стал внимательно подыскивать точку для входа в рынок. В точке I дневной диапазон очень узкий, объем низкий, столбик закрылся выше и ближе к верхней границе дневного диапазона. Повторное тестирование точки H показало, что надо играть на повышение. Я вошел на уровне 8,19, поставив стоп-приказ на 8,10, словно говоря рынку: «Ну, докажи, что я неправ!».

СДЕЛКА 1. ВЫХОД

Я открыл длинную позицию 25 августа на уровне 8,19 в точке I. Мгновенного вознаграждения на следующий день я не получил, но оставил и позицию, и стоп-приказ, а затем восходящий тренд возобновился. Он формировался как серия более высоких максимумов и уровней поддержки. В точке J, 27 сентября, сахар прорвал июльский максимум на очень высоком объеме — это было большое ценовое движение с сильным закрытием, когда спрос превышал предложение. Затем последовало 9-дневное боковое движение, во время которого рынок переваривал фиксирование прибылей, ликвидацию длинных позиций и новый цикл коротких продаж. В точке K, 11 октября, восходящий тренд возобновился, однако объем был чуть ниже, чем в точке J. На следующий день, 12 октября, рынок двинулся вверх с очень коротким диапазоном «максимум-минимум» и закрылся в средней точке. Объем был почти таким же большим, как накануне. Подобное поведение вызывало беспокойство, не настолько сильное, чтобы уйти с рынка, но достаточное, чтобы поднять стоп-приказы. Я поднял стоп-приказ почти к самому минимуму столбика К. На следующий день, 13 октября (последний на этом графике), рынок опустился гэпом, и я вышел, закрыв позицию.

Я вышел из сделки, помня слова Вайкоффа, который говорил, что можно идентифицировать точки разворота. Определить, когда тренд подходит к концу, можно по длине столбиков и объему во время волн покупок и продаж. За день до моего выхода ценовой диапазон сузился, но в последний день он расширился до максимального уровня за несколько месяцев. Когда сахар рос, его дневные диапазоны сужались, а затем произошло самое большое дневное падение с 18 июня. Именно по этой причине я и закрыл длинную позицию. Это была одна из тех сделок с сахаром, которые я совершил в 2004 г., применив правила анализа тикерной ленты к столбиковым графикам.

ИТОГ СДЕЛКИ

Длинная позиция March 2005 SugarПокупка 25.08.04 @ 8,19 центаПродажа 13.10.04 @ 9,15 центаПрибыль = 0,96 цента на фунт

СДЕЛКА 1: КОММЕНТАРИЙ ПО ВХОДУ

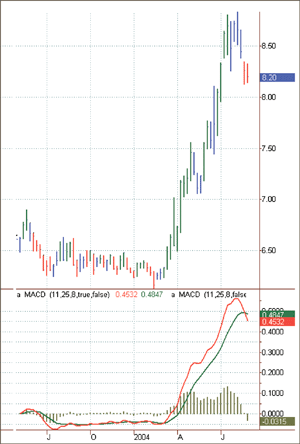

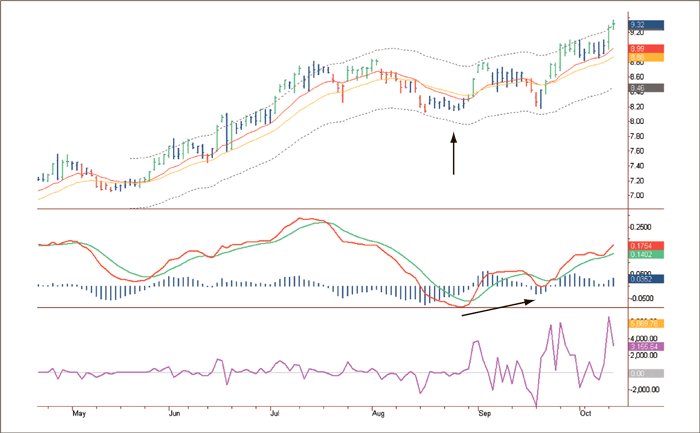

На левой стороне недельного графика видно начало бычьего движения на рынке сахара. Взгляните на дно гистограммы MACD в июле 2003 г., когда медведи еще имели силу. Через несколько месяцев, в начале 2004 г., они столкнули сахар к новому минимуму, однако индикатор сформировал значительно более мелкое дно. Дэвид, пожалуй, назвал бы эту модель ложным медвежьим прорывом и пружиной. Бычье расхождение технического индикатора говорит о том же — медведи выдохлись, быки готовы взять власть в свои руки. Когда разные аналитические методы говорят об одном и том же, они подтверждают друг друга.

Новый максимум гистограммы MACD в июле 2004 г. говорил о том, что быки очень сильны. Судя по новому пику индикатора, после текущей паузы сахар должен, скорее всего, подняться еще выше. Вместе с тем, несмотря на возможность роста цен, сигнал импульсной системы у правого края графика запрещает покупку. Пока он остается красным, власть принадлежит медведям, а покупателям надо сидеть и ждать.

Дневная гистограмма MACD довольно вялая, ее недавний минимум говорит о силе медведей в краткосрочной перспективе при полном отсутствии признаков бычьего расхождения. Импульсная система синяя, т. е. позволяет играть и на повышение, и на понижение. Рынок сахара, похоже, бычий и приближается к концу коррекции, однако явных признаков ее завершения пока нет. Недельная импульсная система велит покупателям ждать, пока не исчезнет красный сигнал.

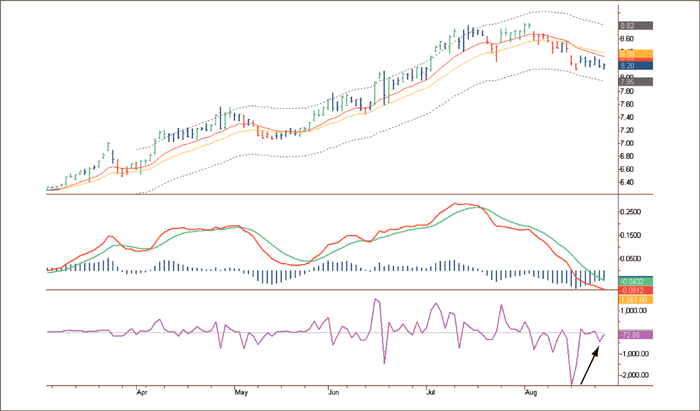

Этот дневной график говорит, что сахар приближается к низшей точке отката. Индекс силы демонстрирует бычье расхождение, а линии MACD, которые шли вниз на протяжении нескольких недель, начинают разворачиваться в области предыдущего дна.

СДЕЛКА 1: КОММЕНТАРИЙ ПО ВЫХОДУ

У правого края графика сахар находится над верхней границей канала в зоне сильной перекупленности, в то время как гистограмма MACD намного ниже, чем в сентябре. Малейшее движение вниз приведет к образованию медвежьего расхождения. На следующий день рынок открылся снижением, и Дэвид продал свою позицию.

Ралли, которое началось после того, как Дэвид купил сахар, быстро достигло зоны сопротивления около верхней границы канала. Рынок снова повернул вниз и отталкивал покупателей еще две недели. В середине сентября фьючерсы на сахар опустились ниже уровня стоимости к нижней границе канала. На следующий день цены пошли вверх, оставив за собой превосходное бычье расхождение. С того момента сахар пошел вверх и достиг верхней границы канала с убедительными новыми пиками гистограммы MACD и индекса силы. Эти пики свидетельствовали о силе рынка и предрекали дальнейший рост цен.

Глядя на сделку Дэвида с сахаром, можно сказать, что он поспешил с входом. Я бы подождал разрешения недельной импульсной системы на покупку. А вот вышел из сделки Дэвид виртуозно — он продал на прорыве вверх, когда рынок кипел и запоздалые игроки бросались наперегонки покупать. «Покупай дешево, продавай дорого» — легко сказать, но трудно сделать!

ИЗБЕГАЙТЕ ТОГО, ЧТО КАЖЕТСЯ УДОБНЫМ

Замечание Дэвида. Если бы меня спросили, что полезно почитать будущим трейдерам и тем, кто борется за место на рынке, то я бы назвал интервью, которое Джек Швагер взял у Уильяма Экхардта («Новые маги рынка»). Системный подход Экхардта отличается от моего интуитивного стиля, однако в его словах масса здравого смысла. Вот несколько примеров.— Не уверен, что смог бы заработать даже самую малость на своих представлениях о рынке.— Тот, кто слишком усердно ищет модель, обязательно увидит ее где-нибудь.— Мы не можем смотреть на данные беспристрастно.А вот его высказывания о покупке на откатах:— Избегайте того, что кажется удобным, ибо это удобство мнимое.— Тот, кто переносит на торговлю свои обычные привычки и наклонности, тянется за большинством и неизбежно проигрывает.

Швагер Дж. Новые маги рынка: Беседы с лучшими трейдерами Америки. — М.: Альпина Паблишер, 2011.

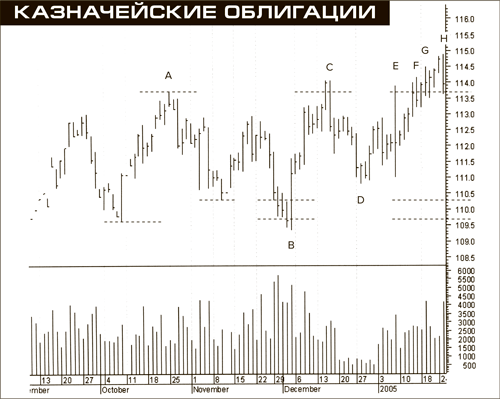

СДЕЛКА 2. ВХОД

При анализе рынка я всегда начинаю с определения его торгового диапазона. Прикладывая линейку к бумаге, я пытаюсь найти место, где, образно говоря, кормится рыба. В марте 2005 г. облигации находились в волатильном торговом диапазоне (3,5 пункта), который сохранялся с сентября 2004 г. по январь 2005 г. В точке А они коснулись уровня сопротивления и пошли вниз, а в декабре достигли дна в точке В и снова стали расти. Скачок произошел 16 декабря в точке С, после чего 28 декабря рынок достиг минимума в точке D.

Назад: Глава 11 Дэвид Вайс Поведение пары «цена-объем» как отражение реальности

Дальше: Казначейские облигации