Книга: Входы и выходы: 15 мастер-классов от профессионалов трейдинга

Назад: Глава 2 Фред Шуцман Пусть за меня торгует компьютер

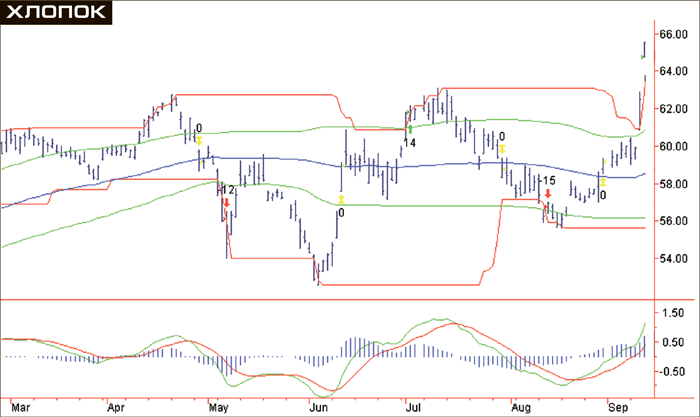

Дальше: Хлопок

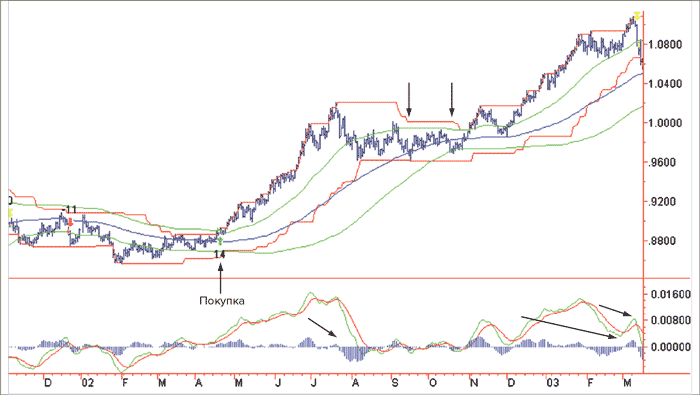

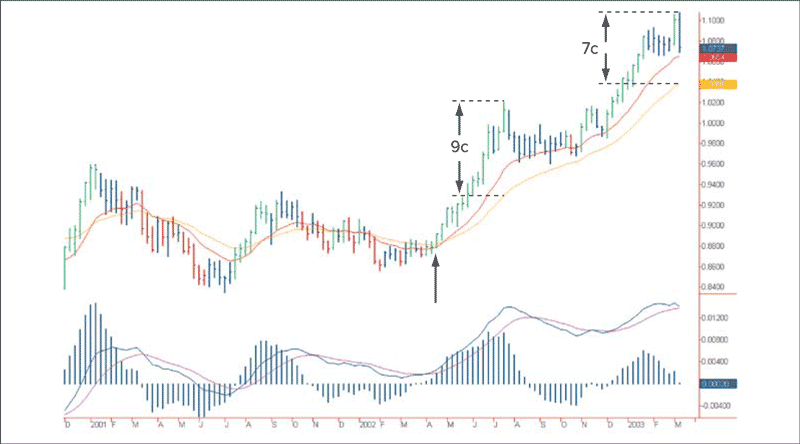

Евро

Это система торговли на прорывах канала — она выявляет тренд и входит в сделку, когда волатильность растет в направлении этого тренда. Большинству подобные системы не нравятся из-за больших просадок. Мы обнаружили, что применение двух каналов позволяет ужесточить параметры. Используя полосы Боллинджера в паре с каналом Дончиана, мы стараемся укротить зверя волатильности. Канал Дончиана строят путем проведения вперед горизонтальных линий от наивысшего максимума и наивысшего минимума за определенное число дней. В нашем случае использован 34-дневный канал Дончиана. Обратите внимание на то, что верхняя и нижняя границы канала могут изменяться независимо друг от друга.

ИТОГ СДЕЛКИ

Покупка 19.04.02 Euro @ $89,12Продажа 13.03.03 Euro @ $107,88Прибыль на контракт = $18,76

СДЕЛКА 1. ВЫХОД

Данной системой предусмотрено два правила выхода: расхождение линий MACD (мы предпочитаем находить расхождения визуально, хотя у нас и есть программа для их распознавания) и движение цен против тренда, когда закрытие происходит с другой стороны 89-дневной МА.

Эта система показала хорошие результаты при тестировании на исторических данных — она была прибыльной, но просадки оказались слишком большими. Мы отказались от нее, потому что не сумели снизить риск. Справься мы с этой задачей, я бы не стал демонстрировать эту систему сейчас.

В июле 2002 г. гистограмма MACD демонстрировала расхождение, а линии MACD — нет.

В сентябре цены закрытия не опускались ниже МА. В октябре они все же прорвали ее, и, хотя мы не любим игнорировать сигналы, это пришлось сделать, ведь система находилась на тестировании. Другие наши системы говорили, что надо держать позиции. Рынок закрывался ниже МА не потому, что он падал, а потому, что шел в боковом направлении, решили мы и поставили стоп-приказ ниже сентябрьского минимума. И он в итоге сохранил нашу позицию.

Период с января по март отмечен сильным расхождением. И линии MACD, и гистограмма MACD формировали его довольно долго, что делает сигналы весомее.

Когда евро закрылся ниже МА, мы ликвидировали позицию.

СДЕЛКА 1: КОММЕНТАРИЙ ПО ВХОДУ

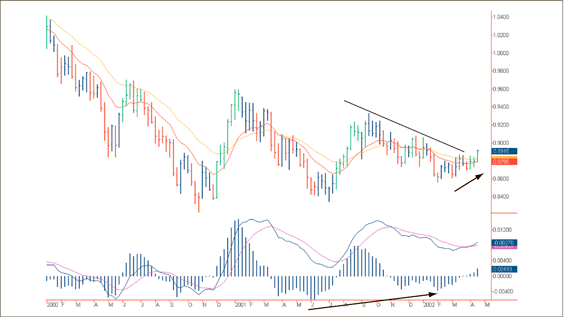

Линии тренда коварны, поскольку на одном и том же графике их можно провести чуть выше или чуть ниже в зависимости от субъективной оценки. Однако у правого края графика цены идут против нисходящей линии тренда, когда обе ЕМА разворачиваются вверх, сигнализируя о возможном прорыве вверх.

Покупай дешево, продавай дорого! В апреле 2002 г. евро был явно дешевым. Эта новоиспеченная европейская валюта, которую недавно выпустили в обращение на одном уровне с американским долларом, очень быстро упала ниже 85 центов. На этом недельном графике видно, что на фоне массового пессимизма евро нашел поддержку в середине 80-центового диапазона. В 2003 г. дно гистограммы MACD было мельче, чем в 2002 г., что говорит об ослаблении медведей. У правого края недельного графика обе ЕМА (26– и 13-недельная) поворачивают вверх, как и гистограмма MACD, а значит, на рынке верховодят быки — импульсная система дает сигнал покупать. Красная линия (13-недельная ЕМА) находится ниже желтой линии (26-недельная ЕМА), но готова пересечь ее снизу вверх. Такие пересечения обычно происходят во время наиболее динамичных этапов ралли.

ВАШ СТИЛЬ ТОРГОВЛИ

Многие важнейшие решения люди принимают отчасти рационально, а отчасти на эмоциях. Мало кто выбирает путь системного или дискреционного трейдера, опираясь исключительно на цифры. Обычно мы выбираем то, что позволяет избегать наиболее неприятного. Системного трейдера, как Фред, раздражает непрестанное рыночное движение, поэтому он передает торговлю компьютеру, который избавляет его от постоянного слежения за рынками и непрерывного принятия решений. Дискреционный трейдер, как я, предпочитает брать ответственность на себя и не желает по команде системы входить в сделку, которая ему не нравится. У каждого подхода есть свои плюсы и минусы, вы должны выбрать то, что вам лучше подходит.

А.Э.

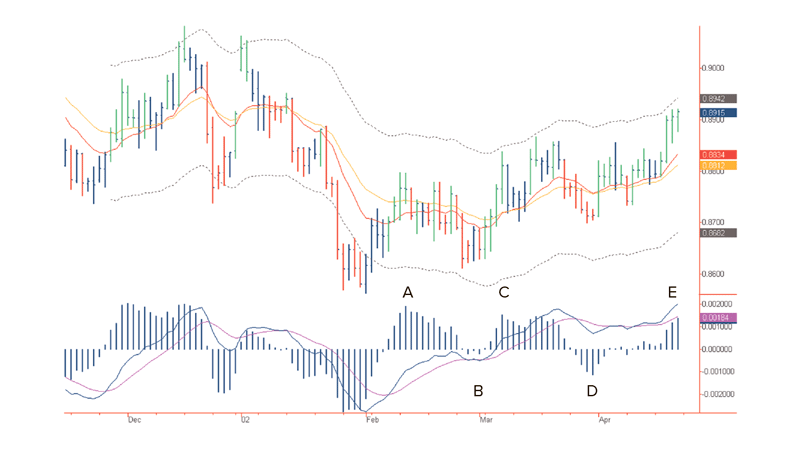

На пути вверх цены «дышат»: вдох-выдох, вдох-выдох. Поскольку восходящий тренд начался в феврале, высокие пики A, C и E (последний еще не сформировался) показывают, что пышущие здоровьем быки дышат полной грудью. Мелкие впадины B и D показывают, что, когда рынок делает выдох, медведи на нем не хозяева. Высокие пики и мелкие впадины гистограммы MACD подтверждают устойчивость восходящего тренда.

Системный и дискреционный трейдеры нередко оказываются на разных сторонах рынка. У правого края дневного графика все основные индикаторы идут вверх (обе ЕМА, линии MACD и гистограмма MACD). Тем не менее, в отличие от Фреда, который покупал на прорыве вверх, я бы воздержался от торговли. Мне некомфортно покупать настолько выше уровня стоимости, т. е. так далеко от ЕМА. Получив сигнал покупки, я бы, пожалуй, разместил приказ покупать в районе ЕМА, корректировал его каждый день и постарался открыть длинную позицию при откате в зону стоимости.

Риск данной тактики в том, что можно упустить сильный восходящий тренд, у которого нет значимых откатов. Но на такой риск я бы пошел. Я не стремлюсь поймать каждую сделку. Я смотрю на сделки, как на рейсовые автобусы: всегда подойдет, если не один, то другой.

СДЕЛКА 1: КОММЕНТАРИЙ ПО ВЫХОДУ

У правого края графика линии MACD формируют двойную вершину. Эта модель говорит о том, что рынок серьезно перекуплен, и дает сигнал фиксировать прибыль.

Как сказал один из моих клиентов, «цена привязана к стоимости километровой резинкой». Если долгосрочная скользящая средняя отражает стоимость, то стандартную длину этой резинки можно определить как расстояние от вершины самого высокого столбика до ЕМА. На представленном недельном графике евро «резинка» может растянуться на 9 центов — именно на столько цены удалились от 26-дневной ЕМА в июле 2002 г. В марте 2003 г. цены поднялись выше стоимости на 7 центов, т. е. почти на всю длину резинки, прежде чем откатиться до предыдущего недельного минимума. Подобные возвраты редко заканчиваются до касания зоны стоимости.

Валютные рынки — одни из самых трендовых. Хорошая система, хотя и реагирует на ложные сигналы в торговых диапазонах, должна надежно захватывать долгосрочные валютные тренды. Примером служит система Фреда, которая поймала прорыв от рыночного дна, а потом почти год стояла в режиме покупки.

Многих новичков на валютных рынках губит то, что торговля идет 24 часа в сутки. Трейдер спит, а рынок в это время бежит против него. Тому, кто торгует валютными фьючерсами, нужно организовать свой счет так, чтобы стоп-приказ для фьючерсов автоматически исполнялся на наличных рынках, если валютные рынки движутся, пока фьючерсы закрыты. Трейдер, торгующий валютными фьючерсами без этого, подобен хозяину, который защищает свой дом, огораживая его только с одной стороны.

РИСК И ДОХОДНОСТЬ С УЧЕТОМ РИСКА

Замечание Фреда. У некоторых управляющих хедж-фондами большие просадки — 30, 40 и даже 50 %. Наибольшая просадка у нас на сегодняшний день составляет 10,47 %. Мы отличаемся от других системных трейдеров более высокой доходностью с учетом риска. По сравнению с управляющим хедж-фондом, который получает 30 %-ную доходность при 30 %-ной просадке, наша 15 %-ная доходность при 10 %-ной просадке на 50 % лучше.Когда рынки благоприятны, говорят, что «такой-то получил 30 %», забывая при этом, что накануне он потерял 30 %! У управляющего хедж-фондом может быть более высокая годовая доходность, чем у нас, но ценой какого риска он получает ее? Когда у всех 30–40 %, наша доходность может не превышать 15 %. Однако у наших конкурентов просадка составляет 40–50 %, а у нас — 10 %. Если им придется отдать $40, чтобы получить $40, то нам вы отдаете $10, чтобы получить $15.

ЭТО НАША СТРАСТЬ

Баки (Пол Демарко-мл.) — трейдер в зале Биржи кофе, сахара и какао и партнер Фреда в фирме Briarwood Capital Management. Во время интервью он вставил несколько замечаний.Механическая система с хорошими правилами и надлежащим контролем над риском позволяют нам сохранять спокойствие, когда мы совершаем одну сделку за другой. Многие ли после нескольких потерь отважатся открыть еще одну сделку? Таких — единицы.Я получаю удовлетворение, когда теряю деньги в разумных пределах. Тот, кто теряет деньги в разумных пределах, в конечном итоге будет успешным на бирже, поскольку он фиксирует убытки, пока они невелики, а значит, имеет шанс дожить до крупного тренда. Раз система велит выходить — выходи! Сроду не слышал, чтобы кто-нибудь говорил: «Я разорился из-за маленьких потерь». Хороший контроль над риском дает уверенность в том, что в конечном итоге останешься в выигрыше.Мы с Фредди постоянно в контакте по телефону, и все ради того, чтобы кривая капитала была максимально гладкой. Это — наша страсть. Без нее успеха не добиться. Посмотрите, например, как тренируется баскетболист Майкл Джордан: он приходит в спортивный зал не для того, чтобы приятно провести время. Чем бы мы с Фредди ни занимались, где бы мы ни были, раньше или позже мы все равно мы начинаем думать о предмете нашей страсти. Надо заниматься тем, что тебе по душе, потому что только тогда в случае неудачи сможешь найти силы подняться и снова идти вперед. Ведь есть спортсмены талантливее, чем Майкл Джордан, но они так и не достигли его вершин. Чтобы повысить свой уровень, он совершает тысячи бросков, а мы — тысячи сделок. Вокруг меня крутится масса талантливых людей, но я все равно зарабатываю больше, чем они.

СДЕЛКА 2. ВХОД

Назад: Глава 2 Фред Шуцман Пусть за меня торгует компьютер

Дальше: Хлопок