Книга: Входы и выходы: 15 мастер-классов от профессионалов трейдинга

Назад: Письмо от Шерри Моя торговая система

Дальше: Евро

Глава 2

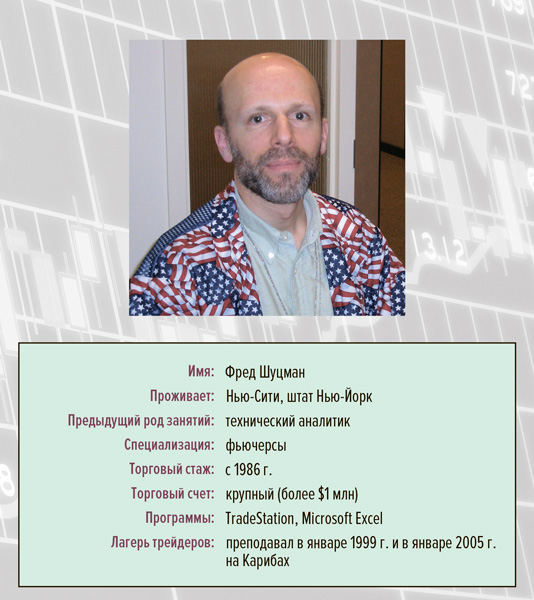

Фред Шуцман

Пусть за меня торгует компьютер

Я встретился с Фредом в кабинете над торговой площадкой фьючерсной биржи, в нескольких кварталах от того места, где когда-то стояли башни-близнецы. Офис, в котором мы беседовали, носил имя Денниса Фу, трейдера, погибшего 11 сентября. К нам присоединился Баки, партнер Фреда по хедж-фонду, он слушал, следил за котировками на терминале и время от времени вставлял замечания.

В конце 1980-х гг. Фред подрабатывал у меня, помогая консультировать валютных трейдеров. Затем он покинул нас и стал партнером в фирме по управлению капиталом, однако перед уходом подготовил себе замену. Фред дважды преподавал в моих лагерях трейдеров и пользовался уважением у слушателей.

В начале 1980-х гг. я учился на актуария — статистика, который оценивает риски для страховых компаний. Еще в школе увлекся рынками, обнаружил технический анализ и подписался на бюллетень Цвейга. Один из преподавателей колледжа посоветовал мне стать интерном на Уолл-стрит. Пробиться к самому Цвейгу мне не удалось, поэтому я раздобыл список членов Ассоциации специалистов по техническому анализу и стал их обзванивать. Аналитик по имени Гейл Дудак взяла меня в качестве интерна, и я работал с ней по четвергам.Полгода спустя она направила меня к Джону Мэрфи, который работал в Бюро по исследованию товарных рынков. Тогда мало кто слышал о Джоне: ведь его первая книга еще не вышла в свет. Джон читал курс по техническому анализу в Нью-Йоркском институте финансов и через некоторое время предложил мне место помощника. Затем он начал работать аналитиком в телекомпании CNBC. Их студия находилась через мост в штате Нью-Джерси, и весь следующий семестр он не успевал на занятия на Манхэттен. По его просьбе я стал вести первую половину занятий, а он приезжал ко второй. В конце семестра Джон предложил мне полностью заменить его.Свой первый курс занятий я провел в 1990 г. Среди слушателей были два трейдера, Фредди и Баки, которые вполне успешно торговали на площадке Биржи кофе, сахара и какао. Однако они хотели освоить электронную торговлю. «Мы хотим предложить вам место нашего частного технического аналитика», — сказали они в конце семестра.И мы создали товарищество по управлению капиталом: Фредди и Баки работали на площадке, а я в кабинете наверху занимался графиками и вопросами соблюдения требований законодательства. А потом произошли сразу два события: на рынке кофе началась лихорадка, а у нашего самого крупного клиента возникли личные проблемы, и он вывел свои активы. Я после этого стал работать в различных фирмах в качестве технического аналитика и освоил программирование. В 1996 г. мы с Баки привлекли средства и воскресили наш бизнес. Сегодня мы торгуем, следуя методам, которые впервые применили еще в начале 1990-х гг. Правда, тогда мы действовали, опираясь на субъективное суждение, а теперь у нас все компьютеризировано и вдобавок есть отточенные стратегии выхода и управления капиталом. Фирма Briarwood Capital из года в год демонстрировала положительные финансовые результаты, и в 2001 г. мы начали привлекать деньги клиентов. Сегодня у нас в управлении $19 млн.Системная торговля подходит нам, поскольку освобождает процесс торговли от эмоций. Я не люблю принимать решения в режиме реального времени. Я больше исследователь, ученый, умею обращаться с компьютером, а он может торговать за меня. Когда у нас не было компьютеров, я занимался именно исследованиями и не мог торговать без Баки или Фредди в зале. Теперь, раз уж мы можем запрограммировать принципы, торгует лишенный эмоций компьютер, а у меня есть возможность работать аналитиком. Я анализирую, а компьютер реализует мои идеи, нажимая на «кнопку» в подходящие моменты.Системная торговля подходит не для всех — многие не любят передавать компьютеру бразды правления. Они хотят оставить принятие решений за собой. Порой система предлагает сделку, которую я, как трейдер, торгующий по собственному усмотрению, никогда бы не принял, а она обычно оказывается выигрышной. Будь я на месте программы, то отказался бы от массы занудных, на мой взгляд, сделок, и в итоге никогда бы не дотянул до результативности системы.Для тестирования системы мы берем данные по 50 рынкам за 20-летний период и в результате получаем около 4000 сделок, используя одни и те же параметры. Рынки самые разные (свиная грудинка, кофе, валюты и т. д.), а параметры одинаковые. Прелесть тестирования на исторических данных по тысячам сделок в том, что заранее знаешь, где есть вероятность выиграть. Полной определенности не бывает никогда, но наши методы обеспечивают максимальную уверенность. Нередко у наших систем есть прототипы, которые мы годами успешно применяли в дискреционной торговле.Я не могу в полной мере воспроизвести дискреционную торговлю, как системному трейдеру, мне нужно следовать за системой. Только так я могу реализовать гипотетические результаты в будущем. Я лишь винтик в машине. Моя работа — обдумывать все впоследствии, но не когда рынки открыты.МЫ ПРЕДЛАГАЕМ СНАЧАЛА ПРИНЦИПЫ

Комментарий Фреда. Большинство людей тестируют сразу множество систем, иными словами, играя в дартс, пытаются одновременно бросить сотню дротиков. Они отыскивают систему, которая работала в прошлом, и оптимизируют ее. В итоге система хорошо смотрится на бумаге, но никогда не дает такой же результат в будущем. Это всего-навсего прошлая улыбка фортуны.Я бы сказал, что 99 % тех, кто тестирует системы на исторических данных, неправильно интерпретируют результаты и получают то, что невозможно воспроизвести в реальной жизни. Мы танцуем от печки — от принципов. Если наша система работает, то потому, что хорошо учитывает поведение рынка. Наши системы делают то, что им положено, — воспроизводят результаты тестирования при реальной торговле. И пока они не преподносили нам никаких сюрпризов. В этом наша сила — мы проводим тестирование на исторических данных и знаем, чего ожидать в будущем. Мы не обещаем кому-то 12 %-ную просадку, когда сами получаем 40 %-ную в следующем месяце.Дисциплина и систематичность — вот два ключа к успеху. Компьютер систематичен — он не пропустит ни одного дня, не отмахнется ни от одного сигнала. Компьютер применяет наши методы объективно, у него нет ни бычьей, ни медвежьей склонности. Я же периодически упираюсь и становлюсь пристрастным, и мне кажется, что я могу превзойти компьютер. Это и в самом деле возможно, но в одной-двух сделках, а в дисциплине и систематичности мне до него далеко. Нет ничего лучше диверсификации: для успеха в долгосрочной перспективе нужно открыть много сделок, а в этом случае закон вероятности на стороне компьютера. Если хочешь достичь наилучшего результата, то механическая торговля вне конкуренции. В этом случае мы действуем как казино, и закон больших чисел работает на нас.Мы ищем сделки с хорошим соотношением риска и вознаграждения и приличной отдачей. Нам не нужен быстрорастущий бычий рынок, где нет места для близких стоп-приказов. Мы оцениваем каждую сделку, и наша система пытается получить наилучшую отдачу на доллар под риском. Рисковать $5 ради получения $7 — вариант не для нас. Сделки, которые больше всего нравятся мне на графике, зачастую связаны со слишком большим риском без достойной компенсации.НЕКОТОРЫЕ ХОРОШИЕ ТОРГОВЫЕ ИДЕИ СТАРЫ КАК МИР

Комментарий Фреда. Некоторые идеи мы взяли из брошюры «Спекуляция как искусство» (Speculation as a Fine Art). Ее автор Диксон Уоттс был президентом Нью-Йоркской хлопковой биржи 100 с лишним лет назад (с 1878 по 1880 г.). Он писал о психологии, дисциплине и контроле над риском.Взгляните на его «безусловные законы», которые сегодня так же действительны, как и 100 лет назад.1. Никогда не торгуйте сверх меры. Открывать более крупные позиции, чем оправданно при вашем капитале, значит навлечь беду.2. Никогда не удваивайте ставку. Никогда не разворачивайте позицию полностью и сразу.3. Бегите с рынка со всех ног либо не убегайте вообще. Бегите при первом же признаке опасности, а если не сделали этого, то держите позицию или закройте ее частично.4. Не уверены — сокращайте размер позиции. Продавайте до уровня, на котором риск позволяет вам спокойно спать.Без контроля над риском деньги не сохранить. Мы не стремимся выигрывать в каждой сделке. Управление капиталом для нас важнее, чем торговая система. Предложи нам кто-либо лучшую в мире систему, но с плохим соотношением риска и вознаграждения, мы бы не взяли ее. Доля прибыльных сделок у нас 40 %, так что мы нацелены на отдачу 2:1, а в идеале хотелось бы 3:1. Мы стараемся получить наилучшую доходность с учетом риска — это скорее теория игр, чем технический анализ. Мы хотим переигрывать конкурентов с учетом риска.Должность консультанта по товарным рынкам (т. е. управляющего хедж-фондом) заставляет торговать иначе, чем индивидуальный трейдер. Нам нужна как можно более привлекательная история результатов, лучше, чем у конкурентов. В последние годы мы усовершенствовали стратегии выхода и управления риском, уменьшили просадку. Чем меньше риск, тем больше доходность. Рынок может нравиться мне как техническому аналитику, но как консультанту по торговле на товарных рынках — вовсе не обязательно, если риск высок, а потенциальная просадка портит историю наших результатов.Чем привлекательна роль управляющего хедж-фондом, так это деньгами. За свои труды он обычно получает плату из расчета 2/20. Если кто-нибудь доверяет нам миллион, то мы получаем вознаграждение за управление в размере 2 % плюс 20 % от прибыли. Большинство людей, у которых есть, скажем, $10 млн, не хотят брать на себя головную боль, связанную с управлением ими — администрирование, соблюдение законодательства, бухгалтерский учет. При нашем стиле торговли счет менее $10 млн для меня, пожалуй, маловат.

Когда я попросил Фреда дать интервью, он поинтересовался, действительно ли мне, дискреционному трейдеру, нужен рассказ системного трейдера. Я ответил, что именно это мне и нужно: я хочу познакомить читателей с трейдерами всех направлений. Фред предупредил, что не сможет показать основную систему, с помощью которой торгует. Он и его партнер Баки потратили на ее разработку больше 10 лет, она — их хлеб (и не только хлеб) и не предназначена для демонстрации. Но он готов продемонстрировать одну из систем, которые разработал, протестировал и опробовал в последнее время.

Опираясь на свои идеи, мы постоянно ищем системы следования за долгосрочным трендом. Разработав систему, мы сначала проводим ее компьютерное тестирование на исторических данных, затем пробуем в реальной торговле на собственном счете и только потом применяем в торговле на деньги клиентов. Когда система принята, мы беспрекословно следуем ее сигналам, но в процессе тестирования позволяем себе пропустить кое-какие из них и экспериментируем с параметрами.

СДЕЛКА 1. ВХОД

В системе есть три правила входа в сделку.

1. Определите главный тренд и торгуйте только в его направлении. В нашем случае использована 89-дневная простая скользящая средняя (simple moving average, SMA). Мы также берем экспоненциальные скользящие средние, но поначалу более простое лучше.

2. Постройте полосы Боллинджера в одно стандартное отклонение выше и ниже МА; дождитесь прорыва в направлении МА (зеленая линия на графике).

3. Нанесите линии, идущие вперед от каждого 34-дневного максимума и 34-дневного минимума; дождитесь прорыва в направлении МА (красная линия на графике).

Для входа в сделку надо получить все три сигнала, но необязательно одновременно. МА должна повернуть в направлении совершения сделки, а цены — пересечь и полосу Боллинджера, и 34-дневную кривую в одном направлении. Для выполнения правил 2 и 3 достаточно, чтобы самый поздний сигнал был просто в нашу пользу, а не против.На данном графике использованы данные в денежном выражении, поскольку сделка предполагает ряд возобновлений контракта. У правого края графика виден набор из всех трех сигналов: МА повернула вверх, а цены прорвали границы обоих каналов. Значит, покупаем.

Назад: Письмо от Шерри Моя торговая система

Дальше: Евро