Корпоративный канал

Предложу посмотреть на ситуацию под несколько другим углом. Как правило, корпоративных клиентов намного больше, чем дистрибьюторов и оптовиков. Так что лучше оттолкнуться не от абстрактного охвата рынка, а от сегментации известных нам клиентов.

1. Анализируем рынок потенциальных клиентов – сколько их. Это достаточно грубый анализ: какому количеству клиентов принципиально могут быть интересны наши товар или услуга. Сначала расставляем руки максимально широко и пытаемся обнять как можно больше потенциальных сделок.

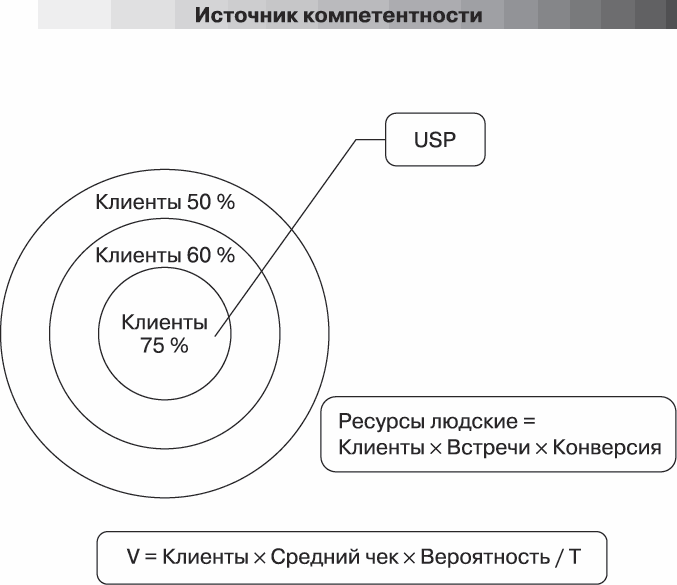

2. Оцениваем наши USP и дифференциаторы (вечные и неизменные), проводим сегментацию всех обнятых клиентов по тому, насколько наши USP отвечают их потребностям. Конечно, анализ будет весьма ориентировочным и неточным. Объективизировать его станет возможно только после сбора информации о ГВПР каждого из клиентов. Поэтому на этом этапе наша работа – думать, насколько ценности, которые мы создаем, интересны различным видам клиентов.

ПРИМЕР

Компания продает моющие средства для промышленных предприятий. После предварительного анализа стало понятно, что максимально интересно это предложение крупным клиентам, в штате которых есть эколог и директор по производству и эти должности/ функции отделены от других должностей.

Почему? Потому, что сами моющие средства намного дороже, чем у конкурентов. Но эффективнее. Потери от нарушения санитарных и экологических норм колоссальны и не могут быть компенсированы никакими ценовыми дисконтами. Но если перечисленных должностей нет, то этот аспект принимается во внимание как дополнительный и обычно теряется в пакете других, более традиционных, таких как цена, коммерческие условия поставки, простота использования… Но если должности выделены и существуют отдельно, то вес аргументов безопасности становится невероятно большим и перевешивает ценовые аргументы.

3. Сегментируем клиентов по степени нужности того, что мы делаем для них, и распределяем множество клиентов по убыванию нужности. Процедура похожа на выбор ключевых клиентов. Так оно и есть.

А дальше решаем, на какой объем рынка мы хотим замахнуться. Предлагается начать с самых вероятных. Не с самых больших и географически близких, а самых вероятных.

Эту процедуру оценки необходимо будет проводить время от времени, для того чтобы понимать потенциальные возможности компании.

И сколько нам нужно будет сотрудников?

Сотрудники = Потенциальные клиенты × Количество встреч, необходимых для обслуживания или привлечения (в зависимости от задач) × Конверсия усилий в результат. Потенциальные клиенты измеряются в штуках.

Количество встреч – это число берется из статистики предыдущих периодов или из экспертной оценки.

Конверсия – вероятность, измеряется в процентах. Например, 32 % означает, что только 32 % наших усилий (встреч, переговоров) переходит в деньги, остальное достается конкурентам.

А что, если мы захотим привлечь больше клиентов?

Нам придется выйти за пределы нашей зоны наилучшего соответствия. Что мы получим? Мы получим больше клиентов, иногда принципиально больше, на порядок. Но и заплатить за это придется снижением конверсии сделок. Почему? Потому, что, несмотря на наши амбиции, мы начинаем работать с клиентами, для которых создаваемые нами ценности не так уж и привлекательны. Падает конверсия, падает эффективность. Поэтому заявление «Мы нужны всем» может очень дорого обойтись компании. Штат будет расти – клиентов-то стало больше, а оборот не растет пропорционально росту затрат.

Если ваша цель – захват рынка, то с этим принято мириться, но если бюджет скромный, то лучше дважды посчитать, хватит ли у нас рук на обнимание такого количества клиентов, часть из которых будет стремиться избежать наших объятий всеми доступными им способами. Но правильно – начинать пресловутый захват рынка с «ваших» клиентов.

Что еще будет происходить? Будет падать средний чек сделки. Почему? Потому, что по мере удаления от нашего ключевого сегмента мы будем все скромнее и скромнее «попадать» в потребности клиентов и сможем рассчитывать на все более мелкие сегменты их бизнеса.

А плата? Растущие затраты на структуру отдела продаж.

Объем продаж = Средний чек сделки × Конверсия / Длительность цикла продаж, где длительность цикла продаж – это длительность переговорного процесса от первого контакта сотрудника отдела продаж с клиентом по поводу собственно сделки до получения денег от клиента.

А как определяется локация сотрудников? Точно так же, как и для дистрибьюторского и оптового каналов, мы должны отталкиваться от объема работ с нашими корпоративными клиентами. И нас также ждет округление вверх до целого и размышление о том, где должен находиться сотрудник с точки зрения транспортной доступности.

А если нам нужно сокращать бюджет отдела и, как следствие, структуру отдела продаж? Лучше оценить, каким клиентам мы наименее нужны и кого из них мы сможем передать на обслуживание в дистрибьюторский или даже в оптовый канал. Именно так, нужно исходить из совпадения наших USP с потребностями, и делать это нужно как при увеличении количества клиентов и структуры, так и при ее уменьшении. Худшим решением будет равномерное сокращение затрат по принципу равной справедливости – со всех «срезали» одинаково; и равномерное сокращение структуры – во всех регионах (каналах, отделах) одинаково.

Конечно, я привел в этой главе не точные формулы, по которым можно получить численность отдела продаж, скорее, это методика, по которой можно делать эти расчеты.

Вам будет не хватать информации, и довольно часто вы будете себе говорить: «Допустим, что…»

Идея этой главы такова: размышляя и проводя расчеты подобным образом, мы сможем получить результаты потенциально лучшие, чем до них.

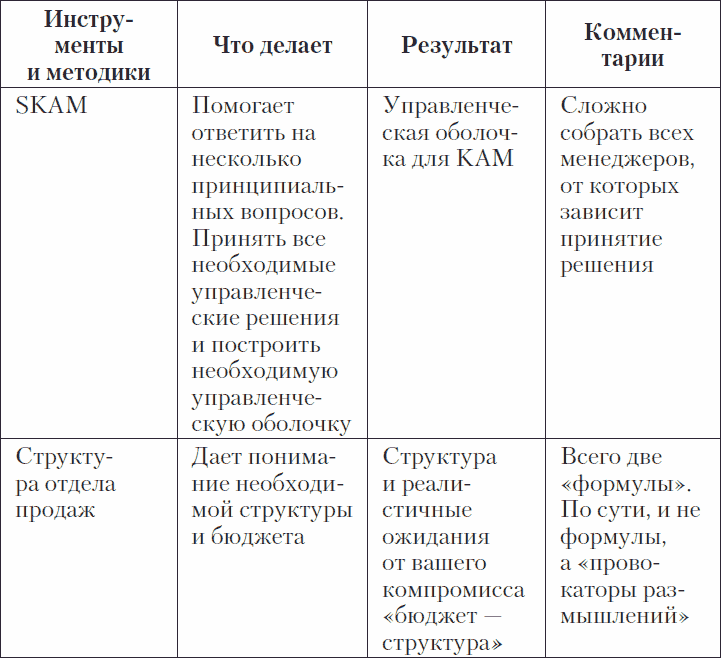

Резюме