Книга: Десять главных правил для начинающего инвестора

Назад: Счета Roth IRA

Дальше: Приоритеты при формировании пенсионных накоплений

Пенсионные планы

Ваш работодатель может предложить вам разные пенсионные планы. У самозанятых, т.е. у работающих не по найму, есть свои возможности копить на старость.

Пенсионные планы 401 (k) и 403 (b)

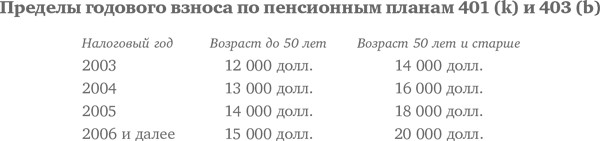

Поинтересуйтесь, есть ли в вашей организации пенсионные планы с участием в прибыли, такие как 401 (k) (действует в большинстве компаний) или 403 (b) (действует в образовательных организациях). Это превосходные инструменты накопления и инвестирования, поскольку деньги перечисляются туда из вашей зарплаты так, что вы их даже не видите. Более того, многие работодатели вносят свой вклад в пенсионные накопления работников, что увеличивает откладываемые вами суммы. В 2003 г. верхняя планка отчислений по этим планам составляла 12 000 долл., причем эти деньги не считались налогооблагаемым доходом. Для лиц старше 50 лет, среди которых много не имеющих пенсионных накоплений, верхняя планка взносов составляла в 2003 г. 14 000 долл. Как видно из нижеследующей таблицы, верхняя граница годового взноса постепенно повышается.

Пенсионные планы для самозанятых

Для самозанятых Конгресс учредил так называемый план Кеога. Все, кто работает не по найму — от бухгалтеров до парикмахеров, от врачей до декораторов и брокеров недвижимости, — имеют право выбрать такой пенсионный план и вносить в него до 25% годового дохода, но не более 30 000 долл. Если вы подрабатываете помимо основной работы, можете создать план Кеога для этих побочных доходов. Средства, вносимые в него, вычитаются из налогооблагаемого дохода, а налог на инвестиционный доход взимается только при снятии денег. Эти планы являются самоуправляемыми, иными словами, вы сами принимаете решение о том, куда инвестировать собственные накопления. Любая из компаний, управляющих взаимными фондами, названная в правиле IX, может сделать для вас всю бумажную работу.

К разряду самоуправляемых относятся также планы SEP-IRA, которыми воспользоваться еще проще. Верхний предел взносов в них, однако, несколько ниже — не более 15% чистого дохода. Если у вас есть право на один из этих планов, то будет ошибкой не использовать законную возможность снизить налоги и максимизировать свои пенсионные накопления.

Так или иначе, в наши дни миллионы налогоплательщиков упускают свой шанс. Мой совет — старайтесь накопить как можно больше с помощью инструментов, дающих налоговые льготы. При необходимости используйте любые другие накопления для покрытия неизбежных текущих расходов, но максимально загружайте инструменты с налоговыми привилегиями.

Во что можно вкладывать средства?

Во что же инвестировать пенсионные накопления? Конечно в акции, облигации, взаимные фонды, сберегательные сертификаты и другие инвестиционные продукты. О принципах распределения средств мы поговорим в правиле V. В вашем распоряжении широкий набор предложений от сберегательных организаций, дилеров ценных бумаг, страховых компаний и взаимных фондов. Лично меня привлекают фонды акций и облигаций, а в правиле IX я расскажу о том, как выбрать лучшие из них. Вряд ли вас заинтересуют низкодоходные освобожденные от налогов ценные бумаги, поскольку ваш пенсионный фонд и так защищен от налогов, а когда вы будете изымать из него деньги, все равно придется платить налог с того, что считалось необлагаемым доходом.

У вас есть еще какие-то вопросы по пенсионным планам? Свяжитесь с местным управлением налоговой службы, и вам дадут разъяснения. Детальную информацию об IRA, плане Кеога и особенностях налогообложения можно найти в официальных разъяснениях налоговой службы 590 и 560 соответственно[25].

Назад: Счета Roth IRA

Дальше: Приоритеты при формировании пенсионных накоплений