Центральные контрагенты и депозитарии

В настоящей главе представлен ряд примеров, иллюстрирующих, как в конкретных ситуациях регулируются определенные центральные контрагенты и депозитарии. Будут описаны следующие организации и контексты: отношения между Канадским депозитарием, его клиентами и советом директоров с момента создания компании в 2008 году; создание EuroCCP Депозитарной трастовой и клиринговой корпорацией в период с 2000 по 2002 год; создание Clearstream International Немецкой биржей в период с 1999 по 2002 год; некоторые аспекты того, как регулировалась Euroclear в плане ее создания, структуры собственности и совета директоров до 2006 года; а также создание LCH.Clearnet и некоторые трудности, с которыми она столкнулась в период с 2003 по 2006 год. На основании каждого тематического исследования приводятся несколько кратких выводов по аналогии с предыдущей главой.

Канадский депозитарий: структура собственности, деловая практика и представительство в совете директоров до 2008 года

The Canadian Depository for Securities Ltd. является материнской холдинговой компанией группы депозитариев, к которой относится CDS Clearing and Depository Services Inc., оператор национального канадского депозитария для непроизводных ценных бумаг, а также поставщик клиринговых и расчетных услуг для канадских акций, займов, бумаг с фиксированным доходом и финансовых рынков. Ниже рассматриваются отношения между владельцами, клиентами и членами совета директоров компании с момента ее создания и до 2008 года.

Для начала важно привести краткую заметку об использовании термина «депозитарий». Он всегда использовался и до сих пор широко используется для обозначения как холдинговой компании группы, The Canadian Depository for Securities Ltd. (CDS Limited), так и существующей главной производственной дочерней компании группы, CDS Clearing and Depository Services Inc. (CDS Clearing). Двойное использование термина объясняется отчасти тем, что в 2006 году CDS Ltd. провела реструктуризацию своих бизнес-единиц, а на самом деле создала дочернюю компанию CDS Clearing для предоставления основных клиринговых и расчетных услуг, которые ранее предоставляла сама CDS Limited. В то время за управление и контроль над CDS Clearing отвечал совет директоров материнской холдинговой компании. До 2006 года CDS Limited часто обозначалась как депозитарий, а CDS Clearing не существовало.

После реорганизации Канадский депозитарий стал, как правило, обозначаться как CDS Limited, а CDS Clearing and Depository Services Inc. обозначалась просто как депозитарий (или CDS Clearing). Учитывая, что представленное здесь описание относится к компании до и после 2006 года, термин «депозитарий» будет использоваться для обозначения обоих учреждений. При необходимости в тексте будет уточняться, о каком именно учреждении идет речь во избежание недопонимания.

Развитие отношений между владельцами, пользователями и членами совета директоров депозитария было сложным. Создание центрального депозитария носило относительно неформальный характер. Чтобы собрать необходимые средства для основания компании, среди участников отрасли просто «пустили по кругу шапку». После создания исследовательской группы 9 июня 1969 года среди 13 доверенных лиц, которые спонсировали идею депозитария и вместе предоставили 1 млн канадских долларов, был заключен Договор об учреждении доверительного фонда. Вместе с результатами четырех последующих траншей по сбору средств, это помогло привлечь для компании в общей сложности 6,1 млн канадских долларов. Непонятно, как на то время эти деньги отражались в учете спонсоров. В собрании средств принимали участие различные типы организаций, включая паевые инвестиционные фонды и их объединения, компании по страхованию жизни, Канадский фонд по защите прав инвесторов, Ассоциацию трастовых компаний Канады, Институт инвестиционных фондов Канады, Ванкуверскую фондовую биржу (VSE) и Фондовую биржу Альберты (ASE).

Самый последний по времени сбор средств для депозитария состоялся в начале 1980-х годов и привлек 2,6 млн канадских долларов, после чего последовал выпуск 2,6 млн обыкновенных акций. В то же время были выпущены 6,1 млн привилегированных акций для постановки на баланс предыдущих траншей финансирования. В то время канадский финансовый сектор был разделен на несколько отраслевых групп или «столпов», а именно банки, брокерские фирмы и трастовые компании, которым запрещалось, согласно нормативным правилам, вести операционную деятельность друг у друга как напрямую, так и через дочерние компании1. Каждая из этих трех отраслевых групп обеспечила одну треть финансирования в ходе окончательного транша финансирования депозитария, а в целом представителям каждой группы была предоставлена одна треть всех выпущенных обыкновенных акций. Причина использования такой структуры, как было отмечено специально отобранным Наблюдательным комитетом, созданным в 1974 году, заключалась в том, что

«Если полностью владеть и контролировать депозитарием будет один из участников финансового сообщества, то у других групп может возникнуть озабоченность относительно его финансовой целостности и ответственности, страх потерять контроль над способами и методами достижения целей и опасения, что важные части их деятельности могут быть захвачены депозитарием на конкурсной основе за счет снижения расценок»2.

Брокерские компании внесли средства через три СРО, участниками которых они на тот момент являлись: Организация регулирования инвестиционной индустрии Канады (тогда под названием Ассоциации инвестиционных дилеров Канады), Фондовая биржа Торонто (тогда TSE, а теперь TSX) и Монреальская фондовая биржа (на тот момент MSE, а впоследствии — Монреальская биржа [ME]). Сумма, перечисленная каждой отдельной брокерской компанией, приравнивалась к доле от общей суммы, собранной брокерской индустрией, с учетом капитализации каждого отдельного участника, разделенная на общую капитализацию брокерской отрасли на то время. Однако не все отдельные участники получили акции депозитария. Вместо этого каждая СРО определила, какие участники попадали под ее аудиторскую юрисдикцию, и акции были распределены каждый из трех СРО пропорционально общей капитализации брокерской отрасли, представляющей совокупность вклада этих участников. На основании взносов своих участников TSE было предоставлено 12,7% обыкновенных акций центрального депозитария, ME было предоставлено 5,4%, а Организации регулирования инвестиционной индустрии Канады было предоставлено 15,2%.

Информация о точном размере пакетов акций, изначально предоставленных отдельным банкам и трастовым компаниям, не является общедоступной. Одна треть акций компании, предоставленных банкам, была зарегистрирована на имя номинального держателя банка (Lakeand Co.) и была во владении у шести банков. Другая треть акций компании, предоставленных трастовым компаниям, была зарегистрирована на имя управляющей компании (Montreal Trust Co.) и была у номинального держателя, который представлял интересы различных трастовых компаний.

Вместе с выпуском обыкновенных акций были выпущены также и привилегированные акции для учреждений, которые участвовали в предыдущих пяти траншах финансирования3. Непонятно, почему прежним спонсорам предоставлялись привилегированные акции вместо обыкновенных. Некоторые учреждения, которые участвовали в первых пяти траншах по сбору средств, остановили свою поддержку. Например, VSE и ASE вместо этого создали свои собственные клиринговые и расчетные компании, Корпорацию услуг Фондовой биржи Ванкувера (Vancouver Stock Exchange Service Corporation), которая позже стала Депозитарной трастовой компанией западной Канады, и Клиринговую корпорацию западной Канады. За привилегированными акциями закреплено мало прав. Они являются некумулятивными привилегированными акциями, следовательно, если в каком-либо году дивиденды не были объявлены, то права на получение невыплаченных дивидендов не переходят на следующий год. В случае ликвидации депозитария первоначальные инвестиции владельцев привилегированных акций должны быть погашены до проведения каких-либо распределений владельцам обыкновенных акций. У них нет права голоса по большинству вопросов, стоящих перед депозитарием, за исключением чрезвычайных обстоятельств, утвержденных Актом о бизнес-корпорациях Канады.

Три важных события в отрасли привели к ряду изменений в структуре собственности депозитария. Первым стал сбой трехкомпонентной модели в финансовой индустрии. В 1987 году в Канаде произошел свой «маленький взрыв», который уничтожил нормативные барьеры между тремя секторами финансовой отрасли. Процесс отраслевого регулирования для достижения этой цели и последующая ее реструктуризация были сложными по своей природе, но в результате по новому акту банки получили право вступать в трастовый бизнес за счет приобретения трастовых компаний в качестве дочерних. В течение нескольких лет после вступления в силу этого акта все трастовые компании, являющиеся акционерами депозитария, были приобретены рядом банков, которые в свою очередь являлись акционерами депозитария. Из 33,33% первоначально выделенных трастовым компаниям, 16,6% теперь были зарегистрированы за доверительным управляющим в лице Toronto-Dominion Bank, 5,5% — за доверительным управляющим в лице Royal Bank of Canada, а 11,1% — за доверительным управляющим в лице Bank of Nova Scotia.

Вторым событием в отрасли, повлекшим изменения в структуре собственности депозитария, стала реструктуризация канадских бирж. В соответствии с меморандумом о сотрудничестве от 15 марта 1999 года между ASE, MSE (на тот момент), TSE (на тот момент) и VSE TSE оставалась единственной канадской биржей, торгующей акциями с большой капитализацией (крупными акциями)4. ME принимала обязательство по торговле опционами и деривативами, а VSE и ASE объединялись в Канадскую фондовую биржу венчурного капитала, торгующую акциями с маленькой капитализацией (мелкими акциями). Последняя впоследствии объединилась с Канадской дилерской сетью Фондовой биржи Виннипега. 31 марта 2000 года на последнем этапе реструктуризации ME стала единственным владельцем Расчетной корпорации Канады по производным инструментам, когда TSE передала ME свою 50%-ную долю в уставном капитале корпорации, а ME передала TSE свои 5,4% акций центрального депозитария.

Третьим событием в отрасли, повлекшим изменения в структуре собственности депозитария, стало акционирование Фондовой биржи Торонто. До ее акционирования TSX хранила свои акции в депозитарии от имени брокерской отрасли. В процессе акционирования, состоявшегося 3 апреля 2000 года, TSX выпустила свои акции в обмен на места своих участников, а затем провела первичное публичное размещение акций, чтобы стать публичной коммерческой компанией. Некоторые участники продали свои акции на открытом рынке, другие нет. Акционирование TSX не повлекло формальных изменений, касающихся холдингов TSX в центральном депозитарии. В частности, регистрация доли не изменилась, количество акций, зарегистрированных на TSX, не изменилось, а у TSX не было никаких соглашений или актов учреждения доверительной собственности с ее участниками, которое следовало бы изменить или завершить. Однако TSX стала публичной компанией с коммерческими полномочиями. Изменение стимулов перед лицом акционирования TSX, возможно, изменило отношение TSX к своей доли в депозитарии. Если до наступления акционирования TSX, возможно, стремилась использовать права, связанные с ее долями акций в депозитарии, удерживаемых от имени брокерской отрасли, после акционирования TSX могла использовать те же самые права для достижения своих собственных целей в отношении прибыли.

Полномочия по назначению совета директоров депозитария также менялись с течением времени. С 1981 года Договор о пуле между акционерами депозитария определял, как они будут выбирать директоров в его совет. Первоначально Договор о пуле устанавливал, что каждая из трех отраслевых групп выдвинет трех директоров, кроме того, будет пять независимых директоров и одно должностное лицо от контрагента. На заседаниях совета директоров было введено правило кворума для защиты интересов каждого из слоев канадского финансового сектора, существовавшего во время создания депозитария5. Устав центрального депозитария вместе с соответствующими резолюциями совета директоров разделил совет на три отраслевые группы для кворума, состоящие из «банка», «брокера» и «трастовой компании»6. В дополнение к требованию кворума для ведения дел на любом заседании совета в составе, по меньшей мере, шести директоров, требовалось участие по крайней мере одного представителя от каждой отраслевой группы для кворума, необходимого для решения вопросов на совете и заседаниях комитета совета7. Это дало каждой отраслевой группе право накладывать вето на соответствующие решения совета. Если какая-либо одна отраслевая группа решала не отправлять своих директоров на то или иное заседание для обсуждения решения, с которым она не могла согласиться, в совете не было кворума и, таким образом, решение не могло быть принято.

Договор о пуле был изменен в октябре 1996 года, когда депозитарий объединил свои действия с Депозитарной трастовой компанией западной Канады и Клиринговой корпорацией западной Канады. На тот момент была сделана уступка, что VSE и ASE будут предоставлены два места для независимых директоров и по одному на каждого из владельцев Депозитарной трастовой компанией западной Канады и Клиринговой корпорацией западной Канады. Когда в 1999 году VSE и ASE объединились в Канадскую фондовую биржу венчурного капитала, одно из мест для западных директоров было отменено, а другое занял представитель Канадской фондовой биржи венчурного капитала. Когда в 2002 году Канадскую фондовую биржу венчурного капитала приобрела TSX, к ней перешел пост директора, выделенного для Канадской фондовой биржи венчурного капитала. Формально это назначение было отраслевой (а именно ненезависимой) позицией, а также не влияющей на кворум. Однако эти обязанности директора на деле никогда не исполнялись.

Согласно действующему на тот момент Договору о пуле, из в общего числа 15 участников совета директоров акционеры банка назначали шесть директоров, TSX назначала двух директоров, Канадская фондовая биржа венчурного капитала — одного директора, Организация регулирования инвестиционной индустрии Канады — одного директора, а совет депозитария — четырех независимых директоров, не имеющих отношения к индустрии ценных бумаг, и одно должностное лицо от депозитария, а именно его президента — генерального директора8. По традиции одним из независимых директоров выступал бывший вице-губернатор Банка Канады, другими должны были быть по крайней мере один директор от Квебека, а также один из западной части страны.

Договор о пуле был вновь пересмотрен 10 августа 2007 года, после чего совет должен был состоять из девяти участников, назначаемых акционерами, генерального директора депозитария и пяти независимых участников. Правила отраслевого кворума также отменялись и заменялись правилом, согласно которому кворум на заседании комитета считался присутствующим при участии 60% директоров.

Отличался также характер лиц, назначаемых в совет. Когда для кворума применялись правила отраслевых групп, банки должны были выдвигать одних директоров для создания «банковской» отраслевой группы для кворума, а других — «трастовой» отраслевой группы для кворума. При этом не было никаких требований, что один конкретный кандидат должен работать в какой-либо конкретной части банковской группы. Так, например, тот, кто работал на брокерское подразделение одной из банковских групп, мог быть назначен участником трастовой отраслевой группы для кворума.

По традиции Организация регулирования инвестиционной индустрии Канады назначала в качестве директора кого-то из независимой фирмы, причем в данном контексте независимый относилось к брокеру-дилеру, который не принадлежал ни одному из крупных шести канадских банков. Организация регулирования инвестиционной индустрии Канады видела свою роль в сохранении акций депозитария в доверительном управлении для своих участников. Тем не менее эта роль была осложнена различными факторами. Во-первых, состав ее участников значительно сменился с тех пор, как Организация регулирования инвестиционной индустрии Канады впервые распределила свои акции. Если бы Организация регулирования инвестиционной индустрии Канады подлежала ликвидации, то найти ее первоначальных владельцев-бенефициаров было бы невозможно. Во-вторых, ключевые члены Организации регулирования инвестиционной индустрии Канады стали собственностью банков.

Когда ME владела акциями, она назначала высшее должностное лицо биржи для присутствия в совете депозитария. Исторически сложилось так, что TSX назначала высшего представителя из финансовой отрасли, который также присутствовал в совете. Когда TSX получила акции от ME, она последовала традиции ME и назначила одного из своих высших должностных лиц для присутствия в совете центрального депозитария.

С момента его создания главная цель состояла в том, чтобы убедиться, что структура собственности, совет директоров и клиенты депозитария тесно связаны между собой. И хотя информация о том, какие доходы депозитарий получает от организаций, не является общедоступной, есть основания выделить пять причин, по которым структура акционерного капитала и состав совета директоров не отражают существующей деловой практики: 1) совместная практика использования центральным депозитарием шестью банками может не соответствовать доли их совместного владения; 2) доля использования депозитарием каждого банка по отдельности может не соответствовать банковской доле собственности в нем; 3) TSX владеет 18,1% депозитария, но не является его прямым пользователем, поэтому не выплачивает депозитарию никаких сборов; 4) использование со стороны не принадлежащих банкам брокерских фирм может не соответствовать 15,2% акций, находящихся в номинальном владении у Организации регулирования инвестиционной индустрии Канады от их имени, даже если не обращать внимания на тот факт, что ключевые участники Организации регулирования инвестиционной индустрии Канады являются брокерскими фирмами, принадлежащими банкам; 5) у депозитария имеется много пользователей, которые не являются владельцами и не представлены одним из восьми владельцев, в том числе мелкими банками, трастовыми компаниями и кредитными союзами.

Мораль

- Структура собственности и деловая практика организации рыночной инфраструктуры может меняться различными способами.

- Если структура управления совместной организации рыночной инфраструктуры не может оперативно реагировать на изменения в структуре собственности и деловой практике, это может привести к разногласиям между ними.

Депозитарная трастовая и клиринговая корпорация: EuroCCP, 2000–2002 годы

Депозитарная трастовая и клиринговая корпорация является холдинговой компанией группы операционных компаний, предоставляющих услуги по клирингу, расчету и хранению ценных бумаг, а также информационные услуги в США и других странах. В настоящем разделе рассматривается создание EuroCCP Депозитарной трастовой и клиринговой корпорацией. Создание EuroCCP включало в себя три этапа: во-первых, общий индустриальный проект для клиринга в Европе был подготовлен Европейским форумом по ценным бумагам в течение 2000–2001 годов; во-вторых, Депозитарная трастовая и клиринговая корпорация разработала EuroCCP для NASDAQ Europe за период с 2001 по 2002 год, после чего проект был закрыт; в-третьих, EuroCCP была восстановлена Депозитарной трастовой и клиринговой корпорацией в 2008 году для предоставления клиринговых услуги ряду торговых площадок в ЕС. Ниже будут описаны первые два этапа.

Отраслевой проект Европейского форума по ценным бумагам, 2000–2001 годы

В 2000 году шесть крупных европейских инвестиционных банков выразили озабоченность по поводу появления в Европе многочисленных центральных контрагентов, каждый из которых был привязан к конкретному национальному рынку, несмотря на растущую среди эмитентов тенденцию к листингу ценных бумаг одновременно на нескольких биржах, особенно в условиях единого общеевропейского рынка капитала. Эти инвестиционные банки стали требовать создания общеевропейского клирингового контрагента во избежание дублирования авансовых инвестиций, эксплуатационных расходов и расходов на управление обеспечением по причине множества клиринговых инфраструктур. Эта группа инвестиционных банков вынесла предложение Европейскому форуму по ценным бумагам, который был учрежден в 1999 году как Европейская группа пользователей индустрии ценных бумаг для представления интересов прежде всего глобальных институциональных пользователей клиринговых и расчетных услуг в Европе. Изначально состоявшая из 14 крупнейших банков — глобальных депозитариев и брокерских фирм во главе с UBS и Morgan Stanley Dean Witter, группа выросла до 26 участников и в апреле 2000 года изменила свое название на Европейский форум по ценным бумагам.

В июне 2000 года Европейский форум по ценным бумагам призвал к созданию единого европейского центрального контрагента, который должен был соответствовать следующим критериям9:

- Он должен представлять собой одно юридическое лицо по оказанию услуг центрального контрагента и неттинговых услуг на европейской основе.

- Он должен обеспечить снижение риска на уровне каждого участника и системы в целом, экономию инвестиций и эксплуатационных расходов, а также надежность, масштабируемость и порядочность обслуживания.

- Центральный контрагент должен иметь средства для обработки любых продуктов и быть открытым для всех поставщиков торговых систем. Неттинг акций должен быть главным приоритетом.

- Владение и управление центральным контрагентом должно быть отделено от владения и управления торговыми площадками, а в обозримом будущем — расчетными услугами.

- Центральный контрагент должен быть некоммерческой организацией, принадлежащей большинству пользователей.

- Центральный контрагент должен регулироваться единой правовой юрисдикцией.

- Регулирование европейского центрального контрагента должно в идеале находиться в рамках одного режима, а эффективное сотрудничество между регулирующими органами должно свести к минимуму дублирование требований, предъявляемых участниками.

Европейский форум по ценным бумагам установил срок в шесть месяцев, чтобы региональные центральные контрагенты и неттинговые организации подготовились к плановому слиянию, которое, как он утверждал, в конечном счете, приведет к экономии пользователям почти миллиарда евро ежегодно. Пен Кент, исполнительный директор Европейского форума по ценным бумагам, заявил:

«Я давно стремился создать единого центрального контрагента, и я надеюсь, что к концу года будут приняты первые действия, под которыми я имею в виду подтверждение обязательств от поставщиков. У меня еще нет этого подтверждения, но я отношусь к этому с осторожным оптимизмом»10.

Внутри отрасли велось много дискуссий касаемо усилий по сотрудничеству между клиринговыми домами Европы, даже на глобальном уровне. Clearnet и Лондонская клиринговая палата объявили о своем намерении расширить их планируемую европейскую неттинговую платформу, чтобы создать «трубопровод», соединяющий США, Европу и Азию. Как ожидалось, этот глобальный трубопровод повысит доходность пользователей, создавая возможность для проведения дальнейших маржинальных зачетов. Глобальная неттинговая платформа будет достигнута за счет альянсов с аналогичными структурированными объектами в других часовых поясах, такими как Government Securities Clearing Corp Депозитарной трастовой и клиринговой корпорации.

Лондонская клиринговая палата и Clearnet также планировали объединить свои действия и расширить использование Clearing 21, неттинговой системы депозитария, которая была адаптирована для акций Парижской биржи (материнской компании Clearnet) и получила лицензию от фьючерсной клиринговой платформы, совладельцами которой являлись Чикагская товарная биржа и Нью-Йоркская товарная биржа. Объединенная организация LCH-Clearnet, объявляя о своем слиянии, заявила, что будет приветствовать сближение с другими клиринговыми корпорациями в еврозоне, особенно Eurex Clearing.

1 февраля 2000 года на конференции в Лондоне встретились центральные контрагенты со всего мира, включая 12 клиринговых палат Европы, Азии, Северной и Южной Америки, которые собрались вместе, чтобы создать ассоциацию под названием CCP12 для улучшения глобального клиринга, неттинга и услуг центральных контрагентов. Первая встреча представителей 12 клиринговых палат состоялась в мае 2001 года. Группа планировала встречаться примерно раз в шесть месяцев и обсудила некоторых цели, включая обмен информацией, повышение гарантийного обеспечения и анализ других моделей связи. Однако реальная интеграция была проработана не слишком тщательно. Видя, что главные действующие лица, так ратовавшие за объединение, на самом деле серьезно о нем и не задумывались, участники рынка начали всерьез беспокоиться.

В октябре 2000 года Европейский форум по ценным бумагам решил продвинуть идею создания единого центрального депозитария в Европе. Цель Европейского форума по ценным бумагам состояла в обеспечении всеобщего механизма по неттингу для всех ценных бумаг, включая акции, облигации и деривативы, чтобы уменьшить риски и привлечь сбережения в инвестиционные и эксплуатационные расходы, а также создать большую надежность. Европейский форум по ценным бумагам хотел, чтобы центральный контрагент владел средствами для обработки любых продуктов и был открытым для всех поставщиков торговых систем и чтобы владение и управление им было отделено от владения и управления торговыми площадками и провайдерами расчетных услуг. Европейский форум по ценным бумагам предложил концептуальную модель для европейского центрального контрагента при содействии Депозитарной трастовой и клиринговой корпорации11, которая будет придерживаться, насколько это возможно, следующих фундаментальных принципов12:

| Принципы | Модель должна |

| Надежная и оперативно реализуемая | Не создавать клиринговую платформу «с нуля». Предлагать реалистичное и достижимое решение, удовлетворяющее функциональным требованиям участников, в то же время позволяющее быстро достичь большей эффективности, снижения затрат и уменьшения рисков на общеевропейском уровне |

| Масштабируемая | Способствовать максимальным связям с компьютерными программами для обработки документации участников по самой низкой цене. Предлагать наиболее практичное реализационное решение, соответствующее финансовому риск-менеджменту. Быть «лучшим в своем роде» решением по созданию центрального контрагента для участников, регулирующих органов, торговых и клиринговых площадок |

| Совместимая | Способствовать максимальным связям с компьютерными программами для обработки документации участников по самой низкой цене. Предлагать наиболее практичное реализационное решение, соответствующее финансовому риск-менеджменту. Быть «лучшим в своем роде» решением по созданию центрального контрагента для участников, регулирующих органов, торговых и клиринговых площадок. Работать на одном месте в целях регулирования. Соответствовать международным стандартам для клиринговых систем, включая стандарты Ламфалусси |

| Всеохватывающая | Предоставлять единого центрального контрагента для различных линий продуктов и общеевропейских рынков. Содействовать международным расчетам |

| Гибкая | Принимать, дополнять и быть доступной для всех поставщиков торговых услуг. Согласовывать работу с местными депозитариями и международными центральными депозитариями. Предоставлять возможность проведения мультивалютных сделок |

| Эффективная | Иметь возможность подключаться к нескольким точкам для обеспечения оптимальных процессов урегулирования в ходе послеторговых операций среди европейских рынков. Поддерживать и ускорять сквозную обработку. Быть катализатором значительного снижения инвестиционных расходов участников с акциями и облигациями коммунальных предприятий |

| Надежная с точки зрения закона | Использовать механизм неттинга, который может противостоять банкротству участника во всех соответствующих юрисдикциях |

| Оптимизирующая капитал | Использовать оптимальный статус контрагента для целей регулирования капитала |

| Добровольная | Насколько это возможно, предоставлять пользователям свободу выбора услуг или их части. Участники должны, в принципе, платить только за те функции, которые они используют |

Европейский форум по ценным бумагам также объявил запрос предложений по созданию европейского центрального контрагента, но не получил никакого ответа. К июлю 2001 года Европейский форум по ценным бумагам отказался от своего намерения создать общеевропейского центрального контрагента, а его исполнительный директор Пен Кент заявил, что продвижение дальше «потребует ресурсов, к которым наши участники не готовы»13.

Усилия Европейского форума по ценным бумагам по созданию европейского центрального контрагента были подорваны целым рядом факторов, включая политику, несоответствие стратегий различных заказчиков, корыстные интересы, а также отсутствие коммерческого стимула и финансирования. Как отметил Магуайер (Maguire) (2001b):

«Хотя многие участники рынка признали значимость для Европы единого рынка финансовых услуг — а в большинстве случаев отводили центральную роль в нем себе — существовало также много серьезных препятствий со стороны закона, регулирования, технологий, национального и коммерческого интереса и, откровенно говоря, стоимости, что делало немедленный переход к единому европейскому центральному контрагенту маловероятным».

Грубо говоря, Кент заявил, что «учреждения, участвующие в обсуждениях, осознавали, что они на то время не располагали нужным объемом ресурсов для выполнения такого проекта»14.

Европейский форум по ценным бумагам был также загнан в угол акционированием крупнейших бирж ЕС, чьи акционеры надеялись получить больше от владения своими собственными клиринговыми и расчетными организациями, и не собирались отдавать клиринг независимому поставщику. В ответ на выпуск акций Немецкой биржей и Euronext Европейский форум по ценным бумагам отметил, что «переход некоторых торговых площадок к публичному размещению акций, частично зависящий от потоков доходов со стороны клиринговых и/или расчетных услуг, повысил ставки, но в то же время и барьеры на пути к единому европейскому центральному контрагенту»15. В более позднем заявлении Европейский форум по ценным бумагам заявил, что «он продолжает верить в это в горизонтальной структуре, которая отделяет управление клирингом и расчетами от управления торговыми площадками»16.

Когда усилия Европейского форума по ценным бумагам ни к чему не привели, virt-x и Немецкая биржа также отказались от своих проектов центральных контрагентов или отложили их17. В ответ на это некоторые члены Европейского форума по ценным бумагам провели неофициальные переговоры с Депозитарной трастовой и клиринговой корпорацией относительно возможности создания общеевропейского центрального контрагента. В то же время NASDAQ искала поставщика клиринговых и расчетных услуг для поддержания своего предприятия NASDAQ Europe.

Единый клиринговый контрагент для NASDAQ Europe, 2001–2002 годы

NASDAQ Europe стало новым наименованием для Easdaq, которую NASDAQ приобрела в марте 2001 года. На момент приобретения Easdaq привлекла всего 62 компании для листинга за пять лет, по сравнению с почти 5000, котирующимися на NASDAQ. NASDAQ убедила восемь больших инвестиционных банков приобрести долю в капитале Easdaq и пообещала посодействовать потоку заказов. В центре NASDAQ Europe должен был размещаться европейский центральный контрагент на основе контрагента, используемого NASDAQ в США. Такое использование центрального контрагента являлось ключом к сокращению клиринговых и расчетных расходов в два раза.

NASDAQ пыталась заинтересовать различных европейских центральных контрагентов в оказании услуг контрагента NASDAQ Europe и потратила 2000–2001 года на обсуждение с ними возможностей. Тем не менее по разным причинам ни один не был в состоянии обеспечить соответствующее обслуживание, особенно учитывая агрессивные сроки, определенные для запуска новой гибридной рыночной структуры NASDAQ Europe. В ответ на эту ситуацию Депозитарная трастовая и клиринговая корпорация создала в 2001 году своего собственного общеевропейского центрального контрагента, которому дала название EuroCCP. Штаб-квартира находилась в Лондоне. EuroCCP был создан для предоставления комплексных, недорогих, безопасных и эффективных международных расчетно-клиринговых услуг. Первоначально его целью было проведение клиринга сделок, совершаемых на NASDAQ Europe как с европейскими, так и с американскими ценными бумагами. Однако EuroCCP мог также принимать участие в клиринговой деятельности других бирж, а NASDAQ Europe не имела никакого влияния или контроля над направлением деятельности или стратегией EuroCCP. Основная цель Депозитарной трастовой и клиринговой корпорации состояла в расширении рыночных возможностей и доходов рынков за пределами США. И хотя это, возможно, не объявлялось публично, пользователи-владельцы Депозитарной трастовой и клиринговой корпорации могли также надеяться, что подобные нововведения со стороны Депозитарной трастовой и клиринговой корпорации, даже если они окажутся лишь наполовину успешными, смогут стать стимулом для европейских поставщиков аналогичных услуг, заставить их стать более эффективными, а также рассмотреть вопрос об объединении и консолидации.

EuroCCP компания, зарегистрированная в Англии и регулируемая Службой финансового надзора Великобритании, на 100% принадлежала Депозитарной трастовой и клиринговой корпорации, но имела свою собственную структуру управления. Компанией управляло правление, состоящее в основном из представителей клиентского сообщества, но также существовал и отдельный европейский комитет клиентов из 12 участников. Соглашение о создании EuroCCP было достигнуто между NASDAQ и Депозитарной трастовой и клиринговой корпорацией весной 2001 года, после чего NASDAQ получила и рассмотрела предложения от других клиринговых и расчетных домов. EuroCCP был объявлен действующим в декабре 2001 года.

Однако листинг и торги так и не начались на NASDAQ Europe, что объясняется как серьезным падением акций высокотехнологичных компаний, так и тем, что неудачи компании значительно сократили количество акций, котирующихся на фондовой бирже NASDAQ Europe. События 11 сентября в Нью-Йорке, вероятно, также способствовали ее закрытию, поскольку наблюдалось меньше готовности развивать новые и инновационные проекты и все больше внимания уделялось обеспечению безопасности и надежности существующих систем. Таким образом, в ноябре 2002 года NASDAQ Europe закрылась, а на два месяца раньше, в сентябре, EuroCCP вышла из состава центрального контрагента для NASDAQ Europe без проведения каких-либо сделок. Как отметил генеральный директор EuroCCP Джефф Смит, тот факт, что «количество сделок, которое могла провести Nasdaq Europe, не соответствовало уровню, считавшемуся Nasdaq Europe, EuroCCP и участниками подходящим для центрального контрагента»18.

Впоследствии Депозитарная трастовая и клиринговая корпорация попыталась пересмотреть свое решение о создании EuroCCP. И хотя результаты этого обзора не были обнародованы, Депозитарная трастовая и клиринговая корпорация объявила о некоторых аспектах проекта. Технически система работала хорошо. Она был построена и реализована в течение короткого периода — семи месяцев. Технология, лежащая в основе EuroCCP также повторно использовать в других компаниях и продуктах Депозитарной трастовой и клиринговой корпорации. Утверждение EuroCCP регулирующими органами Великобритании в течение короткого пятимесячного периода отражало срочность дела, осознаваемую Депозитарной трастовой и клиринговой корпорацией и Службой финансового надзора.

Решение о создании EuroCCP было утверждено комитетом правления Депозитарной трастовой и клиринговой корпорации, в который входили представители клиентов, таких как банки и брокеры-дилеры, а также европейские и американские организации. Следовательно, решение продолжать проект EuroCCP было сделано с полным осознанием и признанием потенциальных рисков. Потенциальными преимуществами для Депозитарной трастовой и клиринговой корпорации в случае успеха NASDAQ Europe стал бы в первую очередь зачет расходов и других рисков реализации проекта. В ретроспективе создание EuroCCP также помогло Депозитарной трастовой и клиринговой корпорации получить опыт работы с требованиями клиринговых палат Великобритании и создать юридическое лицо, которое ускорило выход на рынок и восстановление EuroCCP в 2007 году.

Мораль

- Совместная организация рыночной инфрастуктуры может быть новаторской.

Немецкая биржа: создание Clearstream International, 1999–2002 годы

Изначально Clearstream International была создана как совместное предприятие, принадлежащее на 50% Cedel International и на 50% Deutsche Börse AG. Clearstream International была материнской компанией Clearstream Banking SA, международного депозитария, базирующегося в Люксембурге, и Clearstream Banking Frankfurt AG, депозитария Германии19. Впоследствии Немецкая биржа выкупила 50% акций Cedel International, которыми владели более 90 банков и брокеров. За простотой этих двух сделок скрывается сложная корпоративная история, на которую повлияло множество вопросов различных участников рынка.

Cedel была создана в 1971 году более 60 крупными мировыми финансовыми институтами в ответ на развитие Euroclear, которая была учреждена и в которой изначально преобладал Morgan Guaranty Trustof New York (впоследствии J.P. Morgan Chase)20. Предполагалось, что в Cedel не будет доминирующего банка, в отличие от Euroclear, так как устав компании был составлен таким образом, чтобы ни один из акционеров не мог владеть более 5% доли в капитале Cedel21. Основными клиентами Cedel являлись европейские универсальные банки. В отличие от этого, лондонские и в первую очередь американские брокерско-дилерские фирмы, которые были главными участниками на европейских рынках ценных бумаг, как правило, проводили большинство операций на Euroclear, хотя, как правило, владели счетами в обоих учреждениях. С момента создания между Euroclear и Cedel было острое соперничество, но несмотря на это различные участники рынка поддерживали слияние обоих учреждений, однако договоренности о том, как именно должно осуществляться такое слияние достигнуто не было.

Возможность такого слияния стала обсуждаться в 1999 году. В мае того года Euroclear издала документ, озаглавленный The Huband Spokes Clearance and Settlement Model (Веерная структура расчетно-клиринговой модели), в котором изложила свои взгляды относительно надлежащего расчетно-клирингового решения для эффективных и конкурентоспособных рынков капитала в Европе22. Euroclear предложила, что она станет главной точкой входа («основанием») любого европейского депозитария (далее — «лучи») для международных фондовых менеджеров, банков-депозитариев и брокеров-дилеров. Главный смысл веерной структуры состоял в том, что он не оставлял места для Cedel, по крайней мере, теоретически.

4 мая 1999 года Euroclear издала официальное предложение о слиянии с Cedel. Однако оно было тут же отклонено Андре Люсси, генеральным директором Cedel. Он знал, что такое предложение вскоре поступит, и, чтобы опередить его, уже договорился о создании совместного предприятия с Немецкой биржей. Это предприятие было названо Европейской клиринговой палата. Когда о ней было объявлено 10 дней спустя, Люсси к тому времени предоставил также Меморандум о сотрудничестве с Объединением французских бирж, холдинговой компанией Парижской фондовой биржи, и Sicovam, французским депозитарием, относительно присоединения к новому предприятию в январе 2000 года23.

Сделка между Cedel и Немецкой биржей предоставляла Cedel ряд преимуществ. Самое главное из них заключалось в том, что Люсси на тот момент был против объединения с Euroclear, поскольку в итоге Cedel будет поглощена крупной Euroclear. Люсси рассматривал совместное предприятие с Немецкой биржей как слияние равных расчетных единиц и считал это одним из способов наращивания объемов, чтобы Cedel могла конкурировать с Euroclear. Кроме того, стратегии Cedel по привлечению американского брокерско-дилерского сообщества за счет предоставления ряда новых продуктов, включая Liberty (компанию по направлению заказов) и Global Credit Support Service (электронную службу управления обеспечением для рынков деривативов), успехом на тот момент не пользовались.

Главная выгода от сделки для Немецкой биржи состояла в том, что она позволяла бирже усилить свой выход на общеевропейскую арену и поддержать свою стратегию вертикальной интеграции между торгами, клирингом и расчетами. Немецкому центральному депозитарию также нужна была новая техническая платформа для расчетных операций, а Cedel разрабатывала подобную систему, работающую в режиме реального времени, под названием CREATION.

Некоторые инвестиционные банки, во главе с UBS в Швейцарии одним из банков, владеющим Cedel, пытались предотвратить слияние с Немецкой биржей, поскольку хотели продолжать контролировать Cedel в качестве основного противовеса Euroclear. Банки подозревали также, что сделка с Немецкой биржей в конечном итоге будет иметь бóльшую стратегическую ценность для Немецкой биржи, чем для Cedel. Однако многие из них были готовы принять слияние Cedel и принадлежащей клиентам Euroclear в надежде на создание более эффективной и дешевой общеевропейской расчетной системы, которая позволила бы избежать дублирования технологических затрат. На тот момент они представляли Европейскую группу клиентов ценных бумаг, состоящую из 14 ведущих инвестиционных и депозитарных банков, некоторые из которых были членами совета директоров и акционерами Cedel, а также и Euroclear. Однако Cedel отклонила призывы со стороны Европейской группы клиентов ценных бумаг отложить голосование акционеров по вопросу слияния, поскольку считала, что у группы предвзятое отношение к Euroclear24.

Сделка Cedel с Немецкой биржей была серьезным ударом для Euroclear, так как она пыталась слиться с Cedel в течение многих лет. Кроме того, предложение о присоединении к Европейской клиринговой палате Sicovam стало настоящим шоком для Euroclear, поскольку в декабре 1998 года Euroclear планировала объявить о союзе с Sicovam. Однако на тот момент Euroclear отклонила это предложение, считая, что такой союз сделает невозможным ее предпочтительное слияние с Cedel.

Главной причиной, по которой Объединение французских бирж и Sicovam согласились присоединиться к Европейской клиринговой палате, является, вероятно, политика. Люсси представил Европейскую клиринговую палату как «европейскую» альтернативу «американскому» господству в сфере расчетов и клиринга ценных бумаг со стороны Euroclear. Объединение французских бирж и Sicovam под давлением Банка Франции, владельца 40% акций Sicovam, пошло на участие в том, что казалось «европейским» решением.

Однако 22 ноября 1999 года Sicovam отозвала свою поддержку Европейской клиринговой палаты, впоследствии решив слиться с Euroclear в 2000 году. Причиной изменения мнения стал ряд причин. Большое значение имели предлагаемые условия слияния. Процент в Европейской клиринговой палате, принадлежащий французам, должен был определяться на основании взаимно одобренной оценки активов Sicovam, внесенных в предприятие, включая собственную расчетную платформу (высокоскоростная компьютерная система поставки и оплаты [RGV]), объемы их сделок и, возможно, Clearnet, неттинговую платформу, принадлежащую Парижской фондовой бирже. Однако существовали разногласия относительно должной оценки. Французы хотели получить одну третью долю в новой, объединенной компании, несмотря на то что могли внести лишь около 22% от общей оценки стоимости компании. Кроме того, предоставление Sicovam менее одной третьей доли предприятия могло стать чувствительным с точки зрения политкорректности в рамках подобного европейского слияния. Однако ни Cedel, ни Немецкая биржа не были готовы допустить такой траты акционерных денег ради предложения Sicovam пакета акций подобного уровня. Кроме того, французские клиенты хотели продолжить использовать RGV и не платить за нее на новой единой платформе.

В течение первых двух лет существования предприятия Немецкая биржа — Cedel в отношениях между Франкфуртом и Люксембургом появилась напряженность, хотя в то же время две компании смогли интегрировать свои технические платформы и повысить финансовую отдачу. В течение этого периода компания переименовала себя в Clearstream. В ответ на слияние Euroclear и Sicovam Clearstream искала конкурирующие предложения о покупки половины Clearstream, принадлежащей Cedel, со стороны Немецкой биржи и Euroclear. На данном этапе Люсси пересмотрел свои доводы в пользу сделки с Euroclear вместо продажи Немецкой бирже оставшихся 50%25. Это было вызвано разными причинами. Возможно, он хотел уравновесить немецкую власть в Clearstream соответствующим французским влиянием. Возможно, он чувствовал себя более уверенным с Европейской группой клиентов ценных бумаг, чем раньше. Сам Люсси утверждал, что главной причиной стала бóльшая экономия, которую можно было достичь за счет интеграции продаж, корпоративных функций, управления сетью и систем управления обеспечением Clearstream и Euroclear.

Уязвимости Clearstream к присоединению могли посодействовать два события, которые были несущественными для экономической обоснованности слияния. Во-первых, Люсси был вынужден уйти в отставку с поста генерального директора Clearstream в мае 2001 на фоне расследования регулирующих органов Люксембурга заявлений об отмывании денег, сделанных французским журналистом, которые впоследствии были полностью отклонены. Во-вторых, Clearstream призналась в завышении стоимости своих активов на ответственном хранении на 2,5 трлн евро. Завышение было связано с оперативной статистической погрешностью, а не с ошибкой в бухгалтерской отчетности, и было устранено, как только Clearstream Banking AG стало известно об этом26. Тем не менее эти два случая заставили задуматься о том, что в управлении Clearstream имелись нарушения. Люсси временно заменил Андре Ролан из Benelux Bank Dexia. На тот момент Clearstream в большей степени работала с головным офисом Немецкой биржи во Франкфурте, а не в Люксембурге.

В январе 2002 года комитет правления Cedel International согласился продать 50% акций группы в Немецкой бирже за сумму, равную 1,6 млрд евро, на основании оценки всей компании на сумму, равную 3,2 млрд евро. Этому решению способствовал ряд факторов. Генеральный директор Немецкой биржи Вернер Зайферт проголосовал против предложения Euroclear, используя 50% акций Немецкой биржи в данной компании. Euroclear предлагала только 1,0–1,2 млрд евро, значительно меньшую сумму по сравнению с предложенной Немецкой биржей. Кроме того, казалось, что Euroclear готова уволить все руководство, в то время как Немецкая биржа высказывалась не так однозначно по данному вопросу.

Цена продажи была значительно ниже первого предложения руководства Cedel, а генеральный директор Clearstream Андре Ролан заявил, что она стоит больше 3,4 млрд долларов, или 3 млрд евро27. Эта оценка допускала обсуждение по крайней мере по двум важным причинам. Во-первых, оценка была основана на «четырехлетнем плане» и использовала финансовые предположения, основанные на предыдущих пяти годах (1995–2000 гг). Однако широко распространилось мнение, что в 2001 году эта оценка была завышена. Также стоял вопрос об устойчивости и волатильности клиентской базы. Euroclear заявила, что у нее не было необходимости покупать Clearstream International, поскольку клиенты Clearstream International постепенно перенесут всю свою деятельность на счета в Euroclear. Некоторые крупные участники угрожали сделать именно так. J.P. Morgan Chase заявила, что перенесет все свои активы, оцениваемые в 150 млрд долларов США, из Clearstream и Euroclear. Швейцарский банк UBS, который также являлся одним из крупнейших клиентов Clearstream, заявил, что намеревается перевести некоторые активы в Euroclear, поскольку выступает против идеи создания Немецкой биржей «бункера»28. Но так и не было подтверждено, были ли какие-либо из этих переходов выполнены полностью или частично.

Продажа состоялась, несмотря на мнение клиентов, теперь уже под знаменем Европейского форума по ценным бумагам (ранее Европейская группа клиентов ценных бумаг), агитировавшего за слияние части Clearstream, принадлежащей Cedel, и Euroclear в целях ускорения консолидации отрасли и создания доминирующей расчетной палаты, чтобы помочь сократить расходы29. Euroclear предсказывала, что слияние позволит экономить на расходах 300 млн евро в год30. Из 93 акционеров Cedel International 44 также владели долями в Euroclear31.

Пользователи Cedel, которые также являлись акционерами, изначально хотели остановить создание «бункера», в результате которого Немецкая биржа получила бы в полное владение торговые, клиринговые и расчетные операции, что дало бы ей способность влиять на цены. Поскольку ни один из акционеров Cedel не мог владеть более 5% акций, отдельные акционеры имели незначительное регулирующее воздействие, так как право собственности в Cedel было слишком рассредоточено и акционерам было трудно выступать для достижения одной цели. Кроме того, не все пользователи были брокерами-дилерами, и они, возможно, предпочли видеть Немецкую биржу в качестве владельца Euroclear. Кроме того, банкам-акционерам было трудно противостоять соблазнительному денежному предложению от Зайферта. Краткосрочная выгода от получения денежных средств от продажи в пользу Немецкой биржи казалась более привлекательной, чем следование своим принципам содействия расширению консолидации отрасли. 10 ведущих акционеров, владевших не принадлежавшей Немецкой бирже половиной Clearstream, получили в общей сложности 722,7 млн евро от продажи в пользу немецкого биржевого оператора, хотя семь из них были членами Европейского форума по ценным бумагам, который выступал против создания «бункера»32. В некоторых случаях полученная ими прибыль от продажи своих акций была больше, чем весь инвестиционно-банковский доход за предыдущий год, когда фондовый рынок резко упал.

Мораль

- Заявленные и истинные цели финансовых институтов в отношении управления организациями рыночной инфраструктуры могут различаться.

Euroclear: создание, структура собственности и структура совета директоров до 2006 года

Euroclear PLC (Euroclear) является холдинговой компанией группы компаний, которые предоставляют более чем в 80 странах расчетные услуги по внутренним и международным сделкам с облигациями, акциями и инвестиционными фондами. Здесь рассматриваются пять вопросов и контекстов, связанных с регулированием Euroclear на практике с момента ее создания в 2006 году, а именно: 1) история корпоративной структуры Euroclear до 2006 года; 2) характер конкуренции, с которой Euroclear столкнулась в 2006 году, и последующий конфликт интересов среди некоторых ее клиентов и акционеров; 3) выравнивание структуры собственности Euroclear в 2002 году; 4) роль и независимость директоров в 2005 году; 5) прозрачность доходов банка Euroclear в 2005 году.

Следует осветить один вводный вопрос, касающийся представленных здесь описаний. По состоянию на 2006 год Euroclear была крупнейшей расчетной организацией в Европе, а ее структура управления содействовала достижению ей этой позиции. Управление являлось критически важным вопросом для группы Euroclear, а основной принцип, на котором строилась ее модель, заключался в пользовательском управлении. Она заявляла:

«Главная ценность Euroclear заключается в том, что пользователи услуг Euroclear должны одновременно владеть и управлять группой Euroclear. Тот факт, что почти все акционеры Euroclear являются прямыми или косвенными пользователями услуг Euroclear, приводит к унификации интересов акционеров и пользователей в гораздо большей степени, чем это было бы возможно в случае зарегистрированной на бирже компании, и обычно означает, что решения, принятые в отношении долгосрочных интересов компании и ее акционеров, соответствуют также интересам ее клиентов»33.

Однако, учитывая важность Euroclear для европейской расчетной отрасли, а также беспокойство регулирующих органов и отрасли по поводу стоимости расчетно-клиринговых услуг в Европе в целом, жаркие споры об оптимальном пути структурирования клиринговой и расчетной индустрии, охватившие Европу в то время, а также потенциальные и фактические конфликты интересов между странами, между акционерами Euroclear, прочими типами пользователей и другими заинтересованными сторонами, не удивительно, что иногда возникали разногласия по поводу управления Euroclear.

Euroclear считала, что клиентское управление имеет широкий спектр преимуществ, у нее было официальное обязательство реагировать на рынки, которые она обслуживала, и она не могла представить себе, как сделать пользователей более вовлеченными в ее деятельность, чем было в то время. Следовательно, она считала, что разногласия во мнениях, касающиеся структуры ее управления, свидетельствовали о более глубоких критических настроениях относительно клиентского управления.

Краткая история корпоративной структуры

Система Euroclear была основана Morgan Guaranty Trust Company of NewYork (Morgan Guaranty, сейчас J.P. Morgan Chase), филиалом в Брюсселе, для проведения расчетных операций по еврооблигациям в 196834. В 1971 году группа европейских банков создала альтернативную конкурентную систему — Cedel, принадлежащий пользователям кооператив, который располагался и регулировался в Люксембурге35. В ответ Morgan Guaranty создала компанию под названием Euroclear Clearance Systemplc (ECS plc). Термин «клиренс» в то время использовался для обозначения услуг, которые в настоящее время называются расчетными.

ECS plc приобрела лицензию на систему Euroclear у Morgan Guaranty и предложила основным клиентам и членам — основателям системы Euroclear, а их всего было около 120 учреждений, возможность приобрести ее акции с максимальной долей до 4% на учреждение. ECS plc назначила Morgan Guaranty оператором системы Euroclear и платила ей вознаграждение за управление, предоставление помещений, оборудование и сотрудников. Доходы и расходы, связанные с расчетными услугами и услугами по хранению выписывались на счет ECS plc, а за Morgan Guaranty была закреплена роль единственного банка системы. ECS plc всегда поддерживала и рекламировала свою политику низких затрат для клиентов, а прибыль Morgan Guaranty от эксклюзивного соглашения на оказание банковских услуг никогда не разглашалась.

В середине 1980-х годов для распределения права собственности на систему среди всех ее пользователей была создана Euroclear Clearance System Société Coopérative, и каждому пользователю была предложена доля в кооперативе. Компания использовала систему Euroclear на основании ежегодной лицензии, выплачиваемой ECS plc36. Она располагалась и регулировалась законодательством Бельгии, бóльшая ее часть принадлежала ECS plc. В июле 2000 года ECS Société Coopérative получила банковскую лицензию в Бельгии и стала банком Euroclear. Банк Euroclear приобрел право Morgan Guaranty выступать банком системы Euroclear с максимальной ставкой оплаты 295 млн долларов США в год с 2000 по 2002 год, что составило в общей сложности чуть менее миллиарда долларов.

10 января 2001 года ECS plc приобрела 100% капитала Sicovam, французского депозитария. Sicovam был приобретен в рамках двухэтапного процесса. Первоначально группа французских банков, которые вместе владели 60% капитала Sicovam, приобрела 40% капитала Sicovam, которыми владел Банк Франции, частично за счет непосредственной оплаты наличными, а частично через постепенную годовую оплату на основе финансовых результатов Euroclear. В частности, 200 миллионов евро были выплачены наличными, а дополнительные выплаты могли составить от 20 млн евро минимум до 47,1 млн максимум в зависимости от будущих прибылей Euroclear. Затем два французских пакета акций были объединены в Sicovam Holding, который обменял свои акции SicovamSA на 16,7% акций в пакете акции ECS plc. Права голоса Sicovam Holding были ограничены 5%, в соответствии с общим ограничением на право голоса. Ему было предоставлено четыре места в совете директоров ECS plc (из 26), количество, пропорциональное его проценту акционеров, но не в совете директоров банка Euroclear. Банк Euroclear стал материнской компанией депозитария37. Sicovam был впоследствии переименован в Euroclear France. 1 июня 2001 года ECS plc была переименована в Euroclear plc.

В 2002 году Euroclear за один раз приобрела у Euronext 100% капитала Nederlands Centraal Instituut voor Giraal Effectenverkeer, голландского депозитария. В связи с этим Euroclear также получила возможность приобрести 20% Clearnet, а также право назначать директоров на совет директоров Clearnet и определять политику Clearnet в плане развития прямых контактов с банком Euroclear. В 2004 году Euroclear приобрела большую часть расчетных и депозитарных операций Caisse Interprofessionnelle de Dépôts et de Virement de Titres/Interprofessionele Effectendeposito-en Girokas, бельгийского депозитария. В декабре 2000 года банк Euroclear также взял на себя ответственность за расчетные операции по ирландским правительственным облигациям в соответствии с решением ирландского правительства и Центрального банка Ирландии делегировать эту деятельность Euroclear.

В сентябре 2002 года банк Euroclear приобрел 100% капитала CRESTCo, британского депозитария. Приобретение CRESTCo обсуждалось непосредственно с CRESTCo и его владельцами. Акционеры CRESTCo решили не следовать по пути Sicovam, когда британская расчетная палата была поглощена Euroclear. Вместо создания холдинговой компании они обменяли акции CRESTCo непосредственно на акции Euroclear. Это означало, что они не имели права голоса по своим акциям, поскольку ни один владелец не мог владеть более 5% акций. CRESTCo также вел переговоры относительно права выдвигать семь членов в совет директоров Euroclear plc. Кроме того, CRESTCo получил право назначать четырех из 12 неисполнительных директоров в совете директоров банка Euroclear до тех пор, пока не завершится переход ценных бумаг CREST в Единую расчетную систему, что произошло в августе 2006 года.

В 2004–2005 годах изменилась корпоративная структура Euroclear38. Банк Euroclear, международный депозитарий и бывшая материнская компания отдельных депозитариев, был преобразован в родственную компанию этих компаний, а в качестве новой небанковской холдинговой компании, объединяющей банк Euroclear и другие депозитарии, была создана Euroclear SA/NV. Euroclear SA/NV, в свою очередь, через Euroclear Investments SA/NV стала на 100% принадлежащей Euroclear plc, основной холдинговой компании. Таким образом, Euroclear SA/NV владела и управляла всеми платформами группы и выполняла все главные функции: стратегия и развитие, вопросы регулирования, продажи, аудит и технологии (функции, которые раньше официально отводились банку Euroclear).

Новая корпоративная структура стремились обеспечить следующие преимущества: 1) решить вопросы потенциального системного риска для депозитариев в случае банкротства банка Euroclear; 2) подтвердить, что банк Euroclear не обладает особым статусом в группе по сравнению с депозитариями; 3) подтвердить, что банк Euroclear не уводит ресурсы у депозитариев, например в плане потока дивидендов; 4) развеять опасения, что банк Euroclear станет использовать свое положение владельца депозитария для ведения недобросовестной конкуренции с третьими лицами; 5) повысить прозрачность процесса предоставления услуг в группе компаний и распределения затрат; 6) увеличить гибкость корпоративной структуры для потенциальных союзов и слияний39.

Конкуренция и конфликт интересов в 2006 году

Характер различных услуг, предоставляемых группой Euroclear, вместе с ее структурой собственности, свидетельствовали, что она стала центром различных, а иногда и конкурирующих интересов как между различными типами пользователей, так и между пользователями и акционерами. Каждый набор интересов, или заинтересованных лиц, как правило, поддерживал ту структуру управления Euroclear, которая бы максимально способствовала реализации ее собственных целей. В настоящем разделе кратко описывается суть того, как в 2006 году регулировались эти различные интересы.

Банк Euroclear конкурировал с некоторыми депозитарными или агентскими банками, особенно с теми, которые проявляли значительное присутствие на рынках, где депозитарии были частью группы Euroclear. Планы группы Euroclear по объединению своих национальных депозитариев и банка Euroclear на одной и той же ИТ-платформе, а именно в Единой расчетной системе и на Единой прикладной платформе — вызывали особую тревогу. Некоторые уполномоченные банки полагали, что банк Euroclear может использовать эту платформу для получения несправедливого конкурентного преимущества за счет привилегированного доступа к национальным депозитариям благодаря праву собственности группы Euroclear, которое они не смогут преодолеть без соответствующих условий доступа. Привилегированный доступ может проявляться также в виде качества обслуживания, как например, льготная обработка транзакций, доступность данных, а также сроки инструкций и отчетности.

В целях устранения конкурентной угрозы со стороны банка Euroclear некоторые из уполномоченных банков создали лоббистскую группу под названием Fair & Clear для агитации за внутренние изменения в Euroclear40. Fair & Clear стремилась подчеркнуть необходимость для Euroclear отделить ее так называемые операции инфраструктуры депозитариев от банковских услуг, чтобы, как она утверждала, избежать возможных перекрестных субсидий или льготных условий, предоставляемых депозитариями группы Euroclear банку Euroclear. Fair & Clear сообщала также, что техническая связь, установленная между LCH.Clearnet и банком Euroclear, свидетельствовала о стратегии группы Euroclear по отведению сделок от депозитариев к банку Euroclear, где можно было получить больше доходов и прибыли с помощью комплектации банковских и расчетных услуг.

С самого начала деятельности компании Fair & Clear Euroclear опровергала ее заявления, сообщала, что Euroclear не предпринимает никаких антиконкурентных действий. Она видела свою роль в устранении недостатков в работе европейского финансового рынка и заявляла, что конкуренция с другими, более традиционными поставщиками и, в частности, с уполномоченными банками, была необходима для достижения данного результата. Кроме того, Euroclear предоставила заверения, что между группой международного депозитария и депозитариями не было перекрестного субсидирования, и подтвердила эти заявления годовой аттестацией, предоставленной независимым аудитором.

Конкуренция за предоставление коммерческих банковских услуг между банком Euroclear и уполномоченными банками привела к конфликту интересов между клиентами депозитариев Euroclear и клиентами банка Euroclear, хотя их интересы всегда перекрывали друг друга. Бóльшая часть клиентов банка Euroclear являлись крупными международными и американскими фирмами, в основном брокерами-дилерами, инвестиционными банками и глобальными депозитариями. Интересы пользователей банка Euroclear заключались в продвижении банка Euroclear в качестве эффективного и недорогого единого места доступа к группе депозитариев Euroclear и в дальнейшем развитии финансового обслуживания ценных бумаг банка Euroclear. Они также добивались снижения цен банка Euroclear либо напрямую, либо через скидки в конце года.

Многие крупные пользователи банка Euroclear также пользовались услугами, предоставляемыми агентскими банками, конкурирующими с банком Euroclear. Однако долгосрочные цели некоторых из этих пользователей заключались в том, чтобы сократить число посредников, получив прямой доступ к единой европейской расчетной организации, устраняя таким образом необходимость в посредничестве агентского банка для многих расчетных учреждений, действующих в Европе.

Большая часть клиентов группы депозитариев Euroclear являлась, как правило, европейскими фирмами, в первую очередь депозитариями, а также брокерами и региональными компаниями. Зачастую они также имели счета в банке Euroclear для еврооблигаций. У этих пользователей было три главных интереса: во-первых, сокращение расходов, налагаемых на них депозитариями за расчет и хранение, чтобы получить возможность уменьшить собственные расходы и расходы своих клиентов; во-вторых, эффективные системы расчетов, охватывающих группу депозитариев Euroclear, чтобы получить возможность расширить охват рынка; в-третьих, доступ к платформам депозитариев на той же основе, что и банк Euroclear, чтобы они могли конкурировать на равных и выступать в качестве единой точки доступа к группе депозитариев Euroclear. Они опасались, что скидки группы Euroclear смогут перейти от пользователей депозитариев к пользователям банка Euroclear.

Реформа корпоративной структуры Euroclear была направлена, в частности, на разрешение данных вопросов Fair & Clear. Тем не менее даже после ее реализации Fair & Clear по-прежнему утверждала, что реструктуризация не решила главной, на их взгляд, проблемы, которая заключалась в том, что единая прикладная ИТ-платформа давала банку Euroclear структурное преимущество в виде привилегированных условий доступа, отсутствовавших у его конкурентов, уполномоченных банков.

В дополнение к напряженности в отношениях между различными типами клиентов группы Euroclear возник также конфликт между клиентами и акционерами. Акционеры были озабочены рядом вопросов, включая, само собой разумеется, максимизацию дивидендов и доходности на вложенный капитал. Рентабельность собственного капитала была особенно важна для многих акционеров, учитывая неликвидность акций Euroclear, что означало, что акционерам было трудно реализовать прирост капитала. Для Sicovam Holding, крупнейшего акционера группы Euroclear, дивиденды имели дополнительное значение, поскольку французские банки рассчитывали на эти доходы для оплаты Банку Франции приобретение его акций в Sicovam. Французские банки были единственными акционерами Euroclear, которые заплатили за свои акции наличными, а не через обмен бумагами. Акционеры, в частности, те, у кого характер использования не получал от скидок никаких выгод, предпочитали распределение дивидендов и в принципе не выступали в поддержку скидок41.

В группе Euroclear много обсуждался надлежащий баланс между скидками и дивидендами, совет директоров пересматривал его каждый год. В июне 2001 года Euroclear объявила, что совет будет решать, как финансовые излишки, доступные для распределения, будут разделяться между сокращением пошлин и скидок для клиентов и дивидендами для акционеров после обеспечения будущих инвестиционных потребностей компании. Euroclear заявила, что намеревается распределить дивиденды, равные по крайней мере 60% от первой 15%-ной прибыли на капитал. На практике Euroclear предоставляла скидки пользователям банка Euroclear в течение многих лет до этого, данная тенденция отражала историческую политику ECS plc. В 2004 году некоторые акционеры группы Euroclear стали давить на принятие более эффективной, по их мнению, дивидендной политики, и Совет директоров Euroclear принял решение увеличить дивиденды. В 2006 году совет группы Euroclear отметил, что они «всегда стремятся сбалансировать необходимость сохранить базу постоянных клиентов, чтобы обеспечить долгосрочную жизнеспособность компании и требование соответствующего возврата акционерам инвестированного капитала»42. Кроме того, Euroclear подтвердила, что «как принадлежащей пользователям / регулируемой пользователями организации у нее нет никакого конфликта между обеспечением стоимости для акционеров и для наших пользователей»43.

Некоторые акционеры были обеспокоены тем, как бы ни снизилась стоимость акций группы Euroclear, так как любое снижение стоимости, например из-за нарушений, скажется на их собственных финансовых результатах. Прошедшие поглощения, в частности сделки с Sicovam SA и CRESTCo, привели к значительным нарушениям.

Сохранение стоимости банка Euroclear рассматривалось акционерами как важная задача. Банк Euroclear представлял важный процент от стоимости группы Euroclear, а также был главным генератором прибыли и, следовательно, потенциальных дивидендов. Это придало стимул группе Euroclear убедиться, что поток сделок проходит через банк Euroclear, а не через депозитарии.

Выравнивание структуры собственности Euroclear в 2002 году

Клиентское управление занимало центральное место в подходе группы Euroclear к управлению. Однако у Euroclear не было метода выравнивания акций в зависимости от использования своих систем. Вслед за покупкой CRESTCo в 2002 году Euroclear plc согласилась рассмотреть вопрос об осуществлении процесса выравнивания долей, аналогичного тому, который использовался CRESTCo. Однако, учитывая оценку, выставленную Euroclear, количество денег, необходимое для такой реструктуризации собственности, казалось нецелесообразным в период значительных инвестиций в новую единую расчетную платформу Euroclear, а также с учетом необходимости повышения капитала банка Euroclear.

Кроме того, пользователи, ради которых проводилось данное выравнивание, в первую очередь американские банки, являющиеся крупными пользователями банка Euroclear, но удерживающие сравнительно небольшие пакеты акций, не были готовы сделать такие инвестиции, особенно в условиях, когда акции группы Euroclear были неликвидными. И хотя эти пользователи были основными получателями скидок банка Euroclear, они предпочитали по-прежнему получать эти льготы вместо денег, выделяемых на приобретение акций группы Euroclear для проведения процесса выравнивания.

Роли и независимость директоров в 2005 году

Важнейший элемент концепции управления Euroclear состоял в том, что мнения ее пользователей должны быть не просто представлены в совете директоров, а находиться в центре дискуссий в совете, чтобы гарантировать, что «решения, принятые в долгосрочных интересах компании и ее акционеров, совпадают также с интересами ее клиентов»44. Для осуществления этой цели большинство неисполнительных директоров в совете работают для пользователей услуг Euroclear.

Существовали разные мнения о том, каким образом неисполнительные директора могут и как им разрешается представлять интересы пользователей в совете директоров Euroclear. Как директора неисполнительные директора имеют фидуциарные обязанности по продвижению интересов Euroclear. Это означает, что им по закону запрещено содействовать исключительно интересам их фирмы или каких-либо «заинтересованных лиц», частью которых может быть их фирма, в совете директоров Euroclear. Пока директора не оказываются в таком положении, когда им приходится выбирать, поддержать свою фирму или Euroclear, они могут не нарушать своих фидуциарных обязанностей, представляя интересы своей фирмы. Но если директор сталкивается с таким выбором, перед ним возникает трудный выбор: поддержать интересы своей фирмы или соответствующих заинтересованных лиц своей фирмы, как клиента Euroclear, или поддержать интересы Euroclear. Учитывая существование конфликтов между различными типами пользователей, а также тот факт, что некоторые клиенты конкурируют с Euroclear, возникают конфликты между представительством клиентов и интересами Euroclear. Когда директорам напоминают, что они должны выполнять свои фидуциарные обязанности и действовать в интересах Euroclear, это истолковывается по-разному: либо директор продвигает интересы своей собственной фирмы за счет Euroclear, либо Euroclear продвигает свои интересы за счет, по крайней мере, одного клиента, а, возможно, группы клиентов.

Другие факторы также влияют на степень, в которой члены совета директоров Euroclear могут представлять интересы клиентов. Euroclear отмечает, что «структура клиентского управления Euroclear означает, что на самом деле большинство директоров в Euroclear регулярно доступны для заинтересованных лиц группы (акционеров, клиентов и т.д.), потому что они активно работают в одной и той же отрасли»45. Однако, степень доступности директоров для заинтересованных сторон может быть ограничена различными факторами. Обязательство директоров по поддержанию конфиденциальности в отношении деловых вопросов Euroclear означает, что они не могут обсуждать важные вопросы с заинтересованными лицами в принципе или даже внутри своих фирм, а это уменьшает пользу от такого взаимодействия для заинтересованных сторон. Кроме того, директора являются важными фигурами в отрасли, следовательно, на регулярной основе они могут быть доступны только для ограниченного круга заинтересованных сторон.

Другая проблема, влияющая на то, как директора могут представлять интересы клиентов, связана с независимостью директоров от руководства. Euroclear стремится соответствовать установленной передовой практике в области корпоративного управления. Для этого она добровольно приняла Объединенный кодекс корпоративного управления Великобритании в качестве своей модели управления, признавая, при этом, что кодекс был разработан в первую очередь для публичных компаний и поэтому может не полностью подходить ей. Главный элемент кодекса заключается в том, чтобы дать компаниям возможность описать степень их соответствия кодексу и объяснить те или иные отклонения от его положений. Согласно кодексу, по крайней мере, половина совета директоров (за исключением небольших компаний) должна состоять из неисполнительных и независимых директоров46, когда независимость может быть поставлена под сомнение наличием материальных отношений между директором или фирмой, в которой работает директор, и компанией, в совете директоров которой заседает директор.

По состоянию на конец 2005 года советы директоров Euroclear plc / Euroclear SA/NV подтвердили, что обе компании соответствуют кодексу с единственным исключением, связанным с обязательствами Группы в отношении клиентской собственности и управления. В то время 23 из 26 неисполнительных директоров в совете Euroclear были из состава клиентов. Это означало, что большинство компаний, представленных директорами, имели материальные отношения с Euroclear, учитывая, что они использовали ее услуги. Для того чтобы объяснить это несоответствие кодексу, советы директоров провели оценку независимости своих неисполнительных директоров. Они отметили:

«Концепция независимого директора была применена в свете философии клиентского управления, которое означает, что большинство директоров Euroclear будут иметь деловые отношения с Euroclear. Каждый совет оценил, могут ли подобные отношения повлиять на директора в ущерб компании при выполнении обязанностей директоров, в соответствии с духом положений Кодекса о независимости. Советы … приняли объективные рекомендации для поддержки такой оценки. В дополнение к этой объективной проверке материальных деловых отношений, каждый совет также рассмотрел, существуют ли какие-либо другие отношения или обстоятельства, которые могут повлиять на решение какого-либо директора, используя в качестве руководства факторы, указанные в Кодексе (например, занятость в группе на протяжении предыдущих пяти лет, получение от группы вознаграждения, не связанного с директорской должностью)».

После проведения этих объективных проверок и дополнительных обзоров, каждый совет определил:

«23 участника его совета, которые были связаны с пользователями услуг группы, были достаточно независимыми по характеру и суждениям, что могут считаться независимыми от руководства и воздействий, которые могли бы затронуть их производительность в качестве директоров в ущерб компании, согласно духу Кодекса»47.

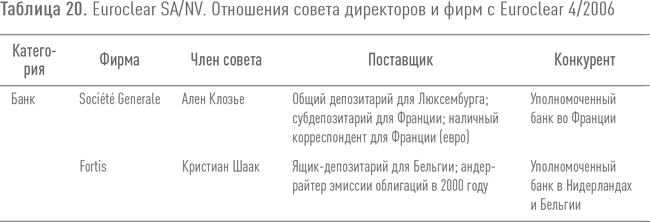

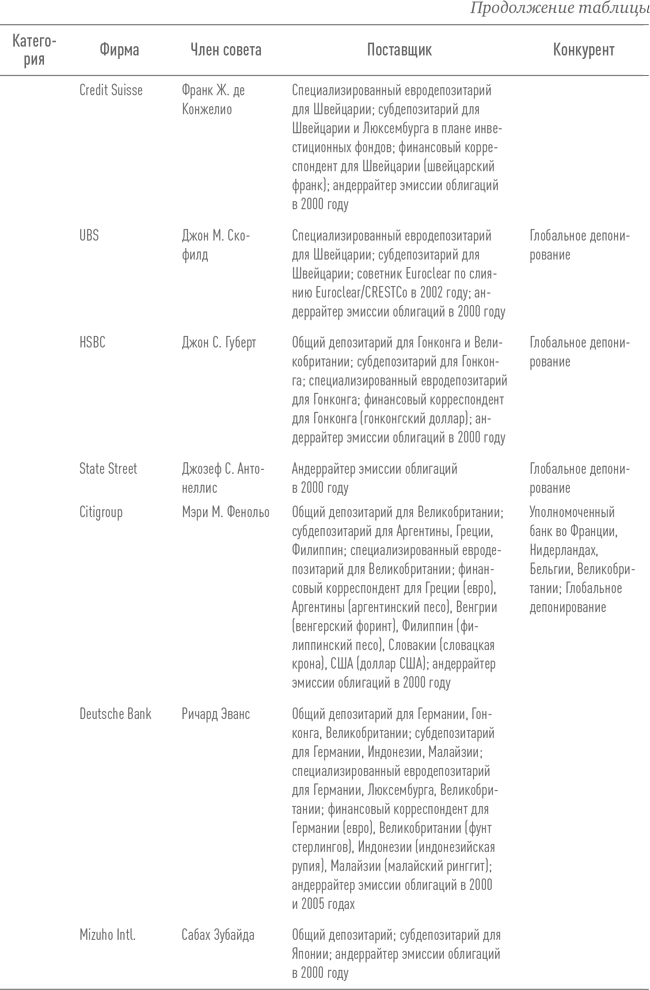

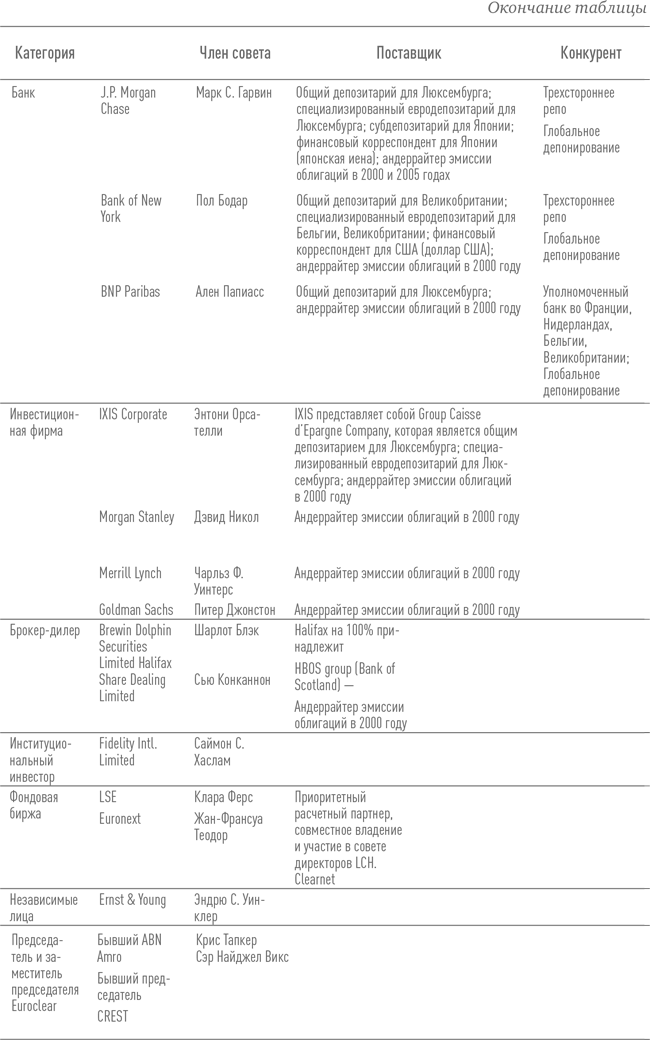

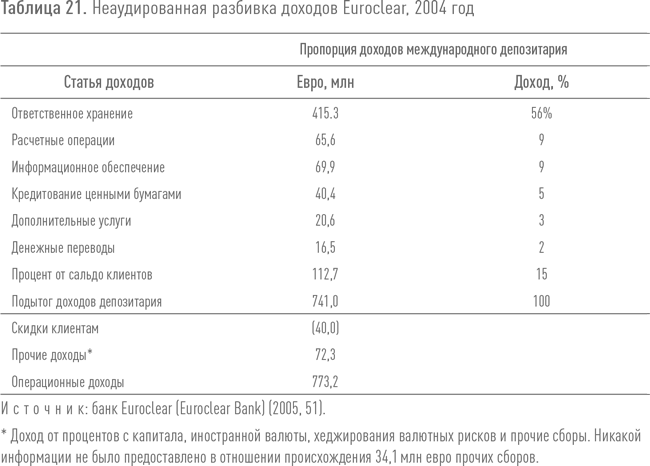

Euroclear отметила важность как независимости своих директоров, так и появления такой независимости. Однако существовал ряд отношений между фирмами, в которых работали неисполнительные директора, и Euroclear, которые могут повлиять на их решение, в дополнение к тому, что какая-либо фирма, представленная директором, пользовалась услугами Euroclear. В частности, фирмы многих директоров были также поставщиками услуг Euroclear, а в некоторых случаях они выступали фактическими или потенциальными конкурентами Euroclear. Это можно показать на примере изучения роли директоров Euroclear в конце 2005 года. Список совета директоров Euroclear SA/NV и отношения их фирм с Euroclear по состоянию на апрель 2006 года приведены в таблице 20.

Существовало по крайней мере шесть типов отношений, которые директора поддерживали с Euroclear и которые выходили за рамки обычных пользователей услуг группы Euroclear:

- Некоторые банки предоставляли услугу «общего депозитария» для еврооблигаций. Общий депозитарий назначается совместно двумя международными депозитариями для поддержания полноты выпуска еврооблигаций. Фактически он осуществляет расчетную функцию между двумя международными депозитариями. Общими депозитариями, как правило, выступают депозитарные банки с надежными хранилищами для сертификатов еврооблигаций.

- Некоторые банки действовали как «финансовые банки-корреспонденты» для банка Euroclear. Финансовый банк-корреспондент осуществляет платежи в местной валюте по поручению банка Euroclear, а при необходимости финансирует банк Euroclear за счет расширения внутридневной ликвидности или однодневного кредита.

- Некоторые банки выступали в качестве андеррайтеров для банка Euroclear после того, как он выпустил облигации.

- Некоторые банки могли выступать в качестве корпоративных советников группы Euroclear в отношении ее стратегии слияний и поглощений. Подробная информация о таких отношениях, как правило, не является общедоступной.

- Группа Euroclear была предпочтительным партнером по расчетным операциям для Euronext, которая имела место в Совете директоров.

- Некоторые банки были конкурентами банка Euroclear как депозитарии неевропейских облигаций и как поставщики банковских услуг.

Эти отношения между фирмами директоров и Euroclear наводили на вопросы о показной независимости директоров от руководства. Если назначенный директор был из фирмы, выступающей поставщиком компании, это могло позволить руководству оказывать давление на решения директора, учитывая гонорары, выплачиваемые компании директора как поставщику. Давление также могло быть оказано на директора, входящего в состав фактического или потенциального конкурента, учитывая уровень конкурентной угрозы, которую могла создать Euroclear. Euroclear на подобные вопросы ответила тем, что соответствующие люди были достаточно независимыми по характеру и суждениям, чтобы не поддаваться такому давлению, более того, характер клиентского управления означал, что такие конфликты интересов были неизбежными.