Сила одного

Семь ключевых финансовых рычагов

КРАТКОЕ СОДЕРЖАНИЕ. Отчету о доходах часто уделяют больше внимания, чем отчету о движении денежных средств. Однако если больше сконцентрироваться на последнем, а также использовать семь ключевых финансовых рычагов, описанных в конце этой главы, компания может расти значительно быстрее за счет средств, генерируемых внутри, а не получаемых извне (заработанных или взятых в заем). Написанная в соавторстве с командой Cash Flow Story — Аланом Милцем, Джоссом Милнером и Нэйтаном Китингом, эта глава рассматривает случай внешне полностью здоровой компании, которая имела 42 млн долларов и при этом двигалась в направлении денежной катастрофы, но смогла предпринять необходимые шаги и исправить ситуацию. Вы узнаете, как использовать то, что австралийская команда Алана Милца называет «Силой одного», чтобы улучшить ваши денежные потоки и активно развивать культуру оптимизации денежных потоков внутри бизнеса. «Сила одного» подразумевает выгоду для денежного потока, которую имеет однопроцентное (или однодневное) изменение каждого из семи рычагов, влияющих на этот поток. Милц и его коллеги разработали недорогое онлайн-приложение для проведения сложных вычислений, позволяющих понять, как удвоить текущий денежный поток и спокойнее спать по ночам. Ничто так не старит руководство компании, как нехватка денежных средств!

ПОДСКАЗКА. Если вы не любите цифры, прочитайте первые пару страниц главы, а затем пролистайте до конца и прочитайте раздел «“Сила одного” и семь рычагов», который начинается ниже.

ПОДСКАЗКА. Если вы не любите цифры, прочитайте первые пару страниц главы, а затем пролистайте до конца и прочитайте раздел «“Сила одного” и семь рычагов», который начинается ниже.

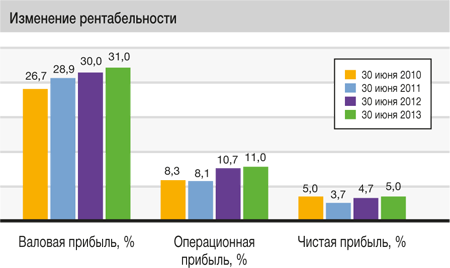

Основанная в 2001 году, компания Gary’s Furniture занимается импортом и производством мебели высокого класса. За 15 лет существования бизнес разросся из очередного стартапа в солидное предприятие с выручкой в 42 млн долларов. Ее клиентура продолжает расти, равно как и география деятельности. Рентабельность бизнеса росла на протяжении десяти лет. Гэри — член местного форума генеральных директоров, и когда там его просят оценить степень удовлетворенности эффективностью бизнеса, Гэри неизменно называет 10 из 10!

Гэри не ощутил беспокойства, когда банк пригласил его на встречу в головном офисе вскоре после того, как компания предоставила последние финансовые показатели. Чего он даже не подозревал, так это что его бизнес медленно, но верно стремился к банкротству.

(Прочитайте это еще раз!)

Прибыль и деньги

Что важнее, прибыль или деньги? Если ваш бизнес растущий, важнее финансовый поток. По этой причине Amazon (amazon.com) продолжает процветать, находясь в точке безубыточности или даже, как это регулярно случается, заявляя об убытках. Бизнес-модель Amazon генерирует существенные объемы денежных средств — более 3 млрд в 2013 году, а это, в свою очередь, поддерживает стремительный рост.

Гэри не осознавал, что его бизнес стремится к банкротству.

В следующем примере показано, как здоровый на вид отчет о доходах может скрывать назревающие проблемы, связанные с движением денежных средств. А с общим ростом бизнеса ситуация будет только ухудшаться. Гэри не знал об этом, но его компания постепенно перерастала свою способность к самофинансированию — стремилась к банкротству, — потому что он не осознавал первостепенного значения потока денежных средств. В подобной ситуации, если только вы не продолжаете зарабатывать «эмоциональные» деньги (деньги от людей, которые вас любят), то объемы умных инвестиций будут снижаться, что приблизит крах бизнеса.

Необходимо научиться смотреть на свой бизнес глазами банкиров и инвесторов, чтобы не расстраиваться и спрашивать себя, почему те не способны оценить по достоинству вашу растущую компанию. Милц и его команда создали программное обеспечение, которым пользуются банки всего мира, чтобы анализировать кредитоспособность предприятия, а затем решили взять аналогичный набор инструментов и вложить его в руки предпринимателей. Доберитесь до конца исследования — и вы узнаете о семи рычагах, используя которые, сможете значительно улучшить ваш денежный поток и крепче спать по ночам.

Страшный и ужасный «больничный отдел»

Итак, Гэри отправился в банк. С тем же успехом он мог бы пойти на встречу с бизнес-ангелом — частным венчурным инвестором, обеспечивающим финансовую и экспертную поддержку молодых компаний, представителем фонда прямых инвестиций или потенциальным покупателем — все они смотрели бы на его компанию через одну и ту же финансовую призму, что и его банкиры.

Когда Гэри пригласили в конференц-зал, там были не только его менеджер по работе с клиентами и ее ассистент, но также региональный управляющий и еще два господина в деловых костюмах. Оказалось, что они представляют отдел специального кредитования этого банка.

Они сообщили Гэри, что их отделу поручено работать с клиентами, которых банк занес в категорию высокого риска. Подобные группы существует в каждом банке, при этом они могут иметь разные названия, например: реструктуризации долгов, управления активами или особых бизнес-услуг.

Мы называем его «лечебным отделом».

У этих людей самая трудная работа в банке. От них требуется быстро определить, обеспечивает ли клиент наибольшую рентабельность капитальных активов в соотношении с риском убытков. Если нет, то их задача — организовать реально возможное восстановление капитала, и как можно быстрее. Поскольку эти банкиры не составляли соглашения с компанией-клиентом и почти незнакомы с владельцем бизнеса, они находятся в удобной позиции для принятия жестких решений, что может, однако, иметь неблагоприятные последствия для их карьеры, если при выходе из соглашения они допустят потери для банка.

Эти банкиры были просто идиотами и ничего не понимали в его бизнесе.

Гэри был просто шокирован. Как банк посмел отнести его в категорию высокого риска?! Эти банкиры что, не читали его последние финансовые отчеты? В этот момент он мог думать только об одном: эти банкиры были просто идиотами и ничего не понимали в его бизнесе. Мозг Гэри отключился от обсуждения и занялся продумыванием следующих шагов. Он пропустил большую часть разговора, когда банкиры объясняли, как повысят ему процентную ставку по кредиту и ограничат доступ к дальнейшему финансированию. Гэри был в ярости.

Сразу после встречи он позвонил своему бухгалтеру, а тот — нам. На следующий день мы приехали в офис Гэри, все еще пребывавшего в состоянии измененного сознания; он сыпал проклятьями и на чем свет стоит ругал банкиров-наглецов, посмевших поднять ему процентную ставку по кредиту.

Когда мы знакомимся с клиентами, постоянно используем одну фразу: «Бизнес говорит на испанском языке, а банки — на португальском. Неподготовленному слушателю они покажутся одним и тем же языком, но на самом деле они абсолютно разные». Это напрямую относилось к ситуации Гэри: он и его банкиры говорили на разных языках, но он не мог понять, в чем различие.

Цифры

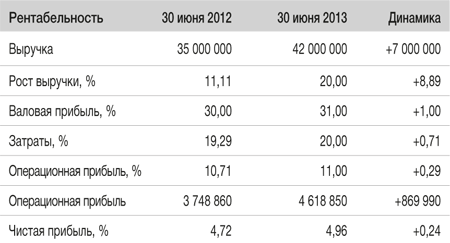

Гэри предоставил нам копии своих финансовых отчетов за последние два года (см. краткую сводку ниже). На первый взгляд, бизнес кажется совершенно здоровым. Однако он уже имеет дело с проблемой, с которой сталкиваются 80–90% всех компаний, обращающихся к нам: неэффективный денежный поток. Бизнесы ориентированы на прибыль. Гэри смотрел на стремительно растущие показатели выручки и прибыли и чувствовал себя хорошо. Однако есть старая поговорка: «Выручка — это амбиции, прибыль — благоразумие, денежный поток — король». Вы не оплачиваете счета или распределяемые выплаты с прибыли. Вы можете купить своей супруге большую виллу или новую машину, только когда ваш бизнес приносит достаточно денег ежемесячно. Если предприятия серьезно не задумываются измерять и наращивать денежный поток в дополнение к увеличению прибыли, рано или поздно они истощаются.

Что такое денежный поток

Единственные неоспоримые факты в любых финансовых отчетах — цифры, связанные с денежными средствами. Ваша прибыль — это всего лишь мнение, а данными можно манипулировать, чтобы достичь определенного результата (простые числа Грега Крэбтри из предыдущей главы помогают разоблачить эту манипуляцию). Ваш сводный балансовый отчет по большей части тоже просто мнение; можно вносить правки в оценки, чтобы сложилась нужная картинка. Фактами будут только остаток денежных средств и размер задолженности. Банки знают это и используют эти цифры при оценке эффективности вашего бизнеса.

| Прибыль и убытки | 2012 | 2013 |

| Выручка | 35 000 000 | 42 000 000 |

| Валовая прибыль | 10 500 000 | 13 020 000 |

| Накладные расходы | 6 751 140 | 8 401 150 |

| Операционная прибыль (EBIT) | 3 748 860 | 4 618 850 |

| Проценты по кредитам | 1 165 900 | 1 363 480 |

| Налог | 930 280 | 1 172 348 |

| Чистая прибыль | 1 652 680 | 2 083 022 |

| Амортизационные отчисления | (820 000) | (933 000) |

| Балансовый отчет | 2012 | 2013 |

| Дебиторская задолженность | 6 712 330 | 8 630 137 |

| Запасы | 10 336 960 | 14 291 507 |

| Оборотные активы | 17 049 290 | 22 921 644 |

| Материальные активы | 8 500 000 | 9 500 000 |

| Итого активы | 25 549 290 | 32 421 644 |

| Кредиторская задолженность | 4 028 550 | 5 557 808 |

| Краткосрочная задолженность | 5 019 740 | 7 279 813 |

| Текущие обязательства | 9 048 290 | 12 837 621 |

| Долгосрочные обязательства | 9 000 000 | 10 000 000 |

| Итого обязательства | 18 048 290 | 22 837 621 |

| Акционерный капитал | 2 001 000 | 2 001 000 |

| Нераспределенная прибыль | 5 500 000 | 7 583 022 |

| Итого обязательства и капитал | 25 549 290 | 32 421 643 |

Первый вопрос, который мы задали Гэри, был очень прост: «Какой денежный поток вы имели в 2013 году?» Он не смог ответить. (Посмотрите еще раз на отчеты. Вы смогли бы быстро посчитать и дать ответ?) Каждый день предприниматели составляют финансовые отчеты и обсуждают их со своей руководящей группой, однако очень немногие из них заранее готовы отвечать на подобные вопросы.

Термин «денежный поток» используется в бизнесе каждый день. «У меня налажен очень хороший денежный поток». «Мне нужно увеличить денежный поток». Большинство предпринимателей называют так все доступные денежные средства в целом. В таком виде это характеризует фактически неосязаемую сущность бизнеса.

Факты — это только остаток денежных средств и размер задолженности.

Однако для банкира денежный поток имеет конкретную величину. Это показатель, характеризующий компетентность менеджмента компании. И начинается эта компетентность с вас — главы компании и вашего понимания информации, излагаемой далее в этой главе. Если вы не справитесь, у людей с деньгами всегда будет над вами преимущество. В последующих разделах мы представим краткий обзор моментов, которые нужно осознавать и понимать, чтобы сохранить контроль над бизнесом.

Два варианта применения денежных средств

Независимо от того, сидите вы на мешке денег или в долговой яме, продолжайте считать. Эти уроки будут полезны вам в любом случае.

| Входящая чистая задолженность | |

| Краткосрочные обязательства | 5 019 740 |

| Долгосрочные обязательства | 9 000 000 |

| 14 019 740 | |

| Чистая задолженность на конец периода | |

| Краткосрочные обязательства | 7 279 813 |

| Долгосрочные обязательства | 10 000 000 |

| 17 279 813 | |

| Чистый денежный поток | –3 260 073 |

Денежный поток — это изменение баланса денежных средств и задолженности за какой-то период. Поскольку Гэри для своей компании использовал овердрафт, отмеченный в его балансовом отчете как «краткосрочные обязательства», в нем не было отдельной позиции «денежные средства» (другими словами, не было собственных денег на счету). Его краткосрочная задолженность возросла в 2013 году с 5 млн долларов до 7,3, а долгосрочная — с 9 до 10. Денежный поток компании за 2013 год составил минус 3,3 млн долларов. Гэри не делал деньги, а терял их. Эта информация, представленная подобным образом, оказалась удивительной новостью для Гэри. Бизнесмены вроде него предпочитают ежедневно тратить деньги, чтобы дальше развивать бизнес. Однако иногда получается, что они тратят заработанные тяжелым трудом средства, покрывая допущенные руководством растраты (перечитайте это предложение). Гэри действительно нужно было потратить 3,3 млн заработанных долларов из банка, чтобы увеличить прибыль с 35 млн до 42 и повысить выручку с 1,7 млн до 2,1 — или позволить сумме задолженности расти, «оплачивая» плохой менеджмент? Этот вопрос разом проливает свет на два единственно возможных варианта применения денежных средств:

- Деньги инвестируется в развитие бизнеса.

- Деньги покрывают допущенные руководством убытки.

Казалось бы, все так просто! Однако очень немногие предприятия способны адекватно оценить свою ситуацию с прожиганием денег.

Измерение финансового успеха

(Приготовьтесь прочитать этот раздел трижды, а затем обсудите его с вашим финансовым директором или финансовым аналитиком. Он содержит множество подробностей, но все это очень важно!)

Существуют разные способы измерить финансовый успех, но нас интересуют два:

1)-денежный поток;

2)-прибыль.

Когда бухгалтеры подготавливают балансовый отчет, они обычно применяют довольно стандартную формулу:

Собственный капитал = оборотные активы + внеоборотные активы (значение, не реализуемое в последние годы) – текущие обязательства – долгосрочные обязательства

Или

Собственный капитал = ОА + ВОА – ТО – ДО

Или

Собственный капитал = Активы – Обязательства

В итоге балансовый отчет содержит следующие позиции:

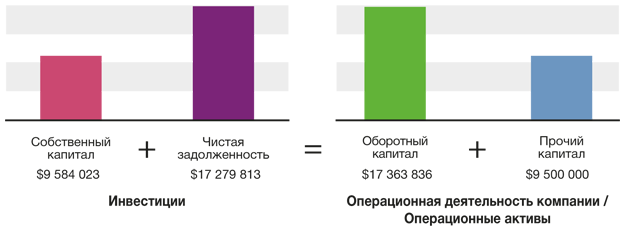

Однако банкиры с высокой долей вероятности будут иметь существенные претензии к подобной структуре. Разве вы не согласитесь с утверждением, что собственный капитал служит источником финансирования бизнеса? Ваш банк также обеспечивает финансирование. Таким образом, логично будет поставить знак «равно» между источниками финансирования вашей компании, и ее приносящими доход производственными мощностями, операционной деятельностью компании и операционными активами, используемыми в основной деятельности.

Следовательно, балансовый отчет может быть переписан следующим образом:

Собственный капитал + Чистая задолженность = Чистые операционные активы

Или

Собственный капитал + Чистая задолженность = Оборотный капитал + Прочий капитал (где Оборотный капитал = Дебиторская задолженность + Запасы [или Незавершенная работа] – Кредиторская задолженность)

Или

Инвестиции = Производство

Если мы применим эту формулу к бизнесу Гэри, получим следующую картину:

Это подчеркивает, что банк вложил в его бизнес примерно два доллара за каждый доллар, вложенный инвесторами.

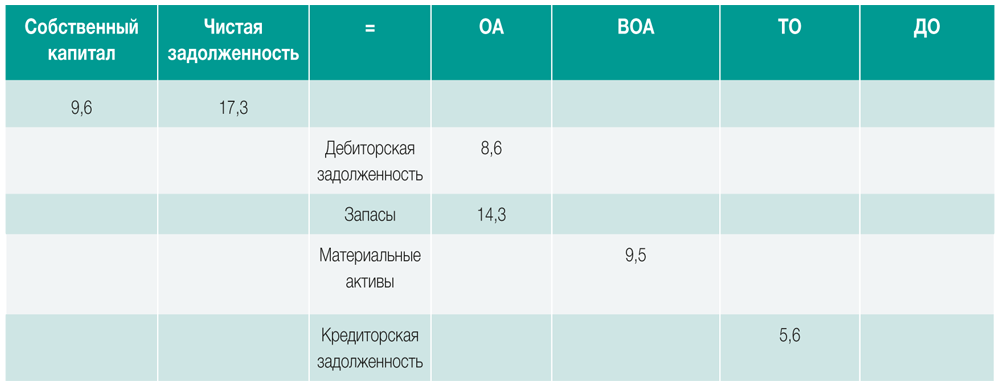

Следующая таблица уточняет составные компоненты активов, используемых в основной деятельности (в млн долларов).

Компания Гэри получила 26,9 млн долларов инвестиций от акционеров компании и от банка. В свою очередь, руководство потратило их так: 8,6 млн для клиентов (дебиторов) в форме дебиторской задолженности (ДЗ); 14,3 млн на акции (запасы) и 9,5 млн — на материальные активы. Торговые кредиторы также предоставили свою помощь в размере 5,6 млн долларов в форме кредиторской задолженности (КЗ) посредством увеличения объемов продаж.

Так как определить, насколько удачно Гэри распорядился 26,9 млн долларов, которые получил на управление своим бизнесом? С учетом выделенного капитала основная деятельность должна производить удовлетворительный объем прибыли.

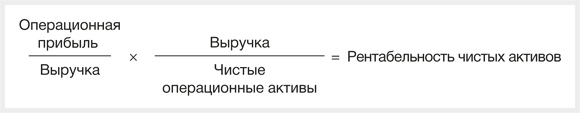

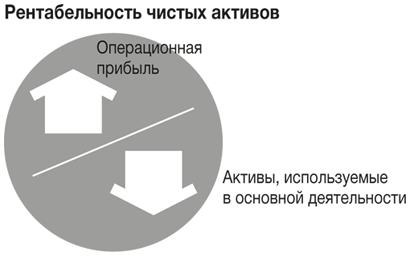

Рентабельность чистых активов (рентабельность капитала) определяется следующим образом:

Операционная прибыль (EBIT) / Чистые операционные активы = Рентабельность чистых активов

Это одна из самых эффективных формул для расчета эффективности управления. Она принимает во внимание и прибыль, и убытки бизнеса (которые формируют операционную прибыль), и балансовый отчет.

Знаменитая модель Дюпона разделяет эту формулу на два компонента:

Эффективность производства и продаж

Красота модели Дюпона в том, что она измеряет эффективность и производства, и продаж предприятия. Соотношение Операционная прибыль / Выручка оценивает эффективность прибыли и убытков (какую прибыль приносит каждый доллар выручки). Это показывает, насколько эффективно работает ваше производство и получается ли у вас выжимать максимум прибыли из каждого доллара выручки.

В свою очередь, соотношение Выручка / Чистые операционные активы, используемое в основной деятельности, оценивает результативность баланса, известную как оборачиваемость активов. Она также служит ключевым показателем эффективности продаж, так как демонстрирует, какой доход ваш бизнес способен извлечь из минимального объема активов или инвестиций.

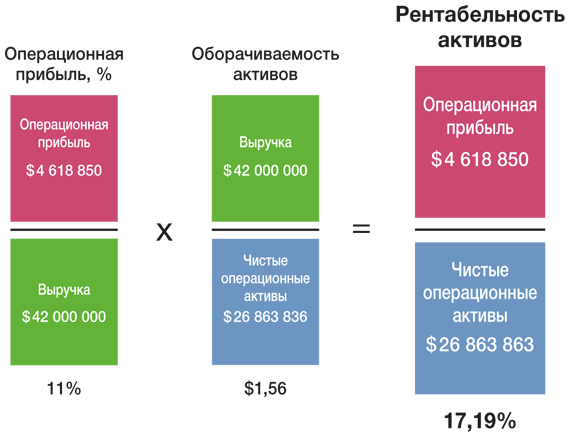

Расчеты показывают, что бизнес Гэри обеспечил рентабельность активов в 17,19%. Этот показатель не дотягивает до ожидаемого уровня эффективности бизнеса. Разбирая производительность на такие составляющие, как рентабельность и оборачиваемость активов, мы видим, что Гэри получает весьма хорошую прибыль. Любой показатель выше 10% будет положительным для такого бизнеса, как у Гэри, согласно определениям прибыли, описанным Грегом Крэбтри в предыдущей главе.

Однако оборачиваемость активов компании оставляет желать лучшего. От предприятия в этой отрасли ожидается два-три доллара дохода на каждый доллар инвестиций в чистые операционные активы. Гэри показывает всего 1,56 доллара. Его балансовый отчет показывает слишком большой объем мертвого капитала.

Большинство предприятий, с которыми мы имеем дело, нечасто задумываются о своем балансовом отчете. Как показывают уравнения выше, предприниматели, игнорирующие эту информацию, упускают из виду очень важный показатель: насколько успешны они сейчас и где следует искать возможности для усовершенствования.

Минимальная рентабельность активов

Что можно считать хорошей выручкой? Ответ на этот вопрос относителен, поскольку зависит от альтернативных вариантов вложения средств, доступных инвесторам. Чтобы не усложнять, средним по крупности компаниям следует ориентироваться как минимум на 30% рентабельности чистых активов. Если не получается, следует задуматься: производите ли вы достаточную операционную прибыль из получаемого дохода или генерирует ли ваш бизнес достаточно дохода на вовлеченные активы. Если нет, возможно, вашим инвесторам (в том числе владельцам бизнеса!) лучше вложить деньги во что-нибудь другое.

Средним по крупности компаниям следует ориентироваться как минимум на 30% рентабельности чистых активов.

Как предприниматель вы также должны учитывать, что собственный капитал — самый дорогой источник финансирования и что чаще всего дешевле обращаться к долговому финансированию с учетом предостережений, описанных Грегом Крэбтри в предыдущей главе. В любом случае, чтобы повысить рентабельность бизнеса, руководству критически важно увеличивать операционную прибыль быстрее, чем инвестиции в чистые операционные активы.

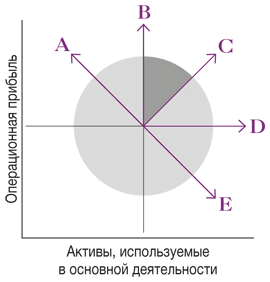

Рентабельность как индикатор стратегии

Рентабельность активов фактически служит показателем эффективности избранной вами стратегии. Если он не достигает адекватного уровня, у руководства есть пять вариантов действий (см. ниже): если ваши операционная прибыль и чистые операционные активы увеличиваются одинаковыми темпами, бизнес будет двигаться по линии С, и в долгосрочной перспективе можно ожидать стабильный доход.

Если операционная прибыль будет расти, в то время как чистые операционные активы останутся неизменными, вы будете двигаться по линии В, и рентабельность будет расти. Если операционная прибыль будет расти, а объем чистых операционных активов снижаться, рентабельность возрастет еще существеннее. Однако этот вариант (путь А) не получится поддерживать длительное время; обычно такую стратегию выбирают в том случае, когда необходимы резкие перемены для краткосрочного облегчения.

Компании также могут принять решение оставить операционную прибыль на одном уровне и повышать чистые операционные активы (вариант D) или снижать операционную прибыль и повышать чистые операционные активы (вариант Е). Обычно это стратегии, применяемые в периоды важных инвестиционных решений, когда вложения направляются на новую инфраструктуру с ожиданием значительного роста операционной прибыли.

В общем случае бизнесам рекомендуется искать стратегии между В и С, где вы повышаете операционную прибыль быстрее, чем чистые активы, и, следовательно, рентабельность вашего бизнеса растет.

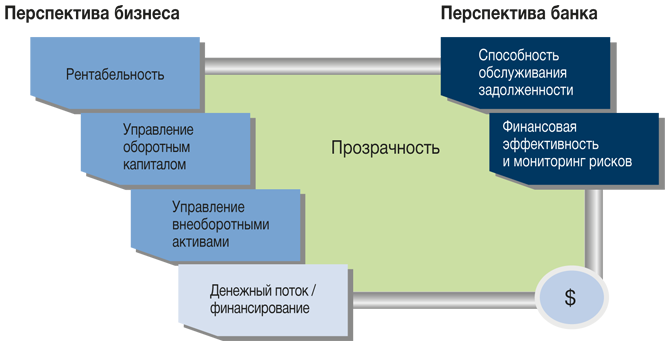

Четыре стимулятора

Итак, мы выяснили, что можно измерить успешность бизнеса, используя коэффициенты, которые измеряют доходность, но как менеджер вы не можете менять доходность напрямую. Вы должны менять аспекты самого бизнеса — можно назвать их стимуляторами, — чтобы изменить доходность. Известны четыре финансовых стимулятора. Они представлены в столбце «Перспектива бизнеса» в диаграмме выше. И они информируют банк и инвесторов о двух областях, представленных в столбце «Перспектива банка». Далее мы рассмотрим каждый из этих ключевых финансовых стимуляторов с точки зрения бизнеса.

Стимулятор № 1: рентабельность

Большинство деловых людей сосредоточены на рентабельности, и поэтому в целом у них хорошо получается достигать положительных результатов (как у Гэри). Как отметил Грег Крэбтри в предыдущей главе, первая задача для увеличения денежного потока — повышение рентабельности, а с простыми числами Грега Крэбтри у Гэри все может получиться даже лучше (см. ниже).

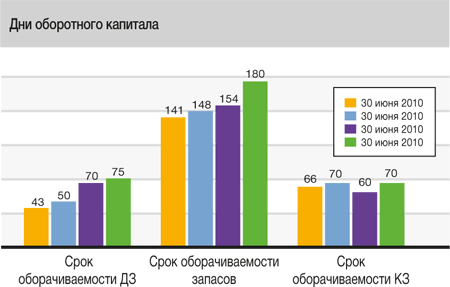

Стимулятор № 2: управление оборотным капиталом

Оборотный капитал — это сумма денежных средств, требующихся вашему бизнесу для торговли; как правило, она расходуется на два основных типа текущих активов: на дебиторов (ДЗ) и запасы активов. Ваши торговые кредиторы будут финансировать какую-то часть этого, поэтому мы всегда вычитаем счета к оплате из двух других чисел при расчете потребности в оборотном капитале. Составляющие оборотного капитала измеряются в днях, чтобы представлять ваши текущие объемы продаж и потребности в сбыте. Поскольку оборотный капитал нуждается в денежных средствах, банки часто рассчитывают его дополнительный коэффициент, известный как срок оборачиваемости капитала. Это соотношение измеряет общее число дней потребности в оборотном капитале для бизнеса и рассчитывается как (ДЗ + Запасы – КЗ) / Продажи × 100.

Ниже представлены данные Гэри:

Управление оборотным капиталом | 30 июня 2012 | 30 июня 2013 | Динамика |

Срок оборачиваемости ДЗ, дней | 70,00 | 75,00 | +5,00 |

Срок оборачиваемости запасов, дней | 154,00 | 180,00 | +26,00 |

Срок оборачиваемости КЗ, дней | 60,02 | 70,00 | +9,98 |

Срок оборачиваемости оборотного капитала, дней | 163,98 | 185,00 | +21,02 |

Оборотный капитал, % | 37,20 | 41,34 | +4,14 |

Валовой денежный поток | -7,20 | -10,34 | -3,14 |

Коэффициент текущей ликвидности | 1,88 | 1,79 | -0,09 |

Стимулятор № 3: управление внеоборотными активами

Все вместе ключевые стимуляторы измеряют остальную эффективность балансового отчета. В большинстве случаев результаты подкрепляются успешным и активным управлением и улучшением мер, описанных в стимуляторах № 1 и 2. Результаты Гэри для стимулятора № 3 представлены ниже:

Управление внеоборотными активами | 30 июня 2012 | 30 июня 2013 | Динамика |

Оборачиваемость активов | 1,63 | 1,56 | -0,07 |

Рентабельность задействованного капитала, % | 17,42 | 17,19 | -0,23 |

Рентабельность совокупных активов, % | 14,67 | 14,25 | -0,42 |

Рентабельность собственного капитала, % | 22,03 | 21,73 | -0,30 |

Стимулятор № 4: денежный поток / инвестиции

И последнее, что мы рассмотрим, — это эффективность денежных средств: показатель, имеющий для банкиров и инвесторов основное значение.

Этот стимулятор помогает предсказать вероятность того, сколько денег вы сможете им заплатить! Результаты Гэри выглядят следующим образом:

Денежный поток / инвестиции | 30 июня 2012 | 30 июня 2013 | Динамика |

Чистая задолженность | 14 019 740 | 17 279 812 | +3 260 072 |

Чистый денежный поток | -3 258 560 | -3 260 072 | -1 512 |

Коэффициент финансового левериджа (отношение заемного капитала к собственному капиталу) | 1,87 | 1,80 | -0,07 |

Процентное покрытие | 3,22 | 3,39 | +0,17 |

Операционный денежный поток | -162 380 | 275 761 | +438 141 |

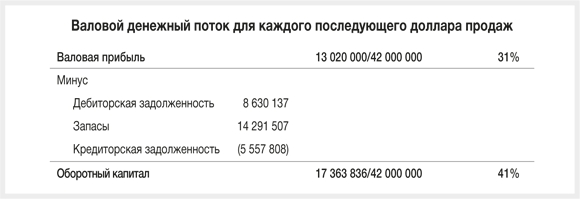

Валовой денежный поток

Еще один полезный способ измерения денежного потока — валовой денежный поток. Этот показатель иллюстрирует объем денег, входящий в оборотный капитал, и сравнивает его с объемом денег, который бизнес генерирует на уровне валовой прибыли.

При изучении бизнеса Гэри мы видим, что он произвел 13 млн долларов валовой прибыли из выручки в 42 млн, полученной в 2013 году. Мы также можем видеть, что оборотный капитал бизнеса в процентах (Оборотный капитал / Выручка) рассчитывается как отношение 17,4 млн долларов к 42 млн.

Проблема: на пути к банкротству!

Если мы рассмотрим оба соотношения как центы с каждого доллара выручки, увидим, что бизнес Гэри произвел валовую прибыль в размере 31 цента на каждый доллар дохода. Мы также увидим, что его бизнес требует 41 цент оборотного капитала на каждый доллар дохода. Это означает, что за каждый доллар продаж бизнес требует на 10 центов больше оборотного капитала, чем на самом деле производит в виде валовой прибыли. В 60% компаний, которые нам поручают диагностировать, наблюдается аналогичная связь между валовой прибылью и оборотным капиталом.

В результате этого каждый раз, когда Гэри продавал продукции на один доллар, он терял все больше денег. Это именно то, что мы имели в виду, когда говорили, что он «стремился к банкротству».

Чтобы исправить положение, Гэри должен был выбрать одну из двух основных стратегий:

1)-повысить валовую прибыль;

2)-сократить оборотный капитал.

Если бы он принял решение не вносить никаких изменений в связь между оборотным капиталом и рентабельностью, его компания не смогла бы выжить. Банк Гэри остро осознавал эту проблему. В 2013 году выручка Гэри выросла на 7 млн долларов; следовательно, банк выделил 700 тысяч на решение проблемы с денежными средствами. Учитывая, что банк решил прекратить дальнейшее увеличение финансирования, Гэри не мог далее работать таким методом. Наша конечная мера денежного потока, простыми словами, подчеркивает ключевое различие между прибылью и денежным потоком.

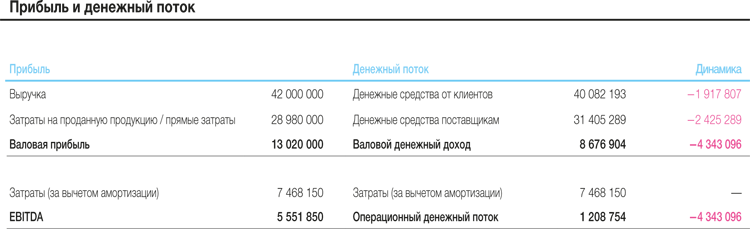

Операционный денежный поток отражает влияние динамики оборотного капитала на прибыль до вычета процентов, налогов, износа и амортизации (EBITDA) на протяжении определенного периода. Банкиры применяют эту меру для расчета возможности обслуживания долга. Вы должны использовать ее как способ увеличить сумму средств для роста, выплат и других выгод, которыми будет обладать обогащенный деньгами бизнес. В таблице отображены подробности необходимых расчетов.

Как можно видеть из этой таблицы, в то время как в руководстве Гэри все поздравляли себя с достижением показателя EBITDA в 5,6 млн долларов (2013 год), на самом деле бизнес понес убытки денежных потоков до вычета амортизации (1,1 млн долларов) в размере 4,3 млн долларов. Банкиры Гэри были обеспокоены не столько тем, что эффективность денежного потока не была оптимальной. Они были встревожены, что команда Гэри даже не осознавала, что происходит. Фундамент этого бизнеса был достаточно прочен, и денежный поток можно было подкорректировать незначительными поправками. Для этого мы должны были продумать необходимые финансовые изменения. В этот момент то, что мы называем «Силой одного», превратилось в очень полезный инструмент. Но пока вернемся в банк.

Банк

Благодаря анализу мы смогли выделить ряд моментов, которые, к удивлению Гэри, вредили его взаимоотношениям с банком.

Возможно, банкиры Гэри не были такими идиотами, какими ему показались!

- Банк вкладывал в его бизнес два доллара на каждый доллар, инвестированный акционерами.

- В случае с Гэри объем причинял ущерб. Чем больше продавалось, тем хуже становилась ситуация с денежными средствами (доля валовой прибыли составила 31%, в то время как доля оборотного капитала — 41%).

- Гэри не имел возможности погашать свою задолженность перед банком. Его операционный денежный поток составил 1,2 млн в 2013 году, и все еще оставались налоговые обязательства в размере 1,2 млн долларов, проценты по кредиту — 1,4 млн, и вдобавок к этому на один миллион он приобрел материальные активы. Возможно, банкиры Гэри не были такими идиотами, какими ему показались!

«Сила одного» и семь рычагов

Менеджеры оптимизируют четыре стимулятора путем настройки семи основных доступных им финансовых рычагов, чтобы улучшить ситуацию с денежными средствами в бизнесе и прибылью.

- Цена: вы можете увеличить цену ваших товаров и услуг.

- Объем: вы можете продавать больше единиц продукции по той же цене.

- Себестоимость проданных товаров (себестоимость) / прямые затраты: вы можете снизить цену, которую платите за сырье, и прямые затраты на оплату труда.

- Операционные затраты: вы можете снизить эксплуатационные расходы.

- Дебиторская задолженность: вы можете быстрее собирать оплату с ваших должников.

- Запасы / незавершенное производство: вы можете уменьшить объем запасов.

- Кредиторская задолженность: вы можете задерживать оплату кредиторам.

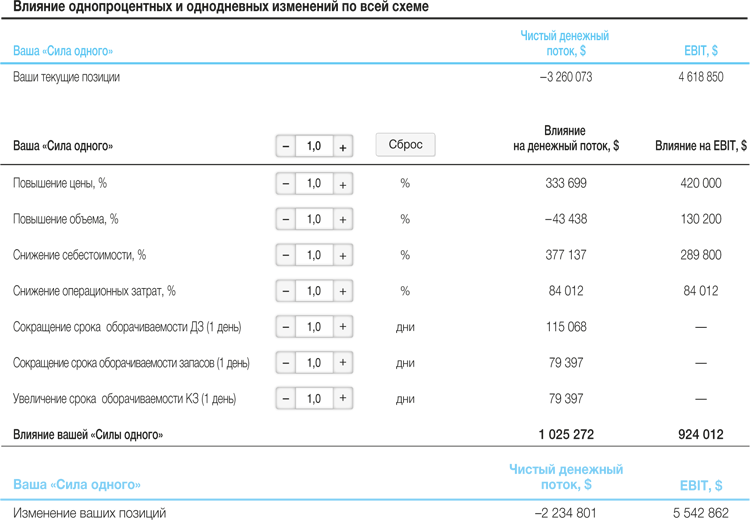

Итак, теперь вы видите, как использовать эти инструменты; понимаете, что изменения в этих рычагах либо на 1%, либо на один день только на пользу вашим денежным средствам. Мы называем это «Сила одного». Вооруженные этой информацией, ваши руководители могут разработать план, сосредоточивающий бизнес на достижении конкретного результата, будь то выручка или прибыль, и использовать для этого ключевые показатели эффективности в контексте этих семи рычагов. Когда мы рассчитали «Силу одного» для Гэри, у нас получились следующие результаты.

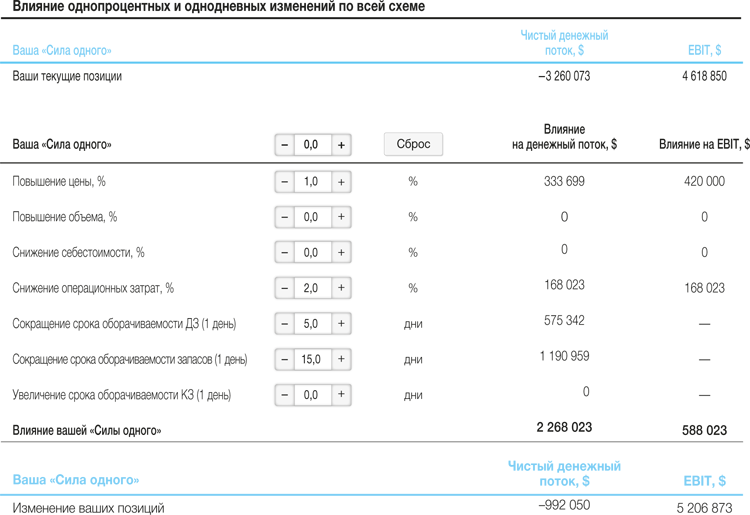

В таблице видно, что, если Гэри улучшит каждый показатель на 1% или один день, положительное влияние на денежный поток составит более одного миллиона долларов, а на EBIT — более 900 тысяч долларов. В действительности улучшение всех показателей не представляется возможным (по крайней мере не одновременно). И здесь руководство должно начать устанавливать конкретные цели: комбинации и увеличения однопроцентных и однодневных изменений, реально достижимых. В случае с Гэри мы установили следующую комбинацию.

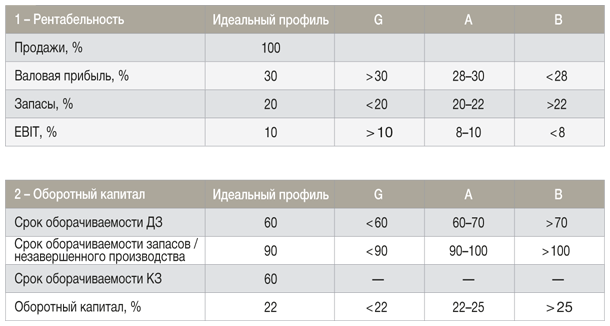

Пока изменение в прибыли было невелико, реальное значение для бизнеса имело изменение оборотного капитала. Если компания может уменьшить срок оборачиваемости ДЗ на пять дней, а срок оборачиваемости запасов — на 15 дней, станут доступны более чем 1,7 млн долларов дополнительных денежных средств для сокращения обязательств и восстановления отношений с банком. Ни один из предпринятых шагов не рассматривался как компромисс. И в целом эти изменения позволят уменьшить потери денежных средств с 3,3 млн долларов до почти 1 млн долларов, что уже можно считать существенным улучшением. Следующим шагом было превращение этих изменений в формальную структуру показателей производительности, против которых бизнес сможет измерять свой прогресс. Были составлены первые две таблицы, где в правых столбцах были представлены хорошие, средние и плохие показатели. Созданный идеально подходящий профиль был призван направлять менеджмент и обеспечивать средства для простого сравнения с фактическими результатами. Диапазоны были установлены так, что менеджеры Гэри легко справлялись с таблицами ежемесячных результатов, в простом цветовом оформлении иллюстрирующими, как успехи компании выглядят в свете подобного набора показателей.

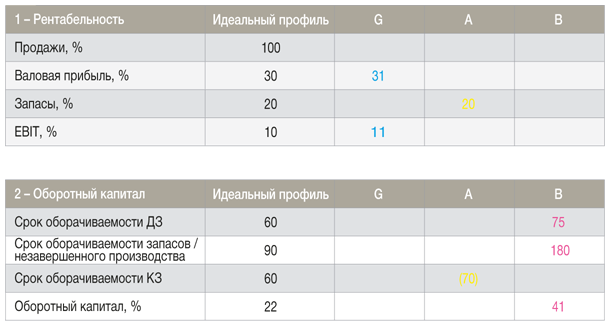

Начальные результаты Гэри приведены в таблицах 3 и 4 (см. выше). Оформив цветом результаты (зеленый — для хорошего, желтый — для среднего и красный — для плохого), команда получает очень быструю визуальную оценку производительности. Чем больше результатов были зелеными, тем больше денег бизнес производил. Больше красных и желтых показателей — значит эффективность денежных средств оставляла желать лучшего. Гэри велел развернуть эту программу во всех аспектах своего бизнеса, чтобы все знали параметры успеха и прогресса компании. Он сфокусировал внимание команды продаж на результаты продаж и валовую прибыль, так как на этом подразделении лежала ответственность за скидки на продукцию. Отдел закупок искал продукцию, повышающую валовую прибыль. Финансовый отдел и отдел кадров следили за операционными затратами. И отдел продаж, и отдел финансов отслеживали ситуацию с дебиторской задолженностью. Между тем склад постепенно уменьшал запасы, а финансовый отдел был сосредоточен на сроках платежей по кредиторским задолженностям. Работая слаженно, с четкими показателями успеха, команда Гэри очень быстро обратила ситуацию с денежным потоком бизнеса в свою пользу. В настоящее время компания переместилась на гораздо более выгодное положение по отношению к банкирам, которые были поражены скорым поворотом бизнеса и значительным сокращением объема обязательств. Сегодня при общении с советом директоров Гэри использует стандартный формат отчетности.

Как уже упоминалось в начале раздела, для исправления ситуации иногда хватает порядочных людей, стратегии и исполнения, но только не в том случае, если у вас закончились деньги. Все растущие предприятия встречают на дороге ухабы и даже ямы. Иметь в наличии достаточно денег — ключ к выживанию. Мы надеемся, что идеи, инструменты и методы, описанные в этом разделе, помогут пережить трудные времена и сделают ваши хорошие времена еще лучше, пока вы будете масштабировать свой бизнес.