Опционные стратегии

5. Базовые стратегии

В ситуациях, рассматриваемых в главах до части III, предполагается, что покупатель будет держать опцион до конца срока истечения.

Мы также не рассматриваем различия между видами опционов и многие другие вопросы, которые большинство авторов предпочитают обсуждать вначале. Обсудим их позже, чтобы избежать углубления в теорию, пока не рассмотрены основные понятия.

Продолжим нашу дискуссию о стратегиях и точках окупаемости (безубыточности) с повторения. Вначале — короткое резюме пройденного.

Стратегия — это комбинация разных опционов и, возможно, базового актива в одном портфеле, созданном для достижения поставленной инвестором цели. Например, покупка опциона колл – «бычья» стратегия, состоящая из одного опциона.

Точка окупаемости (уровень безубыточности) — это уровень цены, при котором P/L стратегии (включая инвестиции) равен 0. Так, если вы инвестировали 100 долл. и заработали 100 долл., то ваша стратегия достигла точки окупаемости. Точкой окупаемости длинного опциона колл является цена исполнения плюс уплаченная премия. Точкой окупаемости опциона пут является цена исполнения минус уплаченная премия.

Короткие стратегии являются прибыльными, если цена базового актива не достигла точки окупаемости.

Покрытые (covered) опционы колл (пут)

Покрытые опционы колл (пут) являются наиболее распространенными стратегиями. Они предполагают продажу опционов колл против длинной позиции по акциям или продажу опционов пут против короткой позиции по акциям.

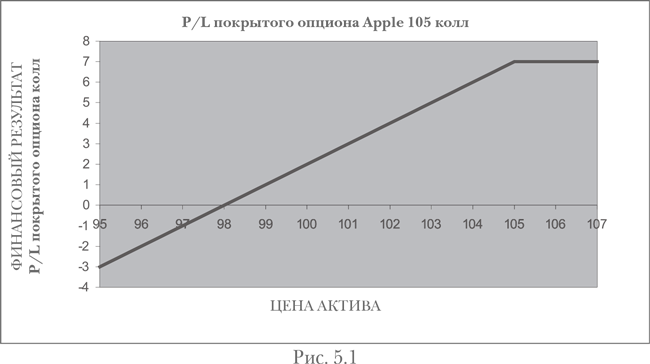

Предположим, у вас есть 100 акций Apple, купленных по 100 долл. за акцию. Вы не ожидаете быстрого роста цен. Чтобы увеличить доходность позиции по акциям, вы можете продать опцион колл на 100 акций с ценой исполнения выше текущей рыночной цены. Например, если текущая цена Apple 100 долл. за акцию, вы продадите опцион Apple $105 колл за 2 долл. (см. рис. 5.1).

Если на дату истечения акции Apple торгуются ниже 107 долл. за акцию (105 долл. цена исполнения + 2 долл. премия), ваша стратегия принесет прибыль. При этом, если акция продается выше 105 долл. на дату истечения, вам придется производить поставку акций покупателю опциона.

Интересная деталь: продав колл, вы не только увеличиваете доходность, но и уменьшаете свой риск в связи с возможным падением цены. Вы начинаете нести убытки, когда цена акции опускается ниже 98 долл., потому что полученная премия уменьшает ваш риск при снижении курса акции.

Стрэдл (straddle)

Эта стратегия состоит из опциона колл и опциона пут с одинаковой ценой исполнения. Инвестор купит straddle, если ожидает резкое колебание цены, которое выйдет за пределы точек окупаемости.

Предположим, в течение трех недель акции Facebook торговались в интервале 100–120. Вы ожидаете, что рынок должен выйти из этого коридора, и поэтому покупаете straddle. Вы покупаете 1-месячный 110 straddle: покупаете 1 июньский опцион Facebook 110 колл и покупаете 1 июньский опцион Facebook 110 пут по 5 долл. каждый.

Поскольку в straddle входит два опциона, у него две точки окупаемости. В нашем примере точки окупаемости находятся на расстоянии 10 долл. в каждую сторону от цены исполнения (110). Таким образом, вы получите прибыль, если курс акций выйдет за пределы коридора 100–120 (110±10).

Стрэнгл (strangle)

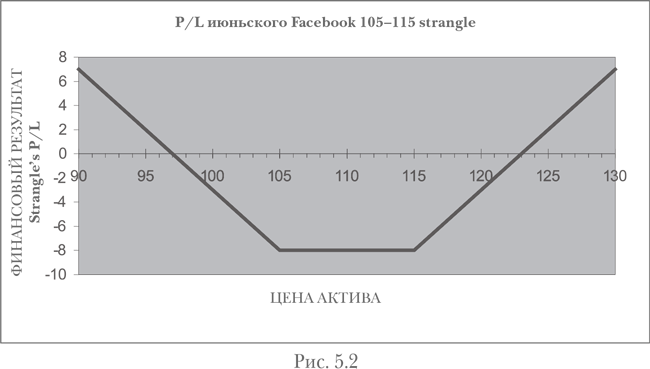

Эта стратегия состоит из опциона колл и опциона пут с разными ценами исполнения. Инвестор купит strangle, если ожидает резкое колебание цены, которое пробьет точки окупаемости. Для инвестора основная разница между straddle и strangle заключается в сумме премии, которую он готов заплатить. Если у него не хватает средств на straddle или он хочет купить больший номинальный объем инвестиций (с большим плечом), он купит strangle, а не straddle. Например, если вы покупаете 105–115 strangle (см. рис. 5.2), это означает, что вы покупаете опцион 105 пут и опцион 115 колл. Если вы заплатили 3 долл. за опцион пут и 5 долл. за опцион колл (совокупная премия 8 долл.), то стратегия начнет приносить прибыль при цене ниже 97 долл. (105 – 8) и выше 123 долл. (115 + 8).

Чтобы найти точки окупаемости колла (пута), вам нужно сумму премии, заплаченную за стратегию, прибавить к цене исполнения опциона колл (вычесть из цены исполнения опциона пут).

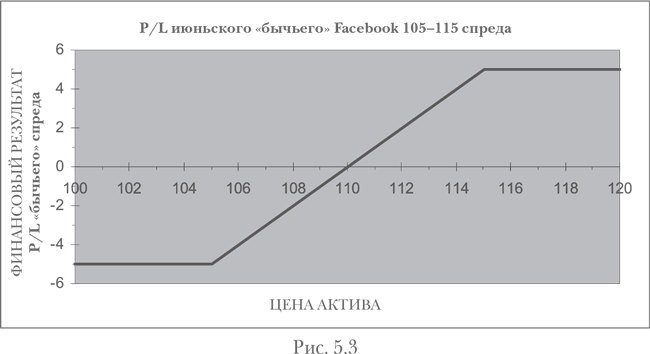

«Бычий» (bull spread)/«медвежий» (bear spread) спред

Это покупка опциона колл (пут) и одновременная продажа опциона колл с более высокой ценой исполнения (опциона пут с более низкой ценой исполнения). Примером «бычьего» колл-спреда является июньский Facebook 105–115 (см. рис. 5.3). Если вы купили опцион 105 Facebook колл за 8 долл. и продали опцион 115 Facebook колл за 3 долл. (заплатили нетто-премию 5 долл.), точкой окупаемости стратегии будет 110 долл. (105 + 5).

Другой пример «бычьего» спреда: если курс spot USD/CHF находится на уровне 1,4000 и вы полагаете, что USD вырастет до 1,4100, но не выше 1,4200, вы можете купить опцион 1,4100 USD колл и продать 1,4200 USD колл (в рыночных терминах купить 1,4100–1,4200 колл-спред).

Чтобы найти точку окупаемости в валютных опционах, надо прибавить уплаченную вами премию (выраженную во второй валюте) к цене исполнения. Ваша позиция начнет приносить прибыль выше уровня (цена исполнения + премия).

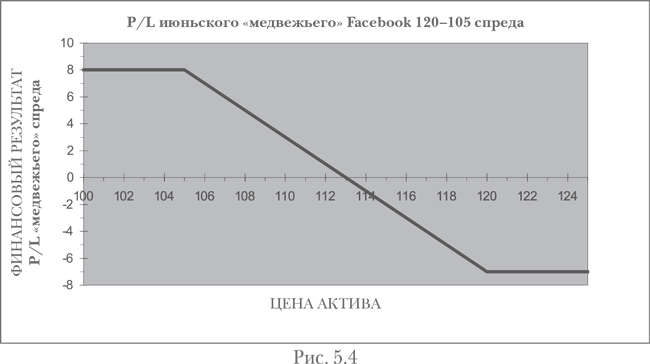

Примером «медвежьего» пут-спреда является июньский 120–105 Facebook пут-спред (см. рис. 5.4). Если вы купили опцион 120 Facebook пут за 10 долл. и продали 105 Facebook пут за 3 долл. (заплатили нетто-премию 7 долл.), точкой окупаемости стратегии будет 113 долл. (120 – 7).

Диапазонный форвард (risk reversal, combo, range forward, tunnel, collar)

Диапазонный форвард — покупка опциона колл (пут) и продажа опциона пут (колл) с разными ценами исполнения, но одной датой истечения.

Эта стратегия часто используется корпорациями и инвесторами для хеджирования. Предположим, через 1 месяц вы должны получить 10 млн EUR из Германии, и в тот момент вам надо будет конвертировать их в доллары. Таким образом, у вас возникает валютный риск по EUR/USD, и вам надо застраховаться от падения EUR против USD. Вы купите опцион EUR пут/USD колл с номиналом 10 млн EUR, сроком на 1 месяц, чтобы захеджировать количество ожидаемых долларов. Вы можете уменьшить стоимость хеджирования за счет продажи опциона EUR колл/USD пут. Таким образом, у вас получается диапазонный форвард.

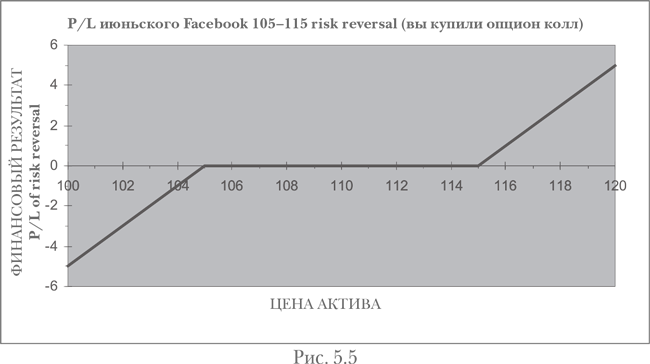

Вы также можете делать диапазонные форварды — risk reversals (RR) в спекулятивных целях. Это широко распространенная «направленная» стратегия. Она стоит очень недорого, поскольку продажа опционов (в направлении, которое вам не нравится) частично финансирует покупку опционов (в направлении, в котором вы хотите иметь позицию). Например, вы продаете опцион 105 Facebook пут и покупаете 115 Facebook колл. В итоге вы получаете следующий график прибыли/убытка (см. рис. 5.5).

Чтобы рассчитать точку окупаемости, когда вы покупаете опцион колл (и продаете опцион пут) и в итоге платите премию, надо прибавить ее к цене исполнения колла. Ваша позиция начнет приносить прибыль, когда курс spot превысит уровень (цена исполнения + премия). При движении вниз ниже уровня точки окупаемости вы будете терять деньги. Если бы вы получили премию (проданный пут дороже купленного колла), то точка окупаемости вычислялась бы как разница цены исполнения пута и полученной премии. Рассчитывая точки окупаемости при покупке пута и продаже колла, пользуются аналогичной методологией.

Вопросы

1) Сколько straddles можно составить из следующих опционов?

• 50 декабрьских опционов 75 колл

• 50 январских опционов 75 пут

• 60 декабрьских опционов 75 пут

• 50 декабрьских опционов 75 пут

• 60 январских опционов 75 колл

• 60 мартовских опционов 75 колл

а) 1;

б) 2;

в) 3;

г) ни одного.

2) По каким позициям возникает убыток при росте цены?

а) короткий «медвежий» пут-спред;

б) короткий «бычий» колл-спред;

в) короткий straddle;

г) короткий «голый» опцион колл.

3) Какая позиция приносит прибыль при росте цены?

а) длинный «медвежий» пут-спред;

б) длинный «бычий» колл-спред;

в) покрытый опцион пут (короткий опцион пут + короткая позиция по акциям);

г) короткий «голый» опцион пут.

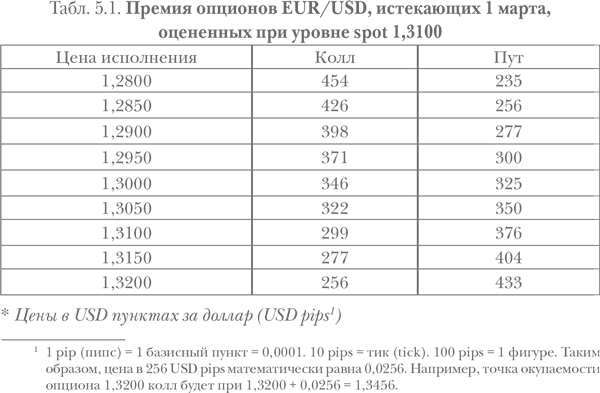

Используя данные в табл. 5.1, рассчитайте точку окупаемости:

4) а) опциона 1,2800 USD колл;

б) опциона 1,2800 USD пут;

в) опциона 1,3000 USD колл;

г) опциона 1,3200 USD пут.

5) a) 1,2800 straddle;

б) 1,3000 straddle;

в) 1,3200 straddle.

6) а) 1,2800–1,3000 strangle (1,3800 пут и 1,4000 колл);

б) 1,2950–1,3200 strangle.

7) a) 1,2850–1,3050 колл-спред;

б) 1,2800–1,2200 колл-спред.

Клиент покупает 10 мартовских опционов Facebook 70 колл по 4 долл. и 10 мартовских опционов Facebook 70 пут по 3 долл.

8) Где находятся точки окупаемости стратегии?

9) Цена на рынке выросла до 80 долл., и клиент исполнил опцион колл досрочно. Какова позиция клиента?

На дату истечения акция котируется по 60 долл. Опцион пут исполнен. Опцион колл истекает неисполненным. Клиент не закрывает позицию по акциям (которая возникла в результате исполнения опциона) на рынке.

10) Что должен сделать клиент с акциями, чтобы закрыть позицию, возникшую в результате исполнения опциона?

11) Чему равна прибыль клиента?

12) Каков максимальный потенциальный убыток?

13) На дату истечения акция котируется по 68 долл. Чему равны прибыль/убыток клиента?

Клиент продает 5 январских опционов Facebook 80 колл по 6 долл. и покупает 5 январских опционов Facebook 80 пут по 5 долл.

14) Где находятся точки окупаемости стратегии?

15) Цена на рынке выросла до 90 долл., и клиент исполнил опцион колл досрочно. Какова позиция клиента?

На дату истечения акция котируется по 60 долл. Опцион пут исполнен. Опцион колл истекает неисполненным.

16) Что надо сделать клиенту с позицией по акциям, возникшей в результате исполнения опциона?

17) Чему равен финансовый результат стратегии?

18) Чему равен максимальный потенциальный убыток (если позиция по акциям, возникшая в результате исполнения опциона, не будет закрыта)?

19) На дату истечения акция котируется по 74 долл. Чему равны прибыль/убыток клиента?

20) Чему равна максимальная потенциальная прибыль?

ответы

1) а, 1 и 4 составляют straddle;

2) б, в, г;

3) б, г.

4) а) 1,3254 (1,2800 + 0,0454);

б) 1,3565 (1,2800 – 0,0235);

в) 1,3346 (1,3000 + 0,0346);

г) 1,2767 (1,3200 + 0,0433).

5) a) 1,2111 – 1,3489 [1,2800 ±(0,0454 + 0,0235)];

б) 1,2329 – 1,3671 [1,3000 ±(0,0346 + 0,0325)];

в) 1,2511 – 1,3889 [1,3200 ±(0,0256 + 0,0433)].

6) a) 1,2219 – 1,3581 [1,2800 – (0,0235 + 0,0346)];

и [(1,3000 + (0,0235 + 0,0346)].

б) 1,2394 – 1,3756 [1,2950 – (0,0300 + 0,0256)];

и [(1,3200 + (0,0300 + 0,0256)].

7) a) 1,2954 [1,2850 + (0,0426 – 0,0322)];

б) 1,2998 [1,2800 + (0,0454 – 0,0256)].

8) 63 и 77: [70 ±(4 + 3)].

9) У клиента все еще длинная позиция по опциону пут и длинная позиция на 1000 акций Facebook, которые он купил по 70 долл.

10) Клиенту надо купить акции по 60 долл., чтобы поставить их продавцу опциона пут.

11) 3000 долл.: 3 долл. за акцию = 1000 × 3 долл. = 3000 долл.

12) Неограничен, потому что после исполнения опциона у клиента возникает короткая позиция по акциям по 60 долл. Выше этого уровня клиент несет неограниченный риск.

13) Опцион колл истекает неисполненным, а опцион пут исполняется. Убыток клиента составляет 5 долл. на акцию = 1000 × 5 долл. = 5000 долл.

14) 81 долл.: 80 долл. + 6 долл. (полученная премия за опцион колл) – 5 долл. (уплаченная премия за опцион пут).

15) Убыток 9 долл. на акцию = 500 × 9 долл. = 4500 долл. У клиента длинная позиция на 5 январских опционов Facebook 80 пут и короткая на 500 акций Facebook, проданных по 80 долл.

16) Он должен купить акции на рынке, чтобы поставить их продавцу опциона пут.

17) Прибыль 10 500 долл.: 500 × 21 долл. = 10 500 долл.

18) Неограничен, поскольку клиент продал непокрытый опцион колл.

19) Прибыль 3500 долл.: прибыль 7 долл. на акцию = 500 × 7 долл. = 3500 долл.

20) 81 долл. на акцию = 500 × 81 долл. = 40 500 долл.