6. Сложные опционные стратегии

Мы рассмотрели большую часть базовых стратегий. Некоторые из них являются «направленными» (directional) — покупка (продажа) опционов колл или пут и risk-reversals. Эти стратегии становятся прибыльными при угадывании направления рынка.

Другие являются «диапазонными» (range-bound). Они ориентированы на коридор цен, т.е. рынок без тенденций. К таким стратегиям относятся strangles и straddles. Спреды и «бабочки», которые будут рассмотрены в этой главе, имеют характеристики обоих типов. Приступая к изучению новой стратегии, представляйте себе ее цель, т.е. является ли она «направленной» или «диапазонной». Это значительно упростит задачу по определению цены опционной стратегии.

1. Повторение стратегий

Повторим стратегии, рассмотренные в главе 5.

Покрытый (covered) опцион колл (пут)

Продажа опциона в направлении длинной позиции в базовом активе с целью увеличения доходности позиции (например, продажа опциона колл против длинной позиции по акциям или продажа опциона пут против короткой позиции по акциям).

Straddle

Покупка (продажа) опционов колл и пут с одинаковой ценой исполнения. Цена straddle равна сумме цен опционов колл и пут.

Strangle

Покупка (продажа) опционов колл и пут «без денег» с разными ценами исполнения. Цена strangle равна сумме цен опционов колл и пут.

Диапазонный форвард (Risk Reversal/Combo/Collar/Range Forward)

Покупка опциона колл (пут) и продажа опциона пут (колл). Чтобы вычислить цену, из цены купленного опциона вычитается цена проданного.

«Бычий» («медвежий») спред, который также называют вертикальным спредом

Покупка опциона колл (пут) и продажа опциона колл c более высокой ценой исполнения (пут с более низкой ценой исполнения). Цена стратегии равна разнице премии купленного и проданного опциона.

2. Новые стратегии

Календарный (Calendar) спред

Вертикальный («бычий»/«медвежий») спред состоит из двух опционов с одинаковой датой истечения, но разными ценами исполнения. Напротив, календарный (горизонтальный) спред состоит из двух опционов с одинаковой ценой исполнения, но разными датами истечения. Например, вы можете продать июньский опцион Goldman Sachs 50 колл за 3 долл. и купить ноябрьский опцион Goldman Sachs 50 колл за 5 долл. Трейдеры используют эту стратегию для «игры по восходящему/нисходящему тренду», когда они полагают, что определенный актив будет расти в цене, но медленно. В этом случае июньский опцион колл истечет «без денег», в то время как ноябрьский опцион колл окажется «при деньгах».

Вычисление максимального убытка в таких стратегиях имеет свою специфику.

• Если вы покупаете опцион с длинным сроком и продаете с коротким, ваш максимальный убыток будет равен разнице между уплаченной премией и полученной (вы всегда платите за такую стратегию).

• Если вы покупаете опцион с коротким сроком и продаете с длинным, ваш максимальный убыток не ограничен, потому что краткосрочный опцион может истечь «без денег»; в результате вы окажетесь с короткой позицией по непокрытому опциону колл.

Диагональный (diagonal) спред

Диагональный спред состоит из двух опционов с разными сроками истечения и разными ценами исполнения. Например, вы можете продать июньский опцион Goldman Sachs 50 колл за 3 долл. и купить ноябрьский опцион Goldman Sachs 60 колл за 5 долл. Это вариант «игры по восходящему тренду» с меньшим размером инвестиций.

Вычисление максимального убытка в таких стратегиях аналогично случаю с календарными спредами.

• Если вы покупаете долгосрочный опцион и продаете краткосрочный, ваш максимальный убыток равен разнице между уплаченной премией и полученной. Вы можете быть нетто-плательщиком или нетто-получателем премии в такой стратегии, потому что вы можете продать краткосрочный опцион «глубоко в деньгах» и купить долгосрочный otm-опцион.

• Если вы покупаете опцион с коротким сроком и продаете с длинным, ваш максимальный убыток неограничен, потому что краткосрочный опцион может истечь «без денег»; в результате вы окажетесь с короткой позицией по непокрытому опциону колл с неограниченным потенциальным убытком.

Пропорциональный спред (Ratio spread)

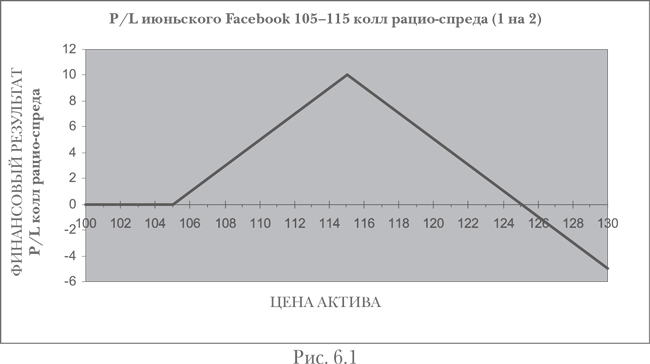

В этом случае вы покупаете опцион колл (пут) и одновременно продаете опцион колл с более высокой ценой исполнения (опцион пут с более низкой ценой исполнения) и более высокой номинальной суммой. Эта стратегия очень популярна среди инвесторов и спекулянтов, потому что не требует больших инвестиций. Как и в случае с диапазонным форвардом, инвестор финансирует длинную позицию за счет короткой. Однако в диапазонном спреде у инвестора возникает короткая позиция в направлении, противоположном тому, которое ему нравится, в то время как в случае с пропорциональным спредом у него возникает короткая позиция в том направлении, которое ему нравится (см. рис. 6.1).

Чтобы найти точку окупаемости купленного колл-спреда, надо прибавить уплаченную премию к цене исполнения опциона, который вы купили. Ваша позиция будет приносить прибыль выше уровня (цена исполнения + премия).

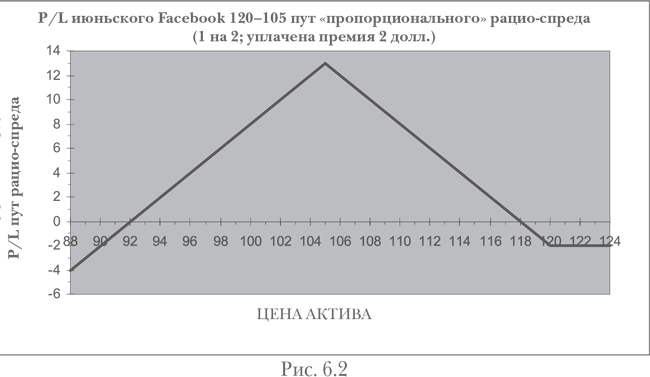

Если вы покупаете пут-спред (см. рис. 6.2), действует та же логика: вы покупаете опцион пут с высокой ценой исполнения и продаете опцион пут с другой номинальной суммой и более низкой ценой исполнения. Ваша позиция будет приносить прибыль ниже уровня «цена исполнения – премия».

Бэк-спред (Back spread)

В основе бэк-спреда лежит комбинация пропорционального и горизонтального спредов. Бэк-спреды — это опционы с разными ценами исполнения, разными номинальными размерами и разными сроками истечения. Примером бэк-спреда является покупка мартовского опциона 1,4100 колл на 1 млн долл. и продажа июньского опциона 1,4200 колл на 2 млн долл.

Обычно инвестор продает краткосрочный atm-опцион пут (колл) и покупает долгосрочный otm-опцион пут (колл) с номинальным размером в два-три раза больше. Трейдеры любят бэк-спреды, потому что они обеспечивают леверидж и необходимое время для того, чтобы подтвердились их ожидания. (Мы обсудим их подробнее после того, как рассмотрим волатильность и ее влияние на ценообразование опционов.)

Вычисление точек окупаемости бэк-спредов аналогично пропорциональным спредам, но риски рассчитываются как для горизонтальных спредов. Это легко объяснить, рассматривая сценарии с самым неблагоприятным исходом:

• бэк-спред, где вы покупаете краткосрочный atm-опцион, будет вести себя как пропорциональный спред (представьте, что вы делаете колл бэк-спред; если цена базового актива резко возрастает, и купленный, и проданный опционы колл будут исполнены);

• бэк-спред, где вы продаете краткосрочный atm-опцион, будет вести себя как диагональный спред: если цена базового актива растет медленно — опцион-колл, который вы продали, исполняется, и у вас появляется короткая позиция по базовому активу. Если к моменту истечения купленного вами опциона цена базового актива не достигает цены исполнения, купленный вами опцион истекает неисполненным, и у вас остается короткая позиция, в то время как цена базового актива продолжает расти.

«Железная бабочка» (Iron butterfly)

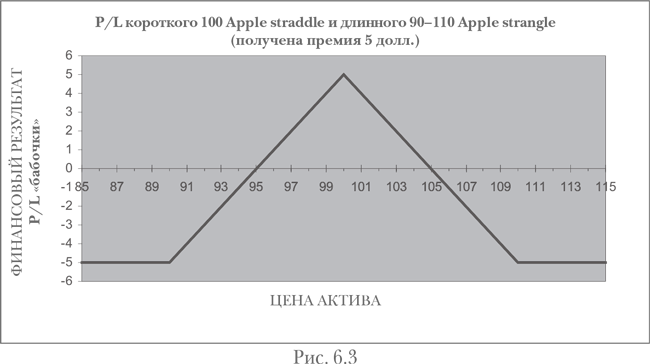

Это спекулятивная стратегия, ориентированная на колебание курса в коридоре. Если вы полагаете, что курс spot будет оставаться в коридоре, вы продадите straddle; но чтобы застраховаться на случай, если вы ошибетесь в своем прогнозе, вы должны купить strangle вокруг straddle. Например, вы продаете 100 Apple straddle и покупаете 90–110 Apple strangle (см. рис. 6.3).

«Бабочка» (Butterfly)

Эта стратегия очень похожа на «железную бабочку» по структуре, но состоит из опционов в одном направлении (только опционы колл или только опционы пут). Например, вы покупаете 1 опцион Apple 90 колл, продаете 2 опциона Apple 100 колл и покупаете 1 опцион Apple 110 колл. Эта стратегия может быть разбита на два колл-спреда: длинный 90–100 колл-спред и короткий 100–110 колл-спред.

«Альбатрос» (Albatross)

«Альбатрос» — это один из вариантов «направленных» стратегий, в котором проданные опционы финансируют купленные. Номиналы всех опционов, входящих в «альбатрос», равны. Например, вы покупаете 1 опцион колл с номиналом 1 млн и продаете стрэнгл, где номинал колла и пута также 1 млн. Получается, например, длинный 100 колл проданного 90–110 стрэнгл. При этом покупателю 100 колл стратегия ничего не стоит. Получается «бычий альбатрос». Аналогично, покупатель внутреннего опциона мог избрать «медвежью» стратегию и вместо 100 колл купить 100 пут. Получился бы «медвежий альбатрос» — животное, малоизвестное в биологии!

3. Другие стратегии

Существуют и другие стратегии, но они используются редко. Достойны упоминания названия некоторых из них: «рождественские елки», горизонтальные «бабочки» и т.д. «Рождественская елка» выглядит как многослойный пирог, состоящий из длинных и коротких опционов. Вы покупаете 1 atm-опцион колл, продаете 2 otm-опциона колл, покупаете 3 опциона колл еще больше «без денег».

Горизонтальная «бабочка» состоит из одного короткого июньского опциона колл, двух длинных июльских опционов колл и одного короткого августовского опциона колл.

Некоторым спекулянтам эти стратегии нравятся, но чем сложнее стратегия, тем труднее ею управлять. Другими словами, эти стратегии неэффективны.

Вопросы

Дилер покупает 200 акций Apple по 120 долл. и продает 2 мартовских опциона Apple 130 колл по 5 долл.

1) Чему равен максимальный убыток совокупной позиции?

2) Цена акций Apple упала до 104 долл. Чему равны прибыль или убыток дилера?

3) На дату истечения курс акции упал до 116 долл. Чему равны прибыль/убыток дилера?

4) Курс акции вырос до 128 долл. Чему равны прибыль/убыток дилера?

5) Курс акции вырос до 140 долл., и дилер исполнил опцион колл, поставив акции. Чему равны его прибыль/убыток?

Чтобы ответить на вопросы, связанные с пропорциональными спредами, необходимо проделать следующие вычисления. (Мы предполагаем, что покупаем опцион колл с более низкой ценой исполнения или опцион пут с более высокой ценой исполнения.)

Рассмотрим пример: вы открыли позицию 2 на 5 спред, купив 2 опциона Apple 100 колл и продав 5 опционов Apple 115 колл.

a) Определите превышение номинальной суммы по короткой позиции над суммой по длинной позиции. Для этого вычтите из размера короткой позиции размер длинной позиции. В результате вы получите 5 – 2 = 3.

б) Определите свою максимальную прибыль.

Для этого найдите расстояние между ценами исполнения по длинной и короткой позициям и умножьте полученный результат на номинальную сумму длинной позиции. В нашем случае максимальная прибыль равна 30 долл. = (115 долл. – 100 долл.) × 2 (номинальный размер длинной позиции).

Если вы заплатили премию, ее надо учесть в расчетах. Например, если вы заплатили 9 долл., чтобы открыть позицию, ваша максимальная прибыль составит 21 долл.

в) Рассчитайте, какое изменение курса необходимо, чтобы короткая позиция, рассчитанная в пункте (а), «съела» прибыль, рассчитанную в пункте (б) — премия, которую вы получили или заплатили. В нашем примере необходим рост курса на 10 долл. выше уровня 115, чтобы «съесть» максимальную прибыль стратегии, рассчитанную в пункте (б). Вы получите результат, разделив максимальную прибыль на превышение короткой позиции над длинной [полученное в пункте а)], т.е. 30 долл. : 3 = 10 долл.

г) Прибавьте полученный результат к цене исполнения короткого опциона колл (вычтите из цены исполнения короткого опциона пут). Это точка окупаемости в случае, если вы не платили или не получали премию. Если вы платили премию, у вас будет две точки окупаемости!

Дилер купил январский АВС 80–90, 1 на 2 колл-спред и заплатил 0 долл. Чему равна его прибыль/убыток, если акция продается на уровне:

6) 76

7) 84

8) 96

9) 110

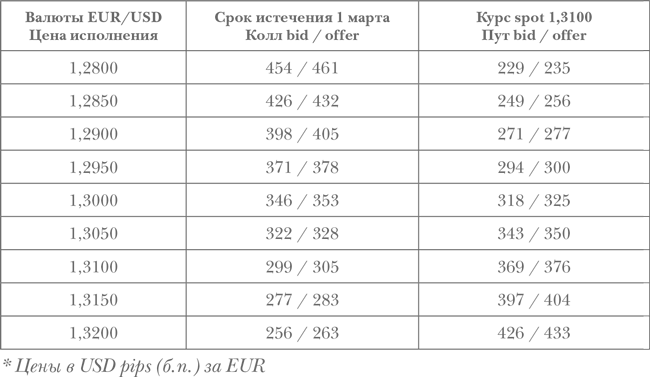

10) а) Сколько вам придется заплатить за 1,2900 USD колл?

б) Сколько вы сможете получить, продав 1,2900 USD пут?

11) а) Сколько вам придется заплатить за 1,2900 straddle?

б) Сколько вы сможете получить, продав 1,2900 straddle?

в) Как вы прокотируете рыночную цену клиенту?

12) а) Сколько вам придется заплатить за 1,2800–1,3100 strangle?

б) Сколько вы сможете получить за него?

в) Как вы прокотируете рыночную цену клиенту?

13) а) Сколько вам придется заплатить за 1,2900–1,3150 диапазонный форвард? (Покупка опциона 1,3150 колл и продажа опциона 1,2900 пут.)

б) Сколько вы сможете получить за него?

в) Как вы прокотируете рыночную цену клиенту?

14) а) Сколько стоит 1,3000–1,3150 USD колл-спред (вы покупаете опцион 1,3000 колл)?

б) Где находится точка окупаемости?

в) Сколько вы сможете получить за него (вы продаете опцион 1,4000 колл)?

г) Чему равна рыночная цена?

д) Объясните цену.

15) а) Сколько вы сможете получить за 1,3000–1,3150 USD колл-спред 1 на 2 (вы покупаете 1 опцион 1,3000 колл и продаете 2 опциона 1,3150 колл)?

б) Где находится точка окупаемости?

в) Сколько он стоит (вы продаете 1 опцион 1,3000 колл и покупаете 2 опциона 1,3150 колл)?

г) Чему равна рыночная цена?

д) Объясните цену.

16) Сколько долларов вы получите за

а) опцион 1,3000 USD пут?

б) опцион 1,3200 USD колл?

17) а) 1,2850–1,3050 колл-спред 1 на 2?

б) 1,2800–1,3200 колл-спред 1 на 3?

в) 1,2850–1,3050 колл-спред 1 на 3?

г) 1,2800–1,3200 колл-спред 1 на 4?

ОТВЕТЫ

1) 23 000 долл.: 115 долл. на акцию, если цена упадет до нуля = 200 × 115 долл. = 23 000 долл.

2) Убыток 2200 долл.: 104 долл. – (120 долл. – 5 долл.) = убыток 11 долл. на акцию = 200 × 11 долл. = 2200 долл.

3) Прибыль 200 долл.: (120 долл. – 5 долл.) – 116 долл. = прибыль 1 долл. на акцию = 200 × 1 долл. = 200 долл.

4) Прибыль 2600 долл.: прибыль 13 долл. на акцию = 200 × 13 долл. = 2600 долл.

5) Прибыль 3000 долл.: прибыль 15 долл. на акцию = 200 × 15 долл. = 3000 долл.

6) Ноль. Оба опциона колл истекают неисполненными.

7) Прибыль 4 долл. на акцию по длинной позиции = 100 × 4 долл. = 400 долл.

8) Прибыль 400 долл.: 4 долл. × 100 = 400 долл.

9) Убыток 1000 долл. (максимальная прибыль 1000 долл. – убыток 2000 долл. по второму короткому опциону колл).

10) a) 0,0405;

б) 0,0271.

11) а) 0,0682 (0,0405 + 0,0277);

б) 0,0669 (0,0398 + 0,0271);

в) 0,0669 на 0,0682 в рыночных терминах 669/682, т.к. при котировке цен нули отбрасываются.

12) а) 0,0540 (0,0235 + 0,0305);

б) 0,0528 (0,0229 + 0,0299);

в) 0,0528 на 0,0540.

13) а) 0,0012 (0,0283 – 0,0271);

б) 0 (0,0277 – 0,0277);

в) 0 на 0,0012.

14) а) 0,0076 (0,0353 – 0,0277);

б) 1,3076;

в) 0,0063 (0,0346 – 0,0283);

г) 0,0063 – 0,0076;

д) вы готовы заплатить 63 за спред и продать его за 76.

15) а) 0,0201 (2 × 0,0277 – 0,0353);

б) 1,3501 {1,3150 + [(1,3150 – 1,3000) + (0,0353 – 2 × 0,0283)]};

в) 0,0220 (2 × 0,0283 – 0,0346);

г) 201/220;

д) 201 bid на 1,3150.

16) а) 2,255% (0,0318 : 1,3100);

б) 1,815% (0,0256 : 1,3100).

Обратите внимание на следующие моменты:

а) Точка окупаемости пропорционального колл-спреда рассчитывается как:

цена исполнения проданного опциона + [максимальная прибыль: разница номиналов проданных и купленных опционов].

Точка окупаемости пропорционального пут-спреда рассчитывается как: цена исполнения проданного опциона – [максимальная прибыль: разница номиналов проданных и купленных опционов],

где максимальная прибыль равна номиналу купленного опциона, помноженному на дистанцию между ценами исполнения купленного и проданного опционов.

б) В случае если премия купленных опционов отличается от премии проданных опционов, разница делится на разницу номиналов проданных и купленных опционов. Полученный результат суммируется с точкой окупаемости, полученной в пункте а).

17) а) 1,3462 1,3050 + (1,3050 – 1,2850) + (2 × 0,0322 – 0,0432);

б) 1,3535 {1,3200 + [(1,3200 – 1,2800) + (3 × 0,0256 – 0,0461)]}/(3 – 1).

в) 1,3417 {1,3050 + [(1,3050 – 1,2850) + (3 × 0,0326 – 0,0426)]} / (3 – 1);

г) 1,3521 {1,3200 + [(1,3200 – 1,2800) + (4 × 0,0256 – 0,0454)]} / (4 – 1).