22. Введение в управление портфелем опционов

Итак, за день вы сделали много сделок.Они остались у вас в портфеле. Как управлять портфелем? Этот вопрос очень близок и трейдерам, и риск-менеджерам; они пользуются почти аналогичным инструментарием управления. Разница в том, что трейдеры используют предлагаемые методы, чтобы подладить позицию под свои ожидания в отношении рынка и быть уверенными, что лимиты не нарушены. Риск-менеджеры используют те же инструменты для контроля лимитов.

1. Основные понятия

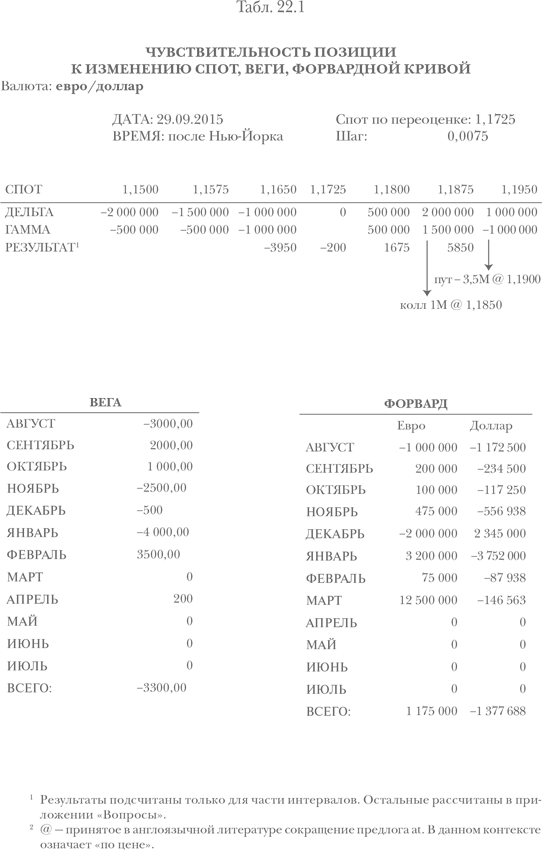

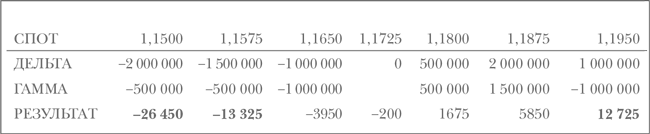

Для управления портфелем используются те самые «греки»: дельта, гамма, тета и вега. Формат их анализа представлен в табл. 22.1.

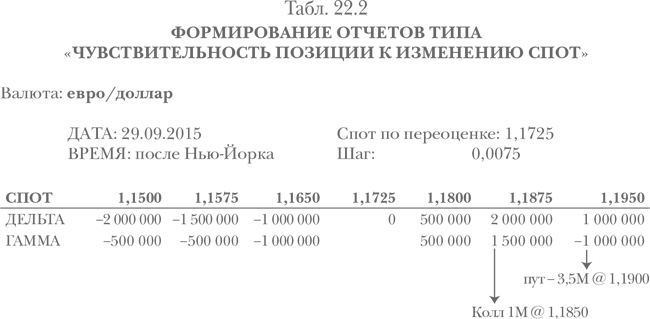

Формирование отчетов типа «Чувствительность позиции к изменению спот»

Дата определяет день, на который приходится отчет.

Время — время создания данного отчета. Рекомендуется получать отчеты минимум дважды в день: немедленно после исполнений и перед следующим днем. Поскольку на валютном межбанке исполнения могут проходить по токийскому и лондонскому/нью-йоркскому времени (они, как правило, совпадают), то внутридневные отчеты имеет смысл получать, по крайней мере, после каждого исполнения. Кроме того, в конце дня нужно просматривать позицию на завтра, т.к. для управления портфелем следующего дня необходимо учесть тету. С истечением времени меняются гамма, дельта и вега портфеля. Следовательно, перед закрытием дня следует принять меры к тому, чтобы портфель перешел на следующий день дельта-нейтральным.

Спот по переоценке — спот на момент переоценки. Резкое его изменение — повод для дополнительного промежуточного пересчета портфеля.

Шаг — интервал, на который отстоят друг от друга колонки. Он рассчитывается на базе волатильности: чем больше волатильность, тем больше отстоят соседние значения.

Дельта — показывает размер базового актива, подлежащий продаже/покупке, для превращения портфеля в безрисковый.

Гамма — показывает изменение дельты между соседними спотовыми значениями. Изменения могут происходить ввиду прямой и «булавочной» (pin risk) гаммы. Прямая связана с портфелем в целом, а «булавочная» — с опционами, истекающими за ночь. Гамму называют «булавочной», поскольку она меняется с 0 на 100% в момент перехода цены исполнения. Например, «Колл 1М @ 1,1850» означает купленный колл или пут номиналом 1 млн долл. с ценой исполнения 1,1850. При пересечении уровня 1,1850 дельта изменится на 1 млн долл., т.е. на весь номинал опциона, т. к. теперь он в деньгах. В данном примере 1 млн и есть «булавочная» гамма.

Предположим, мы знаем, что есть истечение на 1М с ценой истечения 1,1850, но не знаем, это колл или пут. Посмотрим, ошибемся ли мы, если предположим колл. Тогда в любой точке ниже 1,1850 его дельта равна 0, а над 1,1850 — она равна 100%. Т.е. над 1,1850 вы можете продать 1М, а под 1,1850 дельта опциона 0 и не требует от вас действий.

Теперь рассмотрим ситуацию, если это пут. В любой точке ниже 1,1850 его дельта равна –100%, а над 1,1850 она равна 0. Т.е. под 1,1850 вы можете купить 1М, но над 1,1850 дельта опциона 0, и вам придется этот 1М продать. Поскольку действия по хеджированию проводятся на протяжении жизни опциона, в день истечения опцион «при деньгах» (купленный вами) будет дельта 100%, иными словами, весь хедж уже будет куплен. Но если за пять минут до истечения спот «дернется» выше 1,1850, хедж вам больше не будет нужен, и вы его продадите... все 100%.

Отсюда и термин «булавочный» — конкретный уровень цены, где дельта вашего портфеля меняется дискретно.

Рассмотрим, как читать предлагаемую гамму. Мы видим, что в промежутке между 1,1800 и 1,1875 гамма меняется на 1 500 000 евро. При этом мы знаем, что при пересечении 1,1850 она меняется на 1 000 000 евро. Следовательно, «прямая гамма» (гамма, генерируемая портфелем, а не опционами, истекающими сегодня) — 500 000 евро (1 500 000 – 1 000 000).

Таким образом, разделение гаммы на прямую и «булавочную» важно для хеджирования и прогнозирования результатов.

Теперь рассмотрим, как гамма «описывает» профиль риска данного портфеля. При падении спота портфель теряет деньги, а при росте — зарабатывает. В терминах дилеров это означает: «короткая гамма внизу, длинная вверху». Такое происходит, когда позиция стоит в диапазонном форварде — продано много путов и куплено много коллов.

Тета — находится под текущей переоценкой спота. Если спот за ночь не двинется, позиция потеряет 200 долл. Очевидно, что рассматриваемый отчет создан в конце дня: междневные отчеты показывают тету равной нулю!

Если рассмотреть тету вкупе с гаммой, можно заметить, что: а) абсолютное значение негативной гаммы (внизу) больше позитивной; и б) на тете теряются деньги, что нелогично, т.к. если потери на гамме больше, чем заработки, значит, в портфеле больше проданных, чем купленных опционов. Логичнее, если бы нетто-продавец опционов зарабатывал на тете.

Такое происходит, когда уровень переоценки близок к цене исполнения купленного опциона, истекающего завтра. Локально его тета значительно больше теты проданной позиции. При этом он «не дает» достаточной гаммы, чтобы захеджировать проданные опционы.

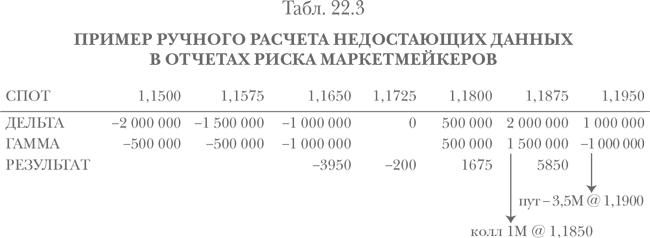

Подсчет результатов (P/L) — рассмотрим два интервала: от 1,1725 до 1,1800 и от 1,1800 до 1,1875. В первом промежутке гамма возрастает от 0 до 500 000. Предположим, что средняя величина дельты по интервалу равна 250 000. Тогда, если завтра спот остановится на уровне 1,1800, вы будете ожидать следующий результат:

250 000 × 0,0075 – 200 = 1 675 долл. (заметьте: от результата движения спот необходимо вычесть тету).

На интервале от 1,1800 до 1,1875 ситуация сложнее. Здесь есть прямая и «булавочная» гамма. По «булавочной» гамме вы зарабатываете 1 000 000 × (1,1875 – 1,1850) = 2500 долл. На прямой гамме вы зарабатываете (1 500 000 – 1 000 000) × (1,1875 – 1,1800)/2 = 1 875 долл. Т.е. в сумме на гамме зарабатываются 4375 долл. (2500 + 1 875). А общий результат с учетом теты 4175 долл. (4375 – 200). Итого, если спот двинется с 1,1725 до 1,1875 и на всем пути не будет проводиться хеджирования, позиция заработает 5850 долл. (1675 + 4175).

Приведенное выше объяснение предполагает, что волатильность и валютные ставки неизменны, следовательно, изменения портфеля зависят только от изменений спот. Но в реальности волатильность и валютные ставки меняются. Поэтому для контроля за вегой и ро в табл. показаны дополнительные параметры.

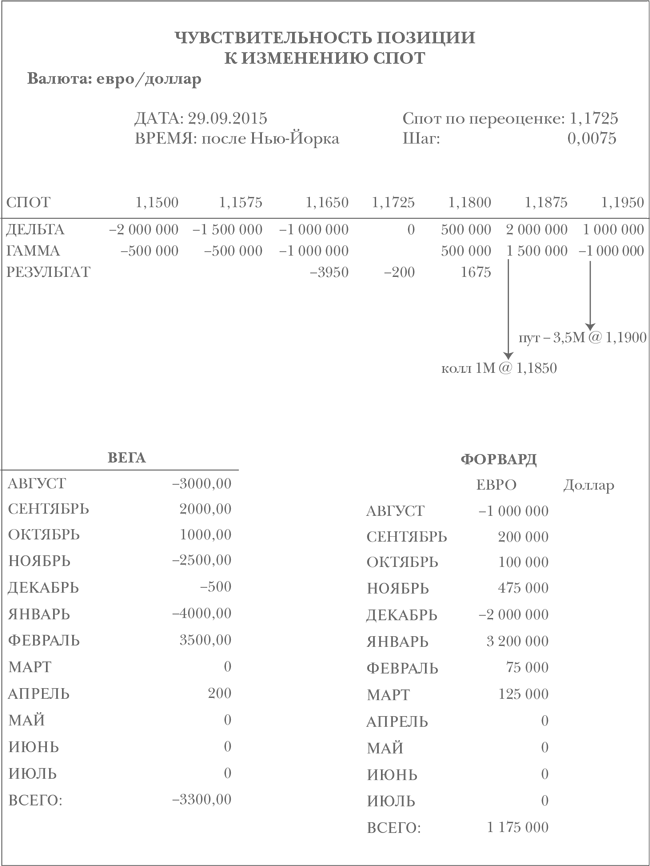

Формирование отчетов типа «Вега»

Вега — считается по месяцам и в целом по портфелю. Как правило, если кривая волатильности относительно плавная, то риск веги можно группировать по трем соседним месяцам (например, сумма августа, сентября, октября). Только во время кризисов кривая становится очень вогнутой, и предложенная группировка веги недостаточно точно отражает риски.

Рассмотрение каждого месяца в отдельности неудобно в повседневной практике. Чтобы понять, как работает вега, рассмотрим отчет на примере августа. В августе при падении волатильности на 1% вы зарабатываете 3000 долл. Т.е. у вас короткая позиция в опционах с риском в 3000 долл., если уровень волатильности поднимется на 1%.

Такую позицию называют позицией с короткой вегой, так как нетто у вас «продано 3000 веги». Обратите внимание: позиция в «бабочке» — продано-куплено-продано. Такая позиция выгодна, когда вы ожидаете, что спот будет бездействовать, и вы заработаете и на тете, и на веге. Средний участок хеджирует портфель от неожиданных изменений кривой.

Также интересна вега апреля–200. Очень часто информационная система интерполирует портфель по месяцам. Например, опцион с погашением через полтора месяца будет разбит в некой пропорции между первым и вторым месяцем. Иногда системы имеют неправильный алгоритм интерполяции. В результате появляются позиции даже в месяцах, где опционов нет (т.е. при полуторамесячном опционе система может показать вегу в трехмесячном сегменте). Возможно, в данном примере 200 является такой ошибкой системы.

Формирование отчетов типа «Форвард»

Форвард — логика таблицы такая же, как у Веги. Здесь хеджирование должно происходить посредством форварда, но удобнее пользоваться спотом. В табл. предполагается, что нет разницы в процентных ставках валют: количество евро умножается на текущий спот по всем месяцам. Если бы процентные ставки евро и доллара разнились, то форвардная прямая была бы не плоская (1,1725 для всех месяцев), а кривая. Тогда количество евро в каждом месяце умножалось бы на соответствующий данному месяцу и отличный от других форвардный курс.

В отличие от гаммы, где неважно, находится ли в позиции колл или пут, для форвардной позиции это существенно, т.к. имеет значение, покупается или продается для хеджа спот. В реальной жизни это влечет за собой то, что в валютных парах, где присутствует валюта с большой процентной ставкой, трейдеры предпочитают покупать коллы на валюту с меньшей ставкой (тогда на хедже продается валюта с меньшей ставкой и покупается валюта с большей ставкой). В результате позиция получает прибыль за фондирование.

Психологически, конечно, легче видеть в отчете по фондированию прибыль, чем потери. Теоретически же дополнительный доход по фондированию должен компенсироваться более высокой ценой колл-опционов. Но поскольку есть некие неточности во всех моделях, трейдеры предполагают, что модели не полностью компенсируют преимущества фондирования ценой опционов. Это инстинктивно побуждает их компенсировать свое опасение взиманием за коллы дополнительной премии в волатильности.

Итак, посмотрев на разбивку по месяцам, вы видите, что для примерного балансирования позиции нужно купить 2 000 000 евро в декабре и продать 2 000 000 евро в январе.

Для определения риска ро и для определения веги важно помнить, что, когда спот двигается, позиции веги и форвардов тоже меняются. Это происходит из-за того, что какие-то опционы «входят в деньги», а другие «выходят из денег». Поэтому в день большого движения базового актива трейдеры часто «пробивают» лимиты по веге, даже не торгуя опционами. Хуже всего, что если контрольные лимиты веги осуществляются по месяцам, то при движении спота происходит перебалансировка внутри месяца, и трейдер выходит одновременно как за кумулятивный лимит веги, так и за месячный. Это веский довод группировать веги по триместрам.

2. Хеджирование безрискового портфеля

Как захеджировать безрисковый портфель с максимальной прибылью? Если следовать теории, то при изменении дельты следует приводить дельту к размеру, гарантирующему, что на небольших изменениях спота стоимость портфеля не изменяется. Поскольку дельта меняется с изменением спота, волатильности, форвардов и времени до истечения, можно представить тысячи сделок, которые потребуются для претворения теории в практику. В процессе подобного хеджирования расходы на оформление сделок будут колоссальными, а доходы — минимальными. Таким образом, вопрос получения прибыли от операций перехеджирования также оказывается вопросом искусства, а не науки.

Как управлять короткой и длинной гаммой?

Ответ на этот вопрос невозможен без ваших ожиданий по рынку. Для формирования прогноза рынка трейдеры используют технический анализ: графики цен базового актива анализируются на уровни сопротивления и поддержки, отношения к средней тенденции и прочее. Сам процесс технического анализа также является искусством. Поэтому без искусного прогнозирования поведения спот невозможно искусное управление дельтой.

Итак, перед вами уже рассмотренная выше позиция. Предположим, трейдер ожидает, что спот будет находиться в неком интервале, где уровень поддержки близок, и поэтому вероятно, что спот будет двигаться вверх.

При движении вниз рассматриваемая позиция потеряет деньги, а вверх — заработает. Это предполагает некий «бычий» взгляд на рынок. Кроме того, вега негативная, т.е. в случае падения волатильности книга заработает. Поскольку волатильности падают, когда спот возвращается в старый диапазон цен, можно предположить, как была создана позиция. Скорее всего, спот недавно упал до уровня поддержки, и трейдер продал много путов. Отсюда «внизу» появились одновременно и короткая гамма, и короткая вега.

Посмотрим, путы какой дельты продал трейдер. Гамма остается постоянной (500 000 на интервал), значит, проданы среднеи долгосрочные путы: их гамма ведет себя очень плавно. Если бы были проданы краткосрочные путы otm («без денег»), то при движении спота вниз гамма бы возрастала резко, т.к. гамма краткосрочных опционов резко меняется при приближении к уровню atm.

Дельта/вега (изменение дельты в зависимости от изменения веги)

Понимание «содержимого» книги важно, т.к. оно позволяет предсказывать поведение гаммы в зависимости от изменения волатильностей. Например, вы продали пут на евро. Спот идет вверх, и происходит ожидаемое снижение волатильности. Тогда негативная дельта упадет, и вы сможете продать меньше евро. Опишем этот механизм: при падении волатильности падает дельта опциона otm. Например, если дельта проданных путов падает, то вам нужно продать меньше евро на хедже, чем когда волатильность была выше. Т.е. вы становитесь «короче» евро, и вам нужно откупить часть проданного евро. В данном случае проданы долгосрочные путы. Поэтому изменение дельты из-за изменения волатильностей будет незначительным. Если бы были проданы короткие путы, вы ожидали бы большего изменения дельты.

Итак, мы установили, что падение волатильности, ожидаемое в случае роста курса евро, существенно не изменит прогноз дельты в нашем примере. Теперь при разработке стратегии хеджирования для роста евро (а затем для его падения) мы можем исходить только из «чувствительности позиции к изменению спот», не задумываясь о дельта/веге (изменении дельты из-за изменения волатильностей).

Хеджирование «длинной гаммы»

Первый вопрос: какое движение спот нам нужно, чтобы «оплатить» тету (амортизацию премии)? Второй вопрос: какую часть дельты нужно продать, чтобы как минимум не потерять деньги из-за теты («отбить» тету)?

Ответы проще всего найти с помощью несложной прикидки: 200 долл. будут «отработаны» спотом при движении, например, 100 000 на 20 пипсов (0,0020). Т.е. точка окупаемости 1,1725 + 0,0020 = 1,1745. Если вы продадите 200 000 евро по 1,1733, вы гарантированы от потерь на тете. Такой подсчет не точен, но вряд ли имеет смысл уточнять все до копейки, когда говоришь об «искусстве»!

А что делать, если тета «отбивается» на расстоянии почти одного интервала (0,0075)? Такое происходит, когда куплены краткосрочные опционы и проданы месячные: у обоих «сильная» гамма и тета, но у краткосрочных они немного больше. Поэтому дельта набирается очень медленно, и чтобы «отбить» тету, нужно большое движение. Но большие движения случаются редко, и спот, как правило, движется в узком диапазоне, даже не достигая первых интервалов.

Поэтому трейдер с «длинной гаммой» всегда стоит перед дилеммой: если продать всю дельту, чтобы покрыть тету, и спот пойдет далеко, то не заработаешь. Но если продать часть дельты и спот вернется к центру интервала, то потеряешь. В конечном итоге приходят к некой пропорции продажи дельты: 50–70%.

Рассмотренный вариант («длинной гаммы» и «короткой веги») облегчает участь трейдера, если спот остается в узком диапазоне: даже если он не упустит возможности перехеджироваться, и рынок останется в узком диапазоне, потери на тете компенсируются выигрышем на падении волатильностей. Поэтому пропорция продажи дельты может быть 50%: то, что будет потеряно на дельте, будет заработано на веге, но если спот пойдет вверх — останется больше возможностей заработать на недопроданной дельте.

Если же позиция «длинная гамма» и «длинная вега» (ориентированная на резкое движение спот и прогноз роста волатильностей), то продажа дельты для хеджирования теты может быть 80%: если спот останется в узком интервале, потери на тете усугубятся потерями на волатильностях. Поэтому с тетой следует быть консервативным.

Хеджирование истечения опционов

Посмотрим, что произойдет, если спот выйдет далеко за первый интервал и достигнет истечений (страйков опционов, истекающих сегодня). Предположим, спот только что пересек 1,1850. К этому моменту вы продали 1 млн евро.

Это значит, что под 1,1850 вам нечего делать — дельта уже захеджирована, а над 1,1850 вы можете продать еще 1 млн евро. Т.е. истечения дают скачкообразное приращение дельты.

Как быть с проданной дельтой, если цена актива начинает падать?

Путем хеджирования вы приводите портфель в состояние безрискового, т.е. при продолжении роста вы продолжаете продавать дельту. При падении вы можете купить обратно проданное выше.

В нашем примере: вначале спот был на уровне 1,1725 и дельта равна 0. Затем спот поднялся до 1,1745, и вы продали 100 000 евро. Если теперь он опустится к 1,1725, вы окажетесь «коротки» на 100 000 евро. Чтобы позиция была приведена к безрисковой, вам нужно купить эти 200 000 обратно по 1,1725.

Хеджируя, вы продали 100 000 евро по 1,1745 и откупили их обратно по 1,1725. В процессе вы заработали (1,1745 – 1,1725) × 100 000 = 200 долл., иными словами, «откупили» тету.

Хеджирование «короткой гаммы»

«Короткая гамма»: при движении актива вверх вы должны покупать, а при движении вниз — продавать. Поскольку это обратное от секрета прибыльности «купить дешево, продать дорого», вы заработаете (на тете), если рынок двигаться не будет. В таком случае вам не нужно будет приводить вашу позицию к дельта-нейтральной, покупая вверху рынка и продавая внизу.

Предположим, спот упал до 1,1650. Теперь ваша позиция «удлинилась» на 1 млн евро. Если вы продадите 500 тыс., чтобы избежать потерь при дальнейшем падении евро, а спот поднимется обратно к 1,1725, вы потеряете 3750 долл.

Чтобы не стать жертвой внутридневной волатильности, многие трейдеры предпочитают хеджировать или один раз в день (на закрытии), или после прорыва существенных технических уровней (поддержки/сопротивления). В последнем случае продаются количества, превышающие текущую дельту (например, 1,5 млн евро вместо 1 млн), т.к. считается, что прорыв поддержки приведет к значительному падению.

Итак, в позиции «длинной гаммы» ваша основная забота — «отбить» тету, а в случае «короткой гаммы» — не потерять деньги на хеджировании.

Вопросы

1) Заполните горизонталь «Результат», исходя из предположения прямой интерполяции результатов.

2) Если исходить не из прямой интерполяции приращения гаммы, то где находится среднее значение прибыли интервала 1,1725–1,1800?

3) Как изменится результат в точке 1,1650, если волатильность августа повысится на 0,3, а волатильность сентября — на 0,1?

ответы

1) Расчеты по интервалам:

1,1650–1,1575: средняя дельта 1,25 млн евро 1 250 000 × 0,0075 = 9375; поскольку эти потери суммируются с результатом предыдущего интервала, то результат —13 325.

1,1575–1,1500: средняя дельта 1,75 млн евро 1 750 000 × 0,0075 = 13 125; поскольку эти потери суммируются с результатом предыдущего интервала, то результат — 26 450.

1,1875–1,1900: вопрос сложнее, так как есть «булавочный» риск — завтра истечение проданного пута с ценой исполнения 1,1900 и номиналом 3,5 млн евро. Рассчитаем прямую гамму: 2,5 млн евро (2 – 3,5 + х = 1). Тогда средняя дельта 3,25 (2 + 2,5/2) млн евро. Если бы не было «булавочной» гаммы, результат составил бы 3 250 000 × 0,0075 = 24,375. На «булавочной» гамме позиция потеряет 3 500 000 × (1,1950 – 1,1900) = 17 500. Т.е. результат позиции (24 375 – 17 500 + 5850).

Даже если бы в этом интервале была прямая негативная гамма, позиция продолжала бы зарабатывать, поскольку в целом вы владели бы дорожающим активом, хотя и в уменьшающемся количестве. Кстати, в случае только прямой гаммы результат был бы равен 17 100 долл. (попробуйте просчитать).

2) Линейная интерполяция дельты возрастает на 100 000 евро каждые 15 пипсов, и среднее значение прибыли находится в середине интервала — 1,1752. На самом деле из-за гаммы дельта портфеля возрастает не линейно, следовательно, и прибыль растет не прямолинейно. Упрощенно можно представить, что 50% прибыли будет заработано на последней трети интервала, то же относится к наращиванию позиции. Иными словами, до 1,1775 позиция вырастет на 250 000. Такое упрощение точнее прямолинейной интерполяции, но оно не является универсальным и относится только к «прямой» гамме.

3) При росте волатильности августа на 3% портфель теряет 900 долл. (3000 × 0,3), а при росте волатильности сентября на 1% портфель увеличивается на 200 долл. (2000 × 0,1). Таким образом, изменение волатильности повлечет за собой уменьшение результата на 700 долл., т.е. общий убыток позиции составит –3950 – 700 = –4650.