21. Маркетмейкинг: ценовая поддержка рынка

Как заработать деньги на рынке, известно каждому: нужно дешево купить и дорого продать. Но в опционах есть своя специфика. Ее обсуждению и посвящена эта глава.

1. Основные понятия

Дешево купить и дорого продать — цель работы маркетмейкера: покупая чуть ниже средней цены рынка и продавая чуть дороже, он надеется, что найдется клиент, желающий провести сделку хотя бы посредине спреда. Например, при цене 10–11 маркетмейкер надеется купить по 10 и продать по 11 (или продать по 11 и купить по 10), заработав на сделке 1 тик.

Такое определение маркетмейкерства более подходит для сделок в базовом активе. В опционах ориентиром цены (т.е. среднерыночной цены в данный момент) является не средняя между ценой покупки и ценой продажи, а кривая волатильностей 50-дельтовых опционов. Поэтому трейдер может купить немного ниже кривой цен один опцион и продать немного выше опцион с другой срочностью или ценой исполнения и заработать «теоретическую» прибыль. Например, если цена 50-дельтовых опционов со срочностью 1 месяц 10%, а 50-дельтовых опционов со срочностью 2 месяца 12%, трейдер получит теоретическую прибыль, если купит месячный опцион за 9,9% и продаст двухмесячный за 12,1%.

Прибыль называется «теоретической» (theoretical, «бумажной»), т.к. она не реализована, и соотношение цен между двумя опционами будет меняться, пока они не истекут. Таким образом, результатом торговли трейдера на споте будет прибыль/убыток с равным количеством номинала покупки и продажи, а результатом торговли трейдера на опционах будет «книга» (позиция) — портфель, состоящий из многих опционов.

Конечно же, в «книге» опционов существуют риски, например риск потерь из-за изменения цен и уровня волатильности. Они измеряются в целом по книге (а не по отдельному опциону) с помощью «греков». Размер риска движения базового актива определяют с помощью дельты и гаммы, а при хеджировании волатильности используют вегу.

Дельту и гамму можно захеджировать с помощью спота/форварда или другого опциона (комбинации опционов) с аналогичной дельтой/гаммой. Волатильность можно захеджировать только с помощью другого опциона (комбинации опционов).

Маркетмейкерство по опционам сводится к приобретению дешевой комбинации опционов и продаже более дорогой комбинации опционов с близкими параметрами риска.

2. Чтение ценовых листов маркетмейкеров (pricing sheets)

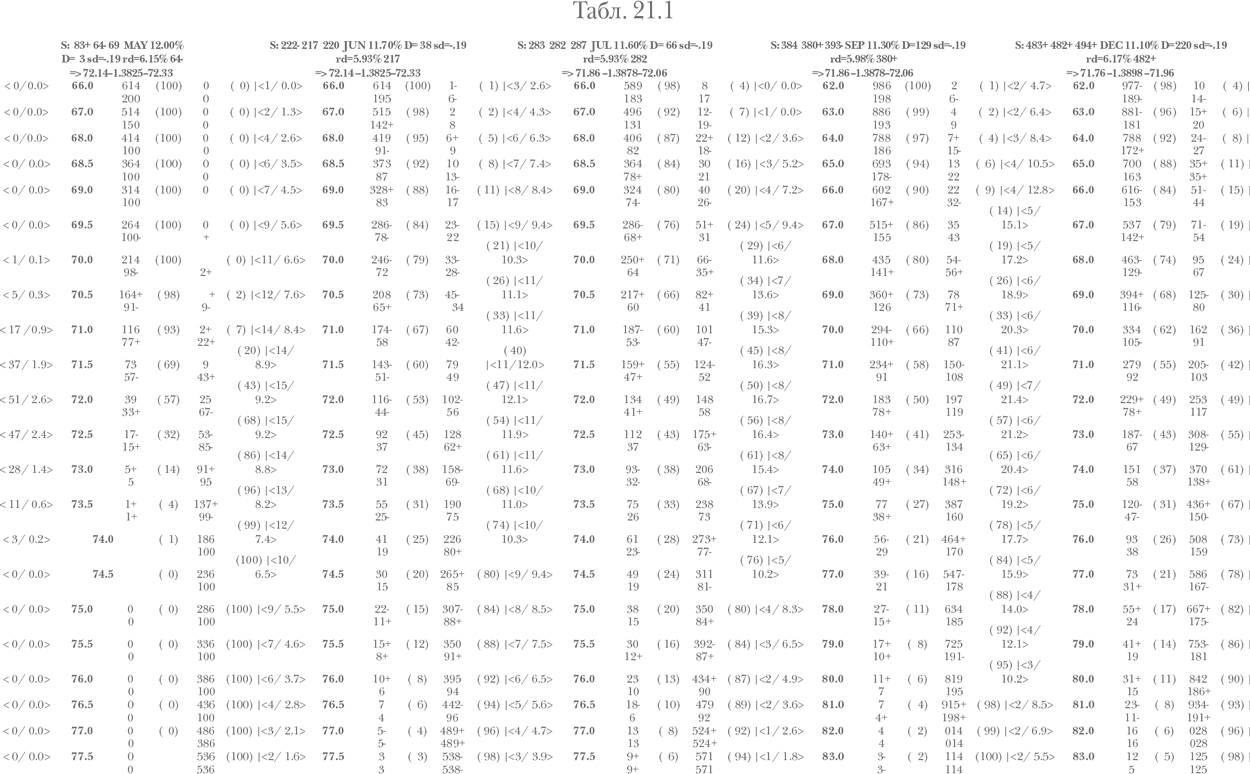

В табл. 21.1 приводится формат, используемый дилерами при котировании цен.

Параметры, используемые в ценообразовании

По горизонтали

В ряд расположены цены опционов по пяти открытым для торговли месяцам: май, июнь, июль, сентябрь, декабрь.

На каждые два pipsа переоцениваются цены и параметры. Например, первая половина страницы относится к 72,14, а вторая — к 72,16.

По вертикали над каждым месяцем

В первой линии:

64 69– — валютный своп;

May — месяц истечения опционного контракта;

12,00% — цена (ожидаемой) волатильности.

Во второй линии:

D = 3 — дней до истечения;

Rd = 6,15% — процентная ставка доллара.

В третьей линии:

72,14 — текущая цена фьючерса (эквивалент спота). Он отличается для июньских, сентябрьских и декабрьских фьючерсов разницей ставок.

Параметры для маркетмейкеров

66,0–77,5 — цены истечения,

при этом 72,0 — цена истечения, ближайшая к 50-дельтовой.

Слева от цены истечения

<51/2,6> — гамма (51) и вега (2,6).

Справа от цены истечения

39 (57) 25 (43) — цена и дельта колл и пут.

При этом цена выражается в центах на валюту. Поскольку один контракт на швейцарский франк содержит 62 500 швейцарских франков, один контракт по цене 39 в долларах стоит покупателю 62 500 × 0,0039 = 24,375 доллара США.

Под ценой (39 и 25) 33 + и 67 — цены спредов. Разница цен между 72 колл и 73 колл (39 – 5 + = 34) равна 33 +. В данном случае 33 + — цена 72– 73 колл-спреда;

57 — цена 71,5–72,5 колл-спреда.

Иногда цена спреда может не совпадать с разницей цен на величину смайл, которую мы обсудим позже. В целом же эти цены ускоряют проставление цен.

3. Определение цены стратегий

Потренируемся и «поставим цены» по стратегиям. Предположим, брокер выкрикивает: «Май 72–73 колл-спред»... и вы должны определить цену с помощью ценового листа маркетмейкера.

Глядя одним глазом на монитор, где стоит текущая котировка июньского фьючерса (72,14), а другим — в свой ценовой лист, вы через полсекунды с момента озвучивания заявки выкрикиваете брокеру: 33 35!

Почему? Отнимем от средней цены более дорогого опциона среднюю цену более дешевого. Получится 39 – 5 = 34.

Поскольку вы покупаете ниже средней, а продаете выше средней, то получается, что цена будет 33 35.

Что значит эта цена? Она значит, что вы покупаете или продаете Май 72 колл за 39, а Май 73 колл вы покупаете за 4 или продаете за 6.

Но маркетмейкер может сказать и 32 34. Почему?

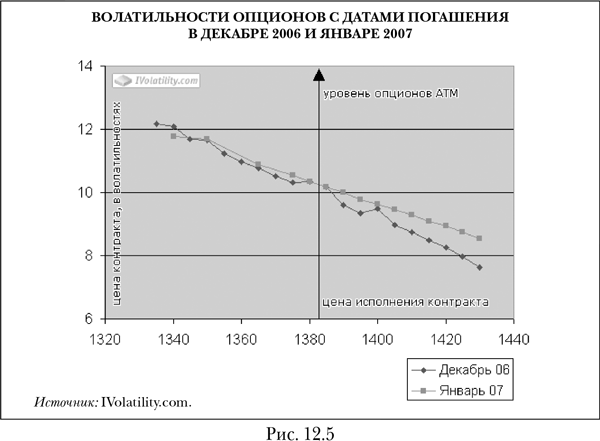

Мы рассматривали смайл. Это премия, выраженная в волатильности, за otm над atm для опционов с одной датой истечения. Как правило, такую премию платят за опционы в направлении цен, в котором ожидается большая волатильность (см. рис. 12.5). Например, на рынке S&P волатильность растет, когда рынок падает. Поэтому цены в волатильности на otm S&P путы (например, 20-дельтовый пут — 12 волатильностей) выше, чем atm путы (например, 10 волатильностей).

Что происходит на практике, если ожидается рост рыночной волатильности при росте цены базового актива?

Тогда ожидаемая волатильность otm коллов будет выше, чем atm коллов. В нашем примере ожидаемая волатильность, а следовательно, и цена в долларах, Май 73 колл будет выше, чем при оценке на уровне atm. Например, она будет не 12, а 13%. Эквивалент 13% будет не 5, а 6 центов.

Тогда цена «Май 72–73 колл-спред» получится 32 34: вы покупаете или продаете Май 72 колл за 39, а Май 73 колл вы покупаете за 5 или продаете за 7.

4. Определение дельты для хеджирования

Клиент купил 5 контрактов по 34.

Поскольку позиция маркетмейкера должна быть дельта-нейтральной (иметь дельту, равную 0), вы немедленно должны захеджироваться фьючерсом.

Для начала необходимо понять, что значит «у вас купили по 34». Это значит, что вы продали Май 72 колл за 39 и купили Май 73 колл за 5. Дельта Май 72 колл — 57, а дельта Май 73 колл — 15. Следовательно, общая дельта при спреде на один контракт 42 (57 – 15). Поскольку вы продали колл с большей дельтой, чтобы захеджироваться, вам нужно купить 0,42% × 5 опционных контрактов = 2 фьючерсных контракта.

Если вы трейдер с межбанка и предпочитаете хеджироваться спотом, а не фьючерсами, то вы пересчитывайте фьючерсные контракты в спотовый эквивалент. 2 фьючерсных контракта × 62 500 = 125 000 франков, т.е. вам нужно купить на межбанке 125 000 франков.

Вопросы

Исходя из вышеприведенного ценового листа по майскому фьючерсу на уровне 72,14:

1) Брокер: Июнь–Июль 73,0–74,5 колл спред (без учета смайл). Что означает цена (т.е. какой опцион вы покупаете)?

2) Брокер: Июль 72,0–73,0 комбо (диапазонный спред), путы 2 тика над коллами. Что означает цена (т.е. какой опцион вы покупаете)?

3) Брокер: Декабрь 71,0–76,0 колл, 1:2 (пропорциональный спред) коллы с низкой дельтой 3 тика над atm. Что означает цена (т.е. какой опцион вы покупаете)?

4) Волатильность Сентября поднялась на 2 тика. Сколько стоит 74,0 колл?

5) Фьючерс двинулся к 72,12 (не в табл.), какова стоимость декабрьского 72,0 пут?

ответы

1) Цена 22/24. 73 колл стоит 72 тика (цента США) 74,5 колл стоит 49.

72 – 49 = 23 (цена 22/24).

На биржах цена ставится исходя из более дорогого опциона (в данном случае 73 колл). Поэтому 22 — ваш бид на 73 колл, а 24 — ваша оферта на 73 колл.

2) Цена 56,5/58,5. 73 колл стоит 93;

72 пут стоит 148 + smile (0,2% vol × vega 12,1) = 148 + 2,4= 150,5.

150,5 – 93 = 57,5 (цена 56,5/58,5)

Более дорогой опцион в данном случае 72 пут. Поэтому 56,5 — ваш бид на 72 пут, а 58,5 — ваша оферта на 72 пут.

3) Цена 81/83. 71 колл стоит 279;

2 × [76 колл стоит 96 + smile (0,3% vol × vega 17,7)] = 98,5.

279 – 197 = 82 (цена 81/83).

Более дорогой опцион в данном случае 71 колл (но, если бы стоимость 76 колл была 136, то котировка исходила из 76 колл, поскольку их 2). Поэтому 81 — ваш бид на 71 колл, а 83 — ваша оферта на 71 колл.

4) Цена 107/109. 74 колл стоит 105 + 0,2% vol × вега 15,4 = 108.

5) Цена 253/255. 72 пут по 253 — [дельта (–0,5) × (72,14 – 72,12)] = 254.