8. Дельта

Чтобы узнать больше об опционах, необходимо изучить так называемые «греки» (параметры риска опционов, названные буквами греческого алфавита). Не пугайтесь абстрактного характера этих терминов. Большинство трейдеров не имеют математического образования! Советуем вам наглядно представить практическое значение этих показателей или просто зазубрить их. В дальнейшем это обязательно сработает!

1. Основные свойства дельты

Самый важный параметр опционов — дельта. Это отношение изменения премии опциона к изменению цены базового актива. Дельта показывает, насколько изменится премия опциона, если цена базового актива изменится на один пункт. Например, цена длинного опциона колл с дельтой 20 увеличится на 0,2 пункта при росте цены базового актива на 1 пункт.

Другой пример. Если курс EUR/USD изменился с 1,2600 до 1,2800 (разница в 2 цента), а цена опциона колл EUR/USD изменяется с 3 центов до 4 центов, какая дельта опциона колл?

Цена опциона изменилась на 1 цент, в то время как цена базового актива изменилась на 2 цента. Поэтому относительное изменение (или дельта) для этого опциона будет 0,5 (1 цент премии разделить на 2 цента изменения цены базового актива). Это означает, что на каждый пункт изменения цены базового актива цена опциона изменится на 50%.

Выражаясь непрофессиональным языком, дельта отражает вероятность того, что на дату истечения опцион принесет прибыль. Хотя это определение является не совсем точным, оно помогает наглядно представить значение этого термина. Опционы, имеющие маленький риск быть исполненными (опционы «без денег»), имеют дельту, близкую к 0%. Дельта опционов, которые, скорее всего, будут исполнены (опционы «при деньгах»), близка к 100%.

2. Дельта и хеджирование стратегий

Дельта, которую называют также коэффициентом хеджирования, определяет размер хеджа для опционов. Опцион хеджируют для того, чтобы защитить его стоимость от риска движения цены базового актива в неблагоприятном направлении. Хеджируя опционы, мы уравновешиваем вероятность заработать (потерять) деньги при одинаковом изменении цены в любом направлении. Например, для опциона с дельтой 20 потребуется хедж, равный 20% его номинала. Таким образом, чтобы захеджировать длинный опцион колл на 10 млн евро с дельтой 20, необходимо продать 2 млн евро. Чтобы рассчитать размеры хеджа, необходимо умножить номинал опциона на его дельту.

Номинал опциона × Дельта = Размер хеджа

Направление хеджа противоположно направлению опционной стратегии. Другими словами, вы хеджируете «бычью» стратегию «медвежьей» стратегией, а «медвежью» — «бычьей».

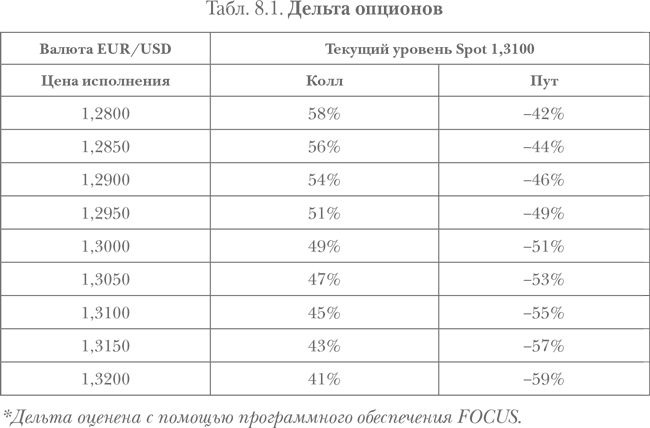

Колл — чтобы захеджировать длинный опцион колл («бычья» стратегия), надо продать базовый актив («медвежья» стратегия). Если spot пойдет вверх, вы заработаете на опционе; если он пойдет вниз, вы заработаете на короткой spot/cash позиции. Например, чтобы захеджировать длинный опцион колл на 1 млн евро с ценой исполнения 1,2800, надо продать 0,58 млн евро. (См. табл. 8.1.) Однако, если вы продали «бычью» стратегию (продали опцион колл), вам придется хеджироваться, покупая spot.

Пут — чтобы захеджировать длинный опцион пут («медвежья» стратегия), надо купить базовый актив («бычья» стратегия). Если spot пойдет вверх, вы заработаете на позиции spot; если рынок пойдет вниз, вы заработаете на опционе. Например, чтобы захеджировать длинный опцион пут на 1 млн евро с ценой исполнения 1,3800, вам надо купить 0,42 млн евро.

Чтобы научиться хеджировать стратегии, необходимо сначала рассчитать хедж (т.е. умножить дельту опциона на номинал) для каждого опциона, входящего в стратегию, а затем сложить их вместе.

Straddle

Эта стратегия состоит из длинного опциона колл и длинного опциона пут с одинаковой ценой исполнения. Нужно отдельно рассчитать хедж колла и хедж пута. Затем вы вычитаете меньшую сумму из большей. Например, если вы купили 1,3200 straddle (см. табл. 8.1), проделайте следующие шаги:

а) рассчитайте, сколько вы должны продать, чтобы захеджировать 1,3200 колл (0,41 номинала);

б) рассчитайте, сколько вы должны купить spot, чтобы захеджировать 1,3200 пут (0,59 номинала);

в) вычтите из большей суммы меньшую: 0,18 (0,59 – 0,41);

г) определите, что нужно делать с хеджем (покупать или продавать): поскольку у купленного опциона пут дельта больше, то вам надо совершить нетто-покупку.

Таким образом, чтобы захеджировать 1,3200 straddle, надо купить 18% номинала опциона пут (а не всего размера straddle).

Strangle

Эта стратегия состоит из опциона колл «без денег» и опциона пут «без денег» с разными ценами исполнения. Чтобы рассчитать дельту для strangle, следует проделать те же шаги, что и для straddle.

Диапазонный форвард

Эта стратегия включает в себя покупку опциона колл (пут) и продажу опциона пут (колл). Чтобы получить совокупную дельту, надо сложить дельты плеча покупки и плеча продажи. Например, чтобы вычислить хедж диапазонного форварда 1,2800–1,3200 (см. табл. 8.1), где вы покупаете 1,3200 колл и продаете 1,2800 пут, надо проделать следующие шаги:

а) рассчитайте, сколько надо продать, чтобы захеджировать длинный 1,3200 колл (0,41);

б) рассчитайте, сколько надо продать, чтобы захеджировать короткий 1,2800 пут (0,42);

в) сложите оба хеджа: 0,83 (0,41 + 0,42);

г) определите, что делать с хеджем (продавать или покупать): поскольку вам надо продавать по обеим ногам сделки, вы продадите всю сумму хеджа.

Таким образом, чтобы захеджировать 1,2800–1,3200 диапазонный форвард, надо продать 83% суммы, эквивалентной номиналу одной ноги (а не всего размера диапазонного форварда).

Вертикальные и горизонтальные спреды

Вертикальные спреды подразумевают покупку/продажу опциона колл (или пут) и продажу/покупку опциона колл c более высокой ценой исполнения (или опциона пут с более низкой ценой исполнения). Например, 1,3100–1,3200 колл-спред. В случае вертикального («бычьего»/«медвежьего») спреда оба опциона имеют одинаковый срок. В случае горизонтального (календарного) спреда опционы имеют разный срок.

Чтобы получить дельту, вы вычитаете из дельты покупаемого опциона дельту продаваемого опциона.

Например, если вы покупаете 1,3100–1,3200 колл-спред (см. табл. 8.1), вы должны проделать следующие шаги:

а) рассчитайте, сколько вам надо продать, чтобы захеджировать длинный 1,3100 колл (0,45);

б) рассчитайте, сколько вам надо купить, чтобы захеджирвать короткий 1,3200 колл (0,41);

в) вычтите из большего числа меньшее: 0,04 (0,45 – 0,41);

г) определите, что делать с хеджем (продавать или покупать): поскольку дельта купленного опциона колл больше, вам надо продать хедж.

Таким образом, чтобы захеджировать 1,3100–1,3200 колл-спред, вам придется продать 4% от номинала одного плеча (а не всего размера спреда).

Пропорциональные спреды, бэк-спреды

Аналогично вертикальным и горизонтальным спредам пропорциональные спреды обычно состоят из опционов с различными ценами исполнения и разными номиналами, но с одинаковым сроком, тогда как бэк-спреды включают опционы с различными ценами исполнения, разными номиналами и сроками.

Пример пропорционального спреда — покупка €1 млн 1,3100 колл и продажа €2 млн 1,3200 колл. Пример бэк-спреда — покупка €1 млн Март 1,3100 колл и продажа €2 млн Июнь 1,3200 колл.

Чтобы получить дельту, вы должны проделать те же шаги, что и в предыдущем случае:

а) рассчитайте, сколько надо продать, чтобы захеджировать длинный €1 млн 1,3100 колл (€0,45 млн);

б) рассчитайте, сколько надо купить, чтобы захеджировать короткий €2 млн 1,3200 колл (€0,82 млн = 2 × €0,41 млн);

в) вычтите из большего числа меньшее: €0,37 млн (€0,82 млн – €0,45 млн);

г) определите, что делать с хеджем (продавать или покупать): поскольку хедж купленного опциона колл меньше, чем хедж двух проданных опционов колл, чтобы захеджировать эту стратегию, вам следует купить.

Таким образом, чтобы захеджировать 1,3100–1,3200 1:2 млн пропорционального спреда, необходимо купить €0,37 млн.

Все хеджи, рассчитанные выше, используются для так называемого «дельта-нейтрального» (динамического) хеджирования. Они делают вашу позицию дельта-нейтральной: ее P/L безразличен к незначительным колебаниям курса spot в любом направлении на уровне текущей цены базового актива. Если произойдет значительное изменение курса spot (или цены другого базового актива), вам придется пересчитать размер хеджа, чтобы получить «дельта-нейтральную» позицию. Подробнее мы обсудим эту тему после изучения параметра «гамма».

Вопросы

На базе таблицы 8.1:

1) а) Какая дельта у опциона 1,2900 колл? Если вы купили этот опцион номиналом 10 млн евро, что надо сделать, чтобы захеджировать его?

б) Какая дельта у опциона 1,2900 пут? Если вы купили этот опцион номиналом 10 млн евро, что надо сделать, чтобы захеджировать его?

в) Какая нетто-дельта у 1,2900 straddle? Если вы купили эту стратегию номиналом €10 млн (€10 млн колл и €10 млн пут), что надо сделать, чтобы захеджировать ее?

2) Вы купили 1,2800–1,3200 strangle номиналом €10 млн (€10 млн колл и €10 млн пут), какая у него дельта? Что надо сделать, чтобы его захеджировать?

3) Вы купили 1,3000 straddle номиналом €10 млн. Какая у него дельта? Что надо сделать, чтобы его захеджировать?

4) Какая дельта у 1,2800–1,3200 risk reversal? Если вы купили €10 млн 1,2800 пут и продали €10 млн 1,3200 колл, как вы будете хеджировать эту стратегию?

5) Вы продали 1,2850–1,3150 strangle номиналом €10 млн. Что вы сделаете, чтобы застраховать эту стратегию?

6) Какая дельта у 1,2950–1,3200 пропорционального колл-спреда номиналом €10:€20 млн? Что надо сделать, чтобы захеджировать стратегию?

7) Какая дельта у 1,2850–1,3150 risk reversal? Если вы купили €10 млн 1,2850 пут и продали колл, что вы сделаете, чтобы захеджироваться?

8) Какая дельта у 1,2800–1,3150 колл пропорционального спреда €10:€20 млн? Что надо сделать, чтобы захеджироваться, если вы купили 1,2800 колл?

9) Текущий курс spot 1,3100, сколько будут стоить опционы 1,3100 колл и 1,2800 пут при уровне 1,3200?

а) текущая премия опциона 1,3100 EUR колл (дельта 45) составляет 300 EUR pips;

б) текущая премия опциона 1,2800 EUR пут (дельта 42) составляет 150 EUR pips.

10) Исходя из данных таблицы 8,1, какая будет дельта у опциона 1,3000 EUR колл, если курс spot изменится с 1,3100

а) до 1,2900;

б) до 1,3200.

11) Сколько будет стоить опцион 1,3000 EUR колл при сценариях, описанных в вопросе 10, если при цене 1,3100 он стоит 250 USD pips? Сделайте свою собственную оценку для дельты, используемой в расчетах.

ОТВЕТЫ

1) а) 54, продать €5,4 млн (€10 млн × 0,54);

б) 46, купить €4,6 млн (€10 млн × 0,46);

в) 8, продать €0,8 млн (продать €5,4 – купить €4,6).

(Шаг 1. Вычислить дельту опциона колл: продать €5,4;

Шаг 2. Вычислить дельту опциона пут: купить €4,6;

Шаг 3. Вычислить общую дельту: €0,8 млн (€5,4 – €4,6);

Шаг 4. Определить направление хеджа: поскольку у опциона колл дельта больше, вы продадите размер хеджа;

Таким образом, вам надо продать €0,8 млн.)

2) 1% дельта (0,42 – 0,41); купить €100 000 (купить €4,2 млн, продать €4,1 млн).

3) 2% (0,51 – 0,49); купить €200 000 (купить €5,1 млн, продать €4,9 млн).

4) 83%; купить €8,3 млн (купить €4,2 млн, чтобы захеджировать 1,2800 пут, купить €4,1 млн, чтобы захеджировать 1,3200 колл).

5) 1%; продать €100 000 (продать €4,4 млн, чтобы захеджировать короткий 1,2850 пут, купить €4,3 млн, чтобы захеджировать короткий 1,3150 колл).

6) 31%; купить €3,1 млн (продать 1×€5,1; купить 2×€4,1).

7) 87%; купить €8,7 млн (купить €4,4 млн, чтобы захеджировать 1,2850 пут; купить €4,3 млн, чтобы захеджировать 1,3150 колл).

8) 28%; купить €2,8 млн (продать 1×€5,8 млн, чтобы захеджировать длинный 1,2800 колл, купить 2×€4,3 млн, чтобы захеджировать короткий 1,3150 колл).

9) Для того чтобы ответить на этот вопрос, надо знать определение дельты: дельта показывает, насколько изменится премия опциона, если цена базового актива изменится на 1 пункт. Поскольку нам надо подсчитать премию при изменении цены не на 1 пункт, а на 100 пунктов, наш ответ не будет точным.

а) 345 300 + 0,45 × (1,3200 – 1,3100);

б) 108 150 – 0,42 × (1,3200 – 1,3100).

10) а) 41%; при цене 1,2900 опцион 1,3000 колл будет 100 пунктов «вне денег» (otm). Чтобы ответить на этот вопрос, найдите дельту опциона, который на 100 пунктов otm при цене 1,3100. Это 1,3200 колл, дельта которого сейчас 41.

б) 54%; при цене 1,3200 опцион 1,3000 колл будет 200 пунктов «в деньгах» (itm). Чтобы ответить на этот вопрос, найдите дельту опциона, который на 200 пунктов itm при цене 1,3100. Это 1,2900 колл, дельта которого 54.

11) Этот вопрос суммирует вопросы 9 и 10. При цене 1,2900 дельта опциона 1,3000 колл будет меньше, чем при цене 1,3100, и, таким образом, ваш опцион будет терять стоимость с другой скоростью по мере того, как spot движется вниз. Это означает, что дельта, которая будет использоваться в расчетах, должна отличаться от своего изначального значения, и чем лучше вы сможете оценить ее, тем точнее будет полученный вами ответ. В качестве простой аппроксимации можно взять первоначальную и конечную дельты и найти среднее. Чтобы определить дельты опциона при уровнях 1,2900 и 1,3200, надо проделать процедуру, описанную в вопросе 10.

а) 160 pips; [0,0250 + (1,2900 – 1,3100) × (0,49 + 0,41)/2)] × 100: поскольку spot движется вниз, опцион теряет стоимость;

б) 301,5 pips; [0,0250 + (1,3200 – 1,3100) × (0,54 + 0,49)/2)] × 100: поскольку spot движется вверх, стоимость опциона растет.