Книга: Деньги есть всегда. Как правильно тратить деньги, чтобы хватало на все и даже больше

Назад: Увеличьте ваши доходы

Дальше: Достигайте цели в кризис

Приумножайте накопления в инвестициях

Возможности инвестирования

– Хочу миллионами ворочать.– Так это надо в инкассаторской машине перевернуться.

Инвестиции – это инструмент, который позволяет быстрее покупать машины, квартиры, дома и достигать других крупных целей. К примеру, с помощью простого накопления удается купить квартиру через 5 лет. Но если все накопленные деньги сначала заставить работать в инвестициях, то квартиру можно будет купить через 4 года.

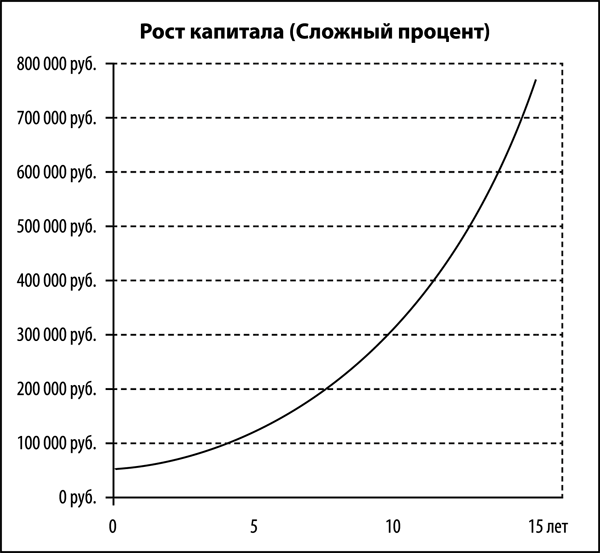

Чем больше времени у вас в запасе, тем выше заработанный доход. В этом случае начинает работать правило сложного процента, или капитализации процентов. Рост накоплений под влиянием сложного процента хорошо виден на графике.

В первые годы вложений доходы небольшие и не слишком вдохновляющие. Но с каждым следующим годом график становится все круче, то есть прирост накоплений ускоряется.

При составлении личного финансового плана уже было показано, как 1000 рублей, ежемесячно инвестированные в инструменты фондового рынка, за 10 лет превращаются в 243 тысячи, за 20 лет – в 1 229 000, а за 30 лет – в 5 216 000 рублей. Это кажется фантастикой, потому что вы никогда этого не пробовали делать. А люди, зарабатывающие хорошие доходы на инвестициях, о своих успехах всем подряд не рассказывают. Деньги любят тишину, как известно.

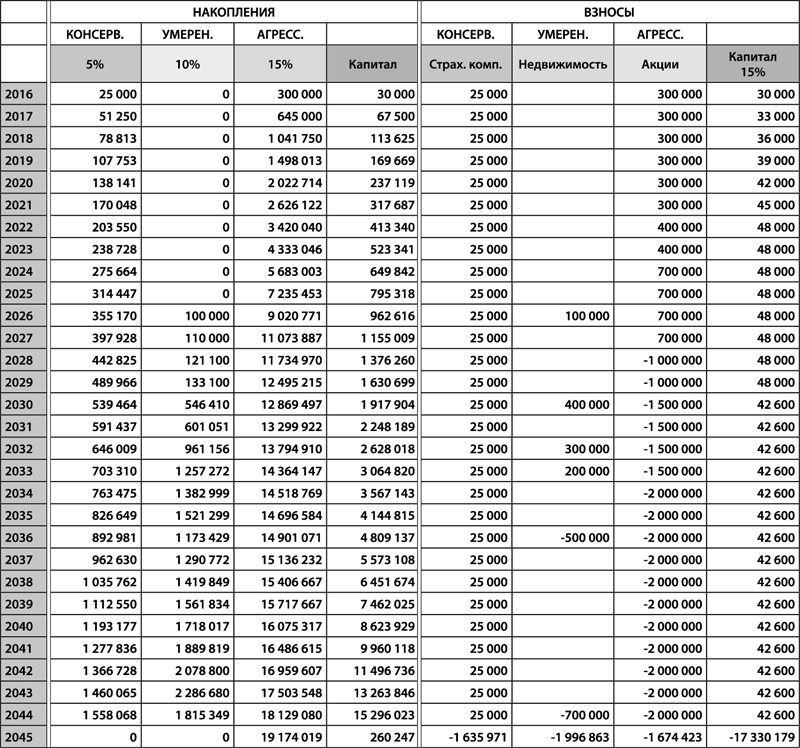

Другой пример роста накоплений как снежный ком. Пусть вас не пугают суммы, они выбраны специально для демонстрации принципа. Представим, что ежегодно в течение 10 лет вкладываем от 300 тысяч до 500 тысяч рублей. По достижении капитала в 10 миллионов рублей мы завершаем пополнение накоплений и начинаем снимать деньги.

В первые годы снимаем по миллиону рублей, но накопления растут. Потом выводим из инвестиций по 1,5 миллиона рублей, но накопления все равно растут. Дальше по 2 миллиона, а снежному кому все нипочем, его размер все равно увеличивается. А ведь этих 1–2 миллионов рублей вполне хватит, чтобы регулярно обновлять машину, ездить в путешествия, улучшать жилищные условия и достигать других материальных целей.

Какое-то время назад я мечтал о машине за 10 миллионов рублей. Потом я понял, что капитал даже в 30 миллионов рублей, способный приносить по 4,5 миллиона инвестиционного дохода ежегодно, позволит мне «закрывать» все основные материальные цели без всякого напряжения.

Хотите ли вы пользоваться такими возможностями инвестирования? Если да, то для этого нужно раньше времени не расширять потребление и научиться инвестированию.

Примеры простейших инвестиционных стратегий

Сидят дедушка с внуком, сок пьют.Заходит мамаша:– Вы слыхали, американские акции опять подорожали.Дедушка:– А ты наши акции покупай, нашим-то с чего дорожать?

Инвестирование в акции

Возьмем для примера инвестирование в акции. Наверняка вы слышали, что это такое, но все же напомню. Акция – ценная бумага, подтверждающая, что ее обладатель является владельцем доли в компании и претендует на часть заработанной прибыли.

Наверняка вы также слышали, что акции торгуются на бирже и их цена регулярно меняется под влиянием событий в мировой и российской экономиках. В течение года случается несколько событий, которые резко обваливают цены на акции на 10–15 процентов, но через 1–3 месяца стоимость акций возвращается на прежний уровень.

Одно из самых последних ярких событий произошло в декабре 2014 года, когда народ массово скупал телевизоры и холодильники вместо подешевевших ценных бумаг. Причиной обвала акций был возврат Крыма в начале этого года.

В моменты падений стоит покупать акции самых крупных компаний, так называемых голубых фишек. К ним относятся «Газпром», «Газпромнефть», «Сбербанк», «ВТБ», «Лукойл», «Роснефть», «Вымпелком» («Билайн»), «МТС», «Норильский никель», «ФСК ЕЭС», «Русгидро». Заработав на трех таких операциях за год по 10 процентов или 2 раза по 15 процентов, можно достичь желаемой доходности в 30 процентов годовых, что даже за вычетом инфляции даст реальный прирост накоплений на 15 процентов.

Самое сложное в этой стратегии – не погнаться за сверхдоходностью и удержать себя от более частых спекуляций на рынке. Соблюдайте принцип «слона в посудной лавке». Чем меньше телодвижений совершит слон в лавке, тем больше посуды уцелеет. Так и здесь. Чем меньше суеты, тем меньше возможных убытков.

Инвестирование в строящееся жилье

Наверняка вы слышали, что строительные компании позволяют покупать квартиры, когда дом находится на этапе рытья котлована. Они на ваши же деньги этот дом и будут строить. За предоставление им денег на строительство они дают хорошую скидку при покупке.

На следующих этапах строительства, еще до сдачи дома в эксплуатацию, квартиру можно продать с соответствующей наценкой. Чем ближе к сроку сдачи дома, тем выше цена.

Многие люди начали зарабатывать на этом способе еще в начале 2000-х годов. Вложились в студию, продали, купили однушку. После продажи однушки появились деньги на 2 студии. Дальше две однушки и так далее.

Даже сейчас у крупных и надежных строительных компаний, хорошо зарекомендовавших себя на рынке, можно купить квартиры и заработать 20–25 процентов годовых, чтобы получить 10 процентов за вычетом инфляции.

Это был настолько распространенный способ приумножения накоплений для непрофессиональных инвесторов, что даже в вашем близком окружении найдется хотя бы один такой пример.

Конечно, для инвестиций в новостройки нужны более существенные суммы первоначальных инвестиций, от миллиона рублей и выше. Не у всех они есть. Но в следующем примере расскажу о более доступных инвестициях со схожей доходностью.

Покупка облигаций

Облигация – ценная бумага, подтверждающая, что ее владелец дал деньги в долг компании (корпоративная облигация) или государству (государственные облигации) под заранее оговоренный гарантированный процент. Это такой аналог банковского депозита, но не только от банка и без системы страхования вкладов.

Преимуществом покупки облигаций является возможность их покупки с дисконтом. Для примера представьте, что если бы вкладчик не мог забрать свои деньги с депозита раньше времени, но 100-рублевый депозит уступил бы вам за 90 рублей (если это соответствовало условиям при покупке облигаций).

Если доход 10 рублей на 100 рублей давал 10 процентов годовых, то 10 рублей на 90 дают 11,1 процента. Плюс в момент возврата денег по вкладу вместо своих вложенных 90 рублей вы получаете 100 и одновременно зарабатываете на этом 11,1 процента. Если это произошло через полгода, то – 22,2 процента годовых. Если возврат произошел через 2 года, то – 5,55 процента годовых.

В результате обвала фондового рынка некоторые его участники испытывают острую потребность в деньгах и продают облигации с дисконтом. В результате можно заработать хорошую доходность на очень надежных компаниях.

Например, в том же декабре 2014 года на облигациях таких мастодонтов, как «РЖД», «Россельхозбанк», «МТС», можно было заработать 18–20 процентов годовых. Если рискнули и купили облигации банка «Русский Стандарт», то могли заработать 50 процентов годовых.

Покупка ценных бумаг с дисконтом – простейшая торговая стратегия, доступная начиная с 5 тысяч рублей и не требующая специальных знаний у инвестора. Нужно просто попросить своего брокера сообщить о перспективных ценных бумагах в момент падения рынка и проверить его расчеты, чтобы он не ввел вас в заблуждение.

Какие нужны знания для профессионального заработка на инвестициях

Не суй свой взнос не в свое дело.

Конечно, если хочется зарабатывать бóльшую доходность на инвестициях, нужно глубже разобраться в данной теме. Очень важно понимать следующие вещи для всех видов инвестиций (фондового рынка, недвижимости, драгоценных металлов и прочее).

1. На чем инвестиционный инструмент зарабатывает доход?

Какая доходность нормальная, а какая должна насторожить?

2. Каковы особенности поведения инструментов под влиянием различных обстоятельств?

В каких случаях актив будет расти в цене, а в каких падать?

3. Как правильно сформировать инвестиционные идеи?

По какой цене покупать, в ожидании какой доходности, почему инструмент должен вырасти или упасть в цене, при каком максимальном убытке нужно продавать?

4. Как правильно покупать, хранить и продавать инвестиционные инструменты?

Важно не купить подделку, не переплатить деньги за хранение актива, обезопасить его от порчи.

5. Как обойти подводные камни инвестирования, чтобы не лишиться заработанной доходности?

Подводных камней более 35 – очень обидно будет потерять деньги.

6. Как сформировать инвестиционную стратегию, отражающую ваши цели и инвестиционные предпочтения?

Какие инструменты вам подходят, а какие нет? Какой уровень риска допустим? В какой пропорции распределить деньги между разными инструментами?

7. Как сформировать психологическую устойчивость и не нервничать при нормальном падении цен на акции?

Самую большую опасность для инвестора представляют не мировая экономика, спекулянты, кризисы, а он сам. Неадекватное поведение приведет к убыткам.

Если есть желание подробнее разобраться в теме инвестирования, потрудитесь уделить внимание всем семи пунктам. Я рассмотрю все эти вопросы в отдельной книге по инвестированию.

ЗАДАНИЯ

1. Дождитесь падения фондового рынка на не менее 10 процентов под влиянием каких-либо событий.

2. Вложите для пробы незначительную сумму в покупку ценных бумаг крупных надежных компаний – акций или облигаций с дисконтом.

3. Продайте акции при возврате цен на прежние позиции или получайте доходность по облигациям до момента возврата денег заемщиком (эмитентом облигации).

Назад: Увеличьте ваши доходы

Дальше: Достигайте цели в кризис