Книга: Сервис, который приносит прибыль. Практическое руководство по созданию системы NPS

Назад: Шаг 6. Мотивация и постановка личных целей по НПС

Дальше: Шаг 8. Лидерство, внутренние коммуникации и построение клиентоориентированной культуры

Шаг 7. Финансовая модель НПС и привязка к деньгам

Собственно, все было затеяно ради этого. Именно привязка показателя удовлетворенности клиента к финансам позволила системе Net Promoter одержать победу над всеми другими показателями лояльности, и нас будоражила перспектива увидеть реальную финансовую отдачу от внедрения системы. Однако до этого радужного момента было еще далеко.

В теории все выглядит достаточно просто и понятно. Финансовая ценность промоутеров по сравнению с нейтралами и детракторами обусловлена следующими причинами:

• эффект повторных покупок – довольные клиенты возвращаются и покупают снова;

• эффект объема покупок – довольные клиенты покупают больше;

• эффект стоимости обслуживания – у довольных клиентов возникает меньше проблем и поэтому они дешевле в обслуживании;

• эффект рекомендации – довольные клиенты рекомендуют компанию своим друзьям и знакомым.

Привязка НПС к финансам предполагает построение модели всех четырех эффектов с конкретными цифрами для понимания количественной разницы в ценности детракторов, нейтралов и промоутеров. Таким образом, конкретная отдача от перевода клиентов из одной категории в другую позволяет компании выстроить выгодную модель своего развития и расставить приоритеты в инвестировании.

Но построение финансовой модели требует времени. Net Promoter прогнозирует будущее поведение клиента на основе уже существующей к моменту прогноза истории наблюдений. Более того, горизонт планирования поведения клиента в значительной степени зависит от индустрии. Если измерения НПС начинаются сегодня, то разницу в величине среднего счета, сроке жизни клиента и рекомендациях для трех категорий лояльности можно будет увидеть не раньше, чем через полгода или год. Это обусловлено психологией потребителя: независимо от его сегодняшней оценки компании, его решение изменить потребительское поведение должно созреть. Поэтому для построения качественной финансовой модели необходима как минимум полугодовая история наблюдений за поведением клиентов из разных сегментов.

Во-вторых, для построения корректной модели необходима детализированная система учета доходов от разных категорий продуктов и услуг для каждого сегмента и каждой категории. То есть для каждого клиента должен существовать единый идентификатор (нынешняя SIM-карта с историей всех его прежних SIM-карт), позволяющий привязать все его доходы к уровню его удовлетворенности. Модель строится на сопоставлении оценки, полученной от конкретного клиента, с доходами, поступающими от него же, после чего данные усредняются по большой группе клиентов, чтобы выявить статистические закономерности.

В-третьих, построение модели НПС – это кропотливая аналитическая работа с большими массивами данных, требующая привлечения специалистов по финансам и статистике.

Самое главное заключается в том, что финансовая модель НПС позволяет увидеть конкретные цифры, то есть возможную отдачу от каждой инициативы внутри компании, а это и есть то секретное оружие, способное нейтрализовать НПС-скептиков. Проблема лишь в том, что с момента внедрения системы до возможности увидеть реальную модель проходят месяцы, а чаще – годы.

Именно поэтому для успешного старта программы, завязанной на показателях НПС, необходим сильный лидер, который возьмет на себя риск действовать, не опираясь на традиционные расчеты хотя бы на первом этапе, пока не построена финансовая модель НПС.

Для «Билайн» такой подход к деятельности компании был близок к революционному. Мы приступили к оцифровке лояльности примерно через семь месяцев после запуска программы.

Согласно классической теории Net Promoter, клиентская ценность промоутеров, то есть доходы за весь жизненный цикл клиента с компанией, должна быть выше, чем ценность нейтралов и детракторов. Таким образом, финансовый эффект от применения системы основан на разнице клиентской ценности разных категорий лояльности и переводе клиентов в более ценные категории.

Для расчета финансового эффекта лояльности необходим следующий порядок действий:

• подготовить информацию – выбрать массив данных клиентских оценок по НПС для оцифровки;

• подготовить инструмент – вывести формулу ценности клиента за весь его жизненный цикл с вашей компанией;

• собрать «пакет клиента» – рассчитать ценность для каждого клиента на основе информации о доходах и формулы клиентской ценности;

• вывести статистику – усреднить клиентскую ценность в каждом сегменте;

• сделать выводы – проанализировать разницу клиентской ценности для каждой категории лояльности и осмыслить полученные результаты;

• убедиться в устойчивости полученных выводов – сделать анализ на репрезентативном временном горизонте (минимум несколько месяцев).

Как и во многих других случаях, качество результата зависит от правильного выбора данных. Выбор массива данных замеров НПС критическим образом влияет на построение модели. Ошибки в выборе массива данных могут привести к необъяснимым результатам, противоречащим здравому смыслу и интуиции.

При построении финансовой модели Net Promoter в «Билайн» мы уделили серьезное внимание подготовке информации. Для выбора «правильного» массива данных мы руководствовались следующими доводами:

• Выборка данных на основе результатов «холодных» замеров NPS должна представлять полный спектр клиентской базы, то есть и активных, и пассивных клиентов. Очевидно, что информации по клиентам, звонившим в колл-центр, у нас было больше, но они представляли собой особую группу, не подходящую для оценки доходов и покупательского поведения клиентской базы в целом. Выборка транзакционного опроса по колл-центру была бы сильно смещена в сторону клиентов, которые привыкли добиваться своего или скандалить по любому поводу. Понятно, что такая выборка не могла быть использована для финансового моделирования монетизации лояльности.

• Выборка должна быть достаточно большой по объему. Для многомиллионной аудитории клиентов стоимость небольшой погрешности в финансовой модели измеряется в цифрах со многими нулями, поэтому в нашу задачу входила оценка любых, даже малых по абсолютной величине эффектов. Для этого нам нужен был большой массив данных, не менее нескольких тысяч замеров. Мы должны были уменьшить статистическую погрешность, чтобы замечать эффекты небольшой величины, которые могли иметь решающее значение для определения ценности сегментов. В частности, отток клиентов у «Билайн» составлял единицы процентов. Чтобы получить достаточные данные даже для таких малых величин, нам требовались выборки, в которых в каждом сегменте у каждой категории лояльности (промоутеры, нейтралы и детракторы) набиралась бы минимум тысяча ответов.

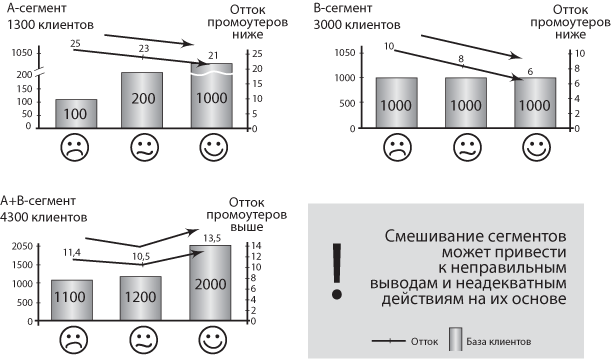

• Данные должны быть однородны и представлять собой единый сегмент. Статистическая природа показателя НПС делает его крайне чувствительным к чистоте выборки. Если смешать два сегмента в неизвестной пропорции, яркие тенденции одного сегмента могут либо нивелировать обратные тенденции в другом, либо исказить общие закономерности. Лучше всего это поясняет пример на рис. 10.5, где изображены оттоки в двух разных сегментах клиентов. В каждом из них по отдельности отток промоутеров ниже, чем отток в других категориях лояльности, однако при их смешивании отток промоутеров оказывается самым высоким из трех категорий. То есть данные не отражают истинное положение дел. Поэтому чистота выборок играла для нас важную роль.

Почему важна сегментация?

Рис. 10.5. Важность сегментации при оцифровке финансового эффекта оттока

В литературе о системе Net Promoter нередко можно встретить рекомендацию строить финансовую модель оценки лояльности по данным замеров рыночного НПС, но в нашем случае это оказалось неприменимым. С одной стороны, данные исследования рыночного НПС обладали на порядок меньшими выборками, с другой – механика опроса независимого агентства методом случайной выборки клиентов не позволяла контролировать ее однородность с точки зрения сегментов при анализе данных из месяца в месяц. По этой причине статистика рыночного НПС «плясала»: в одном месяце замеров мы наблюдали одну закономерность, в другом – совсем иную.

Нам пришлось строить финансовую модель на основе замеров из точек контакта. Из всех доступных замеров мы выбрали точку «Цены и прозрачность списаний», так как в ней проще всего было обеспечить необходимую чистоту выборок по сегментам.

Формула ценности клиентов в течение их жизненного цикла отражает взаимосвязь между рычагами монетизации лояльности и показывает возможную финансовую окупаемость клиентоориентированных стратегий. При подстановке в формулу реальных цифр, полученных на основе замеров и отслеживания потребительского поведения клиентов из разных сегментов, мы получим финансовый эффект лояльности. В общем виде формула выглядит так, как на рис. 10.6.

Рис. 10.6. Формула ценности клиента за весь жизненный цикл

Следует внимательно подходить к каждому из слагаемых бизнеса. Особенно это касается доходов, в которых необходимо учесть все важные входящие финансовые потоки, поступающие от клиентов. Часто доходы по премиум-продуктам учитываются в отдельных базах данных и не попадают в формулу, в то время как именно они могут оказаться драйвером ценности промоутеров.

В «Билайн» случилась любопытная история, качественно иллюстрирующая важность внимательного отношения к каждому слагаемому в формуле ценности клиента. Срок жизни клиентов в индустрии телекоммуникаций рассчитывается как величина, обратная оттоку клиентов. При этом в категорию «отток» в базах данных попадает SIM-карта клиента, по которой в течение трех месяцев не происходит никаких платных транзакций: звонков, SMS, сессий передачи данных и так далее.

Когда мы впервые смоделировали потребительское поведение клиентов на основе реальных цифр, оказалось, что ценность промоутеров была ниже ценности нейтралов и ненамного выше ценности детракторов. Нашему удивлению не было предела, особенно если учесть дотошность, с которой мы подходили к каждому этапу моделирования. Перепроверив все входящие данные, мы поняли, что проблема крылась в самом определении оттока. Если для компании отток – это замолчавшая SIM-карта, то для клиента – прекращение пользования услугами компании.

В России существовал и существует значительный внутренний отток – клиенты покупают новую SIM-карту того же самого оператора и продолжают пользоваться услугами компании. Мы рассматривали это явление как отток, хотя для клиента это был всего лишь переход на новую SIM-карту. В результате мы пришли к выводу, что SIM-карту и номер мобильного телефона нельзя считать хорошим идентификатором клиента, то есть SIM-карта и клиент – это не одно и то же. Здесь впору было вспомнить один из постулатов нашей Конституции: «Клиент – это не просто SIM-карта». Нам пришлось разработать модель внутреннего оттока, которая определяла для каждой новой SIM-карты, был ли ее хозяин клиентом «Билайн» до ее покупки и какой у него раньше был номер.

Теперь, использовав данные внутреннего оттока в формуле ценности клиента, мы выяснили, что при относительно малых цифрах внутреннего оттока промоутеров и детракторов, первые гораздо чаще уходят во внутренний отток, значительно менее вредный для компании с точки зрения ценности клиента. Это вполне логично, поскольку детрактор скорее купит SIM-карту другого оператора, чем вернется к тому, который его не удовлетворяет. Таким образом, мы не только смогли привести формулу к корректному виду, но и увидели, насколько терминология компании должна быть привязана к терминологии модели НПС при расчете ее финансового эффекта.

Мы пошли несколько дальше, добившись полного совпадения терминологии в наших базах данных с элементами формулы ценности клиента за его жизненный цикл, чтобы избежать подобных ошибок в будущем.

Нам оставалось только собрать данные о каждом слагаемом по каждому клиенту, усреднить их по категориям лояльности (детракторы, нейтралы, промоутеры) и подставить в формулу ценности.

Еще один важный момент заключался в том, чтобы получившаяся картина по итогам нескольких месяцев наблюдения демонстрировала свою однородность, то есть тренды в данных по разным сегментам клиентов в течение времени показывали сквозную, непрерывную и логичную динамику. Только таким образом можно было понять, что мы не ошиблись при построении финансовой модели НПС.

Очередное открытие ожидало нас, когда мы подсчитали ценность клиентов, которые не хотели участвовать в опросах. Выяснилось, что их ценность была вдвое ниже ценности детракторов. И это означало, что детракторы, которые соглашались с нами разговаривать, были не самой худшей категорией клиентов для компании! Если выявленные детракторы были готовы разговаривать и ждать определенного изменения в поведении компании, то некоторые клиенты оказались настолько разочарованными, что не хотели даже общаться с нами. Понять, что именно их не устраивает, улучшить компанию в этом направлении и перевести их в более ценную категорию – высший пилотаж системы Net Promoter, особенно если учесть, что эти клиенты не идут на контакт и получить от них информацию напрямую невозможно.

Построив финансовую модель НПС и применив ее к реальным данным замеров, мы получили следующие результаты:

• Детракторы имеют в два раза меньшую ценность для компании, чем нейтралы. При этом переход клиента из нейтралов в промоутеры его ценность не увеличивает. Следовательно, с финансовой точки зрения эффективнее работать над сокращением количества детракторов и переводом их в нейтралы.

• Отток является ключевым драйвером монетизации лояльности. Все остальные эффекты по сравнению с ним несущественны: доходность клиентов не зависит от их удовлетворенности, а стоимость обслуживания и эффект рекомендаций пренебрежимо малы в абсолютном выражении по сравнению с эффектом оттока. Происходит это, в частности, потому, что отток входит в уравнение в качестве множителя, в то время как остальные эффекты составляют сумму в скобках.

В результате построения финансовой модели лояльности и получения конкретных цифр мы увидели, что наиболее эффективной стратегией в рамках программы НПС будет уменьшение количества детракторов и перевод их в нейтралы. Одновременно мы сумели повысить доверие сотрудников компании к программе, поскольку ее финансовая привлекательность была доказана с помощью цифр.

Урок от «Билайн»

Начинать анализ финансовой привязки НПС к доходам следует не раньше, чем через полгода накопления истории замеров и данных о потребительском поведении клиентов. Финансовая модель Net Promoter – тонкое место, поэтому при подходе к моделированию имеет смысл учесть ряд факторов:1. Работа над финансовой моделью должна вестись совместно с финансовыми экспертами и специалистами по статистике.2. Необходимо использовать данные «холодных» опросов и общий показатель НПС.3. Следует обязательно убедиться в достаточности и однородности выборок: данные должны быть объемными по каждому сегменту клиентов, а анализ результатов должен проводиться по каждому сегменту отдельно.4. Необходимо тщательно проверять все слагаемые формулы ценности: анализировать потребительское поведение и точку зрения клиента, обращать внимание на методы учета показателей в базах данных о доходности.5. Нельзя забывать о клиентах, отказывающихся участвовать в опросах, – их ценность также следует рассчитать.6. Цель анализа полученных данных – выработка стратегии, способной принести максимальную выгоду: уменьшение детракторов или увеличение промоутеров. Чем более ощутим финансовый эффект от программы, тем большую поддержку она может получить внутри компании.

Назад: Шаг 6. Мотивация и постановка личных целей по НПС

Дальше: Шаг 8. Лидерство, внутренние коммуникации и построение клиентоориентированной культуры