Книга: УМНО, или Управление маркетингом нетривиальным образом

Назад: Глава десятая Влияние типов потребительского спроса на управление ценностью бренда, или В чем разница между булавкой и турпоездкой

Дальше: Глава двенадцатая Горизонтальное и вертикальное развитие бренда

Глава одиннадцатая

Прогнозирование спроса

Самый точный прогноз на завтра у нас будет послезавтра!Из заверений метеослужбы

Раз уж мы затронули тему спроса на товары или услуги, было бы правильно обсудить вопрос прогнозирования продаж, особенно если речь идет о выводе нового товара или услуги на рынок. Существует много различных методик оценки прогнозирования спроса, но многие из них не дают конкретных ответов на вопрос «а сколько мы продадим?», лишь намечая подходы к определению перспектив продаж, зависящих от многих «но».

Перепробовав в своей практике многие из различных методик, я пришел к необходимости каждый раз создавать ситуационную модель расчета прогноза продаж. И все же заложенные в ней принципы использовались на постоянной основе на различных рынках в разное время и доказали свою релевантность полученным на практике результатам. Поэтому, чтобы не говорить о проблеме прогнозирования спроса вообще, мы попробуем на конкретном примере разобрать все шаги расчета будущих продаж, все возможные ограничения и факторы, вносящие риски в точность оценки искомой величины.

Речь пойдет о прогнозировании спроса при выводе на рынок новой питьевой воды. Расчет будем вести на данных, приведенных в качестве примера по рынку питьевой воды 2009 года, собранных из различных источников. Помимо внешних источников данных, в реальной жизни вам потребуются собственные данные, которые можно будет получить, скорее всего, немасштабными локальными исследованиями, о которых будет упомянуто позднее в этой главе. Прежде чем приступить непосредственно к расчету, обсудим два важных теоретических аспекта, которые краеугольным камнем ложатся в основу прогнозирования продаж на практике. Во-первых, это моделирование поведения потребителя после пробной покупки, которое даст понимание возможных темпов роста продаж, зависящих непосредственно от свойств продукта (включая цену и пр.). И, во-вторых, оценка «свободных» на рынке потенциальных потребителей, теоретически готовых купить ваш товар. Такая оценка позволит установить ограничения возможных темпов роста продаж, которые определяются ограничениями емкости рынка.

В предыдущей главе мы уже затрагивали тему классификации потребителей на регулярных, нейтральных и разовых. Теперь рассмотрим такое распределение потребителей в приложении к прогнозированию продаж. Определяющим в любых продажах продуктов или услуг являются вторичные продажи. Но именно пробная покупка определяет дальнейшее поведение потребителя и, соответственно, будущее вторичных продаж. Конечно, если это не первая и последняя покупка в соответствующей товарной категории.

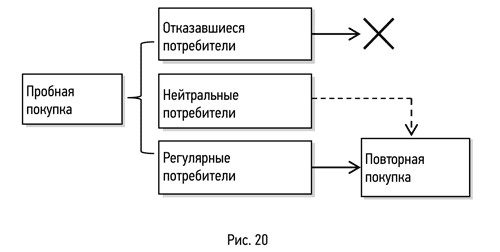

Очевидно, у потребителя после пробной покупки есть три возможных варианта действия (рис. 20):

1) отказаться от вторичных покупок данного товара или услуги (стать разовым покупателем);

2) стать регулярным (лояльным) покупателем и в дальнейшем покупать по возможности исключительно этот продукт в рамках данной товарной категории;

3) принять решение покупать этот продукт время от времени наравне с другими конкурирующими в товарной категории продуктами или услугами.

Поэтому перспектива повторных покупок при наличии доступности товара или услуги для потребителя зависит исключительно от того, в какой пропорции после пробной покупки будет деление потребителей на регулярных, нейтральных и отказавшихся.

Убедимся в этом на простом примере. Допустим, мы продаем батарейки, да, самые что ни на есть обычные батарейки. Наш киоск с одним-единственным продавцом находится на территории торгового центра. Цены у нас на уровне рынка. Мы продаем только свежие батарейки, они работают долго, и покупателю это нравится. Кроме того, наш продавец всегда вежлив и чисто выбрит, что так же нравится покупателям.

Поэтому, когда у них садятся батарейки, они снова идут к этому продавцу за новыми. В итоге текущее распределение поведение потребителей после пробной покупки выглядит следующим образом:

• доля появившихся после пробной покупки регулярных покупателей – 60 %;

• доля появившихся после пробной покупки нейтральных покупателей – 20 %;

• доля появившихся после пробной покупки отказавшихся покупателей – 20 %.

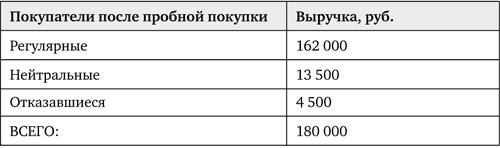

Предположим, наши потребители покупают батарейки один раз в месяц на сумму 45 рублей. Допустим, в торговый центр, где расположен наш киоск, ходит около 500 человек, и все они, когда-то проходя мимо нашей торговой точки, сделали пробную покупку. Регулярный или можно его еще назвать лояльный покупатель будет за год делать покупки на сумму:

500 чел. × 0,6 × 45 руб. × 12 покупок (за 12 месяцев) = 162 000 руб.

Так как у нас было 20 % отказавшихся от вторичных покупок посетителей торгового центра, их вклад в годовые продажи в первый год после открытия киоска составит:

500 чел. × 0,2 × 45 руб. × 1 пробная покупка = 4500 руб.

Также у нас есть 20 % нейтральных потребителей. Как часто они будут покупать батарейки в нашей торговой точке, если как в самом торговом центре, так и рядом с ним есть еще два магазина и один супермаркет, в которых можно купить такие же батарейки? Поскольку мы не знаем, как на рынке распределяется реальное потребление нейтральных потребителей между торговыми марками или местами их продаж, мы можем или провести исследование, или принять на веру следующий постулат как аксиому:

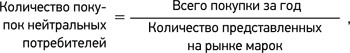

Количество покупок нейтральных потребителей любой из представленных на рынке торговых марок среди всех покупок марок в этой категории обратно пропорционально количеству доступных потребителю марок в категории представленных на рынке.

где «Всего покупки за год» = Частота потребления в месяц × 12.

Иначе говоря, если на рынке шесть марок и частота потребления потребителя этой категории равна одному разу в месяц, соответственно, в год нейтральный потребитель совершит 12 покупок. При этом он купит товар каждой марки (в соответствии с нашей аксиомой) в равном количестве за год – по два раза (12/6).

Частным случаем этого правила является вариант, когда потребитель выбирает не марки (например, в нашем случае, если везде продаются батарейки одной марки), а места покупки, при условии, что они для него равнодоступны. Если вы не доверяете вышеуказанной аксиоме, проведите исследование. Но вы должны понимать, что будете исследовать ситуацию потребления на рынке только в момент исследования, а когда получите отчет, ситуация может измениться. Так что как рассчитывать покупки нейтральных потребителей, решайте сами. Я все время пользовался своей аксиомой, и она меня не подводила. С одной стороны, она является упрощением картины мира, но с другой это упрощение не настолько критично, чтобы вносить заметные искажения в прогноз объемов продаж, как мы увидим это в дальнейшем.

Таким образом, в нашем примере про батарейки 20 % нейтральных потребителей совершат в нашей торговой точке за год три покупки (12/4). Тогда выручка от продаж нейтральным потребителям составит:

500 чел. × 0,2 × 45 руб. × 3 покупки = 13 500 руб.

Итак, суммарные продажи нашей торговой точки после открытия в первый год составят:

Обращаю внимание, что это лишь иллюстрация расчета. В ней заложены допущения, которые мы позже включим в качестве поправок к расчету.

А теперь посмотрим, как драматично изменятся продажи, если соотношение постоянных, нейтральных и отказавшихся покупателей поменяется.

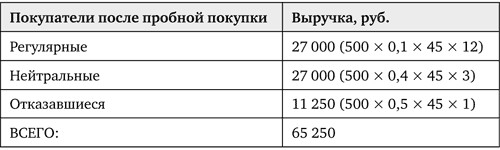

Допустим, мы открыли точку продаж и стали продавать ради быстрой наживы батарейки с истекающим сроком годности, купленные оптом со скидкой. Также, чтобы сэкономить, наняли за небольшие деньги давно опустившегося, но твердо стоящего на ногах работника – постоянно небритого, с ореолом легкого перегара. В итоге новое текущее распределение поведение потребителей после пробной покупки будет выглядеть следующим образом:

• доля появившихся после пробной покупки постоянных покупателей – 10 %;

• доля появившихся после пробной покупки нейтральных покупателей – 40 %;

• доля появившихся после пробной покупки отказавшихся покупателей – 50 %.

Теперь суммарные продажи нашей торговой точки после открытия в первый год составят:

Как видите, падение доли регулярных покупателей после пробной покупки в шесть раз повлияло гораздо больше, чем рост нейтральных потребителей в два раза. Отсюда следует, что ошибка в оценке доли регулярных покупателей после пробной покупки оказывает существенно большее влияние на точность прогноза продаж, чем ошибки в долях нейтральных и разовых потребителей. И эти доли вам придется исследовать самостоятельно или обращаясь к подрядчикам. Чем более релевантными будут данные исследования, тем точнее будет прогноз. В нашем учебном случае расчета продаж воды мы возьмем все доли в равной пропорции – по 1/3.

Напоминаю, что второй момент, который нам необходимо обсудить, это сделать оценку «свободных» потенциальных потребителей на рынке, теоретически готовых купить любой продукт в категории, в том числе и наш. Как это сделать? Пойдем от обратного: кто не будет покупать наш товар? Конечно, лояльные потребители – они же регулярные покупатели других марок/брендов. Все остальные теоретически могут сделать пробную покупку нашего товара. Как мы уже обсуждали, после пробной покупки часть «всех остальных» покупателей откажется от повторных покупок, часть может стать регулярными покупателями нашей марки, а часть так и останется нейтральными потребителями.

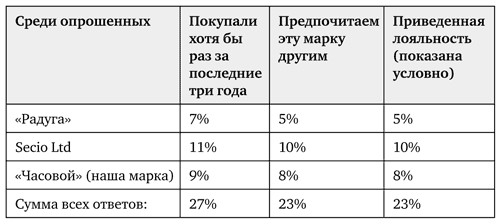

Для оценки «свободных» потенциальных потребителей нам потребуются данные следующего исследования. На многих рыках (особенно в FMCG-секторе) исследовательские компании проводят волновые исследования и опрашивают потребителей различных товарных категорий на предмет знания торговых марок, факт потребления торговых марок и лояльности к ним. В нашей стране такие регулярные исследования проводят, как правило, ведущие федеральные исследовательские компании. Но, если ваша товарная категория или услуга не имеет подобных регулярных исследований, вы можете заказать его самостоятельно по интересующему вас рынку. Эти данные позволят определить потенциальное количество потребителей, способных приобрести ваш товар/услугу.

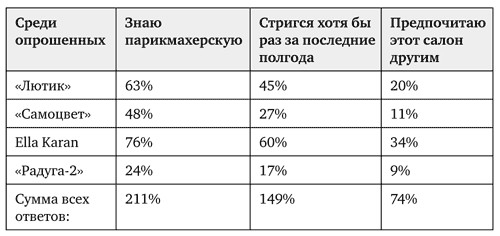

Рассмотрим на примере выдуманного рынка парикмахерских в небольшом городе Хлебосольске. В городе давно работает четыре салона красоты, и вы хотите открыть свой. После проведенного исследования, допустим, распределение знания, потребления и лояльности потребителей города (только тех, кто стрижется в парикмахерских, а не на дому) выглядит следующим образом:

Итак, мы знаем, что лояльных потребителей парикмахерских в городе 74 %. Мы здесь не рассматриваем ситуацию переманивания лояльных потребителей низкими ценами, эксклюзивными мастерами из Москвы, прочими УТП и активной рекламной кампанией. Рассматриваем ситуацию при прочих равных, когда у вас по тем или иным причинам нет возможности предъявить рынку уникальные физические или эмоциональные ценности нового продукта. Казалось бы, при прочих равных для нового салона красоты остается только 26 % от всех потребителей города.

Чтобы уточнить реальную лояльность потребителей Хлебосольска, необходимо отметить особенности русской лояльности. Вспоминается история Сэма Уолтона, когда он, по его собственным воспоминаниям, единственный раз крупно поссорился с женой при споре о выборе марки нового автомобиля. Он был лоялен к одной марке, а жена к другой. М-да, это не наш случай. У них, в странах свободного капитализма, полвека назад уже с детства прививалась культура потребления брендов, которая была основана на консервативной преданности производителю или его марке. А производитель в рамках программ лояльности платил потребителям сторицей за такую преданность. Основная текущая активная прослойка российских потребителей в детстве и в молодости не была избалована разнообразием ассортимента. Получив доступ к множеству брендов, стремление активных покупателей расширить свой репертуар потребления вполне объяснимо. Это объясняется и меняющейся ситуацией на рынке брендов, и меняющимся уровнем жизни потребителей, и активным влиянием массмедиа на их потребительские привычки. Редко встретишь автолюбителя, который меняет свой старый автомобиль на новый той же марки, если он не ограничен финансовыми возможностями. Редко встретишь отечественного потребителя, пользующегося из года в год одними и теми же духами или туалетной водой. Конечно, есть и обратные примеры, но их меньшинство. У нас не выработано базисной культуры лояльности из поколения в поколение. И, наверное, уже никогда не возникнет. Мир потребления по сравнению с прошлым веком изменился, и предпосылок для формирования консервативного потребления как основы лояльности к брендам там, где его не было, уже не будет.

Когда отечественный потребитель утверждает, что он лоялен к какой-либо марке, это означает, что в период опроса он действительно готов предпочесть эту марку другим. Но покупал ли он названную марку до опроса и будет ли ее действительно покупать после него, науке неизвестно. Часто, если на рынке представлено достаточно много марок, суммарная лояльность данных опроса потребителей заметно больше 100 %. Сами понимаете, этого не могло быть, если бы потребители действительно говорили о настоящей лояльности. Поэтому касательно российской лояльности я предпочитаю говорить о приведенной лояльности. Как ее посчитать?

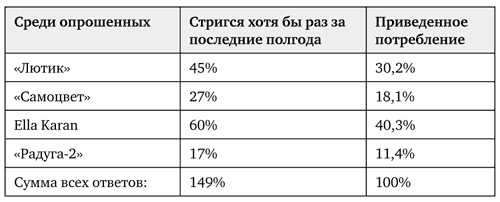

Если вы обратили внимание, потребители города Хлебосольска стриглись хотя бы раз за последние полгода в четырех парикмахерских с уровнем потребления этой услуги 149 %. Понятно, что некоторые стриглись несколько раз за этот период в разных парикмахерских, так что это нормальный показатель. Но чтобы точно сравнить посещаемость парикмахерских друг с другом, необходимо привести результат к 100 %. Тогда получим фактическое соотношение проходимости каждой из парикмахерских:

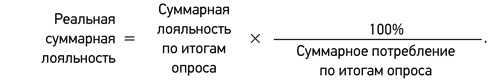

Как видим, средняя реальная посещаемость парикмахерских в 1,5 раза ниже опросной величины. То же относится и к лояльности. Реальная суммарная лояльность будет рассчитываться по формуле:

Эту величину я и называю «приведенная лояльность». В нашем случае она равна: 74 % × (100 %/149 %) = 50 % после округления до целого.

Таким образом, доля потенциальных потребителей, которые могут прийти в нашу новую парикмахерскую, не 26 %, как по опросу, а целых 50 % – в два раза выше! Важно, что лояльность имеет смысл рассчитывать как приведенную только в том случае, когда доля пользующихся услугой или приобретающих товар потребителей больше 100 %. Если по результатам опроса сумма в графе «Стригся хотя бы раз за последние полгода» была бы меньше или равнялась 100 %, значения лояльности не надо было бы пересчитывать.

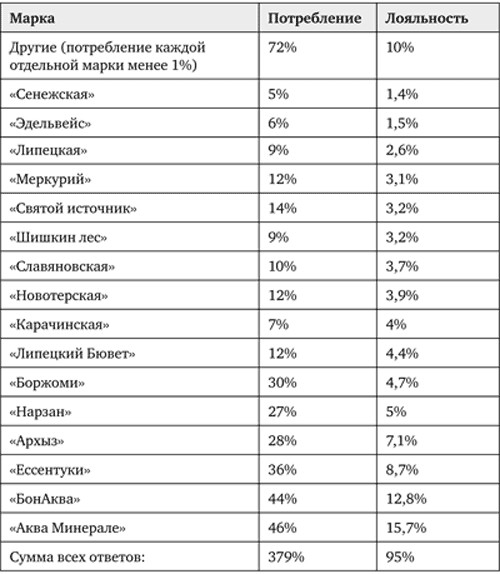

Итак, обсудив поведение после пробной покупки и определение приведенной лояльности, перейдем к расчету будущих продаж новой воды на российском рынке. Сначала определим потенциальное количество потребителей, которое теоретически могло бы приобрести нашу продукцию. Из волновых исследований поведения потребителей известно, что общее количество отечественных потребителей питьевой воды в 2009 году составило 73,4 млн человек. Оценим количество «свободных», нелояльных к торговым маркам на тот момент рынка потребителей. Для этого оценим приведенную лояльность. Воспользуемся данными о потреблении и лояльности потребителей из рынка питьевой воды:

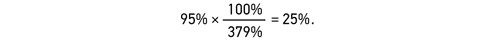

Как видите, по результатам опроса потребителей на рынке питьевой воды «свободных» потребителей всего лишь 5 %. Согласитесь, много ли ваших знакомых (да и вы сами) покупает питьевую воду исключительно любимой марки, если вообще она есть. Рассчитаем приведенную лояльность:

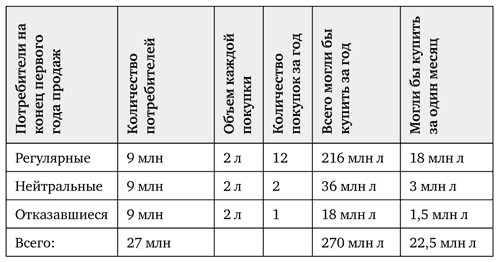

Это уже больше похоже на правду. Лишь четверть потребителей лояльны на самом деле своим маркам и являются их регулярными покупателями. Остальные для этих марок могут быть нейтральными или отказавшимися потребителями. Но для нас с вами они все нейтральные, так как раз они потребители, значит, те или иные марки покупают. Таким образом, из 73,4 млн потребителей рынка 55 млн – нейтральные. Могут ли все они приобрести наш товар? Как я уже отмечал выше, для каждого рынка к методу расчета продаж надо подходить ситуативно. В данном случае есть два ограничения: общее для всех рынков – дистрибуция, и специфичное для данного – деление воды на минерализованную и питьевую. Об ограничениях, связанных с дистрибуцией, мы поговорим позже, а сейчас введем поправки с учетом специфики рынка. Из исследований розницы известны доли продаж вышеуказанных марок воды в натуральном выражении:

Если мы выводим на рынок питьевую воду, значит, те потребители, которые постоянно потребляют минерализованную, нашу пить не будут. Введем поправку к количеству потребителей, готовых потреблять исключительно питьевую воду. Для этого сложим доли продаж в натуральном выражении всей питьевой и всей минерализованной воды (без учета марок в категории «другие»). Получим, что доля продаж питьевой воды (включая слабоминерализованную, которая воспринималась потребителями как питьевая) в 2009 году составляла 74 %. Таким образом, с учетом этой поправки количество «свободных» для нашей воды потребителей составляло 40,7 млн человек (55 × 0,74). Я так подробно остановился на этой специфичной особенности расчета, в общем-то, не относящейся к общей методике, чтобы показать значимость ситуационных поправок каждого рынка в расчете прогноза продаж.

Если мы оцениваем продажи нового продукта, надо учесть поправку на продажи новинки. В книге Росситера и Перси «Реклама и продвижение товаров» делается утверждение, что даже при 100 % дистрибуции лишь 2/3 от всех покупателей совершат пробную покупку в первый год продаж. У меня нет достоверных данных, чтобы утверждать, так это или нет, поэтому остается принимать на веру. И поскольку эта поправка ухудшает расчетные показатели, я ее всегда использую. Тогда окончательное количество покупателей, способных теоретически приобрести наш продукт за первый год продаж составит с округлением до целого 27 млн человек (40,7 × 2/3).

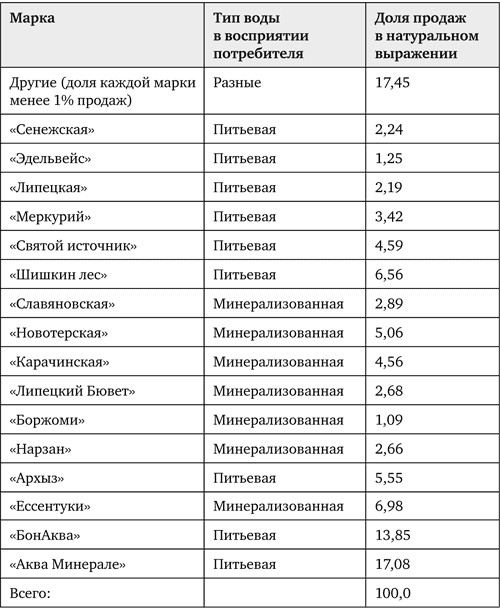

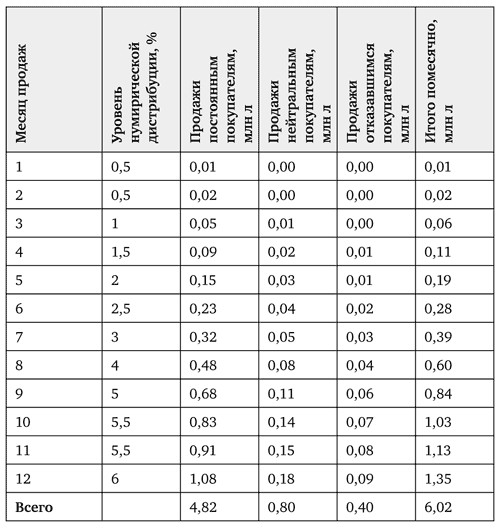

Из того же исследования[13] известно, что средняя частота покупки каждым потребителем питьевой воды составляла в 2009 году один раз в месяц, т. е. 12 раз в год, а средний объем покупки составлял 2 литра воды. Так же было известно, что средний репертуар потребления потребителем воды составлял шесть марок. Давайте рассчитаем, сколько нашей воды могли бы купить, исходя из этих данных, потребители в первый год продаж (пока предполагая, что у нас дистрибуция 100 %). Напомню, что мы допускаем, что после первичной покупки наш продукт начнут покупать постоянно 33 % потребителей, откажутся также 33 % и столько же решит покупать его наравне с другими марками. В этом случае количество будущих регулярных покупателей, нейтральных и отказавшихся от нашего продукта в первый год будет одинаково и равно 9 млн человек (27,1 × 33 %). А теперь оценим максимальный объем. Напомню, что потребление нейтральных потребителей будет в 6 раз меньше, чем постоянных, из-за наличия у них альтернативных 6 марок в репертуаре потребления. Расчет приведен в таблице:

Все это было бы правдой при дистрибуции 100 % товара с первого дня продаж. В реальной жизни дистрибуцию нового товара мы начинаем строить с нуля. Далее для расчета прогноза продаж вам будет необходимо в тесном контакте со службой продаж оценить и подготовить план развития дистрибуции. От качества этой работы и реалистичности оценок будет зависеть качество прогноза.

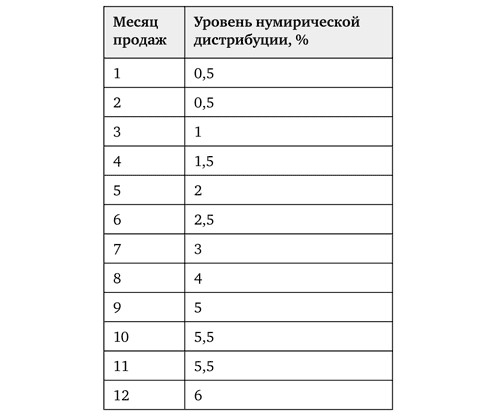

Если потенциал продаж на рынке вы можете оценить силами службы маркетинга, то планы по развитию дистрибуции – только в тесном сотрудничестве с менеджерами по продажам. Допустим, в нашем примере мы провели совместную работу со специалистами по продажам и наметили следующий план развития федеральной дистрибуции:

Для полноты картины надо было бы ввести поправку на планируемую взвешенную дистрибуцию, но это опять же специфичный вопрос расчета для данного рынка, и, так как я уже показал пример ситуационного подхода, чтобы окончательно не запутать читателя, опущу этот специфичный в основном для FMCG-рынков вопрос.

Теперь у нас есть все данные, чтобы произвести расчет прогноза продаж новой марки питьевой воды на рынке при прочих равных. Как уже было отмечено в начале главы, это важное обстоятельство – «при прочих равных».

Понятно, что активная рекламная кампания, или наличие уникальных свойств продукта, или что-либо подобное могут заметно влиять на ситуацию продаж.

Также введем допущение, что уровень продаж от нуля до максимального значения в рамках первого года растет линейно из-за линейного характера роста дистрибуции. Конечно, на практике это не так, но указанное допущение заметно не влияет на конечный результат. Тогда, при условии дистрибуции 100 %, продажи в первом месяце будут равны 1/12 от продаж 12-го месяца, второго – 2/12, третьего – 3/12 и т. д.

Ежемесячный объем продаж каждой группы покупателей будет определяться уровнем дистрибуции:

Oбъем продаж при дистрибуции 100 % × N% запланированной нумирической дистрибуции.

Таким образом, продажи для постоянных покупателей в 12-м месяце будут равны: 18 млн л (могли бы купить за один месяц) × 6 % (дистрибуция) = 1,08 млн л, и по этому принципу будут рассчитываться для каждой ячейки нижеприведенной таблицы.

Рассчитаем объем продаж с учетом планов построения дистрибуции (данные сведем в таблицу):

Итак, за первый год наших продаж нам удастся предположительно реализовать 6 млн л продукции. Если литр нашей продукции планируется продавать по отпускной цене 8 рублей, получается, что наша валовая выручка за год может составить 48 млн рублей. Учитывая, что в России общее количество розничных торговых точек с продуктами питания составляет около 120000, мы бы покрыли за счет дистрибуции около 7200 точек.

Важное допущение, которое мы делали: количество постоянных, нейтральных и отказавших покупателей равнозначно. Если вы помните иллюстрацию примера про батарейки, уменьшение доли постоянных покупателей при широком репертуаре потребления драматично сказывается на падении продаж. Поэтому приложите все усилия, чтобы доля постоянных покупателей после пробной покупки была как можно выше, если вы работаете на рынке FMCG.

Очевидно, что вышеприведенный пример расчета касался продаж товаров повседневного спроса, когда частота покупки обуславливает формирование регулярного поведения потребителя относительно каждой торговой марки. Конечно, планирование продаж товаров длительного спроса (холодильники, автомобили и пр.) необходимо рассчитывать по другим правилам.

На рынке товаров повседневного спроса при прочих равных мы можем менять или, лучше сказать, управлять потребительским поведением относительно повторных покупок. Например, казалось бы, на консервативном рынке сигарет, как рассказывал мне один знакомый из British American Tobacco, можно изменить предпочтения курильщика, если заставить его выкурить не менее девяти пачек сигарет другой марки. Поэтому они часто проводили акции, в которых выдавали потребителям конкурирующих марок блок сигарет из марочного портфеля BAT в качестве приза.

С товарами долгосрочного пользования такие фокусы не пройдут. Практически, покупая стиральную машину или напольные весы, потребитель делает покупку на несколько лет вперед, если не на десятилетия. Вторичная покупка из-за большого промежутка времени, прошедшего с момента первичной покупки не является вторичной, а становится опять первичной. Даже если купленный товар нас не вполне устроил. Мы не берем, конечно, критичные случаи, когда холодильник сломался через три месяца работы и оказался не подлежащим ремонту или замене по гарантии. В конце концов, у среднестатистического человека память стремится скрасить все плохое, в том числе и наши ошибки в выборе торговой марки.

Даже когда мы не в большом восторге от товара длительного спроса, однако в момент решения замены его на новый та же марка дает нам достаточно физической и эмоциональной ценности, возможно, что мы снова ее купим. Почему? Потому что нам часто в этой ситуации не с чем сравнивать. Ибо личного опыта потребления товара альтернативных марок у нас к моменту покупки нового, скорее всего, не будет, а мнение знакомых не всегда для нас значимо, если мы вообще будем просить их совета, например, при выборе марки электродрели или пылесоса. Поэтому говорить о лояльности потребителей к маркам товаров длительного пользования надо с осмотрительностью. Бесполезно, в конце концов, спрашивать потребителей – какие марки наборов кухонной мебели вы предпочитаете чаще всего покупать, как мы это делаем на рынках товаров повседневного спроса. В этой ситуации прогнозировать наши продажи на товары длительного пользования надо при условии, что различий в поведении потребителей после первичной покупки нет, т. е. не делить покупателей на регулярных, нейтральных и отказавшихся.

Тогда потенциал наших продаж при прочих равных будет определяться тремя факторами:

1) нашей дистрибуцией;

2) количеством нелояльных потребителей к существующим маркам товаров длительного спроса на интересующем нас рынке;

3) количеством потребителей, планирующих приобрести товар нашей категории в годовой перспективе.

Есть еще какое-то количество тех, у кого замена или покупка товара длительного пользования происходит внепланово, но их потребность невозможно планировать, а значит, и учесть.

Разберем пример планирования продаж прикроватных будильников в селе Заветное, в котором проживает 884 семьи. Как вы понимаете, будильник покупается надолго, если не на всю жизнь, особенно в селах. Итак, на нашем локальном географическом рынке, ограниченном границами села, представлены три марки будильников, включая нашу, которые имеют следующие характеристики потребительского спроса, выясненные в результате опроса домохозяйств:

Обратите внимание, что в нашем примере приведенная лояльность совпадает с опросной. Как было сказано выше, лояльность надо пересчитывать на приведенную, если сумма ответов по потреблению (покупке) товара или услуге больше 100 %. В нашем случае это не так: большинство при опросе затруднилось вспомнить марку будильника. Значит, теоретически 85 % (100 % – 23 % + 8 %) потребителей могли бы купить марку «Часовой», если бы у них прямо сейчас возникла потребность в будильнике. Опрос также показал, что 15 % опрошенных хотели бы поменять свой старый будильник на новый в ближайший год. Допустим, что еще у 1 % будильник в ближайший год неожиданно выйдет из строя, под замену получим 16 % потенциальных покупателей Заветного. В селе всего четыре торговые точки, где можно приобрести будильники, и во всех наша марка представлена, так что у нас дистрибуция 100 %.

В итоге при прочих равных получаем потенциал продаж нашей марки на ближайший год:

884 домохозяйств × 100 %-ную дистрибуцию × 85 % «свободных» и лояльных потребителей × 16 % потребности = 120 домохозяйств.

Но потенциал продаж – это не прогноз продаж! Минимум при прочих равных мы продадим будильники в 11 (120 домохозяйств × 8 % лояльных покупателей) домохозяйств. Во всяком случае мы будем понимать, что в селе Заветное наши продажи в ближайший год составят от 11 до 120 будильников и лучше нам податься в город и торговать там.

Таким образом, при прогнозировании продаж товаров длительного пользования мы можем установить возможный коридор продаж.

Дальнейшее уточнение прогноза возможно только в соответствии с планируемой маркетинговой активностью вашей компании и ожидаемой активностью конкурентов. Хочу заметить, что под маркетинговой активностью я подразумеваю комплекс маркетинговых мероприятий, а не рекламную активность (торговый маркетинг, систему скидок, конкурсы, программы лояльности, PR-активность, ко-брендинг и пр.).

Подводя итог главы, можно сформулировать следующие функциональные обязанности бренд-менеджера при прогнозировании продаж:

оценить в случае FMCG-рынка потребительское поведение при совершении повторных покупок своей марки (соотношение регулярных, нейтральных и отказавшихся покупателей);

получить (купить, заказать, своими силами) данные потребления и лояльности покупателей на своем рынке: если это FMCG-рынок – еще и данные по частоте потребления, среднего размера, веса, объема покупки, репертуару потребления;

вместе со службой продаж оценить количественные показатели дистрибуции на планируемый период.

И тогда у вас все получится. А теперь, пока уважаемый читатель приходит в себя после всех этих расчетов, предлагаю поностальгировать тем, кто уже достаточно стар, чтобы этим заниматься, в следующей главе.

Назад: Глава десятая Влияние типов потребительского спроса на управление ценностью бренда, или В чем разница между булавкой и турпоездкой

Дальше: Глава двенадцатая Горизонтальное и вертикальное развитие бренда