Книга: Лизинг. Финансирование и секьюритизация

Назад: 8.1. История предоставления льгот по лизингу и покушений на преференции

Дальше: 8.3. Предлагаемые изменения в бухгалтерском учете

8.2. Бюджетные выгоды от льгот по лизингу

В упомянутом выше документе Минфина (пп. 6 п. 2 части II «Меры в области налоговой политики, планируемые к реализации в 2011 году и в плановом периоде 2012 и 2013 годов») указано: «представляется необходимым провести анализ практики применения повышающих коэффициентов к норме амортизации с целью принятия решения об их дальнейшем использовании (в частности, речь идет о применении повышающих коэффициентов в отношении амортизируемых основных средств, используемых для работы в условиях агрессивной среды и (или) повышенной сменности, а также являющихся предметом договора финансовой аренды)».

Решение Министерства финансов оценить результативность механизма предоставления льгот участникам лизинговых операций в России вполне правомочное и требующее детальной, обстоятельной и неспешной проверки. Это как раз именно тот случай, когда вполне уместно вспомнить простую и емкую мудрость: «Семь раз отмерь и один раз отрежь!».

На слушаниях в Государственной думе РФ «Проблема отмены ускоренной амортизации лизингового имущества. Законодательный аспект», состоявшихся 18 февраля 2011 г., автору довелось выступить с докладом, в котором были представлены результаты расчетов, основанные на многолетних данных ежегодно проводимых им обследований российского лизингового рынка. При этом акцентировалось внимание только на одном из ключевых аспектов – налогообложении лизинговой деятельности.

Ниже будут изложены соответствующие выкладки и соображения по рассматриваемому вопросу с внесением некоторых поправок, обусловленных использованием окончательных, а не прогнозных данных по 2010 г., которые отражались в докладе в Госдуме.

Как уже отмечалось, в настоящее время в соответствии с действующими российскими законодательными и нормативно-правовыми актами к наиболее существенным экономическим выгодам от использования лизинга можно отнести возможность применения участниками лизинговой операции механизма ускоренного начисления амортизации имущества с коэффициентом не выше трех. Эта льгота позволяет, во-первых, получить экономию на отчислениях при уплате налога на имущество и, во-вторых, воспользоваться отсрочкой по уплате налога на прибыль. Кроме того, данная преференция имеет непосредственное влияние и на величину налога на добавленную стоимость.

Анализ соизмеримости предоставленных налоговых льгот и налогов, поступающих в федеральный и региональные бюджеты, должен учитывать следующие обстоятельства.

Как минимум, не менее четверти всех сделок, которые были реализованы по лизингу, в ином режиме (приобретение за счет собственных средств, за счет кредитов, займов) не состоялись бы вообще. Указанная пропорция обусловлена отечественным и зарубежным опытом, обычаями делового оборота, в частности: многими сделками международного импортного лизинга различных видов имущества, когда зарубежное финансирование предоставляется только под лизинговую схему; сделками лизинга для малых предприятий из-за отсутствия гарантий, помимо прав собственности на имущество у лизингодателей (здесь примечательно заявление представителей РосБР банка, что они готовы кредитовать только лизинговые операции с малым и средним бизнесом); схемами приобретения авиатранспортных средств; нормативами Центрального банка РФ, которые используются при кредитовании, и др.

Следовательно, необходимо подсчитать, сколько налогов должно было быть получено федеральным и региональным бюджетами от этих сделок. Имеются в виду налог на имущество, налог на прибыль, налог на добавленную стоимость.

Сначала рассмотрим на основе данных табл. 8.2 сумму льгот, которую получили участники лизинговых сделок в России по налогу на имущество. Однако прежде напомним, что налог на имущество платится в бюджет субъекта федерации, и налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения, т. е. среднеарифметических значений стоимости имущества на начало и на конец каждого отчетного периода и ставки налога, максимальное значение которой равно 2,2 %.

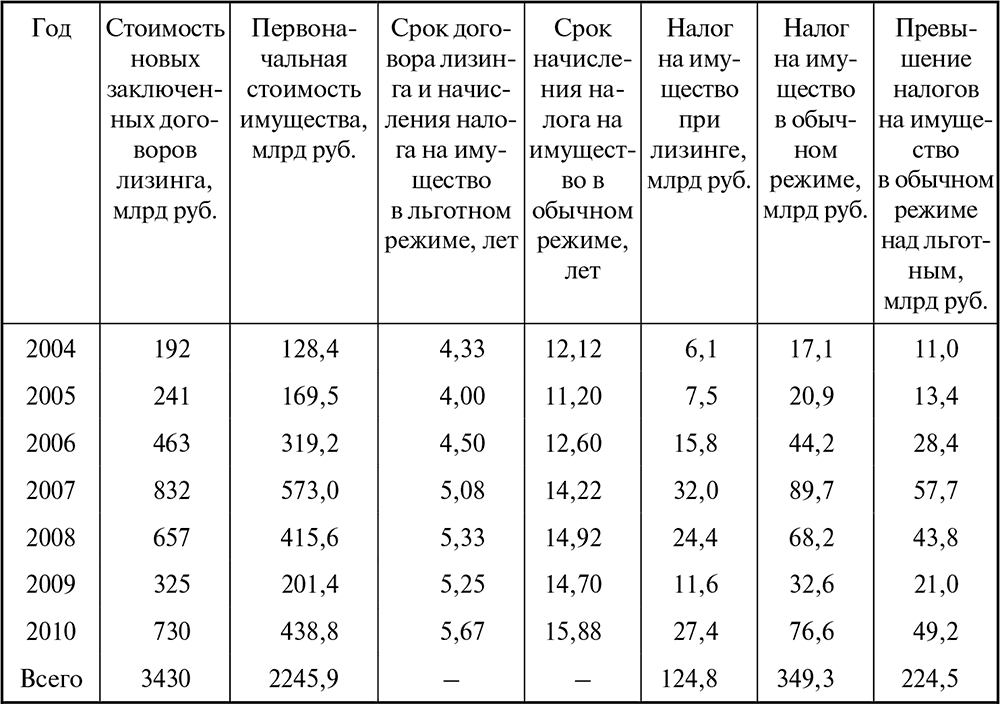

Таблица 8.2

Исходные данные для анализа соизмеримости налоговых льгот и налоговых отчислений в бюджеты по сделкам 2004–2010 гг.

Следует обратить особое внимание на то, что в соответствии с нормами главы 30 Налогового кодекса начисление налога на имущество осуществляется согласно нормативно-правовым актам, регулирующим бухгалтерский учет в стране. Следовательно, формально льгота по ускоренной амортизации по налогу на имущество не предусмотрена. Вместе с тем в п. 20 Бухгалтерского стандарта «Учет основных средств» (ПБУ 6/01) говорится, что определение срока полезного использования объекта основных средств производится исходя, в том числе, из «нормативно-правовых и других ограничений использования этого объекта (например, срока аренды)». Это означает, что если срок договора лизинга (аренды) установлен с учетом применения коэффициента ускоренной амортизации не выше трех, то соответственно срок бухгалтерского учета амортизации основных средств может равняться сроку налогового учета. То есть по существу льгота по ускоренной амортизации в части налога на имущество также присутствует.

При расчете нами был использован фактически сложившийся коэффициент ускоренной амортизации, равный 2,8. Дело в том, что по многим сделкам стороны договоров лизинга использовали предоставляемую льготу не в полном объеме. Это право участников сделки, и они им пользуются для того, чтобы из-за повышенных расходов по амортизации не возникали убытки.

Поскольку в обычном (нелизинговом) режиме реализуется 75 % сделок, то разница превышения налогов на имущество в обычном режиме над льготным составит:

349,3 млрд руб. × 0,75 – 124,8 млрд руб. = 137,2 млрд руб.

Также необходимо учитывать, что ровно настолько, насколько увеличиваются отчисления по налогу на имущество, сокращается база по налогообложению прибыли. Это означает, что уменьшалась соответствующая сумма налога на прибыль. Она составляет 51,0 млрд руб. В результате получается, что в реальном исчислении льгота по налогу на имущество от ускоренной амортизации равнялась 86,2 млрд руб.

При анализе предоставления льгот по налогу на прибыль в течение срока договора лизинга обычно исходят из того, что источником погашения тела кредита предприятия, организации являются: амортизация, которая начисляется в обычном, а не в ускоренном порядке (т. е. без возможности получения льгот, предоставляемых при лизинге), и если амортизации не хватает, то чистая прибыль предприятия-заемщика, оставшаяся у него после налогообложения. Соответственно при лизинге налогооблагаемая база сокращается пропорционально фактическому коэффициенту ускоренной амортизации.

Вместе с тем после истечения срока договора лизинга у лизингодателя или у лизингополучателя (в зависимости от того, на чьем балансе находилось имущество) прекратится начисление амортизации, уменьшится себестоимость хозяйствующего субъекта и увеличится прибыль. То есть сразу же возникнет дополнительная база по начислению налога на прибыль, которая равна ровно той сумме амортизации, которую продолжает начислять заемщик в обычном режиме.

В результате льготы, предоставленные на начальном этапе срока службы имущества, восполняются отчислениями в бюджет после окончания срока договора лизинга. То есть речь идет, по сути, не о сокращении отчислений по налогу на прибыль, а об отсрочке уплаты этого налога. Причем при расчетах следует учесть и 30-процентную инвестиционную налоговую льготу, которую имеют все хозяйствующие субъекты для имущества, включенного в третью – седьмую амортизационные группы. Несмотря на то, что возможность применения этой льготы лизинговыми компаниями затруднена, исключения в расчетах мы не делаем.

При обычном (не льготном) режиме в первую треть срока службы амортизируется более 53 % от всей первоначальной стоимости имущества. Для того чтобы учесть все указанные обстоятельства, следует внимательно отнестись и к так называемой проблеме «хвостов», заглянуть за рамки послелизингового периода и провести соответствующие расчеты, используя технику дисконтирования денежных потоков. При этом полученные в ходе расчета преимущества лизинга по отношению к другим схемам финансирования приобретения оборудования, конечно же, будут сокращаться. «Цена льготирования» составит при 10-процентной ставке дисконтирования (т. е. почти на треть превышающей ставку рефинансирования ЦБ РФ на момент доклада в Госдуме) и пятилетнем сроке договора лизинга 5,77 % от первоначальной стоимости имущества, или 129,6 млрд руб.

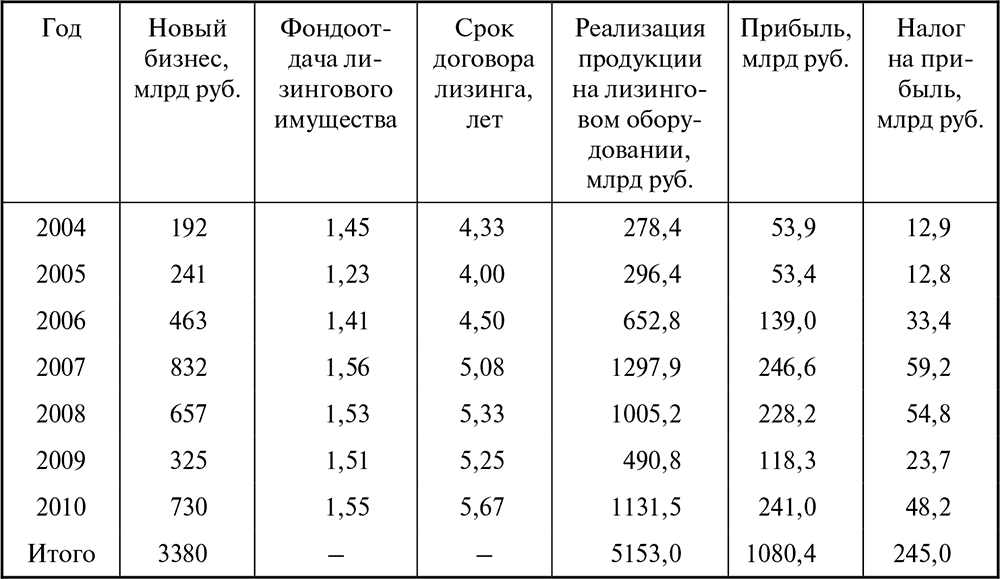

Теперь определим сумму налога на прибыль, которую уплатили лизинговые компании в бюджет, полученную за счет маржи и оказания дополнительных услуг лизингополучателям по договорам лизинга (примерно около 2,5 % за каждый год договора). По нашим расчетам, она составила 64,5 млрд руб. с учетом того, что в 2004–2008 гг. ставка налога на прибыль равнялась 24 %, а в 2009–2010 гг. – 20 %.

Кроме того, для объективности расчетов необходимо учесть те налоговые поступления в бюджет в части налога на прибыль, которые появятся в связи с реализацией 25 % продукции, изготовленной на оборудовании, переданном в лизинг. Здесь примем во внимание два обстоятельства.

Во-первых, соотношение между объемами инвестиций в основные фонды и стоимостью введенных основных фондов. Значение показателя фондоотдачи в рассматриваемый период времени колебалось от 1,23 до 1,56.

Во-вторых, норма прибыли для продукции, изготовленной на лизинговом оборудовании, была выше, чем доходность лизингодателей по сделке. Полученное по лизингу имущество должно иметь доходность выше ставки лизингового процента (процент за кредит и маржа) плюс налога на имущество и налога на прибыль лизингодателя. В противном случае нет экономического смысла в лизинговой операции. В наших выкладках использовалось суммарное увеличение по каждому году на 4,2 п.п. Это означает, что предусмотренная при расчетах норма прибыли для продукции, изготовленной на лизинговом оборудовании, в течение рассматриваемого периода была не менее: в 2004 г. – 24,0 %; в 2005 г. – 22,0 %; в 2006 г. – 21,3 %; в 2007 г. – 19,0 %; в 2008 г. – 22,7 %; в 2009 г. – 24,1 %; в 2010 г. – 21,3 %.

Таблица 8.3

Расчет налога на прибыль в 2004–2010 гг.

Таким образом, проведенные расчеты показали, что в части налога на прибыль, полученного за счет продукции, изготовленной на лизинговом имуществе, в бюджет дополнительно за счет лизинга должны были перечислить 61,3 млрд руб. (245 млрд руб. × 0,25).

Самый большой эффект в наполнении бюджета за счет лизинга достигается по налогу на добавленную стоимость. При проектировании лизинговой сделки необходимо учитывать, что, в отличие от схемы заимствования, проценты за кредит, которые уплачивает лизингодатель банку, платежи по страхованию имущества, налог на имущество являются составляющими общей суммы лизинговых платежей, которые облагаются НДС.

В связи с отсутствием альтернативного финансирования по четверти всех лизинговых сделок можно определить прямую бюджетную выгоду:

2245,9 млрд руб. × 0,25 × 0,18 = 101,1 млрд руб.

Кроме того, у государства возникает возможность получить НДС с разницы между контрактной стоимостью договоров лизинга и первоначальной стоимостью имущества:

3430 млрд руб. – 2245,9 млрд руб. × 0,18 = 213,1 млрд руб.

Также следует учесть НДС, который должен был быть направлен в бюджет от реализации четверти продукции, изготовленной на лизинговом оборудовании:

5153 млрд руб. × 0,25 × 0,18 = 231,9 млрд руб.

Теперь осуществим сравнение, с одной стороны, всех льгот, полученных участниками лизинговых операций от государства, а с другой стороны, тех сумм, которые должны быть направлены в бюджеты разных уровней.

По налогу на имущество размер льгот составил 86,2 млрд руб., а по налогу на прибыль – 129,6 млрд руб. То есть по двум налогам было предоставлено льгот на 215,8 млрд руб.

В то же время бюджеты пополнились от проведения лизинговых сделок за счет:

• налога на прибыль на 125,8 млрд руб. (64,5 + 61,3);

• НДС на 546,1 млрд руб. (101,1 + 213,1 + 231,9).

То есть по двум налогам бюджет увеличивается на 671,9 млрд руб.

Таким образом, бюджетная выгода от лизинга в России за рассматриваемый период времени составляет:

671,9 млрд руб. – 215,8 млрд руб. = 456,1 млрд руб.

Следовательно, коэффициент превышения средств, направленных в бюджет, над средствами, полученными в качестве льгот по лизингу, составляет 671,9: 215,8 = 3,1.

К полученному результату можно еще добавить сумму налогов, уплаченных: банками от доходов, связанных с выдачей кредитов лизинговым компаниям; поставщиками от сделок, проведенных в режиме вендор-лизинг; страховщиками от страхования лизингового имущества и иных рисков. Таким образом, значение коэффициента может достичь уровня в 3,25–3,30.

Следующее обстоятельство, которое необходимо обязательно учесть при принятии решения о продолжении использования механизма льготирования или постепенном сокращении предоставляемых преференций для лизинговой деятельности в России, – это мировой опыт.

Практически во всех экономически развитых странах (США, Великобритания, Германия, Франция, Италия, Испания, Австрия, Нидерланды) в той или иной степени стимулировались участники лизинговых операций, прежде всего, с помощью механизма ускоренной амортизации, региональных льгот (штатов, земель, графств). Как правило, период стимулирования составлял 20–25 лет, а в США – почти 30 лет. К слову, в России участники лизингового бизнеса получают льготы только 14 лет. Вместе с тем следует отметить, что по мере развития инвестиционных процессов лизинговые льготы в этих странах постепенно сокращались. Однако при этом государства активно расширяли предоставление преференций всем способам финансирования инвестиционной активности.

В настоящее время на лизинговую деятельность, наравне с другими формами приобретения оборудования, транспортных средств, зданий и сооружений, распространяются льготы по ускоренной амортизации. Так, в США стали расширяться льготы для оздоровления национальной экономики, которая медленно выходит из кризиса. Последние новации в этом деле произошли 27 сентября 2010 г., когда в нормативно-правовых документах Службы внутренних государственных доходов был закреплен порядок, согласно которому возможно осуществлять 100-процентное списание цены купленного или полученного в лизинг оборудования, но не более чем на 500 тыс. долл., при общей сумме приобретенного оборудования не свыше 2 млн долл. То есть в первую очередь стимулируется малый и средний бизнес.

Примечателен также опыт Великобритании. В этой стране исторически лизинговые компании имели право на налоговые скидки, квалифицируемые как капитальные расходы, т. е. расходы на приобретение основного капитала. Действительно, стимулом для активного развития лизинга служили налоговые льготы. Так, в 1970 – начале 1980-х годов компании имели право вычитать в конце отчетного года 100 % инвестиций из налогооблагаемой прибыли в году, в котором они производились. Затем норматив был заменен сначала на 75-процентный, потом на 50-процентный и в конце концов сведен до нуля.

Однако в последнее время, в основном, использовалась так называемая «долгосрочно фондируемая аренда», при которой лизингодатель облагался налогами только на финансовый элемент лизинговых платежей, но при этом не получал права на налоговые скидки на капитал в течение срока аренды. Здесь следует иметь в виду, что платежи лизингополучателя состоят из двух элементов: капитальный элемент – плата за право приобретения объекта, равная цене, уплаченной лизингодателем; финансовый элемент представляет собой сумму процентов. Лизингополучатель имел право на налоговые скидки на капитал, как если бы все капитальные расходы были понесены вначале, часто в эквиваленте стоимости актива, а также имел право на вычет финансового элемента при подсчете налогооблагаемой прибыли за весь период действия соглашения. Причем при прямом лизинге право на налоговые скидки имел лизингодатель, а при лизинге с правом покупки объекта право на налоговые скидки предоставлялось лизингополучателю.

Как часть реформы корпоративного налога предусматривались фундаментальные изменения в части налогообложения лизинга, включая установление фиксированного уровня налоговых скидок в системе британской амортизационной политики. Таким образом, налоговые скидки как инструмент налогообложения остались в новой системе налогообложения заводов и машин.

Право на налоговые скидки по долгосрочному финансовому лизингу возникает у лизингополучателя, который для целей капитальных расходов платит, как субъект, имеющий право на налоговую скидку по капитальным расходам, в том случае, если завод или машина отвечали в начале срока аренды требованиям долгосрочно фондируемого лизинга. Счет капитальных расходов зависит от вида аренды – долгосрочно фондируемый финансовый лизинг или долгосрочно фондируемый оперативный лизинг.

Когда завод или машина используются для целей лизинга при долгосрочно фондируемом лизинге, лизингодатель будет считать капитальные затраты эквивалентно общим текущим расходам минимума лизинговых платежей и каких-либо не освобожденных арендных платежей до начала срока лизинга.

Если завод или машина являются активом с долгой жизнью, т. е. экономическая жизнь этого имущества составляет менее 25 лет, то хозяйствующий субъект может исключить еще и 6 % в годовом измерении. Такой порядок относится, к примеру, к железнодорожному подвижному составу и трамваям, кораблям, автомобилям и затратам на машины или заводы, к жилым домам, магазинам, отелям и офисам.

В ряде стран коэффициент ускоренной амортизации устанавливается сторонами договора лизинга в зависимости от срока кредитования проекта и срока лизинга. Вместе с тем существуют определенные пределы в данной ситуации. Так, например, в Германии срок ускоренной амортизации не может превышать более чем вдвое обычную амортизацию.

При принятии решения о предоставлении преференций следует также учитывать социальные аспекты. В частности, то обстоятельство, что в лизинговой индустрии России в настоящее время работают свыше 10 тыс. высококвалифицированных специалистов в разных регионах страны, трудоустройство которых может стать дополнительной нагрузкой для бюджета в 2012–2013 гг.

Назад: 8.1. История предоставления льгот по лизингу и покушений на преференции

Дальше: 8.3. Предлагаемые изменения в бухгалтерском учете