Книга: Лизинг. Финансирование и секьюритизация

Назад: 7 глава. Мировые рынки секьюритизации

Дальше: 7.2. Опыт секьюритизации лизинговых активов в России

7.1. Развитие рынка секьюритизации лизинговых активов в США, Германии, Италии

В США, ряде европейских стран выделяют секьюритизацию ипотечных кредитов (Mortgage-Backed Security – MBS) и всех иных активов (Asset-Backed Security – ABS), в состав которых входят лизинговые активы.

В 2008–2009 гг. удельный вес ABS в общем объеме эмитированных бумаг при секьюритизации в США составлял около 10 %, а в Европе – около 13 %. В свою очередь, доли лизинговых активов в ABS в США в 1996–2009 гг. находились в диапазоне от 1,2 до 7,4 %, а в Европе – от 1,3 до 13 %.

Регулирование сделок секьюритизации активов в США осуществляется в соответствии с нормами Закона о ценных бумагах (The Securities Act of 1933) и Закона об обороте ценных бумаг (The Securities Exchange Act of 1934), подписанных еще президентом Франклином Делано Рузвельтом. В дальнейшем нормы этих законодательных актов неоднократно дополнялись соответствующими положениями и правилами.

По абсолютным объемам секьюритизированных лизинговых активов рынок США является самым большим. Операции, связанные с секьюритизацией активов по лизингу оборудования, начались в США в марте 1985 г., когда компьютерный производитель «Sperry Lease Finance Corporation» осуществил первое публичное размещение ценных бумаг, в обеспечение которых были переданы требования по договорам лизинга компьютерной техники в объеме 192 млн долл. С 1987 г. предметами секьюритизации лизинговых активов стали авиационные суда, с 1988 г. – различные виды оборудования, с 1992 г. – железнодорожные вагоны.

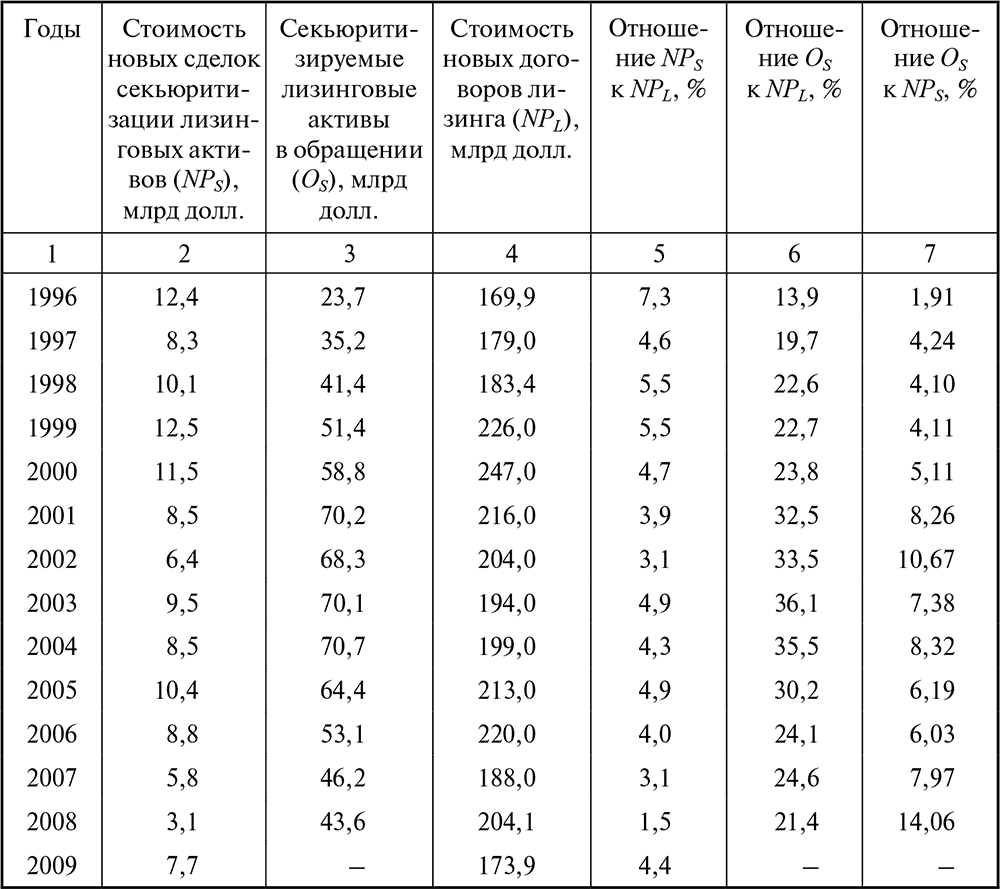

Стоимостные пропорции, которые складывались на рынке секьюритизации лизинговых активов США, определены нами на основе данных, опубликованных в ежегодниках «World Leasing Yearbook» (c 1998 по 2011 гг.) и Ассоциации участников индустрии ценных бумаг и финансовых рынков (SIFMA), и представлены в табл. 7.1.

Таблица 7.1

Пропорции секьюритизации лизинговых активов оборудования в США в 1996–2009 гг.

Отсутствие в табл. 7.1 данных в третьем, шестом и седьмом столбцах за 2009 г. обусловлено тем, что SIFMA осуществила пересмотр методики оценки величины находящихся в обращении бумаг. Однако уточненные данные, сообщенные SIFMA, не всегда корреспондируют со стоимостью новых сделок секьюритизации. В частности, имеют место случаи, когда весь портфель оказывается меньше стоимости новых сделок или не на много превышает его. Поэтому мы посчитали более объективным показатели до 2009 г. оставить в редакции предыдущей методологии, при подведении итогов по которой портфель был больше нового бизнеса в 6 раз, что реально, исходя из дюрации хождения бумаг, а не в 2,36 раза, как это получается при использовании новой методологии SIFMA.

Примечательно, что в 2010 г. в США доля новых договоров секьюритизации лизинга оборудования в общей сумме новых сделок ABS составила 7,1 %, что значительно выше, чем в предыдущие два кризисных года, когда этот удельный показатель был на уровне 2,2 % (2008 г.) и 5,1 % (2009 г.).

При анализе приведенных статистических данных следует обратить внимание на ряд особенностей, в частности, на волатильность новых сделок (столбец 2, табл. 7.1), уровень колебаний которых был близок к четырехкратному – от 3,1 до 12,5 млрд долл.

Смещение пиковых показателей секьюритизации лизинговых активов по сравнению с новым бизнесом проявилось в том, что минимальные значения первого показателя приходились на те годы, которые следовали за периодами максимальных кризисных явлений в национальной экономике (2000, 2007 гг.). Это было обусловлено резким снижением деловой и инвестиционной активности лизингодателей и лизингополучателей США, сокращением производства, свертыванием программ обновления основных фондов. Полагаю, что данное обстоятельство ставит под сомнение результаты некоторых исследований, в которых указывается, что нет возможности установить какую-либо заметную корреляцию между уровнями секьюритизационной активности на рынке ABS и экономическими циклами [Verheugen, Reichenback, 2004, p. 27]. Другое дело, что необходимо учитывать временной сдвиг, так как между заключением новых договоров и началом секьюритизации существует определенный временной интервал, принимая во внимание коэффициент К, о котором подробно говорилось в разделе 6.1 учебника.

После наиболее неудачного 2008 года стоимость новых сделок секьюритизации лизинговых активов оборудования стала увеличиваться и в 2009 г. достигла 7,66 млрд долл. В то же время стоимость новых договоров лизинга (new business volume) в 2009 г. сократилась более чем на 30 млрд долл., или почти на 15 %. В известной степени такого рода смещение свидетельствует о скорости проектирования новых сделок. По части из них работы начинались в одном году, а заканчивались в другом.

Одним из заметных новых проектов секьюритизации лизинговых активов оборудования в США в период выхода из кризиса явилась сделка, осуществленная в I квартале 2010 г. «CIT Group Inc.», стоимостью в 667 млн долл., в рамках которой были выпущены шесть классов ценных бумаг. Средневзвешенная фиксированная доходность инвесторов по купонным ставкам соответствовала 3,31 % (0,34415 % по бумагам класса «А-1»; 1,51 % – класса «А-2»; 2,41 % – класса «А-3»; 3,88 % – класса «В»; 4,86 % – класса «С»; 7,33 % – по бумагам класса «D»), а средний кредитный спред – 2,20 %. Вместе с тем ожидаемый средневзвешенный срок жизни этих бумаг составил всего полтора года, что свидетельствует, скорее всего, об их использовании в качестве инструмента перекредитования.

Наш анализ результатов лизингодателей-оригинаторов США показывает, что у четверти из них коэффициент отношения стоимости новых сделок секьюритизации к стоимости новых договоров лизинга почти равняется единице или превышает единицу. То есть имеет место следующая ситуация:

NPS ≥ NPL. (7–1)

Это означает, что в пул секьюритизируемых активов попадают однозначно или с высокой вероятностью лизинговые контракты не только текущего года, но и предыдущих лет, что с точки зрения минимизации рисков можно оценить как положительное явление (см. раздел 6.1 учебника).

Известный специалист по секьюритизации Котари Винод занимался сопоставлением объемов находящихся в обращении секьюритизируемых лизинговых активов и объемов нового лизингового бизнеса [Kothari, 2005, р. 38]. Основываясь на данной пропорции (OS к NPL), он делал выводы относительно уровня развития рынка США. Однако в период кризиса показатель OS сократился более чем на треть по сравнению с 2004 г. (максимум за весь временной ряд), но NPL уменьшился в значительно большей степени. В результате удельный показатель вырос вопреки произошедшему сужению рынка.

Полагаю, что более оправданным было бы осуществлять сравнение сопоставимых между собой величин. Данные столбца 3 табл. 7.1 представляют, по сути, портфели, т. е. суммы, которые соответствуют задолженности, и еще должны быть уплачены инвесторам. Поэтому для достижения значимых результатов в ходе эмпирического исследования целесообразно выяснить, какое складывается соотношение между находящимися в обращении секьюритизированными лизинговыми активами и портфелями лизинговых договоров.

Нам удалось проанализировать статистические данные по рынку США за отдельные годы по показателю, близкому к величине лизингового портфеля – по чистым активам ряда американских лизингодателей, в том числе по «CIT Group», «John Deere Credit», «CNH Capital», «Navistar Financial», «IOS Capital», «Caterpillar Financial» и еще десяти компаниям, на общую долю которых приходилась почти половина лизингового рынка США. Усредненный показатель, характеризующий рассматриваемое соотношение, составлял 9,3 %.

Следующий сопоставимый показатель – это соотношение стоимости новых сделок секьюритизации лизинговых активов и стоимости новых договоров лизинга. Здесь сложившаяся за рассматриваемый период пропорция была близка к пяти процентам. Для нас этот результат интересен тем, что если его в качестве условно-нормативного наложить на стоимость новых договоров лизинга, заключенных в наиболее благополучный для российского лизинга год, то получится, что стоимость новых сделок секьюритизации лизинговых активов в нашей стране при выходе из кризиса и достижении уровня 2007 г. может составить 1,61 млрд долл. Это вполне вероятно произойдет в 2012 или в 2013 гг., если Минфин не займется пересмотром механизма стимулирования лизинговой деятельности в России.

При обычных лизинговых сделках соотношение между портфелем и новым бизнесом характеризовало бы среднюю продолжительность договоров. При анализе показателей секьюритизации может сложиться несколько иная ситуация, поскольку по многим сделкам сначала осуществляются выплаты по купонам, а в конце срока возвращается сумма основного долга. Проведенные расчеты показали, что усредненный показатель превышения секьюритизированных лизинговых активов, находящихся в обращении, над стоимостью новых сделок секьюритизации за весь период (см. табл. 7.1, столбец 7) равнялся 6,02. Полученный результат действительно отражает средний срок хождения ценных бумаг по проводимым эмиссиям. Полагаю, что его реальность обусловлена достаточно высокой продолжительностью временного ряда и определенной синхронизацией показателей, оказывающих влияние на величину портфеля (остатки на начало и конец периода, суммы выплат в течение года, объемы нового бизнеса).

Исследование факторов, которые повлияли на заметное сокращение ABS лизинга оборудования в США за три года, позволило выявить ряд имевших место обстоятельств, например:

• значительное уменьшение стоимости новых заключенных договоров лизинга;

• сокращение общего объема новых выпусков ABS, в том числе, связанное с падением стоимости новых заключенных договоров лизинга;

• неплатежи лизингополучателей по действующим договорам лизинга, приведшие к дефолтам секьюритизированных активов.

Особым направлением секьюритизации лизинговых активов является автолизинг. Первая публичная сделка в этом сегменте рынка в США была проведена в 1994 г. компанией «World Omni». По оценкам Fitch Ratings, в 1999 г. объемы секьюритизированных автолизинговых активов равнялись 4,8 млрд долл. В 2003 г. они сократились до 1,4 млрд долл., что было обусловлено спадом деловой активности в стране (см. раздел 1.3 настоящего учебного пособия), относительным ростом оцениваемых убытков от реализации остаточной стоимости лизингового имущества. Основываясь на данных Fitch Ratings и Standard & Poor’s Ratings Servicis, молодой исследователь Е. А. Петрова (НИУ ВШЭ) обнаружила высокую волатильность в отношении убытков по остаточной стоимости в конце 1990-х – начале 2000-х гг. Было установлено, что неопределенность будущих цен на нефть и газ приводила к ценовому давлению на остаточные стоимости машин с высоким потреблением топлива, например, полноприводных автомобилей-универсалов или грузовиков малой грузоподъемности. В 2003–2004 финансовом году отмечалось удлинение сроков лизинговых договоров на несколько месяцев по сравнению со сделками конца 1990-х – начала 2000-х годов, когда наиболее часто контракты заключались на срок до 36 месяцев. Увеличение срочности контрактов, с одной стороны, вело к увеличению кредитного риска и снижению подверженности лизингодателей риску по остаточной стоимости. Однако, с другой стороны, в связи с увеличением сроков лизинга лизингодателям стало сложнее точно оценивать остаточную стоимость предметов лизинга на более отдаленную перспективу, что значительно увеличило волатильность ожидаемых остаточных стоимостей. В связи со значительным ростом убытков по остаточной стоимости в 2003 г. доля трехлетних контрактов в 2004–2006 гг. снова возросла. Вместе с тем в США начался рост деловой активности, и в 2005 г. стоимость новых сделок секьюритизации автолизинга превысила 5,3 млрд долл., а в 2006 г. – 5,8 млрд долл. Изменившийся с отрицательного на положительный тренд роста рынка определялся увеличивающимися продажами автомобилей, спросом со стороны лизингополучателей, интересом лизингодателей к диверсификации источников финансирования лизинговых операций. Помимо этого были скорректированы подходы лизингодателей к определению остаточных стоимостей лизингового имущества. В результате улучшилось отношение инвесторов к эмиссии на основе секьюритизации автолизинга. После 2006 г. основными двигателями секьюритизации автолизинга были стабилизация остаточных стоимостей контрактов и более высокие процентные ставки. В 2009 г. объем эмиссий ценных бумаг, обеспеченных автолизингом, по оценкам Standard & Poor’s, составил 8 млрд долл. в большей части за счет эмиссий, проведенных в США концернами «Ford», «Volkswagen», «BMW», «Nissan» и «World Omni». Банкротство двух крупнейших производителей «General Motors Corp.» (GM) и «Chrysler LLC» не оказало сильного влияния на авторынок, поскольку было предано широкой огласке в СМИ в контексте активной финансовой поддержки правительства США при их реструктуризации, что способствовало поддержанию уверенности потребителей в этих брендах. Эмиссии, обеспеченные автолизингом, в первой половине 2010 г. оставались на уровне аналогичного периода 2009 г., а во второй половине 2010 г. рост немного замедлился. Вместе с тем общий тренд, несмотря на кризис, не ухудшился, что было обусловлено проводимыми в 2010 г. реформами, включая внедрение более строгих правил Комиссии по ценным бумагам и биржам по регулированию рынка ценных бумаг, обеспеченных активами.

Таким образом, если сложить за ряд лет показатели по новым сделкам секьюритизации автолизинга, приведенным выше, и лизинга оборудования из табл. 7.1, то окажется, что суммарно стоимость секьюритизации лизинговых активов увеличилась на 70 %. Это означает, что объемы секьюритизации автолизинга почти на треть меньше секьюритизации лизинга оборудования, что, как показала практика, обусловлено большей заинтересованностью инвесторов вкладываться в ценные бумаги, обеспеченные платежами договоров лизинга оборудования, предлагающие более высокую купонную доходность по сравнению с бумагами, эмитированными по сделкам автолизинга.

В Европе первый выпуск амортизируемых ценных бумаг, в основе которых лежали права требования по договорам автолизинга, по данным Х. П. Бэра, был осуществлен концерном «Volkswagen» в феврале 1996 г. Эта эмиссия потребовала большой подготовительной работы. В тесном сотрудничестве с группой Deutsche Bank и CS First Boston Effectenbank AG был секьюритизирован пул требований по 31833 договорам лизинга автомобилей, которые были заключены на территории Германии компанией «Volkswagen Leasing GmbH». Приобрел эти контракты «Volkswagen Car Lease № 1 Ltd.», выступивший SPV и учрежденный на острове Джерси. Это SPV выпустило ценные бумаги объемом 500 млн немецких марок, которые погашались за счет лизинговых платежей на условиях амортизируемого займа. Выплаты производились ежемесячно по 50 тыс. ценных бумаг номиналом 10 тыс. немецких марок и включали сумму основного долга и проценты на оставшуюся сумму долга. Эти бумаги обращались на франкфуртской фондовой бирже. Помимо предоставленного обеспечения, десятая часть эмиссии была застрахована от финансовых рисков. Затем в течение одиннадцати лет с участием «Volkswagen Car Lease» были осуществлены восемь проектов секьюритизации лизинговых активов «Volkswagen Leasing GmbH». Эмитировались бумаги по облигациям класса «А» на уровне рейтинга ААА, бумаги класса «В» оценивались как соответствующие «А+», «А». Перед кризисом, в 2007 г., объем секьюритизации по отношению к новому бизнесу лизингодателя составлял 30,4 %. В течение двух лет новые проекты были приостановлены. Сигналом выхода из кризиса послужили три сделки, проведенные в сентябре 2009 г. (VCL 11), марте 2010 г. (VCL Master SA) и сентябре 2010 г. (VCL 12). При этом из-за повышенной настороженности участников к возможным рискам по сделке «VCL 11» спред по бумагам класса «А» увеличился до 110 б.п., а по бумагам класса «В» – до 250 б.п. В следующей эмиссии спред сократился соответственно до 68 и 150 б.п. В конце марта 2011 г. была проведена новая сделка секьюритизации автолизинговых активов (VCL 13) на сумму 546,5 млн евро. В ходе эмиссии и размещения бумаг на рынке была выдержана тенденция на сокращение спреда: по бумагам класса «А» он был предусмотрен на уровне + 63 б.п., а по бумагам класса «В» в размере + 145 б.п. В этой сделке произошла продажа 85 тыс. лизинговых контрактов, а в предыдущей – 48 тыс. контрактов. Таким образом, общая сумма секьюритизации «Volkswagen Leasing GmbH» за 15-летний период (февраль 1996 г. – май 2011 г.) достигла 9421,5 млн евро, что составляет, в среднем, более чем по 628 млн евро в год.

Вернемся к хронологии континентальной истории секьюритизации. Европейские интернет-источники по секьюритизации ABS, в отличие от отдельных страновых и корпоративных баз данных, не отличаются пока системностью в публикации статистических материалов о лизинговых проектах. Вместе с тем собранная нами информация по ряду периодов позволяет составить общее представление о значимости этих сделок на континенте.

Так, в 1987–1996 гг. суммарный объем эмиссий по секьюритизированным сделкам в Европе составлял около 90 млрд долл. [Бэр, 2006, c. 433]. От этой суммы 13,2 %, т. е. 11,88 млрд долл., приходилось на лизинг. Несмотря на некоторые различия в оценках, можно сделать вывод, что ежегодные объемы новых сделок в конце 1990-х – 2000-е годы составляли более одного миллиарда долларов. Так, по данным «Dresdner Kleinwort Wasserstein», в Европе в 1998 г. было осуществлено две сделки секьюритизации лизингового оборудования на сумму 877 млн долл., в 1999 г. – 6 сделок на 2402 млн долл., в 2000 г. – 7 сделок на 1435 млн долл., до середины 2001 г. – 3 сделки на 1729 млн долл. [Hyatt, 2001], т. е. за 40 месяцев проведено 18 операций на сумму в 6443 млрд долл. По данным, опубликованным на сайте Securities Industry and Financial Markets Association и European Securitisation Forum, общая сумма новых сделок секьюритизации лизинговых активов в Европе составляла: в 2005 г. 8,2 млрд евро; в 2006 г. – около 6 млрд евро; незадолго до начала кризиса, в I квартале 2007 г. – 1,7 млрд евро; а три года спустя, когда наметилась тенденция выхода из кризиса, в I квартале 2010 г. – 1,24 млрд евро.

В конце первого десятилетия XXI в. наиболее развитым на континенте и вторым в мире стал рынок секьюритизации лизинговых активов Италии. Среднегодовые показатели здесь уступали США в 1,7 раза. По сравнению со всеми другими странами этот разрыв можно признать минимальным. Однако в отдельные годы (2002, 2004 гг. и особенно в 2008 г.) активность проводимых сделок секьюритизации лизинговых активов в Италии была даже выше, чем в США. Правда, здесь требуется большая осторожность при сравнении, так как в статистику США включаются данные по лизингу оборудования, а в Италии чаще включают данные не только по оборудованию, но и по автотранспорту и недвижимости.

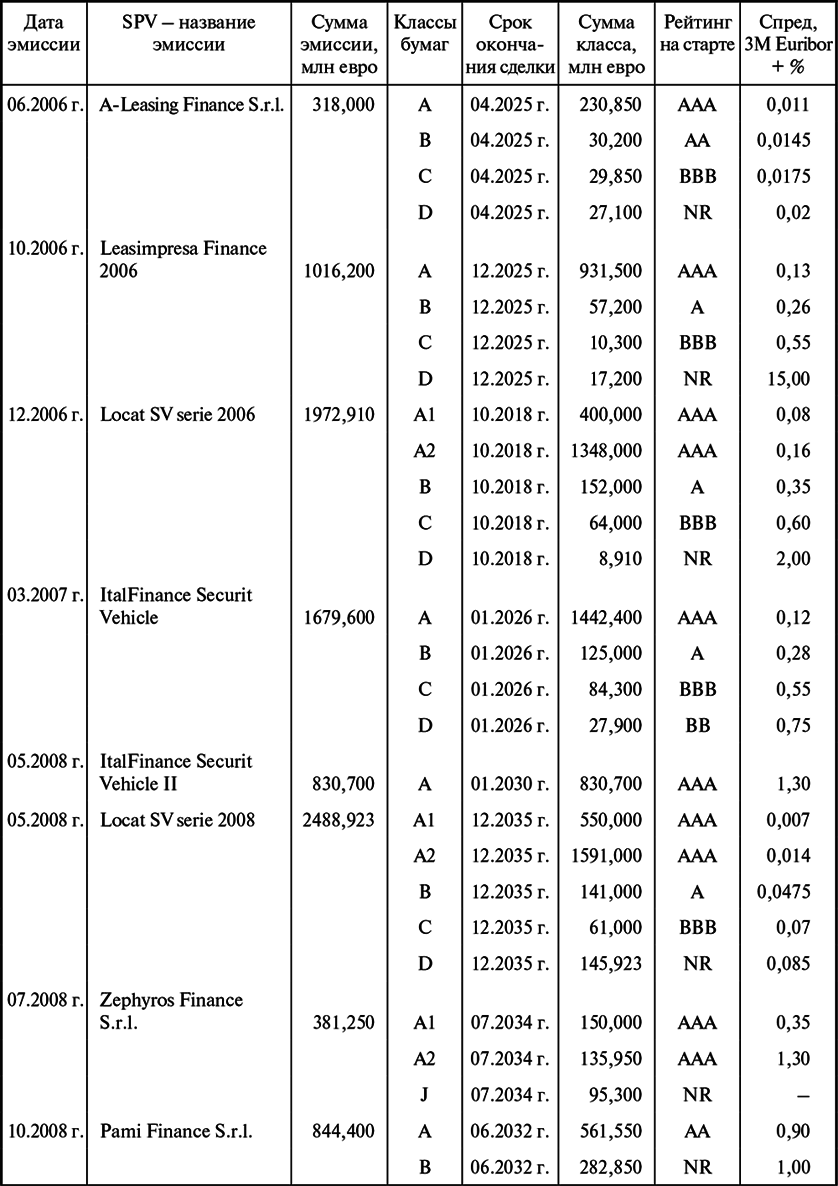

В Италии секьюритизация позволяла многим лизингодателям, у которых кредитный рейтинг как заемщика был не столь высокого уровня, получить доступ к долгосрочному финансированию по конкурентоспособным ставкам.

Наиболее крупным организатором сделок в Италии выступает расположенная близ города Тревизо компания «Securitisation Service, S.p.A.». На основе ее данных, а также публикации профессора Университета Бари (Италия) Джованни Ферри «Секьюритизация кредитов. Преимущества для банков и доступ на финансовые рынки для итальянских компаний» в реферативном журнале «Исследования и комментарии по экономике» [Ferri, 1998], материалов компании «Zenith Service», данных, опубликованных на интернет-сайтах ряда SPV, нам удалось обобщить и систематизировать информацию о 72 сделках за период с 1990 по 2011 гг. на сумму почти в 60 млрд евро (см. Приложение, табл. П16).

Отметим ряд особенностей, которые были присущи сделкам секьюритизации лизинговых активов в Италии.

1. Привлечение денежных средств осуществляется, как правило, посредством проведения сделок в режиме классической секьюритизации, т. е. с учетом действительной продажи лизингодателями контрактов и покупки их SPV.

2. По всем сделкам в качестве SPV выступают зарегистрированные в Италии компании. Данному обстоятельству способствовало принятие национального законодательного акта от 4 апреля 1999 г. № 130, регулирующего сделки секьюритизации. В этом законе закреплен ряд интересных норм. В частности, предусмотрено, что держатели ценных бумаг ABS, не являющиеся резидентами Италии, при определенных условиях освобождаются от налога на доход при выплате им процентов. SPV контролируются Банком Италии и предоставляют ему информацию о проводимых сделках. До принятия национального законодательного акта в качестве SPV выступали компании, действующие под юрисдикцией других стран, т. е. использовался механизм, аналогичный тому, который применялся по нескольким сделкам с участием российских компаний.

3. Ценные бумаги, эмитированные по сделкам секьюритизации, имели высокое качество и большой удельный вес «Double A» и «Triple A», по оценкам рейтинговых агентств Moody’s, Fitch, Standard&Poor’s. Однако с началом финансового кризиса ситуация стала меняться. Удельные показатели значений бумаг с очень высокими рейтинговыми характеристиками несколько сократились.

По данным компании «Moody’s Investors Service» и аналитика Кристины Питтелли, в течение 2008 г. просрочки по выплатам по ценным бумагам секьюритизированных лизинговых активов выросли с 2,3 до 4,7 %, а дефолты по облигационным выпускам увеличились с 0,3 до 1,5 % [More Trouble Expected… 2009]. Несмотря на это обстоятельство, примеров пересмотра рейтингов ценных бумаг, находящихся в обороте в рамках сделок секьюритизации лизинговых активов, было немного. Так, «Securitisation Service, S.p.A.» сообщает только о пяти примерах пересмотра оценок агентств, проведенных в течение второй половины 2007 г. и 2008 г., и лишь два из них связаны с незначительным понижением рейтингов.

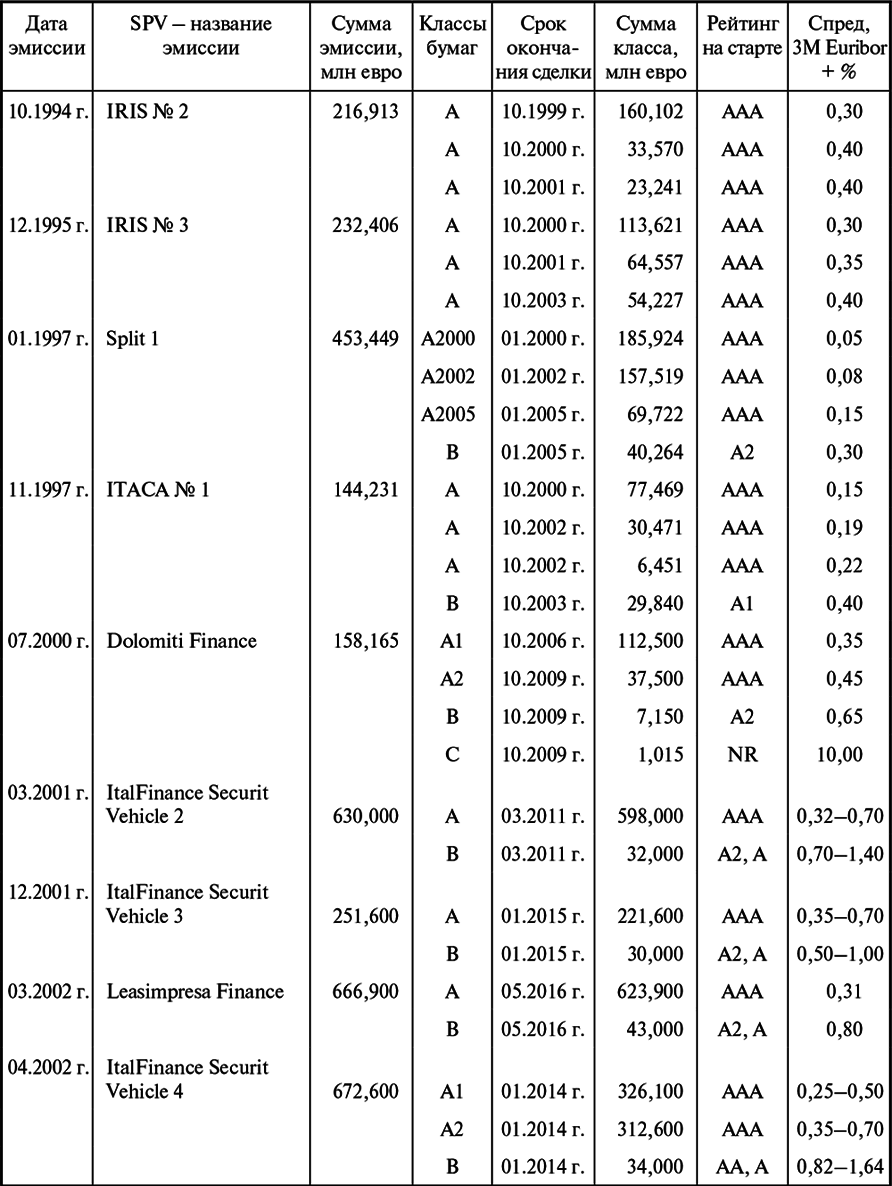

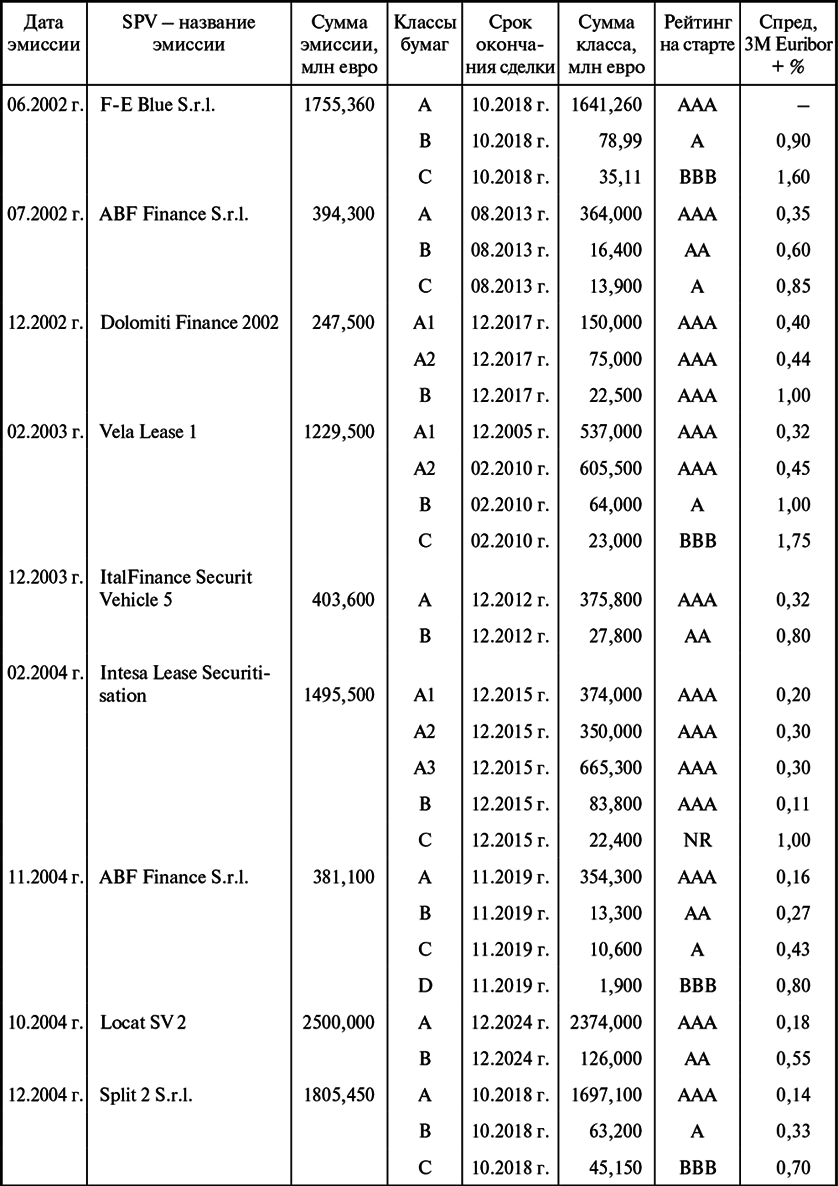

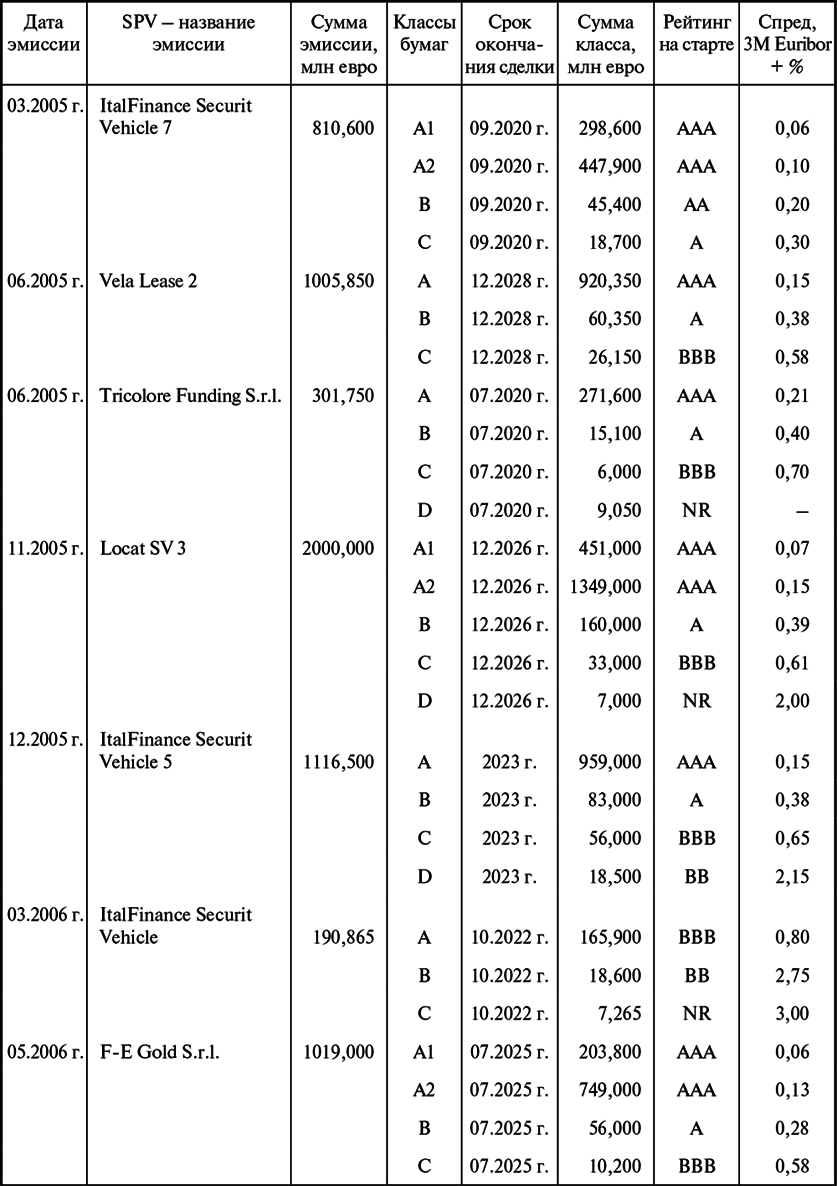

Таблица 7.2

Рейтинги и спреды по сделкам секьюритизации лизинговых активов в Италии в 1994–2011 гг.

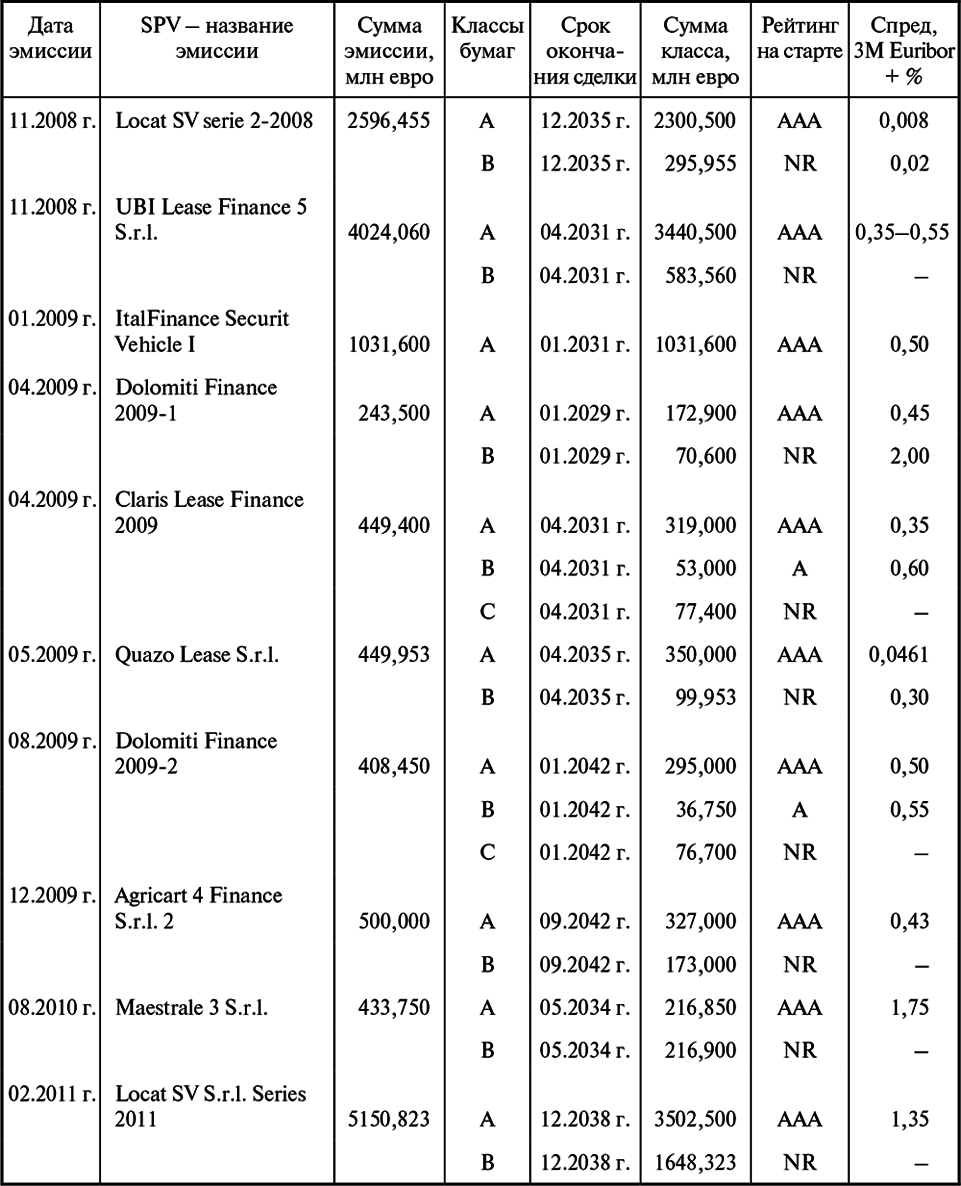

4. Ежегодно в стране заключалось до десяти сделок секьюритизации, пулы из контрактов которых находились в интервале от 144,2 до 5150,8 млн евро, а их средняя стоимость составляла 828,1 млн евро. Почти половина от количества всех проектов располагается в интервале до 500 млн евро. Вместе с тем в стоимостном выражении эти сделки составляют немногим более 16 %. На шесть наиболее крупных проектов приходится почти треть стоимости всей секьюритизации лизинговых активов в этой стране.

Таблица 7.3

Структура сделок секьюритизации лизинговых активов в Италии в 1994–2011 гг.

* Включая одну сделку на сумму 433,75 млн евро, начавшуюся в 2010 г., и одну сделку на сумму 5150,8 млн евро, начавшуюся в феврале 2011 г.

Масштабы проводимых операций таковы, что в проектах нередко участвуют не один, а сразу несколько лизингодателей. Например, в сделке на сумму в 830,7 млн евро, которая началась в 2008 г., в качестве оригинаторов выступали известные лизинговые компании «Banca Italease», «Mercantile Leasing», «Italease Network».

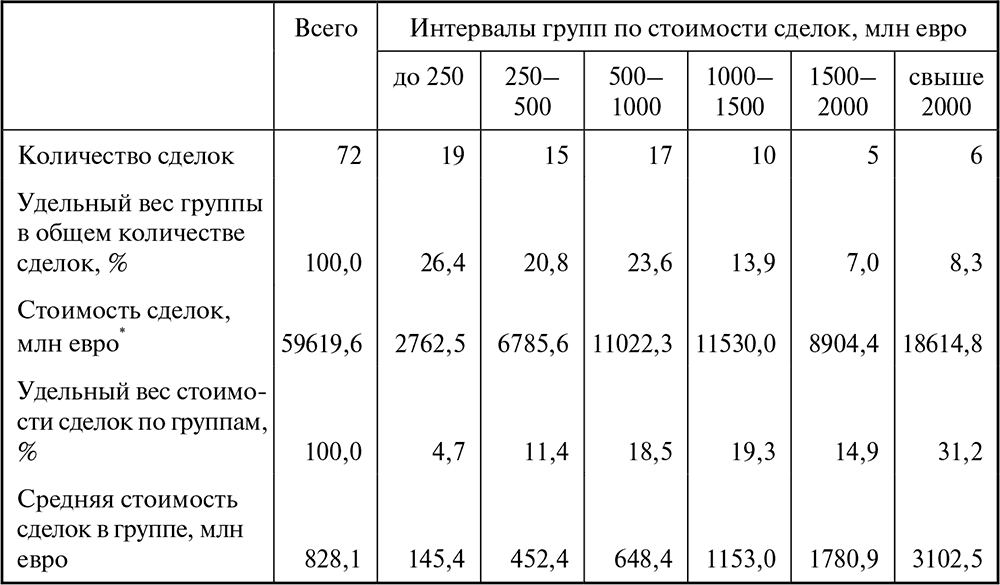

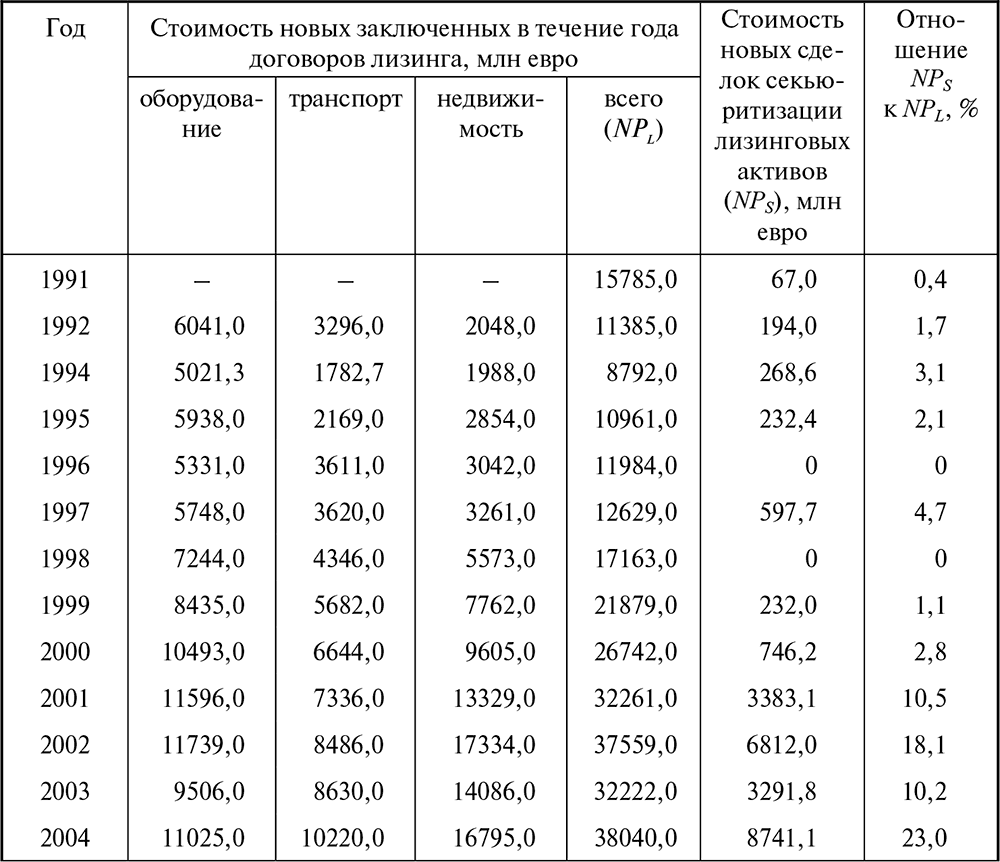

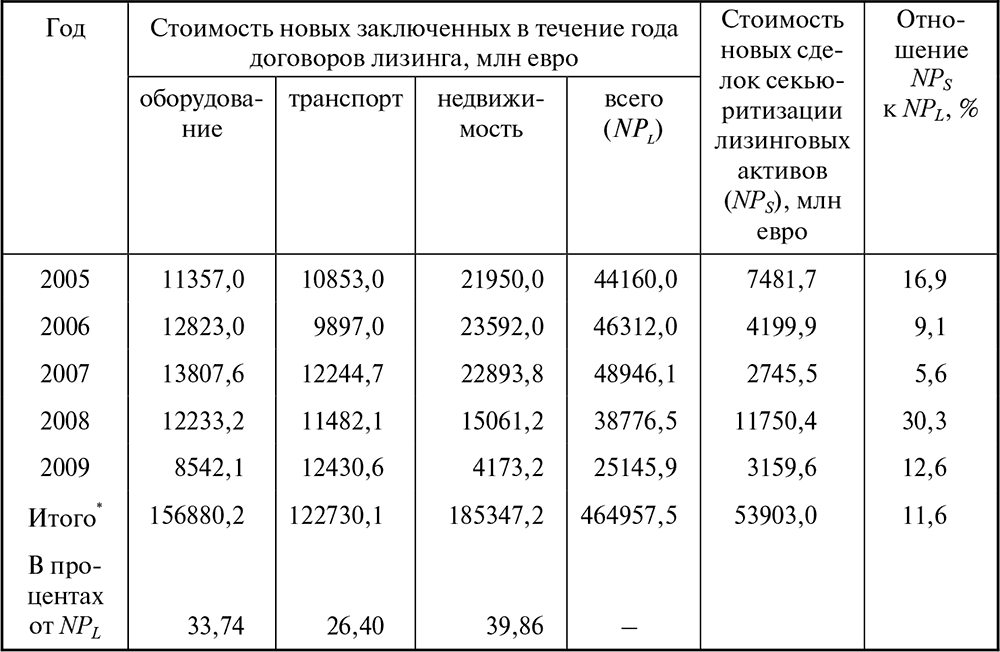

5. В отдельные периоды (2004, 2008 гг.) от 23,0 до 30,3 % от стоимости нового лизингового бизнеса в стране покрывались сделками секьюритиза-ции (отношение NPS к NPL в табл. 7.4). При этом усредненный показатель равнялся 11,6 %. Данные в таблице и соответствующие расчеты осуществлялись в ценах текущих лет, а в 1990-е годы – с пересчетом лир и экю в евро.

С учетом того, что в среднем контрактная стоимость договоров лизинга за семилетний период соответствует удорожанию за счет «накрутки» лизингового процента примерно на треть, а усредненная величина авансового платежа составляет 15 % от первоначальной стоимости передаваемого в лизинг имущества, то можно рассчитать, что потребовавшееся лизинговым компаниям финансирование за весь рассматриваемый период составило:

453572,5 млн евро: 1,3333: 1,15 = 295815,5 млн евро.

Если соотнести объемы секьюритизации лизинговых активов с полученным результатом, то получится, что вырученные от секьюритизации денежные средства составляют 16,0 % от совокупного объема финансирования новых лизинговых договоров в Италии.

Таблица 7.4

Соотношение стоимости новых договоров лизинга и секьюритизации лизинговых активов в Италии в 1991–2009 гг.

* По данным за 1992, 1994–2009 гг.

6. Предметами секьюритизации выступали лизинговые контракты с различными видами имущества. Эволюция сделок ABS лизинговых активов в Италии, по данным рейтингового агентства Standard&Poor’s, была следующей: в 1999 г. недвижимость составляла 80 %, оборудование – 12 %, автотранспорт – 8 %, а к 2007 г. удельный вес недвижимости сократился до 25 %, доля оборудования выросла до 60 %, автотранспорта – 15 %. Однако эти статистические данные требуют критической оценки. Дело в том, что полученные показатели никак не отражают масштабности сделок секьюритизации. Необходимо учесть, что диапазон колебаний составлял от нуля до 8759 млн евро. Поэтому более объективными представляются данные по сделкам, на которые приходилась примерно половина оставшейся задолженности по всем находившимся в обращении ценным бумагам, а не только по объемам новых эмиссий. Они показывают, что доля недвижимости при секьюритизации была на уровне 57 %, оборудования – 26 %, транспортных средств – 17 % [Frascella, Mascari, Nobili, 2006].

Информация, аккумулированная в табл. 7.4, свидетельствует о том, что по всем ежегодно заключенным в течение 16 лет новым договорам лизинга в Италии на долю недвижимости приходится 40,4 %, на оборудование – 33,3 %, а на транспортные средства – 26,3 %. Превышение удельных весов недвижимости в структуре секьюритизации над аналогичным имуществом в новых лизинговых договорах обусловлено тем, что эти активы более привлекательны для секьюритизации ввиду их ликвидности и продолжительности денежных потоков.

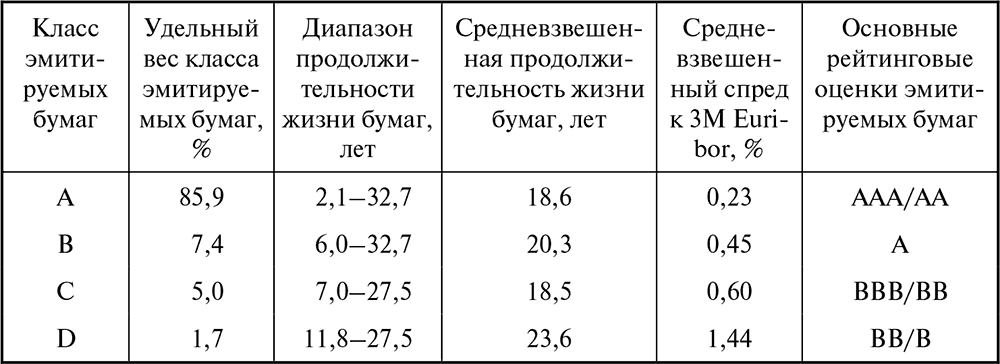

7. Проведенный нами анализ позволил определить основные параметры сделок секьюритизации лизинговых активов, сводная информация о которых, представленная в табл. 7.5, может оказаться полезной при проектировании сделок на российском лизинговом рынке. Наибольший объем траншей приходится на бумаги класса А и составляет почти 86 % от суммы всех эмиссий.

Таблица 7.5

Основные параметры секьюритизации лизинговых активов в Италии в 1994–2009 гг.

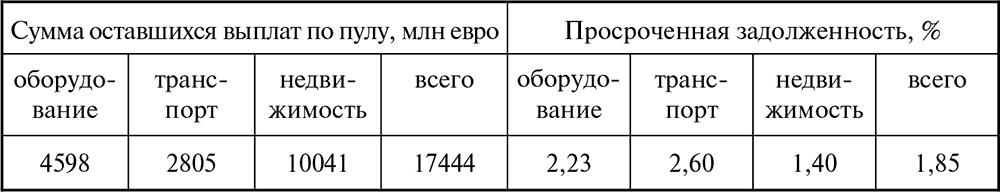

8. Нами были рассмотрены результаты исследования итальянского рынка Lease ABS [Frascella, Mascari, Nobili, 2006] по поводу исполнения 24 сделок секьюритизации лизинговых активов в Италии (табл. 7.6). Сумма оставшихся к исполнению обязательств по облигациям равнялась 17,5 млрд евро, а общий объем эмиссий по этим сделкам составил 21,5 млрд евро. Это около половины от стоимости находившихся в обращении бумаг. То есть на момент оценки было погашено задолженности на 4 млрд евро и оставшийся долг составлял 81,3 %.

Все рассматриваемые сделки представляли собой пулы лизинговых контрактов с недвижимостью, оборудованием и транспортными средствами. Проведенные расчеты позволили определить соотношение неплатежей по обязательствам, по которым наступил предусмотренный договором срок, и суммы оставшихся выплат по бумагам ABS. Примечательно, что все сделки, за исключением только одной, были представлены пулами активов. Соответственно расчет осуществлялся на основе средневзвешенных показателей по стоимости по совокупному пулу каждого SPV.

Таблица 7.6

Исполнение сделок секьюритизации лизинговых активов в Италии

Таким образом, в целом на момент оценки вся просроченная задолженность по ценным бумагам достигала 322 млн евро, т. е. 1,85 % от величины оставшихся выплат или 1,50 % от суммы всех проведенных эмиссий.

Как показал итальянский опыт, на ранних стадиях реализации проектов секьюритизации лизинговых активов дефолты происходят достаточно редко. Наиболее типичными (пиковыми) периодами нарушения обязательств по этим сделкам становились 8–10-е кварталы хождения бумаг. Следует иметь в виду, что большие обороты сделок секьюритизации, связанные с покупкой лизинговых портфелей, и имеющегося по ним обеспечения, могут оказывать влияние на исполнение обязательств. Это обусловлено тем, что следствием возрастания объемов, как правило, становится расширение круга потенциальных дефолтов. Однако здесь важен анализ структуры активов. Так, сделки с недвижимостью в основном более крупные и более продолжительные по срокам, а показатель неисполнительности лизингополучателей по ним меньше, чем по оборудованию и транспорту.

Одним из ключевых вопросов секьюритизации является использование механизмов повышения надежности, в частности, страхование финансовых рисков. Применение этого механизма приводит к росту затрат страхователя. Вместе с тем его использование может привести к расширению круга потенциальных инвесторов, что, в свою очередь, даст снижение ставки по купонами, и тогда, частично или полностью, расходы на страховщиков окупятся. Здесь важна размерность затрат. Напомню, что, по данным Х. П. Бэра, гарантии специализированного страховщика составляют 12–60 б.п. на объем эмиссии [Бэр, 2006, c. 247].

Для сравнения, в России тарифы страхования финансовых рисков, включающих страхование риска окончательной неплатежеспособности (банкротства) лизингополучателя, страхование риска несоблюдения лизингополучателем договорных обязательств по уплате лизинговых платежей, страхование потерь дохода (прибыли) лизингополучателя, возникающих вследствие вынужденных перерывов в производстве из-за гибели (порчи) застрахованного имущества, находятся на уровне 170–270 б.п. Тариф страхования здесь зависит от набора рисков, периода ожидания, размера безусловной франшизы и лимита ответственности. Убыток рассчитывается как сумма задолженности по лизинговому контракту на момент наступления страхового случая за вычетом безусловной франшизы. Полагаю, что при проведении секьюритизации эти показатели могут заметно уменьшиться, поскольку в проектах используются несколько механизмов защиты от возможных рисков.

Самая крупная сделка секьюритизации лизинговых активов для Италии, Европы и мира началась в феврале 2011 г., а завершение ее предусмотрено в декабре 2038 г. В качестве оригинатора выступил один из крупнейших лизингодателей страны «UniCredit Leasing S.p.A.», а функцию SPV будет выполнять «Locat SV S.r.l.». При эмиссии облигаций в обращение поступили бумаги класса «A» (качество «AAA», спред 1,35 % к 3 month Eurbor) на 3502,5 млн евро. Также были выпущены бумаги класса «B» (без рейтинга, спред – 2 %) на 1648,323 млн евро. Итого по двум классам бумаг – 5150,8 млн евро. Сделка многопрофильная, так как включенные в нее 67732 лизинговых контракта представлены следующим образом: автолизинг – 16 %; оборудование – 29 %; недвижимость – 43 %; суда – 12 %. Все контракты реализуются в различных регионах Италии. Полагаю, что проведение этой сделки является наиболее убедительным фактом наметившегося процесса выхода лизингового бизнеса этой страны из кризиса.

Назад: 7 глава. Мировые рынки секьюритизации

Дальше: 7.2. Опыт секьюритизации лизинговых активов в России