Книга: Экономическая теория. Полный курс МВА

Назад: Глава 14 Безработица

Дальше: Глава 16 Потребление, сбережения, инвестиции

Глава 15

Инфляция

Печатание денег есть форма налогообложения, уклониться от которой труднее всего и которая вместе с тем доступна для самого слабого правительства, даже если оно ни на что больше не способно.Джон М. Кейнс, английский экономист

• Понятие инфляции и ее виды

• Сеньораж и инфляционный налог

• Инфляция и безработица: кривая Филлипса

• Последствия инфляции

• Антиинфляционная политика правительства

Инфляция как общемировая экономическая проблема наиболее остро стала проявляться в XX в. после отказа от золотого стандарта и распространения инфляционного способа финансирования государственных расходов.

Во всех развитых странах на протяжении XX в. цены повышались. Инфляция захватила развивающиеся страны, многие из которых пережили всплески гиперинфляции. Переход к рыночной экономике ряда стран в конце XX в. вызвал сильные инфляционные тенденции и в этих странах. Актуальной стала проблема инфляции и для России.

Все это вызывает острую необходимость анализа инфляционных процессов, а также возможных вариантов осуществления антиинфляционной политики.

15.1. Понятие инфляции и ее виды

Инфляция – это рост общего уровня цен в стране.

В данном определении следует обратить внимание на слово «общего». Важно иметь в виду, что когда мы говорим об инфляции, нас интересует не рост цен на товары или услуги на каких-либо отдельно взятых рынках, а именно общий рост уровня цен.

Инфляция сопровождается обесценением денежной единицы, но это не только денежное явление. Инфляция связана с нарушением равновесного состояния на реальном или на денежном рынке, с психологическими особенностями поведения людей, с политическими причинами и т. п., т. е. инфляцию всегда нужно рассматривать как достаточно сложное, многофакторное явление.

Инфляция бывает очень разной по своему проявлению, динамике развития, поэтому выделяют различные виды инфляции.

Прежде всего важно рассмотреть разновидности инфляции по темпам.

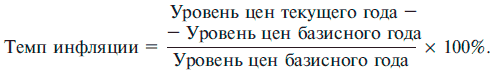

Темп инфляции определяется по формуле:

При этом для определения уровня цен в текущем и базисном году используют ценовые индексы, рассмотренные в гл. 11. Наиболее часто используют дефлятор ВВП или индекс потребительских цен.

Измерив темп инфляции, можно отнести ее к одной из трех разновидностей. Итак, по темпам инфляция бывает трех видов:

• умеренная (темп до 10 % в год);

• галопирующая (темп от 10 до 200 % в год);

• гиперинфляция (темп свыше 200 % в год).

Такое деление весьма условно, так как конкретная оценка степени инфляции зависит от той ситуации, которая складывается в рассматриваемой стране. В частности, есть много критериев гиперинфляции. Например, американский экономист Кейган представляет свой критерий гиперинфляции: 13 000 % в год. Поэтому тому или иному виду инфляции обычно принято давать экономическую характеристику.

Умеренная (ползучая) инфляция – это такая инфляция, при которой сохраняется ценность денег, контракты заключаются в номинальных ценах, низки спекулятивные ожидания на денежном рынке.Галопирующая инфляция – это такая инфляция, при которой деньги начинают терять свою ценность, а экономические агенты стремятся их переводить в товарные ценности, происходит интенсивная индексация доходов, цен контрактов, нарастают спекулятивные тенденции и инфляционные ожидания.Гиперинфляция – это такая инфляция, когда в экономике наблюдается «бегство от денег» в реальные ценности, деньги полностью теряют свою ценность, происходит крах существующей денежной системы. В период гиперинфляции темп инфляции может исчисляться тысячами процентов.

Иногда для измерения степени развития инфляционных процессов используют правило величины 70. С его помощью можно подсчитать, через сколько лет произойдет удвоение уровня цен. Для этого необходимо число 70 разделить на показатель инфляции. Например, если инфляция составляет 10 %, то удвоение уровня цен произойдет через 7 лет.

Это правило помогает при составлении некоторых макроэкономических прогнозов, дает возможность быстро оценить степень раскручивания инфляционных тенденций.

Помимо деления инфляции по темпам ее развития на три разновидности, существуют и другие критерии классификации инфляции.

По форме проявления инфляцию делят на два вида:

• открытая инфляция;

• подавленная инфляция.

Открытая инфляция – это такая инфляция, которая выражается в видимом росте уровня цен.

Обычно данные по открытой инфляции приводят различные статистические источники, на эту инфляцию ориентируются экономические агенты в своих прогнозах.

Подавленная инфляция – это ситуация, когда цены формально не меняются в силу того, что кто-то поддерживает их на уровне ниже рыночного (обычно их поддерживает государство), но при этом инфляция проявляется в отклонении цен «теневого» сектора экономики от официального, в наличии дефицита, в формировании системы перераспределения товаров, в ухудшении качества товаров и услуг.

По критерию отношения экономических агентов к инфляции ее можно разделить на два вида:

• ожидаемая;

• неожиданная.

Ожидаемая инфляция возникает тогда, когда экономические агенты осознают, что уровень цен растет каждый год с определенной динамикой.

Понимая, что цены растут, экономические агенты начинают закладывать свои инфляционные ожидания в расчеты при формировании цен и заработной платы и таким образом формируются устойчивые инфляционные ожидания, являющиеся дополнительным стимулом для роста уровня цен. Инфляционные ожидания, усиливая инфляцию, придают ей инерционный характер.

Неожиданная инфляция – это внезапный скачок цен, который с точки зрения экономических субъектов является непредсказуемым.

В условиях неожиданной инфляции может сложиться ситуация, когда экономические субъекты начинают несколько снижать свои расходы, рассчитывая, что этот скачок цен носит временный характер, и тогда в результате сокращения платежеспособного спроса цены действительно немного понизятся. Это получило название эффекта Пигу. Однако его возникновение возможно только в странах с относительно низкими устойчивыми темпами инфляции, причем в структуре расходов должны преобладать такие блага, потребление которых можно отложить во времени.

В масштабах национальной экономики инфляционные ожидания обычно оказываются сильнее эффекта Пигу.

Инфляцию можно также классифицировать в зависимости от тех источников, которые ее вызывают. Дело в том, что инфляция – это одно из проявлений макроэкономической нестабильности, т. е. наблюдается нарушение равенства между спросом и предложением, которое превращается в неравенство вида AD > AS. Возникает вопрос: почему наблюдается превышение спроса над предложением? Потому, что увеличился совокупный спрос, или потому, что сократилось совокупное предложение?

Итак, инфляция бывает двух видов:

• инфляция спроса;

• инфляция предложения.

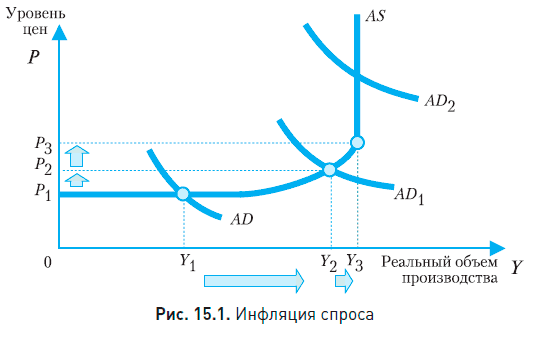

Если причины дисбаланса находятся на стороне совокупного спроса, такую инфляцию называют инфляцией спроса. Ее можно представить графически (рис. 15.1).

На графике видно, что кривая совокупного спроса смещается вправо на промежуточном и вертикальном участках, имеет место рост общего уровня цен, который, однако, на промежуточном отрезке сопровождается ростом реального объема производства, т. е. инфляция спроса может быть положительным явлением, если только темпы роста цен сопоставимы с темпами роста производства. На вертикальном участке развивается инфляция без увеличения реального объема производства.

Что может вызывать инфляцию спроса? Те же причины, которые вызывают смещение кривой совокупного спроса вправо (они были рассмотрены в гл. 12).

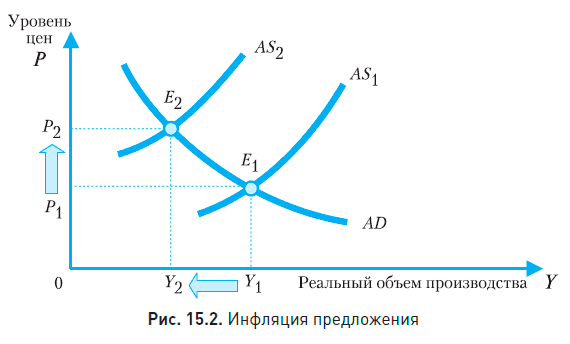

Если причины дисбаланса находятся на стороне совокупного предложения, то такая инфляция называется инфляцией предложения. Ее еще называют инфляцией издержек, инфляцией затрат, или стагфляцией. Графически инфляцию предложения можно представить так, как это показно на рис. 15.2.

На графике видно, что кривая совокупного предложения смещается влево, и этот сдвиг вызывает рост цен при сокращении реального объема производства, т. е. инфляция предложения – явление сугубо отрицательное.

Инфляцию предложения вызывают те причины, которые способствовали смещению кривой совокупного предложения влево. Они были рассмотрены в гл. 12.

Следует отметить, что при инфляции предложения рост цен наступает раньше роста денежной массы, что отличает ее от инфляции спроса. Растет стоимость сделок, в результате чего увеличивается спрос на деньги, а следовательно, государство увеличивает объем денежной массы.

На практике оба типа инфляции тесно взаимосвязаны, и в экономике одновременно присутствуют причины, вызывающие и инфляцию спроса, и инфляцию предложения.

Наконец, при анализе источников инфляции, ее объяснении различают монетарные и немонетарные источники инфляции, а соответственно, монетарные и немонетарные концепции инфляции.

Монетарные концепции инфляции объясняют инфляцию как чисто денежное явление. Перенасыщение экономики избыточной денежной массой – типичное проявление инфляционных тенденций.

Немонетарные концепции инфляции рассматривают другие ее причины, напрямую не связанные с денежными вопросами, а именно:

• монополизм на рынках основных благ;

• неблагоприятная структура экономики (завышение цен как следствие недостаточного производства жизненно необходимых благ);

• непродуманная политика правительства и т. п.

Очевидно, что монетарные и немонетарные причины инфляции тесно взаимосвязаны, поэтому инфляцию следует анализировать в комплексе, стараясь принимать во внимание все возможные источники ее появления и развития.

15.2. Сеньораж и инфляционный налог

При анализе такого явления, как инфляция, следует отметить ту роль, которую играет в развитии инфляционных процессов увеличение бюджетного дефицита. Как правило, в странах, накопивших большой бюджетный дефицит, наблюдаются высокие темпы инфляции. Это в первую очередь связано с инфляционным способом покрытия бюджетного дефицита как одним из вариантов его урегулирования. Несмотря на критику этого способа покрытия бюджетного дефицита со стороны многих экономистов, он остается весьма распространенным в практике экономической политики. С его помощью государство получает своеобразный доход, называемый сеньоражем.

Сеньораж (seniorage, SE) обычно определяют как доход, получаемый государством в результате печатания денег.

Название «сеньораж» происходит от слова «сеньор»: в эпоху Средневековья в европейских странах феодалы-сеньоры имели право чеканить монету на той территории, которая им принадлежала.

Как известно, издержки печатания денег ничтожно малы по сравнению со стоимостью товаров и услуг, которые можно приобрести на выпущенные банкноты. Таким образом, в руках государства оказывается рычаг пополнения доходной части бюджета, который в случае необходимости можно использовать достаточно легко.

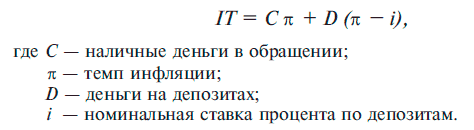

Сеньораж – доход государства. Логично возникает вопрос: кто оплачивает сеньораж? Он оплачивается населением, поскольку оно вследствие инфляции, делающей население беднее, может приобретать меньше товаров и услуг. Таким образом, население платит инфляционный налог (inflation tax, IT), ставка которого равна темпу инфляции. Инфляционный налог рассчитывается по формуле

Например, наличность составляет 1000 у.е., депозиты – 3000 у.е., темп инфляции – 10 %, номинальная ставка процента по депозитам – 12 %. Тогда инфляционный налог равен

Таким образом, та часть средств, которая хранится в наличном виде, обесценивается в результате инфляции в полном объеме. Те же средства, которые находятся на депозитах, обесцениваются не так быстро, так как уплачиваемый процент может частично или полностью компенсировать инфляционные потери.

При определенных условиях (в ситуации умеренной инфляции) сеньораж равен инфляционному налогу: SE = IT.

Могут ли сеньораж и инфляционный налог не совпадать?

Может ли инфляционный налог быть больше сеньоража? Да, например, в условиях галопирующей и гиперинфляции, когда инфляционные тенденции развиваются быстрее темпов увеличения денежной массы за счет роста скорости обращения денег.

Может ли сеньораж быть больше инфляционного налога? Да, может в условиях дефляции. Однако можно привести и более интересный пример, связанный с валютными изменениями.

Рассмотрим ситуацию, в которой для простоты примем условие, что инфляция равна нулю. Если при этом в стране растет спрос на национальную валюту и все экономические агенты начинают избавляться от иностранной валюты, государство имеет возможность получать сеньораж, обменивая национальные денежные единицы на иностранные. Кто в этом случае платит инфляционный налог? Все те страны, чья валюта обесценивается по отношению к валюте рассматриваемой страны.

Таким образом, есть ситуации, когда сеньораж и инфляционный налог могут не совпадать.

15.3. Инфляция и безработица: кривая Филлипса

Один из наиболее известных способов исследования инфляции с помощью анализа роста заработной платы предложил английский экономист О. Филлипс. Он изучил статистические данные, касающиеся денежной зарплаты и безработицы в Великобритании более чем за сто лет, и обнаружил между ними четко прослеживаемую связь, которую описал в своей работе «Соотношение между безработицей и степенью изменения денежной заработной платы в Великобритании, 1862–1957», опубликованной в 1958 г. В этой работе было показано, что заработная плата имеет тенденцию к росту тогда, когда безработица относительно низка, и наоборот, заработная плата имеет тенденцию к снижению, когда безработица высокая. Это происходит в силу того, что в условиях высокой безработицы работники менее активно требуют повышения заработной платы, а наниматели менее охотно идут на уступки, в то время как в условиях низкой безработицы активность работников выше, а наниматели в большей степени склонны уступать их требованиям.

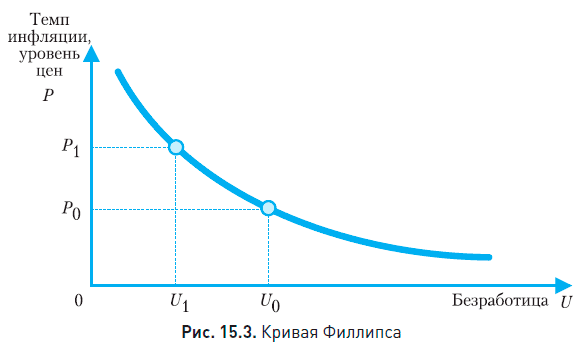

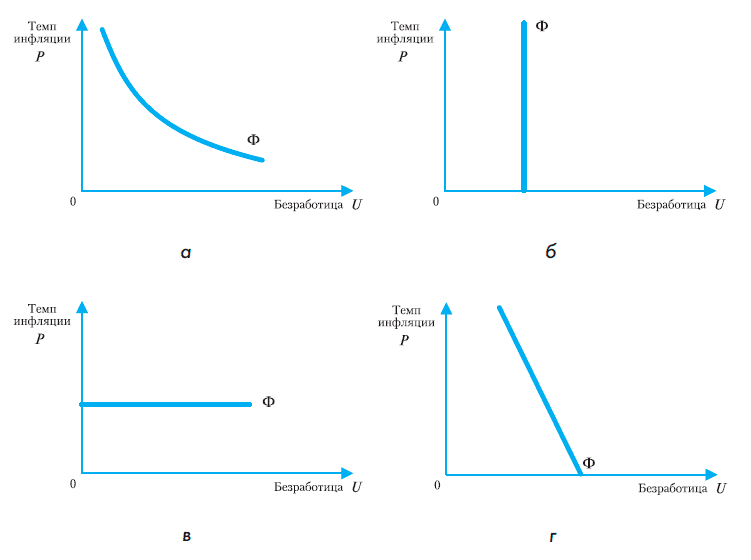

Полученные выводы были представлены графически (рис. 15.3). Кривая, которая получила название кривой Филлипса, отражает альтернативу между инфляцией и безработицей.

На графике видно, что понижение уровня безработицы от U0 до U1 приводит к росту уровня цен от Р0 до Р1.

Следует отметить, что кривая Филлипса – это зеркальное отражение кривой совокупного предложения. По вертикальной оси и для построения кривой Филлипса, и для построения кривой совокупного предложения откладывают уровень цен, по горизонтальной же оси для построения кривой Филлипса – безработицу, а для построения кривой предложения – обратный показатель – занятость.

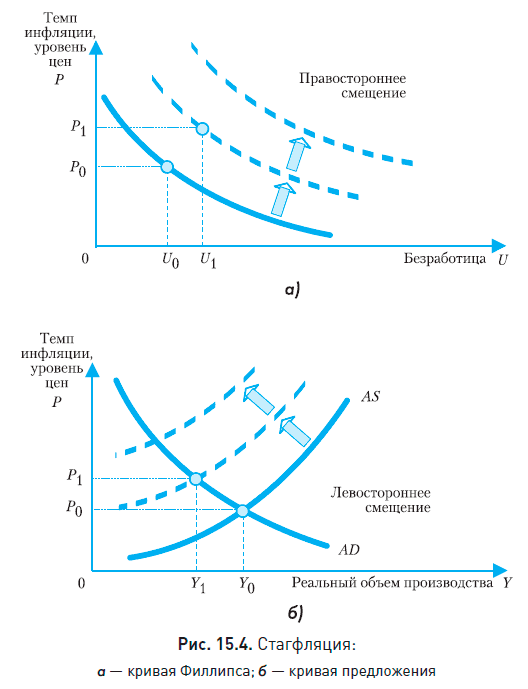

Экономическая альтернатива инфляции и безработицы подтверждалась на практике до начала 1970-х гг. Однако затем началось одновременное сосуществование инфляции и безработицы – отрицательное явление, получившее название стагфляции: одновременные стагнация в производстве и инфляция в денежной сфере. По сути дела, стагфляция – это другое название уже рассмотренной в данной главе инфляции предложения, или инфляции издержек. Явление стагфляции графически можно проиллюстрировать двояко: либо правосторонним смещением кривой Филлипса (рис. 15.4, а), либо левосторонним смещением кривой совокупного предложения (рис. 15.4 а, б).

Перечислим основные причины стагфляции в США в начале 1970-х гг.:

• повышение странами ОПЕК цен на нефть;

• понижение курса доллара, т. е. рост стоимости импорта;

• либерализация цен после 1974 г.;

• дефицит в сельскохозяйственной области;

• нарастание инфляции и, как следствие, – инфляционных ожиданий.

Аналогичные причины могут вызывать стагфляцию в других странах, провоцируя рост цен и падение темпов роста производства.

Учитывая возможность проявления стагфляции, можно поставить под сомнение «непогрешимость» кривой Филлипса. Действительно ли существует обратная связь между инфляцией и безработицей?

При ответе на этот вопрос следует учитывать, о каком периоде времени идет речь – краткосрочном или долгосрочном.

В краткосрочном периоде кривая Филлипса отражает те закономерности, которые были рассмотрены, т. е. на ней может быть верно проиллюстрирована альтернатива между инфляцией и безработицей.

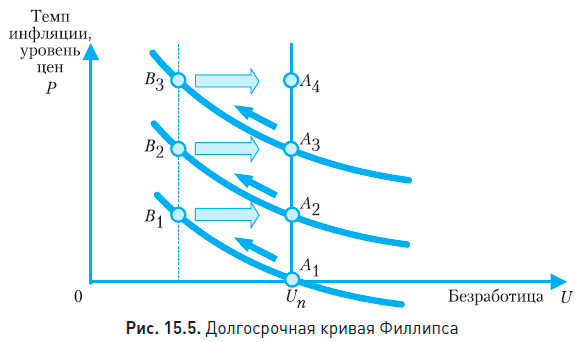

Так, если правительство ставит задачу сократить безработицу, эта задача может быть решена в краткосрочном периоде, но за счет осуществления стимулирующей политики, в том числе кредитно-денежной политики, т. е. за счет инфляции (рис. 15.5) происходит перемещение из точки A1 в точку В1.

Однако в долгосрочном периоде действует следующая цепочка событий, заставляющих иначе посмотреть на кривую Филлипса:

• после того как цены выросли в результате инфляции, рабочие начинают осознавать, что их реальные доходы падают;

• рабочие требуют увеличить заработную плату и продолжают выдвигать эти требования до тех пор, пока номинальная заработная плата не достигнет такого уровня, что реальная заработная плата восстановится до исходного уровня;

• как только реальная заработная плата вернется к своему доинфляционному уровню, наниматели, для которых заработная плата – это издержки, сокращают наем до исходного уровня (перемещение из точки В1 в точку А2); происходит переход на новую краткосрочную кривую Филлипса;

• теперь правительство, стремясь все-таки понизить уровень безработицы, опять проводит стимулирующую политику, и вся ситуация вновь повторяется.

Итак, безработица всегда возвращается к исходному уровню, обозначенному на графике Un, т. е. к естественному уровню безработицы. А кривая Филлипса в долгосрочном периоде приобретает вертикальный характер подобно тому, как и кривая совокупного предложения в долгосрочном периоде становится вертикальной линией.

Описывая, как происходит возврат безработицы к исходному уровню, мы тем самым описали теорию адаптивных ожиданий, согласно которой люди способны, приняв во внимание происшедшие события, попытаться каким-то образом приспособиться к ним. Так, испытав на себе последствия инфляции, они начинают адаптироваться – требуют роста заработной платы.

В результате в долгосрочном периоде отсутствует альтернатива между инфляцией и безработицей, а все попытки правительства понизить безработицу приводят лишь к «скольжению» кривой Филлипса вверх.

Есть более радикальный подход, который описывают сторонники теории рациональных ожиданий (ТРО): согласно этой теории работники способны не просто адаптироваться к наступившим событиям, но и предугадывать их на основе своего прошлого и настоящего опыта и делать правильные выводы. Они заранее страхуются, т. е. осуществляют какие-либо действия, которые помогут им преодолеть неблагоприятные последствия проводимых правительством мероприятий.

В уже рассмотренном случае работники не будут ждать, когда вырастут цены, а сразу, как только правительство объявит о борьбе с безработицей, осознают, что будет инфляция, тут же проиндексируют себе заработную плату, причем в полной мере, а наниматели не станут увеличивать число принимаемых на работу лиц, поскольку они также осознают все происходящие события.

Графически это изображается так (см. рис. 15.5): из точки А1 перемещение происходит сразу в точку А2, а затем из точки в точку А3. Экономически это означает, что политика правительства из-за рациональных ожиданий экономических субъектов оказывается абсолютно неэффективной. Сторонники теории рациональных ожиданий полагают, что правительство должно ограничиться выработкой «правил игры» для экономических субъектов. Что касается целенаправленных мероприятий, правительство может осуществлять только один вид экономической политики – «политику сюрпризов».

Следует отметить, что и сторонники теории адаптивных ожиданий, и сторонники теории рациональных ожиданий в своих построениях исходят не просто из предпосылки о том, что экономические субъекты рациональны, но считают, что они могут в полной мере реализовывать свои рациональные ожидания.

Гипотеза естественного уровня безработицы (гипотеза М. Фридмена) развивается в русле классической школы. Кейнсианцы противопоставляют ей свою концепцию гистерезиса, которую мы рассматривали в гл. 14.

Гистерезис безработицы был характерен для экономики Великобритании в 1980-е гг. Борьба с инфляцией в период правления М. Тэтчер повысила показатель безработицы с 4 до 11 %, однако в последовавшие за этим годы безработица не вернулась к своему исходному уровню.

Тем не менее, несмотря на такие противоречивые мнения относительно естественного уровня и кривой Филлипса, эта кривая широко используется в теоретических построениях и в практической сфере.

15.4. Последствия инфляции

Перечислить все последствия инфляции достаточно сложно, поэтому попытаемся рассмотреть лишь наиболее общие из них.

• Инфляция порождает инфляционный налог, бремя которого несет все население страны. В результате оплаты этого налога сокращаются реальные сбережения, падает платежеспособный спрос, снижаются стимулы к труду.

• В условиях прогрессивной налоговой системы и открытой инфляции действует так называемый эффект инфляционного налогообложения.

Эффект инфляционного налогообложения – получение государством дополнительного дохода за счет перехода налогоплательщиков из одной налоговой группы в другую (подпадающую под более высокую налоговую ставку) в результате индексации.

Чтобы пояснить действие эффекта инфляционного налогообложения, приведем следующий пример. Предположим, что в стране действует прогрессивная система налогообложения. При этом все доходы от 10 до 15 тыс. у.е. облагаются – по ставке 10 %, доходы от 15 до 20 тыс. у.е. по ставке 15 %, а доходы от 20 тыс. у.е. – 20 %. Есть три налогоплательщика с доходами 12, 16 и 25 тыс. у.е. соответственно. Тогда суммарный налог, который они уплачивают, равен

12 тыс. у.е. × 0,1 + 16 тыс. у.е. × 0,15 + 25 тыс. у.е × 0,2 = 1,2 тыс. у.е. + 2,4 тыс. у.е. + 5 тыс. у.е. = 8,6 тыс. у.е.

Если уровень цен вырос в 2 раза, и все население получило 100-процентную индексацию, номинальные доходы налогоплательщиков станут соответственно 24, 32 и 50 тыс. у.е., а суммарный налог, который они заплатят, станет равен:

(24 + 32 + 50) × 0,2 = 21,2.

Пример показывает, что уровень цен вырос в 2 раза, а уплачиваемый суммарный налог повысился приблизительно в 2,5 раза.

В нашем примере налогоплательщики получили 100-процентную компенсацию. Однако вполне может сложиться ситуация, когда при частичной компенсации (т. е. при падении реальных доходов!) налогоплательщик формально переходит в группу, подпадающую под более высокую налоговую ставку, так как его номинальный доход вырос до уровня следующей налоговой группы.

• В условиях инфляции действует известный эффект Танзи – Оливеры.

Эффект Танзи – Оливеры заключается в обесценивании налоговых поступлений в бюджет в условиях высокой инфляции, если между декларированием и уплатой налогов проходит определенное время, в течение которого реальные поступления обесцениваются.

Чтобы преодолеть действие эффекта Танзи – Оливеры или хотя бы сгладить его, государство применяет индексацию налоговой шкалы, авансовые платежи или учащает налоговые платежи в бюджет.

• В условиях инфляции растет неопределенность при принятии инвестиционных решений. Поскольку рост издержек вследствие высокой инфляции предсказать трудно, экономические агенты начинают активно предпочитать спекуляцию реальному инвестированию, что отрицательно отражается на всей национальной экономике.

• Инфляция усиливает социальную дифференциацию: при росте цен на товары первой необходимости, составляющие основную долю в потреблении бедных слоев населения, резко сокращаются возможности потребления и быстрее обесцениваются их реальные доходы.

• Инфляция увеличивает трансакционные издержки, связанные с постоянной необходимостью пересмотра цен: приходится печатать новые каталоги, ценники и т. п., что связано как с дополнительными бухгалтерскими издержками, так и с дополнительными затратами сил и времени. Чтобы снизить подобные издержки, переходят на жетоны, карточки, цены устанавливают в условных единицах.

• Падает значение цены как информационного сигнала: цены под воздействием инфляционных процессов и инфляционных ожиданий населения перестают отражать реальные потребности в том или ином благе: люди запасаются впрок, хотя на самом деле их реальные текущие потребности гораздо ниже.

• Высокая инфляция ведет к обострению социально-политической обстановки, поскольку обесценение доходов населения вызывает совершенно очевидное недовольство и противодействие, в том числе в форме социальных выступлений.

Поскольку инфляция на протяжении всего XX в. является одной из основных макроэкономических проблем в развитых странах, актуальной становится проблема осуществления государством антиинфляционной политики.

15.5. Антиинфляционная политика правительства

Конечно, полностью победить инфляцию нельзя. Порождаемая стимулирующей политикой государства, подогреваемая инфляционными ожиданиями населения инфляция – неизбежная плата за повышение темпов роста экономики, снижение уровня безработицы. Антиинфляционная политика предполагает контроль за уровнем цен, а в наиболее острых случаях, особенно в ситуации гиперинфляции, – осуществление мер, направленных на сокращение денежной массы в обращении.

В подтверждение изложенного приведем пример 15.1.

Пример 15.1Проблемы антиинфляционной политики в РоссииЭкономика России очень чувствительна к курсу доллара: укрепление рубля вызывает рост долларового предложения, что сначала приводит к укреплению рубля на неустойчивом уровне, а потом к его падению.Отказавшись от такой политики, Центробанк и правительство страны вынуждены постоянно выкупать избыточную экспортную выручку и не могут реально управлять денежной массой, объем которой связан с количеством поступившей в страну валюты.Политика правительства в отношении этих поступлений имееттри направления.Первое – это стерилизация валюты за счет профицита бюджета и Пенсионного фонда.Второе направление – снижение инфляционных ожиданий, которые в России сильнее связаны с курсом, чем с издержками. При устойчивом номинальном курсе спрос на деньги снижается.Третье направление – увеличение денежной доли в расчетах естественных монополий с бюджетом и, соответственно, усиление их давления на экономику.Эти меры позволяют снизить инфляцию и замедлить укрепление реального курса рубля. Но результат и длительность действия этих мер предсказать невозможно. Это всегда только надежда.Таким образом, проблема курса остается самой сложной и самой больной и не имеет стандартных решений.…С ростом цен на нефть и увеличением притока капитала при ограниченных возможностях стерилизации избыточной ликвидности российские денежные власти оказались перед выбором: ускорение инфляции или повышение темпов укрепления рубля. Располагая ограниченным набором стерилизационных инструментов, Центральный банк не всегда может стремиться кдостижению одновременно двух целей: препятствовать чрезмерному укреплению рубля, поддерживая тем самым конкурентоспособность российских производителей, и снижать инфляцию.В первом случае Банку России приходится накапливать резервы, скупая валюту и покрывая разницу между спросом и предложением на валютном рынке, взамен эмитируя рубли.Поскольку темпы роста денежной массы в результате активного наращивания резервов превышают темпы увеличения спроса на деньги, Банк России предпринимает шаги по стерилизации этих излишков, но в условиях недостаточной развитости российского финансового рынка он оказывается не в состоянии полностью контролировать рост денежного предложения, что неизбежно приводит к ускорению инфляции.Если же доминирующей задачей Центрального банка станет ее снижение, то, ужесточая денежно-кредитную политику, он будет вынужден уменьшить масштабы накопления резервов. В результате при значительном притоке валюты вследствие высоких цен на основные товары российского экспорта и возрастающего притока капитала рубль неизбежно укрепится. По нашим оценкам, дополнительного снижения среднегодового реального курса рубля на 1 % при прочих равных условиях можно добиться за счет прироста валютных резервов ЦБ на 1 % ВВП (что, по данным 2002 г., составляет около 3,5 млрд долл.).Далее предположим, что в результате произошло дополнительное расширение денежной базы, пропорциональное росту резервов, и ни ЦБ, ни Правительство РФ не предпринимали никаких действий по стерилизации избыточного денежного предложения. Тогда дополнительное предложение денег в экономике в среднем приведет к росту потребительских цен примерно на 2 % (с лагом, достигающим 9 мес.).Для того чтобы сделать выбор, что лучше – лишние 2 % инфляции или дополнительный 1 % укрепления рубля, – необходимо оценить влияние на экономику как инфляции, так и реального обменного курса.Источники: Из выступления Е. Гайдара на конференции инвесторов в июне 2001 г. http://www.polit.ru/documents/424746.html: Инфляция и валютная политика // Вопросы экономики. – 2003. – № 12. —С. 43–44

При выборе варианта антиинфляционной политики необходимо в первую очередь правильно выявить ее источники.

Если имеем дело преимущественно с инфляцией спроса, основными направлениями антиинфляционной политики будут:

• сокращение темпов роста денежной массы за счет осуществления ограничительной кредитно-денежной политики: повышения цены кредита, сокращения выпуска денег и т. п.;

• запрет на эмиссионный способ покрытия бюджетного дефицита.

Если речь идет об инфляции предложения, правительство будет осуществлять:

• понижение налоговых ставок в целях создания стимулов для развития производства;

• снижение степени монополизации экономики – осуществление активного антимонопольного регулирования;

• повышение производительности факторов производства.

При осуществлении антиинфляционной политики важно также принимать во внимание степень инфляционных процессов и их продолжительность.

Если инфляция носит умеренный характер, возможно, что государство не будет склонно принимать сильные антиинфляционные меры. Скорее всего, антиинфляционная политика в такой ситуации будет носить адаптационный характер: правительство постепенно индексирует экономику, привязывая рост цен к росту заработной платы.

Если правительство имеет дело с галопирующей инфляцией, а тем более с гиперинфляцией, мероприятия антиинфляционной политики должны быть более радикальными. В качестве удачного примера осуществления таких радикальных мероприятий, когда была резко сокращена денежная масса в обращении, можно привести Польшу в начале 1990-х гг., когда благодаря жесткой политике правительства удалось преодолеть инфляцию, достигавшую, по разным оценкам, уровня 500–550 % в год.

В России попытки быстро сократить денежную массу в обращении привели к росту неплатежей, падению платежеспособного спроса, спаду в производственной сфере. В 1998 г. правительство страны разработало новую стабилизационную программу, направленную как на ограничение инфляционных тенденций, так и на активизацию инвестиционного процесса в отечественной экономике.

При выборе антиинфляционной политики важно принимать во внимание конкретные экономико-политические условия, особенности и традиции данной страны, господствующие психологические установки, степень реализованности социальных преобразований.

Важно также учитывать мировые инфляционные тенденции.

Пример 15.2Анализ инфляционных процессов. Инфляция спроса и инфляция издержекОсень 2007 г. убедительно продемонстрировала, что глобализация финансовых рынков – это не только благо, но и фактор серьезного риска. В начале осени российская банковская система столкнулась с резким снижением ликвидности вследствие сокращения притока денег из-за границы. Потом вдруг обнаружилось, что инфляция, с некоторых пор считавшаяся обузданной и послушной приказам монетарных властей, вышла за пределы предписанных ей значений. Осеннюю проблему с ликвидностью Банку России удалось погасить достаточно быстро и эффективно. Но уже сейчас очевидно, что мировая финансовая система кардинально меняется.По словам первого заместителя председателя Банка России Алексея Улю-каева, «нужно провести серьезную переоценку наших представлений о факторах, влияющих на инфляцию, потому что мировая ситуация принципиально изменилась. Самое главное – изменилось влияние на мировую инфляцию, которое оказывают быстрорастущие экономики. Все последние годы эти страны, прежде всего Китай, оказывали дезинфляционное влияние. Дешевый труд, дешевые другие факторы производства. Мощный поток дешевых товаров вызывал понижательную ценовую тенденцию на американском, европейском рынках. Это был своеобразный механизм снижения инфляции потребительской за счет повышения инфляции активов, потому что положительное сальдо торгового баланса растущие экономики конвертировали в приобретение активов в развитых экономиках. Теперь ситуация принципиально меняется. Быстрорастущие экономики предъявляют растущий спрос на ресурсы для инвестиционного развития, а также на ресурсы для населения, прежде всего на продовольствие. Этот дополнительно предъявляемый спрос стал глобальным и макроэкономически значимым и вызвал глобальное повышение цен на эти ресурсы. И это долгосрочный фактор. Если раньше развивающиеся экономики производили дезинфляционное воздействие, то теперь – проинфляционное. Это означает, что, скорее всего, мы вступаем в период, когда мировая инфляция – ипо товарам, и по активам – будет выше. Это очень важный фактор, который мы до сих пор при наших расчетах по инфляции не учитывали. Никто не знал об этом факторе. Теперь мы должны более внимательно все это посмотреть и учесть. Вероятно, потребуется корректировать свои прогнозы по инфляции и, вероятно, в сторону повышения. Для выполнения такой работы требуется время».Источник: . – 2007. – 3 декабря

В любом случае, какая бы антиинфляционная политика ни осуществлялась, необходимо помнить, что борьба с инфляцией требует пожертвовать регулированием безработицы и в краткосрочном плане вызывает спад в производстве.

Если рассмотренные процессы приобретут затяжной характер, возникает, помимо экономических проблем, еще и опасность социальной напряженности. Чтобы переломить инфляционные ожидания, требуется достаточно сильное повышение безработицы, что может вызвать активный протест населения.

Ключевые понятия и термины

Умеренная инфляция, галопирующая инфляция, гиперинфляция, открытая инфляция, подавленная инфляция, эффект Пигу, сеньораж, инфляционный налог, кривая Филлипса, стагфляция, эффект инфляционного налогообложения, эффект Танзи – Оливеры.

Вопросы, тесты и упражнения по теме

Выберите верное продолжение.

1. Менее всего пострадают от непредвиденной инфляции:

а) те, кто получает фиксированный номинальный доход;

б) те, у кого номинальный доход растет, но медленнее, чем уровень цен;

в) те, кто имеет денежные сбережения;

г) те, кто стал должником, когда цены были ниже.

2. Инфляция может быть связана:

а) только с ростом ВВП;

б) с ростом или падением ВВП в зависимости от источника ее развития;

в) только с падением ВВП.

3. Не имеют отношения к инфляции, обусловленной ростом издержек производства:

а) рост занятости и производства;

б) рост стоимости издержек на единицу продукции;

в) шоки предложения;

г) рост монополизма.

4. Инфляцию спроса вызывает:

а) резкий скачок цен на нефть;

б) значительный рост государственных расходов;

в) значительное снижение государственных расходов;

г) увеличение монополизма.

5. Если номинальный доход повысился на 8 %, а уровень цен вырос на 10 %, то реальный доход:

а) увеличился на 2 %;

б) увеличился на 18 %;

в) снизился на 2 %;

г) снизился на 18 %.

6. Краткосрочная кривая Филлипса отражает:

а) альтернативу между инфляцией и безработицей;

б) положительную связь между инфляцией и безработицей;

в) особенности денежного рынка;

г) альтернативу между инфляцией и проблемами бюджета.

7. «Зеркальным отражением» кривой Филлипса является кривая:

а) IS; б) AD; в) AS; г) LM.

8. Стагфляцию можно показать как:

а) сдвиг кривой спроса вправо;

б) сдвиг кривой предложения вправо;

в) сдвиг кривой Филлипса влево;

г) сдвиг кривой Филлипса вправо.

9. На каком из рисунков представлена долгосрочная кривая Филлипса (Ф): а, б, в, г?

10. Как изменится реальный доход работника, если за год его номинальный доход увеличился с 30 до 40 тыс. у.е., а темпы инфляции составили 10 %?

Назад: Глава 14 Безработица

Дальше: Глава 16 Потребление, сбережения, инвестиции