Книга: Прогноз. Как, наблюдая за погодой, научиться предсказывать экономические кризисы

Назад: Достижение дисбаланса

Дальше: По спирали к… реальности

Упрощенная структура рынков

В 1997 году, вдохновленные исследованиями Артура, два физика И-Чен Чжан и Дэмьен Шалле попытались, взяв за основу задачу про бар «Эль Фарол», создать простейший пример интеллектуальной игры, которая требовала бы от участников постоянной адаптации и обучения. Они называли это «игрой в меньшинство». Физики часто используют словосочетание «атом водорода» в качестве метафоры, обозначающей простейшую модель, поскольку атом водорода, с одним электроном и одним протоном на орбите, является самым простым из всех атомов. Тем не менее понимание строения атома водорода в огромной мере обеспечивает понимание строения и всех остальных атомов, даже тех, которые имеют десятки сложно расположенных электронов. Можно сказать, что, «играя в меньшинство», мы ищем своего рода атом водорода, заложенный в основу работы рынка.

Как и в задаче о баре, игра Чжана и Шалле предусматривала наличие множества участников, которые на каждом этапе должны были сделать один простой выбор из двух вариантов, скажем, А или B. Их цель состояла в том, чтобы оказаться в меньшинстве – то есть выбрать тот вариант, который предпочло меньшее количество других участников. Вот и все. Как и при решении задачи Артура, Чжан и Шалле позволили своим агентам действовать на основании теорий или гипотез, постоянно совершенствующихся за счет наличия у них способности к обучению. Каждый агент имеет на выбор, скажем, 15 или 20 случайных «стратегий», которые, с учетом возможности «интеллектуального наследования», фактически представляли собой коллекцию различных «способов думать» о том, как предсказать будущие события. Агенты в процессе игры использовали эти стратегии, отслеживая, какие из них работают лучше других. На каждом этапе игры они анализировали накопленный багаж знаний и осуществляли свой выбор в зависимости от того, какая стратегия в прошлом обеспечивала получение лучшего результата.

По сути это мало чем отличается от решения задачи Артура о посещении бара. Агенты использовали простой способ обучения – метод проб и ошибок, пытаясь предсказать будущее, опираясь на прошлое и стараясь выбрать на каждом этапе игры тот вариант, который не будет выбран большинством. При этом ни одна стратегия не гарантировала победы, поскольку, если бы такая стратегия существовала, ее стали бы использовать все участники, и, соответственно, они оказывались бы в большинстве, а значит, автоматически становились бы проигравшими. Как смогли убедиться в 2007 году управляющие Goldman Sachs и других инвестиционных фондов, успешные стратегии со временем превращаются в источник их собственной гибели. Подобно задаче Артура, «игра в меньшинство» представляет собой простую модель финансового рынка, если представить участников игры, выбирающих между вариантами А и B, как «покупателей» и «продавцов» некоторых акций.

У «игры в меньшинство» есть лишь одно значительное преимущество – ее математическая простота. Задача настолько проста, что ее можно решить в одиночку, вооружившись лишь карандашом и бумагой.

Сложность задачи Артура или «игры в меньшинство» заключается в обязательном наличии «фрустрации», разочарования и безысходности, обусловленных тем, что правила игры не допускают возникновения ситуации, когда на одном и том же этапе каждый участник сделал правильный выбор. По стечению обстоятельств Чжан и Шалле знали, что в 1980-х годах физики столкнулись с подобным явлением при изучении необычных материалов, известных как спи́новые стёкла . В этих материалах атомы взаимодействуют друг с другом как крошечные магниты, имеющие северный и южный полюса. Обычно силы, действующие между магнитами, заставляют их выстраиваться параллельно, но в спиновых стеклах это верно лишь для некоторых пар. Другие же пары выстраиваются антипараллельно, в результате чего они будут направлены в разные стороны (одни на север, другие на юг, например). Теперь рассмотрим, к чему это может привести. Если атомы А и B предпочитают выстраиваться параллельно друг другу, атомы B и C тоже выстраиваются параллельно, но A и С предпочитают ориентироваться в противоположных направлениях, мы получаем автоматическую «фрустрацию»: несмотря ни на что одна пара атомов останется в состоянии напряженности. В физике структура материалов формируется таким образом, чтобы найти то уникальное состояние, которое требует наименьших энергозатрат. В большинстве материалов – куске меди, кремния или соли – атомы естественным образом выстраиваются в правильном геометрическом порядке, где каждый атом подстраивается под другие, сохраняя общий порядок. В случае со спиновыми стеклами это просто невозможно. В них атомы составляют любую из миллионов различных конфигураций, каждая из которых имеет некоторую степень «фрустрации».

Используя методы, разработанные в физике для понимания систем с фрустрационным поведением, Чжан и Шалле обнаружили, что они могут найти довольно точное объяснение «игры в меньшинство», и это объяснение приводит нас к глубокомысленному выводу о том, что рынки немного похожи на физические субстанции. В частности, рынки в общем случае должны находиться в одной из двух весьма различных фаз или в одном из двух режимов поведения, отличающихся между собой как жидкая вода от твердого льда. И, кроме того, они должны быть способны совершенно неожиданно переходить из одного состояния в другое.

На протяжении многих лет Чжан и Шалле наряду с другими учеными опробовали множество вариантов «игры в меньшинство» при самых разных начальных условиях. Цель всех этих «экспериментов» – которые, по сути, представляют собой обычное компьютерное моделирование – состояла в том, чтобы обнаружить в поведении рынков паттерны, характерные для «игры в меньшинство». И они нашли подтверждения тем предсказаниям, которые вытекали из математики фрустрационных систем: рынок действительно имеет два различных типа поведения, а также тенденцию к быстрому переключению между ними.

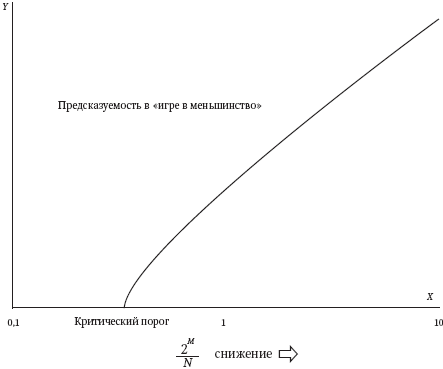

Это резкое переключение проявляется в том, как «предсказуемость» цен – способность сделать достоверный прогноз на будущее на основе прошлых результатов – зависит от количества участников рынка. Оказывается, рынок всегда имеет некоторую предсказуемость в своих движениях, когда число рыночных игроков находится ниже определенного порогового значения. Степень предсказуемости постепенно падает по мере увеличения числа участников торгов, пока наконец не останавливается на нулевом уровне и дальше уже не изменяется (рис. 5).

Рис. 5. Зависимость предсказуемости в версии «игры в меньшинство» от количества участников рынка, которое снижается при движении вправо по оси X. Когда число участников достаточно велико, рынок полностью непредсказуем. Он становится предсказуемым при резком переходе к меньшему количеству рыночных игроков (рисунок предоставлен Тобиасом Галла)

Любопытно, что данный режим случайного блуждания цен внешне напоминает идеальное поведение «эффективного» непредсказуемого рынка, в котором, по словам Самуэльсона, «справедливо ожидаемые цены колеблются случайным образом». В предсказуемом режиме все выглядит несколько иначе; в этом случае присутствуют паттерны, которые участники рынка могут идентифицировать и использовать.

Этот переход к непредсказуемости имеет весьма важное значение. Как мы увидим в главе 8, имеются веские основания полагать, что за неожиданно возникающими на рынке резкими ценовыми всплесками и такими событиями, как «молниеносные падения», могут стоять последние изменения, которые произошли в динамике рынков в связи с огромным ростом числа совершаемых на рынке сверхбыстрых сделок («высокочастотный трейдинг»). Но прежде чем мы перейдем к этой теме, нам нужно более глубоко понять рассматриваемое явление. В чем состоит причина этих фундаментальных изменений? Ответ, оказывается, довольно прост.

В процессе проведения исследований Чжан и Шалле заставляли интеллектуальных агентов анализировать прошлое для предсказания будущего. В частности, каждый участник игры принимал во внимание последние M движений рынка (вверх или вниз), при этом значение M могло равняться 2, 4, 7 или любому другому числу. Поскольку каждое движение могло происходить либо вверх, либо вниз, показатель 2M (два в степени M) выражает общее количество возможных «сценариев рыночных движений», например таких: вверх, затем вниз, потом снова вверх и еще раз вверх и т. п. Если учитывается пять последних движений, то количество возможных сценариев будет равно 32 (25). В данном случае рынок будет оставаться предсказуемым до тех пор, пока на рынке присутствует не более 32 инвесторов. Это удивительно, но это имеет смысл.

Важный момент заключается в определении точки перехода – критического значения, по достижении которого рынок переходит из режима предсказуемости в режим непредсказуемости. Это происходит, когда число игроков становится равно значению 2M.

Набор всех возможных рыночных сценариев – те самые 32 варианта последовательностей рыночных движений – представляет собой весь спектр возможного поведения рынка в том случае, если в расчет принимаются пять последних движений. Игроки чутко реагируют на появление некоторых из этих последовательностей тем, что начинают торговать более активно. Это ожидаемые ими паттерны, к остальным же они относятся равнодушно. Чем меньше на рынке игроков, тем выше шансы на то, что рынок будет следовать таким паттернам, которые безразличны для всех. Это будет происходить по той причине, что не ожидаемые никем из игроков паттерны, соответственно, не будут использоваться для совершения сделок и извлечения прибыли, что позволит сохранить эти паттерны от уничтожения. Проще говоря, игроки не используют все возможные стратегии; некоторые паттерны остаются вне поля их зрения. Но, когда число игроков превышает критическое значение, начинается использование всех возможных стратегий. Теперь уже можно быть уверенным в том, что любой паттерн окажется в «списке ожидания» кого-либо из игроков. Извлекая прибыль за счет использования конкретной стратегии, игрок тем самым будет содействовать постепенному уничтожению ее ценности. Лучшая стратегия при частом использовании перестает быть лучшей. Таким образом, мы вновь вернулись к рыночной непредсказуемости.

Другими словами, в нашей простейшей модели финансового рынка ключевой переход к непредсказуемости происходит в результате «переполненности», то есть это процесс не физического, но интеллектуального и стратегического свойства. Помните, как после болезненного краха, случившегося в первую неделю августа 2007 года, Клифф Аснесс, управляющий хеджевого фонда AQR Capital Management, объяснил случившееся тем, что используемая им стратегия «стала слишком тесной» для всех желающих ее использовать. Он наверняка знал, о чем говорил.

Назад: Достижение дисбаланса

Дальше: По спирали к… реальности