Книга: Разумное распределение активов. Как построить портфель с максимальной доходностью и минимальным риском

Назад: Оптимизаторы среднего отклонения

Дальше: Глоссарий

Приложение В. Коэффициенты корреляции между классами активов

Далее представлены корреляционные матрицы за три различных периода времени. Приведенные ниже величины будут слегка варьироваться в зависимости от выбранного периода, а также интервала: например, коэффициенты корреляции доходности акций крупных и мелких компаний США с 1926 по 1998 г. различаются за месячные, квартальные и годовые периоды.

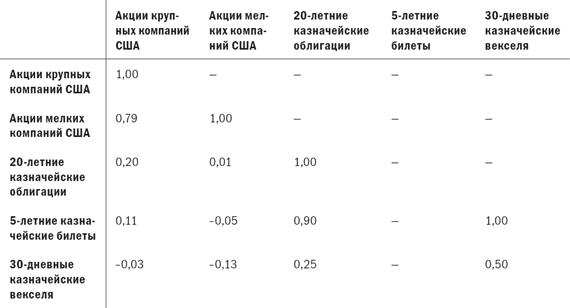

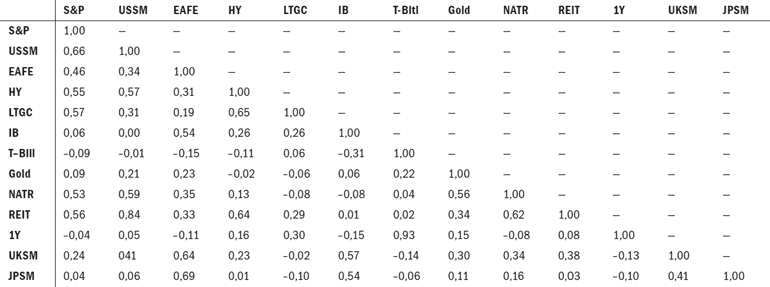

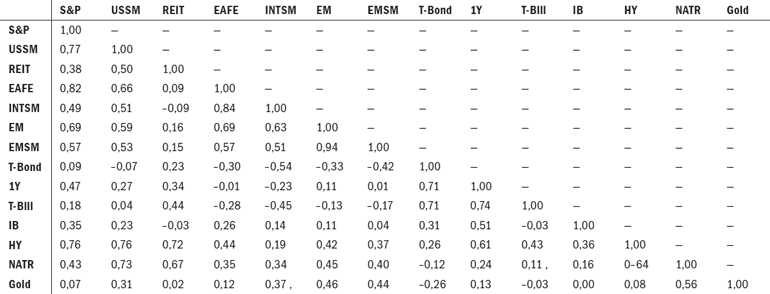

Корреляции годовой доходности за 1926–1998 гг. по данным компании Ibbotson представлены в табл. В-1, корреляции за 1973–1998 гг. – в табл. В-2, а корреляции доходности за последние кварталы по более широкому спектру активов даны в табл. В-3.

Обратите внимание, что небольшие отрицательные корреляции часто наблюдаются между краткосрочными облигациями и многими активами, состоящими из акций, потому что повышение процентных ставок обычно оказывает негативное влияние на цены акций, в то же время приводя к увеличению доходности по краткосрочным обязательствам. При снижении процентных ставок происходит обратное. Эта отрицательная корреляция не наблюдается в случае с долгосрочными облигациями, поскольку влияние изменения процентных ставок на цены облигаций превышает изменение доходности; таким образом, повышение ставок приводит к снижению совокупного дохода как по акциям, так и по долгосрочным облигациям. Эта небольшая, но достаточно устойчивая отрицательная корреляция между краткосрочными обязательствами и акциями является причиной того, что многие аналитики портфелей отдают предпочтение краткосрочным обязательствам по сравнению с долгосрочными.

Как указано выше, коэффициенты корреляции слегка варьируются в зависимости от интервала и периода выборки; величины в нижеследующих таблицах следует использовать только как отправные пункты. Например, корреляции квартальной доходности за период 1994–1998 гг. в целом меньше, чем корреляции месячной или годовой доходности за тот же период.

Табл. В-1. Корреляция годовых доходностей, 1926–1998 гг.

Табл. В-2.Корреляция годовой доходности, 1973–1998 гг.

Примечание: S&P – индекс акций крупных компаний США (Standard &Poor’s 500); USSM – индекс акций мелких компаний США (CRSP 9–10); EAFE – индекс акций компаний Европы, Австралазии и Дальнего Востока (MSCI Europe, Australasia and Far East); HY – индекс высокодоходных облигаций (First Boston High Yield Bond Index); LTGC – индекс долгосрочных государственных и корпоративных облигаций (Lehman Bros. Long-Term Government Corporate Bond Index); IB – индекс иностранных государственных недолларовых облигаций (Salomon Brothers Non-Dollar World Government Bond Index); T-Bill – 30-дневные казначейские векселя США; Gold – индекс акций компаний, занимающихся добычей драгоценных металлов Morningstar (Morningstar Precious Metals Fund Average); NATR – индекс акций компаний, занимающихся разработкой и торговлей природными ресурсами (Morningstar Natural Resources Fund Average); REIT – индекс акций инвестиционных трастов недвижимости (только equity REITs (занимаются рентой), National Association of Real Estate Investment Trusts Index); 1Y – индекс однолетних корпоративных облигаций (One Year Corporate Bond Index Dimensional Fund Advisors); UKSM – фонд акций мелких компаний Великобритании (Hoare-Govett/DFA United Kingdom Small Company Fund); JPSM – фонд акций мелких компаний Японии (Nomura DFA Japan Small Company Fund).

Табл. В-3. Корреляция квартальной доходности, 1994–1998 гг.

Примечание: S&P – индекс акций крупных компаний США (Standard &Poor's 500); USSM – индекс акций мелких компаний США (CRSP 9-10); EAFE– индекс акций компаний Европы, Австралазии и Дальнего Востока (MSCI Europe, Australasia and Far East); REIT – индекс акций инвестиционных трастов недвижимости (только equity REITs (занимаются рентой)); INTSM – фонд акций мелких иностранных компаний (DFA International Small Company Strategy/Fund); EM – фонд акций компаний развивающихся стран (DFA Emerging Markets Fund); EMSM – индекс акций мелких компаний развивающихся стран (DFA Emerging Markets Small Company Index/Fund); T-Bond – индекс 20-летних казначейских облигаций США (Ibbotson Assoc. 20-Year U.S. Treasury Bond Index); 1Y – индекс однолетних корпоративных облигаций (One Year Corporate Bond Index Dimensional Fund Advisors); T-Bill – 30-дневные казначейские векселя США; IB – индекс иностранных государственных недолларовых облигаций (Salomon Brothers Non-Dollar World Government Bond Index); HY – индекс высокодоходных облигаций (First Boston High Yield Bond Index); NATR – индекс акций компаний, занимающихся разработкой и торговлей природными ресурсами (Morningstar Natural Resources Fund Average); National Association of Real Estate Investment Trusts Index); Gold – индекс акций компаний, занимающихся добычей драгоценных металлов Morningstar (Morningstar Precious Metals Fund Average).

Назад: Оптимизаторы среднего отклонения

Дальше: Глоссарий