Книга: Бизнес под прицелом. Голая правда о том, что на самом деле происходит в мире бизнеса

Назад: Платить за неравенство – хорошо это или плохо для работы команды?

Дальше: Третий грех

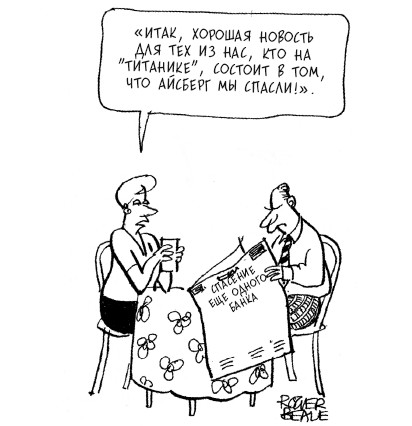

Что на самом деле вызвало банковский кризис 2008 года?

Я бы сказал (думаю, то же самое сказал бы и Сумантра), что банковский кризис 2008 года не был на самом деле макроэкономической проблемой – результатом неправильных действий правительств, плохого надзора за банками или даже жадности высшего руководства банков. Он отобразил структурный провал менеджмента, став прямым следствием неправильной организации крупных компаний.

Действительно, если сопоставить этот кризис с полным крахом компании Enron, кончиной компании Ahold или даже катастрофой на заводе компании Union Carbide в Бхопале в 1984 году, возникают удивительно ясные параллели. Из предшествующих глав вы узнали, что такое капкан успеха, чрезмерная эксплуатация, узость взгляда, запутанные связи между генеральными директорами, аналитиками и советами директоров, тяжелые приступы подражания, повальных увлечений и высокомерия и тень огромных крыльев Икара над всеми ними.

Дело в том, что главный элемент всех этих катастроф является следствием разделения труда и специализации внутри организаций и между ними. В случае инвестиционных банков специалисты привлекали все более сложные финансовые инструменты, в том числе объединенные активы американского рынка жилья. Однако эти специалисты плохо понимали ситуацию на этом рынке. Люди в банках и их отделениях, использовавшие эти инструменты, не понимали финансовой конструкции этого рынка. И когда все это дорастало до уровня департаментов, отделений и всей корпорации в целом, высшее руководство, несомненно, представления не имело о характере и масштабе надвигающейся угрозы.

Подобным образом в компании Enron менеджеры не понимали, что на уме у продавцов энергии, руководство Ahold давно потеряло контроль за сделками своих дочерних предприятий, разбросанных по всему миру, а руководители Union Carbide почти ничего не знали о том, что делается на химическом заводе в далеком Бхопале. Сложность организации как самих компаний, так и взаимосвязей между ними, ставшая следствием чрезмерной эксплуатации, переросла как возможности понимания любого отдельного человека, так и возможности любой из традиционных систем управления на местах.

Другую ключевую роль играла близорукость, порожденная успехом. Поначалу стратегии компаний, о которых идет речь, были ограниченными и осторожными, а когда осторожность со временем начинала исчезать, в компаниях часто раздавались критические голоса, выражающие сомнения и колебания. Свидетельства этого есть в случаях компаний Enron, Ahold и Union Carbide. Однако, когда дела начинали идти и приносить доход, как в случае банков, применение экономических инструментов расширялось, иногда очень сильно, банки смелели и начинали протягивать руки дальше. Голоса несогласных отметались или вообще глохли. Например, в случаях компаний Enron и Ahold финансовый успех их подходов подавил все сомнения в правильности их бизнес-стратегий.

«Enron восхваляли как образец современного подхода к ведению бизнеса».

Это привело к появлению третьего элемента – стадного инстинкта. Стало казаться неприличным не использовать методы, которые многим принесли такой большой успех. В случае инвестиционных банков другие банки и финансовые институты, не принимавшие такого активного участия в процессе, подвергались критике как «слишком консервативные» и «старомодные». К этой критике присоединились инвесторы, аналитики и другие заинтересованные стороны, а на контрольные и регламентирующие организации стали оказывать все более сильное давление, чтобы они ушли с дороги и не мешали инновациям и прогрессу.

Компанию Enron восхваляли как образец современного подхода к ведению бизнеса, и аналитики (чьи инвестиционные банки получали большие прибыли от успеха Enron) советовали «покупать» до самых последних дней перед крахом. А генеральный директор Ahold Сес ван дер Хувен продолжал получать награды и тогда, когда его компания уже вошла в свободное падение. Все в бизнес-окружении этих компаний активно поощряли их курсы и превратили их в необратимые тенденции.

Банки и их топ-менеджеры вынуждены были копировать порочную практику чрезмерной эксплуатации друг у друга, пока все стадо не свалилось с обрыва и не увлекло за собой мировую экономику.