Книга: Щит от кредиторов. Увеличение доходов в кризис, погашение задолженности по кредитам, защита имущества от приставов

Назад: Глава 1. Как работает банковская система. Документы по кредитам

Дальше: Глава 3. Коллекторы

Глава 2. Выдача займов под залог. Что такое микрофинансовые организации?

Сейчас такие организации можно найти на каждом шагу. Вполне возможно, что вам могут срочно понадобиться деньги – допустим, на несколько дней. На этот случай лучше заранее знать некоторые важные нюансы.

Тема микрофинансовых организаций (далее – МФО) стала популярна в последние 2–3 года, и многие люди до сих пор думают, что МФО – это банки, а микрозаймы аналогичны кредитам.

На практике МФО работают с заемщиками жестче, чем банки, поэтому есть смысл разобраться во всем на берегу, до того, как вы сели в лодку.

Регулирование деятельности МФО

В 2010 году вышел закон о микрофинансовых организациях и их деятельности. В нем описаны правовые основы и порядок работы этих организаций. Любая МФО должна входить в государственный реестр. Выдавать микрозаймы может только юридическое лицо, в т. ч. – индивидуальный предприниматель.

Уже год как микрофинансовые организации подчиняются Центральному банку России. Раньше они подчинялись Федеральной службе по финансовым рынкам РФ.

Эта служба была упразднена в марте 2014 г., и теперь все жалобы мы пишем в Роспотребнадзор, а все полномочия этой службы перешли к ЦБ РФ.

С сентября 2013 г. у МФО появилось право предоставлять информацию в Бюро кредитных историй. Раньше они не взаимодействовали, т. е. не брали оттуда и не подавали туда никакой информации. Тем не менее получить микрозайм по-прежнему намного проще.

На чем зарабатывают МФО?

Прочему этих организаций сейчас так много? Получить займ – очень просто, проценты большие – на этом можно очень много заработать.

Владельцы МФО берут займы у тех же банков, либо – могут привлечь деньги физических лиц (до 1,5 млн рублей от физического лица), допустим, под 40 % годовых. Сами же они выдают деньги под 2 % в день, т. е. под 720 % годовых.

Это далеко не максимальная ставка, существует ставка в 96 000 % годовых!

Эти организации понимают, что деньги отдадут далеко не все. И те, кто отдает, платят за тех, кто не отдал.

Только за 2013 год в России появилось более 1000 новых микрофинансовых организаций. По оценке владельцев МФО, около 70 % населения России может обратиться к ним за займами.

Кто берет деньги под такие жуткие проценты?

1. Те, кому срочно нужны деньги на 1–2 дня.

2. Люди с очень низким уровнем финансовой грамотности.

Тех, кто не знает своих прав, очень легко загнать в финансовую кабалу. Они будут покорно отдавать последнее, не подозревая, что есть и другой выход. По сути, это узаконенный финансовый рэкет – привет из лихих 90-х.

18 июня 2014 г. в Челябинске произошел следующий случай. Человек взял микрозайм на 10 тысяч рублей и не выплатил его. Суд присудил ему выплатить в пользу МФО 614 тысяч рублей!

К сожалению, у нас часто финансово безграмотны не только заемщики, но и судьи. Чтобы выиграть суд, надо знать, на что ссылаться, и тщательно аргументировать свою позицию.

Самое печальное, что отдать микрозайм в 3–5 тысяч рублей бывает физически невозможно: в случае просрочки начинают идти проценты на просрочку и долг начинает расти лавинообразно.

Одна женщина как-то решила взять микрозайм ради эксперимента – чтобы понимать, как работают эти организации.

Зашла в конторку 2×2 м, где сидели 2 человека. Один из них взял ее паспортные данные, телефоны, сведения о доходе. Фактически без всякой проверки ей одобрили займ в 40 тысяч рублей.

Она закрыла займ досрочно, на следующий день, уплатив 2 %. Иногда МФО говорят, что погасить займ можно минимум через 5 дней. Это незаконно, так как ограничивает наши права заемщика. Не может быть ограничений на досрочное погашение – ни по срокам, ни по сумме, ни по комиссиям.

Сотрудники МФО выполняют определенный порядок действий, при этом разъяснить положения договора они чаще всего не могут. Поэтому вам нужно знать самим, на что обратить внимание и где у них слабые точки.

Федеральный закон от 02.07.2010 г. № 15-ФЗ

«О микрофинансовой деятельности и микрофинансовых организациях

Одного этого закона хватит, чтобы найти все ответы на вопросы о деятельности МФО. Там четко прописаны все понятия, которые встречаются в договорах о микрозаймах: заимодавец, заемщик-клиент и т. д. Также там есть договор займа и анкета-заявка.

Анкета-заявка – это подписанный заемщиком документ с просьбой рассмотреть возможность выдачи ему микрозайма. В подготовке документов МФО закон соблюдают.

Если данные вашей кредитной истории не соответствуют действительности, вы можете ее изменить, предоставив соответствующий документ – например, справку из банка о закрытии кредита.

По закону, максимальная сумма по микрозайму – 1 млн рублей, но, как правило, МФО выдают суммы в 5–10 тысяч рублей на несколько дней.

Важно: на МФО не распространяется банковское законодательство. То есть:

– Конституция РФ,

– Закон о защите прав потребителей,

– Гражданский кодекс – обязательны, в отличие от Закона «О банках и банковской деятельности» и инструкций ЦБ для коммерческих банков. (Хотя технически от банков МФО ничем не отличаются – берут деньги под небольшой процент, выдают под высокий).

Это можно сделать онлайн или прийти, чтобы получить деньги.

Преимущества и недостатки МФО

Преимущества МФО пред банками – в скорости принятия решения. Им нужно буквально 20–30 минут, чтобы выдать вам деньги.

Не нужны ни поручители, ни залог, ни официальное трудоустройство. Плохая кредитная история также не является стоп-фактором.

Таким образом, займы могут подправить вашу кредитную историю. Даже если МФО не подаст ваши данные в Бюро кредитных историй, вы можете сделать это самостоятельно с погашенным договором на руках. Несколько таких операций, и вам будет проще взять кредит в банке.

Недостатки МФО – прежде всего – огромная процентная ставка и небольшая сумма займа. Для вас выгоднее оформить любую кредитную карту, она обойдется намного дешевле.

Мы рекомендуем очень тщательно прочитать договор и оценить свои силы – сможете ли вы выплатить такие проценты.

Порядок и правила предоставления микрозаймов

Эти правила утверждаются органами управления МФО и должны быть вывешены в каждом офисе и на сайте в интернете (Федеральный закон от 02.07.2010 г. № 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях»). Эти правила должны быть заверены.

Что входит в эти правила?

1. Порядок подачи и рассмотрения заявки.

2. Порядок заключения договора.

3. Порядок погашения платежей и т. д.

4. Анкета-заявка, подписанная заемщиком (помимо договора).

Нарушений в деятельности МФО на порядок больше, чем у банков.

МФО имеют право привлекать вклады на депозиты. Но мы не рекомендуем размещать у них свои деньги, так как риск невозврата очень велик.

Деятельность МФО не лицензируется, что развязывает им руки.

Как вы с ними работаете?

Во-первых, вы просите документы, подтверждающие их право на данный вид деятельности.

Во-вторых, указываете на нарушения, которые МФО допустила.

Та к же как и банки, МФО работают с коллекторами. Но коллекторы банков значительно более адекватны. Коллекторы МФО могут звонить соседям и работодателю, развешивать объявления, что вы – злостный неплательщик, угрожать. И вам надо действовать значительно более жестко. Как – мы подробно разберем в следующей главе.

Наше первое действие, как и в случае с банками, – отозвать право передачи наших личных данных третьим лицам.

Уточнение – не обрабатывать данные, а именно передавать их!

Шаблон 7. Запрос в МФО о предоставлении документов

«___»________________ 201__г. между ООО МФО «__________________» и мною был заключен договор займа № ________________________ на сумму ________рублей, сроком на ______ дней, процентная ставка ______% в день. Сумма, подлежащая возврату, __________ рублей.

Обращаю ваше внимание на Федеральный закон от 02.07.2010 г. № 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях».

Согласно ст. 3 данного Закона, «Правовые основы микрофинансовой деятельности определяются Конституцией Российской Федерации, Гражданским кодексом Российской Федерации, настоящим Федеральным законом, другими федеральными законами, а также принимаемыми в соответствии с ними иными нормативными правовыми актами. Микрофинансовые организации осуществляют микрофинансовую деятельность в порядке, установленном настоящим Федеральным законом.

Кредитные организации, кредитные кооперативы, ломбарды, жилищные накопительные кооперативы и другие юридические лица осуществляют микрофинансовую деятельность в соответствии с законодательством Российской Федерации, регулирующим деятельность таких юридических лиц».

Статья 4 вышеуказанного Закона предусматривает внесение сведений о юридическом лице в государственный реестр микрофинансовых организаций, отказ во внесении сведений о юридическом лице в указанный реестр и исключение сведений о юридическом лице из государственного реестра микрофинансовых организаций осуществляются Банком России в соответствии с настоящим Федеральным законом.

Юридическое лицо приобретает статус микрофинансовой организации со дня внесения сведений о нем в государственный реестр микрофинансовых организаций. Сведения, содержащиеся в государственном реестре микрофинансовых организаций, являются открытыми и общедоступными.

В связи с этим прошу предоставить копии документов и сведения, которые должны быть в микрофинансовой организации:

1) свидетельство о государственной регистрации юридического лица;

2) свидетельство о регистрации юридического лица в качестве микрофинансовой организации в государственном реестре;

3) учредительные документы юридического лица;

4) решение о создании юридического лица и об утверждении его учредительных документов;

5) решение об избрании органов управления юридического лица с указанием их состава;

6) сведения об учредителях юридического лица;

7) сведения об адресе постоянно действующего исполнительного органа юридического лица;

Помимо этого, также прошу предоставить полную и достоверную информацию о порядке и об условиях предоставления микрозайма, о моих правах и обязанностях, связанных с получением микрозайма, и правила предоставления микрозаймов.

Все копии данных документов прошу заверить печатью ООО МФО «_____________________» и подписью должностного лица. Эта информация необходима мне для анализа и проверки законной деятельности ООО МФО «______________________» в рамках кредитной сферы.

На основании изложенного прошу предоставить письменный ответ с прилагаемыми документами, не доводя до проверки надзорными органами.

Платежи приостанавливаю до предоставления информации в соответствии с ст. 8, п. 3 ст. 16; ст. 29 Закона РФ от 07.02.1992 г. № 2300-1 «О защите прав потребителей».

В случае непредоставления информации предупреждаю об уголовной ответственности, предусмотренной ст. 140 Уголовного кодекса РФ, ст. 19.8.1 Кодекса об административных правонарушениях РФ «Непредоставление сведений или предоставление заведомо ложных сведений о своей деятельности, неопубликование или опубликование заведомо ложных сведений о своей деятельности субъектами естественных монополий».

Все необходимые документы у вас имеются.

ФИО _____________________ Подпись _______________

Комментарий к шаблону 7

Запрашивать документы можно, даже не являясь клиентом МФО, – это открытая информация.

МФО очень активно работают с коллекторами.

Для МФО плавающая ставка в договоре является вполне законной – на них не распространяется банковское законодательство.

Микрозаймы, как правило, рассчитаны на срок от 7 до 30 дней, и проценты в них начисляются на каждый день, что составляет от нескольких сотен до нескольких тысяч процентов в год.

Часто МФО не могут предоставить запрашиваемые документы и идут навстречу заемщику, давая ему возможность уплатить в рассрочку даже основную часть долга.

Важные статьи

Статья 8 Закона о защите прав потребителей – право потребителя на информацию об изготовителе и услугах.

Статья 13 Закона о защите прав потребителей – ответственность исполнителя за нарушение прав потребителей.

У организации брать кредит безопаснее, чем у физического лица.

Хотя МФО работают на российском финансовом рынке относительно недавно, исков к ним очень много (так как очень много нарушений).

Поэтому МФО стараются не связываться с теми, кто готов довести дело до суда. В отличие от банков, у них нет своих юристов и службы безопасности, и договориться с ними намного проще.

МФО практически никогда не обращаются в суд, прежде всего потому, что ставки у них многократно завышены и суды их многократно урезают.

Так же, как и с банками, Закон о защите прав потребителей защищает только физических лиц. Для юридических лиц действуют договорные отношения.

Статья 15 Закона о защите прав потребителей – «Компенсация морального вреда». Делается это через суд:

– вы нанимаете представителя (необязательно профессионального юриста), заключаете с ним договор;

– описываете, сколько с вас требуют банк или МФО;

– рассказываете о проведенной с банком переписке;

– оплате услуг адвоката (прилагаете договор);

– берете справку в медпункте о повышении давления и головной боли (не поленитесь, она сыграет свою роль);

– вы можете либо довести дело до суда, либо предоставить все эти документы в МФО, заявив, что вы пойдете в суд.

С очень большой долей вероятности с вами просто не захотят связываться.

Дело в том, что сами займы у МФО небольшие, а вот суммы штрафов – огромные.

Статья 333 ГКРФ. Согласно этой статье неадекватная сумма неустойки может быть снижена для заемщика до 1–2 ставок рефинансирования. То есть с 10 тысяч вам насчитают максимум 1650 рублей, а никак не 614 тысяч рублей, как в нашем примере.

Статья 319 ГК РФ – «Очередность уплаты задолженностей». Она гласит, что в первую очередь выплачиваются издержки кредитора (которые еще надо доказать), потом проценты, потом – основной долг. А уже потом штрафы, пени и так далее. И банки, и МФО в договорах любят сдвигать п. 3 – уплату основного долга – в самый конец.

Если банк/МФО не идет на изменение этого пункта договора добровольно, пишем в Роспотребнадзор – их позиция сразу резко изменится.

Шаблон 8. Отзыв персональных данных (МФО)

Уведомляю вас о том, что я отзываю свое согласие на передачу персональных данных третьим лицам по договору займа № ________ от _________г.

Настоящий отзыв права на передачу персональных данных касается:

1) моих личных мобильных, рабочих и домашних номеров телефонов;

2) всех контактных телефонов и данных третьих лиц, указанных мною в кредитной документации;

3) адреса проживания моих родственников;

4) адреса и наименования моего работодателя.

Кроме того, микрофинансовая организация и ее представители не уполномочены законодательством России осуществлять какие-либо розыскные мероприятия, для чего требовались бы отзываемые данные. Вопросы досудебного урегулирования просроченной задолженности предлагаю осуществлять почтовой связью. Если у ООО МФО «____________________» имеются ко мне претензии, то вы их можете разрешить в судебном порядке. Таким образом, необходимость использования банком указанных персональных данных, и уж тем более передача их третьим лицам, в настоящий момент отпала.

Одновременно ставлю ООО МФО «____________________» и связанные с вами организации (коллекторские агентства и т. п.), что я не давал права вашим представителям посещать меня дома или посещать моего работодателя, так же как не давал права распространять информацию, содержащую банковскую тайну, третьим лицам.

Я запрещаю ООО МФО «____________________» и связанным с вами организациям (коллекторским агентствам и т. п.) любым образом распространять и публиковать информацию о моей задолженности, не считая предоставления сведений в Бюро кредитных историй.

Кроме того, обращаю ваше внимание, что так называемые коллекторские агентства, не будучи субъектами банковской деятельности, соответственно, ни при каких обстоятельствах в данном случае не могут заменить кредитную организацию в качестве нового кредитора, равнозначного кредитной организации по объему прав и обязанностей, поскольку по смыслу статьи 384 Гражданского кодекса РФ право первоначального кредитора переходит к новому кредитору в том объеме и на тех условиях, которые существовали к моменту перехода права. А в данном случае это требование не соблюдается и не может быть соблюдено.

Руководствуясь Федеральным законом РФ от 27.07.2006 г. № 152-ФЗ «О персональных данных», с момента получения данного Заявления прошу ООО МФО «_______________________», его представителей, а также связанные организации (коллекторские агентства и пр.) прекратить передачу моих персональных данных в указанной части.

В случае нарушения закона предупреждаю об ответственности по ст. 137 Уголовного кодекса Российской Федерации, ст. 13.11 Кодекса об административных правонарушениях, ст. 17 Закона РФ от 07.02.1992 г. № 2300-1 «О защите прав потребителей».

Прошу предоставить ответ в предусмотренные законодательством сроки.

ФИО _____________________ Подпись _______________

Комментарий к шаблону 8

Шаблоны для МФО аналогичны банковским, используем их в качестве образца.

Для МФО так же, как и для банков, действует понятие банковской тайны (ст. 857 ГК РФ).

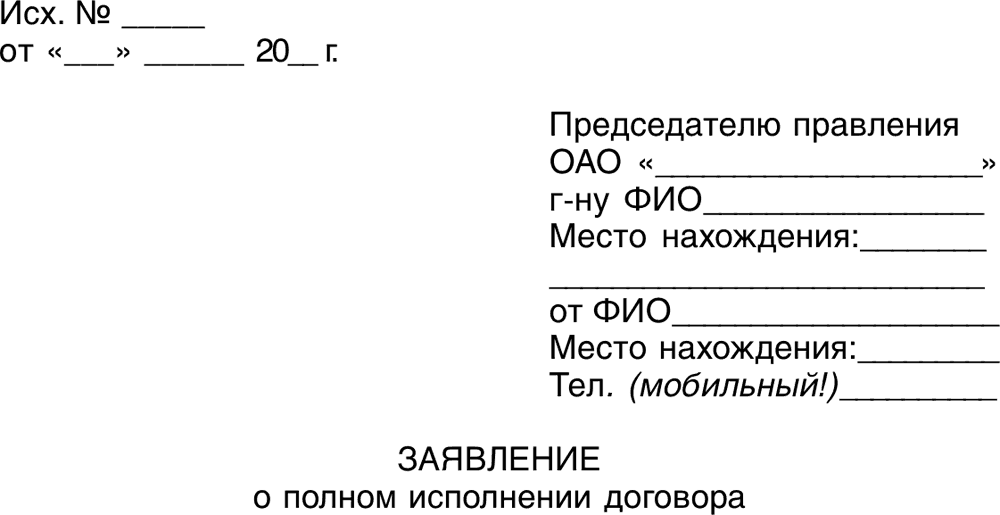

Шаблон 9. Заявление о полном исполнении договора

«___»________________ 201__г. между ООО МФО «__________________» и мною был заключен договор займа № _________________ на сумму _____рублей, сроком на ______ дней, процентная ставка _____% в день. Сумма, подлежащая возврату, ________рублей.

На сегодняшний день мною выплачена сумма _________ руб., что превышает сумму займа многократно.

Те проценты и штрафы, которые были рассчитаны вами первоначально, являются грабительскими, и я не согласен с ними.

Высший арбитражный суд РФ неоднократно пытался устранить двусмысленность положений Гражданского кодекса РФ, последовательно отменяя судебные акты, в которых такие действия кредиторов признавались правомерными. Более того, результатом обобщения подобной судебной практики стало совместное постановление Пленумов Верховного суда РФ и Высшего арбитражного суда РФ от 08.10.1998 г. № 13/14 «О практике применения положений Гражданского кодекса РФ о процентах за пользование чужими денежными средствами», в ст. 319 Гражданского кодекса РФ понимаются проценты за пользование денежными средствами, подлежащие уплате по денежному обязательству, в частности проценты за пользование суммой займа, кредита, аванса, предоплаты и т. д.

В последующей практике Высший арбитражный суд РФ также неоднократно возвращался к указанной проблеме и пояснял, что ст. 319 Гражданского кодекса РФ не регулирует получение процентов за неправомерное пользование денежными средствами, то есть пени и неустойки. В Письме № 141 Президиум Высшего арбитражного суда РФ еще раз вернулся к этой проблеме, указав, что проценты, установленные ст. 319 Гражданского кодекса РФ, отличаются от процентов за неправомерное использование денежных средств (ст. 395 Гражданского кодекса РФ). К процентам по ст. 395 Гражданского кодекса РФ не могут применяться правила, касающиеся очередности исполнения обязательств, поскольку такие проценты являются самостоятельной мерой ответственности и имеют иную правовую природу, отличную от природы ссудного процента (ст. 809 Гражданского кодекса РФ). Положения ст. 319 Гражданского кодекса РФ носят диспозитивный характер, то есть они могут быть изменены соглашением сторон.

На основании изложенного и руководствуясь действующим законодательством Российской Федерации, считаю договор займа №______________ от____________ исполненным и подлежащим закрытию.

Прошу предоставить ответ в установленный законодательством срок.

ФИО _____________________ Подпись _______________

Комментарий к шаблону 9

Если вы меняете пункты договора, ВАЖНО делать это дополнительным соглашением к текущему договору, так как в новый договор банки или МФО могут вписать какие-то новые невыгодные для вас пункты. Особенно это касается банков.

Роспотребнадзор обязан проверить любое заявление в течение 30 дней. Для скорости вы можете написать заявление на сайте , а почтой отправить письмо с уведомлением и описью.

Та к же, как и банки, МФО не имеют права начислять проценты на проценты.

Аналогично до того, как идти в суд, важно провести переписку с МФО, чтобы показать, что МФО/банк не хочет работать в рамках закона. Если вы это не докажете, суд вас просто отфутболит.

Еще раз подчеркиваем, что с МФО отстоять свои интересы проще, важно не бояться этого делать. Прочтите Информационное письмо ВАС РФ № 141 и помните, что суд всегда на стороне заемщика.

Если вам начислили огромную неустойку (больше, чем сумма задолженности + 2 ставки рефинансирования), вы, руководствуясь с т. 330 ГК РФ о компенсационном характере неустойки, пишете заявление о ее несоразмерности. Суд может снизить процент неустойки до ставки рефинансирования (ст. 333 ГК РФ). (Еще раз напоминаем о заявительной форме права.)

Информационное письмо ВАС РФ № 141 от 20.10.2010 г.

ВЫСШИЙ АРБИТРАЖНЫЙ СУД РОССИЙСКОЙ ФЕДЕРАЦИИ

Президиум Высшего арбитражного суда Российской Федерации

ИНФОРМАЦИОННОЕ ПИСЬМО

Москва № 141 20 октября 2010 г.

О некоторых вопросах применения положений

статьи 319 Гражданского кодекса

Российской Федерации

В связи с вопросами, возникающими при применении положений статьи 319 Гражданского кодекса Российской Федерации (далее – ГК РФ, Кодекс), Президиум Высшего арбитражного суда Российской Федерации информирует арбитражные суды о следующих выработанных рекомендациях:

1. В соответствии со статьей 319 ГК РФ сумма произведенного платежа, недостаточная для исполнения денежного обязательства полностью, при отсутствии иного соглашения погашает прежде всего издержки кредитора по получению исполнения, затем – проценты, а в оставшейся части – основную сумму долга.

При этом под издержками кредитора по получению исполнения в названной статье Кодекса понимаются, например, платежи, которые кредитор обязан совершить в связи с принудительной реализацией своего требования к должнику (в частности, сумма уплаченной кредитором государственной пошлины), а под процентами – проценты за пользование денежными средствами, подлежащие уплате по денежному обязательству, в том числе проценты за пользование суммой займа, кредита, аванса, предоплаты (статья 809 ГК РФ).

Судам необходимо учитывать, что данная норма Кодекса направлена в том числе на защиту интересов кредитора в денежном обязательстве, поэтому указание должником в платежном документе назначения уплачиваемой им суммы (например, возврат основной суммы долга по кредитному договору) само по себе не имеет значения при определении порядка погашения его обязательств перед кредитором, которое осуществляется по правилам статьи 319 Кодекса.

2. Применяя статью 319 ГК РФ, суды должны учитывать, что названная норма не регулирует отношения, связанные с привлечением должника к ответственности за нарушение обязательства (глава 25 ГК РФ), а определяет порядок исполнения денежного обязательства, которое должник принял на себя при заключении договора.

В связи с изложенным судам следует иметь в виду, что соглашением сторон может быть изменен порядок погашения только тех требований, которые названы в статье 319 Кодекса (например, стороны вправе установить, что при недостаточности платежа обязательство должника по уплате процентов погашается после основной суммы долга).

Соглашение, предусматривающее, что при исполнении должником денежного обязательства не в полном объеме требования об уплате неустойки, процентов, предусмотренных статьей 395 Кодекса, или иные связанные с нарушением обязательства требования погашаются ранее требований, названных в статье 319 Кодекса, противоречит смыслу данной статьи и является ничтожным (статья 168 ГК РФ).

Требования кредитора об уплате неустойки, процентов за пользование чужими денежными средствами (статья 395 ГК РФ), иные денежные требования, связанные с применением мер гражданско-правовой ответственности, могут быть добровольно удовлетворены должником как до, так и после удовлетворения требований кредитора, указанных в статье 319 Кодекса.

Судам также необходимо иметь в виду, что положения статьи 319 ГК РФ не являются препятствием для предъявления кредитором до погашения основной суммы долга иска в суд о взыскании с должника неустойки или процентов за пользование чужими денежными средствами.

3. Если кредитором неправильно применены положения статьи 319 ГК РФ, должник, в частности, вправе заявить соответствующие возражения при рассмотрении судом иска кредитора о взыскании денежных средств по требованиям к должнику (например, по требованию о взыскании процентов и основной суммы долга).

4. Судам следует иметь в виду, что стороны договора вправе установить, что расчеты по договору, а также уплата неустойки и иных денежных сумм, являющихся мерами ответственности за нарушение договора, осуществляются посредством платежных требований без предварительного акцепта плательщика (§ 4 главы 46 ГК РФ).

Тот факт, что обязательство должника по уплате неустойки было исполнено посредством безакцептного списания денежных средств с его расчетного счета, сам по себе не означает, что должник не может потребовать возврата излишне уплаченной неустойки. Суд, рассматривая данное требование и установив несоразмерность уплаченной неустойки последствиям нарушения обязательства (статья 333 ГК РФ) либо отсутствие оснований для привлечения должника к ответственности за нарушение обязательства (пункт 2 статьи 330 ГК РФ), выносит решение о возврате излишне уплаченной неустойки применительно к пункту 3 статьи 1103 ГК РФ либо, если об этом заявил истец, о признании погашенными полностью или частично обязательств должника перед кредитором по уплате основной суммы долга и процентов.

При этом проценты за пользование чужими денежными средствами, указанные в пункте 2 статьи 1107 ГК РФ, подлежат уплате с момента, когда кредитор узнал или должен был узнать о неосновательности получения денежных средств, то есть с даты вступления в силу решения суда о возврате излишне уплаченной неустойки, а если суд установит, что списание неустойки было осуществлено кредитором в ситуации, когда он заведомо знал или должен был знать о неправомерности таких действий, – с даты списания денежных средств со счета должника.

5. Рекомендации, содержащиеся в настоящем информационном письме, применяются во всех случаях, когда действия должника или иного лица направлены на исполнение обязательства либо прекращение денежного обязательства должника перед кредитором иными способами (например, при прекращении обязательства зачетом, при удовлетворении кредитора по обязательству, обеспеченному залогом, из стоимости заложенного имущества, вырученной при продаже имущества с торгов либо реализации его иным способом).

ПредседательВысшего арбитражного судаРоссийской Федерации А. А. Иванов

Случаи из практики

Был займ на 2500 рублей, за который начислили около 18 тысяч рублей и люди уже могли ее выплатить. Сами МФО не подают в суд, пока долг не достигнет 100 тысяч рублей.

Есть ст. 330 ГКРФ, в которой записано, что неустойка носит компенсационный характер и должна соответствовать последствиям нарушения обязательств. Это совсем не способ наказания или доведения заемщика до обнищания.

Если кредитор ничего не делает в случае неисполнения заемщиком своих обязательств, суды применяют ст. 333 ГК РФ, чтобы снизить размер начисленных санкций. Так как не все судьи у нас грамотные, запомните: 2 ставки рефинансирования – это максимум, который вам могут начислить.

Помните о заявительном праве – если вы не заявите о снижении неустойки, то вам ее никто и не снизит. Поэтому в своем заявлении в МФО/банк указываете, что будете использовать ст. 333 ГК РФ.

Был микрозайм на 3 тысячи рублей, начислен долг в 15 тысяч рублей. Пришло СМС о том, что сегодня приедут приставы и конфискуют имущество на основании судебного приказа.

Во-первых, послать СМС – это фраза ни о чем: вся переписка с заемщиком должна вестись в письменной форме.

Случай из реальной жизни. Человеку, который весь день лежал дома (болел), пришло СМС: «Весь день находитесь дома, к вам приедут судебные приставы описывать имущество».

Никто к нему не приехал, зато на следующее утро пришло еще одно СМС: «К вам приезжали приставы, но вы не открыли двери».

Никакие приставы не могут прийти без исполнительного листа, который, в свою очередь, является результатом решения суда, полученным в ходе судебной тяжбы. Без этого решения никакие приставы к вам прийти не могут.

Вопросы и ответы

– Брала займ, но не могу отдать. Мне звонят и угрожают ст. 159 Уголовного кодекса «Мошенничество». Правы ли они?

– Эта статья – любимая уловка банков и МФО, но никакого мошенничества здесь быть не может. Мошенничество могут приписать, если вы брали кредит по поддельным документам – со злым умыслом.

Если документы подлинные и вы по своему кредиту/займу сделали хотя бы несколько платежей, никто не сможет приписать вам эту статью. Это просто способ запугивания заемщиков.

Необходимо описать причину невозврата и требовать реструктуризации кредита. Если вам угрожают – пишите заявление в полицию о преступлении. И банк, и МФО могут работать строго по договору, а по договору все вопросы решаются в суде.

Вам нужно узнать свою сумму долга и что из него относится к основному долгу, к процентам, а также к штрафам, пеням и неустойкам, и применять ст. 333 ГКРФ.

– Можно ли вносить на ссудный счет больше, чем по графику?

– Да, конечно, это досрочное погашение, после которого вам должны пересчитать график платежей.

– Какова процедура обращения в суд?

– Мы будем касаться этого вопроса в теме судебных приставов. Подробно эта информация изложена в Гражданском процессуальном кодексе (он намного меньше Гражданского). Нюанс: в суде гораздо проще быть ответчиком, чем истцом: в этом случае вы обладаете всем пакетом документов и знаете, от чего конкретно вы будете защищаться.

– Как организовать выплату основного долга на ссудный счет?

– Вы пишете заявление в банк, в котором ссылаетесь на 319-ю статью ГК РФ и 819-ю ГК РФ.

Основной долг вы платите на ссудный счет (начинается на 455), проценты – на лицевой.

– Столкнулась с формулировкой «процедура взыскания задолженности в порядке выдачи судебного приказа». Что это означает?

– Решение принималось мировым судьей без вызова в суд. В течение 10 дней вы имеете право возразить – отменить его. Подробнее об этом – в следующей главе. Здесь также идет расчет на запугивание заемщика.

Как вы еще раз убедились, многие действия МФО, банков, да и других организаций рассчитаны на то, что люди не знают своих прав.