Книга: Краткосрочный трейдинг. Руководство для начинающих

Назад: Где найти ETF

Дальше: Диверсификация с ETF

Индексные и секторные стратегии с использованием свинг– и позиционной торговли

Исповедуя подход к трейдингу «сверху вниз», мы следим за движениями рынка, экономическими данными и данными о доходах, геополитическими событиями, национальными и мировыми новостями, влияющими на финансовый рынок. Мы следим за тем, какие секторы и отрасли лидируют, а какие слабеют.

Ценный совет

Если вы торгуете паями специализированного фонда, возможно, вам захочется использовать стиль торговли «снизу вверх». Это предполагает, что ориентироваться вы будете только на новости и информацию о прибыли компании. Например, если вы предполагаете, что развитые страны продолжат уделять много внимания вопросам окружающей среды, следует проверять графики котировок «зеленых» ETF.

* * *

Так как стоимость пая ETF зависит от стоимости акций, лежащих в основе отслеживаемого индекса, торговля ETF происходит под воздействием спроса и предложения. А это означает, что истинная стоимость ETF может оцениваться как с дисконтом, так и с премией – обычно в несколько центов – относительно стоимости его чистых активов (NAV).

ETF – отличные инструменты, позволяющие использовать преимущества движения котировок основного индекса, секторов и отраслей. Вы можете построить график котировок основных индексов, таких как Dow Industrials, S&P 500 Index, NASDAQ 100 или Composite, а затем, чтобы получить прибыль от роста их котировок, купить паи соответствующих им ETF (или совершить «короткую» продажу, чтобы сыграть на понижение).

Вы также можете построить графики индексов ведущих секторов и отраслей, которые мы уже обсуждали в этой книге, например биотехнологического индекса (BKX), индекса розничных сетей (MVR), банковского индекса (BIX), индекса сектора полупроводников (SOX) и фармацевтики (DRG), а затем купить (или продать без покрытия) паи соответствующего ETF. (Более полный список смотрите на в разделе Sectors and Shares.)

Для того чтобы войти в ETF, рассмотрите те же ценовые модели, что и для акций: отрыв от основания, прорыв из области консолидации и откаты рынка на восходящем тренде, прорыв из области консолидации и ралли во время нисходящего тренда.

Во многом свинг-трейдинг ETF легче, чем торговля акциями. Случалось вам когда-нибудь видеть, как котировки определенных акций некоторой отрасли не растут, в то время как цены бумаг остальных компаний из той же отрасли взлетают до небес?

Такое нечасто случается при торговле ETF. Пока в определенном секторе или отрасли происходит движение, котировки соответствующего ETF также будут подниматься или снижаться.

Вы также убедитесь, что котировки ETF не открываются с такими же большими гэпами вверх или вниз, как акции. А если и открываются, то, особенно если ETF коррелирует с крупными рыночными индексами, обычно быстро заполняют эти ценовые разрывы. Одной из причин можно считать тот факт, что котировки акций, которые представляет ETF, при открытии отличаются от цен закрытия прошлого вечера. И если ETF открывается с гэпом вверх или вниз, некоторое количество акций заполнит свои разрывы, чего будет достаточно для того, чтобы ETF заполнил свой.

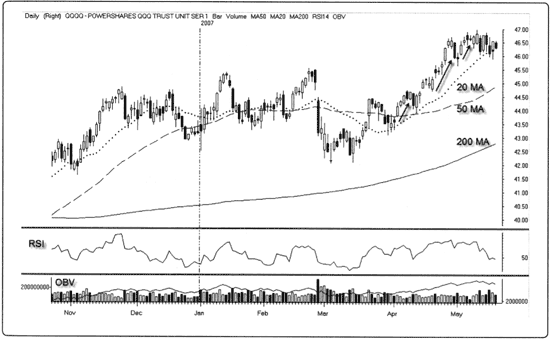

На рис. 13.1 приведен дневной график PowerShares QQQ Trust (QQQQ), его паи считаются наиболее ликвидными на фондовом рынке США. (В момент написания книги оборот по этому фонду, отслеживающему индекс NASDAQ 100, составлял более чем 110 млн паев в день). Вы убедитесь, что с середины марта до первой недели мая с паями Q можно было относительно легко совершать свинг-сделки.

Рис. 13.1. Дневной график PowerShares QQQ. С конца 2006 г. и до последней недели февраля 2007 г. котировки PowerShares QQQ, отслеживающего индекс NASDAQ 100 (тикер QQQQ), двигались горизонтально. Такая картина обескураживала многих трейдеров. А затем 26 февраля началось резкое снижение – с $45,50 (цена открытия) до $42,60 (минимальная цена 5 марта). Это стало ощутимым падением (почти на 10 %) для высоколиквидных ценных бумаг столь технологичного инструмента. После того как котировки Q дважды достигали минимальных значений в марте («двойное дно»), они вернулись к прежнему уровню сопротивления приблизительно на отметке $44, а затем поднялись и достигли годового максимума в $47. 30 марта котировки ETF поднялись выше 20-дневной МА, что послужило признаком восстановления. 12 апреля они пересекли 20-дневную скользящую среднюю и достигли 50-дневной. Этот день предоставил трейдерам прекрасную возможность войти в рынок перед трехнедельным подъемом.

Данные предоставлены компанией Townsend Analytics.

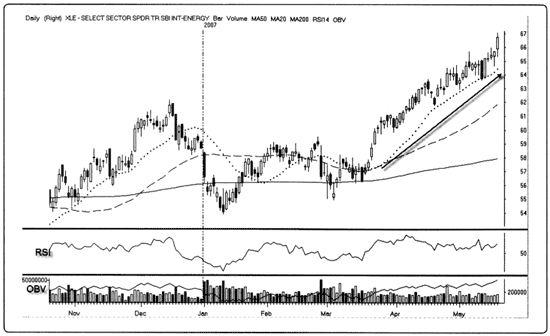

На рис. 13.2 приведен дневной график паев Select Sector SPDR Energy ETF, торгуемых под тикером XLE. Подъем цен на энергоносители «подогрел» движение на рынке с середины марта до середины мая, и позиционным трейдерам удалось отлично заработать.

Рис. 13.2. Select Sector SPDR ETF. Данный дневной график отражает динамику паев Select Sector SPDR ETF (XLE). Компании, входящие в данный фонд, преимущественно добывают и производят сырую нефть и природный газ, а также оказывают иные услуги, связанные с поставкой энергоресурсов. И пока вы совершали с этим ETF свинг-сделки, позиционные трейдеры легко получали доход, купив XLE 20 марта, ровно в тот момент, когда энергетический фонд неожиданно перешагнул 20-дневную скользящую среднюю. Ну, или они могли повременить со входом на рынок день-два после 20 марта, когда 20-дневная МА стала выше 50-дневной МА и продолжала расти. Отметим, что RSI привел к бычьему расхождению в XLE в середине марта, поднявшись выше еще до того, как паи ETF оторвались от земли. OBV также поднялся вместе с RSI, т. е. объемы подтверждали изменение цен. Лучше и быть не может!

Данные предоставлены компанией Townsend Analytics.

Назад: Где найти ETF

Дальше: Диверсификация с ETF