Книга: Краткосрочный трейдинг. Руководство для начинающих

Назад: Стратегия «коротких продаж»: слишком долго растущие акции

Дальше: Стратегия «коротких продаж»: пересечение 18– и 40-дневных скользящих средних

Стратегия «коротких продаж»: слишком растянутая «двойная вершина»

«Короткие продажи» во время ралли к уровню сопротивления, которое может привести к формированию модели разворота «двойная вершина», представляет собой практически то же самое, что и игра на понижение в случае слишком высоко взлетевших акций.

Опять выбирайте акции, которые вырвались вперед во время восходящего тренда, направленного прямо в небеса, и очень сильно выросли. Можно даже отметить те из них, которые показали первый завышенный максимум. Они вернутся к уровню поддержки и отскочат от него, это – средняя опорная точка. После этого возобновится движение наверх. Предыдущий максимум станет уровнем сопротивления (вырастет предложение), и покупатели еще раз откажутся платить завышенные цены.

С первыми признаками ослабления – при условии, что все остальные критерии дают «зеленый свет» – открывайте короткую позицию и устанавливайте свой стоп-лосс на покупку так, как говорилось выше. Значения индикаторов – те же самые, что и в случае слишком затянувшегося тренда.

На следующих трех графиках – 12.4, 12.5 и 12.6 – вы увидите иллюстрации условий для «коротких продаж» в случае слишком высоко взлетевших акций и в случае «двойной вершины».

Помните, что, поскольку «двойная вершина» – модель разворота, можно не брать на себя высокий риск «короткой продажи» наверху или у опорных точек. Более безопасный момент совершения свинг– или позиционной сделки – дождаться, когда сформируется последний отрезок фигуры (правая опора буквы «М»), уровень поддержки не удержится и акции свалятся в нисходящий тренд.

Помните, «короткие продажи» слишком высоко взлетевших акций связаны с высоким риском, поскольку ликвидность во время движения котировок вниз падает, а вверх – резко возрастает. В результате открыть и закрыть позицию на нужном уровне бывает крайне затруднительно.

Пожалуйста, не забывайте, что наши «короткие продажи» на очень волатильном рынке всегда должны происходить при наличии признаков слабости акций, таких как их движение ниже предыдущей цены закрытия. В качестве дополнительной меры предосторожности следует сократить объемы сделок и устанавливать относительно более жесткие стоп-лоссы.

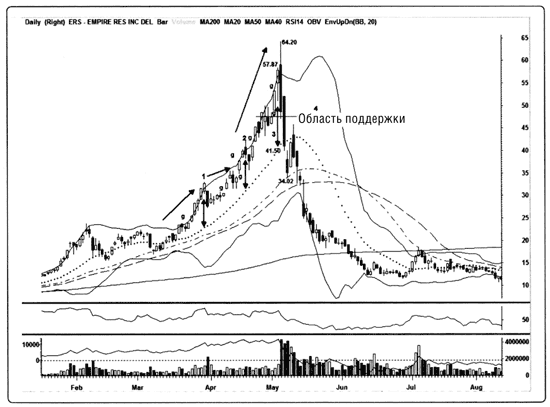

На рис. 12.4 явно показана оборотная сторона чрезмерно сильного тренда, т. е. то, насколько резко может меняться психология инвесторов, когда на смену жадности приходит страх, увеличивается предложение и у агрессивного игрока на понижение появляются возможности заработать.

Рис. 12.4. Дневной график слишком высоко взлетевших акций Empire Resources (ERS). В течение короткого времени в середине 2006 г. акции дистрибьютора продукции из алюминия Empire Resources (ERS) торговались на радость быкам в рамках просто райского восходящего тренда. Однако в конечном итоге закон гравитации одержал верх. Глядя на график ERS с февраля по май, можно заметить, что во время восходящего тренда спрос значительно превышал предложение, о чем свидетельствуют бычьи гэпы (помечены буквой «г»). ERS постоянно держится намного выше своей 20-дневной скользящей средней и продолжает «скакать» на верхней линии Боллинджера. 1 и 2 – две интересные точки, после которых акции пошли вверх просто по параболе, но мы видим, что их рост слишком затянулся. Посмотрите, насколько высоко поднялись котировки над 20-дневной МА и как они пересекли растущую верхнюю линию Боллинджера. 3. Еще два гэпа и последовательных бычьих толчка приводят к тому, что ERS закрываются выше линий Боллинджера. Однако акции уже оторвались от своей 20-дневной скользящей средней на невероятные 16–17 пунктов. Но быки, к вящей досаде медведей, и не думают останавливаться. На следующий день (вторая свеча на самом верху, черная) еще один гэп при открытии торгов привел к новому невероятному, почти 10 %-ному росту акций. Последующее падение дало возможность открыть короткую позицию. 4. Поскольку уровень поддержки на целых 10 пунктов ниже момента принятия решения о «короткой продаже», он дает отличную возможность для частичной фиксации прибыли, после чего можно передвинуть стоп-ордер ниже. В следующие два дня акции упали еще на 13 пунктов, и в это время следовало фиксировать оставшуюся прибыль.

Данные предоставлены компанией Townsend Analytics.

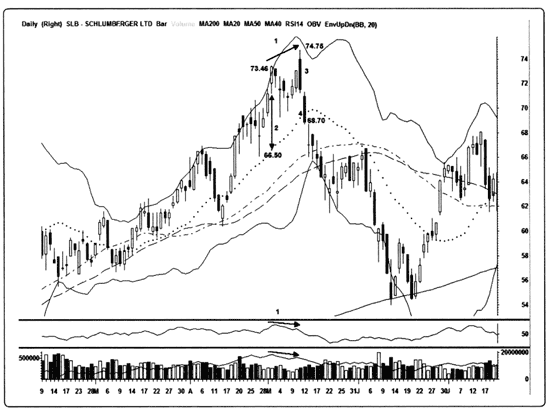

Рис. 12.5. Слишком высокая «двойная вершина» на графике акций Schlumberger (SLB). На этом дневном графике акций крупной компании Schlumberger Ltd. (SLB), предлагающей услуги и оборудование для нефтедобычи, представлен отличный пример слишком высокой «двойной вершины». 1. Здесь мы видим, что SLB сформировала несколько высоковатую «двойную вершину». Обратите внимание на отрицательную дивергенцию значений и RSI, и OBV и на то, что это является дополнительным подтверждением сигнала. 2. Первый пик вытянулся почти на 7 пунктов от 20-дневной скользящей средней. Если мы взглянем на историю котировок за предшествующие этому максимуму два с половиной месяца, то увидим, что, поднимаясь в рамках восходящего тренда, цены акций обычно удалялись от скользящей средней не более чем на 3–4 пункта, а потом откатывались. Следовательно, сейчас SLB сильно завышены. 3. Фактически сигнал о формировании «двойной вершины» появился с комбинацией свечей «медвежье поглощение». Агрессивные трейдеры, стремящиеся использовать максимумы торговой сессии, могли бы начать «шортиться» и не дожидаясь этих свечей. Вообще, эта точка входа возникла в результате того, что акции SLB скорректировались ниже предыдущей опорной точки на уровне $73,46, или ниже предыдущей цены закрытия на уровне $73,06. 4. Уже на следующий день можно было зафиксировать не менее двух третей прибыли. Акции наконец протестировали 20-дневную скользящую среднюю. Установленный на оставшуюся часть позиции скользящий стоп мог принести еще 10 пунктов, прежде чем эта история не закончилась. Отличная сделка!

Данные предоставлены компанией Townsend Analytics.

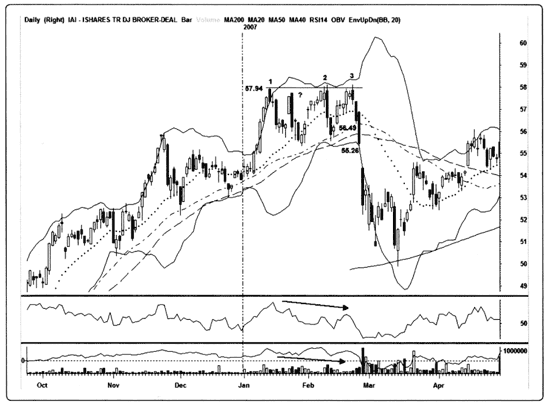

Рис. 12.6. «Тройная» или даже «четверная вершина» на графике акций iShares Trust DJ Broker-Dealer (IAI). В то время как «двойные вершины» довольно распространены, тройные и четверные встречаются редко. И вполне предсказуемо то, что движение котировок вниз после еще одной-двух неудавшихся попыток установить новый максимум, в результате которых возникает третья или четвертая вершина, оказывается намного более мощным. Здесь показан дневной график iShares Trust DJ Broker-Dealer (IAI), это ETF. Мы уже показывали его в главе 9, однако в данном случае мы видим то, как явно сигнализируют об отрицательной дивергенции в ходе формирования «тройной (или даже четверной) вершины» индикаторы RSI и OBV. На самом деле к тому моменту, когда «бычье поглощение» в точке 3 подтвердило возможность открыть позицию с низким риском и высокой доходностью, OBV уже сформировал собственную фигуру «голова и плечи». При такой модели разворота «шортиться» можно и в точке 2, и в точке 3. Иначе говоря, если ориентироваться или на максимум в $57,94 точки 1, установив стоп-лосс выше максимальной цены торговой сессии, или на подтверждение ниже «дожи» или «волчка», сформировавшихся после комбинации «поглощение», то можно заработать доход, измеряемый многими пунктами.

Данные предоставлены компанией Townsend Analytics.

Ценный совет

Когда короткая позиция приносит вам прибыль, помните, что ее нужно начинать постепенно фиксировать, заработав пункт или около того. Таким образом вы снижаете свои риски и в долгосрочной перспективе зарабатываете более стабильно.

Назад: Стратегия «коротких продаж»: слишком долго растущие акции

Дальше: Стратегия «коротких продаж»: пересечение 18– и 40-дневных скользящих средних