Временной горизонт

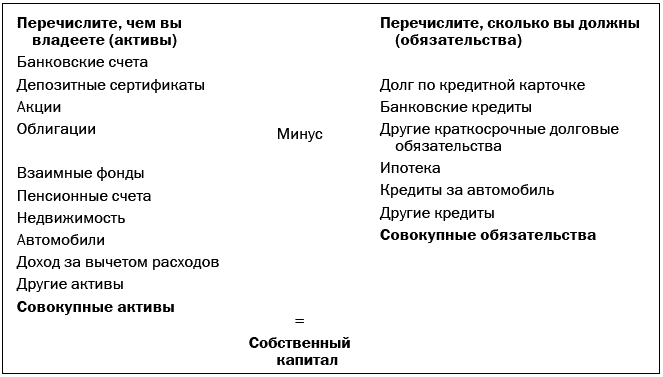

Определение временно́го горизонта очень важно, поскольку он дает лучшее представление о том, как много средств понадобится вложить для достижения каждой цели. Сумма средств на финансирование каждой цели напрямую зависит от вашего финансового состояния или размера собственного капитала. В табл. 1–2 показано, как его рассчитать. Собственный капитал – это разница между тем, сколько вы имеете, и тем, сколько вы должны.

Анализ ежемесячного бюджета также поможет вам определить, сколько придется инвестировать и какой уровень риска вы готовы принять.

Таблица 1–2

Каков ваш капитал?

Риск

Оцените свои цели с учетом рисков, которые можно охарактеризовать так:

• сохранность инвестированного капитала;

• поток доходов;

• прирост капитала.

Сохранность инвестированного капитала. Инструменты денежного рынка, например: банковские счета, сберегательные счета, депозитные сертификаты, взаимные фонды денежного рынка, казначейские и коммерческие векселя – обеспечивают сохранность инвестированного капитала и низкую доходность. Такие краткосрочные цели, как формирование резервного фонда и накоплений для небольших приобретений в течение года, попадают в данную категорию инвестиций. Доходность таких инструментов часто не покрывает инфляцию и налоги.

Поток доходов. Инвестиции, обеспечивающие постоянный поток доходов с более высокой доходностью, чем имеют инструменты денежного рынка, включают в себя облигации и привилегированные акции. Смещение интереса в пользу облигаций и привилегированных акций в целях получения более высокой доходности может привести к потере инвестированного капитала. Если стоимость облигаций и привилегированных акций упадет ниже цены их покупки, то в случае продажи своих вложений инвесторы понесут убытки. Высокорискованные и высокодоходные облигации (мусорные, или бросовые, облигации) предлагают потенциально более высокие потоки доходов, чем облигации инвестиционного уровня, однако они также не защищены от риска дефолта по выплате номинальной стоимости облигаций их держателям. Инвесторы, желающие финансировать свои цели с временны́ми горизонтами от одного до пяти лет, используют облигации, срок выплат по которым соответствует выбранным горизонтам. Это позволяет получить более высокую доходность, чем по инструментам денежного рынка.

Прирост капитала. Инвестирование в целях прироста капитала может обеспечить прирост стоимости вложений, или прирост капитала. Акции обладают потенциалом прироста капитала, если цены на них поднимаются выше уровня покупки. Риск состоит в том, что стоимость акции может упасть ниже стоимости ее покупки, что приводит к потере капитала. По этой причине требуется более длительный временной горизонт (более пяти лет), чтобы иметь возможность переждать падение на фондовом рынке. По некоторым акциям выплачиваются дивиденды, обеспечивающие держателям акций поток доходности. В целом доход по дивидендным акциям ниже, чем по облигациям. Однако не все акции являются дивидендными, и инвесторы вкладывают в них средства, рассчитывая на прирост капитала. Инвестиции в акции подходят для финансирования долгосрочных инвестиционных целей (с временны́м горизонтом более пяти лет), например формирования пенсионных накоплений.

Таким образом, всегда имеется баланс между риском и доходностью. Вложения с низким риском (ценные бумаги денежного рынка) гарантируют сохранность инвестированного капитала, но обладают низкой доходностью. Ценные бумаги с фиксированной доходностью (облигации и привилегированные акции) облагают более высокой доходностью, но несут риск потери инвестированного капитала в случае дефолта по облигациям или необходимости продажи привилегированных акций по цене, меньшей, чем цена их покупки. Обыкновенные акции обеспечивают самый высокий уровень совокупной доходности (прирост капитала и дивиденды) на протяжении долгого периода времени, однако обладают повышенным риском потери инвестированного капитала на коротком временно́м горизонте. Ваши личные обстоятельства (возраст, семейное положение, число иждивенцев, собственный капитал и доход) определяют приемлемый именно для вас уровень риска как руководящий принцип при выборе инвестиционных инструментов.

2. Распределяйте свои активы

Распределение активов – это инвестирование в различные категории инвестиционных инструментов, такие как фонды денежного рынка, облигации, акции, недвижимость, золото, опционы и фьючерсы. Ваш личный план распределения активов зависит от ряда факторов: выбранного вами временно́го горизонта, принятия вами рисков и вашего финансового положения.

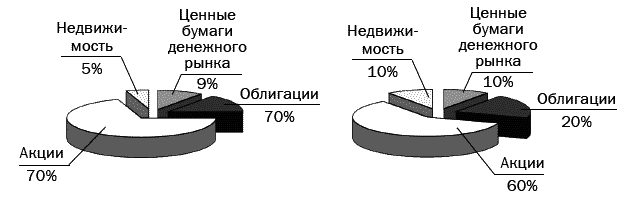

Итак, чем вы моложе, тем больше средств вам следует инвестировать в инструменты для прироста капитала (обыкновенные акции и недвижимость). Чем ближе вы к пенсионному возрасту, тем бо́льшими должны быть ваши инвестиции в облигации и ценные бумаги денежного рынка, которые обеспечивают доход, и меньшими – в акции, которые обеспечивают прирост портфеля. На рис. 1–3 в качестве примера приводятся два плана распределения активов. Первый из них ориентирован на семейную пару возрастом около 30 лет, которая инвестирует преимущественно в формирование пенсионных накоплений на срок более 30 лет. Второй план рассчитан на семейную пару возрастом около 45 лет. Этот план предусматривает чуть меньшую долю вложений в акции на 20-летний период времени, остающийся до выхода на пенсию.

Планы распределения активов должны проходить периодическую переоценку, если ваше финансовое положение будет меняться. В табл. 1–3 представлены рекомендации по составлению вашего персонального плана распределения активов.

Рисунок 1–3

(а) План распределения активов для 30-летней семейной пары

(b) План распределения активов для 45-летней семейной пары

Таблица 1–3

Как составить ваш персональный план распределения активов

Специалисты по финансовому планированию используют следующий эмпирический метод определения процентной доли вложений в акции:

Процентная доля распределения в акции = 100 – ваш возраст.

Например, если вам 65 лет, вы можете вложить 35 % в акции и распределить остальные средства между другими инвестиционными инструментами (облигациями и ценными бумагами денежного рынка). Это – отправная точка для составления вашего плана, в которой состав активов будет определяться вашим финансовым положением и принятием вами рисков.