Привилегированные акции трастов

Для инвесторов не слишком важно (если речь не идет о налоговых льготах), какие акции приобретать – регулярных выпусков или трастов. Этого нельзя сказать об эмитентах, поскольку для них это существенная разница. Эмитенты привилегированных акций трастов получают налоговые льготы, уменьшая сумму налога на процентные платежи на субординированный долг, лишая таким образом акционеров налоговых льгот по дивидендам на привилегированные акции трастов. Среди выпусков привилегированных акций Citigroup, Inc., приведенных в табл. 3–1, серия V представляет собой привилегированные акции трастов. Ниже описано, как функционируют привилегированные акции трастов:

• банковская холдинговая компания учреждает траст со 100-процентной долей собственности в нем и продает инвесторам привилегированные акции траста. Доход от продажи используется трастом для приобретения субординированных долговых обязательств банковской холдинговой компании. Условия выпуска субординированных долговых обязательств и привилегированных акций траста идентичны;

• банковская холдинговая компания уменьшает налоги на величину дивидендов и процентных платежей по субординированному долгу. Подобные вычеты возможны, если в проспекте эмиссии привилегированных акций траста имеется оговорка о том, что выпуск обладает свойством кумулятивности;

• при формировании консолидированной финансовой отчетности субординированный долг исключается из баланса банковской холдинговой компании, а привилегированные акции трастов отражаются как «миноритарная доля в акционерном капитале консолидированных дочерних компаний».

Производные инструменты (деривативы) на привилегированные акции трастов

Выпуски привилегированных акций трастов имеют различные наименования в зависимости от учредителя или инвестиционного банка и индивидуальные акронимы: привилегированные акции с ежемесячным доходом (MIPS), привилегированные акции трастов (TOPrS), долговые ценные бумаги с ежеквартальным доходом (QUIDS), привилегированные акции с ежеквартальным доходом (QUIPS) и ценные бумаги корпоративных трастов (Corts).

Эти ценные бумаги обладают следующими характеристиками:

• их номинальная стоимость составляет 25 долл., а не 1000 долл., как в случае с традиционными облигациями;

• они торгуются на фондовых биржах, а не на биржах облигаций или внебиржевых рынках;

• по ним выплачиваются регулярные проценты;

• большинство из них имеют дату погашения. Некоторые выпуски являются бессрочными, как и выпуски обыкновенных акций;

• многие их выпуски могут быть выкуплены досрочно.

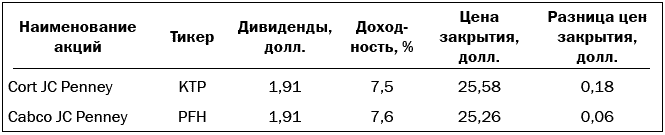

Такие ценные бумаги обычно легче приобрести, чем обычные привилегированные акции и облигации, поскольку они обращаются на фондовых биржах, где имеется доступ к информации о ценах и не требуется крупных затрат, как в случае с облигациями с более низкой номинальной стоимостью. В табл. 3–2 приведены ценные бумаги данного типа.

Таблица 3–2

Производные инструменты на привилегированные акции трастов

Первым из котирующихся выпусков стал выпуск ценных бумаг корпоративного траста (Corts) компании JC Penney с купоном 7,625 % и датой погашения 1 марта 2007 г. Цена закрытия этих бумаг на июль 2006 г. составила 25,58 долл., т. е. чуть выше их номинальной стоимости. Данные ценные бумаги имеют такой же рейтинг, что и 7,5—8-процентные облигации JC Penney в трасте. Для этого выпуска существует оговорка о досрочном выкупе, ограничивающая рост стоимости акций при снижении процентных ставок. Если эти бумаги были куплены по цене 25,58 долл. за 1 акцию, а срок платежа наступил в 2007 г., то доходность к погашению составила 7,5 %.

Обеспеченные активами корпоративные ценные бумаги (Cabco) JC Penney также имели доходность 7,625 % и обладали тикером PFH. Дивиденды на них составили 1,91 долл., а цена равнялась 25,26 долл. за 1 акцию. В начале 2000-х гг. финансовые показатели компании JC Penney были не столь хороши, как в 2006 г., а ее ценные бумаги Cabco торговались как «мусорные» облигации.

Приведем несколько предостережений для инвесторов:

• будьте осмотрительны, платя надбавку за бумаги с возможностью досрочного выкупа. В случае досрочного выкупа вы получите только их номинальную стоимость, или цену выкупа, равную 25 долл. Это означает, что вы можете потерять часть своего капитала;

• такие компании могут откладывать выплату дивидендов в период финансовых затруднений;

• компании, имеющие большую задолженность, могут использовать такие ценные бумаги для привлечения средств. Таким образом, вам необходимо искать выпуски с высокими кредитными рейтингами.

Привилегированные акции и привилегированные акции трастов привлекательны для инвесторов, которые заинтересованы в получении регулярного дохода по ценным бумагам и готовы пожертвовать долгосрочным приростом капитала.

Глава 4

Понимание рисков инвестирования в акции

Основные темы

• Виды инвестиционных рисков и отношение к ним

• Связь между рисками и доходностью

• Оценка степени риска

• Как быть с рисками

Инвестиционный срез

Самый большой риск при инвестировании в обыкновенные акции – это потеря всех вложений.

Исторически сложилось так, что волатильность обыкновенных акций выше всего при горизонте инвестирования в один год и понижается по мере увеличения горизонта инвестирования.

Наличие диверсифицированного портфеля обыкновенных акций при долгосрочном инвестировании значительно снижает риск убытков.

Итак, можно счесть инвестирование в обыкновенные акции ничем иным, как азартными играми. Да, можно купить акции компании, которая потерпит банкротство, и потерять свои инвестиции, как, например, в случае с акционерами компаний Enron и WorldCom. Но можно инвестировать и в акции компании, подобной Hansen Natural, стоимость которых возросла на 293 % за один год – с июня 2005 г. по июнь 2006 г. В долгосрочном периоде диверсифицированный портфель обыкновенных акций приносит доход, а азартные игры – убытки. Понимание сути рисков инвестирования в обыкновенные акции и того, как с ними бороться, поможет в управлении своими вложениями и получении доходов. По сути, ваши цели, индивидуальные особенности и временны́е рамки инвестирования определяют приемлемый для вас уровень риска, который впоследствии и определит выбор инвестиционных инструментов.