Книга: Инвестиции в недвижимость

Назад: Часть 1 Недвижимость как бизнес

Дальше: 2. Чарлз Лотцар. Комплектование команды и управление ею с точки зрения юриста

1. Том Уилрайт. Недвижимость как бизнес

Том Уилрайт представляет собой редкое сочетание дипломированного бухгалтера, инвестора в недвижимость и учителя. Он обладает способностью преподносить сложную и порой скучную материю налогового законодательства в таком простом виде, что это способен понять даже я.Том хорошо знаком с налоговым кодексом. Более того, он испытывает удовольствие от его чтения и разбирается в нем лучше, чем любой другой известный мне человек. Большинство бухгалтеров обращают внимание лишь на отдельные фрагменты налогового кодекса, в частности на те, которые позволяют нам получать отсрочку от уплаты налогов на пенсионные сбережения в рамках накопительных программ IRA и 401(k) вплоть до наступления пенсионного возраста. Том же уделяет внимание и другим, значительно более обширным по объему статьям кодекса, которые дают возможность постоянно снижать сумму налогов или не платить их вообще. Разница между Томом и другими бухгалтерами заключается в том, что Том хорошо понял назначение налогового кодекса. Это не просто сборник правил. Это документ, который поощряет определенные образцы поведения за счет снижения или полной отмены налогов.Я считаю Тома человеком, наделенным высокими моральными и этическими качествами. Он очень религиозен, так как воспитан в семье мормонов. Хотя я и не мормон, но разделяю многие моральные ценности этого вероучения, например такие, как церковная десятина, то есть уплата 10 процентов от всех своих доходов на нужды церкви, или несколько лет, которые каждый мормон должен посвятить миссионерству. Я никогда не был религиозным миссионером, но провел почти десять лет, выполняя другую – военную – миссию. Я служил своей стране в качестве пилота морской авиации во Вьетнаме.От Тома и других мормонов я усвоил один важный принцип их веры: «Богу ничего от нас не нужно, но человек должен уметь отдавать». Это напоминает мне о необходимости проявлять щедрость. На мой взгляд, миру сегодня больше свойственна не щедрость, а алчность. Каждый раз, видя человека, у которого нет денег, я вспоминаю, что надо делиться с ближним. Мой принцип состоит в том, чтобы отдать то, что сам хочешь получить. Например, если мне нужны деньги, я должен дать кому-то денег. Много раз в жизни мне доводилось оставаться без средств к существованию, но каждый раз я напоминал себе, что надо поделиться деньгами с другими людьми, хотя мне их отчаянно не хватало. Сегодня я жертвую большие суммы на благотворительные цели, которые близки моему сердцу. Я считаю, что если уж сам не имею возможности делать то, что мне по душе, то пусть это сделают хотя бы мои деньги. Если я нуждаюсь в доброте, то должен сам дарить доброту людям. Если мне не хватает улыбок, я должен первым улыбнуться. Если же мне нужна хорошая оплеуха, то я сам готов нанести первый удар.Я попросил своего друга Тома Уилрайта принять участие в этой книге не только потому, что он превосходный бухгалтер и незаменимый член команды любого человека, стремящегося разбогатеть, но и потому, что он является носителем здравых философских подходов и не понаслышке знает о щедрости.Том охотно вкладывает деньги в недвижимость. Почему? Потому что он знает все тонкости налогового законодательства и понимает, что больше преимуществ оно дает инвестору в недвижимость, чем держателю акций. Кроме того, Том превосходный учитель, человек щедрой души и, что самое важное, друг, которого я искренне уважаю.Роберт Кийосаки

Мне грех жаловаться на свое детство. В отличие от очень многих людей, которых родители учили копить деньги и относить их в инвестиционный фонд, от своих родителей я получал советы вкладывать средства в недвижимость и собственный бизнес. У моего отца было полиграфическое предприятие, а мать управляла собственным портфелем недвижимости.

Поэтому вполне естественно, что, получив образование (как общее, так и специальное), я открыл собственный бизнес. В мое образование в качестве компонентов вошли степень магистра в сфере бухгалтерского учета, тринадцатилетний опыт работы бухгалтером в международных финансовых фирмах, а также деятельность в роли налогового консультанта одной из компаний, входящих в перечень «Fortune 1000». Так что, как видите, до собственного бизнеса я добрался со значительной задержкой. Когда я открыл свою бухгалтерскую фирму, то повел себя так же, как и большинство других людей, то есть работал с утра до ночи и редко пользовался отпуском. Если я все-таки уезжал отдыхать, то постоянно отвечал на телефонные звонки клиентов и коллег. В конце концов, бизнес ведь никогда не отдыхает, так почему же я должен следовать иным правилам?

За несколько лет наша фирма добилась существенного прогресса, но я по-прежнему работал днем и ночью и почти никогда по-настоящему не отдыхал. Помимо собственного бизнеса, у меня не было практически никаких других инвестиций. Именно в тот период я впервые прочел книгу «Богатый папа, бедный папа» и познакомился с Робертом Кийосаки. Он помог мне понять всю порочность такого подхода к бизнесу. Дело ведь не в том, чтобы работать усердно. Работать надо с умом.

Как и многие из вас, я по-настоящему познакомился с ним на семинаре, организованном компанией «Rich Dad». Я сидел там рядом со своей партнершей по бизнесу Энн Матис и ее мужем Джо. Роберт рассказывал об очень близких мне проблемах – о льготах, которые налоговое законодательство предоставляет инвесторам в недвижимость. И вдруг ни с того ни с сего он пригласил меня на сцену, представил как своего «второго бухгалтера» и попросил объяснить собравшимся суть амортизации недвижимости и тех преимуществ, которые она дает в налоговом плане.

Я узнал о Роберте Кийосаки и его компании всего за несколько месяцев до этого семинара. Один из моих хороших друзей, Джордж Дак, главный финансист компании «Rich Dad», представил нас друг другу. Не знаю, кто больше нервничал в тот момент, когда я вышел на сцену – Роберт или я. Вы можете себе представить бухгалтера, выступающего с речью? Роберт ведь и понятия не имел, что я всю жизнь кого-то чему-то учил, но все же рискнул и вывел меня перед аудиторией. Так начались наши долгие и плодотворные отношения, которые стали моим первым шагом к финансовой свободе.

Я вспоминаю один из первых эпизодов нашего сотрудничества с Робертом. Он использовал меня в качестве свидетеля защиты. Я не шучу: бухгалтер выступал у него в роли свидетеля. Журналисты попросили Роберта дать интервью для деловой рубрики газеты «Arizona Republic». Основной темой вопросов было утверждение Роберта, что он постоянно получает 40 процентов доходов от своих инвестиций.

Я должен был авторитетно подтвердить правдивость этого заявления. В конце концов, ведь далеко не каждый поверит гению маркетинга (Роберту), что он добивается таких доходов. Но кто же усомнится в словах бухгалтера? Там, где речь заходит об инвестициях, цифры – это всё. А кто может лучше представить цифры, чем человек, который всю жизнь имеет дело только с ними?

Для меня это была одна из первых возможностей объяснить преимущество использования эффекта рычага в сфере инвестирования. Незадолго до этого я и сам начал вкладывать деньги в недвижимость. Вы, конечно, подумаете, что в этом нет ничего удивительного, если учесть, что тем же самым занимались и мои родители. К тому же я и до этого учил инвесторов в недвижимость и застройщиков, каким образом можно облегчить налоговое бремя.

Но все было не совсем так. На самом деле я и не помышлял об инвестициях в недвижимость, пока не сыграл в разработанную Робертом настольную игру «Денежный поток 101». Эта игра оказала на меня огромное влияние. Впервые собственными глазами я увидел силу эффекта финансового рычага в сфере недвижимости. Буквально на следующий день я позвонил нескольким клиентам, которые в течение ряда лет занимались инвестициями в недвижимость, и попросил их встретиться со мной и дать несколько советов по поводу этой деятельности.

А потом я начал серьезную перестройку своего бизнеса. Моя партнерша Энн – настоящий гений в области управления производством. Она разработала в фирме ряд систем и процедур, позволяющих нам сосредоточиться на управлении бизнесом, а не на работе в нем. На это ушло несколько лет, но теперь мы можем отойти от непосредственного участия в деятельности компании и вместо этого осуществлять контроль и слежение за бизнесом, который развивается как бы без нашего участия.

Сейчас каждый год я могу уезжать на три недели в отпуск, отключившись от электронной почты и телефонной мобильной связи, как мы сделали это недавно со старшим сыном, посещая старинные замки на севере Франции. И при этом я не испытывал тревоги ни за свою фирму, ни за инвестиции в недвижимость, потому что они нормально работают и без моего ежедневного присутствия.

Возьмите на заметкуИнвестиции в недвижимость – это бизнес, и управлять ими надо так же, как и бизнесом.

Роберт любит порассуждать о квадрантах денежного потока, которые обозначены буквами Р, С, Б и И. Он призывает всех переходить из секторов Р (работающие по найму) и С (работающие на себя) в Б (бизнесмены) и И (инвесторы). Я пришел к выводу, что надо пойти еще дальше. Всем, кто работает в секторе И, необходимо перейти в сектор Б.

Представьте себе, как вы могли бы использовать высвободившееся время, если бы вам не нужно было заботиться о квартиросъемщиках, ремонтах и денежных потоках. Как было бы здорово, если бы вас не мучила постоянная тревога, что какой-то квартиросъемщик может позвонить вам среди ночи, чтобы пожаловаться на очередную проблему. Вы можете избавиться от этого стресса и высвободить сотни часов, если будете управлять своими инвестициями в недвижимость по тем же принципам, как управляете бизнесом.

Рис. 1.1. Я считаю, что можно пойти еще дальше и высвободить сотни часов свободного времени, если управлять своими инвестициями в недвижимость как бизнесом.

В действительности это не так уж и сложно. Просто надо вести себя как бизнесмен и применять к своим инвестициям в недвижимость фундаментальные принципы бизнеса.

Принцип бизнеса № 1: стратегия

Любой бизнес нуждается в плане, в том числе и инвестиционный. Стратегия – это попросту систематический план действий, направленных на достижение специфических целей. Существует семь простых шагов по созданию эффективной стратегии.

1-й шаг: Воображение

Начните свою стратегию с целей. Представьте себе, где должна находиться недвижимость, в которую вы собираетесь вложить деньги. Возможно, это будет белый песчаный пляж на островах Карибского моря, где вы сможете проводить неограниченное время со своей семьей или работать в благотворительных целях. Мои самые любимые регионы: Гавайи, Франция, Аризона и Парк-Сити в штате Юта. Я мечтаю приобрести дома в каждом из них.

Не бойтесь, если планы окажутся слишком смелыми. В конце концов, это всего лишь ваши мечты, а не цифры, на которые начисляются налоги. Наши клиенты часто мечтают о финансовой свободе через пять – десять лет. Имея хорошую стратегию, можно стать финансово независимым человеком менее чем за десять лет, если применять основные принципы бизнеса к своим инвестициям в недвижимость. Например, спустя шесть лет после начала инвестиций я уже приобрел себе недвижимость на Гавайях, в Аризоне и в Парк-Сити. В повестку дня ближайших нескольких лет входит и Франция. Цели были довольно смелыми, но я смог достичь их всего за шесть коротких лет, используя принципы бизнеса.

2-й шаг: Финансовые цели

Определите, как будут выглядеть ваше финансовое благосостояние и денежные потоки после достижения поставленных целей. Назначьте срок их реализации, а затем запишите, какими средствами для инвестиций вы располагаете в данный момент, и вычтите сумму задолженностей. Это ваша нынешняя нетто-стоимость.

3-й шаг: Планирование денежного потока

Разумеется, для начала вам следует определить общую сумму своих активов, которые необходимы для получения желаемого объема денежного потока. Для этого можно воспользоваться простым правилом: умножить величину денежного потока на двадцать. Что касается меня, то мне нужно было иметь 5 миллионов долларов, чтобы каждый год получать денежный поток в размере 250 тысяч после уплаты налогов.

4-й шаг: Определение величины нынешних активов

Твердо определившись с целями, в качестве следующего шага необходимо установить, где вы находитесь сегодня. Для этого подготовьте перечень имеющихся у вас реальных активов, то есть таких, которые вы можете немедленно использовать для инвестиций. Не включайте в него свой автомобиль или драгоценности. Включите лучше ту часть денег, которую вы можете получить под залог собственного дома. Приведу пример, чтобы вы лучше поняли, что я имею в виду:

Таблица 1.1

Эти первые четыре шага составляют суть процесса, который я называю определением «линии мечты». Чтобы было ясно, приведу простую иллюстрацию. Вот как выглядела моя «линия мечты», когда я впервые встретился с Робертом и начал свой путь к финансовой свободе:

Схема 1.1. «Линия мечты» Тома на момент первой встречи с Робертом Кийосаки

5-й шаг: Перспектива, миссия и ценности

Определив «линию мечты», можете составлять план ее реализации. Он должен содержать перспективу, миссию и ценности, а также тип недвижимости, которую вы хотите приобрести, и критерии для ее выбора.

Вот тут у вас может возникнуть вопрос: а все ли у автора в порядке с головой? Ведь заявления о перспективах, миссии и ценностях – это принадлежность бизнеса. Вот именно! Инвестиции в недвижимость – это тот же самый бизнес. Во всяком случае, так должно быть, если вы хотите добиться исполнения своей мечты в кратчайшие сроки и с наименьшими затратами сил.

Работая над этим, вы должны помнить, что перспективы – это ваш взгляд на будущее, представление о том, какой должна быть ваша жизнь после реализации плана. Миссия представляет собой попросту заявление о том, как вы намерены подходить к своему инвестиционному бизнесу, а ценности – это, в первую очередь, моральные принципы, которые должны соблюдать все, кто сотрудничает с вами в сфере инвестиционного бизнеса.

Личные перспективы, миссия и ценности Тома

Перспективы. Финансовая свобода в моем представлении означает, что у меня есть время и ресурсы, чтобы делать то, что хочу и когда хочу. Я достигну финансовой свободы, когда смогу в любое время поехать, куда мне вздумается, хорошо проводить время с семьей и друзьями и совершать миссионерские поездки от имени своей церкви.Миссия. Моя миссия при достижении финансовой свободы состоит в том, чтобы вкладывать деньги в покупку растущих в цене жилых домов на одну семью. Для этого я буду анализировать недвижимость, отобранную банками у владельцев за неуплату, финансировать покупки за счет банковских кредитов, держать у себя недвижимость в течение пяти – десяти лет и пользоваться налоговыми льготами за счет амортизации.Ценности. К числу моих ценностей относятся:• понимание того, что в мире существует множество ресурсов и возможностей;• забота – проявление доброты и чувства благодарности;• учеба как постоянный рост и совершенствование своих знаний в сфере недвижимости;• уважительность – стремление относиться к окружающим так же, как я хотел бы, чтобы они относились ко мне.

6-й шаг: Инвестиционная ниша

После того как вы разобрались с перспективами, миссией и ценностями, следует подумать о типе недвижимости, которая вас больше привлекает. Каждый преуспевающий бизнесмен знает, что наибольшего успеха можно добиться лишь в том случае, если сосредоточиться на деле, которое вам нравится делать и к которому у вас есть естественные склонности. В моей компании «ProVision» имеется широкий выбор инструментов, используемых нами, чтобы помочь людям определиться с типом недвижимости: многоквартирными жилыми домами, коммерческими и индустриальными зданиями, незастроенными земельными участками или индивидуальными домами на одну семью. Моя личная инвестиционная ниша ограничивается жилыми домами на одну семью, которые активнее других растут в цене.

7-й шаг: Критерии

Заключительным шагом в разработке стратегии является определение инвестиционных критериев. Обычно им уделяется мало внимания, но если вы установили для себя критерии, это поможет вам в будущем избежать головной боли, стрессов и понапрасну потерянного времени. Кроме того, уменьшается шанс совершения дорогостоящих ошибок. Вы сэкономите массу времени и энергии, занимаясь только той недвижимостью, которая соответствует вашим критериям. В качестве примера приведу свои личные инвестиционные критерии:

Таблица 1.2. Личные инвестиционные критерии Тома

Вы можете задать вопрос: «Зачем столько времени и сил тратить на выработку стратегии?» У себя в компании «ProVision» мы разъясняем клиентам важность стратегии, играя с ними в игру «Денежный поток 101». Если вы уже играли в нее, то знаете, что в среднем она занимает два – два с половиной часа. Мы инструктируем клиента, что он и его команда (остальные игроки за столом) первые тридцать минут должны потратить на разработку выигрышной стратегии. Она включает в себя тип активов, в которые будут вкладываться деньги, и критерии инвестирования. Все члены команды, хотя и играют каждый за себя, должны строго следовать стратегии.

Результаты получаются просто поразительные. Каждый игрок выбирается с дорожки крысиных бегов и менее чем за два часа одерживает победу. Таким образом, даже потратив значительную часть отведенного времени на разработку стратегии (около 20 процентов), игроки заканчивают игру намного раньше, чем если бы они играли без ее наличия.

Принцип бизнеса № 2: Команда

Помимо стратегии, любой преуспевающий бизнесмен нуждается в тщательно подобранной команде физических лиц и организаций, которые помогают ему добиваться успеха. Команда создает необходимый эффект рычага в инвестициях. К собственной выгоде вы можете использовать время, таланты, связи, знания и ресурсы каждого из участников команды.

Советы по комплектованию команды

План. Тщательно продумайте, люди с какими знаниями и умениями вам нужны в команде. К примеру, вам потребуются юрист, бухгалтер, банкир, по крайней мере один управляющий недвижимостью и другие специалисты. Заранее определите, какие специалисты вам нужны, прежде чем принимать решение, кто именно будет выполнять эти функции.

Рекомендации. Самые лучшие специалисты всегда приходят в команду по рекомендации людей, которым вы доверяете. Необходимо, однако, чтобы рекомендующее лицо само являлось инвестором в недвижимость и хорошо знало вашу ситуацию и потребности. Хорошим источником рекомендаций служат обычно юристы, бухгалтеры, а также ваши наставники в бизнесе.

Договорная основа. Убедитесь, что у вас есть надежные и ясные договоренности и соглашения с каждым из членов команды, что они знают, чего от них ожидают и на что они сами могут рассчитывать с вашей стороны.

Прежде чем завершить эту тему, позвольте поделиться с вами личным опытом работы в команде. Все мои друзья и знакомые знают, что основную часть рабочего времени я посвящаю развитию своей фирмы. Это не позволяет мне уделять достаточно внимания инвестициям в недвижимость. Но мне нравится это занятие, и я отлично осознаю, какую роль оно играет в моей стратегии накопления богатства.

По моим подсчетам, недвижимости я посвящаю не более одного часа в неделю. Тем не менее этот род деятельности приносит мне примерно 100 тысяч долларов в месяц. Все это происходит за счет отличной команды и применения других принципов бизнеса, о которых пойдет речь в данной главе.

Принцип бизнеса № 3: Учет

Вы, конечно, были уверены, что я включу учет в качестве одного из принципов бизнеса, так как сам являюсь бухгалтером. Нет ничего удивительного, что у меня естественная склонность к этому роду деятельности, но если вы опросите сто успешных бизнесменов, какую роль играет хороший бухгалтерский учет (и отчетность) в их делах, то по крайней мере девяносто пять из них оценят его очень высоко.

Почему? Потому что учет является основой хорошей отчетности, а отчетность дает возможность принимать правильные решения. Если вы не располагаете необходимой информацией, то каким образом вы сможете принять взвешенное решение, к примеру, о времени продажи недвижимости и откуда вы будете знать, дают ли ваши инвестиции доход, на который вы рассчитывали?

Все выдающиеся предприниматели осознают важность бухгалтерского учета. Хочу поделиться с вами своими личными подходами к его организации.

1. Цель учета

Бухгалтерский учет не должен осуществляться исключительно (или даже главным образом) для налоговой инспекции и других контролирующих органов. Основная его цель – получение достоверной и надежной информации для принятия оптимальных решений. Плохие инвесторы полагают, будто учет требуется только для того, чтобы бухгалтер в конце года мог подготовить документацию по снижению суммы налогов.

Это большая ошибка. Хороший бухгалтерский учет чрезвычайно важен для взвешенных решений. Без точных актуальных данных невозможно принять решение о покупке, продаже или рефинансировании. Откуда вы будете знать, какой объект недвижимости приносит вам доходы, а какой убытки? Вы даже не сможете определить, насколько хорошо ваш управляющий недвижимостью справляется со своими обязанностями.

Несколько лет назад вместе с Энн мы приобрели комплекс из жилых домов на четыре семьи в городе Меса, штат Аризона. Цена показалась нам неплохой с учетом информации, которой мы располагали на тот момент. Казалось бы, при совершении сделки были учтены все детали, но где-то примерно через год стало ясно, что наша собственность в ближайшем будущем не способна создавать положительные денежные потоки. В то же время мы заметили, что начала снижаться норма капитализации. Таким образом, основываясь на цифрах, мы приняли решение о продаже недвижимости. Благодаря понизившейся норме капитализации нам удалось получить существенную прибыль, и, кроме того, мы избежали ежемесячных денежных потерь.

Реальная история: моя команда берет на себя все хлопоты

Как же я нахожу время для занятий инвестициями? Вы уже, очевидно, поняли: с помощью своей замечательной команды. Там собраны такие специалисты, что мне достаточно только бегло просмотреть отчеты, принять решения (а это нетрудно, поскольку у нас имеются четко установленные критерии) и подписать документы. Помню, недавно руководитель команды проинформировал меня, что один из жильцов внезапно съехал из дома и при отъезде забыл отключить воду. Совершая регулярный обход принадлежащих нам строений, он обнаружил, что водопроводную трубу прорвало (дело было в Юте в конце зимы) и дом затоплен. Стоимость ремонта оценивалась примерно в 50 тысяч долларов.Наш сотрудник немедленно принял меры. Перекрыв водопровод, он связался с управляющим недвижимостью и страховым агентом. Затем договорился со строительной компанией о проведении ремонтных работ, но предварительно, еще не заплатив никаких денег, убедился, что страховая компания готова компенсировать понесенные убытки. После этого он выставил счет управляющему и бывшему жильцу за ликвидацию той доли ущерба, покрытие которого страховщики на себя не взяли. Мне не пришлось абсолютно ни о чем беспокоиться. Весь этот инцидент отнял у меня каких-то тридцать минут (подписание доверенностей и беседа с руководителем группы).

2. Аккуратное ведение документации

Хотя хороший бухгалтерский учет не ограничивается только делопроизводством, он начинается с аккуратного и правильного ведения бухгалтерской документации. Это основа любых отчетов и анализов.

Ведение бухгалтерского учета – это всего лишь внесение результатов финансовых операций в соответствующие документы, которые впоследствии можно использовать для отчетности и анализа. Большинству своих клиентов я предлагаю перепоручить эту работу профессиональным бухгалтерским компаниям. Тем, кто хочет заниматься этим самостоятельно, рекомендую использовать очень простые компьютерные программы бухучета.

2A. План счетов

Начните с создания плана счетов (это простой перечень всех счетов, которые у вас ведутся, составленный с целью классификации денежных поступлений и расходов). Счета должны быть приведены в систему, удобную для работы. К примеру, покупку бумаги для принтеров кто-то относит на счет офисных затрат, а кто-то – на более общие производственные расходы. Вся разница лишь в том, насколько детальная отчетность вам впослед ствии потребуется. Помните только, что если у вас нет соответствующего счета, то вы не получите и отчета по данной статье.

Возьмите на заметкуМогу поделиться с вами небольшим секретом: вам нет необходимости составлять план счетов по каждому зданию, имеющемуся у вас в собственности. Вместо этого вы можете объединить их по категориям в рамках одной компьютерной программы, предусмотрев в ней опции, которые позволят выделять данные по каждой единице недвижимости.

Если составление плана счетов вызывает у вас затруднения, попросите о помощи своего бухгалтера (очень важного члена команды). Он с удовольствием поможет вам, причем сделает это очень быстро.

2Б. Скрупулезное внесение данных

Составив план счетов, можете заносить в документацию бухгалтерские данные. Помните, что вы должны детально учитывать каждую финансовую операцию. В большинстве таких операций используются денежные средства, поэтому если вы будете аккуратно записывать все полученные и потраченные суммы, то сможете учесть около 98 процентов всех операций. Однако некоторые операции, в частности амортизационные начисления, проводятся в безденежной форме. Для этого используется книжный учет. Поскольку вам, по всей вероятности, придется пользоваться этой формой учета, я вкратце объясню, как это делается.

Вы должны усвоить, что любая финансовая операция рассматривается с двух сторон – как дебет и кредит (записываемые соответственно в левую и правую половину бухгалтерской книги, причем итог в левой и правой половине должен быть всегда одинаковым). Любой приход всегда является дебетом относительно затрат, доходов и активов (левая сторона) и кредитом относительно оборотных средств (правая сторона). Расход всегда является кредитом относительно доходов, затрат и пассивов (левая сторона) и дебетом относительно оборотных средств (правая сторона). Чтобы повысить расходы или активы, вы дебетуете счет, а для повышения доходов или пассивов кредитуете его.

2В. Книжный учет

Когда вы заносите приход или расход в бухгалтерскую программу, она автоматически делает записи в обеих графах – дебет и кредит. Но иногда возникает необходимость внести в учеты исправления и дополнения по операциям, осуществлявшимся в безденежной форме. Это делается непосредственно в бухгалтерской книге. Произведя в ней записи, вы вручную записываете кредит и дебет. Давайте возьмем для примера амортизационные начисления, так как такую запись в бухгалтерской книге вам придется делать, как минимум, один раз в год.

Они вносятся как дебет в счет амортизационных расходов в сумме, которая рассчитывается за конкретный период (на основании специальных таблиц, которые можно получить в налоговой службе).

Одновременно эта же сумма вносится как кредит в счет аккумулированной амортизации.

Видите? Все очень просто.

3. Последовательность

Всегда используйте одни и те же счета для аналогичных приходов и расходов. Если вы решили, что стоимость писчей бумаги относится на счет офисных расходов, всегда заносите соответствующие затраты на этот счет. Не допускайте, чтобы в одном месяце эти затраты были отнесены на счет офисных расходов, а в другом – на счет производственных.

4. Периодичность

Данные в бухгалтерскую документацию вносите не реже одного раза в неделю. Если вы будете делать это нерегулярно, могут возникнуть две проблемы. Во-первых, объем информации постепенно накапливается до такой степени, что вам все меньше хочется заниматься этой работой, и вы испытываете большое искушение отложить ее до конца года, когда ее все равно придется делать, но теперь уже в страшной спешке. Отсюда вытекает вторая проблема: если вы не располагаете актуальной бухгалтерской информацией, то у вас страдает отчетность и вы не в состоянии принимать взвешенные решения.

5. Электронные банковские операции

Лично я всю бухгалтерскую документацию оформляю утром по пятницам. Это занимает у меня меньше одного часа, потому что я использую специально разработанные системы, в частности электронные банковские операции и автоматическую оплату счетов. Бухгалтерская программа сама классифицирует все электронные банковские операции и распределяет их по нужным счетам. Я считаю, что это удобнее и быстрее, чем пользоваться услугами сторонней бухгалтерской фирмы (однажды я сделал такую попытку, но понял, что впоследствии приходится тратить больше времени на всевозможные исправления и уточнения).

Следующий принцип, которым я хочу поделиться, касается получения отчетных материалов из бухгалтерских компьютерных программ. Если такие отчеты вы будете просматривать каждый месяц, то сможете быстро и эффективно принимать правильные решения относительно своей недвижимости.

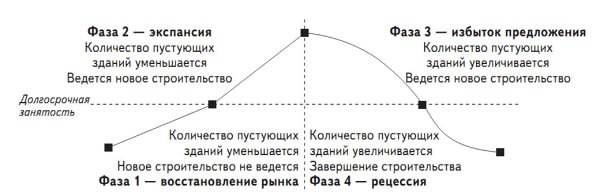

Принцип бизнеса № 4: Отчетность

Все успешные предприниматели понимают, насколько важно уметь управлять бизнесом, основываясь на измеримых данных. В данном случае речь идет просто о повседневных числовых показателях работы. Иногда эти данные представляют собой обычные цифры (например, величина денежного потока). В других случаях они принимают форму различных коэффициентов и соотношений. Порой они приводятся в сравнении либо с показателями прошлых периодов времени, либо с намеченными целями, либо со средними показателями по отрасли.

Возьмите на заметкуЕсли вы не знаете своих показателей, вы не знаете бизнеса.

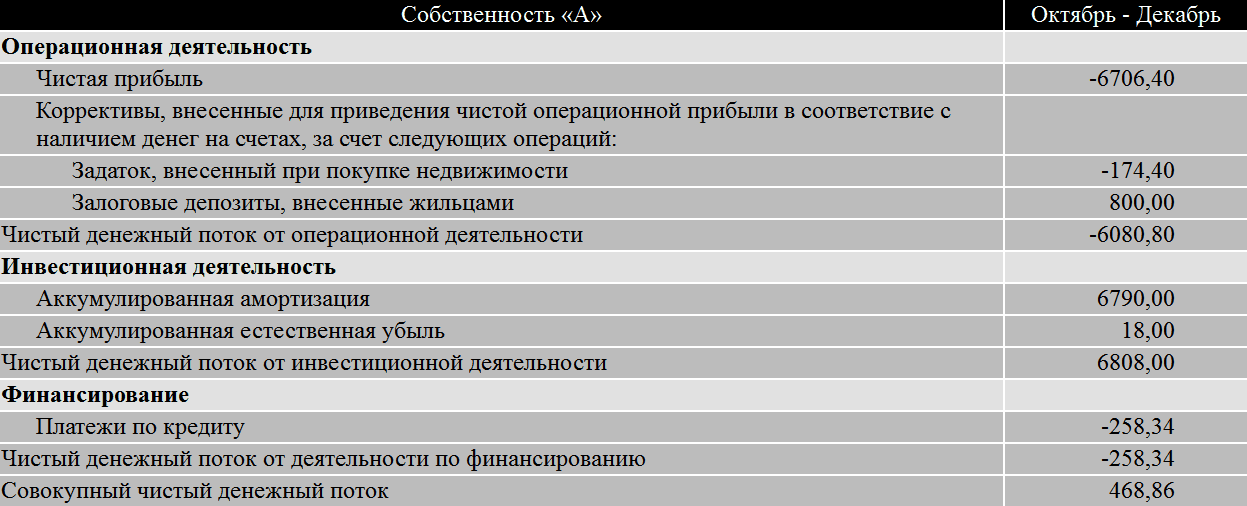

Отчет № 1: Денежные потоки

Давайте начнем с короля всех цифр – с показателей денежных потоков. К сожалению, инвесторы в недвижимость лишь в редких случаях располагают ясной картиной в этой области. Вы должны знать величину денежного потока от каждой единицы недвижимости, а также от своих инвестиций в целом.

В среде инвесторов существует привычка обходиться всего лишь разностью между количеством денег на банковском счете в начале и конце каждого месяца. Однако стандартным документом отчетности в данном случае является отчет о денежных потоках, позволяющий вам четко понять, откуда эти деньги пришли и куда ушли, и он является, на мой взгляд, самым важным.

Отчет о денежных потоках начинается с операционной прибыли, состоящей из денежных поступлений в виде квартплаты за вычетом обычных расходов, включающих в себя ремонт и обслуживание недвижимости, а также управленческие расходы. Далее в отчет входят неоперационные доходы и расходы, связанные, в частности, с финансированием и инвестированием. К финансированию относятся все движения денежных средств, имеющие отношение к банковским задолженностям и кредитам. Инвестиционные операции включают в себя положительные и отрицательные денежные потоки, связанные с внесением залогов и предоплат при покупке недвижимости, а также выручку, полученную от ее продажи.

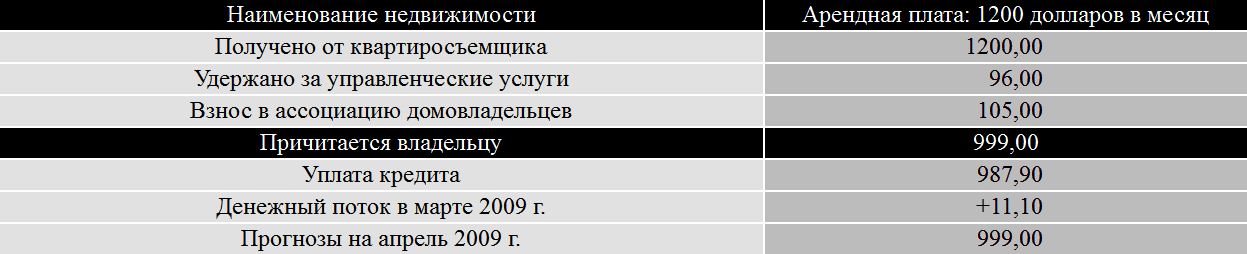

Итоговые цифры позволяют судить о приращении или убывании суммы денег на банковском счете в конце определенного периода времени (месяца, квартала или года) по сравнению с его началом. Из этого отчета становится ясно, какова величина ваших положительных и отрицательных денежных потоков, имеющих своим источником операционную деятельность, в сравнении с финансированием или инвестированием. Ведь это же здорово, когда такая информация известна и доступна в любой момент. Таблица 1.3 демонстрирует пример отчета о денежных потоках от одного из принадлежащих мне зданий.

Таблица 1.3. Отчет Тома о денежных потоках

Этот отчет говорит мне о многом. Во-первых, я вижу, что в конечном итоге у меня образовался положительный денежный поток. Во-вторых, он говорит мне, что с точки зрения налогообложения у меня здесь отсутствует прибыль (минусовое значение чистой операционной прибыли), а это значит, что создается дополнительный денежный поток за счет отмены налогов. В-третьих, из отчета видно, что мною своевременно внесен кредитный взнос в размере 258 долларов, за счет чего уменьшается основная сумма кредита. Если бы я знал только о том, что количество денег на моем банковском счете возросло за указанный период на 468 долларов, то мимо моего внимания прошли бы указанные благоприятные возможности, и конечные результаты могли бы оказаться хуже.

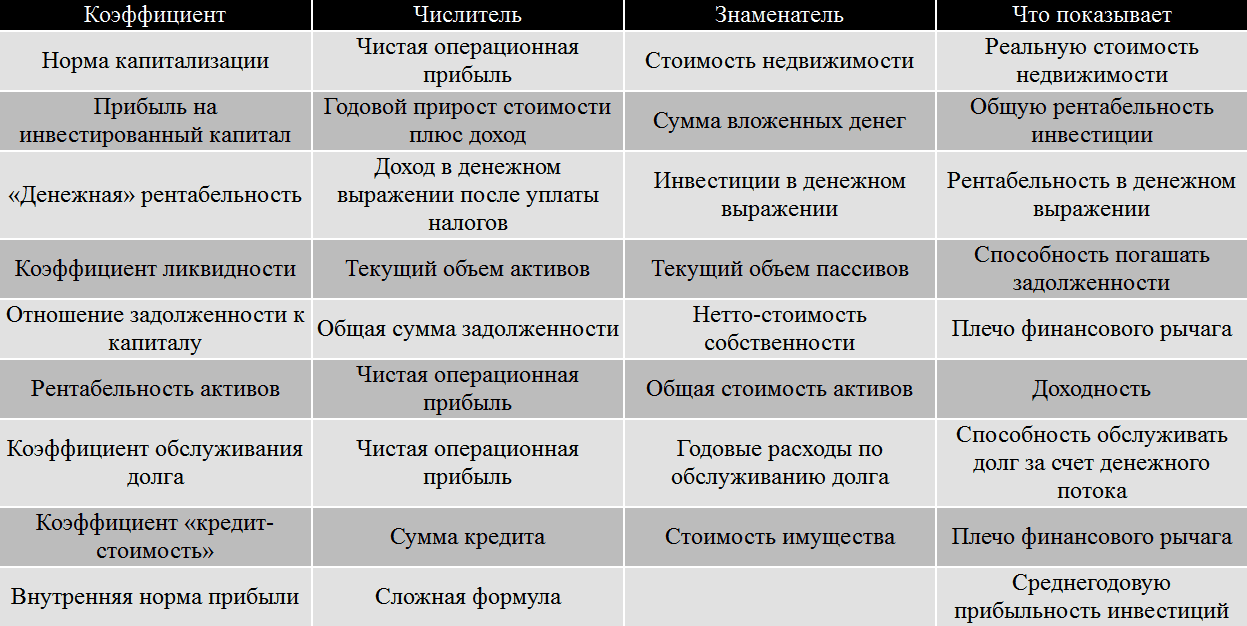

Отчет № 2: Анализ коэффициентов

Конечно, абсолютные цифры знать необходимо, однако по-настоящему серьезный анализ состояния дел с недвижимостью требует рассмотрения различных соотношений и сравнительных показателей. Перечень самых распространенных коэффициентов и соотношений, используемых в анализе, приведен в таблице 1.4.

Возьмите на заметкуДва самых важных коэффициента, позволяющих оценить состояние недвижимости, – это норма капитализации и коэффициент прибыльности инвестированного капитала.

Таблица 1.4. Наиболее значимые коэффициенты, используемые в анализе результатов инвестиций

1. Норма капитализации

Норму капитализации вычислить нетрудно. Для этого надо разделить чистую операционную прибыль на истинную стоимость вашей недвижимости. Помните, что речь идет именно о стоимости, а не о цене. Давайте рассмотрим пример. Предположим, вы получаете от вашей недвижимости в виде квартплаты 10 тысяч долларов в месяц, то есть 120 тысяч в год. Предположим также, что ваши операционные расходы (помните, что они не включают в себя погашение кредитов и процентов по ним, а также амортизацию здания) составляют 70 тысяч долларов. Это значит, что у вас есть чистая операционная прибыль в размере 50 тысяч долларов. Если ваша недвижимость может реально стоить 500 тысяч долларов, то норма капитализации составляет 10 процентов.

Возьмите на заметкуПоказатель нормы капитализации может быть использован для принятия решений. Предположим, вы взяли кредит для покупки здания под 7 процентов. Если норма капитализации начинает опускаться ниже 7 процентов, недвижимость надо продавать. Почему? Потому что в данном случае налицо так называемый отрицательный эффект рычага. Он возникает, когда доходы становятся ниже сумм, выплачиваемых по кредиту. В таких условиях кредит становится невыгодным, потому что норма капитализации оказывается ниже кредитной ставки.

Когда мы с Энн продали наш четырехквартирный дом в Месе, норма капитализации опустилась примерно до 5 процентов, а кредит был взят под 6,5 процента. На нас начало действовать отрицательное плечо рычага. Помимо этого, у нас был отрицательный денежный поток, поэтому надо было срочно продавать недвижимость. Мы так и сделали, получив при этом неплохую прибыль, потому что внимательно следили за нормой капитализации. В момент покупки дома эта норма составляла около 10 процентов. Хотя чистая операционная прибыль так и не повысилась, стоимость недвижимости возросла вдвое из-за снижения нормы капитализации с 10 до 5 процентов.

2. Коэффициент прибыльности инвестированного капитала

Еще один часто рассматриваемый показатель – это коэффициент прибыльности инвестированного капитала (обычно используется его английская аббревиатура ROI), демонстрирующий общую рентабельность инвестиции. Мне знакомы инвесторы, которые рассчитывают прогнозируемый ROI в момент покупки недвижимости и никогда больше не возвращаются к нему. Однако, как и норма капитализации, этот коэффициент может подсказать вам, стоит ли по-прежнему держать у себя недвижимость или лучше принять в отношении ее какое-то другое решение.

Например, в число моих инвестиционных критериев входит доходность после уплаты налогов не ниже 30 процентов. В понятие доходности в данном случае входит денежный поток, прирост стоимости недвижимости плюс налоговые льготы и снижение основной суммы кредита. Несколько лет назад я приобрел дом в Юте, который по всем признакам мог в течение пяти ближайших лет давать ROI в размере 35 процентов.

На деле же вышло, что сдать квартиры в этом доме очень трудно, поэтому ROI оказался ниже ожидаемого. Когда мне стало ясно, что коэффициент снизился ниже установленной мною планки в 30 процентов, я продал дом и нашел другую недвижимость, которая больше соответствовала моим инвестиционным критериям. Вы, должно быть, уже поняли, как много зависит от соблюдения заранее установленных критериев. Многие из ваших решений будут основываться именно на них.

В анализе показателей и сравнении их с критериями очень важную роль играет один из членов команды – ваш наставник. Такого наставника следует иметь каждому бизнесмену. Он должен хорошо разбираться в недвижимости и общих проблемах бизнеса.

Отчет № 3: Сравнительный анализ

Третий тип отчетов строится на сравнении, когда актуальные показатели вашего бизнеса сравниваются с какими-то другими – например, с отраслевыми стандартами, вашими прошлыми или прогнозируемыми показателями. Давайте предположим, что вы приобрели недвижимость и рассчитываете, что ее стоимость будет возрастать на 10 процентов в год. Допустим, на данный момент рост ее стоимости составляет 15 процентов.

Сравнительный анализ даст вам возможность оценить не только состояние недвижимости на текущий момент, но и ее перспективы на будущее в сравнении с собственными ожиданиями и с положением дел на данном рынке в целом. На этом основании вы сможете сделать вывод, как выглядит ваша собственность по сравнению со среднерыночными показателями, и принять решение о покупке дополнительной недвижимости на данном рынке или о ее продаже, чтобы приобрести себе что-нибудь другое, более соответствующее вашим критериям.

Видите, насколько важно иметь хорошую отчетность? Она должна включать в себя не только актуальные показатели, но также коэффициенты и сравнительный анализ. Я часто критикую управляющих недвижимостью за то, что они представляют мне никуда не годные отчеты. Обычно они содержат только текущие данные, да и в тех зачастую невозможно разобраться. Давайте рассмотрим в качестве примера один из полученных мною отчетов.

Хотя в нем и отсутствует анализ, однако он, по крайней мере, дает мне исходные данные, которые я могу проанализировать самостоятельно. Сразу вижу, что у меня здесь положительный денежный поток, размер которого соответствует моим критериям. Теперь мне надо внести эти данные в свою бухгалтерскую программу (или нечто аналогичное), и я смогу получить из нее норму капитализации, коэффициент прибыльности инвестированного капитала и другие показатели для анализа.

Таблица 1.5. Реальный пример хорошего отчета о состоянии недвижимости (в долларах)

Принцип бизнеса № 5: Налоги

Если вы хотите влиять на доходность от недвижимости, обращайте пристальное внимание на налоговое законодательство.

Возьмите на заметкуСамый быстрый путь к повышению коэффициента прибыльности инвестированного капитала заключается в использовании налоговых льгот, направленных на стимулирование инвестиций в недвижимость.

Самая значительная статья расходов у большинства людей – это налоги. В США, которые обычно считают страной с низким уровнем налогообложения, средний бизнесмен, зарабатывающий в год 100 тысяч долларов, выплачивает правительству более 50 процентов в форме тех или иных налогов. В их число входят подоходный налог, налог на имущество, на регистрацию сделок по купле-продаже недвижимости, на занятость, акцизы, не говоря уже о налоге на наследство.

Некоторые древние цивилизации 50-процентные налоги считали равносильными удушению. Однако в XXI веке порой мы платим и больше и считаем такое положение вещей вполне приемлемым. Но есть и хорошие новости. Если вы занимаетесь бизнесом, особенно связанным с инвестициями в недвижимость, то можете легко сократить налоговую ставку с 50 до 20–30 процентов. На самом же деле многие из клиентов компании «ProVision», являясь серьезными инвесторами, вообще не платят никаких налогов, причем на вполне законных основаниях.

Представьте себе только, что можно было бы сделать с лишними деньгами, если бы вам удалось снизить свои налоги на 20 или даже 30 процентов. Сколько дополнительной недвижимости можно было бы приобрести! Насколько быстрее рос бы ваш инвестиционный портфель! Как-то я подсчитал, что человек, уплачивающий налоги по 30-процентной ставке, мог бы удвоить объем своего портфеля за семь лет, если бы по максимуму использовал свои налоговые льготы и реинвестировал все сэкономленные деньги.

Когда я рассказываю людям, что они могут на законных основаниях снизить подоходный налог на 30 и более процентов, у них сразу же появляется скептическая реакция. Они считают, что я заманиваю их в какое-то «налоговое убежище». И это действительно так. Этим «налоговым убежищем» является инвестирование в недвижимость. При этом не имеет значения, используется ли недвижимость как жилье или служит в коммерческих и промышленных целях. В США и многих других странах налоговое законодательство предоставляет инвесторам в недвижимость весьма значительные льготы.

Возьмите на заметкуВ США и многих других странах налоговое законодательство предоставляет инвесторам в недвижимость весьма значительные льготы.

Давайте рассмотрим, что вы можете предпринять, чтобы воспользоваться этими льготами по максимуму. При этом мы будем ссылаться на законы Соединенных Штатов, но учтите, что многие другие страны имеют аналогичное законодательство. Поэтому если даже вы инвестируете за пределами США, принцип налоговых вычетов может быть точно так же применим в Канаде, Европе и других регионах мира. Я расскажу вам о пяти способах снижения подоходного налога на 30 и более процентов.

Совет № 1: Налоговая стратегия

Что? Налоговая стратегия? Мы ведь только что говорили о разработке стратегии бизнеса при инвестировании в недвижимость. А теперь еще надо создавать и налоговую стратегию? Совершенно верно. Налоговая стратегия – это систематический план действий, направленных на постоянное снижение или полную отмену подоходного налога.

Хорошая налоговая стратегия во многом схожа со стратегией бизнеса в целом. Необходимо иметь перед глазами общую картину, включающую в себя не только недвижимость, но и другие сферы бизнеса и инвестиций. И рассматривать эту картину надо с позиций долгосрочной перспективы. Моя личная налоговая стратегия содержит аспекты, так или иначе связанные с двумя моими сыновьями. Один из них, Сэм, работает вместе со мной и намерен продолжать эту деятельность еще долгие годы. Другой – Макс – не проявляет интереса к бизнесу и собирается писать книги для детей. Поэтому налоговая стратегия должна учитывать интересы обоих сыновей. Каждый из них имеет долю в моем бизнесе, но я должен подходить к этим долям по-разному, поскольку один принимает в бизнесе активное участие, а другой нет.

Многие из наших клиентов ведут бизнес совместно с супругами, а вот моя жена совершенно не интересуется такой деятельностью, и ее помощь заключается только в организации семинаров и других мероприятий.

Поэтому в моей налоговой стратегии жена не рассматривается как профессиональный инвестор в недвижимость.

Возьмите на заметкуБольшую помощь вам может оказать хороший налоговый стратег. Поэтому подумайте о включении в команду консультанта, специализирующегося на разработках налоговых стратегий.

Ваша налоговая стратегия должна представлять собой план, который вы будете в состоянии реализовать, не слишком осложняя себе жизнь. Большую помощь вам может оказать в этом хороший налоговый стратег. Поэтому подумайте о включении в команду консультанта, специализирующегося на разработках налоговых стратегий.

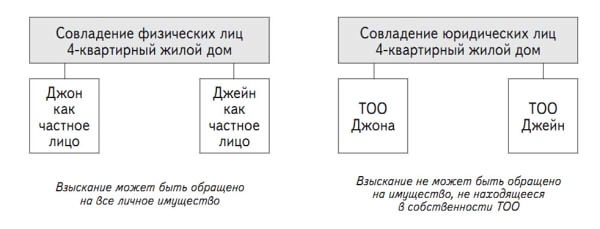

Совет № 2: Форма собственности

Какую форму собственности избрать – товарищество с ограниченной ответственностью, корпорацию или партнерство? А может быть, вообще отказаться от юридической формы и держать недвижимость в личной собственности? В тех странах, где судебные тяжбы не получили широкого распространения, вам, возможно, и не понадобится отдельная юридическая регистрация каждой единицы недвижимости, но в США, на которые приходится 95 процентов всех судебных процессов в мире, выбор правильной формы собственности имеет очень большое значение. Давайте вкратце рассмотрим, что они собой представляют с точки зрения налогообложения.

Хотя обстоятельства могут быть самыми разными, позвольте все же дать несколько рекомендаций о наиболее предпочтительных формах собственности. С точки зрения защиты активов (эта тема будет рассматриваться в одной из последующих глав) не может быть ничего лучше товарищества с ограниченной ответственностью. Одно из основных преимуществ ТОО состоит и в том, что выбор такой формы собственности не имеет каких-то специфических налоговых последствий. С точки зрения налогообложения ТОО может рассматриваться по вашему выбору и как личная собственность, и как партнерство, и как корпорация.

Если речь идет о жилье, сдаваемом внаем, то его лучше представить как товарищество или личную собственность. Не допускайте ошибки, оформляя такую недвижимость как собственность корпорации типа С и S. Если вы попытаетесь вывести недвижимость из корпорации в целях рефинансирования, то это может обернуться катастрофой. Вас обложат налогом, словно корпорация продала вам эту собственность по текущей рыночной цене. Недавно у меня был посетитель, который оформил недвижимость в собственность корпорации типа S. Мы оценили, что при рефинансировании ему придется уплатить порядка 250 тысяч долларов в виде налогов только из-за неправильно выбранной формы собственности.

Схема 1.2. Юридическая форма собственности

Возьмите на заметкуНе допускайте ошибки, оформляя недвижимость как собственность корпорации типа С и S. Если вы попытаетесь вывести недвижимость из корпорации в целях рефинансирования, это может обернуться катастрофой. Вас обложат налогом, словно корпорация продала вам эту собственность по текущей рыночной цене.

Если же вы являетесь торговцем недвижимостью или девелопером, то есть смысл обратить внимание на корпорацию типа S. Причина? В этом случае вы сможете существенно снизить размер взносов в фонд социальной защиты. А поскольку вам не придется выводить недвижимость из собственности корпорации до момента ее продажи, то вас не постигнут последствия, о которых я говорил выше.

Совет № 3: Поездки, угощения и развлечения

Не забывайте, что во многих странах налогами облагается только чистая прибыль. Поэтому любые расходы, которые вы можете представить как производственные, снижают подоходный налог. Что касается расходов на угощения и развлечения, то может действовать следующее правило: если вы обсуждаете деловые вопросы до, во время или после ужина или развлекательного мероприятия и это обсуждение является важным и необходимым для бизнеса, то расходы на угощение или развлечения вычитаются из налогооблагаемого дохода.

Я не говорю о ситуациях, когда вы приглашаете на ужин своего риэлтора или бухгалтера (хотя уверен, они с удовольствием согласились бы). Речь идет об ужине или посещении спортивного матча вместе с партнером. Для большинства инвесторов в недвижимость таким партнером является супруг или супруга. Из опыта мне известно, что если бизнесмены обедают или ужинают с женами, то они практически всегда говорят о бизнесе. А если вы совместно с женой вкладываете деньги в недвижимость, то можно на 100 процентов гарантировать, что за едой вы будете обязательно говорить о недвижимости.

Мы с женой ходим в ресторан в среднем один-два раза в неделю. Я не могу припомнить случая, чтобы при этом мы не обсуждали деловых вопросов. Эти беседы имеют существенное значение для успеха нашего бизнеса. Пусть даже жена и не играет особо активной роли в моих делах, но у нее хорошее видение перспективы, а это я считаю очень важным в процессе принятия решений.

Поэтому перестаньте платить за ресторан из собственного кармана. Эти расходы можно переложить на счет вашего бизнеса с недвижимостью.

Вычитать из налогооблагаемых сумм расходы на поездки несколько труднее, но не намного. Если поездка совершалась в пределах страны, то вам необходимо всего лишь доказать, что она носила, в первую очередь, деловой характер. Для этого надо представить свидетельства, что более 50 процентов нормального восьмичасового рабочего дня вы тратили на обсуждение инвестиционных вопросов. Предположим, вы участвовали в какой-то конференции или просто выясняли обстановку на рынке недвижимости в данной местности.

У нас был клиент, который, применяя этот принцип, совершил миллионную сделку. Ему нравилось ездить в отпуск в Нью-Мексико. Зная, что необходимо заниматься инвестиционными проблемами, чтобы вычесть расходы на поездку из налогооблагаемой суммы, он организовал встречу с местным риэлтором для обсуждения вопросов приобретения недвижимости. Результатом стала сделка, которая принесла моему клиенту 1 миллион долларов. Разумеется, эту поездку он оплатил не из своего кармана.

Совет № 4: Амортизация

Как-то мы с Робертом, проведя встречу с журналистами «Arizona Republic», на которой обсуждалась доходность его инвестиций в размере 40 процентов, отправились пообедать в местный ресторан. Роберт поинтересовался, что я думаю об амортизации. Я ответил, что, на мой взгляд, это явление в чем-то сродни волшебству. Где еще вы сможете добиться снижения налогов, предъявив в качестве основания объект, за который вы ничего не платили и который к тому же растет в цене. Но именно так обстоят дела с амортизацией недвижимости во многих странах. Суть дела заключается в следующем.

Предположим, вы приобрели жилой дом за 500 тысяч долларов, который собираетесь сдавать внаем. В покупку вы вложили 100 тысяч из собственных денег, а 400 тысяч получили в кредит от банка. Каждый год у вас происходит снижение налогооблагаемой суммы на определенную величину за счет амортизации дома – причем учитываются не те 100 тысяч, что вы заплатили из своего кармана, а его полная стоимость. Давайте проведем некоторые подсчеты.

Допустим, что 20 процентов от стоимости дома (100 тысяч долларов) составляет цена земельного участка, на котором он стоит. Налоговая служба считает, что земля не обесценивается, поэтому амортизация на нее не распространяется. Однако амортизируются оставшиеся 400 тысяч. Для жилых домов норма амортизации составляет 3,636 процента, или 14 545 долларов каждый год. И это только при условии, что здание стоимостью в 400 тысяч долларов мы будем считать единым и неделимым объектом. Однако можно снизить налогооблагаемую сумму еще больше, если провести так называемое разделение стоимости, выделив из недвижимости долю движимого имущества.

При этом происходит следующее. Ваш бухгалтер или инженер обследует объект и удаляет (на бумаге) то, что может быть легко демонтировано со здания и не является абсолютно необходимым для его нормального функционирования. Все это считается уже движимым личным имуществом, а нормы его амортизации могут составлять 20 и более процентов в год.

Предположим, что в нашем случае удалось выделить движимое имущество на сумму в 100 тысяч долларов. Это увеличивает объем ежегодных налоговых вычетов с 14 545 долларов до 30 900 – более чем вдвое. В результате, даже при росте собственности в цене, мы получаем налоговые вычеты за ее амортизацию на сумму, превышающую 30 тысяч долларов. При этом мы вложили в имущество только 100 тысяч долларов из собственного кармана.

Таким образом, если наш денежный поток от данной недвижимости составит 30 900 долларов, то мы не обязаны платить подоходный налог, так как на эту сумму у нас имеются льготы. Если же денежный поток будет еще ниже, то мы вправе отчитаться о недополучении налогооблагаемого дохода, и в этом случае причитающиеся нам налоговые вычеты (при правильном планировании) можно распространить на доходы из других источников. В этом и состоит основная причина, по которой многие инвесторы в недвижимость полностью освобождаются от подоходных налогов. Вы чувствуете, насколько это может повысить рентабельность ваших вложений?

Совет № 5: Документация

Напоследок давайте вкратце поговорим о необходимости правильного ведения документации по всем операциям с недвижимостью. Если у вас отсутствует необходимая документация, то налоговая служба вправе отменить причитающиеся вам льготы. Это будет означать для вас огромные потери! Одну из самых главных форм документации – бухгалтерский учет – мы уже обсудили.

Кроме этого существуют и другие формы документации. По всем фактам поездок, угощений и развлечений вы обязаны представить счета, а также указать, с кем и где были, какие вопросы обсуждали, когда это происходило и почему вы взяли расходы на себя. Налоговые льготы за пользование личным автомобилем в служебных целях предоставляются в том случае, если вы ведете учет, сколько километров проехали по делу, а сколько – в личных целях. По всем операциям с недвижимостью необходимо представлять не только данные о движении денег на счетах, но и детальные протоколы всех встреч и бесед.

Подобное документирование – не самое веселое времяпрепровождение, но особо сложным это занятие назвать тоже нельзя. Необходимо только регулярно посвящать ему по нескольку минут в неделю. Не запускайте это дело. Если вы точно не знаете, какие подтверждающие документы требуются, посоветуйтесь со своим налоговым консультантом. Помните, что если у вас отсутствует соответствующий документ, то вы не сможете доказать налоговой службе, что у вас есть право на льготы.

Итак, я рассказал вам о пяти возможностях уменьшить подоходный налог в области инвестирования в недвижимость и сэкономить на этом кучу денег. Теперь вы видите, почему умные бизнесмены считают налоговое планирование одним из главных ключей к успеху. Если вы будете применять эти принципы к своему бизнесу, то у вас хорошие шансы разбогатеть в кратчайшие сроки. Помните, что начинать надо со стратегии, после чего следует комплектование команды, налаживание хорошего бухгалтерского учета, регулярный анализ отчетов и минимизация налогов за счет долгосрочной налоговой стратегии. Чем раньше вы начнете воспринимать инвестирование в недвижимость как реальный бизнес, тем скорее распрощаетесь с тяжелым трудом и начнете пожинать плоды.

* * *

Том Уилрайт более двадцати пяти лет занимается разработкой инновационных стратегий бизнеса и налогообложения для преуспевающих инвесторов и бизнесменов в США и других странах мира. Его цель заключается в том, чтобы обучить людей стратегическим подходам к достижению успеха. Основав компанию «ProVision», Том оказывает консультативные услуги привилегированным клиентам, в результате чего они платят меньше налогов и имеют больше доходов от недвижимости. Он также дает индивидуальные консультации избранным представителям бизнеса, читает лекции по стратегическому плани рованию и является адъюнкт-профессором Аризонского университета.

Назад: Часть 1 Недвижимость как бизнес

Дальше: 2. Чарлз Лотцар. Комплектование команды и управление ею с точки зрения юриста