Шаг 1. Определите свою точку А

Я никогда особенно не задумывался о деньгах – при-шли, ушли, снова пришли, и так по кругу. Просто старался покупать вещи подешевле, вовремя платить по ипотеке и выжить после отпуска, на который спускал кучу денег. Не хватает в конце месяца? Подработаю или ужмусь, у всех бывает.

Все поменялось, когда родилась дочка. Я понял, что теперь у меня есть ответственность перед этим маленьким человеком: болтаться между зарплатами больше не получится. Чем старше она становилась, тем больше мне хотелось, чтобы у нее всего хватало: игрушек, вкусностей, впечатлений. Я видел ее и вспоминал свое детство, в котором всегда чего-то не хватало, угощения были только по праздникам, а подарки – по поводу.

До этого я периодически отслеживал траты в онлайн-приложении банка и посматривал, сколько еще осталось выплат по ипотеке. Теперь мне нужно было научиться управлять деньгами, распределять их и откладывать. А для этого необходимо понять, где я прямо сейчас нахожусь в финансовом плане – сколько и куда мы тратим, на что копим, какие деньги получится откладывать, а какие можно свободно тратить. Но главное, я понял – чтобы на все хватало и денег было больше, к ним следует относиться иначе. Сначала я даже не мог толком понять, что делать, собирал знания по крупицам. Потом понял, что нужно идти к тем, кто уже разобрался в данной теме, чего-то достиг: смотреть, как у них получилось, и спрашивать о своей ситуации. Так я попал в клуб «Активы».

Василий М., 34 года

Чтобы добраться из точки А в точку Б, нам нужны маршрут, карта или план. И когда с картой в руках вы собираетесь приступить к движению, первым делом вы ищете на ней место, где находитесь сейчас, цепляясь за любой подходящий ориентир. Чтобы начать двигаться в мире финансов и доходов, точно так же необходимо понять, где вы находитесь в данный момент. Этим мы и займемся на этом шаге.

Что вам даст эта глава? Вы сможете определить, на каком финансовом уровне сейчас находитесь, какое богатство у вас уже есть, и проанализировать его. Еще вы оцените другой актив – свое мышление. И поймете, чем отличается мышление богатых и бедных людей и каким образом можно поменять свое собственное.

Проведите ревизию

Кажется, что мы знаем, сколько денег у нас есть и что мы имеем. Но чтобы адекватно оценить свое материальное положение, всегда лучше наглядно видеть, что именно у вас есть. Для этого запишите то, что имеете, – доход, имущество, накопления, Активы [3]. Также укажите кредитные обязательства. Чтобы вам было проще, мы подготовили вопросы, ответы на которые помогут провести финансовую ревизию.

Какой у вас доход

• Проанализируйте, откуда вы получаете доход.

• Какие в семье источники постоянного дохода, какие – ситуативного (включая даже незначительные – налоговый вычет, кэшбек по карте)?

• Есть ли в семье пассивный доход?

• Посмотрите статистику: годовой доход семьи и среднемесячный.

• Хватает ли вам денег, чтобы покрывать текущие потребности семьи?

• Проанализируйте, сколько в среднем у вас остается каждый месяц после того, как вы закроете свои потребности.

• Если сейчас вы перестанете работать, сколько вы сможете поддерживать такой же уровень жизни?

• Пользуется ли семья какой-либо поддержкой (материнский капитал, ситуативные перечисления от родственников, социальные выплаты, стипендии, пенсии)?

Что у вас есть

• Перечислите имущество семьи, включая недвижимое и движимое, и оцените в капитале по текущей стоимости.

• Есть ли у вас уже ценные бумаги (облигации [4], ак-ции [5], ETF-фонды [6])? Какая сумма в вашем портфеле сейчас?

• Есть ли драгоценные металлы?

• Какие накопления у семьи есть, в какой они валюте?

• Укажите, сформирована ли подушка безопасности.

• Есть ли нематериальные Активы, которые приносят доход (курсы, книги, монетизированный блог)?

• Вспомните, есть ли у вас какие-то объекты, которые вы забыли учесть как капитал (гараж, оставшийся от дедушки, домик в деревне, забытый земельный участок).

Кому вы должны

• Есть ли у вас крупные кредиты (например, ипотека)?

• Проанализируйте, часто ли вы берете мелкие кредиты, займы или деньги в долг у друзей и родни. Есть ли мелкие кредиты у вас сейчас?

• Пользуетесь ли вы кредитной картой?

• Укажите суммы кредитов, если они у вас есть.

Теперь, когда вы провели ревизию и зафиксировали ее результаты, пришло время проанализировать материальное положение и определить точку А.

Если вы просто проскочили эти вопросы, мы настоятельно просим вернуться к ним и вдумчиво ответить, выписав для себя важные пункты. Пришло время посмотреть правде в глаза.

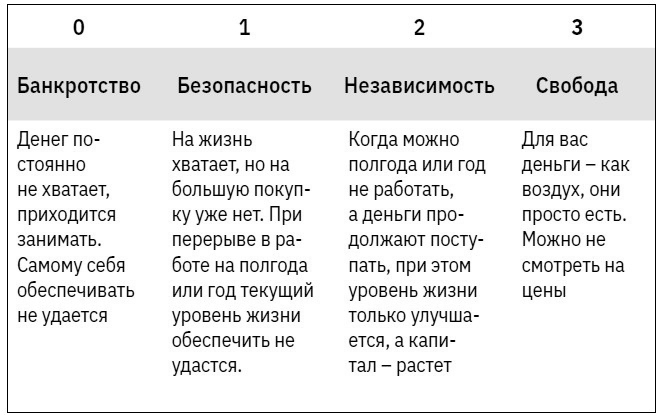

Финансовые уровни

Мы различаем несколько уровней, по которым можно диагностировать финансовое положение людей. Можно опираться на них, чтобы понимать, куда вам дальше следовать.

Нулевой уровень

Финансовое банкротство. Простыми словами, это неплатежеспособность: человек не может содержать себя сам и либо живет в долг, либо за него платят родители, друзья.

Да, слово звучит страшно, но банкротство – это не только когда все ваше имущество распродают. По большей части банкротство – это неспособность выполнять финансовые обязательства.

Первый уровень

Финансовая безопасность. На этом уровне человек уже может платить за аренду жилья, за продукты, лекарства и одежду.

Мы все к нему стремимся, когда только начинаем работать. Это ситуация, при которой денег хватает на минимальное обеспечение.

Когда ребенок вырастает и начинает жить отдельно, какое-то время он получает деньги от родителей. Кроме того, он может получать стипендию, брать некоторую сумму в долг. Финансовой безопасности здесь пока нет. Она начинается лишь тогда, когда мы зарабатываем достаточно, чтобы закрыть базовые потребности: крыша над головой, еда, минимальный набор одежды и минимальное лечение при необходимости.

Да, на таком уровне может не хватать на дорогое лечение в частной клинике или поездки в путешествия три раза в год. Но полежать два-три дня дома уже можно себе позволить.

Второй уровень

Финансовая независимость. Это первая ступень, к которой стремятся резиденты нашего инвестиционного клуба «Активы».

Чаще всего участники приходят к нам, находясь на уровне финансовой безопасности, чтобы мы помогли прийти к финансовой независимости, когда человек не зависит от источника активного дохода. Ситуация, когда мы можем не ходить на работу годами, но все наши потребности все-таки перекрываются.

Путь от финансовой безопасности к финансовой независимости самый долгий. Он часто занимает от 10 до 30 лет, а у кого-то и вовсе никогда не случается. До недавнего времени люди двигались к нему классическим путем: работали на государство или на кого-то еще лет 30–50, а потом получали пенсию. Очень сомнительный уровень независимости, но раньше он работал. И в Штатах, и в СССР пенсионеры могли ездить на море, хорошо зарабатывали. И они четко знали: «Я свое уже отработал. Пятого числа пойду получу пенсию и прекрасно на нее проживу. На базовые продукты, путешествие к морю два раза в году и жизнь в приличной квартире мне хватит».

В текущий момент для достижения уровня финансовой независимости нужно создавать себе Источники Пассивного Дохода. Например, можно купить несколько квартир, сдавать их в аренду и жить на этот доход. А можно положить капитал в финансовый институт – в банк, или вложить в ценные бумаги, а затем получать с них доход – ежеквартальный, ежемесячный или ежегодный.

Уровень финансовой независимости – это когда мы перекрываем наши базовые потребности, на которые раньше зарабатывали на работе. То есть имеем пассивный доход, эквивалентный зарплате.

Допустим, вы получали 100 тысяч рублей в месяц и на них жили. Теперь вы не работаете, но получаете доход 100 тысяч рублей. Это значит, что активный источник дохода был замещен пассивным. Вот в этот момент можно сказать, что человек финансово независим.

Третий уровень

Финансовая свобода. Это ситуация, когда человек может покрыть пассивным доходом не только ежедневные потребности. Его капитал растет с такой скоростью и проценты так велики, что он может исполнять свои желания.

Уровень финансовой свободы – это когда вы можете за счет своего капитала или дивидендов от капитала исполнять свои мечты: путешествовать, покупать дома, автомобили и так далее.

Человек, получающий 100 тысяч пассивного дохода в месяц и имеющий семью, скорее всего, не в состоянии построить дом. Он не может отправиться в кругосветное путешествие. На уровне финансовой независимости человек работает на свои мечты. Потребности он уже закрыл: наелся, оделся, накопил финансовую подушку безопасности. Все застрахованы на случай болезни, все получают квалифицированную медицинскую помощь.

Финансовая свобода же – это уровень, когда человек может исполнять свои мечты уже за счет роста Активов. Активы растут, и, следовательно, пассивный доход по ним тоже растет. И он может, например, продать 5–10 % своего капитала и купить себе дом. А этот капитал потом опять нарастет.

Можно без последствий отщипывать 5 % капитала в год, и они возвращаются обратно. Капитал не вырастет, но будет держаться на том же уровне.

На уровне финансовой независимости человек может выйти из гонки: можно остаться и с 50 тысячами рублей. Мы знаем инвесторов, которые очень скромно жили на данную сумму и быстро создали себе Активы в недвижимости, начали их сдавать и за несколько лет добились того, что доход от недвижимости составил нужные им те же 50 тысяч.

Для накоплений они использовали деньги банка. Это штурмовые инвесторские стратегии, конструкции, которыми уже просто так с нуля не заработать. Здесь существует два способа создать капитал. Первый – линейный, когда мы откладываем собственные деньги. Второй – ищем, как с помощью денег других людей или банка купить инвестиционный объект, чтобы получать от него доход, даже если он пока еще не наш.

Классический пример: купить большую квартиру в Санкт-Петербурге или в Москве, разделить ее на несколько частей и сдавать по отдельности. Таким образом практикуют, например, субаренду гаражей. Подробнее об этих и других способах инвестирования в недвижимость можно узнать на нашем инвест-практикуме. Подробнее: promo.gorodinvestorov.ru/4mdd

Где я? Определяем свой финансовый уровень

На каждом уровне есть градации. Можно измерять свой доход миллионами, но по-прежнему оставаться на уровне финансовой безопасности. Так происходит, если концентрироваться только на активном источнике дохода. Стоит его потерять – и все: придется идти добывать деньги.

Чтобы определить финансовый уровень, проанализируйте, как вы получаете свой текущий доход, и на что вам его хватает. Поставьте обозначение в таблице ниже.

Если ваш ребенок интересуется деньгами и задает вопросы, связанные с ценами разных товаров: «Это дорого? Мы можем купить это?», поговорите с ним о том, какие финансовые уровни в принципе бывают, и честно расскажите, где вы сейчас находитесь, что делаете, чтобы перейти на следующий уровень.

Есть такая особенность нашей психики: люди, которые находятся на уровнях банкротства или безопасности, думают: «Ну куда мне?» Всяк сверчок знай свой шесток.

Да, раньше это было актуально – выжить бы. В гражданскую войну, в Великую Отечественную, в период советской власти нельзя было показывать богатство. Переезд в другой город (не говоря уже о другой стране) превращался в огромную проблему, люди проживали жизнь на одном месте. Но в наше время это уже неактуально. Надо рассуждать по-другому и действовать.

Все изменилось, мир изменился. Человеку, который находится сейчас на уровне безопасности или банкротства, кажется, что путь дальше закрыт. Но вспомните: когда-то у вас вообще не было денег, потом вы начали зарабатывать как студенты по 2–3 тысячи. Через некоторое время – 10 тысяч. Но процесс в какой-то момент просто замирает. Человек растет, растет, а потом: «Ну все, куда больше-то?» Это ловушка нашего мышления. Выбравшись из нее, вы сможете зарабатывать любые деньги, которые поместятся в вашей голове.

Сейчас нет ограничений. Из любой точки мира можно зарабатывать любые деньги. Вопрос – какую ценность вы для этого мира произведете. Если у вас есть доступ в Интернет, руки, ноги и понимание, что делать, – действуйте!

Стеклянного потолка не существует! И даже если вы сейчас находитесь на уровне банкротства, то это не значит, что вы не сможете дорасти до уровня свободы.