Книга: Закон больших денег

Назад: Глава 7 Правила инвестирования

Дальше: Наличие высокой финансовой пропускной способности

Диверсификация

Вы, вероятно, уже много об этом слышали. Об этом же фразы: не держать все яйца в одной корзине, asset allocation, распределение рисков.

Сам термин происходит от английского слова diversification – разнообразие, многообразие, разносторонние развитие, расширение. Диверсифицировать можно как инвестиционные стратегии, к примеру недвижимость и акции на бирже, так и активы в рамках одной инвестиционной стратегии, например несколько объектов недвижимости в разных районах города либо странах. Цель диверсификации — во-первых, снижение финансовых рисков, во-вторых, повышение доходности в целом.

Главным финансовым риском всех инвестиционных стратегий является два черных сценария:

• невозврат инвестиций, тотальная утрата вложений;

• нулевая или отрицательная доходность. Отрицательная доходность ведет к вышеуказанному сценарию, то есть к тотальной утрате вложений.

Диверсификация с целью повышения доходности имеющихся в распоряжении инвестора денежных средств, а также с целью повышения доходности объектов инвестиций является неотъемлемым правилом хорошего тона любого инвестора. Поэтому, если у вас на руках 5 000 000 рублей, не стремитесь вложить все в один актив.

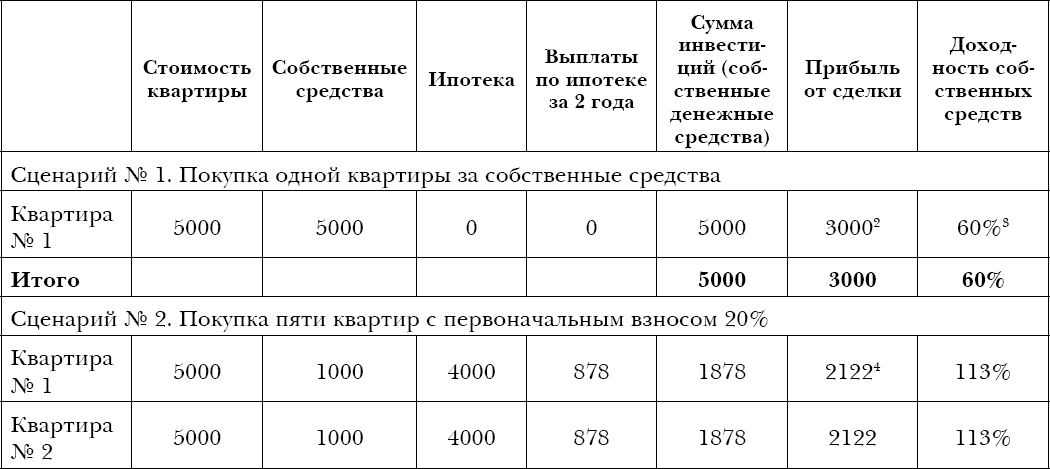

На примере с недвижимостью я продемонстрирую вам все изящество диверсификации. Вводные данные: при первом сценарии мы покупаем квартиру за 5 миллионов рублей, при втором сценарии мы, используя кредитное плечо, приобретаем пять квартир с первоначальным взносом 1 миллион рублей. Доход планируем извлекать путем продажи квартир через 2 года. Допустим, каждая из квартир по истечении этого времени подорожает на 3 миллиона рублей. Срок ипотеки – 25 лет, ставка – 10,1 %. Налог с продажи в данном примере мы проигнорируем.

Эта простейшая математическая модель ясно демонстрирует выгоду, которую приносит диверсификация портфеля: доходность возросла практически в 2 раза – с 60 % до 113 %. Если взглянуть на абсолютную сумму полученной прибыли, то, несомненно, второй сценарий с пятью квартирами более привлекательный: прибыль в 3,5 раза больше – вместо 3 миллионов рублей 10,61 миллиона рублей.

Таблица 13

Сценарий № 1 и № 2. Расчет доходности на примере недвижимости с диверсификацией и без

Почему я назвала данную зарисовку математической моделью? Потому что она далека от действительности в части одинакового прироста стоимости пяти квартир. Следует иметь в виду, что не все квартиры могут так дорожать, не в каждом районе и не в любое время. Более того, одна квартира может взлететь в цене за 2 года, а стоимость другой – остаться практически без движения. Для того чтобы делать корректные ставки, требуется отслеживать градостроительные планы, разбираться в политических течениях и экономических циклах – в общем, владеть инвесторским видением.

Если с прибылью в приведенном примере все ясно, то как быть с кешем? Как в реальности будет выглядеть высвобождение капитала через 2 года? Описывать технику возврата мы будем на примере пяти квартир, с которых получили 10,61 миллиона рублей. Представим, что наступил Big Day, что переводится с английского как Большой день – так я называю день продаж квартир. Вы точно знаете, что продажная цена вашей квартиры – 8 миллионов рублей. Допустим, что в этот Большой день вы продаете все пять квартир по цене 8 миллионов рублей. Вы также располагаете информацией о том, что в течение двух лет вами было вложено:

• 4 390 000 рублей в качестве выплат по ипотеке. Это 878 000 рублей в год × 5 квартир;

• 5 000 000 рублей – это ваши первоначальные взносы в пять квартир по 1 миллиону рублей;

Итого 9 390 000 рублей, 5 000 000 из которых вы вложили за 2 года до продажи (чтобы получить ипотеку), а остальные 4 390 000 вы вносили ежемесячно на протяжении двух лет. Эти деньги возвращаются вам в момент продажи!

Выручка от продажи 5 квартир в размере 40 000 000 рублей будет содержать ваши первоначально понесенные траты (первый взнос), выплаты по ипотеке и саму прибыль. Таким образом, получив 40 000 000 рублей, вы:

✓ Погашаете ипотеки по 5 квартирам в размере 20 000 000 рублей (5 × 4 000 000 рублей).

✓ Компенсируете затраты, которые вы осуществляли на протяжении двух лет. Это 439 000 рублей (878 000 × 5 квартир).

✓ Возвращаете первоначально вложенные вами средства в размере 5 000 000 рублей.

✓ Получаете прибыль 10 610 000 рублей.

Это я называю «высвободить капитал». После погашения ипотеки на руках у вас останется сумма в размере 20 000 000 рублей, в которых будет числиться ваша прибыль 10 610 000 рублей и ранее понесенные затраты в размере 4 390 000. Иными словами, в момент продажи вы возвращаете себе инвестиции и монетизируете прибыль.

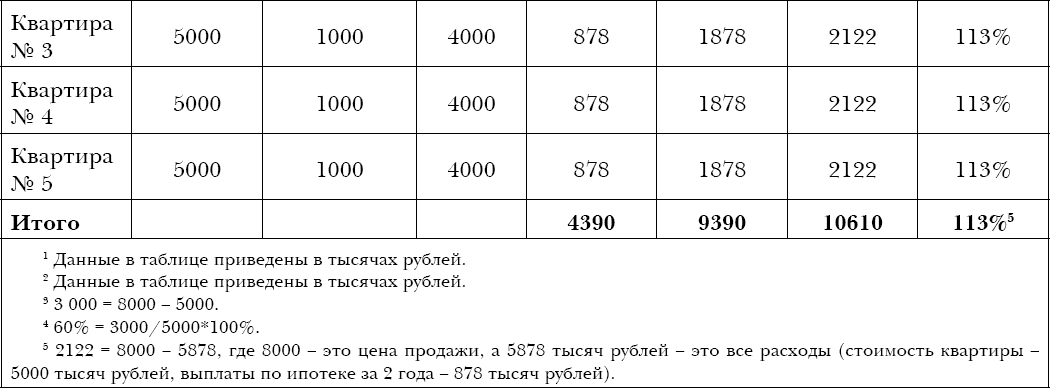

Предлагаю рассмотреть сценарий № 3. Допустим, что условия те же: мы располагаем 5 миллионами рублей, доход планируем извлекать путем продажи недвижимости через 2 года, при этом каждая из квартир за это время дорожает на 3 миллиона рублей. Однако предположим, что в качестве первоначального взноса вы ничего не вносите. Такие условия банки иногда предлагают. «Ноль по ипотеке» – звучит тут и там. Эти 5 миллионов вы тратите на протяжении двух лет на выплату по ипотекам 5 квартир. Тоже неплохая стратегия! Налог с продажи в данном примере проигнорируем (но в реальности игнорировать не надо! Выше я уже описывала аргументы «за»). Ставка по ипотеке на 25 лет без первоначального взноса будет уже выше – 11,5 %. Это нормальная практика – ставка тем выше, чем ниже первоначальный взнос.

Таблица 14.

Сценарий № 3. Расчет доходности на примере недвижимости без первоначального взноса1

Ввиду того, что в нашем примере мы располагаем только 5 миллионами рублей, то не имеем возможности выплачивать ипотеку по 5 квартирам на протяжении 2 лет, но можем производить ипотечные выплаты по 4 квартирам. Предположим, что остаток от 5 миллионов после покупки недвижимости мы внесли на банковский депозит по ставке 8 % годовых. Отсюда доход в 9,6 тысячи рублей.

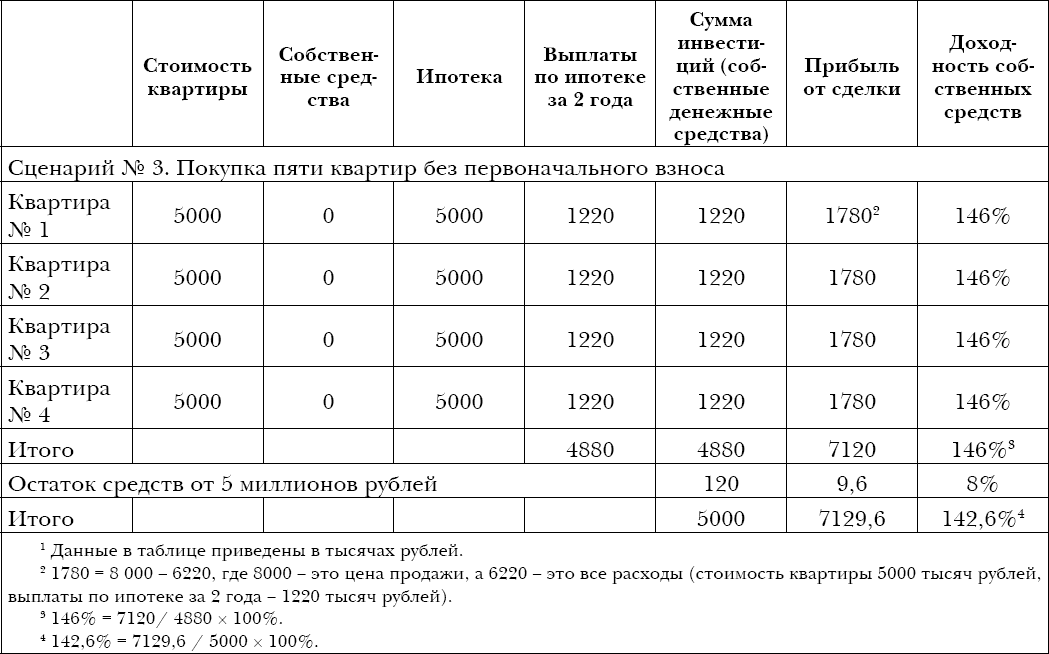

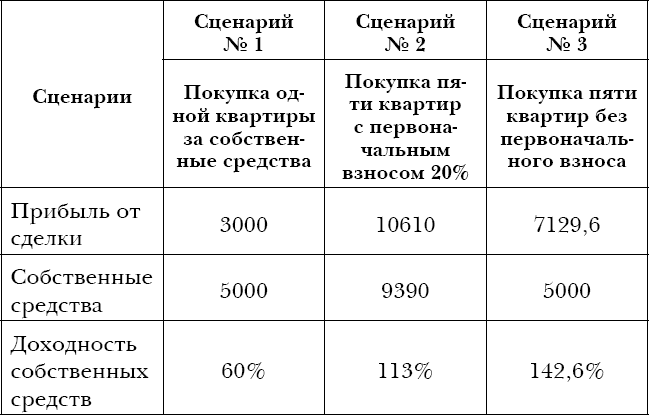

Таблица 15.

Сравнение доходности трех сценариев

Сравнивая инвестиционные сценарии, описанные выше, для сценария № 3 необходимо брать сумму тотального дохода и сумму от остатка средств – в таком случае картина будет сопоставимая.

Итак, сведем все три сценария в одну таблицу.

Обратите внимание, что, несмотря на повышенный процент доходности сценария № 3, по абсолютной величине прибыли выигрывает сценарий № 2. Однако сумма собственных вложенных средств в этом случае почти в два раза выше – это следует учитывать.

Данным примером я хотела продемонстрировать, как следует оценивать любые инвесторские стратегии. Принимать решения следует не вслепую, но основываясь на фундаментальных расчетах и оценках, взвесив заранее все за и против. Надеюсь, что приведенный пример, изложенный в трех сценариях, убедил вас в надежности диверсификации.