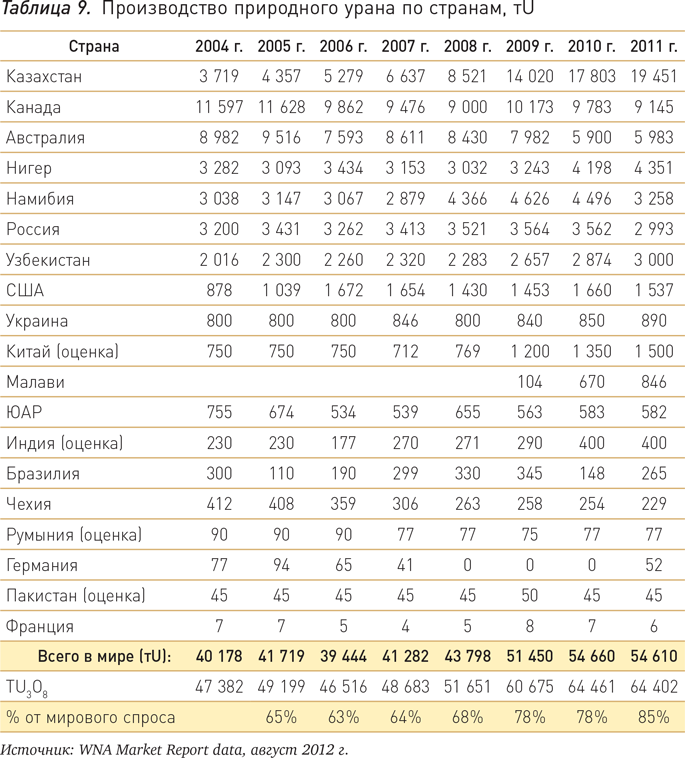

Как видно из таблицы, с 2006 г. доля первичных источников предложения урана на мировом рынке стабильно растет и в настоящее время производители урана обеспечивают около 85% потребностей энергетических реакторов в природном уране. Недостающая часть компенсируется за счет вторичных источников поставок (см. ниже).

По способу добычи и производству урана на горный способ добычи (открытый и шахтный) с переработкой руд на ГМЗ приходится около 47% мирового производства урана (по данным ВЯА, см. табл. 10). За последние годы, в основном в связи с ростом объемов производства в Казахстане, доля урана, добываемого методом подземного выщелачивания, значительно выросла и в настоящее время находится на уровне 46% от общего объема производства урана в мире. Ведущими странами, применяющими метод подземного выщелачивания при добыче урана, являются Казахстан и Узбекистан.

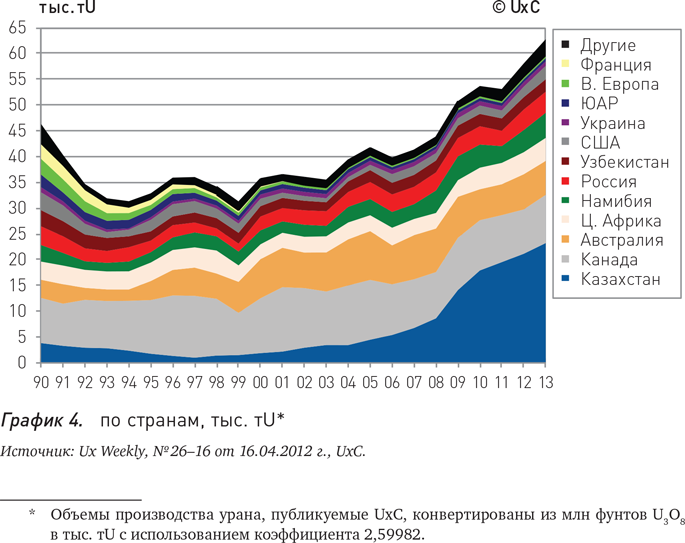

По данным ведущей консалтинговой компании в атомной отрасли Ux Consulting Co. (UxC), в 2011 г. было произведено около 53 100 тU; при этом в следующие два года прогнозируется рост объема производства урана на 9700 тU, приблизительно до 62 800 тU (данные по состоянию на апрель 2011 г.). Распределение стран по объему производства урана представлено на графике 4. Ниже, на основе данных UxC, представлен анализ основных изменений в мировом производстве урана в 2011 г.

В 2011 г. мировое производство урана составило около 138 млн фунтов U3O8 (около 53 000 тU), что на 1 млн фунтов меньше, чем 139 млн фунтов (около 54 000 тU) в 2010 г. Это первое снижение объемов производства с 2006 г., когда мировая добыча урана сократилась до 103 млн фунтов U3O8 (около 39 000 тU) со 108 млн фунтов U3O8 (около 42 000 тU) в 2005 г.

UxC прогнозировала рост добычи по итогам 2011 г. примерно на 4% с выходом на 145 млн фунтов U3O8 (около 56 000 тU), однако на итоговые показатели повлияло сокращение производства в Намибии, России и Австралии. Важно, что ни одно из этих снижений не стало реакцией на аварию на АЭС «Фукусима-1» в Японии.

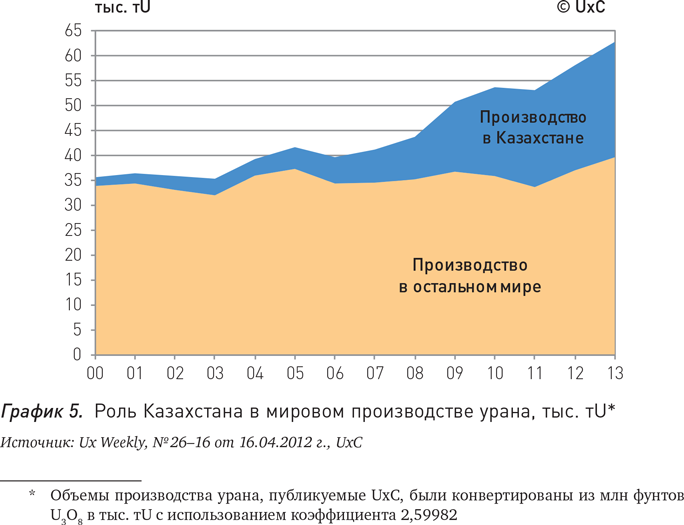

Казахстан третий год подряд сохраняет за собой первую строчку в списке стран — производителей урана. Объем производства в 50,6 млн фунтов U3O8 (около 19 450 тU) — это 36,6% от мирового производства в 2011 г. В 2012 г. Казахстан планировал сохранить темпы роста и довести производство урана до 21 346 тU (~55,5 млн фунтов U3O8).

Суммарное производство на трех полностью принадлежащих НАК «Казатомпром» ПВ-рудниках (ТОО «Степное-РУ», ТОО «РУ-6», ТОО «Таукентское горно-химическое предприятие») составило 8,5 млн фунтов U3O8 в 2011 г., что немногим меньше, чем 8,7 млн фунтов U3O8 в 2010 г. На подземном руднике Степногорского ГХК производство по итогам года составило 1,0 млн фунтов U3O8. СП «Катко» (51% AREVA, 49% «Казатомпром») подтвердило статус крупнейшего в мире ПВ-проекта за счет добычи почти 9,4 млн фунтов U3O8 на месторождениях «Мойынкум» и «Торткудук». Это на 8% больше, чем 8,7 млн фунтов U3O8 в 2010 г. ТОО «Каратау» (50% «Казатомпром», 50% Uranium One Inc.) увеличило производство на ПВ-руднике «Буденновское» на 25%, до 5,6 млн фунтов U3O8, с 4,4 млн фунтов в 2010 г.

СП «Инкай» (60% Cameco Corp., 40% «Казатомпром») произвело почти 4,2 млн фунтов U3O8, но это оказалось на 4% ниже уровня 2010 г. вследствие изменений в запасах, относящихся к незавершенному производству. На 2012 г. СП «Инкай» планировало нарастить производство до 4,3 млн фунтов U3O8. На ПВ-руднике «Южный Инкай», входящем в СП «Бетпак-Дала» (70% Uranium One Inc., 30% «Казатомпром»), было произведено 4,0 млн фунтов U3O8, что на 9% меньше, чем в 2010 г. Снижение связано с более низким, чем ожидалось, содержанием в растворах в новых скважинах. В 2012 г. «Южный Инкай» намерен выйти на проектную мощность в 5,2 млн фунтов.

На руднике «Акдала», также входящем в СП «Бетпак-Дала», производство составило почти 2,9 млн фунтов U3O8, что на 9% больше, чем в 2010 г., и превышает разрешенный годовой объем производства в 2,6 млн фунтов U3O8. Добыча СП «Акбастау» (50% «Казатомпром», 50% Uranium One Inc.) составила 2,9 млн фунтов U3O8 на месторождениях «Буденновское-1, 3», что на 49% больше, чем в 2010 г. Новый технологический полигон на месторождении «Буденновское-4» планировался к пуску в 2012 г. ЗАО «Заречное» (49,67% «Казатомпром», 49,67% Uranium One Inc., 0,66% КГРК) на юге Казахстана произвело 1,9 млн фунтов U3O8, что несколько уступает показателю 2,0 млн фунтов U3O8 в 2010 г.

Среди казахстанских урановых проектов с азиатским участием или соглашениями о долевом участии в продукции (off-take) СП «Кендала», где такое соглашение заключено с японской Itochu Corp., произвело 3,7 млн фунтов U3O8 на ПВ-руднике «Центральный Мынкудук». Производство ТОО «Аппак» (65% «Казатомпром», 25% Sumitomo Corp., 10% Kansai Electric) на месторождении «Западный Мынкудук» составило 1,8 млн фунтов U3O8. На этапе опытно-промышленной эксплуатации на руднике «Харасан-1» (эксплуатируется ТОО «Кызылкум»: 40% Energy Asia, 30% «Казатомпром», 30% Uranium One Inc.) произведено 1,1 млн фунтов U3O8, что на 64% больше, чем 676 000 фунтов U3O8 в 2010 г. На месторождении «Харасан-2» (эксплуатируется ТОО «Байкен-U»: 95% Energy Asia, 5% «Казатомпром») объем добычи на этапе опытно-промышленной эксплуатации возрос на 33%, до 907 000 фунтов U3O8. Добыча казахстанско-китайского ТОО «Семизбай-U» (51% «Казатомпром», 49% CGNPC) составила почти 2,8 млн фунтов U3O8 на месторождениях «Семизбай» и «Ирколь», что на 9% больше, чем 2,5 млн фунтов U3O8 в 2010 г.

В целом, как видно на графике 5, за последнее десятилетие именно низкозатратные уранодобывающие проекты Казахстана обеспечили прирост мирового производства урана. В последующие годы прогнозируется рост объемов производства и в остальном мире во многом благодаря Канаде, Намибии и Австралии.

Канада в 2011 г. снова заняла второе место по добыче урана в мире с долей производства 23,8 млн фунтов U3O8 (около 9150 тU), что составило 17,2% от мировой. Общий объем производства сократился на 6%, в основном по причине остановки во второй половине 2010 г. фабрики «МакКлин-Лейк», контролируемой AREVA. На руднике «Макартур-Ривер», где основным акционером выступает Cameco Corp., было произведено почти 20 млн фунтов U3O8, что позволило ему 12-й год подряд занять первую строчку в мировом рейтинге урановых рудников. На руднике «Рэббит-Лейк» в 2011 г. было произведено 3,8 млн фунтов U3O8, столько же, сколько и годом ранее. По прогнозам UxC, в 2012 г. производство урана в Канаде составит 22,4 млн фунтов U3O8, однако в 2013 г. предполагается небольшой рост с началом производства на руднике «Сигар-Лейк».

В Австралии производство урана в 2011 г. незначительно выросло, до 15,6 млн фунтов U3O8 (около 6000 тU), что позволило стране занять третье место в мире (11,3%). Рудник «Олимпик-Дам» компании BHP Billiton восстановил производственные показатели после аварии 2009 г. и сокращения добычи в 2010 г. Производство урана в качестве побочного продукта на «Олимпик-Дам» составило 8,8 млн фунтов U3O8, что на 44% больше, чем в 2010 г., и почти совпадает с предельным объемом добычи, разрешенным лицензией. В то же время производство на руднике «Рейнджер» компании Energy Resources of Australia в Северных Территориях по-прежнему осложнялось проливными тропическими дождями в регионе. По причине рекордного объема осадков, выпавших в декабре 2011 г., ERA не удалось завершить осушение карьера №3. Как следствие, доступ к руде высокого качества на нижних горизонтах был сильно затруднен. В 2011 г. на фабрике «Рейнджер» было произведено 5,8 млн фунтов U3O8, что на 30% меньше уровня 2010 г. В 2012 г. ERA планировала произвести 7,1–8,2 млн фунтов U3O8, но реальный объем добычи будет во многом зависеть от погодных условий.

На руднике «Беверли» компании Heathgate Resources в Южной Австралии производство также осложнялось дождливой погодой, по итогам года было произведено почти 1,0 млн фунтов U3O8. На новом ПВ-проекте «Ханимун» (51% Uranium One Inc., 49% Mitsui) в Южной Австралии на этапе опытной добычи было произведено 100 000 фунтов U3O8. Проектная мощность рудника составляет 880 000 фунтов U3O8 в год, проектный срок службы (включая этап наращивания производства) — восемь лет. Предполагалось, что в 2012 г. производство на руднике «Ханимун» возрастет до 600 000 фунтов U3O8. Первая продукция рудника «Ханимун» была отгружена в США в феврале 2012 г.

Нигер обогнал Намибию и занял четвертое место среди стран — производителей урана в 2011 г. На его долю пришлось 10,8 млн фунтов U3O8 (около 4150 тU), или 7,8% от мировой добычи. Компания SOMAIR, где основным акционером выступает AREVA, на руднике открытого типа «Арлит» произвела почти 7,1 млн фунтов U3O8. Компания COMINAK, также контролируемая AREVA, добыла на подземном руднике «Акута» 3,7 млн фунтов U3O8. Мощность фабрики на руднике SOMAIR будет увеличена до 3000 тU (~7,8 млн фунтов U3O8) в год за счет ввода в строй участка кучного выщелачивания. На руднике «Азелик» (37,2% CNIUC, 33% правительство Нигер, 24,8% ZXJOY Invest., 5,0% KORES) велась опытно-промышленная добыча, однако на сегодняшний день данных об объемах производства нет. В феврале 2011 г. министр горнорудной промышленности Нигера Омар Чиана заявил, что промышленная эксплуатация «Азелик» может начаться в этом году с последующим выходом на 700 тU (~1,82 млн фунтов U3O8).

Производство на юге Африки (Намибия, ЮАР, Малави) в 2011 г. сократилось на 19%, до 12,2 млн фунтов U3O8 (около 4690 тU), в основном из-за событий на руднике «Россинг» в Намибии. Производство урана в Намибии уменьшилось на 28%, до 8,5 млн фунтов U3O8, с 11,7 млн фунтов U3O8 в 2010 г. Таким образом, на долю страны пришлось только 6,1% мирового производства и она опустилась на пятое место в мире после Нигера. На руднике «Россинг» было добыто 4,7 млн фунтов U3O8, что на 41% уступает 8,0 млн фунтов U3O8 в 2010 г. Одновременно значительно уменьшились содержание, объемы руды в обработке и процент извлечения. На руднике «Лангер-Хайнрих» компании Paladin Energy, к югу от «Россинга», было произведено 3,7 млн фунтов U3O8, что несколько превышает показатели добычи 2010 г. Наращиванию производства до 5,2 млн фунтов U3O8 помешали проливные дожди в первой половине года и ряд операционных проблем. В 2012 г. Paladin Energy планировала выйти на уровень добычи, близкий к проектному для третьей стадии расширения производства в объеме 4,7 млн фунтов U3O8.

В ЮАР на проекте «Ваал-Ривер» компании AngloGold Ashanti в 2011 г. было произведено 1,4 млн фунтов U3O8, что немногим уступает уровню производства 2010 г. — 1,5 млн фунтов U3O8. В настоящее время компания реализует проект расширения производства и модернизации инфраструктуры с тем, чтобы транспортировать руду из Копананга на фабрику «Саус-Юраниум» для извлечения дополнительных объемов урана. Завершение проекта намечено на июль. Как следствие, добыча может возрасти до 2 млн фунтов U3O8. На руднике «Эзулвини» компании First Uranium в 2011 г. было произведено 87 000 фунтов U3O8 в качестве побочного продукта золотодобычи. В четвертом квартале 2011 г. First Uranium приостановила работы на руднике до вступления в силу нового производственного плана с целью повышения рентабельности. В настоящее время компания находится в процессе поглощения ее Gold One.

Серьезные производственные сбои на руднике «Кайелекера» компании Paladin Energy в Малави не позволили произвести больше 2,2 млн фунтов U3O8 на этапе выхода на проектную мощность в 3,3 млн фунтов U3O8. В третьем квартале 2011 г. в ходе планового ремонта на руднике начались работы по повышению эффективности участков выщелачивания и ионообменных смол. Кроме того, в связи с повреждениями, вызванными оползнем, был перемещен участок сушки и упаковки. В настоящее время основное внимание уделяется участку ионообменных смол с тем, чтобы за счет эффективного обслуживания решить проблему кислотной коррозии и сократить периоды простоя.

Россия сохранила за собой шестое место среди стран — производителей урана, однако производство в 2011 г. снизилось на 16%, до 7,8 млн фунтов U3O8 (около 3000 тU), с 9,3 млн фунтов U3O8 в 2010 г. Производство на головном предприятии страны, Приаргунском производственном горно-химическом объединении, снизилось до 5,7 млн фунтов U3O8 (2191 тU) с 7,6 млн фунтов U3O8 (2920 тU) в 2010 г. Среди причин снижения объема производства урана в последние годы — выборочная выемка наиболее богатых и мощных рудных тел и участков недр в 1991–2009 гг., износ активной части основных производственных фондов на подземных горных работах (около 60%). На ПВ-рудниках «Далур» и «Хиагда» в 2011 г. было произведено 1,4 млн фунтов U3O8 (535,2 тU) и 693 000 фунтов U3O8 (266,4 тU) соответственно.

В Узбекистане на Навоийском горно-металлургическом комбинате производство в 2011 г. составило 6,3 млн фунтов U3O8 (около 2420 тU) на месторождениях «Нурабад», «Учкудук» и «Зафарабад».

В Украине ВостГОК произвел 2,3 млн фунтов U3O8 в Желтых Водах, что немногим выше уровня производства в 2,2 млн фунтов U3O8 в 2010 г. В 2012 г. ВостГОК планировал увеличить добычу до 980 тU (~2,5 млн фунтов U3O8) за счет дальнейшей отработки Новоконстантиновского месторождения.

В США производство в 2011 г. снизилось на 6%, до 4,0 млн фунтов U3O8 (около 15400 тU), с 4,2 млн фунтов U3O8 в 2010 г. Подконтрольный Cameco Corp. ПВ-рудник «Смит-Рэнч/Хайлэнд» в Вайоминге произвел 1,4 млн фунтов U3O8, однако этот показатель на 20% уступает добыче 2010 г. в связи с затянувшимся процессом получения разрешения надзорных органов на отработку новых скважин. В прошлом году началось производство на ПВ-руднике «Уиллоу-Крик» компании Uranium One Inc. в Вайоминге, где к концу года было добыто 2148 фунтов U3O8. Проектная мощность рудника составляет 1,3 млн фунтов U3O8 в год, однако Uranium One Inc. планирует увеличить ее до 2,5 млн фунтов U3O8 за счет установки вакуумной сушки, приобретенной на проекте «Мур-Рэнч». Проект «Кроу-Бут» компании Cameco Corp. в Небраске увеличил добычу до 769 000 U3O8 с 36 000 фунтов в 2010 г.

На юго-востоке Юты на фабрике в Уайт-Меса компании Denison Mines было получено 1,0 млн фунтов U3O8, что почти совпадает с объемами 2010 г. Фабрика возобновила переработку обычной руды в ноябре 2011 г., однако уровень производства оказался ниже, чем ожидалось, в связи с более тяжелыми условиями эксплуатации на руднике «Дейнерос». В 2012 г. Denison Mines планирует произвести 1,4 млн фунтов U3O8 из обычной руды и альтернативного сырья. В Южном Техасе производство в 2011 г. составило 583 000 фунтов U3O8, на рудниках «Альта-Меса» компании Mestena Uranium и «Палангана» компании Uranium Energy Corporation.

Исходя из планов компаний, представленных в первом квартале 2011 г., производство урана в мире в 2012 г. должно увеличиться на 9%, до 151 млн фунтов U3O8 (около 58 000 тU). Основной прирост обеспечат Казахстан, страны Африки, Австралия и США. Продолжающееся наращивание производства на рудниках совместных предприятий в Казахстане позволит получить дополнительно как минимум 4 млн фунтов U3O8. В Намибии Paladin Energy выведет рудник «Лангер-Хайнрих» на проектную мощность в 5,2 млн фунтов U3O8. Rio Tinto намерена преодолеть негативные тенденции 2011 г. на руднике «Россинг» и начать отработку близлежащего карьера SK4. Увеличится производство и в Нигере с вводом в строй нового рудника на проекте «Азелик» компании SOMINA и возможным увеличением добычи на руднике компании SOMAIR. Производство в Австралии может увеличиться как минимум на 2 млн фунтов U3O8 в 2012 г. за счет прироста добычи на руднике «Рейнджер» (в зависимости от погодных условий) и наращивания добычи на руднике «Ханимун». В России АРМЗ планирует переломить тенденцию к снижению производства на ППГХО. Используя более консервативный подход в оценке темпов роста, чем заложенный в текущих производственных планах, UxC прогнозирует мировое производство урана в 2012 г. на уровне 145–148 млн фунтов U3O8 (около 55800–56 900 тU).

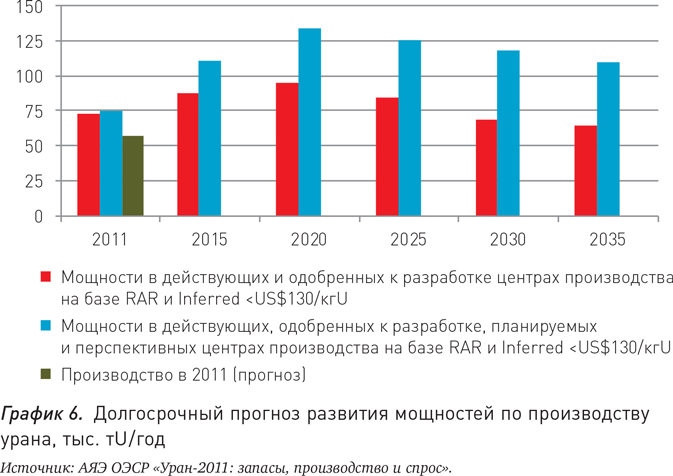

Долгосрочный прогноз производства урана АЯЭ ОЭСР на период до 2035 г. представлен на графике 6. Согласно прогнозу, составленному из полученных МАГАТЭ национальных докладов, производственные мощности в действующих, одобренных к разработке, планируемых и перспективных урановых центрах составят в 2035 г. 109 460 тU/год, снизившись с максимального уровня 133 570 тU/год.

АЯЭ ОЭСР в период 2005–2009 гг. постоянно пересматривало долгосрочные прогнозы производства урана в сторону увеличения на фоне оптимистичных оценок уранодобывающих компаний, связанных с амбициозными планами многих стран по масштабному развитию атомной энергетики и с резким ростом цен на уран.

Однако такие факторы, как мировой финансовый кризис, развитие новых технологий в области добычи и транспортировки энергоносителей и авария на АЭС «Фукусима-1» в Японии, снизили конкурентоспособность ядерной генерации и привели в 2008–2011 гг. к существенной корректировке цен на уран. Влияние этих факторов частично нашло отражение в «Красной книге-2011», где отмечается снижение долгосрочных прогнозов по производству урана (см. табл. 11).

Данные «Красной книги-2011» по состоянию на 1 января 2011 г. несколько устарели в связи с аварией на АЭС «Фукусима-1» в Японии 11 марта 2011 г. Аварии был присвоен максимальный уровень по Международной шкале ядерных событий (INES) наряду с аварией на Чернобыльской АЭС в 1986 г. В течение 2011–2012 гг. произошли значительные корректировки прогнозируемых значений как установленной мощности энергоблоков АЭС (что, соответственно, повлияло на планы потребления урановой продукции), так и объемов производства природного урана, так как многие производители после падения цен на уран отказались от разработки ряда проектов. Более подробно вопросы спроса и предложения на уран будут рассмотрены в следующих главах.

Вторичные источники поставок

Важной частью мирового уранового рынка являются поставки из источников, не связанных с добычей и производством природного урана. По данным ВЯА, в 2011 г. производство природного урана обеспечивало около 85% потребностей атомной энергетики, разница компенсировалась поставками из вторичных источников. Несмотря на то что доля первичных поставок в последние годы устойчиво росла (например, по данным ВЯА, в 2006 г. производство урана обеспечивало около 63% потребностей энергетических реакторов), вторичные источники продолжат в обозримой перспективе играть заметную роль в обеспечении баланса спроса и предложения на урановом рынке.

Вторичные источники поставок ядерной продукции включают в себя:

- государственные запасы природного и обогащенного урана;

- складские запасы природного и обогащенного урана коммерческих организаций;

- уран и плутоний, получаемые в результате переработки ОЯТ;

- складские запасы плутония;

- дообогащение хвостов, полученных в результате изотопного обогащения природного урана.

Наиболее значимым современным источником вторичных поставок урановой продукции является Соглашение ВОУ-НОУ, известное также под названием «Мегаты — в мегаватты», — соглашение между правительствами РФ и США от 18 февраля 1993 г. об использовании высокообогащенного урана, извлеченного из ядерного оружия, для целей производства электроэнергии на АЭС, поставки по которому в настоящее время эквивалентны около 15% мирового производства природного урана и около половины потребностей энергетических реакторов США в урановой продукции.

В соответствии с Соглашением ВОУ-НОУ Россия обязалась поставить в США в течение 20 лет (до конца 2013 г.) низкообогащенный уран (НОУ), полученный из 500 000 т высокообогащенного урана (ВОУ), извлеченного из ядерных боезарядов. Объемы ядерной продукции в рамках Соглашения ВОУ-НОУ эквивалентны около 152 000 т природного урана и около 92 млн ЕРР. Первая поставка НОУ в США состоялась в 1995 г.; соглашение предусматривает демонтаж и утилизацию примерно 20 000 ядерных боезарядов. Исполнительными агентами соглашения являются: с российской стороны — ОАО «Техснабэкспорт», с американской стороны — корпорация USEC.

После 2013 г., согласно подписанным 1 февраля 2008 г. поправкам к Соглашению о приостановке антидемпингового расследования в отношении урана, импортируемого из России в США, поставки российского обогащенного уранового продукта на американский рынок в 2014–2020 гг. на условиях свободной торговли не должны превышать 20% потребностей американской ядерной промышленности. Принятой в сентябре 2008 г. поправкой П. Доменичи устанавливается возможность увеличить на этот период квоту до 25% от потребностей АЭС США в случае согласия России в одностороннем порядке дополнительно перевести 300 т ВОУ в НОУ, однако до настоящего момента Россия не демонстрировала интереса к подобной сделке. (Более подробно вопросы торговых ограничений на мировом урановом рынке рассматриваются в главе 2.)

США также использует ВОУ для производства электроэнергии, но в значительно меньших масштабах: в 1996 г. правительство США декларировало избыточное количество ВОУ в размере 178 т, из которых на цели производства топлива для энергетических реакторов планировалось использовать около 150 т. В 2005 г. дополнительные 200 т ВОУ были задекларированы как излишние запасы урана оружейного качества, однако бо́льшая его часть должна быть использована для нужд ВМС США и изготовления топлива для исследовательских реакторов.

ВЯА в 2011 г. (в отчете Global Nuclear Fuel Market: Supply and demand 2011–2030) оценивала избыточные запасы Министерства энергетики США на уровне 59 000 т в эквиваленте природного урана (э), из которых на запасы обедненного урана (хвостов) приходится около 26 000 тU (э).

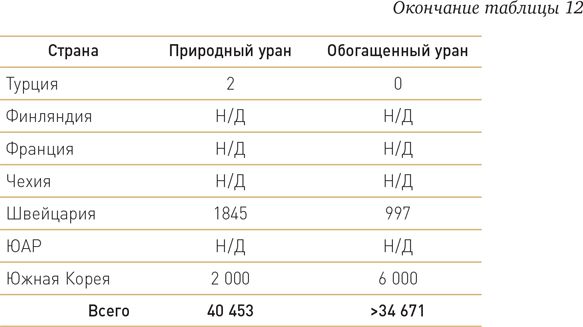

Данные «Красной книги-2011» о складских запасах урана государственных и коммерческих организаций представлены в таблице 12. В связи с тем что большинство стран не предоставило АЯЭ ОЭСР и МАГАТЭ информацию о своих складских запасах, большая часть публикуемой статистики приходится на США. Тем не менее можно предположить, что реальный объем складских запасов в мире превышает эти данные в несколько раз.

Запасы коммерческих организаций включают в себя стратегические запасы, запасы незавершенного производства, запасы, доступные для продажи (включая запасы урана трейдеров и финансовых организаций). Бо́льшая часть запасов урана приходится на энергокомпании, многие из которых придерживаются политики поддержания запасов на уровне, достаточном для удовлетворения потребностей в урановом сырье в ближайшие один-два года. Соответственно эти запасы можно отнести (предположительно в равных долях) к запасам незавершенного производства и стратегическим запасам.

Стоит отметить, что европейские энергокомпании поддерживают в среднем более крупные объемы стратегических запасов. Например, по данным «Красной книги-2011» французская EDF, эксплуатирующая 58 энергоблоков во Франции и восемь энергоблоков в Великобритании, поддерживает стратегические запасы урана, удовлетворяющие потребности реакторов на период от трех лет. По данным годового отчета Агентства по поставкам Евратома (ESA), общий объем складских запасов энергокомпаний стран ЕС составил в 2011 г. 47 343 тU (э).

Запасы производителей урана формируются под влиянием необходимости исполнения контрактов на поставку урана, которые могут содержать условия изменения объема поставок в будущем, производственных, логистических и других видов рисков. Предполагается, что объем этих запасов невелик.

Запасы урана, доступные для продажи другими участниками рынка, состоят в основном из запасов урановых трейдеров и финансовых организаций. По данным Управления энергетической информации (EIA) при Министерстве энергетики США, по состоянию на конец 2010 г. объем запасов урана трейдеров из США составил около 5000 тU. Финансовые организации приобретают уран для целей реализации клиентских и собственных стратегий инвестирования; ярким примером является закрытый фонд Uranium Participation Corporation, акции которого торгуются на Торонтской фондовой бирже (TSX).