Инвестиции или игра?

Джентльмены предпочитают облигации.

После крупных биржевых крахов вроде октябрьского 1987 г. некоторые инвесторы переключают внимание на облигации. С вопросом, что лучше: акции или облигации — стоит разобраться заранее и в спокойной обстановке. Иначе решать его придется в самый неподходящий момент, когда фондовый рынок падает и все бросаются покупать депозитные сертификаты. Именно так и случилось недавно.

Инвестиции в долговые инструменты — облигации, денежные рынки и депозитные сертификаты — это вложения, приносящие процентный доход. Получение процента, особенно сложного, само по себе неплохо. Судите сами. В 1626 г. индейцы отдали свою землю — остров Манхэттен — группе иммигрантов в обмен на побрякушки ценой 24 долл. За этот поступок индейцев высмеивают уже четвертое столетие. Между тем из этой сделки они могли бы извлечь больше выгоды, чем те, кому достался целый остров.

За эти годы 24 долл., вложенные под 8% (допустим, что индейцы все же обменяли безделушки на наличные деньги), с учетом сложного процента превратились бы почти в 30 трлн долл. По данным Службы внутренних доходов, недвижимость муниципального округа Манхэттен оценивается всего в 28,1 млрд долл. Однако это оценочная стоимость. Понятно, что на открытом рынке она может вырасти вдвое. Выходит, цена Манхэттена 56,2 млрд долл. Но и в этом случае индейцы выиграли бы более 29 трлн долл.

Конечно, индейцы вряд ли могли получить 8% в те времена. Тогда заемщики платили намного меньше. Допустим, индейцам удалось вложить деньги под 6%, тогда сегодня они имели бы 34,7 млрд долл. — и это без расходов по ремонту зданий и стрижке газонов в Центральном парке. Вот к какому результату приводит разница всего в 2% при начислении сложных процентов на протяжении более трех столетий.

Каким бы фантастическим ни казался результат, он говорит об одном: инвестиции в долговые инструменты — неплохое дело.

Облигации стали особенно популярными в последние двадцать лет. Заметьте, именно двадцать, а не пятьдесят. До этого процентная ставка не превышала 4%. В последние же десять лет процентная ставка по долгосрочным обязательствам взлетела до 16%, а потом снизилась до 8%. Те, кто купил 20-летние облигации казначейства США в 1980 г., обнаружили, что их номинальная стоимость почти удвоилась, а они и сейчас получают 16% с первоначального вложения. Сегодня 20-летние казначейские облигации ощутимо переигрывают фондовый рынок, несмотря на то, что тот находится на подъеме. Мало того, для получения такого результата не нужны услуги ни аналитиков, ни брокеров.

Долгосрочные казначейские облигации наиболее надежны с точки зрения процентных платежей. Они не подлежат досрочному выкупу, а если и выкупаются, то не раньше чем за пять лет до установленного срока погашения. Инвесторы нередко обнаруживают, что многие корпоративные и муниципальные облигации могут погашаться намного раньше срока. Иными словами, заемщики вправе выкупить их в любой удобный для себя момент. Держатели облигаций оказываются в том же положении, что и собственники, у которых конфискуют имущество с выплатой компенсации. Как только процентные ставки начинают снижаться, вселяя в инвестора надежду на выигрыш, сделка расторгается, и инвестору возвращают первоначальные вложения. Если же процентные ставки изменяются не в пользу инвестора, то избавиться от облигаций без потерь не удастся.

Почти все корпоративные облигации выпускаются с правом досрочного погашения. Поэтому лучше покупать казначейские бумаги, если вы хотите выиграть от падения процентных ставок.

ЛИБЕРАЛИЗАЦИЯ СФЕРЫ СБЕРЕЖЕНИЙ

Традиционно облигации имели высокую номинальную стоимость и были недоступными для мелких инвесторов, у которых оставалось две возможности выйти на долговой рынок: открыть сберегательный счет или купить малоинтересные сберегательные облигации США. С появлением облигационных фондов инвестиции в облигации стали доступны не только магнатам, а фонды денежного рынка позволили миллионам владельцев сберегательных счетов вырваться из банковского плена раз и навсегда. Брюсу Бенту и Гарри Брауну, которые придумали счета денежного рынка и положили начало исходу вкладчиков из ссудо-сберегательных организаций, следует поставить памятник. В 1971 г. они открыли первый в истории фонд денежного рынка The Reserve Fund.

Их идею подхватил и развил мой шеф Нед Джонсон, который ввел практику выписывания чеков. До этого фонды денежного рынка были наиболее привлекательными для небольших компаний, которые использовали их для кратковременного размещения недельной заработной платы персонала. Возможность выписывать чеки сделала фонд денежного рынка универсальным, поскольку он стал выполнять функции как сберегательных, так и чековых счетов.

Одно дело отказаться от акций в пользу сберегательного счета с его вечной 5%-ной ставкой, и совсем другое — в пользу денежного рынка, который предлагает лучшие краткосрочные ставки и доходность которого повышается с ростом действующих процентных ставок.

Если вы держали средства на денежном рынке после 1978 г., то в этом нет ничего зазорного. Вас не коснулись два серьезных падения фондового рынка. Ваша доходность за это время не опускалась ниже 6%. Вы не потеряли ни цента из основной суммы. В 1981 г., когда краткосрочные процентные ставки подскочили до 17%, а фондовый рынок потерял 5%, ваш относительный выигрыш составил 22%.

Во время умопомрачительного взлета фондового рынка в период с 29 сентября 1986 г. по 25 августа 1987 г., когда Dow Jones поднялся с 1775 до 2722 пунктов, вы (представим, что у вас никогда не было акций) наверняка проклинали себя за упущенную возможность. На какое-то время вы даже перестали говорить друзьям, что держите все свои средства на денежном рынке. Легче было признаться в магазинной краже, чем в таком позоре.

Но после биржевого краха, когда Dow Jones вернулся к уровню 1738 пунктов, вы реабилитировались. Ведь вас совершенно не затронуло потрясение 19 октября. На фоне резкого падения цен акций денежный рынок обогнал по доходности фондовый рынок: 6,12% против 5,25% (S&P 500).

ВОССТАНОВЛЕНИЕ ФОНДОВОГО РЫНКА

Однако через пару месяцев фондовый рынок восстановился, и акции вновь обошли по доходности и фонды денежного рынка, и долгосрочные облигации. Так всегда бывает в долгосрочной перспективе. Исторически вложения в акции, безусловно, выгоднее вложений в долговые инструменты. С 1927 г. обыкновенные акции имели среднюю доходность 9,8% в год, в то время как корпоративные облигации — 5%, правительственные облигации — 4,4%, а казначейские векселя — 3,4%.

С учетом долгосрочного уровня инфляции, рассчитанной по индексу потребительских цен и равной 3% в год, реальная доходность обыкновенных акций составляет 6,8% в год. Реальная доходность казначейских векселей, которые считаются самым консервативным и рациональным инструментом вложения денег, равна нулю. И это действительно так.

Разница в доходности обыкновенных акций (9,8%) и корпоративных облигаций (5%) может показаться незначительной. Но это не так. Вот вам финансовая сказка. Представим, что в 1927 г. некий современный Рип ван Винкль впал в летаргический сон на 60 лет, успев вложить в облигации 20 тыс. долл. под 5%. К моменту пробуждения ему причиталось бы 373 584 долл. Этих денег с лихвой хватило бы на покупку приличной квартиры, автомобиля марки Volvo и услуги парикмахера. Но если бы он вложил средства в акции с годовой доходностью 9,8%, его выигрыш составил бы 5 459 720 долл. (Поскольку Рип спал, кризисы 1929 и 1987 гг. не могли спугнуть его с рынка.)

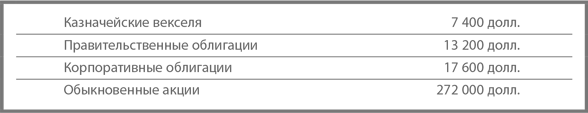

Если бы у вас была возможность вложить в 1927 г. по 1000 долл. в перечисленные ниже инструменты, то через 60 лет сложные проценты при отсутствии налогообложения принесли бы вам:

Несмотря ни на какие экономические кризисы, депрессии и спады, войны, перестановки в правительстве и изменения длины юбок, акции приносят в пятнадцать раз больше, чем корпоративные облигации, и в тридцать раз больше, чем казначейские векселя!

Этому есть логическое объяснение. Покупая акции, инвестор становится партнером компании. Он участвует в ее развитии и процветании. Покупая облигации, инвестор превращается в мелкого кредитора. Все, на что он может рассчитывать, — это возврат основной суммы плюс проценты.

Представьте себе человека, который многие годы держит облигации McDonald's. Все, что его связывает с компанией, — выплаты по долговым обязательствам. А ведь это лишь малая часть того, чего стоит компания. Оно и понятно. Держатели облигаций просто получают обратно свои деньги, так же, как и владельцы банковских депозитных сертификатов. Акционеры же становятся богаче, они ведь совладельцы компании. Облигации никогда не приносят десятикратных прибылей. Ну разве что инвестор специализируется на дефолтных облигациях.

РИСКИ

«А как же риски? — спросите вы, особенно ввиду последнего обвала цен акций. — Разве акции не рискованнее облигаций?» Конечно, вложения в акции рискованное дело. Нигде не написано, что по акциям вам что-то должны. Я не раз убеждался на собственном опыте, что это так.

Рискованными могут быть даже голубые фишки, которые кажутся самыми надежными. Акции компании RCA считались выгодным и безопасным объектом вложения, пригодным даже для вдов и сирот. Однако в 1986 г. она была приобретена компанией GE по 66,50 долл. за акцию, т.е. почти по цене 1967 г., которая всего на 74% превышала максимум 1929 г. (38,25 долл. с учетом дробления). Иными словами, за 57 лет владения акциями солидной, всемирно известной и успешной компании прирост капитала составил менее 1% в год. А компания Bethlehem Steel торгуется по цене намного ниже максимума 1958 г., составлявшего 60 долл.

Взгляните на список компаний, составлявших индекс Dow Jones в 1896 г. Кто-нибудь из вас слышал об American Cotton Oil, Distilling and Cattle Feeding, Laclede Gas и U.S. Leather Preferred? Акции этих некогда известных компаний давно канули в Лету.

В списке 1916 г. мы видим Baldwin Locomotive, которая продержалась до 1924 г. В 1926 г. в список входили известные тогда компании Paramount Famous Lasky и Remington Typewriter. В 1927 г. место последней заняла United Drug. В 1928 г. список расширился с 20 до 30 компаний, появились такие компании, как Nash Motors, Postum, Wright Aeronautical и Victor Talking Machine. Две последние выбыли в 1929 г. Victor Talking Machine была поглощена RCA, к чему это привело, вы уже знаете. В 1950 г. появляется Corn Products Refining, а в 1959 г. ее место занимает Swift & Co.

Выходит, большие состояния недолговечны и нет никакой гарантии, что крупная компания не превратится в маленькую. Словом, беспроигрышных голубых фишек не бывает.

Покупка правильно выбранных акций по высоким ценам в неудачный момент чревата большими убытками. Взять, к примеру, падение рынка в 1972–1974 гг., когда целый ряд надежных акций значительно потерял в стоимости. Так, Bristol-Myers понизились с 9 до 4 долл., Teledyne — c 11 до 3 долл., McDonald's — c 15 до 4 долл. А ведь это компании с хорошей репутацией, не какие-то однодневки. Покупка неправильно выбранных акций ведет к еще большим убыткам. Временами кажется, что теоретическая 9,8%-ная доходность акций на практике недостижима. В 1966 г. промышленный индекс Dow Jones достиг максимума в 995,15 пункта, который продержался вплоть до 1972 г. В свою очередь, максимум 1972–1973 гг. был превзойден лишь в 1982 г.

Однако и облигации, за исключением, пожалуй, совсем уж краткосрочных бумаг и некоторых облигационных фондов, не лишены риска. При росте процентных ставок у инвестора остаются две не очень радостные перспективы — низкая доходность или продажа облигации со значительной скидкой. Если вы не расположены к риску, то фонд денежного рынка или банк — самое подходящее для вас место. Иначе риска не избежать.

Считается, что муниципальные облигации надежны не меньше чем деньги в сейфе. Однако и по ним случаются дефолты. (Самый громкий дефолт связан с муниципальной системой энергоснабжения штата Вашингтон и ее злополучными облигациями Whoops.) Конечно, облигации погашаются в 99,9% случаев. Но есть и другие причины убытков, помимо дефолта. Попробуйте держать 30-летнюю облигацию с 6%-ным купоном в период галопирующей инфляции, и вы увидите, что станет с ее стоимостью.

Многие вкладывают средства в фонды, которые покупают облигации Правительственной национальной ипотечной ассоциации (Ginnie Mae). Они не подозревают, насколько волатильными стали рынки облигаций, и верят рекламе, которая обещает «100%-ную гарантию правительства». Выплата процентов им и вправду гарантирована. Но никто не гарантирует защиту стоимости паев в облигационном фонде от роста процентных ставок и падения рынка облигаций. Деловые журналы пестрят примерами того, что происходит с этими фондами, когда процентная ставка увеличивается на полпроцента. В наши дни неустойчивость фондов облигаций ничуть не меньше, чем неустойчивость фондов акций. Волатильность процентных ставок, которая позволяет удачливым игрокам делать большие деньги на облигациях, превращает вложения в облигации больше похожими на игру.

АКЦИИ И СТАД-ПОКЕР

По правде говоря, полностью разделить инвестирование и игру невозможно. Китайской стены или границы между надежными и сомнительными объектами инвестирования попросту не существует. Обыкновенные акции стали рассматриваться в качестве «разумных инвестиций» лишь в конце 1920-х гг. До этого их отвергали как сомнительные инструменты — и не без основания. В те годы переоцененный рынок делал покупку акций в значительной мере игрой.

В течение двадцати лет после краха Уолл-стрит, ознаменовавшего начало Великой депрессии, фондовый рынок воспринимался большинством лишь как место азартной игры. Скептическое отношение к нему развеялось только к 1960-м гг., когда акции вновь обрели статус инвестиций. Но и тогда в условиях переоцененного рынка акции в большинстве своем были очень рискованными. Исторически отношение к акциям менялось регулярно и, как правило, невпопад: их то причисляли к объектам инвестирования, то отвергали как рискованную игру. Инвестиции в акции обычно считают целесообразными именно тогда, когда этого делать не стоит.

Долгое время акции крупных компаний считались объектом инвестиций, а акции мелких компаний — спекуляций. В последние годы акции мелких компаний переместились в категорию инвестиционную, а в спекулятивную попали фьючерсы и опционы.

Меня всегда умиляет, когда люди характеризуют свои инвестиции как «консервативные спекуляции» или «здравые спекуляции». Чаще всего это означает, что они хотят быть инвесторами, но опасаются, как бы это не оказалось игрой. Кстати, некоторые пары, которые не могут определиться с серьезностью отношений, тоже прикрываются фразами вроде «мы просто встречаемся».

Прежде всего необходимо признать, что любые денежные операции сопряжены с риском. Тогда можно дифференцировать игру и инвестирование в зависимости не от вида деятельности (покупка акций или облигаций, ставки на скачках и пр.), а от мастерства, специализации и предприимчивости участника. Для матерого эксперта по гандикапу, у которого есть система, относительно надежным источником долгосрочного дохода будут ставки на лошадей. По надежности они ничем не уступят инвестициям во взаимный фонд или в акции General Electric. Другое дело — легкомысленный и импульсивный инвестор, который гоняется за горячими выпусками, беспорядочно продает и покупает. Для него «инвестирование» в акции будет не лучше, чем ставки на лошадь с самой пышной гривой или с наездником в малиновом камзоле.

Для легкомысленных и импульсивных игроков у меня лишь один совет: забудьте об Уолл-стрит и отправляйтесь в Хайалиа, Монте-Карло, Саратогу, Насо, Санта-Аниту или Баден-Баден. Проигравшись в приятной обстановке, вы по крайней мере можете сказать, что хорошо развлеклись. Когда теряешь на акциях, вид расхаживающего по офису брокера вряд ли может служить утешением.

И еще. Проиграв на скачках, можно просто швырнуть бесполезные билеты на пол и забыть о них. Прогорев же с акциями, опционами и т.п., каждую весну придется переживать немало тяжких минут с налоговым бухгалтером.

Для меня инвестирование — это просто игра, в которой можно получить преимущество. Не важно перед кем — перед казино Атлантик-Сити, перед индексом S&P 500 или рынком облигаций. Собственно говоря, фондовый рынок напоминает мне игру в стад-покер.

Семикарточный стад-покер приносит стабильный долгосрочный доход тому, кто умеет обращаться с картами. Четыре карты сдаются в открытую. Игроку видны не только свои карты, но и большая часть карт противников. Когда сдана третья и четвертая карта, уже понятно, кто может выиграть, а кто проиграть. То же и на Уолл-стрит. Там достаточно открытой информации, если, конечно, знаешь, где ее искать.

Всего нескольких базовых вопросов позволяют понять, какие компании будут расти и процветать, какие — нет, а какие — совершенно непостижимы. Никто наверняка не знает, что будет. Каждое событие — скачкообразный рост прибыли, продажа убыточного филиала или выход на новый рынок — подобно сдаваемой карте. Пока карты сулят хорошие шансы на успех, вы остаетесь в игре.

Тот, кто регулярно играет в стад-покер, быстро понимает, что удача всегда на стороне одних и тех же счастливчиков. Они тщательно просчитывают свои шансы по мере того, как открываются карты. Это позволяет им максимизировать доход от вложений. Победители повышают ставки, когда везет, а когда нет — выходят из игры. Неудачники бьются до последнего, надеясь на чудо, и остаются в глубоком проигрыше. А чудеса в стад-покере и на Уолл-стрит случаются достаточно часто, чтобы сделать игру привлекательной для неудачников.

Победители философски относятся к невезению. Бывает, что трех тузов бьет флеш-рояль. Они мирятся с этим и играют снова и снова в уверенности, что их система принесет результат со временем. Победители на фондовом рынке также мирятся с периодическими потерями, падениями цен и неожиданностями. Отдельные неудачи не выбивают их из игры. Если на основании глубокого изучения компании H & R Block были куплены ее акции, а порядок налогообложения неожиданно изменился, подорвав основу бизнеса (маловероятный сценарий), то они принимают удар и ищут новые акции. Победители понимают, что фондовый рынок — это не чистая наука и не шахматы, где выигрышная позиция всегда ведет к победе. Если семь акций из десяти дают ожидаемый результат, я в восторге. Если шесть — я доволен. Шести удачных акций из десяти вполне достаточно, чтобы превзойти Уолл-стрит.

Правильная игра с течением времени позволяет снизить риски фондового рынка, как, впрочем, и риски стад-покера. При неправильной игре (т.е. при покупке переоцененных акций) даже приобретение Bristol-Myers или Heinz может привести к большим убыткам. Последнее случается с теми, кто думает, что игра с голубыми фишками освобождает их от необходимости думать. Они рискуют лишиться половины своих вложений в мгновение ока и компенсировать потери лишь лет через восемь. В начале 1970-х гг. миллионы долларов, по недомыслию вложенные в переоцененные акции, оказались выброшенными на ветер. Означает ли это, что инвестиции в акции Bristol-Myers или McDonald's рискованны? Да, но только из-за подхода людей к инвестированию.

С другой стороны, сделанные после основательного анализа вложения в рискованные акции General Public Utilities, которой принадлежит АЭС Three Mile Island, где произошла авария, оказываются более выгодными, чем купленные в неудачный момент акции старой доброй компании Kellogg.

Как-то раз, желая обезопасить капитал тещи, миссис Чарльз Хофф, я посоветовал ей приобрести акции очень надежной компании Houston Industries. Она оказалась действительно «надежной» — за десять лет акции не изменились ни на цент. Решив «поиграть» на деньги мамы, я купил ей «рискованные» акции Consolidated Edison. Они выросли в цене шестикратно. На деле акции Con Ed были не такими уж и рискованными для тех, кто постоянно следил за фундаментальными показателями компании. Крупные победители выходят как раз из категории высокорискованных компаний. Между тем риск в большей мере связан с самими инвесторами, а не с категориями компаний.

Главное преимущество тех, кто принимает неопределенность при инвестировании в акции, — огромное вознаграждение за правильную оценку возможностей. Это ясно видно из отчетов о доходности взаимных фондов, составленных службой Johnson Chart Service, г. Буффало, штат Нью-Йорк. В них просматривается интересная закономерность: чем рискованнее стратегия фонда, тем выше его результат. Если бы вы в 1963 г. вложили 10 000 долл. в средний облигационный фонд, то через 15 лет получили 31 338 долл. Те же 10 000 долл., вложенные в сбалансированный фонд (акции и облигации), превратились бы в 44 343 долл.; в фонд роста и дохода (только акции) — 53 157 долл.; в фонд агрессивного роста (только акции) — 76 556 долл.

Игра на фондовом рынке, безусловно, стоит свеч, пока инвестор знает, как нужно играть. Пока вы держите акции, все время открываются новые карты. Сегодня, когда я думаю об этом, инвестирование в акции кажется мне игрой не в семикарточный стад-покер, а в семидесятикарточный. А если у вас десять акций, это равносильно игре десятью семидесятикарточными комбинациями одновременно.