ГЛАВА 6. ГРАФИКИ ТРЕХЛИНЕЙНОГО ПРОРЫВА

Один японский трейдер охарактеризовал график трехлинейного прорыва как «усовершенствованный вариант пункто-цифровых графиков, где развороты определяются рынком, а не произвольными правилами. Поэтому с его помощью можно отслеживать силу и динамизм рынка».

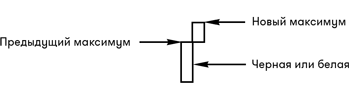

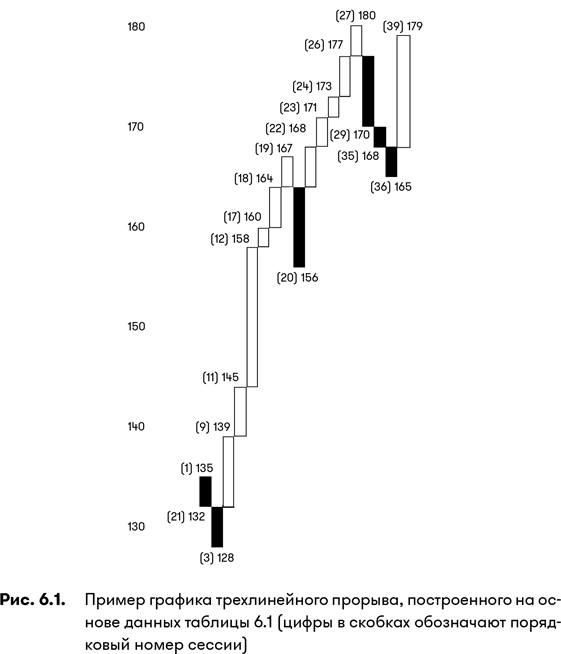

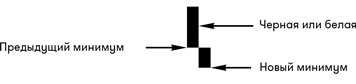

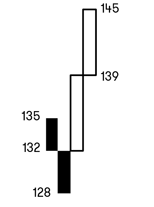

Как показано на рис. 6.1, график трехлинейного прорыва имеет вид ряда белых и черных блоков различной высоты. Новый блок располагается в отдельном столбце. Каждый из блоков называется линией. Зная цену закрытия, можно добавить новую линию: белую, если рынок закрывается выше предыдущего максимума, и черную, если рынок закрывается на новом минимуме. Если же ни того, ни другого не происходит, то на график ничего нового не наносят.

Для того чтобы на графике после серии из трех и более одноцветных линий, соответствующих энергичному движению рынка, появилась линия другого цвета, необходимо выполнение особого условия: цена закрытия должна опуститься ниже минимума белой серии или подняться выше максимума черной серии (подробнее это описано далее). Термин «трехлинейный прорыв» отражает то обстоятельство, что для появления на графике новой линии противоположного цвета рынок должен «прорваться» выше (или ниже) предыдущих трех линий. Здесь мы вновь обнаруживаем число «три», о важной роли которого в японской методологии я уже писал в предыдущей книге.

Главное преимущество графика трехлинейного прорыва — отсутствие произвольно определяемой величины разворота. О развороте здесь сигнализирует само поведение рынка.

Графики трехлинейного прорыва известны и под другими названиями:

- Трехшаговая новая цена;

- Трехлинейный прорыв новой цены;

- Превышение трех линий;

- Метод трехлинейного разворота;

- Трехшаговые столбики новых цен.

ПОСТРОЕНИЕ ГРАФИКА ТРЕХЛИНЕЙНОГО ПРОРЫВА

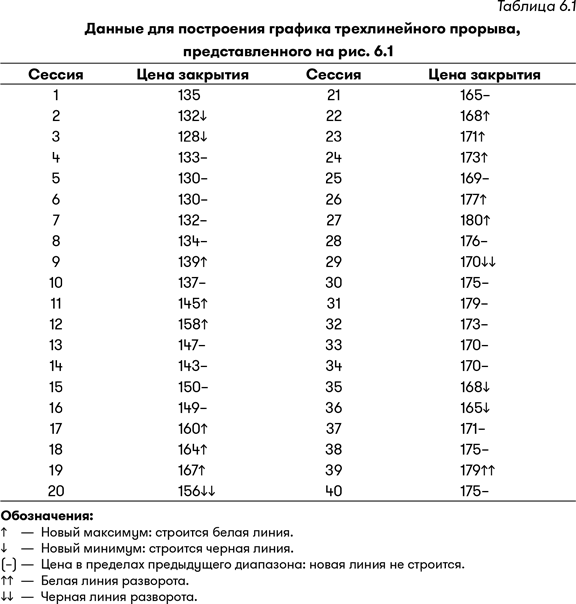

Ниже подробно объясняется построение графика трехлинейного прорыва. Для иллюстрации используется график (рис. 6.1), построенный по данным из таблицы 6.1.

График трехлинейного прорыва основан на ценах закрытия. Цена, с которой начинается построение графика, называется базовой ценой.

Наш пример

Базовая цена – 135.

Нанесение первой линии: сравните сегодняшнюю цену с базовой.

Правило 1. Если сегодняшняя цена выше базовой цены, проведите белую линию от базовой цены до нового максимума цен.

Или:

Правило 2. Если сегодняшняя цена ниже базовой цены, проведите черную линию от базовой цены до нового минимума цен.

Или:

Правило 3. Если сегодняшняя цена ничем не отличается от базовой, не проводите никакой линии.

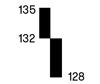

Наш пример

Согласно данным таблицы 6.1, во время сессии 2 рынок закрылся на отметке 132. Это ниже базовой цены, равной 135. Поэтому в первом столбце графика проводим черную линию от 135 до 132.

Нанесение второй линии: сравните сегодняшнюю цену с максимумом и минимумом первой линии. Вторая линия проводится лишь в случае выхода сегодняшней цены за пределы диапазона первой линии.

Правило 4. Если сегодняшняя цена поднимается выше максимума первой линии, сместитесь на столбец вправо и проведите новую белую линию от предыдущего максимума (в данном случае 135) до нового максимума цен.

Или:

Правило 5. Если цена ниже минимума первой линии, сместитесь на один столбец вправо и проведите новую черную линию вниз от предыдущего минимума (в данном случае 132) до нового минимума цен.

Или:

Правило 6. Если цена удерживается в диапазоне первой линии, на график ничего не наносится. То есть в нашем примере новая линия не проводится, пока цена находится между 135 и 132.

Примечание: чтобы можно было провести новую линию на графике, цены должны преодолеть предыдущий максимум или минимум, а не просто достигнуть их.

Наш пример

Поскольку диапазон первой линии составляет 132–135, для проведения новой линии рынок должен двинуться либо ниже 132, либо выше 135. Сессия 3 при цене 128 устанавливает новый минимум. В результате мы наносим новую черную линию на один столбец правее. Эта линия идет от предыдущего минимума 132 к новому минимуму 128.

Нанесение третьей линии: сравните сегодняшнюю цену с наибольшим из максимумов и наименьшим из минимумов предыдущих двух линий.

Далее действуйте так же, как и при нанесении второй линии: белая или черная линия наносится лишь при выходе цены к новому максимуму или новому минимуму. В нашем примере рынок должен упасть ниже 128 (для нанесения черной линии) или подняться выше 135 (для нанесения белой линии).

Правило 7. Если рынок достигает нового максимума, превзойдя максимум предыдущих линий, сдвиньтесь на столбец вправо и проведите новую белую линию вверх до нового максимума.

Или:

Правило 8. Если сегодняшняя цена ниже минимума предыдущих линий (т.е. налицо новый минимум), сдвиньтесь на столбец вправо и проведите новую черную линию вниз до нового минимума.

Или:

Правило 9. Если цены находятся в диапазоне первых двух линий, на график ничего не наносится. То есть в нашем примере новая линия не проводится, пока цена остается между 128 и 135 (предыдущие минимум и максимум).

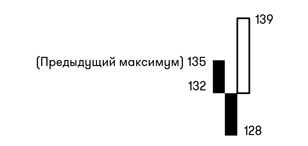

Наш пример

Цена закрытия сессии 4 равна 133. Поскольку она остается в диапазоне цен предыдущих двух линий (128–135), новая линия не проводится. Следующая линия наносится по завершении сессии 9, когда цены поднимаются до нового максимума — 139. Поскольку это выше предыдущего максимума (135), сдвигаемся на столбец вправо и от максимума предыдущей линии вверх до 139 проводим новую белую линию. Теперь новый диапазон линий равен 128–139.

Во время сессии 11 цена выходит за рамки диапазона 128–139, достигнув отметки 145. По завершении этой сессии от предыдущего максимума (139) до нового максимума (145) проводится белая линия. Теперь у нас есть две последовательные белые линии. Новый диапазон составляет 128–145.

Цена закрытия сессии 12, равная 158, дает новый максимум. Поэтому в следующем столбце мы проводим белую линию от 145 до 158. Теперь у нас есть три последовательные белые линии. Важность данной ситуации разъясняется далее.

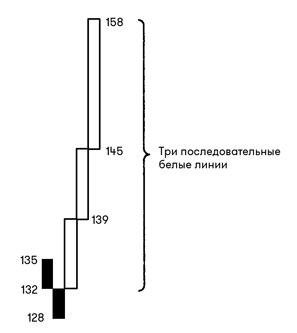

Нанесение линии после трех последовательных белых или черных линий: наличие трех последовательных белых или черных линий подтверждает тенденцию (три белые линии — бычью тенденцию, а три черные линии — медвежью). Напомню, что данный метод назван трехлинейным прорывом потому, что для построения линии разворота сегодняшняя цена должна опуститься ниже минимума трех последовательных белых линий или подняться выше максимума трех последовательных черных линий.

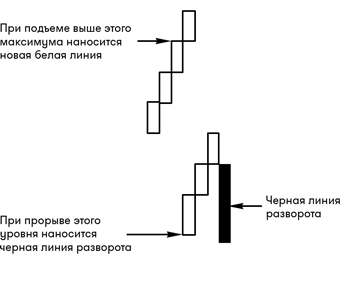

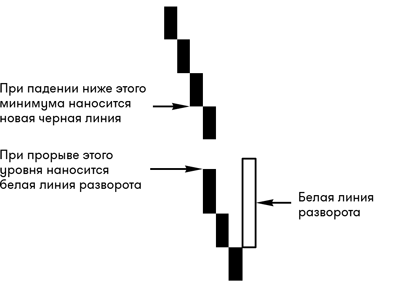

Правило 10. При наличии серии из трех белых линий новая белая линия наносится при достижении нового максимума (даже если он больше старого всего на один тик). В этих же условиях для нанесения черной линии разворота цена должна упасть ниже минимума серии трех последних белых линий. Такая черная линия называется черной линией разворота (black turnaround line). Она проводится от основания самой высокой белой линии до нового минимума цены.

Правило 11. При наличии серии из трех черных линий новая черная линия наносится при достижении нового минимума. В этих же условиях для нанесения белой линии, называемой белой линией разворота (white turnaround line), цена должна превысить максимум предыдущих трех черных линий. Эта линия проводится от вершины самой низкой черной линии до нового максимума цены.

В дальнейшем изложении мы будем ссылаться на данные таблицы 6.1 и график на рис. 6.1.

Итак, после 12 сессий у нас имеются три последовательные белые линии. Это значит, что для нанесения черной линии разворота рынок прежде должен упасть ниже минимума третьей белой линии (132). Белые линии можно продолжать наносить с каждым новым максимумом. Следовательно, в нашем примере для нанесения новой линии рынок должен либо упасть ниже 132 (для черной линии), либо подняться выше 158 (для белой линии).

Следующей сессией, которая достигла нового максимума на отметке 160 и вышла из нашего диапазона 132–158, оказалась сессия 17. Ей соответствует новая белая линия, которая проводится от 158 до 160. Теперь минимум последних трех белых линий стал равен 139, а контролируемый диапазон цен — 139–160. При падении цены ниже этого диапазона наносится черная линия, а при подъеме выше него — белая.

Цены сессий 18 и 19 стали новыми последовательными максимумами. Поэтому к графику добавляются две новые белые линии. С подъемом цены сессии 19 до 167 получаем новый контролируемый диапазон — 158–167, где минимум 158 определен основанием первой из трех последних белых линий. Теперь для черной линии разворота рынок должен опуститься ниже 158, а для белой линии — подняться выше 167.

Цена сессии 20 (156) оказалась ниже самого низкого минимума предыдущих трех белых линий (158). Это позволило нанести черную линию разворота от основания верхней белой линии вниз до нового минимума цен, равного 156. С прекращением серии трех белых линий (появилась черная линия), новая линия добавляется после нового максимума или минимума.

Теперь для продолжения графика нужно выйти за рамки нового диапазона — 156–167. Цена сессии 22 дает новый максимум, равный 168. Поэтому добавляем еще одну белую линию, которая начинается от вершины предыдущей черной линии и поднимается к новому максимуму белой линии (168). До сессии 27, поднявшей цену до 180, разворачивается серия новых максимумов. Для каждого из них на графике добавляется новая белая линия.

Цена сессии 29 упала до 170, что оказалось ниже минимума предыдущей третьей белой линии (171). Поэтому на графике строится черная линия разворота, опускающаяся от основания верхней белой линии вниз до 170. Наш новый диапазон — 170–180. Цены вышли за пределы этого диапазона в сессии 35, когда рынок закрылся на уровне 168. С закрытием сессии 36 появился новый минимум (165), который добавил на графике еще одну черную линию. Теперь, при наличии серии из трех черных линий, белая линия может появиться только после того, как цена превысит максимум трех предыдущих черных линий. В нашем примере этот уровень равен 177. В итоге наш новый диапазон составляет 177–165, что позволяет строить белую линию разворота после закрытия рынка выше 177, а новую черную линию — после закрытия рынка ниже 165. Закрытие сессии 39 на уровне 179 добавляет на графике белую линию разворота.

Итак, подытожим сказанное. При наличии одной или двух последовательных черных или белых линий новая линия добавляется после закрытия рынка на новом максимуме или минимуме. Когда налицо серия из трех белых линий, черная линия разворота может быть построена только после падения рынка ниже минимума этой белой серии. В случае серии из трех черных линий белая линия разворота может быть построена только после подъема рынка выше максимума этой черной серии.

ТОРГОВЛЯ С ПОМОЩЬЮ ГРАФИКОВ ТРЕХЛИНЕЙНОГО ПРОРЫВА

Белые и черные линии в качестве сигналов к покупке и продаже

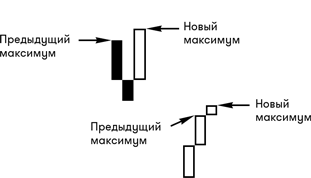

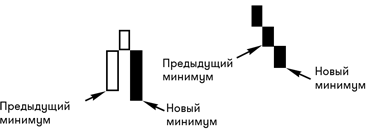

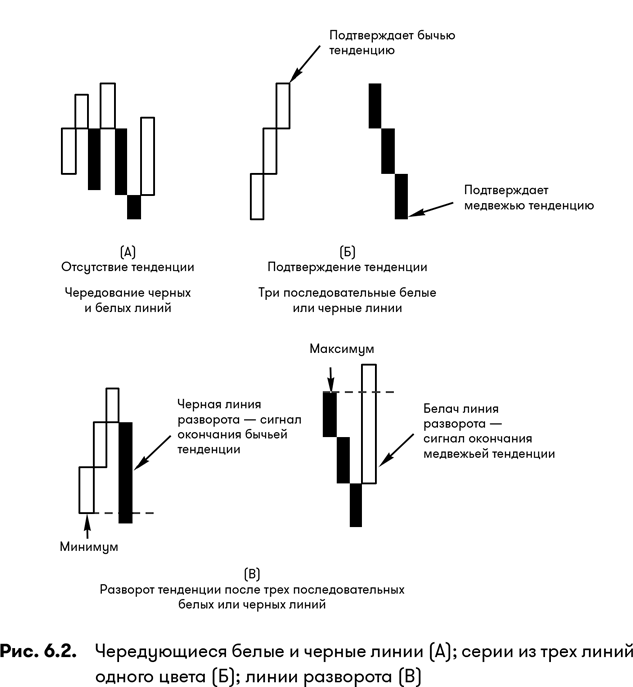

Чередование черных и белых линий, подобное изображенному на рис. 6.2А, отражает движение рынка, не имеющее выраженной направленности. На наличие тенденции указывают серии из трех белых или черных линий, примеры которых представлены на рис. 6.2Б. Основным сигналом о развороте тенденции является падение линии разворота ниже трех последовательных белых линий или подъем линии разворота выше трех последовательных черных линий. Варианты сигнала разворота показаны на рис. 6.2В.

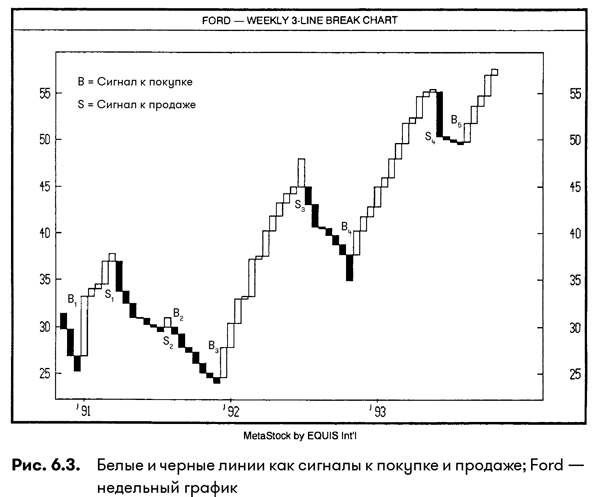

Самый простой метод торговли на основе графиков трехлинейного прорыва состоит в том, чтобы покупать на белой линии и продавать на черной. Напомню, что при наличии серии из трех белых (черных) линий для построения следующей черной (белой) линии рынок должен опуститься (подняться) ниже минимума (выше максимума) серии. На рис. 6.3 показаны сигналы к покупке и продаже, основанные на этом критерии. Как видно из данного примера, некоторые сигналы о развороте на графике трехлинейного прорыва значительно отстают от начала новой тенденции. Тем не менее многих трейдеров это устраивает, так как, по их мнению, находиться в основной части тенденции безопаснее, чем пытаться уловить вершину или основание. Графики трехлинейного прорыва помогают им в реализации такого подхода.

Для подтверждения линии разворота на графике трехлинейного прорыва нужна цена закрытия. Однако к моменту закрытия цена уже может значительно отойти от уровня возможной выгодной покупки или продажи. Чтобы обойти это затруднение можно открыть небольшую пробную позицию по внутрисессионному сигналу разворота. Позже, если линия разворота будет подтверждена ценой закрытия, позицию можно увеличить. Например, на рис. 6.3 показана линия В1, которая стала разворотом уже после подъема внутрисессионных цен выше 31 долл. (максимум трех предыдущих черных линий). Однако подтверждение этого поступило только около отметки 33 долл., где закрылась текущая сессия. Как только цены в ходе сессии прорвались выше 31 долл., можно было бы открыть небольшую длинную позицию, а затем увеличить ее после закрытия сессии около 33 долл. Разумеется, если рынок не смог бы закрыться выше 31 долл., то линии разворота не было бы. В такой ситуации было бы разумно ликвидировать длинную позицию, открытую ранее в ходе сессии. Если вы не склонны без должного подтверждения открывать какие-либо длинные позиции, дождитесь закрытия сессии. В случае подтверждения разворота останется надеяться, что в течение следующих нескольких сессий произойдет коррекция и сложатся благоприятные условия для покупки.

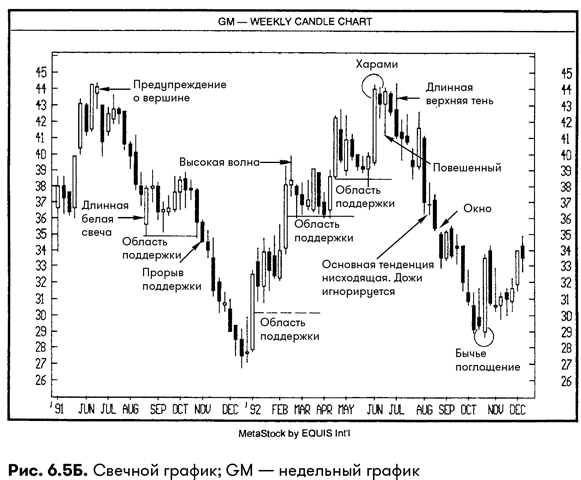

Графики трехлинейного прорыва и свечные графики

В главе 4 было показано, как важно при использовании свечей учитывать преобладающую тенденцию рынка. Поскольку графики трехлинейного прорыва позволяют определять направленность рынка, они могут служить полезным дополнением к свечным графикам. То есть график трехлинейного прорыва поможет определить преобладающую тенденцию, а свечи станут инструментом открытия позиций в направлении преобладающей тенденции. Например, при наличии серии из трех белых линий основная тенденция (как следует из графика трехлинейного прорыва) — восходящая. Поэтому бычьи сигналы свечей можно использовать для покупки, а медвежьи сигналы свечей (в рамках этой бычьей тенденции) — для закрытия длинных позиций. Учитывая, что свечи редко указывают ценовые ориентиры, для выхода из сделок, инициированных по сигналам свечей, можно использовать сигналы белых или черных линий разворота графиков трехлинейного прорыва.

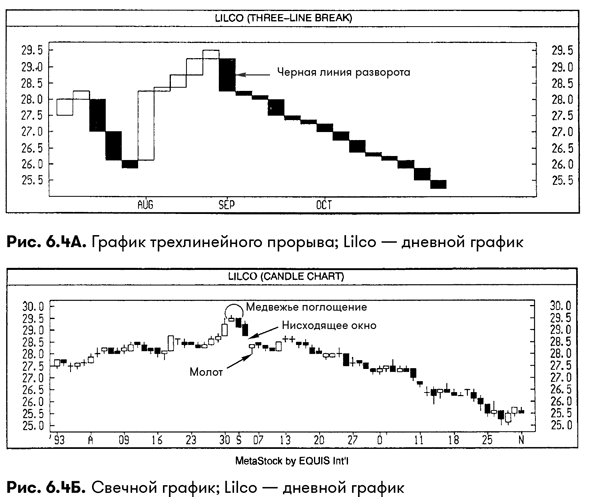

На рис. 6.4А представлен график трехлинейного прорыва, на котором падение цены до 29,50 долл. образовало черную линию разворота. (На свечном графике, изображенном ниже на рис. 6.4Б, также присутствовал признак вершины — медвежье поглощение.) Черная линия разворота свидетельствовала о том, что тенденция стала нисходящей. Согласно правилу, по которому позиции следует открывать в направлении преобладающей тенденции, в этих условиях трейдеры должны использовать медвежьи сигналы свечей для открытия коротких позиций. Бычьи сигналы свечей на этом медвежьем рынке следует либо игнорировать, либо использовать для закрытия коротких позиций.

Теперь я покажу, как использовать график трехлинейного прорыва, изображенный на рис. 6.4А, для повышения результативности торговли на основе свечного графика на рис. 6.4Б.

На рис. 6.4Б отмечен молот, появившийся 3 сентября. Его нельзя было рассматривать как сигнал к покупке, так как ему предшествовало нисходящее окно. Через несколько дней после молота (8 сентября) рынок опустился еще ниже и образовал черную линию разворота, которую можно видеть на рис. 6.4А. Поскольку медвежья тенденция получила подтверждение на графике трехлинейного прорыва, подъем в область сопротивления окна, произошедший несколько дней спустя, можно было использовать как благоприятную возможность для продаж.

Графики трехлинейного прорыва и тенденция

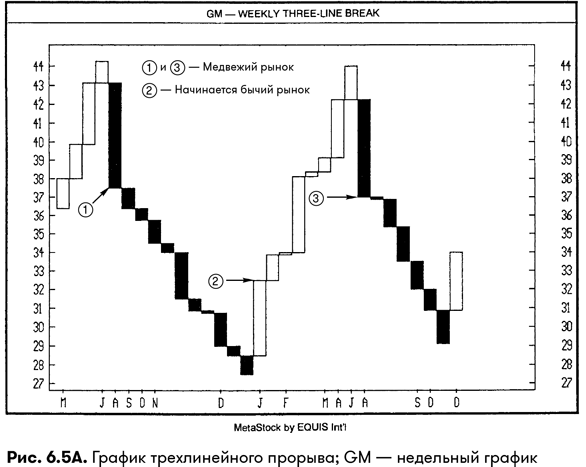

На рис. 6.5А показан график трехлинейного прорыва, а на рис. 6.5Б — соответствующий свечной график. На их примере я покажу, как с помощью информации о тенденции, извлекаемой из графика трехлинейного прорыва, можно усовершенствовать торговлю, основанную на сигналах свечей.

Как видно на рис. 6.5А, черная линия разворота 1, которая сформировалась на первой неделе августа, положила начало медвежьей тенденции. Интересно отметить, что до появления этой черной линии свечные графики предупредили о вершине посредством повешенного в июне. Всю остальную часть года рынок оставался в медвежьем режиме, на что указывает непрерывный ряд черных линий на графике трехлинейного прорыва. В этих условиях медвежьи сигналы свечей следовало использовать для открытия коротких позиций. Появившаяся в этот период длинная белая свеча свидетельствовала о приостановке падения, однако, как только цены прорвали область поддержки у ее основания, стало ясно, что падение продолжится.

Белая линия разворота 2 показала, что рынок перешел в бычий режим. Это означает, что бычьи сигналы свечей следует использовать для покупки. Бычья тенденция длилась с января до черной линии разворота в августе. Обратите внимание, что в этот период рынок неизменно встречал поддержку на уровне середины высоких белых тел. Февральская высокая волна стала признаком переходного состояния предыдущей восходящей тенденции. Тем не менее, учитывая сохраняющуюся долгосрочную восходящую тенденцию и поддержку длинной белой свечи, мы вправе считать спад, который последовал за высокой волной, всего лишь коррекцией бычьего рынка. В апреле поддержка еще одной высокой белой свечи создала базу для следующего подъема.

Летом 1992 г. харами, повешенный и свечи с длинными верхними тенями намекнули о возможности медвежьего разворота. Однако переход к нисходящей тенденции подтвердился лишь в августе, когда график трехлинейного прорыва сформировал черную линию разворота (3). С этого момента мы ждем медвежьих сигналов свечей для открытия коротких позиций. Обратите внимание на августовского дожи на рис. 6.5Б. Эта свеча может быть предупреждением о развороте тенденции. Но данный дожи появился при нисходящей тенденции (судя по графику трехлинейного прорыва), что исключает его использование в качестве сигнала к покупке. Несколькими неделями позже образовалось нисходящее окно. Этот медвежий сигнал при медвежьей тенденции подтвердил целесообразность сохранения коротких позиций.

О начале новой бычьей тенденции сигнализировали бычья модель поглощения на свечном графике и линия белого разворота на графике трехлинейного прорыва.

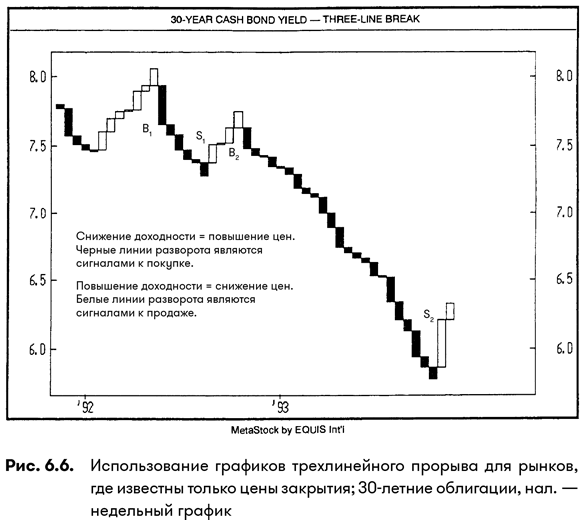

Графики новых типов, которые обсуждаются в этой и двух следующих главах, используют данные только о цене закрытия. Однако по сравнению с простым линейным графиком, который тоже использует только эти данные, они предоставляют трейдеру более богатые аналитические возможности. Так, трехлинейный график доходности облигаций, приведенный на рис. 6.6, основан только на цене закрытия. Тем не менее он дает дополнительную информацию о рынке, сигнализируя о переломах тенденций посредством белых и черных линий разворота. Напомню, что при анализе доходности с помощью графиков трехлинейного прорыва черные линии считаются бычьими, поскольку более низкой доходности соответствует более высокая цена. Поэтому сигналы к покупке на графике подают черные линии, а к продаже — белые линии разворота (белая линия разворота означает повышение доходности и понижение цены).

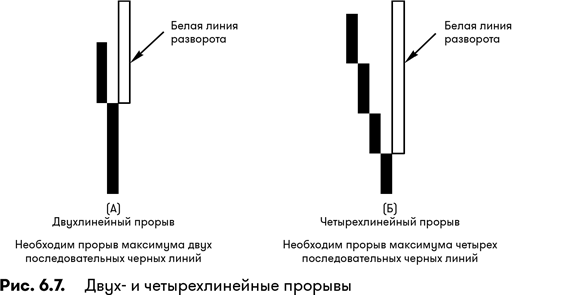

Прочие графики прорыва

Японские трейдеры часто регулируют чувствительность графиков трехлинейного прорыва путем изменения числа линий, которые рынок должен прорвать, чтобы сформировать линию разворота. Для получения сигнала разворота на графике трехлинейного прорыва требуется преодолеть три последние белые или черные линии. На рис. 6.7А приведен график двухлинейного прорыва, который строится по тому же принципу, но использует в качестве критерия разворота две белые или черные линии. Как следует из рис. 6.7Б, для построения новой линии разворота на графике четырехлинейного прорыва рынок должен выйти за пределы диапазона серии из четырех последних линий одинакового цвета.

Трейдеры, работающие в краткосрочных временных диапазонах, обычно используют меньшую длину серии (например, двух- или трехлинейный прорыв). Инвесторы и трейдеры с долгосрочной ориентацией, отслеживающие крупные движения рынка, могут использовать пяти- и даже десятилинейные прорывы. В Японии наиболее популярны графики трехлинейного прорыва, составившие иллюстративную базу данной главы. Это, впрочем, не снижает общности рассмотренных на их примере рекомендаций и приемов торговли, которые одинаково применимы для графиков прорыва с любой длиной серии.

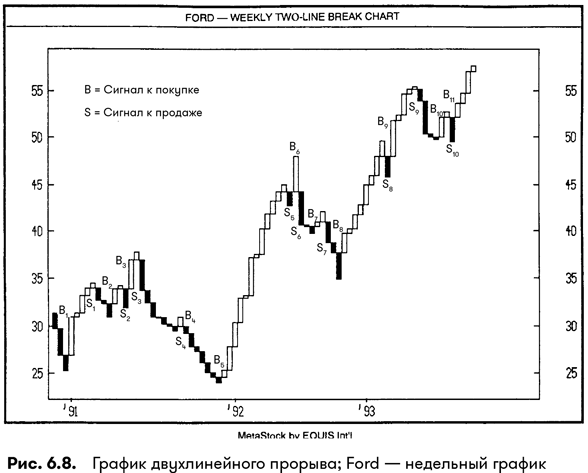

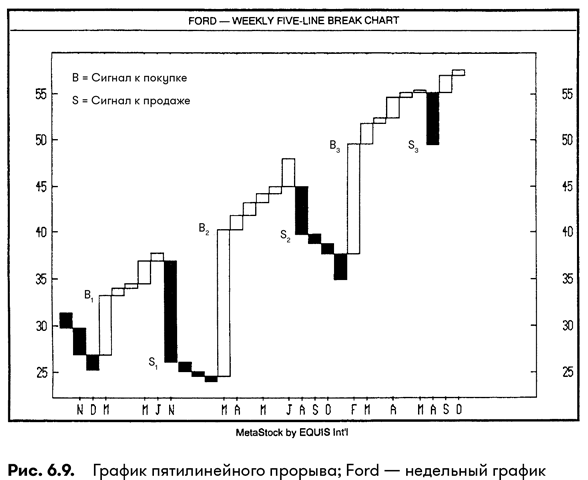

На рис. 6.3, рассмотренном нами ранее, сигналы к покупке и продаже акций Ford были даны графиком трехлинейного прорыва. Используя те же данные, что и на рис. 6.3, я построил графики двухлинейного (рис. 6.8) и пятилинейного (рис. 6.9) прорывов. Заметьте, что частота сигналов к покупке и продаже увеличивается по мере сокращения длины серии. Дело в том, что чем меньше число линий, диапазон которых нужно преодолеть для построения линии разворота, тем выше чувствительность графика. Следовательно, график двухлинейного прорыва обладает большей чувствительностью и волатильностью по сравнению с графиком трехлинейного прорыва. У графика пятилинейного прорыва ниже чувствительность и меньше число разворотов, чем у графика трехлинейного прорыва.

Прорыв диапазона одной, двух или трех линий можно сравнить с использованием короткого скользящего среднего. Применение графиков трех-, четырех- и пятилинейного прорыва сравнимо со среднесрочным скользящим средним. График десятилинейного прорыва аналогичен длинному скользящему среднему. Какой из них лучше работает в конкретных условиях, определяется методом проб и ошибок. Это похоже на выбор скользящего среднего, которое лучше всего подходит для ваших рынков.

Дополнительное подтверждение разворота тенденции

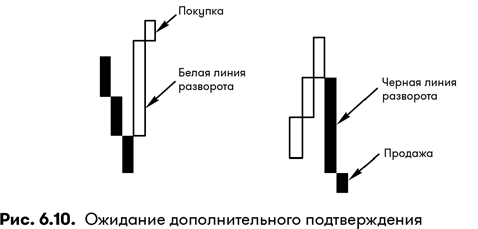

Некоторые японские трейдеры предпочитают подождать дополнительного подтверждения разворота тенденции даже после линии разворота. Его может дать линия, которая следует за разворотом и подтверждает новую тенденцию. Например, как показано на рис. 6.10, трейдер может решить покупать, только дождавшись белой линии вслед за белым разворотом. (Используя этот подход в ситуации, изображенной на рис. 6.3, трейдеры не стали бы покупать в В2, поскольку там была только белая линия разворота.)

Ожидание дополнительного подтверждения отражает определенный компромисс между риском и прибылью. Чем дольше трейдер ждет подтверждения разворота тенденции, тем выше вероятность правильного решения, но ниже потенциал прибыли, так как значительная часть новой тенденция уже упущена. Как отмечается в японских источниках, «помедлишь со стартом — сократишь будущую прибыль, но избежишь многие ложные движения рынка и повысишь надежность сделок». По своей сути этот компромисс сродни выбору между длинными и короткими скользящими средними. Трейдеры, использующие короткое скользящее среднее, раньше присоединяются к новой тенденции, однако вероятность ложных сигналов при этом увеличивается.

Черный ботинок, белый и черный костюмы и шея

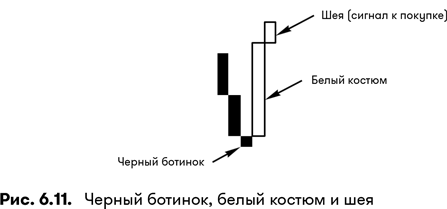

На рис. 6.11 показана короткая черная линия, которая иногда называется черным ботинком из-за очевидного внешнего сходства с ним. Белый разворот (белая линия, превосходящая предыдущие три черные линии) иногда называется белым костюмом.

Короткая белая линия, идущая сразу после белого разворота (т.е. белого костюма), называется шеей, поскольку она похожа на выступающую из белого костюма шею.

Японцы пользуются следующим правилом торговли на основе графиков трехлинейного прорыва: «Покупай, когда шея высовывается из белого костюма с черными ботинками». Обоснование его таково:

- Небольшая черная линия (ботинок) указывает на возможное ослабление давления продаж, что проявляется в замедлении снижения цен.

- Белая линия разворота является признаком бычьего разворота.

- Шея — это сигнал к покупке. Короткую белую линию шеи отождествляют с передышкой рынка после предшествующего подъема (т.е. после предыдущей белой линии разворота). Короткая белая линия может также свидетельствовать, что медведи (т.е. те, кто продавал во время развертывания серии черных линий, предшествовавших белой линии разворота), возможно, еще не закрыли свои короткие позиции. Это предполагает, что цены поднимутся еще выше, когда медведи решат закрыть свои короткие позиции. Поскольку шея следует непосредственно за белой линией разворота, она играет роль дополнительного бычьего подтверждения. Как уже упоминалось, некоторые трейдеры предпочтут не открывать длинных позиций до сигнала этой второй белой линии.

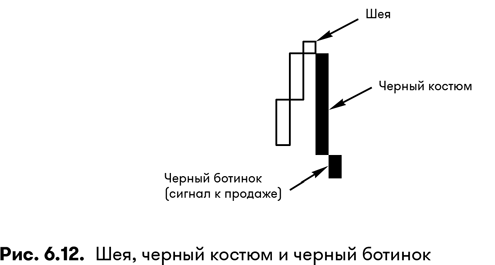

На рис. 6.12 показан пример шеи, черного костюма и черного ботинка. В данном контексте черную линию разворота иногда называют черным костюмом. Небольшая черная линия после черного костюма служит сигналом к продаже.

Согласно правилу, трейдер должен «продавать, когда черный ботинок высовывается из черного костюма после шеи». Обосновывается это так:

- Маленькое тело на вершине подъема (т.е. шея) показывает, что либо давление покупок ослабевает, либо давление продаж достаточно сильно и может замедлить наступление быков.

- Черная линия разворота (черный костюм) — это сигнал о развороте, который говорит о том, что контроль над ситуацией захватили медведи.

- Небольшая черная линия (ботинок) означает, что рынок слаб, но не перепродан. Она также показывает, что купившие в период серии белых линий до разворота еще, возможно, не ликвидировали позиций. Это может означать, что предстоят дальнейшие продажи, когда быки решат закрыть свои позиции. Черный ботинок после черной линии разворота также дает медвежье подтверждение тем, кто предпочитает подождать сигнала второй черной линии о развороте.

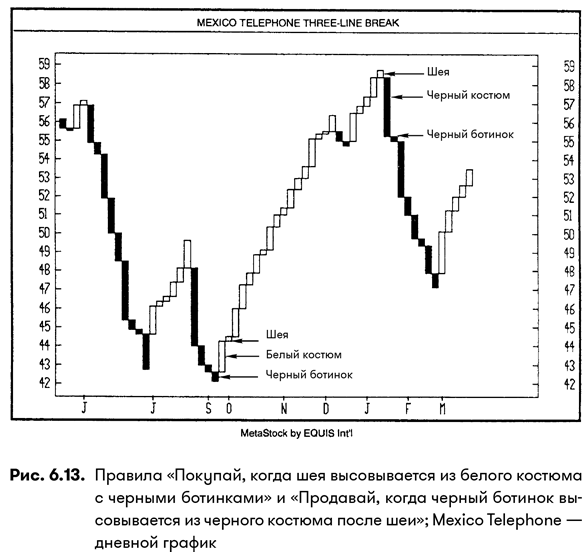

На рис. 6.13 показано формирование в сентябре-октябре сигнала разворота в основании. Этот сигнал иллюстрирует правило: «Покупай, когда шея высовывается из белого костюма с черными ботинками». Небольшая черная линия, то есть черный ботинок, возникла в сентябре около отметки 42 долл. Белый костюм (другое название белой линии разворота) появился после этого черного ботинка. Малая белая линия, или шея, появившаяся следом за черным ботинком, стала сигналом к покупке. Модель разворота на вершине, иллюстрирующая правило: «Продавай, когда черный ботинок высовывается из черного костюма после шеи», появляется на пике цен около 59 долл. Небольшая белая линия после подъема — это шея, линия черного разворота после этой шеи — черный костюм, подтверждение разворота после костюма — черный ботинок.

Рекордные сессии и графики трехлинейного прорыва

Значимость рекордных сессий распространяется не только на свечные графики, но и на другие новые инструменты графического анализа, в частности на графики трехлинейного прорыва и, как мы увидим далее, на графики «каги». Когда появляются от 8 до 10 белых линий, следующих непосредственно друг за другом или с незначительными черными вкраплениями, рынок считается чрезмерно растянутым вверх. Ряд из 8 или 10 черных линий при нисходящей тенденции создает предпосылки для корректирующего подъема.

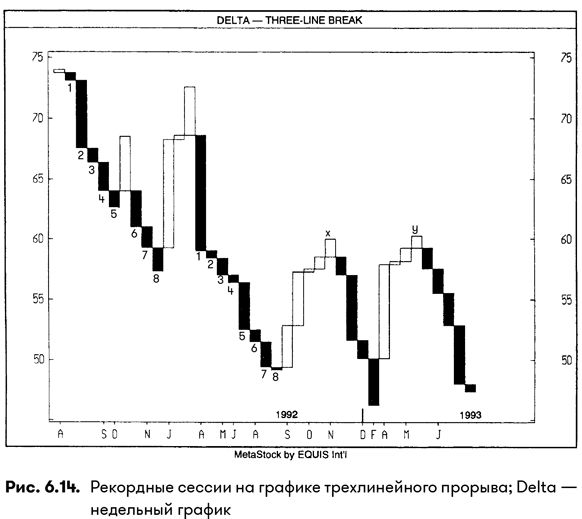

Как-то я попросил одного из членов Ассоциации технических аналитиков Японии, которая всегда была для меня важным источником информации, прокомментировать график трехлинейного прорыва, изображенный на рис. 6.14. В своем письме ко мне японский аналитик любезно ответил на интересовавшие меня вопросы и пометил цифрами каждую нисходящую черную линию. Он сделал это, чтобы пояснить, как он использует отсчет рекордных сессий при торговле на основе графика трехлинейного прорыва. На этом графике видно, что после восьми рекордных минимумов происходит подъем. Еще одна интересная деталь: мой корреспондент пометил два пика буквами X и Y. По его словам, эти уровни образуют область сопротивления любому подъему. Хотя на графике это не показано, подъем в конце 1993 г. прекратился в этой области сопротивления у отметки 60 долл. и откатился вниз почти до 45 долл. Отсюда следует вывод, что очевидные области сопротивления, такие, например, как упомянутая двойная вершина около 60 долл., нужно использовать и при работе с графиками трехлинейного прорыва.

Западные модели и графики трехлинейного прорыва

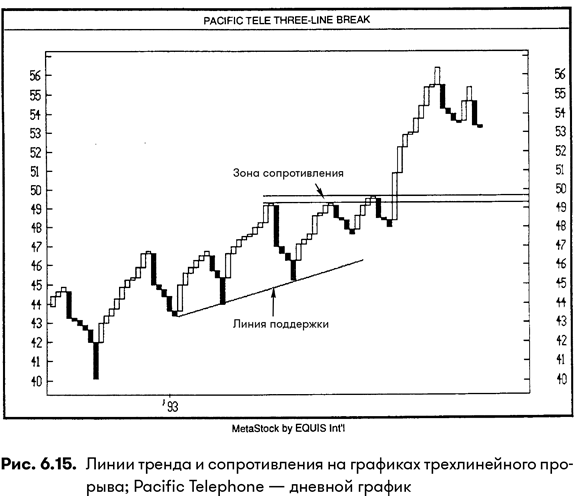

К графикам трехлинейного прорыва применимы те же инструменты графического анализа, которые работают на свечных или столбиковых графиках: поддержка и сопротивление, двойные вершины, линии тренда и т.д.

На рис. 6.15 видно, что линия поддержки восходящей тенденции и зона сопротивления около 49,50 долл. определяются на графике трехлинейного прорыва так же просто, как и на свечном графике.

На рис. 6.16 в точках А и В в окрестности отметки 74 долл. приведен пример модели «двойная вершина». Иногда эту модель называют также «две трубы», или «пинцет».

Рис. 6.17 демонстрирует, что на графиках трехлинейного прорыва линии тренда столь же эффективны, как и на традиционном столбиковом графике. Прорыв линии поддержки восходящей тенденции здесь тоже сигнализирует об изменении этой тенденции. Кроме того, на графике видно, как сила оставляет быков по мере понижения последовательных долгосрочных ценовых пиков 1, 2 и 3.

На рис. 6.18 представлены некоторые из индикаторов, которые полезно использовать при торговле с помощью графика трехлинейного прорыва. Например, прорыв нисходящей линии сопротивления, произошедший в начале 1993 г. Интересно также отметить, что предыдущая область сопротивления середины 1992 г. на уровне 68 долл. (на графике — старое сопротивление) превратилась впоследствии в новую область поддержки. Ее подтвердила белая линия разворота.