Первый денежный навык: цени

Из следующего отрывка видно, как миллиардер Джон Д. Рокфеллер учил своих детей ценить деньги:

Джон Д. Рокфеллер – младший думал совсем не о том, чтобы сэкономить средства, когда решил выплачивать довольствие своим пятерым сыновьям. Вот что рассказывает его сын Нельсон: «Мы получали 25 центов в неделю, остальное нам приходилось зарабатывать самостоятельно». Для того чтобы заработать часть денег на свои нужды, он растил овощи и разводил кроликов. «Мы всегда работали», – говорит Нельсон. От мальчиков требовалось вести личные книги ежедневного учета расходов и доходов. При этом они были обязаны жертвовать 10 % своих доходов на благотворительность, сберегать 10 % и полностью отчитываться за остаток. Каждый месяц они должны были сводить баланс в своих приходно-расходных книгах и уметь отчитаться за каждый заработанный ими цент. Нельсон впоследствии стал губернатором штата Нью-Йорк, а затем и вице-президентом Соединенных Штатов, достигнув на том пика своей карьеры. Один из братьев, Дэвид Рокфеллер, ныне председатель правления Chase Manhattan Bank, рассказывает: «Это было для нас хорошей школой – особенно в том отношении, что мы научились по-настоящему ценить деньги».

Интересно. Можно было бы ожидать, что от мальчиков, росших в роскоши, не требовалось бы заботиться о таких вещах, как бухгалтерия. Но Рокфеллер хотел, чтобы они научились понимать природу денег. Он учил их распоряжаться деньгами, следуя конкретной схеме. Массу мудрых выводов можно вывести для себя из того, чему он учил своих детей.

В дополнение к тому, чтобы ценить деньги, Рокфеллер учил своих детей распоряжаться своими деньгами. И в этом состоит второй из семи основных денежных навыков.

Второй денежный навык: распоряжайся

Первый шаг к взятию своих финансов под полный контроль состоит в том, чтобы разработать как можно более простую систему, позволяющую упорядочить вашу финансовую жизнь. У вас, возможно, уже есть нечто подобное. Возможно, вы используете какую-нибудь популярную компьютерную программу вроде Quicken или Microsoft Money. Как бы то ни было, думаю, вы извлечете для себя много полезного, освоив очень простую систему, которую я называю «потоки и течи».

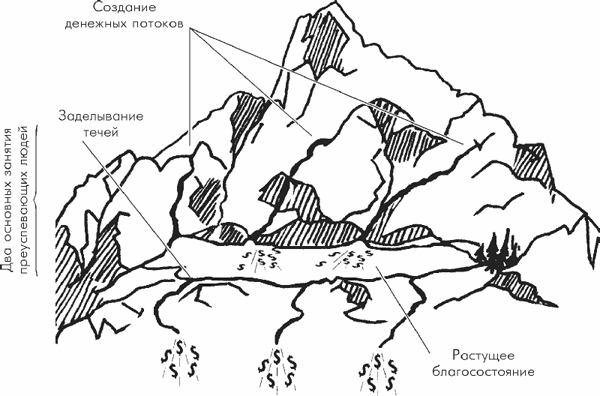

Большинство людей довольствуются всего одним простым потоком (основным источником) личного дохода – своей зарплатой. Он втекает в резервуар личного достатка, но резервуар сей, однако, имеет целый ряд течей, через которые осуществляется отток средств из личного бюджета человека. Большинство живет таким образом, что тратит каждый заработанный цент и еще что-то в придачу. Очевидно, что единственный путь к финансовому процветанию состоит в максимальном снижении потерь денежной массы, виной которым являются упомянутые «течи», и в добавлении к существующим потокам доходов новых потоков – так, чтобы человек имел те самые множественные потоки дохода. Совершенно необходимо как можно плотнее затыкать течи и одновременно не давать пересыхать потокам. Сколько финансовых потоков вы имеете в настоящее время? Сколько течей вы можете насчитать в собственном денежном резервуаре? (См. рис. 2.1.)

Рис. 2.1. Финансовые потоки и источники

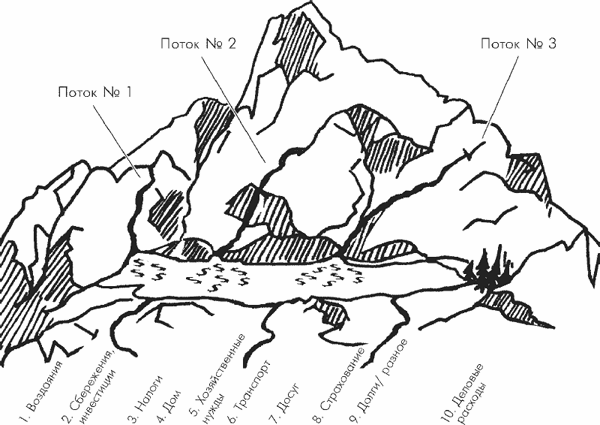

Прежде всего рассмотрим, что представляют собой течи, затем – вопрос о том, как обеспечивать полноводие финансовых потоков. Я свел все основные пути, которыми вы тратите свои деньги, к 10 категориям, или течам. Я постарался сделать их простыми и обширными; если же по какой-то причине вы запутаетесь с ними, можете использовать другие подходы. Однако даже с компьютерной программой для финансового планирования, такой как Quicken, вы можете разбить свои расходы на предлагаемые ниже 10 категорий. Их легко запомнить, и они перечислены в порядке значимости.

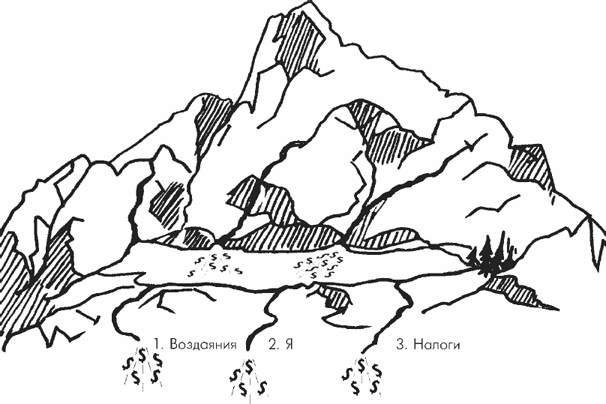

Первая течь, или категория (следуя модели Рокфеллера), называется воздаяния. Эта категория включает ваши пожертвования на церковь, на благотворительность и т. п. Это категория номер один. Я нахожу любопытным, что Рокфеллер учил своих детей отдавать на благотворительность первые 10 % заработанных ими денег. Чтобы узнать, почему, на мой взгляд, он это делал, посетите мой сайт и перейдите на соответствующую страницу, щелкнув мышкой на ссылке God and money.

После того как вы поделились первыми 10 % своего заработка со своим «молчаливым партнером», вы должны заплатить самому себе. Следующие 10 % ваших денег относятся к категории номер два – я. В своей ставшей классикой книге «Самый богатый человек в Вавилоне» Джордж Клейсон рассказывает историю умного инвестора, первейшее правило которого звучало так: «Часть того, что ты зарабатываешь, предназначено тебе в качестве лепты в твои сбережения». Как верно сказано! Большинство из нас включают в сбережения часть из того, что «остается». Преуспевающие же финансисты сначала пополняют свои сбережения, после чего живут на то, что остается. Разница между двумя этими подходами огромна.

Отдав другим 10 % своих доходов в виде даяний и пополнив собственные сбережения другими 10 %, вы сталкиваетесь с третьей категорией расходов – с налогами (см. рис. 2.2).

После первых трех категорий что представляет собой самый важный расход в вашей жизни? Четвертая категория – это расходы на ваш дом: в виде арендной платы, капитальных расходов на ремонт и т. п.

Рис. 2.2. Первые три источника

Пятая категория представляет собой расходы на хозяйственные нужды: на еду, одежду, телевидение – словом, все, что необходимо для нормального существования. Это, вероятно, одна из самых крупных категорий.

Затем идет категория номер шесть: транспорт. Всякий раз, когда вы платите за бензин для собственного автомобиля и его обслуживание, за такси или проезд в общественном транспорте, вам следует относить соответствующие расходы к категории номер шесть.

Следующей является категория номер семь – досуг и развлечения. К ней относятся деньги, которые вы тратите вне дома на такие вещи, как кино, McDonald's, путешествия, компьютерные игры и т. п.

Настает очередь категории номер восемь, включающей все виды страхования: здоровья, жизни, нетрудоспособности, гражданской ответственности, личного имущества, недвижимости и т. д.

Расходы, относящиеся к разряду «разное» (включая выплаты по долговым обязательствам), образуют девятую категорию – долги/разное.

И наконец, категория номер десять – деловые расходы.

Как видите, все ваши расходы могут быть сведены к 10 достаточно общим категориям (см. рис. 2.3).

Рис. 2.3. 10 течей

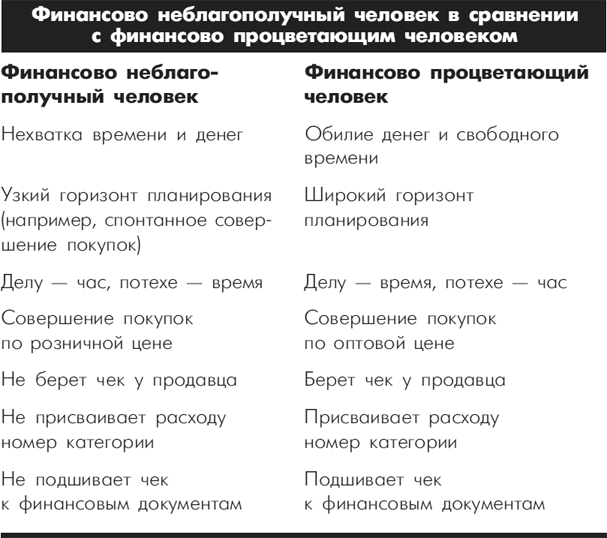

Вы тратите деньги всего несколько раз в день. И тем не менее те немногочисленные финансовые решения, которые вам приходится в связи с этим принимать, способны разительно отличаться у тех, кто достиг финансового благополучия, и у тех, у кого такового нет. Давайте рассмотрим реальный акт траты денег. Разобьем на составные части типичную финансовую трансакцию, или денежное событие. Если бы вы самостоятельно анализировали обычное денежное событие, что бы у вас получилось? В качестве подсказки изучите схему 2.2.

Преуспевающие люди демонстрируют своеобразное отношение к любому денежному событию. Во время финансовой трансакции их заботит, помимо всего прочего, еще и выполнение ряда задач, которые некоторые посчитали бы условностями. По этой причине они обычно тратят на несколько минут больше времени на каждое денежное событие, нежели большинство. Я считаю, что упомянутая разница в качестве принимаемых в связи с финансовой сделкой решений как раз и обусловлена соблюдением ряда дополнительных условий. Вот почему я называю такого рода отношение к денежному событию минуткой миллионера.

Это поручить вы не сможете никому

Тема планирования бюджета, сбережений и учета каждого цента навевает скуку на большинство людей, но эти навыки и соответствующие привычки должны стать частью вашей жизни, если вы надеетесь когда-либо обрести какую бы то ни было степень финансовой свободы. И не нужны мне ваши отговорки. Не нужно говорить, что вы не в ладах с математикой или что сводить баланс на чековой книжке – самое противное для вас занятие, что голова у вас не соображает на числа, что вы никогда не учились в колледже, что предоставляете возможность заниматься этим своей жене, что у вас нет времени или что жизнь коротка и нужно радоваться ей, пока не поздно. Скорее всего, вы еще долго будете здравствовать после того, как перейдете пенсионный рубеж, поэтому необходимо уже сейчас строить планы, как обеспечить себе достойную старость.

Проходилось ли вам натыкаться на оброненный кем-то на тротуаре цент, чтобы вы при этом не удосужились прикарманить его, поскольку это был всего лишь цент? А ведь истина в том, что в этом невзрачном центе скрыты миллионы других центов. Поднимите его и пустите в рост немедленно. Примите решение, что начиная с сегодняшнего дня вы не будете более жить в долг, обеспечивая нынешний свой уровень существования. Нет, вы собираетесь жить хуже, чем можете себе позволить, – чего бы это ни стоило. У вас могут уйти месяцы на то, чтобы изменить свои привычки тратить деньги. Нефтяному танкеру, чтобы совершить поворот на 1 80°, требуется много-много часов и сотни миль хода. Вы сродни этому танкеру: потребуется время, прежде чем вы поменяете свои плохие финансовые привычки на хорошие, поэтому наберитесь терпения.

Стали бы вы тратить несколько дополнительных минут в ходе любого денежного события, если бы вам сказали, что со временем это позволит вам добиться финансового процветания? Посмотрите, как люди, у которых все в порядке с деньгами, подходят к денежному событию:

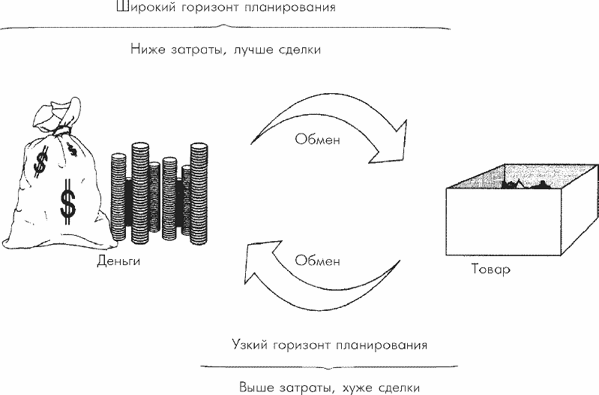

1. Они планируют свои покупки заблаговременно. Как и с авиабилетами, чем шире горизонт вашего планирования, тем дешевле вам обойдется покупка.

Схема 2.2. Схема денежного события

2. Они надеются получить скидку, просят о ней и нередко получают.

3. Они надеются получить чек (кассовый чек или иной документ, подтверждающий покупку), просят предоставить им его и всегда получают.

4. Они всегда изучают полученный чек на предмет возможных ошибок.

5. Они немедленно записывают на чеке номер категории, к которой относится рассматриваемый расход.

6. Они сводят балансы в своих счетах с точностью до цента.

7. Они подшивают чек к остальным своим финансовым документам, как только приходят домой.

В среднем при совершении покупок миллионер тратит на минуту-две больше, чем человек со скудными средствами. В сумме это около 10 минут в день. Но какая при этом наблюдается экономия времени и денег! Миллионер сберегает от 10 до 20 % своих средств, просто делая приобретения, как и любой другой человек, но делая это, как говорится, с умом. Что бы вы сказали, если бы вам представилась возможность снизить свой общий годовой расход на 20 % без каких-либо видимых жертв? Просто уделяя одну минуту времени при совершении покупок на то, чтобы зафиксировать свершившееся денежное событие и должным образом приобщить чек к другим своим финансовым документам, вы приобретаете чрезвычайно ценный источник фискальной информации: обретаете ясную картину по поводу текущего состояния своих счетов, имеете возможность сравнивать свои текущие расходы и расходы за предыдущий месяц, получая шанс отслеживать тренды расходов. Вы лучше осведомлены о том, сколько денег вы реально тратите, что обеспечивает более строгий контроль над финансами.

Вы оказываетесь в состоянии рассчитывать свои налоговые перспективы за считаные минуты, а не часы. Вы немедленно подкрепляете свои налоговые расчеты подтверждающими документами. В спорных случаях вы знаете, в каком месте, какого числа и на что потратили свои деньги, и в подтверждение этого всегда имеете под рукой чек, полученный на месте покупки. Как говорится, у вас все под контролем. И душевное спокойствие, которое вы обретаете в результате, придает вам сил в остальных делах. У вас возрастает уверенность, высвобождается дополнительная творческая и мыслительная энергия. Вы обретаете качество, являющееся одним из пресловутых секретов миллионеров.

Начиная с сегодняшнего дня всякий раз, как надумаете потратить деньги, уделите внимание тому, чтобы извлечь пользу из «минутки миллионера»:

• обдумайте предстоящую покупку;

• добейтесь скидки;

• получите на руки чек;

• исследуйте его на предмет возможных ошибок;

• отнесите понесенный расход к одной из категорий;

• отрегулируйте баланс в своих счетах;

• подшейте чек к финансовым документам.

Создать собственную систему хранения финансовых документов очень просто. Возьмите десять скоросшивателей и пронумеруйте их от 1 до 10. В конце дня отсортируйте чеки, полученные за день, в соответствии с указанным на них номером категории и поместите каждый в нужную папку. Если чек относится к хозяйственному расходу, его место – в папке номер пять. Если вы потратились на развлечения, подшейте чек в папку номер семь. К какой папке вы отнесете чек, полученный в гараже, где обслуживали вашу машину? А расход, относящийся к бизнесу, которым вы занимаетесь? Возьмите это за привычку и вскоре обретете полный контроль над своими расходами.

К чему все эти хлопоты? В первой главе я показал вам силу сложных процентов, продемонстрировав, как ежедневный вклад под проценты в размере 1 доллара способен превратиться в миллионное состояние через определенное время. Практикуя «минутку миллионера», вы будете в состоянии изыскивать те самые считаные доллары, от 1 до 10, чтобы воплотить в жизнь свою инвестиционную программу. Иными словами, вы имеете возможность строить свой достаток на деньгах, которые сию минуту попросту пускаются на ветер.

Большинство людей никогда не уделяют внимания тому, что мы с вами называем «минуткой миллионера», и, соответственно, не планируют свои покупки загодя. Одно это увеличивает их расходы на жизнь по меньшей мере на 10 %. Кроме того, они не имеют привычки забирать с собой чек с места покупки. А если и забирают, то он кончает жизнь в корзине для бумаг. В конце же года заполнение налоговой декларации превращается в адский труд, отнимающий время и дополнительные средства на оплату услуг экономиста или бухгалтера, т. е. еще больше потерянного времени и денег.

Какова же реальная цена тем выброшенным чекам? Предположим, вы купили ручку, но, вместо того чтобы выбросить чек, полученный при покупке, отнесли его к соответствующей категории и подшили в соответствующую папку. Теперь у вас есть документ в подтверждение того, что вы понесли расход, исключаемый из облагаемой подоходным налогом суммы и относимый к бизнесу, которым вы занимаетесь дома. Вы можете вычесть данный расход из суммы ваших доходов до того, как произведете расчет причитающихся с вас налогов. А что это значит для вас? Немедленный возврат 30 % потраченных вами денег!

Если ваш доход облагается в пределах 30-процентной ставки, каждый доллар, который вы относите к расходам, исключаемым из облагаемой суммы, приносит вам 30-процентный возврат. Вы поняли? Алло-о! Где в наше время вы можете рассчитывать на мгновенный гарантированный возврат 30 % потраченных вами средств? Когда вы получаете на руки и сохраняете чек на исключаемый расход, а затем вычитаете последний из облагаемой налогом суммы, то немедленно сберегаете для себя 30 % от величины расхода. Подобный возврат затраченных средств представляет собой один из секретов того, что превращает обычных людей в миллионеров. Начните с сегодняшнего дня добиваться полноты контроля над своими финансами, выкраивая для себя «минутку миллионера»… Результаты превзойдут все ваши ожидания.

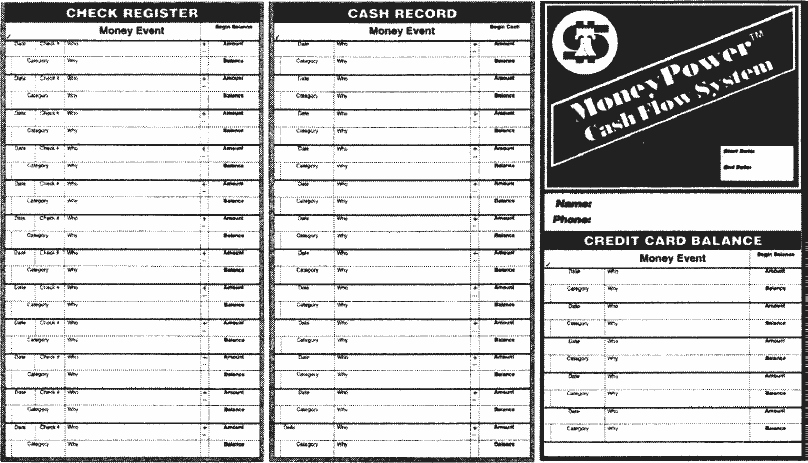

Я разработал специальную систему учета, которую вы могли бы использовать, чтобы привести в порядок свой финансовый учет. Я, MoneyTracker (см. рис. 2.4), гарантирую, что, пользуясь ею на протяжении 30 дней, вы будете поражены тем, насколько увереннее будете держать под контролем свои финансы. Затем вы можете либо продолжить пользоваться этой системой, либо вернуться к своей прежней системе учета, но каждые полгода вам рекомендуется возвращаться к системе MoneyTracker на срок опять-таки не менее 30 дней, с тем чтобы закрепить обретенный навык. Если пожелаете скачать готовую к печати копию формы MoneyTracker, посетите мой сайт по адресу и щелкните на ссылке MoneyTracker.

Рис. 2.4. MoneyTracker