4

Лопнувшие «пузыри» начала 2000-х годов

Владей собой среди толпы смятенной…

Тогда весь мир ты примешь как владенье…

Редьярд Киплинг. Заповедь

Какими бы разрушительными ни были последствия лопнувших пузырей конца ХХ века, они не идут ни в какое сравнение с событиями первого десятилетия XXI века. Когда в начале 2000-х годов лопнул «пузырь» интернета, бесследно испарилось свыше 8 триллионов долларов. Это было равносильно полному исчезновению годового валового продукта экономик Германии, Франции, Англии, Италии, Испании, Голландии и России. Когда лопнул «пузырь» недвижимости в США, едва не обрушилась вся мировая экономика. В конце 2010-х годов мы пережили еще один гигантский «пузырь» цен на биткойн. Сравнение всех этих событий с тюльпанной лихорадкой было бы явной несправедливостью по отношению к цветам.

Пузырь интернет-компаний

Большинство «пузырей» ассоциируется с какой-то новой технологией (вспомните бум «троники») или новой возможностью для бизнеса (например, появление новых возможностей выгодной торговли, как это было с South Sea). Интернет можно отнести и к тому, и к другому. Он представляет собой новую технологию и дает бизнесу новые возможности, производя революцию в области получения информации, товаров и услуг. Возможности, которые сулил интернет, породили на фондовом рынке самые большие ожидания и самые большие разочарования всех времен.

Роберт Шиллер в своей книге «Иррациональный оптимизм» описывает «пузыри» как «позитивную петлю обратной связи». «Пузырь» возникает, когда акции какой-то группы компаний, в данном случае связанных с интернетом, начинают расти в цене. Рост цен побуждает людей покупать акции. Об этом сообщают телевидение и газеты. Удачливые инвесторы рассказывают о том, как можно легко разбогатеть, а это опять-таки способствует росту стоимости акций, которые привлекают все больше и больше инвесторов. Весь этот механизм является разновидностью пирамиды, в которой требуется находить все больше и больше новых легковерных инвесторов, чтобы оплатить расходы предыдущих. В конечном итоге идет поиск «последнего дурака».

Даже высокоуважаемый Уолл-стрит включился в эту гонку. По утверждению почтенной инвестиционной фирмы Goldman Sachs, в середине 2000-х годов деньги в интернет-компании вкладывались главным образом с целью спекуляции, а не для получения долгосрочного дохода. Спустя несколько месяцев сотни таких компаний уже были банкротами, что лишний раз доказало правоту Goldman.

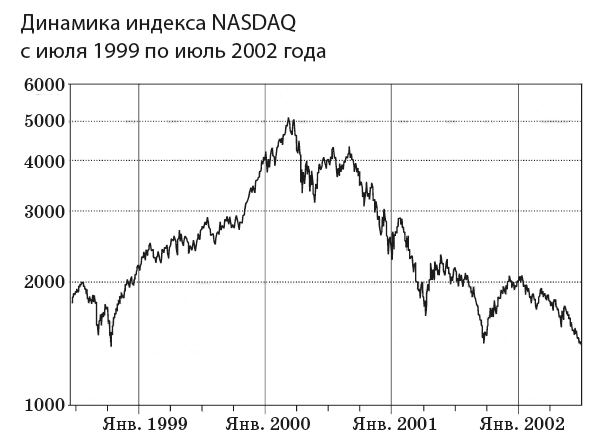

До этого момента скептики, сомневающиеся в возможностях новой экономики, представлялись безнадежными луддитами. График, приведенный ниже, демонстрирует, что индекс NASDAQ, отражающий главным образом стоимость акций высокотехнологичных компаний, вырос более чем в 3 раза за период с конца 1998 по март 2000 года. Коэффициент доходности акций этих компаний перешагнул отметку 100.

Широкомасштабный высокотехнологичный «мыльный пузырь»

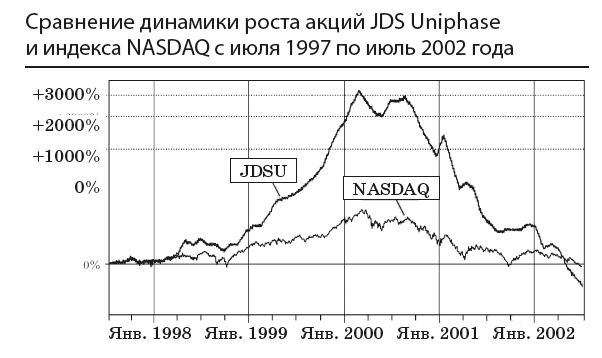

Все обзоры и исследования, проводимые в начале 2000 года, показывали, что в перспективе ежегодный доход от акций интернет-компаний должен составлять 15–25 процентов или даже больше. Таким компаниям, как Cisco и JDS Uniphase, которые, по общему признанию, представляли собой становой хребет интернета, добиться 15-процентного дохода было, казалось бы, проще пареной репы. Однако надо учесть, что Cisco продавала свои акции с трехзначным коэффициентом доходности и ее рыночная капитализация составляла почти 600 миллиардов долларов. Если бы Cisco могла ежегодно повышать свои доходы на 15 процентов, то ее акции и десять лет спустя продавались бы с коэффициентом доходности, превышавшим средний уровень. А если бы ее акции приносили прибыль в 15 процентов годовых на протяжении последующих 25 лет, а вся экономика страны в это же время давала прирост в 5 процентов, то Cisco по своим объемам превзошла бы всю экономику. Было очевидно, что здесь налицо явный разрыв между рыночной оценкой акций и логическими прогнозами относительно будущего роста. В результате, когда «пузырь» лопнул, Cisco потеряла свыше 90 процентов своей рыночной стоимости. Что касается JDS Uniphase, то следующий график демонстрирует цены на ее акции с середины 1997 до середины 2002 года по сравнению с индексом NASDAQ. На их фоне рост индекса почти незаметен.

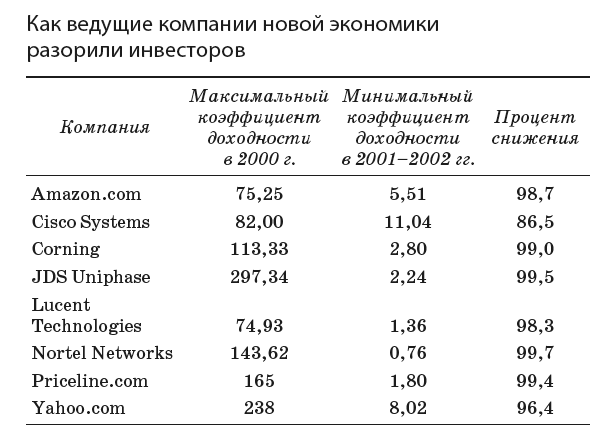

Как и во время бума «троники», когда всевозможные компании, чтобы повысить свою привлекательность в глазах вкладчиков, добавляли к своим названиям «-троник», аналогичное поветрие напало на фирмы в период бума интернета. Десятки компаний, даже никак или почти никак не связанных с интернетом, изменили свои названия, добавив к ним «.соm», «.nеt» или просто «internet». Компании, которые изменили свои названия, повысили стоимость акций на 125 процентов больше по сравнению с конкурентами. Последовавший вслед за этим спад на рынке обесценил акции этих компаний. Приведенная на странице 106 таблица демонстрирует серьезные потери инвесторов, которые они понесли даже на акциях ведущих интернет-компаний.

Ярчайшим примером подлинного безумия, охватившего рынок, может служить пример фирмы PalmPilot, производившей карманные электронные органайзеры. PalmPilot находилась в собственности компании 3Com, которая решила получить в этой ситуации дополнительный доход за счет инвесторов. Поскольку карманные компьютеры считались в то время последним словом техники, было высказано предположение, что акции PalmPilot будут весьма привлекательны для вкладчиков.

В начале 2000 года 3Com продала 5 процентов акций PalmPilot на открытом рынке и объявила о своем намерении распределить остаток среди держателей акций 3Com. Цены на акции PalmPilot подскочили настолько, что ее рыночная капитализация вдвое превысила капитализацию 3Com. В результате рыночная стоимость 95 процентов акций PalmPilot, остававшихся в собственности 3Com, оказалась почти на 25 миллиардов долларов выше всей рыночной капитализации 3Com. Это было равносильно тому, что все материальные активы компании 3Com приобрели отрицательную стоимость в размере 25 миллиардов долларов. Если бы вы захотели купить компанию PalmPilot, то в придачу приобрели бы и все остальные направления деятельности 3Com, каждая акция которой стоила бы минус 61 доллар. В бездумной погоне за богатством рынок порой порождает чрезвычайно причудливые аномалии.

И вновь новые акции

В первом квартале 2000 года 916 венчурных компаний вложили 15,7 миллиарда долларов в 1009 вновь образованных интернет-фирм. Создавалось впечатление, что фондовый рынок сидит на допинге. Как и во времена аферы South Sea, многие компании, получавшие таким способом финансирование, выдвигали совершенно абсурдные идеи. Судите сами:

• Фирма Digiscents предложила периферийное устройство для компьютера, способное создавать запахи при просмотре интернет-сайтов и в ходе компьютерных игр. Фирма потратила миллионы долларов инвесторов, пытаясь разработать такое устройство.

• Фирма Flooz предложила альтернативное платежное средство, так называемые флузы, которые можно было пересылать по электронной почте друзьям и родственникам. Для того чтобы развернуть деятельность компании, ее руководство применило избитую истину, гласившую: «Каждый идиот может продать один доллар за 80 центов». Компания распространила эксклюзивное предложение для всех владельцев платиновой кредитной карты American Express, позволявшее им приобрести 1000 флузов всего за 800 долларов. Незадолго до того, как фирма была объявлена банкротом, она сама стала жертвой мошенничества. Филиппинская и русская мафии скупили 300 тысяч флузов, пользуясь украденными номерами кредитных карточек.

• Компания Pets.com создала забавную куклу, которая стала ее символом и непременным участником рекламных роликов. Она даже участвовала в параде торговой сети Macy's по случаю Дня благодарения. Но популярность игрушки не могла компенсировать то обстоятельство, что, упаковывая вручную 12-килограммовые мешки с гранулированными кормами для домашних животных, добиться прибылей трудно.

Названия многих интернет-компаний заставляют теряться в догадках о сфере их деятельности: Bunions. com, Crayfish, Zap.com, Gadzooks, Fogdog, FatBrain, Jungle.com, Scoot.com, mylackey.com. Кроме того, была еще фирма ezboard.com, создававшая интернет-страницы, которые должны были служить туалетной бумагой, предназначенной для того, чтобы подчищать экскременты в социальных сетях. Все это трудно назвать моделью бизнеса. Скорее, это была модель полного провала.

TheGlobe.com

Одно из самых ярких воспоминаний, связанных с бумом новых акций, относится к ноябрю 1998 года, когда одним прекрасным утром меня пригласили на телевизионное шоу. Сидя в комнате ожидания, я думал о том, насколько неуместно выгляжу рядом с двумя молодыми людьми в джинсах. По виду и повадкам они напоминали подростков. В то время я еще не знал, что это суперзвезды первой величины интернет-бума и главные герои шоу. Стивен Патернот и Тодд Крайзелмен основали компанию TheGlobe.com, сидя в комнате Тодда в общежитии Корнеллского университета. В ее основу была положена онлайновая система размещения баннерной рекламы. В прежние времена, для того чтобы выйти на первичное публичное размещение своих акций, компания должна была иметь доходы и прибыль, но у TheGlobe.com не было ни того, ни другого. Тем не менее в условиях новой эры нашелся банк Credit Suisse First Boston, который вывел их на рынок и установил цену на акции в 9 долларов. Она немедленно подскочила до 97 долларов. На то время это было самое резкое увеличение цены в течение одного дня, и рыночная стоимость компании выросла почти до одного миллиарда долларов, а два ее основателя тут же стали мультимиллионерами. Таким образом, инвесторы вложили деньги в компанию, которая еще пять лет назад вообще не попала бы на фондовый рынок, так как не отвечала общепринятым критериям.

Первичное публичное размещение акций TheGlobe. com стало катализатором для вступления интернет-бума в патологическую фазу. Соотношение между прибылями и ценой на акции вышло уже за все разумные рамки. В 1999 году репортер телекомпании CNN заснял, как Патернот выплясывал с какой-то девицей на столе в модном нью-йоркском ночном клубе. Перекрывая громкую музыку, Патернот прокричал: «У меня есть девушка, у меня есть деньги! Теперь я могу позволить себе жить так, как захочу!» Что ж, для Патернота и Крайзелмена жизнь действительно сложилась удачно. Что же касается компании TheGlobe.com, то ее сайт в интернете закрылся в 2001 году. По слухам, Патернот уже не живет разгульной жизнью. В 2010 году он выступил в роли исполнительного продюсера фильма «Грязные картинки».

Пока вся эта шумиха еще продолжалась, в начале 2000 года Джон Дерр, президент одной из ведущих инвестиционных компаний Kleiner Perkins, заявил, что рост стоимости акций интернет-компаний стал самой большой возможностью в истории планеты для легального создания богатства. К сожалению, в 2002 году от него так и не удалось услышать, что этот бум стал также самой крупной в истории планеты причиной уничтожения богатства.

Слово берут аналитики

Ведущие аналитики Уолл-стрит приложили немало сил для раздувания «мыльного пузыря» интернета. Такие эксперты, как Мэри Микер из банка Morgan Stanley, Генри Блоджет из Merrill Lynch и Джек Грабмен из Salomon Smith Barney, сделали себе на этом буме имя и приобрели не меньшую известность, чем суперзвезды. Журнал Barron's назвал Микер Королевой Сети, Блоджет был известен как Король Генри, а Грабмен получил прозвище Гуру Телекома и считался чуть ли не полубогом.

Как и звезды спорта, все они получали многомиллионные зарплаты. Однако их доходы основывались не столько на качестве анализа, сколько на способности привлекать щедрые банковские инвестиции. Аналитики сулили банкирам огромные прибыли, заверяя, что результаты их исследований будут и впредь поддерживать интерес публики к их акциям на вторичном рынке.

Традиционно исследовательские функции финансовых фирм Уолл-стрит, выражающих интересы инвесторов, отделены Великой Китайской стеной от инвестиционных и банковских функций. Однако во время бума эта стена все чаще напоминала швейцарский сыр.

Аналитики стали самыми главными публичными проповедниками бума. Блоджет открыто заявлял, что традиционные критерии оценки акций на данном этапе развития экономики потеряли всякий смысл. Микер в интервью журналу New Yorker в 1999 году высказала мысль, что в такие времена наиболее уместно «рациональное безрассудство». Подобные публичные комментарии еще больше способствовали росту цен на акции.

Биржевые аналитики всегда могут отыскать причины для оптимизма. Обычно на десять рекомендаций покупки акций приходится всего одна рекомендация продажи. Однако во время бума это соотношение выросло до 100:1. Но, когда «пузырь» лопнул, знаменитые аналитики столкнулись с крупными неприятностями и даже судебными преследованиями. В их компаниях были проведены служебные расследования, результатом чего стали крупные денежные штрафы, наложенные Комиссией по ценным бумагам и биржам. Газета New York Post присвоила Блоджету новое прозвище – Принц Клоунов. Грабмен подвергся издевательской критике в комиссии конгресса за протекционизм в отношении компании WorldCom, а генеральный прокурор штата назначил расследование его деятельности по сознательному изменению рейтингов акций для стимулирования инвестиций. И Блоджету, и Грабмену пришлось распрощаться со своими компаниями. Журнал Fortune выразил общее мнение, поместив на обложке фотографию Мэри Микер под заголовком «Сможет ли Уолл-стрит когда-нибудь восстановить доверие к себе?».

Новые методы оценки

Чтобы оправдать постоянное повышение цен на акции интернет-компаний, аналитики прибегли к новым методам оценки их стоимости. Ведь акции новой экономики были совершенно уникальными в своем роде. Их нельзя было мерить по замшелым стандартам, применявшимся к традиционным компаниям «старой экономики». Такие критерии, как отношение цены акции к доходу по ней, были отброшены за ненадобностью.

Каким-то образом оказалось, что в новом мире интернета объем продаж, доход и прибыль потеряли всякое значение. Вместо этого для оценки интернет-компании аналитики стали учитывать количество людей, посетивших ее веб-сайт. Особую важность приобретали посещения, которые длились три минуты и больше. Мэри Микер с энтузиазмом отмечала успехи компании Drugstore.com, поскольку 48 процентов посетителей подолгу задерживались на ее сайте. Никого не интересовало, разглядывали эти посетители картинки или действительно покупали что-то у компании. На самом пике бума в 2000 году акции Drugstore.com достигли отметки 67,5 доллара. В следующем году, когда бум прошел и основным критерием опять стала прибыль, эти акции можно было купить уже за сущие копейки.

Еще одним нефинансовым методом оценки стало так называемое «совпадение мнений» (на мой взгляд, совпадение мнений было только в том, что инвесторы одновременно лишились разума). Например, финансовая компания Morgan Stanley в октябре 2000 года усиленно рекомендовала фирму Homestore.com, занимавшуюся торговлей недвижимостью через интернет. Основанием для такой оценки служило то обстоятельство, что 72 процента времени, проведенного пользователями интернета на сайтах недвижимости, было посвящено изучению домов и земельных участков, которыми торговала Homestore.com. Однако такое «совпадение мнений» вовсе не означало, что пользователи Сети совершали у этой компании покупки, и оно не спасло Homestore. com от краха в 2001 году, когда ее акции упали в цене на 99 процентов.

Специальные методы оценки были установлены и для телекоммуникационных компаний. Аналитики ползали по туннелям, подсчитывая, сколько миль оптико-волоконного кабеля в них проложено, вместо того чтобы проверить, какое количество данных через них фактически передается. Телекоммуникационные компании получали деньги без счета, и проложенные ими кабели имели такую протяженность, что ими можно было обернуть земной шар 1500 раз. Провайдер интернета компания PSI (ныне банкрот) даже присвоила свое имя футбольному стадиону в Балтиморе. Когда цены на их акции взлетели на неимоверную высоту, нарушая все стандарты оценки, биржевые аналитики сделали то, что неоднократно проделывали до этого и раньше, – изменили стандарты.

Легкость, с которой большинство телекоммуникационных компаний получали деньги от Уолл-стрит, привела к их избыточному финансированию. Было проложено слишком много оптико-волоконных кабелей, закуплено слишком много компьютеров и создано слишком большое количество компаний. В 2002 году признала себя банкротом всесильная компания WorldCom. А компании, занимавшиеся производством крупного оборудования, например Lucent и Nortel, ввязавшиеся в сомнительные финансовые сделки, понесли громадные убытки. Во время бума в телекоммуникационные компании было вложено около триллиона долларов. Бо́льшая их часть бесследно испарилась. В 2001 году в интернете гуляла следующая шутка:

Совет недели

Если бы в прошлом году вы купили акции компании Nortel на 1000 долларов, то сегодня у вас осталось бы от них 49 долларов.

Если бы год назад вы купили на 1000 долларов Budweiser (не акции, а пиво), все это выпили и сдали банки в металлолом, то получили бы 79 долларов.

Поэтому наш совет – начинайте пить.

Следует лишь добавить, что к осени 2002 года от 1000 долларов, вложенных в акции Nortel, осталось всего три.

Роль СМИ

Возникновению и расцвету бума немало способствовали средства массовой информации, которые превратили американцев в нацию торговцев. Как и фондовый рынок, журналистика подчиняется закону спроса и предложения. Раз уж инвесторам понадобилось больше информации о возможностях вложения денег в интернет, то пресса охотно удовлетворила эту потребность. А поскольку читатели не были заинтересованы в скептических анализах, то они предпочли публикации, обещавшие им легкую дорогу к богатству. К примеру, журналы, специализировавшиеся на освещении мира биржи, давали информацию об «акциях, которые удвоятся в цене в ближайшее время». По меткому замечанию Джейн Брайант Куинн, это была «инвестиционная порнография – не слишком откровенная, но тем не менее».

Немедленно появилось множество новых журналов, посвященных бизнесу и технологиям и призванных утолить стремление публики к информации. Журнал Wired именовал себя авангардным изданием цифровой революции. The Industry Standard стал новым еженедельником по вопросам интернет-экономики, а его колонки с публикациями данных о первичном размещении акций приобрели большую популярность. Business 2.0 гордо именовал себя оракулом новой экономики. Быстрый рост числа публикаций являлся классическим признаком спекулятивного «пузыря». Историк Эдвард Ченселлор отмечал, что в 1840-е годы зарождение новой железнодорожной индустрии освещало всего четырнадцать еженедельных и два ежедневных издания. Во время финансового кризиса 1847 года многие из этих изданий исчезли. Когда такая же судьба в 2001 году постигла The Industry Standard, газета New York Times написала в своей редакционной статье: «Туда ему и дорога вместе с той шумихой, которую он породил».

Еще одним фактором, подпитывавшим бум, являлись интернет-брокеры. Их услуги были дешевле традиционных, во всяком случае, если говорить о размере комиссионных. На самом-то деле они были дороже, чем заявляли многие интернет-брокеры, так как значительная часть расходов кроется в «ножницах» между предложением продавца, то есть ценой, за которую один из клиентов готов продать акции, и спросом, то есть ценой, за которую другой клиент готов эти акции купить. Дисконтные брокерские конторы широко рекламировали свою деятельность и создавали впечатление, что с их помощью можно легко победить традиционную биржу. В одном из рекламных роликов клиентка такой конторы заявляет, что она хочет не просто победить рынок, а растоптать его и заставить умолять о пощаде. В другой популярной телевизионной рекламе подкованный в компьютерах подчиненный уговаривает своего старомодного босса сделать первое приобретение акций в режиме онлайн, а когда тот говорит, что ничего не смыслит в акциях, предлагает: «Давайте я вас научу». Всего одна манипуляция на клавиатуре – и поумневший босс мгновенно покупает первую сотню акций.

Такие кабельные сети, как CNBC и Bloomberg, стали настоящим культурным феноменом. Во всем мире телевизоры в местах отдыха, в аэропортах, барах и ресторанах были постоянно настроены на CNBC. За событиями на бирже наблюдали так же, как за спортивными состязаниями, причем здесь, как и в спортивных передачах, присутствовали доматчевые интервью (рассуждения об ожиданиях в преддверии открытия торгов), собственно игра (текущие сводки с биржи) и анализ после игры (обзор дневных событий и подготовка инвесторов к очередному дню). CNBC утверждал, что если вы будете смотреть его передачи, то всегда сможете «опережать соперников на виражах». Ведущим канала CNBC не надо было напоминать, что собака, кусающая ребенка, долго в семье не задержится. Скептикам, которые портили высокие рейтинги, на канале места не было.

Биржа стала более популярной темой, чем секс. Даже Говард Стерн все чаще стал прерывать свои разглагольствования о порнозвездах и описания различных частей тела, чтобы порассуждать об акциях каких-нибудь интернет-компаний.

В результате оборот фондового рынка достиг небывалых высот. Появилось 10 миллионов так называемых «дневных трейдеров», многие из которых бросили работу, чтобы разбогатеть более легким путем. Максимальный срок, на который задерживались у них акции, составлял несколько часов. Это было сродни лунатизму. Люди, которые обычно целыми часами взвешивали все за и против, чтобы купить какой-нибудь кухонный прибор стоимостью 50 долларов, вдруг начинали рисковать десятками тысяч долларов, руководствуясь всего лишь советами, полученными в чате. Профессор экономики Терренс Один, изучающий поведение инвесторов, пришел вместе с коллегами к выводу, что большинство интернет-трейдеров потеряли большие суммы денег еще во время бума, систематически покупая и продавая не те акции, которые нужно. В среднем дневным трейдерам редко удавалось продержаться на плаву больше шести месяцев.

Мошенничество губит рынок

Спекулятивные мании вроде «пузыря» интернета вскрывают самые негативные аспекты нашей системы. Давайте не будем заблуждаться: именно мания новой экономики стала причиной целой серии скандалов, которые до основания потрясли всю капиталистическую систему.

Самым ярким примером может служить взлет и последующее банкротство компании Enron, одно время входившей в семерку крупнейших корпораций Америки. Крах этой фирмы, связанный с потерей 65 миллиардов долларов ее рыночной стоимости, может быть понят только в контексте громадного «пузыря» новой экономики и ее влияния на фондовый рынок. Акции Enron пользовались огромным спросом, так как эта компания доминировала не только на рынке энергоснабжения, но и специализировалась на коммуникации, электронной торговле и коммерции.

Enron принадлежала к числу явных фаворитов аналитиков Уолл-стрит. Журнал Fortune сравнивал старые энергетические компании со «сборищем старых дев, все еще танцующих под песни Гая Ломбардо». Enron же сравнивалась с молодым Элвисом Пресли, ворвавшимся в эстраду подобно метеору. Журналист, правда, не упомянул в своей статье, чем закончил Элвис. В компании Enron были установлены стандарты нетрадиционного творческого мышления, которые, к сожалению, привели к широкомасштабной дезинформации и обману.

Один из трюков, на которые пошло руководство этой компании, состоял в установлении множества сложных партнерских отношений с другими фирмами, которые скрывали истинное финансовое положение компании и создавали впечатление о ее сверхдоходах. Вот как, к примеру, действовала одна из самых простых схем. С фирмой Blockbuster Enron создала совместное предприятие по распространению кинофильмов через интернет. Спустя несколько месяцев эта затея лопнула.

Однако вскоре после образования совместного предприятия Enron тайком установила партнерские отношения с одним канадским банком, который выдал ей кредит на 115 миллионов долларов в обмен на будущие прибыли от этого предприятия. Разумеется, сделка с фирмой Blockbuster не принесла ни цента, но Enron записала в свои доходы 115 миллионов. Аналитики Уолл-стрит были в восторге и присвоили президенту компании Кену Лэю звание «самой светлой головы года». Аудиторская фирма Артура Андерсена проверила отчетность Enron и пришла к выводу о том, что компания достоверно отражает свое финансовое положение. А Уолл-стрит с удовольствием потирал руки, наблюдая за таким «творческим» отношением к партнерству.

Обман стал образом жизни в Enron. Газета Wall Street Journal писала, что высшие руководители компании Кен Лэй и Джефф Скиллинг лично организовали фальшивый торговый сайт, чтобы произвести впечатление на аналитиков Уолл-стрит. Для этого закупили самое современное оборудование и распределили между сотрудниками роли участников торговых сделок. Вся деятельность компании строилась в соответствии с хитроумно разработанным сценарием. В 2006 году Лэй и Скиллинг были осуждены по обвинению в заговоре с целью мошенничества. Сломленный Кен Лэй умер в том же году.

Один из служащих, который в результате банкротства Enron потерял и работу, и все сбережения, основал свою фирму, которая через интернет предлагала на продажу майки с надписью: «Enron выгнала меня на улицу».

Однако Enron была лишь одной из многих компаний, искажавших свою финансовую отчетность с целью обмана ничего не подозревавших инвесторов. Многие телекоммуникационные компании завышали свои доходы, предоставляя услуги оптико-волоконной связи по раздутым ценам. Компания WorldCom признала, что завысила свои прибыли на 7 миллиардов долларов, проводя в учете обычные расходы как капитальные инвестиции, которые не вычитались из доходов при подведении баланса. Во многих случаях в этих аферах были замешаны первые лица компаний.

Все эти скандалы поколебали доверие инвесторов и к самим компаниям, и к контролю над ними со стороны советов директоров, аудиторов и финансового сообщества. Они стали причиной ряда реформ, которые призваны сгладить конфликты интересов между менеджерами, аудиторами, руководством компаний и биржевыми аналитиками.

Должны ли мы были предвидеть опасность?

Оставив в стороне случаи явного мошенничества, следует признать: да, мы обязаны были предвидеть, что вложение денег в новые технологии зачастую представляет опасность для инвестора. В 1850-е годы было широко распространено мнение, что железные дороги резко повысят эффективность путей сообщения и коммерции. Так оно и произошло в действительности, но это повышение никак не оправдывало цен на акции железнодорожных компаний, которые поднялись до заоблачных высот, прежде чем рухнули в августе 1857 года. Столетием позже самолетостроительные и телевизионные компании преобразовали нашу страну, но многие из первых инвесторов в эти отрасли потеряли последнюю рубашку. Основным критерием при вложении денег должно быть не то, как новая отрасль повлияет на наше общество и какие у нее перспективы роста, а то, способна ли она приносить стабильную прибыль.

История учит нас тому, что любые рынки повинуются законам тяготения. Мой личный опыт подсказывает, что постоянно проигрывают на рынке те, кто не способен устоять перед искушением очередной «тюльпанной лихорадки». Заработать деньги на бирже нетрудно. Как мы увидим позже, инвесторы, которые покупают и держат у себя широкий спектр акций, в результате имеют достаточно большой и стабильный доход на длительную перспективу. Однако порой трудно бывает удержаться от искушения выбросить деньги на какую-нибудь спекулятивную акцию, сулящую быстрое обогащение.

В подобных историях можно найти немало виновников. Это и недобросовестные предприниматели, выносящие на биржевые торги всякий хлам, и биржевые аналитики, рекомендующие покупать заведомо негодные акции, и руководство фирм, «творчески» подходящее к финансовой отчетности для искусственного завышения своей прибыли. Но главной причиной возникновения «пузырей» всегда является неистребимая алчность инвесторов, готовых клюнуть на любую сомнительную схему с целью быстрого обогащения.

И этой истории нет конца. У меня есть друг, который вложил свои скромные сбережения в казначейские обязательства, недвижимость и акции «голубых фишек», тем самым обеспечив себе стабильный доход. Однако душа его не находила покоя. За коктейлем он постоянно сталкивался с людьми, рассказывавшими ему о том, как утроились в цене акции интернет-компаний и удвоились акции телекоммуникационных фирм. Ему тоже не терпелось в этом поучаствовать. На глаза ему попались акции компании Boo.com, занимавшейся розничными поставками эксклюзивной одежды через интернет, причем без всяких скидок. Одежда была такой дорогой, что мало кто мог себе ее позволить. Однако мой друг прочитал в Time статью, где было написано о том, что покупки через интернет совершаются быстрее, дешевле и надежнее, что престижная компания JP Morgan вложила в эту фирму миллионы, а журнал Fortune назвал ее одной из лучших компаний 1999 года.

Мой друг попался на крючок и поспешил купить акции этой компании. Прежде чем обанкротиться, компания за два года умудрилась потратить 135 миллионов долларов. Один из ее соучредителей, отвечая на обвинения в излишнем расточительстве, заявил: «Я всего три раза летал на „Конкорде“, и то это были специальные предложения со скидкой». Конечно же, мой друг купил акции, когда цены на них были на самом пике. В результате, когда фирма обанкротилась, он потерял все свои сбережения. Умение избегать таких роковых ошибок – самый главный фактор, позволяющий сохранить и приумножить свой капитал. Этот урок совершенно очевиден, но почему-то он постоянно игнорируется.