Книга: Воспоминание о будущем

Назад: Глава 23 Кризисы падения эффективности капитала. Кризис четвертый. Последствия

Дальше: Глава 25 Два базовых сценария для США и феномен Трампа

Глава 24

Политика денежных властей США после начала острой стадии четвертого ПЭК-кризиса

Принципиальным отличием нынешнего кризиса (начавшегося осенью 2008 г.) является не только то, что он самый масштабный, потенциально, конечно, из всех случившихся до того ПЭК-кризисов. Он, как и предыдущие ПЭК-кризисы, является кризисом-матрешкой, но, в отличие от них, матрешка эта не двойная, а тройная. Поскольку за обычным ПЭК-кризисом, скрывающимся под личиной кризиса циклического, есть еще и «последний» кризис капитализма.

Слово «последний» я взял в кавычки не зря, как будет видно из последующих глав, тут есть разные варианты развития ситуации. Но с точки зрения базового экономического механизма капитализма, необходимости углубления разделения труда, задача стоит явно неразрешимая: потенциал глобальных рынков исчерпан, как территориально, так и с точки зрения использования потребительского спроса, причем последний на сегодня задействован с явным превышением нормальных показателей.

Если во времена первого ПЭК-кризиса в мире было четыре независимых системы разделения труда, во времена второго – целых пять, а третьего, 70-х годов прошлого века, две (Американская и Советская), то сегодня потенциала, даже теоретического, нет. Рынки глобальны, частные долги в развитых странах (базовых странах Западного ГП) явно превышают все разумные, с точки зрения возможности их отдачи, пределы, увеличить рынки за счет бедных нельзя, поскольку у них нет дополнительных доходов, мировая экономическая система достигла того состояния, которое Маркс описывал как преддверие пролетарской революции.

Тут есть большая тема для обсуждения, частично я ее в дальнейшем затрону, а пока можно только отметить, что, с точки зрения элиты Западного ГП, ситуация становится достаточно напряженной. Дело в том, что расширение рынков сбыта (или их имитация через стимулирование спроса), которое осуществляла финансовая элита в интересах Западного проекта, было выгодно всем. Да, финансисты получали больше всех и их относительный вес в экономике стремительно возрастал, но за счет увеличения общего пирога возрастал абсолютный масштаб (не доля!) всех остальных участников экономического процесса, от бизнеса до государств. Да и расходы домохозяйств, как мы видели, тоже росли. В отличие от их реальных доходов.

Очень условная оценка. ВВП США 1950 г. – 2 трлн долларов, доля финансового сектора – 10 %, т. е. 200 млрд (в реальности 10 % – это доля в перераспределении прибыли, а не добавленной стоимости, но нас интересует оценка, а не точный результат). То есть финансисты получали около 200 млрд, а все остальные – 1800 млрд. А к 2000 г. доля финансового сектора выросла до 50 %, но и ВВП США (номинальный) вырос до 10 трлн. То есть финансисты стали получать 5 трлн (их доходы в абсолютном выражении выросли в 25 раз!), но и все остальные тоже выросли, до 5 трлн, т. е. чуть больше, чем в два с половиной раза!

Нельзя сказать, чтобы это была совсем честная сделка, но выиграли от нее все-таки все! Разумеется, если считать аккуратнее (и не по номиналу, а по реальной покупательной способности), то цифры могут и измениться, но общий эффект от этого никуда не денется: поскольку финансовые технологии обеспечивали большой рост пирога и рост доходов всех участников, они мирились с тем, что доля финансистов все время росла. Исключения составили домохозяйства: их доходы с начала 80-х не росли. Но зато росли их расходы! То есть уровень жизни! И какое-то время они закрывали глаза на рост долга, тем более что снижающаяся ставка работала примерно так же, как и роль финансистов, только в противоположном направлении: несмотря на рост долга, стоимость его годового обслуживания все время падала.

Беда в том, что последние 10 лет этого эффекта больше нет. И любые ухищрения статистиков и ученых экспертов тут не помогут – поскольку любой хозяйственник, бизнесмен, предприниматель видит картину, так сказать, на уровне земли. И у всех участников экономических и хозяйственных процессов в создавшейся ситуации возникает естественный вопрос: а можно ли как-то оздоровить ситуацию без использования сложных процедур (читай – смены экономической модели на новую, которую пока еще никто не придумал). И первая мысль, которая при этом приходит в голову, это списание долгов.

Кому их нужно списывать? Поскольку ключевым фактором, описывающим экономическую систему, является конечный спрос (о чем не любят говорить финансисты, но отлично знают практики-хозяйственники), списывать долги нужно именно у конечных потребителей. Государство лучше не трогать (поскольку его долги есть и за пределами страны, опять же если брать доллар США, то он является мировой резервной валютой), а вот списать или реструктурировать (скажем, наложить мораторий на выплату лет на 5, а потому запретить ежегодные выплаты для любого домохозяйства на сумму большую, чем 5 % его годового дохода) вполне возможно.

Что это может дать? Прежде всего, это вызовет жесточайший кризис финансовой системы и прекращение финансирования разного рода структурно избыточных отраслей и видов деятельности. Как принято говорить у политиков, произойдет оздоровление структуры спроса и структуры экономики, или, выражаясь в терминах модели с апельсином, приведенной в предыдущей главе, галл просто сильно усохнет. В частности, разного рода дополнительные наросты, связанные с престижным спросом (или, выражаясь проще, понтами) разного рода эффективных менагеров, получающих зарплаты сильно выше средних, но источник денег которых все равно находится в финансовом секторе, будут постепенно отмирать. Да, в финансовом секторе экономики резко вырастет безработица, но на макроуровне это будет с большим запасом перекрыто ростом спроса менее богатых слоев населения.

Если такую операцию сделать в США, то система финансирования реального сектора может и не понести особого урона: малым банкам, которых в США пара десятков тысяч и которые к элите Западного проекта имеют слабое отношение, можно и помочь на государственном уровне, а вот крупные Бреттон-Вудские банки и аффилированные с ними структуры по большому счету вовсе и не нужны (уж на политическом-то уровне в условиях президентства Трампа так точно). Доля финансового сектора в перераспределении прибыли резко упадет, т. е. эта доля достанется реальному сектору, который получит серьезный ресурс к росту и без списания долгов.

Чем-то эта операция будет похожа на ту, которую предлагал Буш-старший в период распада СССР. Но ровно по той же причине ее сегодня практически невозможно осуществить: она лишает элиту Западного ГП того ресурса, на котором он строит свое могущество и контроль над государственным управлением в разных странах мира (в США в том числе). Экономическое образование во всех странах мира сегодня покоится на главном, базовом принципе: что хорошо для финансистов, хорошо и для всей экономики (напомним, что раньше, в 50-е годы, эта фраза звучала так: «Что хорошо для „Дженерал Моторс“, то хорошо для Америки»)! И соответствующий принцип вбит во все методики обучения и переподготовки государственных служащих! Недаром они так не любят Трампа, впрочем, об этом чуть ниже!

Когда кризис начался, все взгляды обратились именно на финансистов: и потому, что они играли ключевую роль в экономике последние десятилетия (отметим, в отличие от ситуации 20-30-х годов прошлого века, когда они только начали свой путь к вершинам власти; именно по этой причине главная ответственность за кризис легла в глазах общества не на ФРС США, а на тогдашнего президента Герберта Гувера), и потому, что в элитах все отлично знали, что экономические решения принимаются на уровне элиты Западного ГП.

Тем не менее финансисты какое-то время пытались действовать под прикрытием государственной активности. Теракты 11 сентября 2001 г. стали типовым примером. Десятого сентября 2001 г., когда у меня еще не было своего ресурса в Интернете, я переписывался на форуме журнала «Эксперт» и отметил, что ожидаю серьезных терактов, которые власти США должны были спровоцировать сами против себя:

«На: К вопросу о DJ. Это уже или еще нет?Сообщение послал(а): М. ХазинДата: Понедельник, 10 Сентября 2001, at 9:27 p.m.В ответ на: К вопросу о DJ. Это уже или еще нет? (Дмитрий Мыльников)От имени и по поручению „большевиков“. Я не думаю, что у денежных властей США остались рыночные механизмы поддержания рынков. А вон нерыночные у них еще есть. Обратите внимание на объемы торгов – на этой недели наверняка вырастут – будут скупать падающие акции. Скорее всего, еще раз опустят ставку (только, конечно, чуть, но еще 2-3 дня, а то и недельку потянут). Но главная интрига в другом. В окружении Буша сейчас две команды. Одна – грубо говоря –„ортодоксальные“ республиканцы, идеологом которых выступает Киссинджер. Они считают, что вытаскивать страну из кризиса надо за счет поднятия промышленного производства на основе новых технологий. Для этого надо, во-первых, снижать налоги, а во-вторых, обеспечить государственную поддержку промышленности (НПРО!). Ресурсом при этом должен стать отказ от многих „внешних“ проектов, которые необходимы финансистам „Уолл-стрита“ для поддержания контроля за мировыми финансами. Лидер этой партии в окружении Буша – скорее всего, Пауэлл. Что касается упомянутых финансистов, то они хотят любой ценой сохранить контроль за своими финансовыми империями, для чего нужно полностью поставить под контроль Буша и ради сохранения банков гробить американскую промышленность (поскольку и на то, и на другое ресурсов не хватит). Это – К. Райс и Рамсфельд (министр обороны, не помню точно его фамилию). И именно схватка между ними определяет политику Буша, который колеблется (например, по вопросу политики „сильного“ доллара). С точки зрения России, пусть побеждают финансисты, хотя и то, и другое приведет к кризису. Когда? Это вопрос. Я думаю, что „финансисты“, для получения контроля за администрацией Буша (сувольнением Пауэлла) могут пойти и на сильные меры (типа взрыва американских посольств, недаром последнее время пресса все время поминает Бен Ладена). Кстати, очень интересно в этом плане мысли Березовского (который явно же „списал“ Чубайса как лидера „американской“ партии в России и теперь рвется на его место. Для этого ему надо вернуться в Россию, что требует поддержки крупной политической силы, и Б. явно выбрал СПС), которые не могут не коррелировать с одной из этих двух партий. Поскольку Чубайс явно ангажирован „финансистами“, м. б., Б. работает с „промышленниками“? Как рынки рухнут (я все-таки думаю, что еще недельки 2-3 они еще продержатся), все и так узнаем» ().

Орфография, со спецификой форума (на котором пишется максимально быстро, без проверок и исправлений) сохранена. Но самое интересное это не то, что я написал в тексте, поскольку он вписан в контекст дискуссии, а то, почему я считал, что вероятность таких терактов очень велика. Дело в том, что в январе 2001 г. президентом США стал Дж. Буш-младший. Теоретически он мог бы, вступая в должность, сказать о реальном состоянии дел в экономике США (тем более что он представлял Республиканскую партию, а его предшественник Клинтон – Демократическую), однако строить из себя революционера было явно рано, и он промолчал.

А уже летом 2001 г. стало ясно, что реальные экономические показатели очень плохие и частичную перезагрузку финансовой системы желательно произвести. Но кто-то должен был стать виновным, и уж точно не финансисты. Именно по этой причине у меня и возникла мысль, что поводом для частичного обвала должна стать какая-то объективная причина. Поскольку катастрофические землетрясения или извержения вулканов по заказу пока организовывать не получается, пришлось искать другие варианты. Другое дело, что мне и в голову не приходило, что теракт будет произведен на территории самих США.

В любом случае брутальный характер Буша-младшего и окружающих его неоконов позволил на несколько лет переключить внимание общественности на антитеррористические операции. И под прикрытием этой активности финансисты начали последний рывок накачивания долгового рынка, так называемую subprime ипотеку. Суть ее составляла эмиссия под уже заведомо фиктивные, фейковые активы, когда ипотечные кредиты с отсрочкой первой выплаты выдавались уже не приличным людям (для которых 1000 монет в год не создают серьезных затруднений), а вечным безработным, не имеющим ни профессии, ни кредитной истории. И безусловно, неизбежное обрушение возникших при этом финансовых пузырей и воссоздало к 2008 г. ситуацию, удивительно напоминающую весну 1930 года…

Для читателей этой книги понятно, что положение 20072008 гг., после обрушения пузыря sub-prime ипотеки, создало еще одну проблему. А именно, центр внимания общественности снова был перенесен на финансовую политику. Финансисты, разумеется, такому выходу на политическую авансцену сопротивлялись, и наиболее ярким примером этого стала история с Элиотом Спитцером, описанная выше. Отметим, кстати, что с этой точки зрения политика Буша-младшего, который за семь лет до описываемых событий не решился раскрыть реального состояния дел, а предпочел устроить череду локальных войн и агрессий США по всему миру, выглядит достаточно прагматичной с точки зрения личной безопасности.

Тем не менее финансистам, в общем, было понятно, что укрыться за чужими спинами с точки зрения ответственности у них уже не получится, причем ответственность эта носит двоякий формат. Во-первых, это ответственность перед обществом США, которое теоретически могло и снести представителя Западного проекта с поста руководителя США. Частично, кстати, это и произошло, поскольку Хиллари Клинтон, которая была к началу осени фаворитом выборов, проиграла праймериз Демократической партии никому на тот момент не известному Бараку Обаме. Во-вторых, это ответственность перед элитами, причем не только США, но и всего мира, поскольку было категорически необходимо обеспечить продолжение экономического роста. А за это в рамках внутриэлитных процессов отвечала как раз элита Западного проекта, как одна из глобальных властных группировок.

Тему внутриэлитных раскладов я здесь обсуждать не буду, она очень интересна, но носит не совсем экономический характер. Отмечу только, что есть серьезные основания считать, что Обама представлял не столько Западный, сколько Иудейский ГП, и мы уже увидели, как он серьезно попортил жизнь финансовой элите США и всего мира в 2011 и 2014 гг. Но начнем с первой описанной в предыдущем абзаце проблемы. Главный вывод, который из него следовал: для финансистов было невозможно допустить обвал спроса в сложившейся на 2008 г. ситуации!

Связано это было с очень простым обстоятельством, которое я уже объяснял: доллар, несмотря на свою международную роль, продолжал являться национальной валютой США, и руководство ФРС несло ответственность перед американским государством по всей строгости закона. Это значило, что в условиях острейшего кризиса (я далек от мысли, что руководство ФРС не понимало и не понимает потенциальный масштаб кризиса, другое дело, что оно не до конца осознает механизмы, лежащие в его основе; впрочем, этот вопрос в интерпретации В. В. Геращенко уже выше обсуждался) они должны будут принимать меры, которые практически неизбежно разрушат мировую финансовую систему. А это автоматически сломает главный механизм, обеспечивающий власть элиты Западного проекта. Этого допустить было никак нельзя.

Соответственно, был задействован главный ресурс ФРС, так сказать, орудие главного калибра, эмиссия. И она дала свой результат: колоссальный вброс денег в экономику позволил сохранить финансовые потоки и механизмы стимулирования конечного спроса. Правда, уже не через рост частного долга, а через рост долга государственного, примерно по тому же механизму, что работают аналогичные системы стимулирования в странах Западной Европы. Приведенные выше рассуждения позволили приостановить начало дефляционного шока (в отличие от ситуации 1930 г.), однако у всего этого механизма был один принципиальный недостаток: он был ограничен по времени… И это понимали все действующие лица.

Как уже отмечалось выше, кредитный мультипликатор снизился с 17 до 4 к середине 2014 г., но на момент начала кризиса предсказать этот срок точно было нельзя. Понятно было только, что у финансистов было около пяти лет на то, чтобы совершить какие-то действия, которые, во-первых, обеспечили бы для них пусть относительную личную безопасность, а во-вторых, позволили бы им в качестве элиты Западного ГП сохранить доминирование в мире.

Отметим, кстати, что эмиссия 2,5 трлн наличных долларов (напомню, что денежная база в США, составляющая на начало кризиса 0,8 трлн долларов, к середине 2014 г. выросла до 3,3 трлн) с учетом мультипликатора дала для расширенной денежной массы (агрегата М3) прирост в 10 трлн долларов. Что примерно соответствует объему стимулирования спроса за счет роста частного долга (1,5 трлн в год за 6 лет). Если бы не эти деньги, обвал в финансовой системе США (т. е. начало острой стадии ПЭК-кризиса, о котором я писал выше) состоялся бы уже тогда.

Кроме того, необходимо было в обязательном порядке не допустить распада мировой долларовой системы. И сразу после кризиса был срочно создан новый координирующий орган государственных управленческих элит (но советы ему писали и давали именно финансисты!), который получил название G20. В него вошли практически все страны, влияние которых на мировую финансовую систему было достаточно заметным (Австралия, Аргентина, Бразилия, Великобритания, Германия, Индия, Индонезия, Италия, Канада, Китай, Мексика, Россия, Саудовская Аравия, США, Турция, Франция, Южная Корея, ЮАР, Япония и Европейский союз). Первое его заседание состоялось в ноябре 2008 г., и некоторое время шло через каждые полгода.

В реальности попытки расширить формат G7 предпринимались и раньше, но на чисто финансовом уровне (министры финансов и руководители центробанков). Попытки эти были достаточно ограничены, и реально, на уровне глав государств, он заработал как раз осенью 2008 г. И самым главным вопросом, который из раза в раз поднимался на заседаниях, был вопрос о запрете на ограничения перетока капитала. Разумеется, государства старались этот запрет обходить (за исключением России, министр финансов которой Кудрин как раз и отмечался как наиболее последовательный исполнитель резолюций саммитов G20, за что и получил свои международные награды), но все-таки разрушение мировой финансовой системы удалось предотвратить.

Но главную проблему это не решало. Потенциал самостоятельного стимулирования роста (т. е. снижения рисков) банками в мировой и американской экономике давно был исчерпан, без рефинансирования со стороны центробанков они уже давно были беспомощны (в этом смысле повторялась ситуация начала ХХ в., первого ПЭК-кризиса). Потенциал стимулирования со стороны центробанков тоже был на пределе (в США, как мы уже отмечали, он был достигнут к середине 2014 г.). Кризис-матрешка проявил себя в полной мере: ситуация начала ХХ в. повторилась в начале XXI в. уже на уровне центробанков. И вот тут у финансистов появилась идея, которая, весьма возможно, будоражила их уже много десятилетий.

Я уже описывал эту коллизию: Бреттон-Вудская конференция создала несколько международных институтов, МВФ, Мировой банк, ГАТТ (ВТО). А вот валюта, на основании которой строилась Бреттон-Вудская финансовая система, осталась в формальной юрисдикции США, как и ее регулирующий орган, ФРС США. Да, его управление перешло на частный уровень (напомню, большинство в Совете управляющих ФРС имеют руководители частных региональных резервных банков), но, в условиях острого кризиса, это неизбежно создавало конфликт интересов.

В 1944 г., когда экономика США составляла более 50 % и по производству, и по потреблению, возникновение такого конфликта представлялось еще достаточно экзотической ситуацией (да и ХХ в., век «больших батальонов», не оставлял больших возможностей для давления на руководство США). Но к началу века XXI, когда доля США в мировой экономике по производству упала ниже 20 %, а по потреблению (с учетом эмиссии долларов и по паритету покупательной способности) составляет как минимум процентов 30, а то и 35, эта проблема встала в полный рост.

И идея повторить решение 1913 г., только не в национальном масштабе, а на мировом, появилась естественным образом. При этом решалась бы и еще одна принципиальная для финансистов задача: контроль за мировой валютой, в том числе за ее эмиссией, выводился бы за пределы национального законодательства США. Соответственно, автоматически решалась бы задача снятия личной ответственности верхушки финансовой элиты (элиты Западного проекта) перед американским обществом и американскими юридическими службами, как при создании ФРС часть ответственности банковских офицеров перед владельцами банков и перед вкладчиками, переносилась на руководство ФРС.

При этом, правда, создавалась достаточно неожиданная для США ситуация: преимущество международного законодательства (решения пресловутого центробанка центробанков) над внутренними процедурами. Некий аналог можно найти в Евросоюзе: там решения Брюсселя и Евроцентробанка становятся доминирующими над решениями парламентов стран – членов ЕС в части принятых бюджетов и лимитов на государственную задолженность. Но для США с их манерой игнорировать внешние ограничения и, наоборот, натягивать свое законодательство на весь мир, это, безусловно, создало бы серьезные проблемы.

Отмазкой для финансистов, безусловно, было бы объяснение, что такая система как раз позволит увеличить масштаб эмиссии доллара за счет включения в систему тех региональных финансовых подсистем, которые до того не были вовлечены (или не полностью были бы вовлечены) в долларовую систему. Другое дело, что дураков, в общем, в государственном аппарате США нет, так что все бы все поняли: рано или поздно эти внешние ограничения стали бы для США серьезной проблемой, особенно в части лимитирования государственного долга.

Все, как мы помним, закончилось делом Стросс-Кана, которое четко показало, что национальные элиты США далеко не полностью контролируются финансистами, что Западный проект далеко не всемогущ. И одного этого дела было достаточно для того, чтобы те, кто хотя бы минимально понимает специфику устройства мировой элиты, сделали вывод о том, что у финансовой ее части начались серьезные проблемы. Они неминуемо скажутся в самом ближайшем будущем. Финансовые элиты, к слову, тоже это отлично поняли.

В 2012 г. в США прошли президентские выборы, Обама, возможно, в том числе по итогам дела Стросс-Кана, вновь стал президентом и довольно сильно реформировал свою администрацию. В частности, существенной замене подвергся финансовый блок, вместо представителей банка Goldman Sachs, который вместе со структурами JPMorgan Chase практически монополизировал разработку бюджетной и финансовой политики в США предыдущие десятилетия, ключевые места заняли представители Citigroup Inc. Эта замена стала символом тех изменений, которые еще только предстояли в США, но символом довольно заметным. И вот в 2014 г. произошли еще два принципиальных момента.

Первый – это прекращение эмиссионных программ ФРС. Формально это отвечало принципам монетарной политики, поскольку продолжение эмиссии неминуемо вызвало бы существенный рост инфляции, об этом я уже писал. Но, как следствие, возникла серьезная проблема с долларовой ликвидностью для финансовых институтов, прежде всего, транснациональных (Бреттон-Вудских) банков, инфраструктура которых стоит чрезвычайно дорого. И это повлекло за собой две проблемы: необходимо было искать источники этой ликвидности и гарантировать то, что в случае начала серьезного кризиса денежные власти США направят ресурсы именно на поддержку финансовых институтов.

Решение по поиску ресурсов ликвидности (еще более краткосрочное, чем эмиссионные программы 2008-2014 гг.) было найдено, но вступило оно в силу чуть позже, чем произошло ключевое событие 2014 г. А именно, на выборах 4 ноября с феноменальным результатом победила Республиканская партия. Причем ее результат, достаточно впечатляющий на федеральном уровне (большинство в обеих палатах Конгресса), был превышен на выборах региональных.

Четвертого-пятого ноября этого года в городе Дейтоне (штат Огайо) происходила первая с начала 90-х Дартмутская конференция. Она представляет собой формат межэлитного взаимодействия СССР и США, принятый Хрущевым и Кеннеди после карибского кризиса и прекращенный по инициативе США в 1992 г. В 2014 г., опять-таки по инициативе США, этот формат был возобновлен. И утреннее заседание конференции 5 ноября началось с обсуждения этого, в общем, удивительного, результата выборов.

Большая часть выступающих (как российских, так и американских) говорила о технологических или политических различиях и ошибках, которые могли привести к такому итогу, а я попытался описать несколько иную позицию. К моменту выборов уже, в общем, достаточно четко проявились две возможные базовые стратегии руководства США: нужно либо спасать мировую (долларовую, Бреттон-Вудскую) финансовую систему, но за счет реального сектора в США, либо все силы бросить на спасение (и восстановление) реального сектора с неизбежным разрушением долларовой финансовой системы.

Американское общество, которое, в общем, к финансистам и банкирам относится довольно прохладно (термин «банкстер» носит американское происхождение), эти два сценария пока (на тот момент) не вербализовало, но уже ощущало. И для значительной части американцев первый сценарий ассоциировался с Демократической партией (лидером которой является клан Клинтонов, тесно связанный с финансистами), а второй – с партией Республиканской. И феноменальная победа последней связана была как раз с тем, что второй сценарий американскому обществу нравится куда больше.

Я выступал на конференции 5 ноября 2014 г. и все это обрисовал. Завершил свое сообщение я кратким выводом о том, что этот результат показывает, что те общественные силы (и властные группировки), которые стоят за вторым сценарием, уже достаточно усилились для того, чтобы выдвинуть своего кандидата в президенты на выборах 2016 г. И, соответственно, этот кандидат (кандидаты) имеет серьезный шанс выиграть. В дополнение к этому выступлению сегодня имеет смысл отметить, что раскол американского общества, связанный с этими сценариями, происходит все-таки не между партиями, а поперек них и кандидатов от этих поднимающих голову политических сил в США было как минимум два, Трамп и Сандерс.

Но на момент конференции (напомню, 5 ноября 2014 г.) это было еще пусть и не очень отдаленное, но все-таки будущее, а руководству США и элите Западного проекта нужно было решать вполне конкретную задачу: как обеспечить ликвидность институциональной базы мировой долларовой системы (очень грубо – поддерживать на плаву транснациональные банки). Поскольку главный источник ликвидности, ФРС США, свою активность резко сократила, программы эмиссии (пресловутые Quantitative easing, QE, под разными номерами) были остановлены. Отметим, что сама по себе тема ликвидности в общественном дискурсе регулярно появлялась, но в достаточно ограниченном масштабе.

Источников в такой ситуации могло быть два. Либо это ресурсы капитала, накопленные в альтернативных доллару валютах и находящихся в национальных экономических системах, либо это доллары, но находящиеся в полулегальном или даже совсем нелегальном состоянии (различные офшоры и/или криминальные, корпоративные и политические общаки). Соответственно, по всем из этих источников была проведена активная работа.

МВФ дал команду развивающимся странам начать работу по девальвации своих валют. Возможно, эта команда была подкреплена какими-то другими действиями, но, в отличие от официальной рекомендации по девальвации, я их не отследил. Результат, в общем, известен. Для России он привел к обвальной девальвации декабря 2014 г., что, в свою очередь, привело к оттоку капитала в масштабе примерно 200 млрд долларов. Но аналогичная ситуация, с учетом масштаба экономик, была и в других странах, в частности, в личных беседах с национальными финансистами я отследил эту ситуацию в Азербайджане и Чехии. И в абсолютном масштабе максимальный урон понес Китай, который потерял в итоге около 2 трлн долларов (тут, правда, скорее всего, были использованы другие механизмы влияния на финансовую систему).

Тут нужно сделать замечание. Ту вакханалию, которую устроил российской экономике Центробанк под руководством Набиуллиной, в декабре 2014 г. и в последующие месяцы МВФ вовсе не заказывал. Просто есть серьезные основания считать, что руководство ЦБ находится в коррупционной связи с крупными российскими банками, в рамках которой они осуществляют бизнес на игре с валютными курсами. В результате этих игр в мировом рейтинге национальных валют по устойчивости российский рубль занял по итогам 2015 г. «почетное» последнее место. Но это уже тема для соответствующих государственных структур, а я только отмечу, что за высокие показатели по оттоку капитала (т. е. поддержки ликвидности мировой долларовой системы) МВФ присвоил Набиуллиной почетный титул «лучшего центробанкира года».

Еще один серьезный источник средств – британские офшоры, в которых деньги лежали в национальной валюте. И после осени 2014 г. началась активная кампания по вскрытию информации о владельцах счетов в этих офшорах и масштабе их вложений (первым было получившее название в прессе «панамское досье»). Отметим, что официальные лица США тогда открыто говорили, что единственный способ для бизнесменов сохранить анонимность от властей их собственных стран – перенести счета во внутренние офшоры США. Вся остальная информация будет вскрыта. Формально, с целью обелить налоговую информацию. В реальности, скорее всего, как раз в связи с острой необходимостью поддержки мировой долларовой системы ликвидностью.

Третий источник я опишу в рамках аналитического обзора Павла Рябова, известного в Интернете под псевдонимом Spydell (): «Несмотря на лозунги и заклинания многих пропагандистов о коллапсе доллара и отказе от долларовых резервов, реальность иная. Доля доллара в международных резервах на исторических максимумах 57 % от всех международных резервов всех стран мира находится в долларовых активах. Последний раз близкое значение было во втором квартале 2001-го. 11,5 трлн – глобальные ЗВР, 6,5 трлн в долларах, 2,13 трлн в евро, в иенах и фунтах примерно по 0,5 трлн, юань 200 млрд, столько же и канадский доллар, а австралийский 170 млрд. 960 млрд в нераспределенном виде или нераскрытом.

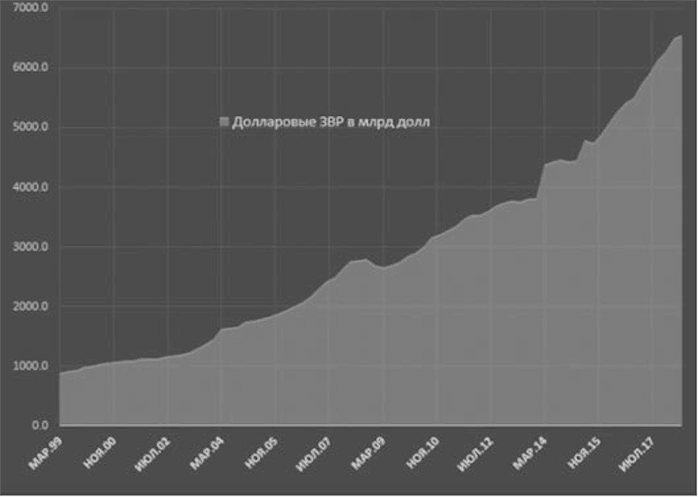

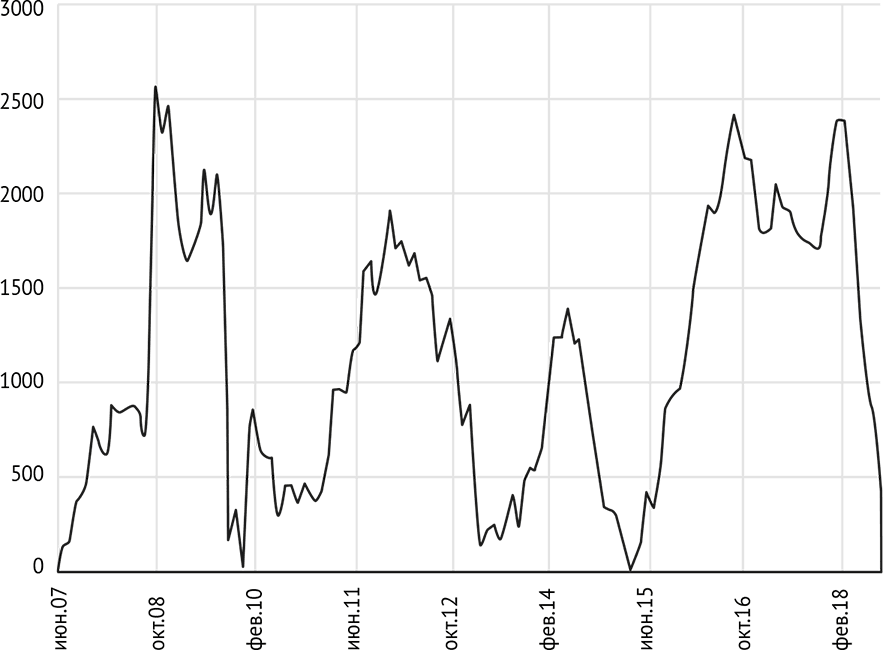

Глобальные ЗВР не растут с середины 2014-го и по настоящий момент ниже пиковых уровней 2014-го (рис. 50).

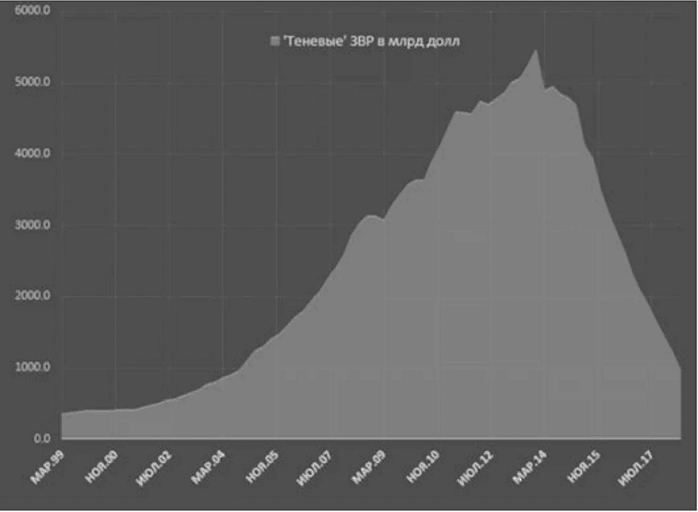

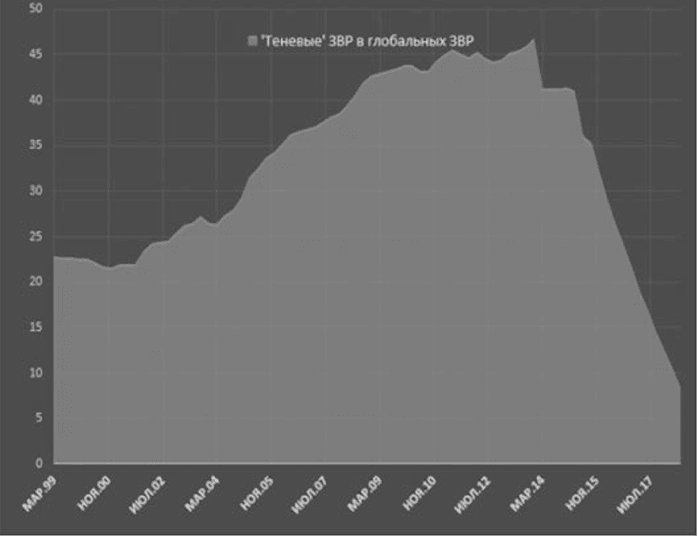

Одна из важнейших трансформаций в мировых ЗВР – это радикальное снижение так называемых теневых ЗВР, или нераспределенных, т. е. в явном виде не учтенных и сосредоточенных преимущественно в офшорных зонах и производных инструментах (рис. 51, 52).

Рис. 50. Долларовые ЗВР в млрд долларов США

Рис. 51. Теневые ЗВР

Рис. 52. Доля теневых ЗВР в глобальных ЗВР

С середины 2014 г. (как раз в момент завершения QE3 от ФРС) произошел квантовый скачок. С того момента и по 2016 г. произошло рекордное за десятилетие укрепление доллара, что совпало с обелением ЗВР и перекладывание в легальные долларовые активы. Почти на 4 трлн долларов (при сокращении мировых ЗВР на 500 млрд), из них 2/3 осело непосредственно в долларах. Справедливости ради, они и до этого могли быть в долларах, но с 2014 г. статус изменился с конкретными бенефициарами.

До этого почти половина от мировых ЗВР имела неявный, теневой статус. Сейчас меньше 8 %, вероятно, в середине 2019 г. будет ноль процентов! Что-то в мире изменилось и фактическая деофшоризация идет в пользу доллара. Как видно, все эти подковерные политические шашни и санкционные войны мало влияют на реальное движение капиталов, которые не обращают внимание на информационный мусор для плебса».

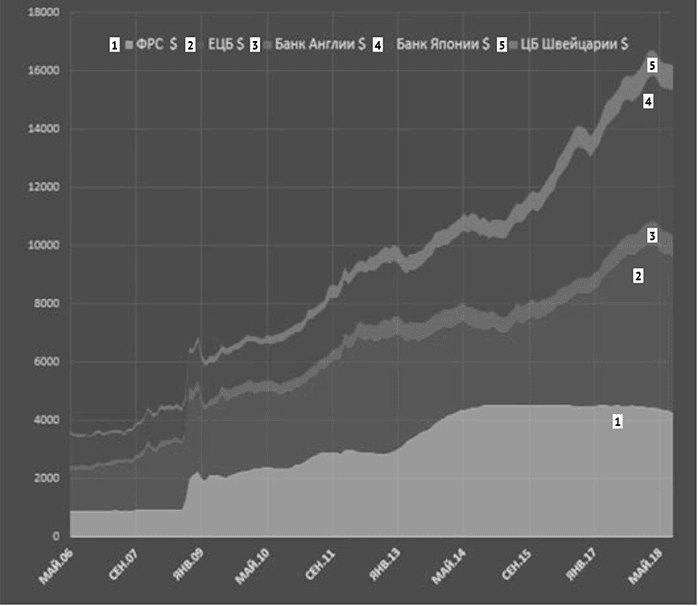

Приведенные данные говорят о масштабе необходимой для поддержания системой ликвидности, но отметим, что аналогичные проблемы есть практически у всех развитых стран (т. е. базовых стран Западного ГП). Приведу общие данные по масштабам эмиссионных программ от того же автора (): «Для понимания масштаба программ QE: с конца 2007 по сентябрь 2018 гг. баланс ФРС, ЕЦБ, Банка Японии и Швейцарского нацбанка вырос на 11,7 трлн долларов (16,2 против 4,4). Непосредственно на выкуп активов 10,55 трлн от первых четырех и еще 700 млрд от ШНБ. Совокупный государственный долг пяти вышеперечисленных валютных зон составляет 43,5 трлн долларов, приращение с конца 2007 г. составляет 17,6 трлн, т. е. 2/3 от совокупного роста госдолга было перехвачено центральными банками. Самая большая концентрация центральных денег в Японии, там темпы QE в 1,5 раза выше (!), чем темпы роста госдолга. Другими словами, 100 % монетизация госдолга и еще 50 % в подарок.

Если оценивать балансы ЦБ по рыночному курсу, то у ЕЦБ он выше всех. На втором месте Банк Японии и следом ФРС. До этого ФедРезерв был лидером 4 года с апреля 2013 по апрель 2017 г.

Пиковый годовой темп был около 2,5 трлн в 4 квартале 2008 г., еще дважды пытались повторить рекорд в августе 2016 и в 1 квартале 2018 г. Со второго квартала кривая интенсивности OE начала резко заваливаться. К концу 2018 г. должны выйти в ноль и с 2019 г. в минус, т. е. будет чистый отток центральной ликвидности. Стоит отметить, что за весь период „новой нормальности“ было лишь два момента, когда годовое приращение активов на балансах ЦБ опускалось к нулю – это 2 квартал 2010 г. (тогда рынки первый раз рухнули после V-образного восстановления с марта 2009 г.) и 2 квартал 2015 г. (также момент слома восходящего тренда экспоненциальной формальности на финансовых рынках) (рис. 53).

Совокупный баланс пяти центральных банков 16,2 трлн долларов.

Рис. 53. Балансы ЦБ по рыночному курсу

В этот раз слом еще более мощного восходящего тренда с 2015 г. произошел в феврале 2018 г. – как раз в момент снижения интенсивности QE. С тех пор практически все развитые и развивающиеся рынки во флете (кто-то компенсировал зимнее падение, кто-то нет, но выраженного роста, как в 20162017 гг. уже нет). Единственное исключение США, где обновили максимум.

Но там ситуация иная – особую поддержку рынку обеспечивают корпоративные байбеки и реинвестированные дивиденды, что по интегральному счету составляет до 85 % чистых покупок на данный момент (рис. 54).

Да, рынки стали заметно менее зависимые от центральной ликвидности за последние 3 года. Но до сих устойчивой генерации денежного потока от реального сектора добиться не удалось, с исключением разве что долларовой зоны, где байбеки идут в ущерб не только инвестициям, но зачастую происходят в долг! Теперь новая форма безумия – выкупать рынок в долг!

Рис. 54. Суммарный впрыск ликвидности от ФРС, ЕЦБ, Банка Англии, Банка Японии и Швейцарского нац. банка за год в млрд долл.

Но все это к тому, что не будет простой ломка рынков перед новой эпохой умеренно жесткой или нейтральной политики. После 10 лет монетарного безумия отход от наркотической дозы ликвидности по умолчанию болезненный. В какой мере – другой вопрос».

Иными словами, та модель повышения роли финансового сектора, которую запустили в 1913 г., фактически передав под ответственность одной элитной группы контроль над эмиссией, постепенно завершается. Она пережила три основных этапа: собственно создание ФРС в 1913 г.; Бреттон-Вудская конференция, которая легализовала и создала институциональную структуру глобальной долларовой системы; «рейганомику», которая позволила не только разрушить последнюю альтернативную систему разделения труда, но и создать социальную базу для легализации либеральной идеологии, оптимальной для господства финансовой олигархии.

Отметим, что этот процесс абсолютно укладывается в рамки стремления экономической модели капитализма на максимальное углубление разделения труда, которое, в силу включения в институциональную модель, не может не то что остановиться, но даже замедлиться. Точнее, такое замедление немедленно начинает восприниматься как острый кризис. Поскольку процесс расширения рынков всегда упирался в жесткую конкуренцию (а сейчас вообще ограничен объективными факторами), роль банков по снижению рисков объективно росла во времена кризисов, чем, как мы увидели, финансовая элита блестяще воспользовалась.

Но сегодня уже понятно, что эта модель разрушается. Что в этой ситуации могут сделать те или иные элитные группировки с точки зрения получения экономического ресурса достаточного для продолжения борьбы за власть? Я уже описал два базовых сценария для США, которые, в силу сохранения за собой контроля над регулированием обращения доллара, являются главными распорядителями мировой экономики. Теперь их нужно описать более подробно, с учетом сквозной идеи этой книги: проблемы углубления разделения труда и доступных рынков. Кроме того, властные и политические интересы отдельных элитных групп, конечно, дело важное, но мне хотелось бы обсудить, какие же объективные экономические проблемы лежат под ними. Как показывают предыдущие главы, очень часто эти объективные сложности и являются главными причинами происходящих изменений.

Назад: Глава 23 Кризисы падения эффективности капитала. Кризис четвертый. Последствия

Дальше: Глава 25 Два базовых сценария для США и феномен Трампа