Книга: Воспоминание о будущем

Назад: Глава 10 Кризисы падения эффективности капитала. Кризис первый

Дальше: Глава 12 Возникновение Советской технологической зоны

Глава 11

Кризисы падения эффективности капитала. Кризис второй

Второй ПЭК-кризис начался весной 1930 г. Обвалы пузырей 1927 г. (спекуляции землей) и 1929 г. (фондовый рынок) не были собственно экономическим кризисом: к весне 30-го года фондовые индексы в США отыграли уже практически треть падения октября предыдущего года и всем казалось, что все проблемы позади. Но прежде чем переходить к описанию собственно кризиса, нужно сказать о причинах и последствиях создания этих пузырей.

Дело в том, что слово «пузырь» в приложении к финансам имеет много значений и смыслов. Например, монетаристы, последователи М. Фридмана, в 80-90-е годы прошлого века вообще не признавали их наличия. Для меня же важно объяснить, в чем главная особенность финансовых пузырей в условиях ПЭК-кризисов.

Вообще, под пузырем обычно подразумевают самоподдерживающуюся финансовую конструкцию, которая за счет привлечения все новых и новых финансов под высокие (выше средних) нормы прибыли обеспечивает высокую, сравнимую с общим объемом ВВП страны, капитализацию. Классический пример: пирамида ГКО в России, хотя она имела специфический формат, поскольку работала с привлечением бюджетных денег.

А вот, скажем, пузыри на фондовом рынке (в том числе тот, который рухнул в 1929 г.) выглядят более честно. Там никто не обещает роста (который, конечно, имеет место), но вернуть (т. е. вытащить с рынка) можно только те деньги, которые в него приходят. То есть если кто-то захочет купить ваши акции, то вы их и продадите. А не захочет, придется снижать цены и фиксировать убытки.

Подавляющее большинство пузырей до эпохи ФРС формировались за счет сбережений. При этом использовать заемные средства было достаточно сложно, просто потому, что под такие операции банки старались заемщиков не финансировать. Даже в конце 20-х годов прямого кредитования операций на фондовом рынке было мало. Соответственно, если для конкретных предпринимателей и банкиров обрушение таких пузырей могло стоить очень дорого, для воспроизводственного контура экономики в целом они не играли уж такой принципиальной роли. Хотя и могли ускорить начало очередного циклического кризиса.

Но экономический бум 20-х годов, связанный с активностью банков, поддержанных только созданной ФРС, резко увеличил возможности по небанковскому стимулированию вложений в фондовый рынок. Были созданы различного рода промежуточные структуры, которые как раз активно использовали кредитование, что позволяло рядовым гражданам играть на фондовом рынке «с плечом». Только это и имело для них смысл, в норме их сбережения были слишком незначительными, чтобы такая игра стоила свеч.

Как следствие, в 20-е годы в США возник феномен, с которым финансовая и экономическая системы ранее не сталкивались. Игра на рынке «с плечом» позволяла даже за счет небольших начальных вложений получать устойчивую и значимую прибыль, а постоянно растущий за счет эмиссионной накачки рынок все время рос, что защищало малых спекулянтов (называть таких людей инвесторами как-то не совсем корректно) от риска «маржин коллов». Как следствие, появился механизм получения дополнительных доходов для домохозяйств, который реально существенно увеличивал их потребительские возможности.

Кто-то эти деньги реинвестировал в фондовый рынок, но довольно много людей их выводило для повышения уровня жизни. Типичный пример для России – история пирамиды «МММ», которая (в своей первой реализации) реально использовалась многими семьями для повышения своего благосостояния в ситуации острого экономического кризиса.

Кроме того, экономический бум привел к тому, что эмиссионные (по реальному происхождению) деньги, которые выпускались под фондовые активы, так или иначе доходили до всех конечных потребителей, прежде всего до домохозяйств. В частности, росли продажи большинства компаний и, соответственно, зарплаты, которые формировали бо́льшую часть реально располагаемых доходов домохозяйств. Как следствие, в экономике США появился несистемный источник доходов большинства домохозяйств, создавший ситуацию, при которой реальные (т. е. за вычетом добавки, связанной с фондовым пузырем) доходы домохозяйств, согласованные с реальным состоянием воспроизводственного контура, были меньше их же расходов примерно на 15 %.

Пятнадцать процентов – не общепринятая цифра (мне вообще неизвестны работы, в которых бы исследовался баланс спроса и доходов домохозяйств в США в 20-е годы с точки зрения тех дополнительных доходов, которые принес предкризисный бум), она стала результатом экспертных оценок по итогам изучения многочисленных источников того времени. К слову, официальная статистика тут не помощник, необходимые данные на тот момент статистикой не учитывались, и по этой причине экономические показатели того времени в действительности представляют собой цифры, определенные по некоторым современным моделям. Они, как понятно, далеко не всегда адекватны реальности того времени.

Здесь нужно уточнить слово «несистемный», которое в дальнейшем контексте будет означать доход, по происхождению и объему не соответствующий образующемуся в рамках воспроизводственного контура в процессе его нормального функционирования. Как описано выше, в гл. 9, он повышает доход корпораций и домохозяйств относительно того, который они получают в равновесной и сбалансированной экономике; но при этом этот доход носит ограниченный по времени характер и для своего стимулирования требует дополнительных ресурсов. Например, эмиссии денежных средств под достаточно фиктивные с точки зрения экономики (т. е. воспроизводственного контура) активы.

Соответственно, как только произошел обвал фондового рынка (а до того, в 1927 г., рухнул пузырь спекуляций с недвижимостью, который, впрочем, был менее масштабным), эти механизмы получения несистемного дохода стали разрушаться (хотя и с некоторым лагом). Фондовый рынок стал расти (к весне 1930 г. он отыграл почти треть от падения октября 1929 г.), но домохозяйства уже не могли поддержать прежний спрос и обслуживать свои долги (ипотечные в первую очередь), что и вызвало начало полноценного кризиса, главным механизмом которого было сокращение частного спроса.

Соответственно, резко выросли сбережения (что в условиях кризиса совершенно естественно), что сократило долю частных расходов в структуре ВВП. Их заместили государственные расходы (напомню, что министр внутренних дел Г. Икес создал тогда в США полный аналог советского ГУЛАГа, в котором люди многие месяцы работали фактически за еду), но с учетом существенного падения ВВП они были меньше, чем выпавший частный спрос в абсолютном масштабе. Вообще в условиях либерализации экономической политики (которая при капитализме всегда сопровождает периоды более или менее долгосрочного экономического роста) доля частного спроса в ВВП существенно вырастает и последующее ее (доли) падение крайне негативно отражается на экономике.

Отмечу, что при исследовании этого кризиса, хотя некоторые показатели (например, ВВП) уже стали рассчитываться статистикой, возникает та же проблема, что описана в предыдущей главе: несоответствие описания кризиса (сокращение частных расходов в ВВП, низкие доходы домохозяйств до начала 40-х годов) и экономической логики (сбережения растут, доля частных расходов в ВВП падает) официальным данным.

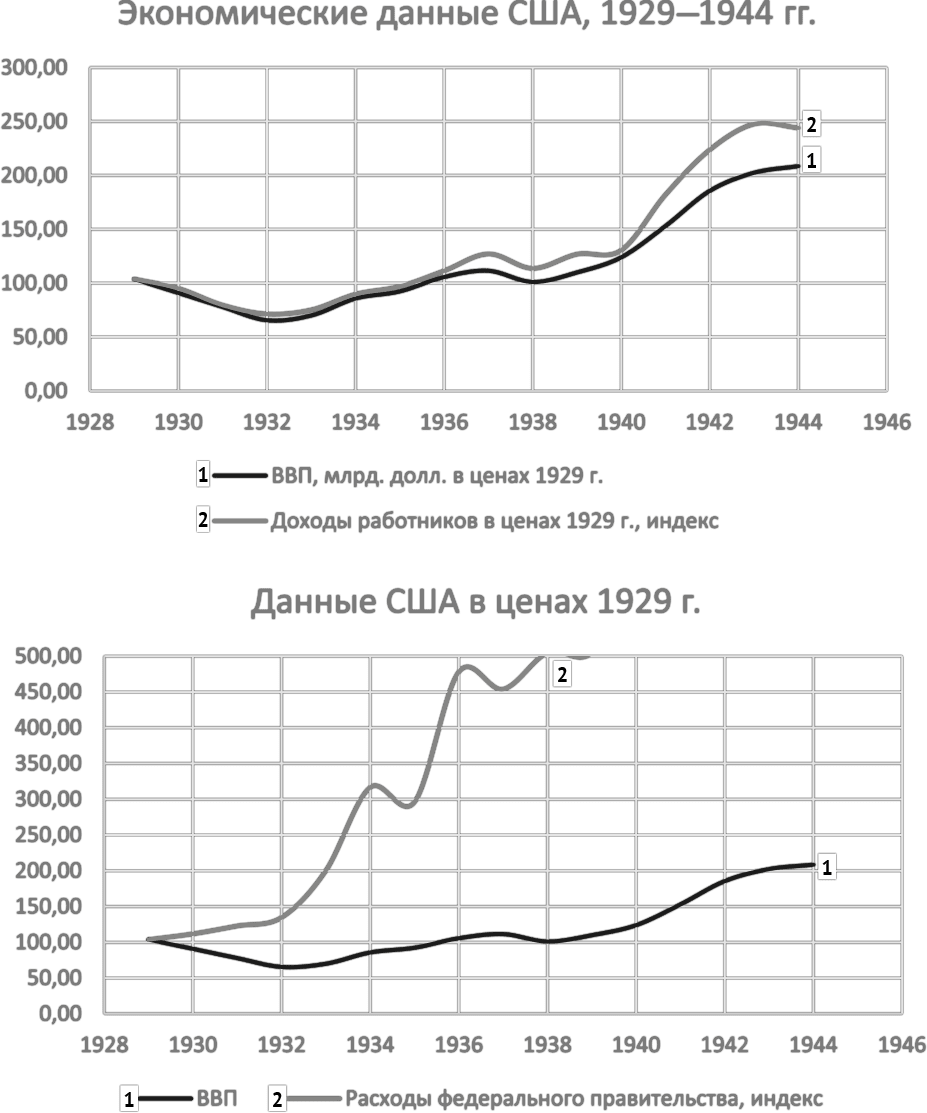

Вот графики процентных индексов, описывающие современные официальные данные, из которых, в общем, все сразу видно (рис. 19).

Рис. 19. Экономические данные США, 1929-1944 гг. ВВП, Доходы работников, Расходы федерального правительства (источник: )

Более подробно детали этого кризиса мы рассмотрим позднее (в главе, посвященной кризису осени 2008 г., поскольку именно он является наиболее теоретически чистым аналогом кризиса 1930 г.), сейчас же приведу только общие соображения. Тогда, в 30-е годы, денежные власти США отказались от эмиссии доллара (в том числе из-за золотого стандарта), и в результате второй кризис падения эффективности капитала проходил как чисто дефляционный.

Его понижательная стадия длилась с весны 1930 г. до конца 1932 г. и темпы спада составляли примерно 1 % ВВП в месяц, или около 10 % в год. По итогам, частный спрос (т. е. расходы домохозяйств) пришел в равновесное состояние с их реально располагаемыми доходами. Эффект дополнительных расходов домохозяйств, связанный с побочными эффектами от упомянутых финансовых пузырей, был компенсирован.

Отметим очень важное обстоятельство. Хорошо, когда можно более или менее ясно увидеть сверхфинансирование домохозяйств, обеспечивающее превышение их спроса над реально располагаемыми доходами, которые может обеспечить равновесная экономика (в рамках своего воспроизводственного контура). Так было, например, между 2000 и 2008 гг., когда прирост спроса был обеспечен ростом частной задолженности. А вот тогда, в 30-е годы, точно понять, насколько вырос спрос домохозяйств от влияния финансовых пузырей, было достаточно сложно.

Ну действительно, богатые биржевики и спекулянты формируют соответствующую среду потребления, которая включает и предметы роскоши, и автомобили, и недвижимость, и одежду, и рестораны, и много еще чего. И понять, что в результате резкого сокращения финансовых пузырей вся эта инфраструктура умрет, подчас достаточно сложно, а люди, которые в ней работают, формируют собственный спрос. А когда речь идет о тех отраслях, которые обеспечивают эти отрасли (например, уборщики в ресторанах или производители мебели), то для них этот вопрос становится еще более сложным.

Поэтому оценить масштаб несистемного стимулирования спроса для ситуации конца 20-х годов можно только на экспертном уровне. С учетом той работы, которую мы провели в начале 2000-х, оценивая потенциальный кризис 2008 г., я могу (как уже отмечал выше) экспертно оценить этот масштаб в 15 %. Иными словами, дополнительные расходы домохозяйств, связанные с прямым получением доходов от финансовых пузырей (которые я и назвал выше несистемными доходами, поскольку они не могут быть воспроизведены в рамках долгосрочного функционирования экономики), составляли примерно 1/6 от их системных доходов, обеспеченных в рамках нормального, равновесного функционирования воспроизводственного контура.

Проблема состоит в том, что падение расходов домохозяйств неминуемо влечет за собой и падение их доходов (в том числе потому, что упомянутые выше отрасли завышенного потребления теряют клиентов, а за ними, по цепочке, начинают страдать и все остальные). И как следствие, точка равновесия лежит еще ниже. В реальности она примерно в 1,5-3 раза ниже, чем спад, обеспеченный прямым исчезновением расходов, связанных с несистемными доходами. Собственно, спад экономики США (по ВВП) в 30-е годы как раз и составил около 30-35 % (падение уровня жизни домохозяйств, т. е. как раз расходной части их бюджетов, было еще выше, по оценкам современников около 40 %). Отметим, что разница в падении ВВП и расходов домохозяйств связана как с тем, что последние не соответствовали уровню ВВП, были выше за счет стимулирования чисто финансовыми механизмами, так и с тем, что государство активно стимулирует экономику в условиях кризиса.

Финансовые пузыри вообще часто появляются на первых этапах ПЭК-кризисов. Дело в том, что на момент начала любого такого кризиса (который, напомню, на первых порах выглядит как очередной циклический) в ситуации наличия центрального банка последний может начать стимулирование роста путем снижения стоимости кредита для банков (снижение учетной ставки и резервных требований) и накачивания экономики деньгами, например через выкуп заведомо неликвидных бумаг у финансовых институтов (это наиболее распространенная на сегодня форма эмиссии).

Это позволяет банкам снижать ставки для производителей (компенсируя потенциальные убытки ростом оборота и перераспределением эмиссионной прибыли), однако денег в экономике становится больше, чем реальных активов. Как следствие, они начинают перетекать в наиболее доходные отрасли экономики (особенно если существуют спекулятивные финансовые рынки), и там начинают надуваться пузыри. То есть, как я объяснил выше, стоимость активов в них начинает существенно превышать естественный сбалансированный спрос, согласованный с возможностями воспроизводственного контура.

Здесь нужно сделать небольшое отступление. Если рассматривать экономическую систему с точки зрения воспроизводственного контура, то все финансовые и материальные потоки в нем замкнуты в циклы – конечный спрос осуществляется только за счет тех средств, которые государство и домохозяйства зарабатывают в процессе естественного экономического развития. Отметим, кстати, что к дополнительным доходам от периферии технологических зон это не относится, они как раз носят несистемный характер. Но если развитие воспроизводственного контура останавливается и в этот момент по каким-то причинам появляются новые несистемные источники дохода, то экономическая система может продолжать рост при том, что ее воспроизводственный контур может даже сокращаться.

Здесь можно привести много примеров. Например, СССР (частично это относится и к России, хотя в ней сегодня нет своего воспроизводственного контура) в последние полтора десятилетия своего существования за счет продажи нефти (которая на внешних рынках стоила сильно больше, чем на внутренних) закупал товары народного потребления и разными способами распределял среди населения. Это повышало жизненный уровень и ВВП страны, но воспроизводственный контур (начиная с середины 80-х годов) сокращался.

США в 1990-2000-е годы, когда они выводили производства в Китай, этим не сокращали, а увеличивали ВВП. Связано это было с тем, что хотя стоимость конкретных товаров на американском рынке в результате этого процесса существенно падала, но доля добавленной стоимости в товарах, произведенных в США, была низкой, а в китайской – очень велика. В результате общий вклад в добавленную стоимость, созданную в США, увеличивался, правда, в основном она приходилась уже не на производство, а на торговлю и посреднические операции.

В те времена, которые мы описываем, в конце ХХ в., эмиссия ФРС под финансовые активы банков позволяла увеличивать частный спрос (стоимость кредита падала ниже уровня, обеспечивающего нормальное функционирование воспроизводственного контура, т. е. фактически осуществлялось кредитование потребления). Это увеличивало ВВП (т. е. экономику в целом), но вот воспроизводственный контур от этого не расширялся, а, напротив, сокращался (поскольку этот спрос носил внеэкономический, несистемный характер).

Фактически острая стадия ПЭК-кризиса состоит в том, что выросшая за предыдущий, начальный этап кризиса экономика, которую стимулировали несистемными методами, достаточно быстро снижается до уровня реального воспроизводственного контура. Или иначе, из сильно неравновесного состояния, которое поддерживается несистемными методами, она быстро переходит (кстати, в полном соответствии с неоклассической теорией) в состояние равновесное. Воспроизводственный контур при этом, в свою очередь, тоже сокращается от своего докризисного уровня, хотя ине в таком масштабе, как экономика в целом (ВВП).

При этом в условиях циклического кризиса общие возможности роста еще не исчерпаны, а сам кризис вызван тем, что общий оптимизм и стремление к получению прибыли привели к тому, что началось превышение локального экономического роста над долгосрочными его трендами (прежде всего за счет ускоренного кредитования производства). Соответственно, период ускоренного роста должен сменяться периодами, когда темпы роста ниже средних. Воспроизводственный контур при этом продолжает расти, и спад (или снижение темпов роста) снова сменяется экономической экспансией.

А в случае если возможности роста воспроизводственного контура в рамках внешних ограничений прекращаются (в полном соответствии с логикой А. Смита), т. е. исчерпан потенциал развития экономической системы, то какое-то время рост формальных показателей может и продолжаться – но только до тех пор, пока действуют несистемные источники ее стимулирования (вроде тех, что описаны выше). Создается ощущение, что все в порядке, однако, как только эти источники по каким-то причинам иссякают (падает стоимость экспортного сырья, начинается инфляция, растет стоимость импорта, исчерпываются важные месторождения, пропадает возможность постоянного снижения учетной ставки и т. д.), система очень быстро начинает деградировать до реальных масштабов воспроизводственного контура.

Примерные показатели спада (в ВВП) можно оценить. Поскольку стимулирование экономики это всегда, прямо или косвенно, повышение конечного спроса, необходимо изучить межотраслевой баланс экономической системы и оценить, какая часть конечного спроса генерируется за счет реальных доходов, а какая – за счет несистемных источников. Соответственно, разница между ними (которая примерно равна разнице между общим частным спросом в экономической системе и реальными располагаемыми доходами, хотя точно это нужно исследовать в связи с проблемой соотношения спроса и сбережений) и есть масштаб структурных диспропорций системы.

Повторю еще раз, масштаб кризиса определяется падением совокупного спроса, который, в свою очередь, вызван тем, что сокращаются доходы потребителей от несистемных источников, которые позволяли повышать расходы относительно доходов системных (т. е. связанных с масштабом воспроизводственного контура). При этом, поскольку сокращение расходов неминуемо ведет к падению системных доходов тех, кто обеспечивал эти расходы товарами и услугами, точка равновесия между доходами и расходами лежит ниже исходных показателей системных доходов.

В связи с этим общий спад по итогам ПЭК-кризиса, как это и было отмечено выше, оказывается больше изначального разрыва между расходами потребителей и их системными доходами. Точнее, эту оценку можно применять в том случае, если в экономической системе удастся сохранить воспроизводственный контур. Например, для России 90-х годов это не так, и поэтому для нее соответствующая оценка не проходит.

Для современной ситуации оценка межотраслевого баланса в чистом виде может и не дать необходимый результат, поскольку очень высокую роль начал играть финансовый сектор экономики. Это в 30-е годы прошлого века он перераспределял в свою пользу не более 5 % общей прибыли экономики (данные по США), а к кризису 2007-2008 гг. эта величина выросла до более чем 50 %.

И, соответственно, значительная часть несистемного перераспределения ресурсов стала происходить внутри финансового сектора. Соответственно, нужно включать в анализ и чисто финансовые механизмы, а это много сложнее, поскольку финансовые потоки гораздо более запутанны, чем материальные.

Как я уже писал выше, в начале 30-х годов превышение расходов над реальными доходами составляло примерно 15 % (это экспертная оценка) и спад экономики США составил более 30 % ВВП (к нему добавились и чисто деградационные процессы) и около 40 % от докризисных расходов домохозяйств. К кризису 2008 г. превышение расходов над реальными доходами для США составляло около 25 % (эта цифра будет обоснована ниже, в главе, посвященной текущему кризису), и это значит, что ВВП США сократится как минимум на 50 % от той цифры, которая соответствует методикам расчета конца 2000-х годов, когда я производил свои оценки. В настоящее время доля фиктивных активов в ВВП США стала еще больше, в том числе за счет изменения оценки ВВП и добавления в него интеллектуальной собственности и других виртуальных показателей, поэтому формальный спад ВВП по итогам кризиса будет еще больше. Впрочем, на реальном секторе экономики это скажется мало, для него будет вполне достаточно старых оценок.

В общем, в результате использования несистемных методов стимулирования спроса образуются новые (пусть и фиктивные, т. е. не подкрепленные реальными доходами конечных потребителей) активы, например деривативы, а стоимость некоторых видов старых, на первых порах реальных активов очень сильно растет. Это хорошо видно на примере акций, которые в бытность их реальными активами оценивались по капитализации получаемых дивидендов. Затем их справедливая стоимость стала определяться через прибыль компаний, затем – через доход, затем учитываться стали и «гудвил», и затраты, в общем, то, что к реальной жизни может вообще не иметь никакого отношения. И как только эмиссия закончится и спрос на акции будет определяться только теми деньгами, которые могут быть потрачены на сбережения из реально располагаемых доходов, капитализация фондового рынка упадет на порядки.

Нечто аналогичное произошло в начале 30-х годов прошлого века, и фондовый рынок вернулся к прежней капитализации только в 50-е годы, т. е. после 10 лет устойчивого роста по итогам Второй мировой войны. Причины этого роста из нашей теории понятны – Американская технологическая зона расширилась за счет распада Германской, Японской и Британской, но до того в стране бушевала депрессия, которая получила (вторично) название Великой. Можно спорить, закончилась ли она в 1941 г. (год вступления США в войну), поскольку мирная экономика и военная (мобилизационная) сильно различаются, но устойчивый рост уж точно начался только после 1945 г.

Нужно отметить еще одно важное обстоятельство, тесно связанное с рассуждениями предыдущей главы. Мы отметили рост роли финансового сектора, однако точные механизмы этого влияния не продемонстрировали. В случае Великой депрессии они видны невооруженным глазом. В условиях банковского кризиса и недостатка денег в экономике (агрегат М2 в США за время спада сократился с 46 до 32 млрд долларов, см. ) большинство промышленных предприятий влачило жалкое состояние. Формально сокращение денежной массы соответствовало падению ВВП, но инфраструктура-то, созданная в предыдущие годы, в большинстве своем никуда не делась, поэтому резко выросли издержки на единицу продаваемой продукции.

В этих условиях финансисты, аффилированные с ФРС, могли получить любые объемы кредитов и выкупать перспективные с точки зрения будущего предприятия (в том числе используя как рычаг давления на продавца ограничение кредитования). А компенсировать избыток денежных средств, который при этом образовывался в экономике, можно было за счет контроля тех же финансистов за кредитно-денежной политикой ФРС (в тот момент крайне слабо контролировавшейся государством). В результате доля активов, которые контролировались чисто финансовым сектором американской элиты, сильно выросла.

Назад: Глава 10 Кризисы падения эффективности капитала. Кризис первый

Дальше: Глава 12 Возникновение Советской технологической зоны