Книга: Управляя рисками. Клиринг с участием центральных контрагентов на глобальных финансовых рынках

Назад: Часть III. Годы становления

Дальше: 9. Крах 1987 года, регулирование и центральные контрагенты

8. Распад Бреттон-Вудской системы и изобретение финансовых фьючерсов

8.1. Возврат к мирному времени и экономический рост

Возрождение рынков фьючерсов и клиринга по сделкам с ними после Второй мировой войны происходило постепенно.

Некоторые товарные биржи США были закрыты в военный период и даже некоторое время после него: например, фьючерсы на соевые бобы не торговались с марта 1943 по июль 1947 года. На других рынках активность участников была минимальной: фьючерсами на картофель начали торговать на Нью-Йоркской товарной бирже (NYMEX) всего за неделю до нападения на Перл-Харбор (в декабре 1941 года), а в 1945-м было продано лишь 80 контрактов. Некоторые рынки затронули технологические изменения, внедренные в военное время. Так, торговля фьючерсами на яйца, начавшаяся еще в 1898 году на Чикагской бирже масла и яиц, утратила свое значение после того, как в курятники поставили системы контроля температуры, благодаря которым куры стали нести яйца круглый год, а не только весной1.

К 1948 году рынки восстановились в США и возобновляли деятельность в ряде стран континентальной Европы. Однако прогресс был неравномерен и ограничен контролем за движением капитала. В Великобритании правительство начало ослаблять контроль на товарных рынках с 1951 года, в то время как нормирование продовольствия продолжалось в течение многих лет и после этого. Когда в ноябре 1954-го вновь открылся кофейный фьючерсный рынок в Гавре (во временном помещении), его назначение, а также внимание его новой клиринговой палаты – Компенсационной кассы по товарным сделкам в Гавре (Caisse de Compensation des Affaires en Marchandises au Havre) значительно изменились по сравнению с предвоенным временем. Рынок стал исключительно внутренним, при этом его масштабы и деятельность Caisse de Compensation сдерживались контролем над ценами, валютным регулированием и правительственными ограничениями на спекулятивные сделки2.

С одной стороны, ничего не изменилось. Различия в структурах расчетно-клиринговых палат сохранились по обе стороны Атлантики. Вновь появившись в Европе, клиринговые палаты были гарантами исполнения фьючерсных контрактов в той же мере, что и в 1880-х годах, и не выступали в качестве контрагентов по отношению к покупателям и продавцам. Клиринговые палаты в США, напротив, были покупателями для каждого продавца и продавцами для каждого покупателя независимо от того, принадлежали они биржам и были включены в управление биржами, как на CMЕ, или являлись отдельными организациями, как BOTCC.

Большое значение для долгой истории биржевых торгов и клиринга имела послевоенная экономическая и политическая ситуация. Мир был идеологически разделен. На востоке роль доминирующей державы за «железным занавесом» играл Советский Союз. СССР контролировал экономику на собственной обширной территории и в странах Восточной Европы. Дальше на востоке – в Китае – после разгрома националистических сил в 1948 году Мао Цзэдун ввел свою модель коммунизма.

На капиталистическом Западе, в том числе в Японии, демократические режимы восстанавливали экономику под ядерным зонтиком США, опираясь на принципы свободного рынка, включавшие различные степени социальной защиты.

Просвещенный интернационализм способствовал постепенному возврату к экономическому процветанию в промышленно развитых демократических странах. Рост поддерживался ориентацией на свободу торговли и международную валютно-финансовую систему, учрежденную на Бреттон-Вудской конференции в 1944 году. В основе системы лежал твердый валютный курс, который мог быть изменен только в исключительных случаях. Бреттон-Вудская система, а также Генеральное соглашение по тарифам и торговле 1947 года (GATT)3 были разработаны с целью избежать повторного применения протекционистской политики, основанной на обогащении одних стран за счет других, проведение которой в 1930-е годы привело к Великой депрессии, а отчасти и спровоцировало Вторую мировую войну.

Международная валютная система, задуманная в Бреттон-Вудсе, строилась вокруг доллара. Доллар США стал базой валютных паритетов, при этом цена золота была жестко фиксирована – 35 долларов за тройскую унцию. Стоимости других валют выражались в долларовых ценах на золото, при этом допускались лишь незначительные отклонения в ту или иную сторону. Авторитет этой валютно-финансовой системы опирался на договоренность о том, что национальные органы денежно-кредитного регулирования стран-участниц смогут конвертировать свои долларовые авуары в золото по курсу 35 долл. за унцию. «Золотое окно» (обмен валюты на золото для иностранцев через казначейство США) было придумано в то время, когда золотой запас США значительно превышал запасы долларов в центральных банках стран за пределами США. Успешная поначалу послевоенная экономическая система впервые столкнулась с проблемами в начале 1960-х годов, когда накопившийся дефицит текущих счетов США, неравновесные состояния платежного баланса многих стран и давление инфляции подорвали ключевую роль доллара.

Окончательному краху Бреттон-Вудской системы способствовал стремительный рост мощностей вычислительных машин, значительно увеличивших масштаб и скорость проведения финансовых операций. Совокупность всех этих событий открывала новые возможности для фьючерсных рынков и ставила новые задачи перед расчетно-клиринговыми палатами.

8.2. LPCH возобновляет клиринг

Центральный фьючерсный рынок какао стал первым товарным рынком в Великобритании, который открылся после войны. Дж. Кимминс в Лондонской продуктовой клиринговой палате (LPCH) был готов заняться этими контрактами. «Я отреагировал на первый же звонок, раздавшийся после открытия рынков, – вспоминал он несколько лет спустя4. – Первым – в январе 1951 года – возобновил работу рынок какао. Мы зарегистрировали 51 лот в небольшом помещении на Минсинг-лейн, арендованном у компании Czarnikow».

Клиринговые процедуры, возобновившиеся через 10 с лишним лет вынужденного простоя, мало изменились с тех пор, как Кимминс в 1923 году начал работать в LPCH делопроизводителем. Они оставались неизменными в течение нескольких последующих лет, что подтверждает Питер Макларен5.

После прохождения обязательной военной службы Макларен поступил на работу в LPCH в 1954 году и оставался в компании до выхода на пенсию в 1992-м. Он стал исполнительным директором Международной товарной клиринговой палаты (ICCH), как называлась с 1973 года LPCH. Вот как Макларен вспоминает ситуацию на момент своего прихода в LPCH:

…Клиринг осуществлялся только на рынках какао и шерсти, где расчеты выполнялись буквально на оборотной стороне конверта без калькулятора, не говоря уж о компьютере. Когда я начал работать в LPCH, ситуация там была один в один как при мистере Кимминсе в 1920-е годы. Я имел дело с четырьмя коллегами, пришедшими в LPCH до 1939 года. Они рассказали, что, возобновив деятельность после войны, компания сохраняла довоенную систему. Дисциплина была по-диккенсовски строгая. До 15:00 было запрещено курить (а это была привычка большинства мужчин в то время), так как делать это перед членами клиринговой палаты, которые доставляли в офис контракты, заключенные за прошлый рабочий день, считалось неэтичным. Рабочий день был очень длинным, часто мы работали до 9 или 10 вечера. Однако мы получали компенсацию в виде щедрых годовых премий, что было обычной практикой в сфере торговли, где клиринговой палате приходилось конкурировать за персонал. Как и в 1920-е годы, в начале 1950-х женщин на работу не нанимали.

Взаимоотношения участников клиринга и клиринговой палаты мало изменились со времен появления LPCH. В состав клиринговой палаты могли входить полноправные, ассоциированные и иностранные члены бирж. Контракты ассоциированных и иностранных членов вносились на рассмотрение в LPCH полноправными членами – преемниками уполномоченных или привилегированных брокеров, хотя регистрировались они непосредственно на счетах ассоциированных и иностранных членов.

Компания United Dominions Trust (UDT) пообещала сохранить преемственность при поглощении LPCH в 1950 году. В штате оставили некоторых директоров клиринговой палаты, в том числе Джеффри Суонна, бывшего председателя LPCH, ставшего членом правления клиринговой палаты. Компания UDT также сохранила отношения с компанией Энтони Гиббса (Antony Gibbs and Sons) в Сити, сделавшей состояние на торговле гуано во время бума в начале XIX века: она предоставляла клиринговой палате секретарские и управленческие услуги до начала 1970-х годов.

UDT была динамично развивающейся компанией под председательством Джона Гибсона Джарви, убежденного сторонника свободного рынка, который стал сооснователем компании в 1922 году и возглавлял ее до 1963 года. Когда Энтони Гиббс внес предложение изучить новые возможности с тем, чтобы клиринговая палата поспособствовала созданию новых фьючерсных рынков там, где это необходимо, он нашел поддержку в лице Джарви, возглавлявшего также правление клиринговой палаты.

В 1950-е годы в Лондоне было открыто несколько товарных рынков при активной поддержке со стороны LPCH, ставшей полностью консолидированной дочерней компанией UDT. 29 апреля 1953 года начал работать фьючерсный рынок шерсти. В 1956 году LPCH обеспечивала гарантии и клиринг для вновь созданного фьючерсного рынка шеллака. В 1957-м, после почти 18-летнего перерыва, возобновилась торговля сахаром, при этом гарантию и клиринг опять же обеспечивала LPCH. Торговля фьючерсами на кофе вновь была начата в 1958 году после перерыва в тридцать с лишним лет.

Одни рынки были успешнее других. Так, торги на рынке фьючерсов на шеллак проходили вяло, отчасти из-за вмешательства правительства Индии, а отчасти из-за существенного снижения спроса на головные цилиндры (для блеска их покрывали лаком из смолистых веществ шеллака) и грампластинки.

Еще одним начинанием LPCH, натолкнувшимся на противодействие правительства, стал лондонский фьючерсный рынок рыбной муки – богатого белками компонента корма для птицы. Рынок открылся в апреле 1957 года для проведения фьючерсных контрактов на товар, цена которого значительно колебалась. Но правительство Перу, основной поставщик рыбной муки, немедленно приняло меры по стабилизации цен. После периода длительного простоя в июне 1970 года рынок закрылся.

Более успешным оказался бизнес с фьючерсами на шерсть. Отчитываясь в августе 1957 года на ежегодном собрании UDT, ее председатель Джарви сообщил, что за предыдущие четыре года LPCH заключила контрактов по фьючерсам на шерсть на 410 млн фунтов, что составляло 31 % от всех контрактов, зарегистрированных клиринговой палатой с момента ее поглощения UDT. К августу 1960 года совокупная стоимость фьючерсов на шерсть составила чуть более 1 млрд фунтов. Два года спустя эта цифра достигла 1,45 млрд фунтов.

Подобный взлет стал для LPCH стимулом для диверсификации и расширения за пределы страны. Для контроля качества шерсти было создано дочернее предприятие Wool Testing Services (WTS). В свою очередь, компания WTS приобрела компанию London Textile Testing House, где проводились исследования «содержания и качества всех видов натуральных и искусственных волокон для производителей, государственных ведомств и представителей общественности» 6.

К тому времени компания UDT открыла представительства на всей территории Соединенного Королевства и подразделения в нескольких странах Содружества. WTS, как и LPCH, также учредила представительства за границей. В 1969 году, откликнувшись на предложение торговых фирм Сиднея, LPCH открыла представительство и там начала предоставлять гарантии и услуги по клирингу контрактов для Сиднейской фьючерсной биржи неочищенной шерсти.

8.3. Новые виды деятельности и появление компьютеров

Не только LPCH искала новые виды деятельности. Американские биржи также опробовали новые фьючерсные рынки. Однако, хотя объемы совершаемых сделок достигли докризисного уровня, рынки росли далеко не впечатляющими темпами. По данным Ассоциации фьючерсной торговли, объем торгов фьючерсами до 1960-х годов не превышал 10 млн долл. в год7. И только в 1973-м цена торгового места на Чикагской товарной бирже преодолела отметку в 62 500 долл., то есть уровень 1929 года. На небольших фьючерсных биржах активность пошла на спад. Нерегулярные взлеты активности сменялись здесь часами простоя, когда трейдеры читали газеты прямо на рабочем месте.

В 1960 году, чтобы увеличить объемы торговли, Чикагская товарная биржа вторглась в новый для себя сектор рынка, предложив контракты на скоропортящиеся продукты. Сначала, в 1961 году, торговали фьючерсами на мясо, а именно на замороженные части свиных туш, позднее – на живой скот. Другие фьючерсные биржи США торговали фьючерсами на такие скоропортящиеся продукты, как, например, замороженный апельсиновый сок, кроме того, заключались сделки на металлы, включая платину, серебро и палладий.

Но реальными факторами изменений в клиринге в тот период были процессы, происходившие вдали от торговых площадок. Одним из таких факторов стал рост мощности вычислительных машин, что коренным образом изменило перспективы развития расчетно-клиринговых палат и многих других направлений финансово-торговых операций в последней четверти ХХ века. Еще одним фактором стал постепенный распад Бреттон-Вудской системы фиксированных и редко изменяемых обменных курсов.

Компьютеры начали применяться в клиринговых палатах по обе стороны Атлантики с 1963 года. Два года спустя Гордон Мур, один из основателей компании по производству микросхем Intel, представил первый вариант своего эмпирического закона – закона Мура, который гласил, что мощность вычислительных машин удваивается примерно каждые 18 месяцев.

В 1963 году компания BOTCC приобрела первый компьютер, чтобы справиться с растущими объемами торгов и ускорить процесс сверки результатов. В том же году затраты на клиринг снизились до 5 центов за контракт8.

Тогда же в Лондоне LPCH компьютеризировала систему обработки перфокарт, введенную еще в 1960-м для решения бухгалтерских задач, связанных с регистрацией и обработкой контрактов. Неудачная попытка автоматизации расчетов была впервые предпринята еще в 1956-м, тридцать два года спустя Кимминс назовет ее «хаосом»: «Мы недолго промучились с новой системой, после чего были вынуждены вернуться к ручной обработке, чтобы навести порядок!»

Введение системы перфокарт было первым шагом к усовершенствованию ручной обработки данных, применявшейся в LPCH с 1888 года. Клиринговая палата ввела ежедневную выписку торговых сделок, осуществленных каждым ее членом, что стало официальным доказательством проведения контракта. Это устранило необходимость представления контрактов на рассмотрение LPCH с целью проверки и подетальной сверки и заменило старые гарантийные свидетельства, которые печатались на особой льняной бумаге. Общее количество купленных и проданных за день товаров проверялось электронными машинами LPCH, чтобы подтвердить, что количество и стоимость проданных и купленных контрактов равны.

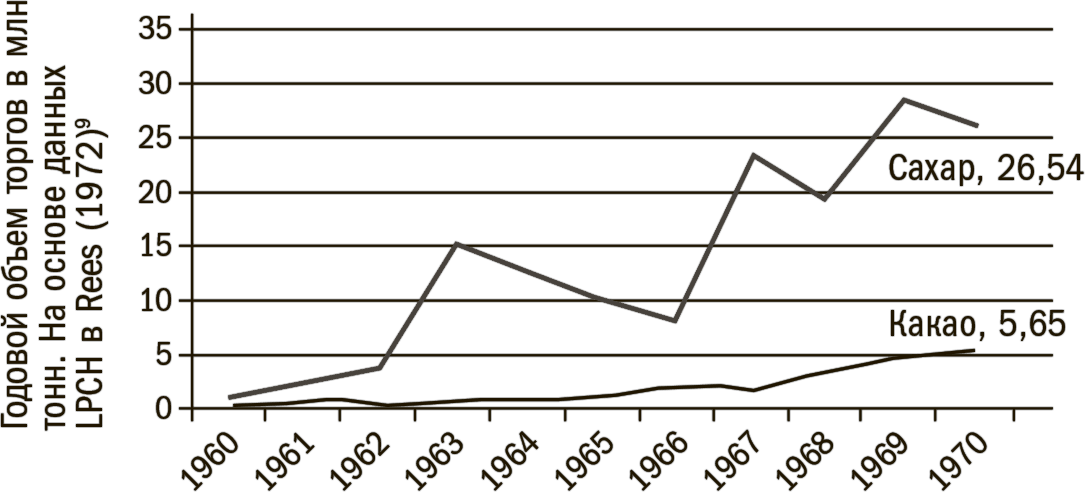

Рисунок 8.1. Фьючерсы на сахар и какао в Лондоне в 1960-е годы. Компьютеры в LPCH ускоряют торги

Нововведения сняли необходимость многократного копирования и подготовки контрактов, уменьшив нагрузку на бэк-офис самой LPCH и ее членов. В 1965 году LPCH модернизировала свой компьютер, перейдя от использования перфокарт к запоминающим устройствам на магнитной ленте. В том же году она учредила отдельную компанию Assets Computer Services для «обеспечения круглосуточной работы лондонского Сити»10. ЭВМ ICT 1902 за ночь могла обрабатывать около 500 000 обновлений по открытым позициям и требованиям маржи. В результате, как показано на рис. 8.1, количество операций на лондонском рынке фьючерсов на какао и сахар в 1960-е годы возросло примерно в 20 раз11.

Компьютеризация ускорила процесс изменений и принесла с собой первые значительные реформы в практике клиринга со времен основания LPCH. В 1960-е годы для определения размера маржи была введена система ежедневной переоценки срочных биржевых позиций. В конце 1960-х годов клиринговая палата объединила позиции на всех рынках, где вели торги ее члены, и теперь убытки на одном рынке можно было компенсировать прибылью на другом. В декабре 1969 года под заголовком «Один платеж покрывает все» The Times писала, что проводимое с 1963 года постоянное усовершенствование компьютерной системы LPCH означало, что брокерам, действующим на нескольких рынках, достаточно сделать один наличный платеж, чтобы покрыть чистую сумму, необходимую для заключения сделок на нескольких биржах. Применение компьютеров снизило и расходы на общение с клиентами, находящимися за пределами Лондона, и на ведение клиринговых операций за рубежом12.

В ноябре 1971 года LPCH решила арендовать компьютер IBM 370/135 за 65 000 фунтов в год с поставкой в январе 1973 года13. Затем LPCH разработала компьютерную систему ответов на запросы Intercom14. Теперь видеотерминалы были установлены в офисах брокеров, и они могли получать подтверждение торгов и позиций в режиме реального времени.

Одной из причин приобретения нового компьютера стала рекордная активность на лондонских товарных рынках: ежедневный оборот товарных фьючерсов в Лондоне превысил 29 000 контрактов, что побило рекорд в 21 000 контрактов, установленный за два года до того.

Другой причиной был ожидаемый всплеск активности от предстоявшего вступления Великобритании в Европейское экономическое сообщество. В июне 1972 года LPCH и Товарная ликвидационная касса (CLAM) в Париже подписали соглашение о том, что LPCH откроет счет в CLAM для регистрации сделок членов LPCH на парижских рынках какао и сахара. LPCH надеялась, что соглашение предоставит товарам, обращающимся на международном рынке, те же преимущества однократной выплаты и частичного покрытия маржи, которые получили ее члены в 1960-е годы в Лондоне. В Сити начались даже разговоры о «международной клиринговой системе под эгидой LPCH», которая, как полагала The Times, могла стать «вкладом Великобритании в торговое и промышленное объединение Западной Европы»15.

За лето 1972 года капитал LPCH возрос с 1 до 2,5 млн фунтов, при этом компания UDT предоставила 1,25 млн фунтов, а оставшиеся 250 тысяч были получены из резервов LPCH. Новый капитал использовался для развития международных клиринговых операций.

К тому времени название «Лондонская продуктовая клиринговая палата» перестало соответствовать стремлению компании к расширению за пределы страны. Поэтому правление компании организовало внутренний конкурс на новое название, которое наилучшим образом отражало бы факт присутствия в Австралии, Париже, а также планы по расширению деятельности по всему миру. 14 мая 1973 года компания LPCH поменяла название, став Международной товарной клиринговой палатой (International Commodities Clearing House, ICCH).

8.4. Плавающие курсы валют и финансовые фьючерсы

Общий оборот на фьючерсных рынках, обслуживаемых LPCH/ICCH в Лондоне и Сиднее, в 1972 году вновь достиг рекордных показателей. С 1963 по 1982 год характерными чертами товарных фьючерсных рынков были растущая спекулятивная активность и изменчивые условия торговли. Так, условия на рынке сахара в Париже к 1974 году были настолько неустойчивыми, что в результате они стали причиной разразившегося кризиса, который привел к закрытию партнера ICCH в Париже – CLAM.

Несмотря на то что технический прогресс способствовал росту активности на торговых площадках, на товарных рынках царил беспорядок, вызванный постепенным распадом послевоенной Бреттон-Вудской международной валютной системы.

Первое серьезное напряжение в Бреттон-Вудской системе проявилось в 1963 году, когда президент США Джон Кеннеди ввел уравнительный налог на процентный доход с целью остановить отток капитала из США. Следующим ударом стала девальвация британского фунта на 14,3 % по отношению к доллару в ноябре 1967 года. В августе 1969 года Франция девальвировала франк, тем самым вбив еще один гвоздь в крышку гроба Бреттон-Вудской системы. Спустя два года США нанесли смертельный удар по фиксированным валютным курсам, открыв путь для новой эпохи на фьючерсных рынках, что коренным образом изменило работавшие на них расчетно-клиринговые палаты.

15 августа 1971 года президент США Ричард Никсон приостановил конвертирование доллара в золото, что сделало курс доллара и других валют плавающим. Вскоре после этого грубоватый уроженец штата Техас Джон Конноли, министр финансов в администрации Никсона, дал обескураженным министрам финансов Европы знаменитое определение нового положения доллара: «Валюта наша, а проблемы ваши».

Но в Чикаго нашлись люди, для которых потрясения мировой валютной системы открыли новые возможности. Одним из них был Лео Меламед, председатель Чикагской товарной биржи, человек маленького роста и великого энтузиазма, который с безграничной энергией и рвением рекламировал себя и свою биржу. Меламед может с полным основанием утверждать, что он был одним из отцов-основателей финансовых фьючерсов.

К 1960 году Чикагская товарная биржа в значительной степени зависела от торговли фьючерсами на мясо. В интервью 1987 года16 Меламед вспоминал, как в 1969 году он «смертельно боялся» остаться председателем биржи одного продукта.

Возможность диверсификации он увидел в валютных фьючерсах. В 1971 году рынки форвардных контрактов на валюту уже существовали, но обслуживали они только банки и иностранных клиентов. Частные лица не могли ни хеджировать риск потенциальных убытков при изменении курсов валют, ни спекулировать на курсах. Когда в 1971 году Милтон Фридман, чикагский монетарист и будущий лауреат Нобелевской премии, попытался открыть короткую позицию на английский фунт стерлингов, банки отказали ему в поддержке, заявив, что у него нет необходимой коммерческой заинтересованности в иностранной валюте.

После того как Никсон в 1971 году закрыл «золотое окно», Меламед решился открыть фьючерсный рынок иностранной валюты. 20 декабря 1971 года, в понедельник, чикагские газеты опубликовали первые сообщения об этой схеме, цитируя Меламеда. Меламед был вынужден преждевременно раскрыть свои планы, поскольку в выходные министры финансов «большой десятки» собрались и подписали соглашение17.

Смитсоновское соглашение, названное так в честь Смитсоновского института в Вашингтоне, где проходила встреча G10, вновь попыталось восстановить Бреттон-Вудскую систему на манер Шалтая-Болтая, договорившись о девальвации доллара к золоту до 38 долл. за унцию и пересмотре валютных курсов. Уверенность Меламеда в том, что валютные фьючерсы будут по-прежнему нужны, окрепла весной 1973-го, когда после введения плавающих валютных курсов в большинстве стран Западной Европы и Японии Смитсоновское соглашение прекратило свое действие. За этим последовали годы потрясений на валютном рынке.

К тому времени Международный денежный рынок (IMM) работал уже около года. Официально зарегистрированный в качестве независимой финансовой биржи под эгидой Чикагской товарной биржи в декабре 1971-го и начавший функционировать с 16 мая 1972 года, IMM открыл новую эпоху производных финансовых инструментов и методов управления рисками, запустив семь контрактов на валютные фьючерсы18.

Едва возникнув, IMM столкнулся с тем же враждебным отношением, что и LPCH в момент своего основания в 1888 году. СМИ широко цитировали одного из экспертов по свободно конвертируемой валюте из Нью-Йорка: «Меня поражает то, что несколько игроков в кости, делающих ставку на мясо для бекона, имеют дерзость думать, что они могут тягаться с лучшими в мире трейдерами в их собственной игре». Но чикагским трейдерам это удалось. В последующие годы фраза про «игроков в кости» использовалась против первых критиков IMM и неоднократно повторялась в рекламных материалах Чикагской товарной биржи.

Однако для становления финансовых фьючерсов потребовалось определенное время. IMM продал 144 000 контрактов в 1972 году, но объемы торгов оставались низкими вплоть до 1977 года, когда активность начала расти. В 1979 году на шести финансовых биржах по всему миру было продано почти 26 млн контрактов на финансовые фьючерсы. В 1981 году объем продаж IMM составил около 14,6 млн контрактов – в 100 раз больше, чем в год дебюта.

В 2009 году общий объем контрактов на финансовые фьючерсы и опционы, обращающихся на организованных биржах и зафиксированных Банком международных расчетов (BIS), составлял 9,45 млрд долл. при номинальной стоимости 1659 трлн долл. В том же году было продано еще 2 млрд контрактов19.

8.5. Опционы, процентные фьючерсы и оплата наличными

IMM создавался не только ради того, чтобы продавать фьючерсы на иностранную валюту. «Мы полагаем, что перспективы Международного денежного рынка значительно шире, чем рынок валютных фьючерсов, – сообщалось в ежегодном отчете Чикагской товарной биржи за 1972 год. – Мы надеемся получить контракты, которые будут дополнять экономику валютных фьючерсов».

Однако подобную роль взяли на себя другие биржи США, начав быстро использовать финансовые фьючерсы и связанные с ними нововведения, включая опционы.

CBOT изучала новые возможности для торговли задолго до того, как появились первые новости о планах CME относительно IMM. Поскольку в 1930-е и 1940-е годы CBOT продавала акции и облигации, теперь она хотела торговать фьючерсами на акции, так как они могли стать противовесом для сельскохозяйственных фьючерсов и, соответственно, уменьшить зависимость трейдеров от засух, наводнений и других природных явлений. Однако против этого выступила Комиссия по ценным бумагам и биржам (SEC).

В 1969 году Джозеф Салливан, бывший корреспондент Wall Street Journal, работавший помощником президента CBOT Генри Уилсона, предложил торговать опционами на акции в яме20. В США уже были введены ограниченные торги опционами на акции, но до сих пор это был узкий внебиржевой рынок. Через два года SEC высказала определенное поощрение Салливану, и он приступил к осуществлению своей идеи.

Чикагская опционная биржа (CBOE) открылась 26 апреля 1973 года, ее президентом-основателем стал Салливан. На бирже было продано всего 911 контрактов в виде 16 опционов, допущенных SEC. CBOE была отделена от CBOT, так как члены последней, будучи трейдерами по товарным фьючерсам, не хотели связываться с жестким регулированием SEC.

Несмотря на то что CBOE с самого начала не зависела от CBOT, она словно унаследовала ДНК биржи. Система торгов CBOE восходила к системе CBOT: стандартизированные опционные контракты торговались как фьючерсы в яме. Биржу поддерживала клиринговая палата – центральный контрагент, который выступал в качестве покупателя для каждого продавца и продавца для каждого покупателя опционных контрактов. Таким образом, был создан вторичный рынок, что позволило хеджировать и спекулировать на опционах. Как и по фьючерсам, инвесторы могли закрыть контракты, заняв противоположную позицию.

Через несколько недель после открытия CBOE два экономиста – Фишер Блэк и Майрон Скоулз – при участии Роберта Мертона опубликовали в журнале Journal of Political Economy статью, в которой описывалась модель определения справедливой рыночной стоимости опционов на покупку21. Модель Блэка – Скоулза дала трейдерам удобную в работе формулу расчета цены, что поспособствовало значительному увеличению объемов продаж на новой бирже. В 1973 году на CBOE было продано более 1 млн контрактов, а к 1979 году их количество увеличилось до 35 млн в год.

Еще одной крупной областью, которой коснулись нововведения, были процентные фьючерсы. В конце 1960-х годов, когда обозначились очередные экономические проблемы Америки, процентные ставки в США стали нестабильными. К 1972 году исследовательский отдел CME под руководством одного из основателей финансовых фьючерсов Ричарда Сандора приступил к детальной проработке контракта на процентные фьючерсы.

Исследователи искали подходящую ценную бумагу с процентной ставкой, которая могла бы послужить основой для контракта. Они выбрали ипотечные сертификаты участия – ценную бумагу, выпускаемую Правительственной национальной ипотечной ассоциацией (GNMA, или Ginnie Mae), которая представляла собой пул ипотечных кредитов, гарантированных GNMA.

Комиссия по ценным бумагам и биржам не имела отношения к процентным фьючерсам, и ее замечания не влияли на отношение членов CBOT к опционам. CBOT ввела фьючерсные контракты на базе сертификатов GNMA в октябре 1975 года и добилась успеха. Появились и другие процентные фьючерсы. В январе 1976 года на IMM открылись торги контрактами на трехмесячные казначейские векселя США, что также вызвало пристальный интерес инвесторов. CBOT среагировала, введя в 1977 году фьючерсы на долгосрочные казначейские векселя США, которые вскоре опередили все остальные фьючерсные контракты по темпам роста сделок и числу участвующих инвесторов.

Успеху фьючерсов на казначейские векселя способствовало лучшее знакомство инвесторов с «содержимым» этих контрактов по сравнению с менее известными фьючерсами Ginnie Mae. Но более всего укреплению контрактов на векселя казначейства и процентных фьючерсов способствовала революция во внутренней денежно-кредитной политике США – преобразование внутренней валютной политики США, сравнимое по масштабам разве что с осуществленным президентом Никсоном закрытием «золотого окна» в области международных финансовых отношений.

1970-е были трудными временами для капиталистического мира: периодическая турбулентность на рынках валют, скачки цен на нефть, рост инфляции и временные спады экономической активности. Осенью 1979 года США столкнулись с опасным сочетанием резкого снижения курса доллара и высоких темпов инфляции, выраженных двузначными числами.

Искать пути выхода из кризиса было поручено Полу Волкеру, назначенному председателем совета управляющих Федеральной резервной системы (ФРС) в начале августа 1979 года. Преисполненный решимости бороться с инфляцией, Волкер выступил в субботу 6 октября 1979 года с заявлением о смещении акцента валютно-денежной политики ФРС с определения уровня процентных ставок на увеличение притока денежной массы.

Изменение политики ФРС привело к резким колебаниям процентных ставок. Чтобы поспеть за инфляцией в 13 %, низшие ставки банковского процента в США пришлось увеличить до 15,75 %. Результатом новой политики стали радикальные перемены на рынке облигаций, поскольку резкие колебания процентных ставок повлекли за собой обратное движение цен на акции. Из инструмента, который предпочитали использовать осторожные инвесторы, облигации превратились в инструмент спекуляций, быстрой торговли, огромных прибылей и убытков на Уолл-стрит и за ее пределами.

Политика, проводимая Волкером, оказалась переломным моментом и для процентных фьючерсов. На волне нововведений сформировалась отрасль мгновенного хеджирования. В октябре 1979 года компания Salomon Brothers, один из ведущих страховщиков облигаций компании IBM стоимостью в 1 млрд долл., хеджировала часть выпущенных ценных бумаг с помощью фьючерсов на казначейские облигации. После реформы Волкера облигации IBM упали в цене, и таким образом Salomon Brothers смогла компенсировать свои убытки. Следующие десять лет стали для рынков финансовых фьючерсов годами экспоненциального роста.

Росту рынка способствовали и дальнейшие нововведения. В то время как CBOT претендовала на рынок фьючерсов на долгосрочные облигации, IMM быстро освоил сектор краткосрочных процентных ставок, выпустив в 1981 году на рынок контракт на евродоллар. Этот 90-дневный контракт стал новшеством для американского рынка: впервые вместо исполнения контракта допускалась уплата наличными22.

В декабре 1981 года Комиссия по торговле товарными фьючерсами (CFTC) утвердила возможность расчетов наличными, отменив прежние решения судов штата Иллинойс, согласно которым фьючерсные контракты, не предусматривавшие возможные физические поставки товара, приравнивались к азартным играм. Революция в сфере финансов вышла на новый уровень: были согласованы ставки фьючерсных рынков и банков.

Алан Гринспен, занимавший в то время пост председателя Федеральной резервной системы, на праздновании 30-й годовщины IMM 16 мая 2002 года отмечал:

До появления контракта на евродоллар многие не хотели торговать контрактами, которые не предполагали реальной передачи базового актива. Кроме того, лишь немногие банки использовали финансовые фьючерсы. Спустя двадцать лет после введения фьючерсов на евродоллар большинство финансовых фьючерсов и подавляющее большинство свопов осуществляются за наличный расчет, а банки являются крупнейшими пользователями фьючерсов на евродоллар и основными игроками на рынках свопов.

Наличный расчет, по словам Меламеда, «открыл дорогу к индексным рынкам»23. В феврале 1982 года СFTC утвердила первый фьючерсный контракт на базе среднего значения составного индекса Value Line24, отражающего изменение цен по контрактам на акции, торговавшимся на Канзасской товарной бирже. Два месяца спустя CME открыла рынок индексов и опционов (IOM) для продажи куда более привычных фьючерсных контрактов из списка S&P 500.

Фьючерсный контракт на основе фондовых индексов стал самым популярным на SME.

В 1980-е годы на американском фьючерсном рынке было представлено в общей сложности 89 новых контрактов – практически столько же продуктов появилось с середины XIX века25. В 1986 году Мертон Миллер, лауреат Нобелевской премии по экономике, назвал финансовые фьючерсы «наиболее значимыми нововведениями в сфере финансов за последние 20 лет»26. Именно они вывели отрасль фьючерсов с рыночных задворков, где совершались контракты на сельскохозяйственные продукты, прямо на авансцену мировой финансовой системы.

По словам Билла Бродски, ставшего впоследствии председателем и CEO CBOE:

Жители Чикаго не знали страха. Они были уверены, что можно взять продукт, структурированный как фьючерс – то есть который по сути своей был сельскохозяйственным контрактом, годящимся для хеджирования или спекуляций и прошедшим клиринг в контрагенте, – и использовать его по-новому. И эта ситуация сохранилась надолго27.

Финансовой революции в значительной степени способствовала компьютеризация. Закон Мура, проиллюстрированный на примере внедрения персональных компьютеров в 1982 году, мощность которых была эквивалентна мощности занимавшей целую комнату ЭВМ 1960-х годов, оказывал продолжительное влияние на повышение эффективности клиринга и производительности отдела обработки документации.

Прежде всего речь шла о вводе инструкций в клиринговую систему. Наиболее трудоемкой частью работы торговых компаний в 1970-х годах был ввод данных. Нагрузка на сотрудников отдела обработки документации росла по мере увеличения объемов торгов. Например, в BOTCC «каждый день обрабатывались десятки тысяч перфокарт, причем данные вводились вручную»28.

В 1981 году BOTCC запустила «Информационную систему транзакций в режиме реального времени» (OTIS), позволявшую вводить, редактировать и распространять информацию. Система OTIS постоянно выполняла сверку вводимой информации о торгах, позволяла обнаруживать и исправлять ошибки, ускоряла сбор и оплату вариационной маржи. Система упростила работу с такими сложными финансовыми инструментами, как опционы на фьючерсы, появившиеся на рынке США в 1982 году.

Но понадобится еще время, прежде чем расчетно-клиринговые палаты и биржи, которые ими владеют или пользуются их услугами, начнут воспринимать центральных контрагентов в качестве стратегических активов или структур, выполняющих важные функции. В начале 1980-х годов клиринг по-прежнему рассматривался, по выражению Фьюпиндера Гилла, президента группы CME, как «обработка бумажек», «тихая работенка»29. Клиринг был разовой работой, выполнявшейся по окончании торгов в конце дня. По словам Гилла, преобладала следующая позиция: «Если баланс сходится, значит сходится. Если нет, можно все исправить завтра».

«С тех пор сроки стали более сжатыми и технология позволила сделать процесс клиринга более эффективным, – добавляет Гилл. – Но в то время приходилось иметь дело с перфокартами, устройствами для их считывания, единым командным файлом, и если что-то не сходилось, нужно было начинать все сначала».

Подобный подход не мог сохраняться бесконечно. По крайней мере в США органы регулирования начали проявлять интерес к клиринговой инфраструктуре, обслуживающей биржи ценных бумаг и фьючерсов. По мере роста объемов их деятельности возрастало и число сбоев, связанных с расчетно-клиринговыми палатами.

8.6. Влияние органов регулирования

Когда Лео Меламед планировал создание IMM, адвокат CME убедил его в том, что нет необходимости получать санкцию правительства. Меламед предварительно проконсультировался у ряда высокопоставленных правительственных чиновников, включая Джорджа Шульца, занявшего пост министра финансов США вскоре после открытия IMM. Действительно, в 1972 году еще не существовало федерального закона или учреждения, утверждавшего листинг контрактов на валютные фьючерсы30.

Но уже через три года ситуация изменилась. Регулирующие органы США начали оказывать сильное давление на финансовые рынки. Их вмешательство в дела расчетных палат привело к появлению двух разных систем центральных контрагентов, обрабатывающих ценные бумаги и деривативы.

21 апреля 1975 года Комиссия по торговле товарными фьючерсами (CFTC) заменила Управление товарных бирж (CEA), созданное в 1947 году для регулирования исключительно бирж сельскохозяйственных товаров (это Управление было преемником Управления по зерновым фьючерсам, существовавшего с 1922 года). CFTC была призвана контролировать соблюдение правил на фьючерсных рынках США.

К этому времени Управление товарных бирж совершенно утратило свой авторитет. Билл Бродски вспоминал: «Существовал орган регулирования, Управление товарных бирж, но мы шутили, что это два парня в подвале Департамента сельского хозяйства с гусиным пером и чернильницей».

Несмотря на то что СFTC появилась как ответ на недостатки CEA, она была гораздо более гибкой структурой, нежели Комиссия по ценным бумагам и биржам (SEC), контролировавшая фондовые биржи с 1934 года.

CFTC развилась в орган регулирования, действующий на основании внутренних принципов и сотрудничающий с рынками главным образом с целью определения цен и снижения рисков. SEC, учрежденная в 1933 году Законом о ценных бумагах, принятым во времена Великой депрессии и под впечатлением краха Уолл-стрит в 1929 году, была и остается организацией, действующей по правилам, где работают главным образом юристы и которая занимается защитой индивидуальных инвесторов.

CFTC и SEC подпадали под различные режимы контроля со стороны Конгресса. Контроль над CFTC и фьючерсами осуществляли Комитеты по сельскому хозяйству Палаты представителей и Сената. SEC проверялась Комитетом Сената по делам банков, жилищным и городским проблемам и отчитывалась перед Комитетом Палаты представителей по финансовым услугам. В 1980-е годы SEC отчитывалась перед Комитетом Палаты представителей по делам торговли.

Конгресс наделил CFTC компетенцией по всем фьючерсным контрактам, включая контракты на ценные бумаги или индексы, а также опционы на иностранные валютные фьючерсы, если они не были проданы на национальной бирже ценных бумаг. Фьючерсы, проданные на национальной бирже, регулировались SEC, осуществлявшей контроль над всеми американскими рынками ценных бумаг, включая опционы на акции.

Индустрия фьючерсной торговли Чикаго – и CME в частности – уделяла особое внимание лоббированию своих интересов через CFTC. В свою очередь, регулирующему органу было нетрудно поддерживать практику вертикально интегрированной фьючерсной торговли и клиринга: клиринговые палаты либо, как в случае CME, представляли собой внутреннее подразделение биржи, либо имели столь тесную связь с ней, что особой разницы и не чувствовалось, – так обстояло дело с BOTCC и CBOT. Применительно к фьючерсному бизнесу CFTC твердо придерживалась мнения, что сделки с фьючерсами и их клиринг представляют собой две стороны одного и того же сервиса.

SEC считала иначе. Покуда в вертикально интегрированных биржевых группах под эгидой CFTC развивались финансовые фьючерсы, SEC пыталась как-то разрешить «бумажный» кризис, который практически парализовал в 1960-е работу Уолл-стрит. Комиссия решала эту проблему, добиваясь такой инфраструктуры американского рынка ценных бумаг, при которой трейдинг, клиринг и система расчетов были бы отделены друг от друга.

К 1960-м годам системы обработки документации Нью-Йоркской фондовой биржи (NYSE) не успевали за темпами роста торгов. Системы были перегружены, что существенно тормозило процесс, бумаги скапливались, возникали заторы. Билл Бродски вспоминал свой первый день работы на NYSE в августе 1968 года: «Меня поразил тот факт, что рынки были закрыты по средам. Но почему? Потому что существовавшие системы не справлялись с обработкой документации». Клиринг и расчеты по торгам проводились в «клетушках», в душных кабинетах, где молодой Бродски мельком видел служащих за решетчатым окном, сортировавших сертификаты и отрезавших купоны.

В том же году NYSE и ведущие банки Нью-Йорка сделали первые шаги по пути создания безбумажной системы хранения и передачи ценных бумаг, начав внедрять процедуру записей по счету. Важным техническим достижением для клиринга стало введение в 1974 году Национальной ассоциацией дилеров ценных бумаг (NASD) постоянных нетто-расчетов, которые позволили брокерам объединять множество сделок в одно расчетное обязательство. В 1975 году Конгресс после некоторой отсрочки, вызванной кризисной ситуацией 1960-х, принял поправки к Закону о ценных бумагах в целях оказания содействия объединенному рынку США в области торговли, клиринга и урегулирования расчетов и обязал SEC обеспечивать выполнение этих задач.

Решив что необходимо создать условия для конкуренции среди брокеров, SEC отменила фиксированные комиссии, прибегнув для этого к способу, который позже был использован во время так называемого «Большого взрыва» 1986 года на Лондонской фондовой бирже. По мнению Комиссии, в сфере клиринга и расчетов требовалась в первую очередь эффективная и надежная инфраструктура, способствующая конкуренции, поэтому она включила эту цель в свои планы по созданию национальной системы рынков, призванной модернизировать рынок ценных бумаг.

В ответ на поправки к Закону о ценных бумагах SEC потребовала от клиринговых палат фондовых бирж и центральных депозитариев ценных бумаг зарегистрироваться в качестве клиринговых агентств, таким образом, впервые осуществив регулирование этих организаций.

В целях создания национальной системы рынков Комиссия предписала обеспечить так называемую функциональную совместимость постторговых инфраструктур, организовав бесплатную систему взаимодействия между региональными инфраструктурами. SEC также и другими способами стимулировала развитие общенациональной системы постторгового обслуживания: например, в 1970-е годы Комиссия опубликовала прогноз возможной экономии средств в случае консолидации клиринговых палат на рынке ценных бумаг.

SEC действовала по ситуации. Так, Комиссия вмешалась в работу только что созданного в Чикаго рынка опционов, заранее дав понять, какой результат она надеется получить.

Когда CBOT сообщила SEC, что планирует организовать опционную торговлю, та постановила, что опционы следует считать ценными бумагами. Вследствие этого клиринговая палата рынка опционов – клиринговая корпорация CBOE – регулировалась SEC в соответствии с Законом о ценных бумагах от 1933 года.

SEC вскоре получила возможность применить философию общенационального рынка – после того как Американская фондовая биржа (AMEX) объявила о своем намерении вести торговлю опционами с 1974 года. Несмотря на то что юридические полномочия комиссии в этом вопросе были сомнительны, орган регулирования отказался разрешить AMEX торговлю этими инструментами и запретил CBOE расширять свою деятельность, пока две биржи не договорились о единой системе клиринга опционов.

Уэйн Лютрингсхаузен, председатель и CEO Опционной клиринговой корпорации, в то время был главой CBOE. «SEC применила силу. Она поставила осуществление наших планов в зависимость от клиринга и предложила два варианта: либо функциональная совместимость, либо объединенные услуг клиринга на рынке опционов»31.

Биржи выбрали единый клиринговый инструмент. В 1975 году CBOE согласилась продать AMEX половину акций клиринговой корпорации CBOE, которая изменила свое название на новое – Опционная клиринговая корпорация (OCC). В том же году начались торги опционами на фондовой бирже Филадельфии, затем на Тихоокеанской бирже. Обе биржи стали акционерами OCC, тем самым создав систему единой центральной «горизонтальной» расчетной палаты для нескольких опционных рынков США.

8.7. Горизонтальная интеграция для клиринга акций в США

Реализованные SEC поправки к Закону о ценных бумагах 1975 года вскоре оказали влияние на инфраструктуру клиринга фондовых рынков США. Крупные биржи – NYSE и AMEX, например, – имели много общих членов, так что даже до принятия поправок участники рынка рассматривали возможность объединения клиринга. В 1977 году расчетные палаты NYSE, AMEX и NASD слились в Национальную клиринговую корпорацию по ценным бумагам (NSCC).

В то же время центральные депозитарии, прикрепленные к отдельным товарным биржам, были связаны друг с другом посредством открытия счетов, чтобы сформировать национальную систему, в которой акции переходили бы от одного владельца к другому путем регистрации сделок. В центре сети центральных депозитариев находилась Депозитарная трастовая компания (DTC), созданная NYSE, AMEX и NASD в ответ на кризис обработки документации: таким образом передавались только права собственности, а акции и облигации оставались в депозитарии.

NSCC приняла постоянные нетто-расчеты, разработанные NASD. От членов CNS требовалось открывать клиентские счета в DTC. Именно через эти счета, а также через собственный счет NSCC происходила доставка и получение обязательств по ценным бумагам, обрабатываемых NSCC, а биржи NASD и DTC переплелись.

В период между 1977 и 1997 годами региональные биржи США одна за другой выходили из расчетно-клирингового бизнеса. Их клиринговые палаты и центральные депозитарии были поглощены соответственно NSCC и DTC, и возникло два объединенных инструмента обслуживания общенациональной индустрии ценных бумаг.

К 1987 году, когда произошел крах Уолл-стрит, биржи NSCC и DTC предоставляли услуги клиринга и расчетов для Тихоокеанской биржи, бирж Бостона и Цинциннати. В 1995 году они поглотили в Чикаго Клиринговую корпорацию Среднего Запада и Компанию по трастовому управлению ценными бумагами на Среднем Западе. Биржи NSCC и DTC завершили создание соответствующих национальных сетей в 1997 году, когда они интегрировали Фондовую клиринговую корпорацию Филадельфии и Филадельфийский депозитарий ценных бумаг.

Две такие горизонтально структурированные системы посттрейдингового обслуживания дали США преимущество перед Европой: унификация повышала конкурентоспособность американских рынков по сравнению с европейскими, где инфраструктура развивалась внутри национальных границ, что приводило к чрезмерным затратам на международный клиринг и урегулирование расчетов.

К тому же в США были единая валюта, один язык и, самое главное, единая правовая система, а также достаточно политической воли для преодоления различий в законах отдельных штатов. Согласно Ассоциации индустрии ценных бумаг, действиям SEC по созданию единого национального рынка способствовало также сочетание следующих трех факторов32:

– SEC была единственным органом регулирования с достаточно сильными полномочиями для достижения цели;

– NSCC и DTC были созданы в ту пору, когда фондовые биржи и поставщики инфраструктуры были некоммерческими организациями, которые принадлежали пользователям и, следовательно применялись как инструменты рынка. Например, DTC не сочетала инфраструктурную роль центрального депозитария ценных бумаг и коммерческие банковские услуги.

– Действовал один доминирующий рыночный центр – Нью-Йорк.

Поставщики постторговой инфраструктуры Нью-Йорка получали выгоду от экономии за счет масштабов, что помогало им поглощать региональные депозитарии и центральных контрагентов и облегчало процесс консолидации на национальном уровне. Они предоставили модели оказания услуг и практики, способствуя стандартизации на всей территории США. Так как множество акций, выпущенных на всей территории США, были в листинге нью-йоркских бирж, законодательные изменения, обеспечившие деятельность NSCC и DTC, воспроизводились по всей стране. Процессу консолидации способствовали операционные комитеты, в которых представители разных секторов индустрии ценных бумаг смогли устранить незначительные сбои.

Однако создание единой системы США не обошлось без разногласий. Подход SEC к регулированию требовалось еще отстоять в суде. В то время как банки и брокеры поддерживали консолидацию, биржи сопротивлялись слиянию их центральных контрагентов, так как те обеспечивали значительную часть их доходов. Нью-йоркские биржи согласились на создание NSCC только после заключения соглашения, по которому им полагалась определенная плата за сделки для компенсации потерь доходов, зарабатываемых центральным контрагентом33.

К концу 1980-х годов национальная рыночная система достигла необходимой критической массы, чтобы поглощение оставшихся самостоятельными региональных инфраструктур стало вопросом времени. На протяжении всего периода консолидации NSCC и DTC имели преимущество экономии за счет масштаба, расширения и коммерциализации своих услуг и сокращения расходов и комиссионных.

8.8. Финансовые фьючерсы в Великобритании

Для распространения финансовых фьючерсов из США по всему миру потребовалось некоторое время. Один из компонентов Бреттон-Вудской системы, а именно государственный контроль над движением капитала, не был отменен с крахом самой системы и режима курсов валют. В Великобритании валютный контроль был введен в 1939 году, в самом начале Второй мировой войны, и продолжал действовать в модифицированном виде более 30 лет после ее окончания.

В конце 1970-х годов лейбористское правительство цеплялось за власть на фоне высокой инфляции, жестких экономических мер, установленных МВФ, и серьезных протестов рабочих. Но некоторые учреждения Сити, в том числе ICCH, начали изучать перспективы торгов финансовыми фьючерсами в Лондоне на случай, если в результате смены правительства будет устранен и контроль за биржами. Став частью группы UDT, клиринговая палата приобрела большой опыт в исследовании, разработках и использовании новых рынков. К концу 1970-х годов она уже присматривалась к другим возможностям за пределами традиционной для нее сферы товарных сделок и собирала сведения о фьючерсах и опционах в Чикаго.

В 1978 году ICCH в качестве управляющего агента Лондонской опционной расчетной палаты начала клиринг контрактов недавно открытой Лондонской опционной биржи (LTOM)34. В октябре следующего года первый рынок финансовых фьючерсов открылся за пределами США – в Сиднее. Клиринг и гарантирование контрактов производила ICCH, которая осуществляла клиринг товарных контрактов в Сиднее с 1969 года.

В 1978 году ICCH пригласила англичанина из Чикаго Джона Хардинга, работавшего на глобального товарного брокера Conti Financial, и просила его объяснить «с американской точки зрения», как и почему рынок финансовых фьючерсов должен развиваться в Лондоне. Палата также попросила Роберта Миллера, экономиста из Лондонского института экономических отношений, разъяснить преимущества этих процессов для Великобритании.

Оба специалиста подготовили доклад под названием «Финансовые фьючерсы в Лондоне?»35, который был опубликован в конце ноября 1979 года. ICCH использовала его, чтобы высказать предложение о том, что Лондон должен иметь фьючерсный рынок с кратко– и долгосрочными государственными облигациями высшего качества, депозитными сертификатами в фунтах стерлингов и, возможно, евродолларовыми депозитными сертификатами, которые были краткосрочными инструментами, приносящими проценты.

В докладе акцент был сделан на инструментах, которые способны снизить риск процентной ставки. Работу рынка и управление им должны были наладить специалисты Сити. В ту предшествовавшую дерегулированию эпоху такое решение должно было привлечь потенциальных участников рынка из разных учреждений, включая вексельные конторы, денежных маклеров, торговые банки, биржевых маклеров, фондовых брокеров, клиринговые банки и товарных брокеров. Доклад предсказывал: как только специалисты Сити продемонстрируют, что рынок финансовых фьючерсов обладает достаточной ликвидностью, корпоративные и институциональные клиенты будут использовать его для хеджирования рисков.

До этих новых событий у Великобритании уже имелся печальный опыт форвардных сделок по финансовым продуктам. В 1972 году существовал рынок для торговли стерлинговыми депозитными сертификатами под будущую поставку, на котором взаимный фонд Шотландское кооперативное общество понес тяжкие убытки, так что его пришлось спасать. После этого потрясения британский рынок форвардных депозитных сертификатов прекратил свое существование.

Но, как было отмечено ICCH, рынок форвардных сделок со стерлинговыми ДС не имел ни клиринговой палаты, ни маржи и, следовательно, никакой схемы обслуживания, пригодной для сосуществования активных дельцов и хеджеров. Это обстоятельство укрепляло аргументацию ICCH в пользу создания рынка фьючерсных финансов в Лондоне при поддержке расчетной палаты.

Статья «Финансовые фьючерсы в Лондоне?» призывала к тому, чтобы членство в клиринговой палате «распространялось как можно шире на всех, кто может быть принят в клиринговую организацию». Статья предлагала организовать голосовой рынок по чикагской модели, так как «это способствует высокому уровню ликвидности и предоставляет прозрачную и широко распространенную информацию о ценах, что обеспечивает минимальную разницу между ценами купли и продажи».

«Это было действительно низкобюджетное предложение, – вспоминал Хардинг гораздо позже. – ICCH начала активную кампанию по продвижения этого рынка. Я приезжал один или два раза [в Великобританию]». Хардинг вспоминает свое посещение центрального офиса ICCH на Кратчед Фрайерс-стрит в Сити: «Это было миниатюрное здание в викторианском стиле. В подвале сохранились остатки римской стены – фактически из них состояла одна из стен столовой»36.

Помимо низкобюджетности, у доклада имелось еще преимущество – своевременность: он появился всего через несколько недель после осуществленного Волкером радикального изменения финансовой политики США и менее чем через месяц после того, как 23 октября 1979 года избранное правительство консерваторов во главе с Маргарет Тэтчер неожиданно отменило в Великобритании валютный контроль.

Пресса встретила доклад Хардинга – Миллера довольно осторожно. The Times указывала на то, что финансовые фьючерсы могут привести к изменениям в валютно-кредитном контроле и регулировании в Великобритании. Также был поставлен «вопрос о спекуляции»: от ICCH требовалось убедительно показать положительные стороны спекуляции37.

Но Банк Англии уже склонялся в пользу финансовых фьючерсов. Пен Кент, откомандированный в МВФ, в сентябре 1979 года подготовил для банка доклад о финансовых фьючерсах, который был широко одобрен. Благосклонно восприняли его и видные представители Сити, в том числе Джон Беркшир, председатель финансовой компании Mercantile House, который впоследствии стал председателем ICCH.

Идея рынка финансовых фьючерсов была подхвачена в 1980 году рабочей группой, в которой была представлена ICCH и которая была тесно связана с Банком Англии. С самого начала ICCH рассматривалась как претендент на выполнение работ по клирингу и гарантированию контрактов на обсуждаемой бирже, поскольку это была местная организация, давно уже функционирующая и хорошо известная Банку Англии. Примерно в то же время ICCH подправила свой устав таким образом, чтобы стать покупателем для каждого продавца и продавцом для каждого покупателя, то есть привела свой устав в соответствие с международным стандартом для центральных контрагентов. Однако оставалась одна проблема: кто будет владеть ICCH.

UDT была добросовестной родительской компанией, но она переживала трудные времена. Она «погорела» во время вторичного банковского кризиса 1973–1974 годов, когда внезапный кредитный кризис привел к убыткам ряда так называемых второстепенных банков: эти банки быстро поднялись, предоставляя долгосрочные ссуды для ненадежных инвестиций и в то же время рефинансируя эти ссуды за счет краткосрочных займов. Теперь UDT нуждалась в «спасательной шлюпке» Банка Англии – фонде помощи жертвам кризиса.

В любом случае оставались сомнения в том, должен ли финансовый фьючерсный рынок в Лондоне обслуживаться клиринговой палатой, принадлежащей лишь одной финансовой компании. Этот вопрос решился, когда в 1981 году UDT была поглощена Доверительным сберегательным банком (TSB) – очнувшимся от спячки и развившим серьезные амбиции инвестиционным фондом.

TSB, заручившись поддержкой UDT, взял на себя обязательство продать ICCH как можно скорее38. Банк Англии со своей стороны поддерживал идею перехода ICCH в собственность консорциума клиринговых банков Великобритании. Таково было положение дел в начале марта 1981 года, когда была достигнута договоренность об открытии рынка финансовых фьючерсов в Лондоне в 1982 году.

В сентябре 1981 года Банк Англии уполномочил TSB начать переговоры по поводу передачи ICCH клиринговым банкам. Многие наблюдатели ожидали, что переговоры будут формальностью. Но три недели спустя The Times писала: «Переговоры о продаже Международной товарной клиринговой палаты становятся такими же жесткими и сложными, как и некоторые сделки на рынках, для которых она обрабатывает документы»39. Газета сообщала, что Том Брайанс, генеральный директор TSB, хотел получить за ICCH 80 млн фунтов стерлингов.

Всего девятью месяцами ранее та же газета писала, что TSB заплатил 110 млн фунтов стерлингов за всю компанию UDT. Банки заупрямились. Сложилась тупиковая ситуация.

Приближался 1982 год, и комитет представителей Сити по организации новых фьючерсных бирж угрожал создать свою собственную клиринговую палату, если к концу января 1982 года не будет достигнута договоренность о передаче ICCH консорциуму банков. Инициаторы учреждения биржи хотели по образцу CME создать биржу с интегрированным центральным контрагентом.

Банк Англии вмешался в этот спор, выкручивая руки клиринговым банкам. В конце концов TSB получил за ICCH около 56 млн фунтов, при этом банки внесли 51 млн: Barclays, Lloyds, Midland и National Westminster – по 20 %, а Standard Chartered и Williams and Glyns40 – 10 % каждый. При этом TSB получил специальный дивиденд в размере 4,9 млн фунтов от нераспределенной прибыли ICCH.

Банки были недовольны. Они понимали, что заплатили слишком много. Положительная сторона сделки заключалась в том, что прибыль ICCH до уплаты налогов составляла 9,2 млн фунтов стерлингов в год на июнь 1981 года. Она активно росла под руководством Яна Макгоу, занимавшего пост генерального директора палаты с июля 1978 года. В 1981 году ICCH начала клиринг для новой Международной нефтяной биржи в Лондоне (IPE). Палата помогала в создании финансового фьючерсного рынка в Гонконге. Была восстановлена связь с парижскими товарными рынками, которая прервалась после кризиса 1974 года на рынке сахара в Париже. Но все эти начинания подразумевали риск. Прибыли ICCH могли быть неустойчивы: например, в 1978 году они упали до 1,6 млн фунтов. После трансформации LPCH в ICCH в 1973 году у клиринговой палаты повысились аппетиты к привлечению капитала: за 1970-е годы она в шесть этапов увеличила свой капитал с 500 000 до 15 млн фунтов.

Оглядываясь назад, Дэвид Харди, прикомандированный от торгового банка Barclays к ICCH в 1985 году и ставший двумя годами позже директором клирингового отдела, говорил, что сумма, которую заплатили банки за ICCH, была «просто скандальной»41. Разумеется, эта сделка не оправдала себя. «С этого момента банки оказались в проигрыше, – объясняет он. – Их возмущала уплаченная сумма, они превратились в недовольных акционеров».

Когда 30 сентября 1982 года открылась Лондонская международная биржа финансовых фьючерсов (LIFFE), новые акционеры ICCH увидели в этом возможность окупить свои инвестиции за счет взимания высокой платы. ICCH добилась уникального, по словам Харди, выигрыша: была установлена высокая цена за совершение сделки по биржевым контрактам на LIFFE, и только пятая часть этой суммы доставалась бирже, а остальное – расчетной палате.

Претензий со стороны LIFFE долго ждать не пришлось. Структура выплат изменилась в пользу LIFFE в 1984 году и подверглась дальнейшим изменениям после того, как ближе к концу 1986 года Харди взял на себя ответственность за отношения между LIFFE и ICCH. «Отношения с LIFFE были очень непростыми», – признавался он.

LIFFE считала, что клиринговая палата не очень эффективна и качество услуг не соответствует цене. Отчасти это было так. Компьютерная система Intercom, которая использовалась для управления позициями пользователей, определения маржи и так далее, в 1970-е годы, когда ее ввели, опережала свое время и была просто замечательной. Проблема в том, что с тех пор ICCH ее не обновляла.

Фил Брюс, который начал работать на LIFFE в 1983 году, вспоминает, что две компании говорили словно на разных языках.

ICCH – старейший институт, она занималась клиринговым бизнесом около 100 лет. А эта выскочка, назвавшаяся LIFFE, пришла в бизнес и предъявляет требования! […] Мы [на LIFFE] все время чувствовали, что тянем расчетную палату на своем горбу. Более того, в то время мы не осознавали, что у них были другие клиенты, и не могли предвидеть их дальнейшие действия. Кроме того, у ICCH было не так много наличности42.

На руководителей LIFFE в значительной степени повлияло то, что они увидели в Чикаго. «Сама идея, чтобы клиринговая палата действовала вразрез с пожеланиями биржи, которую она обслуживает, казалась немыслимой», – поясняет Брюс.

LIFFE была голосовым рынком, тогда как ICCH в это время уже обращалась к специалистам по информационным технологиям для разработки электронной инфраструктуры финансовых рынков. ICCH запустила электронную торговлю для контрактов на соевую муку в Лондоне, используя услугу британской почты Prestel – доступ к компьютерной информации через ТВ. Австралийское подразделение группы создало полностью автоматизированный рынок фьючерсов и опционов в Новой Зеландии в начале 1985 года – спустя несколько лет последствия этого решения неожиданным образом скажутся на ICCH. Торги, клиринг, регулирование маржи и полное ведение лицевых счетов клиентов осуществлялись через терминалы в кабинетах членов биржи. Таким образом удалось решить существенную проблему, поскольку крупнейшие города Новой Зеландии не сумели согласовать единое место для голосового рынка. Уэй Райх, который руководил внедрением инновационной системы в подразделении ICCH в Сиднее, был назначен стратегом группы информационных технологий и переехал в Лондон в 1986 году.

Но когда LIFFE предложила ICCH заняться совместными инвестициями в новые технологии для расширения возможностей клиринга, ICCH не откликнулась. В результате LIFFE продолжила развитие собственной системы, чтобы привести торги, ведущиеся на площадке, в режим, близкий к режиму реального времени.

Система регистрации сделок LIFFE (TRS) была введена для торговли опционами в сентябре 1987 года и год спустя распространилась на все остальные сделки. По словам Брюса, «система регистрации становилась все более изощренной». В течение получаса трейдер мог убедиться в согласованности сделки. TRS также включала так называемую функцию переуступки, что позволяло трейдеру передавать сделки третьим лицам, которые пожелали перекупить их и провести клиринг через собственных членов расчетной палаты, тем самым сэкономив. Функция передачи сделки была совершеннее, чем в системе Intercom ICCH. Она также удовлетворяла потребности хедж-фондов и других институциональных участников торгов, претендующих на крупные позиции: для них нежелателен был чрезмерный кредитный риск по отношению к конкретному члену расчетной палаты, а теперь кредитные риски диверсифицировались, и повышалась ликвидность рынка.

«Таким образом, TRS стала системой согласования и передачи сделок в режиме реального времени, и мы пытались внедрить эти сделки в Intercom ICCH, но все попытки провалились. Нас это совершенно не устраивало, – вспоминал Брюс. – В конце концов мы создали свою Систему обработки клиринговых операций (CPS) для корреляции с TRS».

Разработанная в 1989 году система обработки клиринговых операций предоставляла функции управления позициями и открытыми счетами членов клиринговой палаты. К тому времени, когда система TRS/CPS была введена, ICCH прошла реструктуризацию и подразделение под названием Лондонская клиринговая палата (LCH) занималось клирингом на фьючерсном и опционном рынке в Сити. «В сущности, LCH прекратила осуществлять клиринг для LIFFE, – уточняет Брюс. – Однако LCH продолжала оказывать услуги управления рисками и услуги банкинга, в том числе расчет маржи и гарантии центрального контрагента для LIFFE».

Дэвид Харди вспоминает плюсы и минусы этого необычного разделения труда между ICCH/LCH и ее основным клиентом:

Положительные стороны заключались в том, что LIFFE имела ярких профессионалов и уникальный опыт использования компьютера. Это был 1986 год. У меня не было сомнений в качестве их системы, и она нам ничего не стоила. Но появление этой системы изменило наши взаимоотношения: возникла опасность, что, лишившись своей системы, ICCH/LCH окажется в уязвимой позиции.

Участие ICCH во введении финансовых фьючерсов в Великобритании началось достаточно успешно в эру UDT с доклада Хардинга – Миллера. Когда Брюс начал свою карьеру во фьючерсном бизнесе пять лет спустя, ICCH оказалась в собственности скупых клиринговых банков и явственно ощущалась напряженность между LIFFE и ее расчетной палатой, и если в конце концов обе компании смогли притереться друг к другу в последующие годы и их отношения порой тесно переплетались, то здесь во многом заслуга Харди, который был главным управляющим LCH до 2006 года.

8.9. Неудачи центральных контрагентов

Нестабильные условия на товарных и финансовых рынках, которые сопутствовали падению Бреттон-Вудской системы и появлению плавающих валютных курсов, значительно увеличили потребность в услугах расчетно-клиринговых палат, но также и подвергли эти палаты риску.

1960-е и 1970-е годы запомнились инвестиционно-банковскими скандалами. Банкротство банкирского дома Bankhaus I. D. Herstatt в июне 1974 года в Германии выявило риск, скрывающийся в неприглядном мире международных расчетов: контрагенты банка не смогли вернуть средства, причитавшиеся им от международных валютно-обменных операций, оставшихся открытыми на момент закрытия банка немецкими властями.

Первый кризис после распада Бреттон-Вудской системы, ударивший по расчетным палатам, произошел через несколько месяцев после банкротства I. D. Herstatt и привел в декабре 1974 года к неплатежеспособности французской Товарной ликвидационной кассы (CLAM), клиринговой палаты на рынке сахара.

Кризис последовал за годом безудержной спекуляции на мировых рынках сахара. Цены на белый сахар возросли более чем в четыре раза за первые 11 месяцев 1974 года, мало того: только в Париже они удвоились с сентября по ноябрь, а потом началось резкое падение цен. В одно мгновение беспорядочные движения ударили по спекулятивным инвесторам, включая членов CLAM, которые вели торги от имени клиентов без предварительного разрешения. Многие трейдеры были не в состоянии выплатить дополнительное обеспечение, в частности, Морис Натаф, сахарный брокер и член CLAM, который понес большие убытки.

Кризис разразился 2 декабря 1974 года, когда Натаф сообщил CLAM, что он не может выполнить требование поддержания маржи. CLAM решила не подтверждать контракты и вместо этого потребовала закрыть рынок43. Управляющий комитет рынка сахара согласился, и решение о закрытии биржи было поддержано Министерством торговли Франции. Но вместо того чтобы взять за основу для урегулирования невыполненных контрактов цены на сахар от 2 декабря, власти попытались применить цену, эквивалентную средней цене на сахар за 20 дней до закрытия, опираясь на правило, разработанное на случай «всеобщей мобилизации, войны и других форс-мажорных обстоятельств». Из-за падения цен на сахар данная средняя цена оказалась намного выше, чем цены от 2 декабря.

Эта уловка, использованная, чтобы защитить от убытков парижских торговцев, произвела фурор. Попытки открыть рынок заново были сорваны запутанными судебными тяжбами по поводу цены, которая должна применяться по отношению к контрактам, нарушенным из-за закрытия рынка. Дело рассматривалось в том числе в Апелляционном суде Великобритании, и в конечном счете Государственный совет (высшая судебная инстанция Франции по административным спорам) 20 июня 1975 года вынес решение о том, что Министерство торговли поступило неправомерно, закрыв рынок. Из-за фактической неплатежеспособности CLAM переговоры сосредоточились на достижении компромисса, который позволил бы кредиторам получить хотя бы часть того, что им причитается.

Многие кредиторы CLAM находились в Лондоне, так как соглашение, принятое в июне 1972 года, позволяло членам ICCH регистрировать сделки на сахар в Париже через счет в парижской клиринговой палате. Именно ради них ICCH, вопреки шумным протестам, заключила в ноябре 1975 года соглашение – более выгодное, чем по средней цене за 20 дней до закрытия, но менее привлекательное, чем в случае, если бы CLAM не прекратила клиринговую деятельность.

Согласно последующему анализу Банка Англии44, CLAM способствовала кризису, так как:

– Предписываемая маржа не поспевала за ростом цен, даже после того, как участники рынка попросили в сентябре о более жестком регулировании.

– Стало известно, что брокер Натаф держал солидную долю фьючерсов на сахар на рынке, чтобы влиять на цены, но не информировал об этом биржу.

– Распределение потерь не было прозрачным.

Торги сахаром на парижском фьючерсном рынке возобновились 26 января 1976 года по новым правилам клиринга с Центральным клиринговым банком (BCC) в качестве центрального контрагента. BCC, созданный в 1969 году для клиринга сырьевых товаров, принадлежал ведущим французским банкам и капитализировался на уровне 12 млн франков. Позже он превратился в Clearnet SA.

Опыт ICCH с CLAM не отвратил эту организацию от установления более тесных связей с BCC и приобретения в нем 10 % акций. В 1977 году ICCH и BCC подписали взаимные соглашения о предоставлении клиринговых услуг членам того и другого центрального контрагента, торгующим на рынках, для которых они осуществляли клиринг.

Возможно, это был первый пример функциональной совместимости между центральными контрагентами45. Договоренность действовала до 1990-х годов, пока товарными рынками Великобритании и Франции не завладели конкурирующие биржи – соответственно LIFFE и Французская срочная биржа (MATIF). MATIF положила конец этому сотрудничеству, после того как LIFFE, которая вела электронную торговлю фьючерсами на сахар по технологии, разработанной ICCH для Новой Зеландии, использовала каналы связи для клиринга, чтобы увести бизнес из Парижа, где фьючерсы на сахар по-прежнему продавались путем свободного биржевого торга голосом.

Парижский рынок сахара и CLAM, его клиринговый агент, имели долгую, хотя и не всегда благополучную историю сотрудничества еще с конца XIX века46. Следующая неудача центрального контрагента затронула новое институциональное учреждение – Товарную клиринговую палату в Куала-Лумпуре (KLCCH), которая успела поработать всего три с половиной года.

KLCCH была основана в 1980 году с помощью ICCH, которой принадлежал миноритарный пакет и которая управляла клиринговой палатой по контракту в первые три года ее существования. Однако когда грянул кризис в 1983 году, ICCH уже не была связана с KLCCH.

Центральный контрагент рухнул после дефолта шести брокеров – общая сумма долга по контрактам на пальмовое масло, продаваемое на товарной бирже Куала-Лумпура, составила 70 млн долларов. Объявление дефолта последовало после взвинчивания цен и накопления непокрытых позиций неким трейдером, который по совместительству был владельцем франшизы Kentucky Fried Chicken в Малайзии.

Целевая рабочая группа правительства Малайзии позднее раскритиковала брокеров, но бо́льшую часть вины возложила на бездействие правления клиринговой палаты, в том числе за 12-дневную задержку между сжатием рынка и объявлением брокерами дефолта47. Говорили, что сотрудникам клиринговой палаты не хватило опыта, а в отчете было указано на отсутствие координации между биржей, клиринговой палатой и Советом по торговле товарами, органом регулирования рынка.

Неудачи центрального контрагента выявили целый ряд проблем, к числу которых относились задержка в принятии решений, недостаточная жесткость, отсутствие координации с биржами и другими участниками рынка, недостаточная прозрачность и неверные решения официальных органов. Но через два года после случая в Куала-Лумпуре у товарных рынков появился повод задуматься о проблемах, которые возникали там, где центральных контрагентов не было.

С 1956 года Международный совет по олову стремился удерживать стабильную цену на металл в интересах производителей в Малайзии, Корнуолле и в других местах. Но к середине 1980-х годов его усилия оказались бесплодными в результате конкуренции алюминия в сферах производства консервных банок, развития вторичной переработки, а также появления новых производителей, которые находились за пределами Международного соглашения по олову, заключенного ITC. Механизм поддержания цен, используемый ITC, его буферный запас, накопил излишки в 64 000 т олова и долгов на 1,2 млрд долларов США. К октябрю 1985 года ITC исчерпал фонды, что вызвало панику на рынках этого металла.

Эпицентром кризиса стала Лондонская биржа металлов (LME), на которой участники несли ответственность за урегулирование своих позиций в качестве комитентов без системы клиринга. За несколько лет до этого Банк Англии и Специальный комитет Палаты лордов по сырьевым товарам выразили обеспокоенность по поводу правил LME. Они опасались, что банкротство любой компании на бирже LME может привести к интенсивным продажам контрактов, что вызовет обвальное падение цен и, возможно, распространение финансовой нестабильности на иные компании на других рынках.

Члены LME согласились с компромиссным решением в 1978 году, когда биржа вместе с ICCH создала систему мониторинга контрактов. Кризис на рынке олова увеличил давление властей на LME с требованием назначить центрального контрагента. Было отмечено, что будь у ITC независимый центральный контрагент, слабые стороны этой организации, возможно, удалось бы обнаружить до дефолта.

ICCH начала осуществлять клиринг для LME в мае 1987 года, в год 110-летия биржи. Пять месяцев спустя мир был потрясен крахом рынка, в результате которого центральные контрагенты оказались объектом как никогда пристального внимания со стороны политиков и органов регулирования, а главной проблемой стал вопрос об управлении рисками.

Назад: Часть III. Годы становления

Дальше: 9. Крах 1987 года, регулирование и центральные контрагенты