Книга: От золота до биткойна

Назад: Глава 2 Символ стоимости

Дальше: Глава 4 Появление технологий криптовалют и блокчейна

Глава 3

«Фиатность». Развитие денежной системы

Таким образом, введя в оборот фиатную валюту, человечество сумело уйти от практики прямого вертикального распределения материальных благ и создать альтернативные каналы для их перемещения в обществе. Это очень серьезно облегчило жизнь и позволило избавиться от прямого произвола. Однако полностью исключить фигуру посредника не удалось — именно в силу того, что основой денежной системы неизбежно является доверие и оно должно быть персонифицировано. До тех пор же, пока в отношениях присутствует посредник, играющий ключевую роль, у него остается возможность (многие бы сказали — и стимул) к злоупотреблениям. История всех без исключения государств на всем своем протяжении полна примеров таких злоупотреблений. Самый распространенный пример: государства периодически чеканили монету из заведомо низкокачественного металла, приписывая ей неоправданно завышенную номинальную стоимость — часто еще и заставляя обменивать такую валюту по этому номиналу на старые полновесные деньги. До тех пор, пока у государства в распоряжении эффективный аппарат принуждения и хотя бы частичная монополия на применение насилия, общество никак не может быть уверено, что находится в безопасности от подобных трюков.

Избавиться же от посредника в рамках фиатной системы невозможно по определению — можно разве что попытаться заменить одного на другого, но и то успех никоим образом не гарантирован. Примеры этого мы увидели в ХХ веке, когда человечество сделало следующий шаг на пути развития денег как абстрактного выражения стоимости.

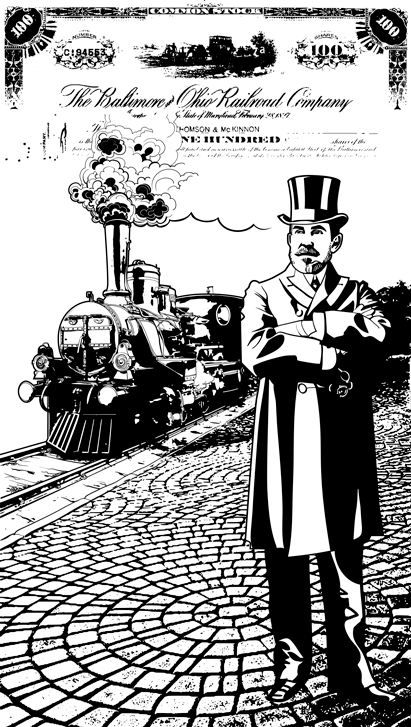

Первые эксперименты с введением бумажных денег были вполне успешно проведены еще в Древнем Китае. В самом деле, от веры в то, что эмитент не будет специально портить монету (хотя у него для этого есть все возможности), до веры в то, что этот же эмитент при необходимости обменяет бумажные купюры на их эквивалент в драгметалле (по номинальному курсу или даже не номинальному, но четко заранее зафиксированному), — один маленький шаг. Если доверие есть, сделать этот шаг не так уж и трудно. Европа пришла к этому в Новое время. Долгое время две денежные системы — бумажная и металлическая — существовали параллельно, причем металлическая продолжала функционировать как такая же фиатная денежная система, а не как торговля драгметаллами на рынке. К началу ХХ века был достигнут критический порог, когда бумажные деньги превратились в основное средство расчета при сохранении золотого стандарта, то есть возможности в любой момент явиться в госбанк и там поменять свои бумажные купюры на их эквивалент в драгметалле. Одновременно с развитием банковской системы и резким увеличением объема инвестиций (что было неизбежно, так как промышленная революция нуждалась в постоянной подпитке колоссальным количеством денежных средств, подобно тому, как живой организм нуждается в бесперебойном кровоснабжении) мир увидел и различные варианты безналичного расчета. Только необходимо понимать, что все эти «деньги в записи» (впоследствии «электронные») все равно являются органичной частью все той же фиатной денежной системы, они живут и функционируют абсолютно по тем же принципам, что и старинные дукаты с флоринами.

Безусловно, переход к бумажным деньгам был большим шагом вперед в части удобства расчетов и передвижения капиталов. С другой стороны, он означал усугубление «фиатной» природы денег, как бы переход всей системы на следующий уровень абстракции, когда доверие стало еще важнее, чем прежде. У денег из драгметаллов все-таки была какая-то своя внутренняя стоимость. И хоть она и не была на 100 % неизменной всегда (например, открытие Америки и экспедиции испанских конкистадоров в свое время наводнили Европу таким количеством золота и серебра, что цена их резко упала, и это подкосило, в частности, стабильность венецианского дуката), все же по умолчанию можно было исходить из предположения, что твои накопления имеют какую-то гарантированную стоимость. С распространением бумажных денег инфляция стала гораздо более значимым фактором.

Причем началось это еще до того, как был отменен золотой стандарт. Дело в том, что задолго до этого момента золотое обеспечение основных европейских валют перестало быть полным. Казначейства работали по принципу банка, который исходит из того, что в нормальной ситуации все вкладчики никогда не приходят за своими деньгами одновременно. Так, германская марка уже в конце XIX века была обеспечена золотом лишь на треть, а на две трети — трехлетними государственными облигациями. Чего могла стоить эта бумага в условиях начавшейся Первой мировой войны, читатель может представить себе сам. К этому надо добавить тот факт, что бумажные деньги в то время были еще в диковинку и самому государству. Складывается впечатление, что государственные мужи того времени относились к возможности в любой момент просто взять и напечатать нужное тебе количество денег как к волшебному средству, панацее от всех проблем. Проще говоря, государство начало грубо и часто злоупотреблять доверием своих граждан, и последствия это имело самые катастрофические. В 20-е годы почти все мировые валюты пережили всплеск инфляции (французский франк, например, подешевел в 5 раз). Для тех стран, экономика которых и так была подорвана военным разгромом или внутренними социальными потрясениями, удар оказался особенно страшен. Мы все помним истории про керенки, которыми обклеивали стены, потому что больше они ни на что не годились. В Германии печатались купюры достоинством в миллиард марок. Рабочие приходили за зарплатой с тачками и стремились потратить эти деньги как можно скорее, потому что к вечеру они запросто могли обесцениться вдвое. Расцвел бартер — за аренду квартиры можно было расплатиться ведром картошки. Женщины на улицах Берлина продавали себя за кусок мыла. В этих условиях многие крупные компании и муниципалитеты начали печатать свои деньги, обеспеченные собственными валютными резервами, — и эти деньги принимались к оплате, более того, их был вынужден принимать даже Рейхсбанк, потому что они вызывали у людей больше доверия, чем его собственные «фантики».

В конечном итоге государства преодолели этот инфляционный кризис. Для этого им понадобилось либо вернуть и укрепить золотое обеспечение (не у всех была такая возможность, — все-таки для этого необходимо иметь золото в нужном количестве), либо найти иной способ резко повысить доверие общества к печатаемой ими бумаге. Именно в этом заключалась по большей части знаменитая денежная реформа Яльмара Шахта в Германии, являвшаяся, по сути, блефом колоссальных масштабов. Тем не менее блеф сработал, и жизнь вернулась в нормальное русло. Однако «фиатность» денежной системы, ее зависимость от человеческого доверия в результате только повысилась. Отныне любой кризис доверия (вызванный любыми причинами, в том числе и вообще не имеющими отношения к экономике) приводил к тому, что экономику начинало всерьез лихорадить. Кроме того, кризис подтвердил эксклюзивное положение государства (или тех инстанций, которым оно решит делегировать эти полномочия) как эмитента и гаранта всей фиатной денежной системы. Попытки создать альтернативных, частных эмитентов, имевшие место в разгар кризиса, не увенчались успехом. Они могли функционировать лишь очень недолгое время, пока государство переживало острый упадок и явно не внушало никому ни почтения, ни доверия. Как только дела у государства шли на лад, оно быстро вытесняло «частников» с рынка, потому что в основе доверия к эмитенту лежит стоящий за ним силовой ресурс, а здесь конкурентов у нормально функционирующего государства быть не может.

Таким образом, развитие денежной системы на протяжении всего ХХ века шло по пути увеличения ее «фиатности». Этот вектор оставался неизменным, несмотря на все технические новшества — развитие безналичных расчетов, появление пластиковых карт и т. д. При этом не просто увеличивалась роль доверия, но и само доверие становилось все более абстрактным, оторванным от конкретных материальных оснований. Раньше все было просто — вопрос стоял так: верите ли вы, что данный эмитент чеканит качественную полновесную монету? При необходимости любой желающий мог это проверить. Теперь же вопрос стоял по-другому: верите ли вы, что в кризисной ситуации государство тем или иным способом предотвратит превращение ваших накоплений в цветную бумагу? То есть все так или иначе сводится к вере в дееспособность государства в целом, в его эффективность и силу. Любой кризис — политический, дипломатический, да какой угодно — мог очень легко поколебать эту уверенность. Государство, конечно, было заинтересовано в этом повышении «фиатности». Ведь чем больше абстрактной веры, тем меньше необходимости в конкретных материальных основаниях для нее. С этой точки зрения отказ от золотого стандарта был логичен и неизбежен, ведь с его помощью государство сделало себя необходимым и незаменимым. Полновесная золотая монета останется полновесной золотой монетой, даже если отчеканивший ее король будет свергнут, а его королевство развалится, потому что золото есть золото. А бумажные деньги имеют какую-то ценность только до тех пор, пока напечатавшее их государство существует и дела у него идут хорошо. Потому что утверждение, что нынешние деньги «обеспечены всем объемом ВВП страны-эмитента», конечно, звучит красиво, но подменяет понятия. Объем ВВП — это просто совокупность произведенных товаров и услуг, то есть то, что мы на свои деньги можем купить. То есть вместо описания того, что государство предлагает делать, чтобы в кризисной ситуации наши деньги не обесценились, нам просто описывают одну из базовых функций денег — обмен. Надо ли объяснять, что в кризисной ситуации эта функция перестанет работать как надо, потому что купить что-либо на эти деньги будет проблематично даже при наличии товара.

Мы далеки от того, чтобы обвинять современные государства в осознанном обмане и манипуляции — в конце концов, если войти в их ситуацию и вспомнить, какие кризисы им пришлось пережить, понятно будет, что выбор у них был небогат. Но все же грань между доверием и блефом очень тонкая.