Китай

Где мы найдем потребителей для нашего прибавочного продукта? География дает ответ на вопрос. Китай — наш естественный потребитель…Сенатор А. Беверидж, выступление в Конгрессе 9 января 1900 г. [442]

Предыстория возвышения Китая начнется в 1970–1972 гг., когда с наступлением стагнации в США Китай впервые в истории посетит сначала госсекретарь Г. Киссинджер, а затем и президент США Р. Никсон. И эти визиты были далеко не случайны. Их неизбежность еще в 1924 г. предсказывал генерал Н. Головин: «В дальнейшем С.-А. Соединенные Штаты будут все более и более нуждаться в китайском рынке. Все рынки Северной и Южной Америки не могут вместить большей части производства чрезвычайно развитой индустрии Соединенных Штатов… Китайский рынок с населением 325 млн открывает слишком заманчивые перспективы, чтобы Соединенные Штаты легко отказались от него. Прибавьте к этому, что Китай вследствие дешевизны рабочих рук представляет собою… притягивающее к себе поле деятельности для капитала, сосредоточение которого после войны произошло в Северной Америке » [443] . Как и японский дипломат К. Иссии: «В экономическом и финансовом отношении Китай с четырехсотмиллионным населением предоставлял беспредельные возможности для американских капиталовложений и торговли» [444], [445].

Однако после Первой мировой Китай был занят Японией, а после Второй мировой доминирующее влияние в Поднебесной приобрел Советский Союз. Поэтому рыночные реформы в Китае смогли начаться только спустя несколько лет после смерти Мао Цзэдуна. Тем не менее, очевидно, идеологическое влияние северного соседа оставалось достаточно сильным, не случайно даже в начале 1980-х гг. Дэн Сяопин называл СССР «главным врагом Китая». И только с началом горбачевских реформ в СССР начался взрывной рост Китая — с 1985 по 2011 гг. его ВВП (в долларах США) вырос почти в 24 раза. Согласно оценкам ООН, в 2009 г. Китай, дав 10 % мирового ВВП, вышел по этому показателю на второе место в мире [446].

…

В 1985 г. оборот торговли между Китаем и США составлял 3,9 млрд долл. (0,09 % ВВП США) и был сбалансированным. К 2009 г. китайский экспорт в США вырос до 296,1 млрд долл. (2,1 % ВВП). Китайский экспорт в США на 98 % состоит из промышленных товаров [447].

Источником этого впечатляющего роста была дешевая рабочая сила (резерв которой составляло крестьянство, достигавшее 80 % населения). Но у Китая не было бы шансов реализовать этот ресурс, если бы не целенаправленная политика китайского партийного руководства, сохранившего монополию власти в стране. Практика китайских реформ во многом напоминала развитие идей легендарного Ли Гуанъяо, премьер-министра Сингапура, крошечного государства, применительно к самой населенной стране мира. Именно ограниченная демократия в сочетании с рациональной политикой поэтапных реформ, направленных на экономическое и социальное развитие страны, привела к тому, что Китай в течение всего двух десятилетий превратился в «мировую фабрику». Увеличив свою долю в мировой промышленной продукции за 2000–2011 гг. почти в 3 раза, Китай стал мировым лидером по этому показателю (19,9 %), опередив даже США (18 %) [448].

Но реальное значение Китая еще больше, он, по сути, стал двигателем мировой экономики, от которого зависит процветание и благополучие всех стран. «Если Китай начинает кашлять, остальной мир получит воспаление легких », — отмечает в связи с этим немецкий экономист Ф. Штокер. Согласно его расчетам, «если бы рост китайской экономики составил 5 % вместо 8 %, то в Германии началась бы рецессия — что тогда говорить о других странах зоны евро, которые уже сейчас вынуждены бороться с сокращающейся экономикой» [449].

Благодаря высокой норме накопления, которая к 2006 г. выросла до 55 %, и огромному профициту торгового баланса, Китай накопил один из крупнейших валютных резервов в мире. Уже в 2007 г., отмечает Х. Мис, было ясно, что если Китай продолжит с той же скорость накапливать резервы, то в течение 10 лет он сможет купить все публично торгующиеся европейские компании. Однако китайцы направили свои ресурсы не столько в акции, сколько в облигации, так, например, в 2008 г. лишь 7 % активов США, которыми владели китайцы, составляли акции.

Китайские инвестиции стали одной из причин снижения процентных ставок в США, приведшего к надуванию пузыря на рынке недвижимости. «Так, китайцы, пытаясь обеспечить себе достойную старость, невольно загнали мировую экономику в кризис», — полагает Х. Мис [450]. Подобную точку зрения впервые высказал министр финансов США Г. Паулсон еще в 2008 г., объявив европейцев и китайцев виновниками кризиса [451].

Но не будь китайских инвестиций, Соединенные Штаты оказались бы в глубочайшем кризисе уже в начале 2000-х гг. На эту данность указывает и Д. Лал: «Дефицит текущего баланса в торговле с Японией (или Китаем) не беда, а благо для Соединенных Штатов, поскольку он позволяет стране «жить не по средствам» и сохранять высокий уровень инвестиций… который невозможно было бы финансировать за счет внутренних накоплений» [452].

В свою очередь китайскими инвестициями в США движут не столько мысли о спокойной старости, сколько интересы текущего выживания — инвестируя в Соединенные Штаты, Китай стимулирует рост рынка сбыта для своей продукции. Рынок сбыта является все более обостряющимся вопросом жизни и смерти Китая. Его развитые производственные мощности уже давно превышают потребности мировой экономики, и в 2012 г. загрузка производственных мощностей Китая составляла всего 60 %, по сравнению с 80 % до финансового кризиса и 90 % десять лет назад [453].

Китайское руководство предвидело подобную ситуацию и заранее официально провозгласило курс на увеличение внутреннего потребления и достигло в этом определенных успехов. Однако увеличение потребления основывается, прежде всего, на росте зарплат, что ведет к росту издержек и глобальному снижению конкурентоспособности китайской продукции, сокращению инвестиций и замедлению роста китайской экономики. Другими словами, сокращению «китайского рычага».

Наглядным примером, демонстрирующим данный процесс, является сравнение отношения дефицита торгового баланса США в торговле с Китаем к величине среднедушевых доходов этих стран: в 2006 г. американский работник стоил дороже китайского в 21 раз, а торговый дефицит составлял $235,4 млрд. Замена китайцев американцами в этом случае привела бы к росту издержек в экономике США на $4,7 трлн (35 % ВВП США) [454]. В 2011 г., несмотря на рекордный дефицит США в торговле с Китаем, вышеуказанный эффект замены китайского работника на американского снизился до $3,2 трлн (21 % ВВП). Т. е. всего за 5 лет «китайский рычаг» сократился более чем на треть.

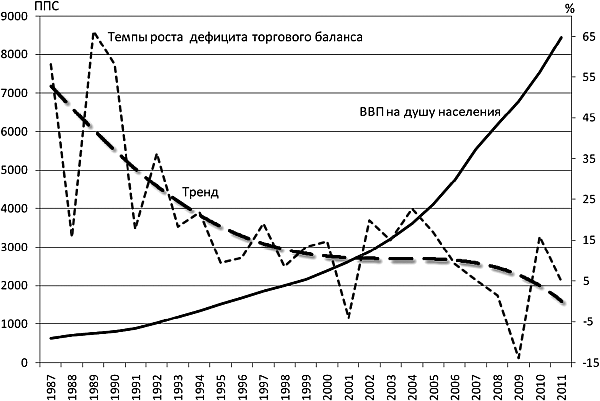

Уменьшение «китайского рычага» демонстрирует и сравнение роста ВВП на душу населения в Китае с динамикой прироста дефицита торгового баланса США в торговле с Поднебесной: чем выше душевой доход в Китае, тем ниже темпы прироста дефицита торгового баланса США в торговле с Китаем. Среднедушевой доход в Китае вырос с 2 % от американского в 1980 г., до 7 % в 2000 г., и до 16 % в 2010 г.

Темпы роста дефицита торгового баланса США, в % от ВВП США, в торговле с Китаем, в %, и ВВП на душу населения в Китае, по ППС [455]

По словам А. Гринспена, он ощутил первые признаки подорожания китайской рабочей силы уже в 2007 г. И очевидно не случайно.

Крах рынка недвижимости в США далеко не в последнюю очередь был вызван сокращением «китайского рычага», приведшего к росту издержек в американской экономике.

Получается замкнутый круг, чем больше растут доходы в Китае, тем ниже его экспортные способности, но это же приводит к росту издержек в других странах, что способствует углублению у них экономического спада и еще больше ограничивает китайский экспорт. Стимулирование внутреннего потребления не успевает покрывать спад внешнего и лишь все туже затягивает удавку, внося свой вклад в углубление мирового экономического кризиса. Отражением этих тенденций стало и замедление темпов роста промышленного производства в Китае с 2010 г. [456]

…

Согласно докладу «Китай до 2030 г.», подготовленному Всемирным банком и правительственными экспертами КНР, в Китае начнется масштабный кризис, если правительство не начнет экономические реформы. Главной причиной кризиса, по мнению авторов доклада, является бюрократия, которая управляет госпредприятиями крайне неэффективно. Эксперты призвали правительство Китая стимулировать конкуренцию и предпринимательство, а также переводить госпредприятия в частную собственность [457].

Однако повышение эффективности в условиях ограниченных рынков сбыта неизбежно приведет к росту безработицы. В городском Китае, по официальным данным, она стабильно находится на фоновом уровне чуть более 4 %. Но в сельской местности стоит в очереди огромная армия безработных, и социальное спокойствие Китая сегодня определяется его возможностью создания ~10 млн новых рабочих мест ежегодно. С другой стороны, ослабление центрального государства за счет усиления частного сектора грозит Китаю социальным и территориальным распадом по примеру Советского Союза или, по крайней мере, гораздо большей зависимостью от мирового рынка и внешних сил.

Но к тем же самым последствиям ведет и замедление экономического роста. Разбудив силы капитализма и став частью глобальной системы, Китай стал заложником этих сил еще в большей степени, чем сам Запад.

В 2012 г. замедление экономики Китая стало приобретать все более отчетливые черты. Не случайно правительство Китая прибегло к отчаянным мерам для искусственного стимулирования роста своей экономики и прежде всего за счет монетарной политики: в 2012 г. ЦБ Китая дважды снижал базовую ставку, впервые с 2008 г., кроме того, с ноября прошлого года НБК трижды понижал нормы резервирования для банков. Дополнительно НБК закачивает в экономику деньги через аукционы РЕПО. Одновременно проводится снижение ряда ограничений для зарубежных инвесторов и интернационализация юаня. В результате последнего, в первой половине 2011 г. объем юаневых внешнеторговых сделок вырос почти в 13 раз по сравнению с соответствующим периодом 2010 г. И Китай уже требует от МВФ дать юаню статус свободно конвертируемой валюты. Пока МВФ «думает», Китай переходит к взаиморасчетам со странами БРИКС, Малайзией, Японией, Чили и т. д. с долларов на национальные валюты и юань.

Инвестиционные механизмы искусственного стимулирования спроса, такие как вложения в инфраструктуру и поддержку рынка недвижимости, в Китае уже практически исчерпали себя, что отражается в стремительном росте цен и в появлении пустых городов — «городов призраков». Перегрев экономики угрожает ей ростом инфляции или китайским вариантом американского subprime crisis [458]. Не случайно одним из приоритетов на ближайшие пять лет Пекин объявил сдерживание роста цен на недвижимость. О растущем напряжении в Китае свидетельствуют и сокращение притока иностранных инвестиций, и ослабление экспорта, и даже усилившая внешняя активность на спорных территориях с Россией и в Южно-Китайском море.

Последствия дальнейшего снижения темпов роста китайской экономики могут быть еще более значительными, поскольку ведут к глубочайшему мировому кризису. Единственным спасителем мира, считает Ф. Штокер, «в данном случае станет, вероятно, китайский Центральный банк. Он может понизить процентную ставку и расширить предоставление кредитов » [459]. Однако уже сегодня денежное предложение в Китае (М2) достигает 180 % ВВП — самый высокий уровень в мире [460]. С другой стороны, государственный долг Китая всего за один год с 2009–2010 гг. подскочил почти в 2,5 раза и достиг уровня 43 % ВВП [461]. Конечно, это не так много по сравнению с развитыми странами, но в то же время корпоративный долг китайских компаний является одним из самых больших в мире, и он растет темпами, опережающими рост экономики, за 2011–2012 гг. он вырос со 108 до 122 % ВВП [462]. Совокупный (частный, корпоративный и государственный) долг Китая превышает 200 % ВВП [463]. Но у полугосударственного Китая, как и у самых передовых рыночных стран Запада, не остается другого выхода, как продолжать искусственное стимулирование роста экономики…

Назад: Мировой лидер

Дальше: Россия