Книга: Все идеи Роберта Кийосаки в одной книге

Назад: Глава 5 Мужчина – Женщина – Деньги

Дальше: Глава 7 Как преобразовывать неудачи в успехи

Глава 6

Финансовая грамотность как билет в первый ряд

В финансовой отчетности важны не цифры сами по себе, а то, что они вам говорят. Точно так же, как в книге важно понимать не каждое слово по отдельности, а тот смысл, который они несут в совокупности.«Богатый папа, бедный папа»

Во всех своих книгах Кийосаки настаивает – человек должен овладевать финансовой грамотностью. Многие считают, что грамотное обращение с деньгами – удел узкого круга людей, которые получили какое-то специальное, чуть ли не магическое образование. Это не так. Кийосаки, например, не имеет диплома финансиста. Но поскольку он понимал, что отсутствие экономических знаний будет серьезным препятствием для эффективного инвестирования и управления бизнесом, он учился, но иным путем – на семинарах и у наставников.

Когда вы знаете, что делаете, вкладывать деньги не рискованно. Настоящий риск – это доверять управление финансами консультантам, чей доход, возможно, гораздо ниже вашего. Роберт Кийосаки убеждает нас в том, что нужно постоянно учиться самому. Знания – лучшее лекарство от страха перед будущим.

Я всегда говорю, что инвестирование в недвижимость – это очень житейское дело. И несмотря на то что есть множество формул и таблиц для расчета рентабельности, в которых хороший инвестор действительно должен уметь разбираться, в целом расчеты по инвестированию интуитивно понятны. Нужно просто научиться читать цифры.

Приведу пример одной из своих учениц – Галины из Москвы. У Галины была квартира стоимостью 5 миллионов рублей, которую она купила в ипотеку в 2005 году. Чаще всего, когда люди покупают собственное жилье в кредит, они стараются выплатить долг банку как можно быстрее. Психологически кредит ощущается как тяжелое бремя, отнимающее деньги у семьи. А многие к тому же регулярно занимаются тем, что подсчитывают, сколько переплатили по процентам, чем вгоняют себя в еще больший стресс. Так же к своей ипотеке относилась и Галина. Это был семейный пассив. Платеж по кредиту составлял 40 тысяч рублей в месяц – немалую сумму, основная часть которой к тому же шла на проценты банку.

На моем курсе Галина взглянула на ситуацию иначе и изменила к ней отношение. Галина рассказала, что всегда хотела жить за городом, а квартира в Москве представлялась неким промежуточным решением. Я спросила: «А зачем ты ждешь, пока выплатишь кредит, продашь квартиру и купишь загородный дом, если можно сразу купить загородный дом?»

Сделали расчеты. В результате Галина преобразовала квартиру из пассива в отличный актив:

• Квартира продалась за 10,5 миллиона рублей (с 2005 года жилая недвижимость подорожала практически в два раза).

• 2 миллиона Галина использовала на первоначальный взнос в банке, добрала 4 миллиона в кредит и купила загородный дом за 6 миллионов.

• 1 миллион вложила в двухкомнатную квартиру в новостройке (600 тысяч – предоплата, 400 тысяч – ремонт и переделка «двушки» в две студии).

Галина с семьей переехала за город, а арендные платежи от двух студий сейчас перекрывают текущие затраты по ипотеке и сверх того приносят 40 тысяч рублей пассивного дохода.

По-моему, блестящая комбинация. Пассив из обременительного груза преобразовался в актив. Всего-навсего было нужно посмотреть на ситуацию под другим углом и прочитать, что говорили цифры.

Расскажу другую историю. Как-то нам с мужем попалась реклама риелторской фирмы, которая предлагала российским инвесторам доходную недвижимость в Дюссельдорфе. Нам стало любопытно, и мы поехали знакомиться с условиями.

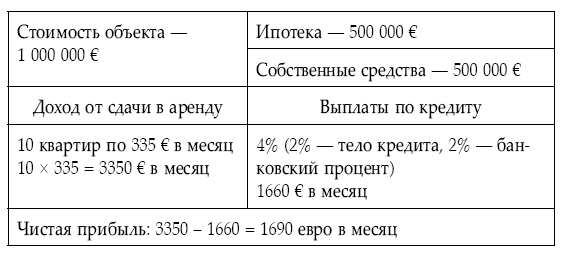

Предложение на первый взгляд было заманчивое, особенно для неискушенного инвестора. Нам показали красивый буклет с фотографией добротного немецкого многоквартирного дома стоимостью в 1 миллион евро. Инвесторам предлагалось внести 500 тысяч евро собственных средств, а остальные полмиллиона взять в банке под 4 % годовых. После российских 12–15 % это наверняка многим казалось привлекательным; к тому же в доме 10 квартир, каждая из которых приносит доход. Неискушенные в расчетах инвесторы радостно хватались за такой гешефт.

Но что получалось в цифрах на самом деле?

Предлагаю для наглядности сделать не список, а блок-схему. Кружочки-квадратики и стрелочки здесь не рисую, потому что при переносе с компьютера на компьютер «поползут», но суть такая

Таким образом, вложенные вами 500 000 евро работают под те же 4 % годовых. Единственное, что вы делаете, это компенсируете проценты банку за счет аренды.

Другими словами, вы ввязываетесь в хлопоты с крупной суммой ипотеки и наживаете головную боль с арендаторами, а финансовый результат получаете такой же, как если бы вы просто положили свои деньги на депозит в банк.

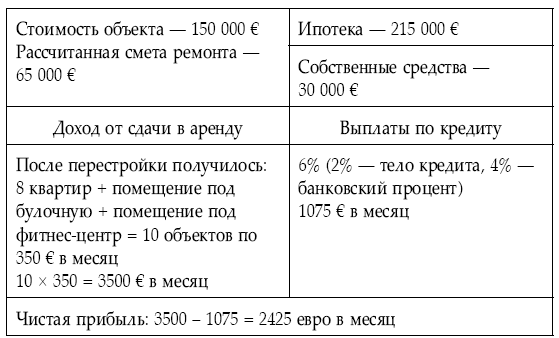

А теперь для сравнения расскажу на цифрах об одном из наших объектов.

Мы нашли в той же части Германии старый дом, который требовал больших затрат на ремонт. К нему прилегала заброшенная фабрика, которая считалась обременением и которую предположительно нужно было сносить. Со сносом никто не хотел возиться, и поэтому дом никто не покупал.

Что сделали мы? Мы привезли на объект нашего архитектора и вместе прикинули, как можно перестроить фабрику, чтобы не сносить ее, а использовать для получения прибыли. С этими расчетами пошли в банк и подали заявку на кредит.

Вложенные нами 30 000 евро работают под 97 % годовых.

Увидели разницу с нарядным доходным домом в Дюссельдорфе?

Сразу хочу оговориться – такие выгодные варианты, как этот дом с фабрикой, конечно, попадаются не каждый день. Но объекты с меньшей доходностью мы стараемся даже не рассматривать. Не существует однозначных активов: есть активы, которые работают хуже, а есть активы, которые работают лучше. Я не единожды проверила на практике: если уметь читать цифры, доходность 70–90 % – это норма. Нужно просто иметь терпение и дожидаться самых «вкусных» сделок.

А что по этому поводу у Роберта Кийосаки? Да то же самое!

Наихудшие инвестиции достаются нетерпеливым инвесторам.«Богатый инвестор – быстрый инвестор»