Книга: Входы и выходы: 15 мастер-классов от профессионалов трейдинга

Назад: LAYN

Дальше: Самоограничения

KMRT

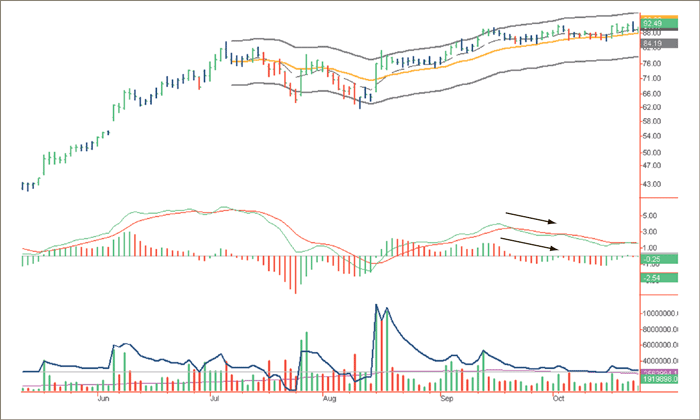

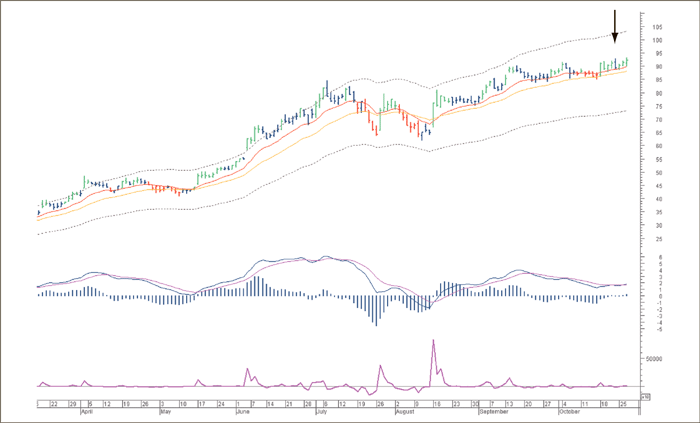

Многие, глядя на расхождение, считают, что это сигнал разворота тренда, но тренд зачастую не меняется. На недельном графике видно, что перелом в бычьем движении наступил в августе. KMRT демонстрировала сильный восходящий тренд, и после перелома в течение недели, на которую пришлось 17 сентября, она достигла нового максимума при очень слабой MACD. Это серьезное медвежье расхождение. Импульсная система оставалась зеленой, поэтому на следующей неделе об игре на понижение не могло быть и речи, однако акция привлекла мое внимание. Во время недели, на которую пришлось 24 сентября, импульсная система стала синей, а гистограмма MACD пошла вниз. Даже линии MACD образовали небольшое отрицательное расхождение. Мне казалось, что рынок готов к развороту.

Сколько бы раз мне ни встречалась подобная ситуация, я неизменно использовал бы ее. Это одно из отличий зрелых трейдеров от новичков — мы всегда действуем в соответствии со своими моделями.

Здесь мы видим не только недельное, но и дневное расхождение и не только гистограммы MACD, но и линий MACD! Взгляните на расхождение индекса силы — несмотря на августовский объем, KMRT так и не смогла подняться, а пошла вбок. Акция, которая не может подняться, просто колеблется перед тем, как прыгнуть с высокого здания. Мне пришлось изо всех сил сдерживаться, чтобы не поставить на эту сделку все.

ПАРАМЕТРЫ ИНДИКАТОРА

Реплика Керри. Я использую одни и те же параметры и на недельных, и на дневных графиках. Я больше не меняю их, поскольку каждый раз, когда пробовал делать это, получал только неприятности. Все носятся с этими параметрами, хотят знать, кто какие использует. Но главное не в том, какие они, а в том, о чем они говорят. Между тем в сигналах ЕМА-13 и ЕМА-11 особой разницы нет. Я беру параметры, с которыми мне удобно работать, а от их изменения пользы мало — вы просто получаете более быстрые или более медленные сигналы. Быстрый индикатор дает больше ложных сигналов, а медленный индикатор требует больше времени.

СДЕЛКА 2. ВЫХОД

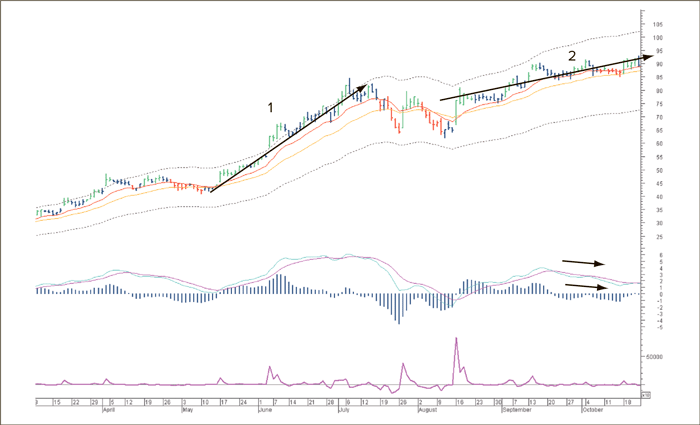

Даже идеальный вход не всегда дает результат. Короткую позицию надо защищать на случай, если акция прорвет максимумы. В тот день, когда я вошел в сделку, KMRT достигла нового максимума на 92,80. Я сыграл на понижение, поскольку акция закрылась снижением и не удержалась на новой вершине. На следующий день она закрылась небольшим ростом — достигла нового дневного минимума, но закрылась у вершины диапазона, гистограмма MACD снова пошла вверх, а сигнал дневной импульсной системы стал зеленым. Акция не дотянула до уровня стоп-приказа, я остался в сделке, но это не радовало. Ведь акция должна была пойти вниз! На следующий день она снова закрылась ростом — два дня подряд цена закрытия росла, а импульсная система осталась зеленой. На следующий день, 27 октября, акция достигла максимума на 93,18. И я закрыл позицию раньше намеченного из-за движения цены.

ИТОГ СДЕЛКИ

Короткая позиция по KMRTПродажа 22.10.04 @ $89,79Покупка 27.10.04 @ $91,59Убыток = $1,80 на акцию

Мой принцип такой: есть план и если сделка идет не так, как ожидалось, то лучше выйти из нее. Торговать — это как вести машину. Вам рассказали, как добраться до места, вы едете, но не встречаете нужных указателей. Как быть? Конечно, остановиться и уточнить маршрут, а не двигаться вслепую. Эта сделка может считаться лучшей за год с точки зрения контроля над риском. Я получил убыток, но не попал на пик, который достиг 117.

Я распечатал эти графики, чтобы включить их в дневник трейдера как напоминание о том, насколько важно следовать плану и ясно представлять, что будешь делать.

СДЕЛКА 2: КОММЕНТАРИЙ ПО ВХОДУ

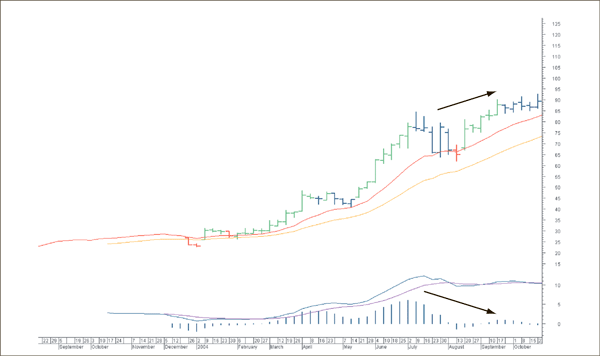

Я взялся за комментарий к этой сделке Керри лишь через несколько месяцев после интервью с ним. Попытка получить график KMRT в программе TradeStation ничего не дала, в ТС2005 произошло то же самое. За время, прошедшее с нашего интервью, компания Kmart была поглощена Sears. К счастью, у одного моего приятеля нашлись данные MetaStock, полученные до поглощения Kmart, и он сделал графики в своей программе. Они чуть отличаются от остальных моих графиков, но это отличие лишь подтверждает то, о чем я уже говорил, — для трейдера не так уж важно, какой программой он пользуется, главное, чтобы она была надежной.

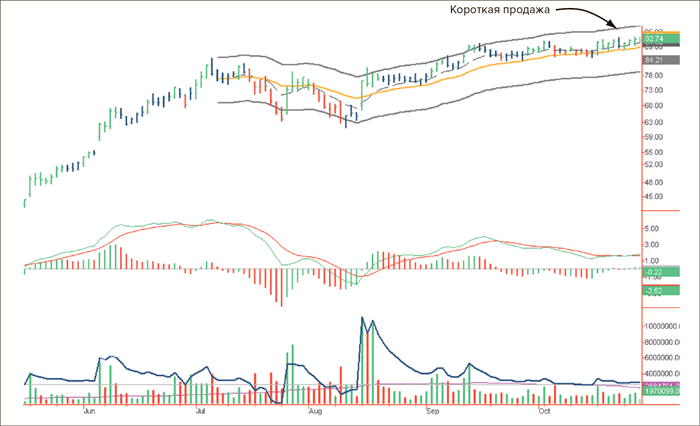

На недельном графике видно сильное медвежье расхождение между ценами и гистограммой MACD. Октябрьский максимум выше июльского, но индикатор формирует следующий, более низкий максимум. Более того, линии MACD образуют редкую модель — двойную вершину с медвежьим расхождением. Крайний правый столбик не смог подняться к новому максимуму. Импульсная система синяя, т. е. позволяет играть на понижение.

Сделки на основе медвежьих расхождений обычно имеют хорошее соотношение вознаграждения и риска. Задайте цель по прибыли на недельном графике — есть все основания ожидать, что цены вернутся в зону стоимости. Разместите стоп-приказ на дневном графике — цены вряд ли поднимутся до нового максимума после медвежьего расхождения. Для KMRT, торгующейся у 90, цель прибыли находится около 80, а стоп-приказ — у 93, соотношение «вознаграждение/риск» при этом будет лучше 3:1.

Дневной график полостью подтверждает сигналы недельного. Восходящий тренд становится все менее крутым, а гистограмма MACD демонстрирует явную слабость — она достигла пика за день до появления крайнего правого столбика, едва приподнявшись над нулевой линией. Линии MACD явно расходятся с восходящим трендом и идут вниз. Индекс силы не демонстрирует серьезных бычьих движений уже больше месяца. Судя по всему, восходящий тренд слабеет и подъем идет по инерции. Крайний правый столбик стал синим — импульсная система разрешает короткую продажу.

СДЕЛКА 2: КОММЕНТАРИЙ ПО ВЫХОДУ

Железная дисциплина — ключевое качество профессионала. Керри сыграл на понижение в ситуации, которая казалась безупречной, но стоило сделке развернуться против него, он вышел из нее без колебания. Акция поднялась до $117, если бы Керри держался за сделку, как дилетант, то крупно бы попался. Впрочем, Керри заметил, что эта модель ему нравится, и он будет торговать, если такая ситуация повторится.

Важной особенностью рынка акций является то, что большинство процессов на нем имеет не детерминистский, а вероятный характер. В детерминистских процессах конкретное действие приводит к конкретному результату — вы толкаете дверь, и она открывается. В вероятностных процессах результат, к которому вы стремитесь, возможен, но не гарантирован — вы запускаете руку в ящик, где лежат три пары белых носков и семь пар черных, скорее всего, вам попадутся черные носки, но необязательно.

У правого края графика дневная импульсная система становится зеленой. Похоже, мы имеем дело с сигналом «собака Баскервилей», который описан в книге «Как играть и выигрывать на бирже». Когда сильное расхождение не работает, на рынке идут подспудные фундаментальные изменения. В знаменитом произведении, созданном сэром Артуром Конан Дойлом, подсказкой к разгадке убийства послужило то, что в момент его совершения собака семейства Баскервилей не залаяла. Следовательно, преступник был членом этого семейства и собака его знала. Отсутствие определенного сигнала стало сигналом для сыщика. Если рынок движется не так, как предсказывают сильные технические сигналы, это сигнализирует о том, что возможно сильное движение в обратном направлении.

Назад: LAYN

Дальше: Самоограничения