Книга: Входы и выходы: 15 мастер-классов от профессионалов трейдинга

Назад: Письмо от Сохаила Маленький огонек в темном подвале

Дальше: BSX

Глава 5

Рей Теста-младший

Последовательный подход

В феврале 2004 г. среди участников лагеря трейдеров на Карибских островах были два брата, Рей и Брайан. Они выглядели настолько моложе своих 30 с небольшим лет, что я в шутку называл их трудновоспитуемыми. На самом деле оба были не по годам зрелыми, занимались биржевой торговлей, вели семейный бизнес и растили детей.

Жены братьев собрались было вместе с ними на Сен-Мартен (в феврале карибский пляж намного соблазнительнее холодного Питтсбурга), но те заявили, что едут вовсе не отдыхать. Они намеревались учиться и не желали, чтобы их отвлекали. Домой они звонили по несколько раз в день, а все свободное время проводили с другими трейдерами. Это отличало их от многих трейдеров постарше — пока те катали своих жен по острову, Рей и Брайан трудились над заданиями по программе лагеря.

Участники лагерей частенько показывают свои любимые акции, и Рей предложил нам оценить GT. Я объявил эту акцию самой интересной находкой лагеря, а вернувшись домой, воспользовался ею. Сделка с GT оказалась одной из самых прибыльных в 2004 г. Когда появился доступ через Интернет к ежемесячным встречам участников лагерей трейдеров в Манхэттене, Рей немедленно присоединился, и я всегда внимательно относился к акциям, которые он предлагал обсудить.

Рей прилетел в Нью-Йорк с ноутбуком и пачкой выписок по брокерскому счету. Я разместил его у себя в гостевой спальне и дал возможность побродить по городу, в котором он никогда не был. Рей активно пользовался Интернетом — без конца проверял свои акции и отправлял деловые электронные письма.

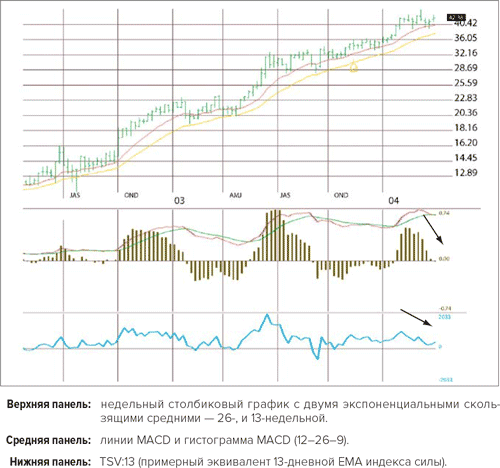

У меня сестра и два брата, я младший. У нас семейный бизнес, связанный с подрядными работами для коммунальных компаний. Мы устанавливаем, обслуживаем газовые и электрические счетчики и снимаем показания. Отец сейчас на пенсии, начинал он в местной коммунальной компании, а в 1984 г. открыл свое дело. С ним было необычайно интересно работать, он непревзойденный наставник. Мы все активно играем на бирже, но больше всех торговлей интересуюсь я.В 1995 г. я окончил Университет Огайо, начал работать, а вскоре открыл собственный брокерский счет. С 1995 по 2000 г. зарабатывать на рынке было несложно. Мы читали Value Line и инвестировали на импульсе с использованием стратегий вроде Dogs of the Dow и Foolish Four. Мы покупали известные акции, а на графики даже не смотрели и ничего не знали о техническом анализе. Бюллетень Value Line рекомендовал довольно хорошие акции — Qualcomm, Texas Instruments. Все было здорово, пока рынок не достиг пика и не рухнул. Нам досталось, как и всем. Пережив период медвежьего рынка, я решил, что не сдамся и буду учиться на собственных ошибках. Знай я тогда хотя бы малость того, что знаю теперь, то поступал бы очень просто — продавал бы позиции, когда 50-дневная скользящая средняя пересекает сверху вниз 200-дневную скользящую, и получал бы гораздо лучший результат.Мы подумывали об услугах брокера полного профиля и даже переговорили с несколькими из них. Большинство работало с паевыми фондами. Ну, читать Morningstar я могу не хуже их, и находить самые результативные фонды тоже могу сам, причем без уплаты 1 % от счета в качестве вознаграждения. Чем ближе я знакомился с рынками, тем больше мне нравилась идея торговать самостоятельно. Она-то и привела меня в лагерь трейдеров.Стоит всерьез взяться за учебу, как начинаешь понимать, что рынок вполне может двигаться в боковом направлении в течение 20 лет, и в этом нет ничего невероятного. Иначе говоря, если не научиться торговать на небольших колебаниях и просто придерживаться стратегии «купить и держать», то к 50 годам ничего особо не накопишь.Мои главные преимущества — это возраст и то, что я продолжаю учиться. Как тот трейдер, который цитируется в книге «Как играть и выигрывать на бирже», я, «если буду расти как профессионал хоть на полпроцента в год, то умру гением». Рынок акций захватывает меня, я никогда не потеряю интерес к торговле. Мне очень нравится, что она дает возможность зарабатывать на жизнь, работать по своему распорядку и самому определять свое будущее. Вы читали книгу «Богатый папа, бедный папа»? Так вот, существует всего несколько способов добиться реального успеха — это недвижимость, бизнес и бумажные активы. Кийосаки говорит, что помимо обычной работы надо заниматься самообразованием и искать возможности в одной из этих сфер. Я выбрал бумажные активы. Дополнительная работа меня не пугает. Допускаю, что мне приходится трудиться в свободное время более напряженно, чем некоторым в рабочее время. Зато моя семья будет жить в достатке, а сам я смогу раньше выйти на пенсию.Крах бычьего рынка оставил у меня горькие воспоминания. Когда в прошлом году рынок пошел вверх, было трудно снова выйти на него, главным образом из-за неопытности. Больше всего давило то, что в прошлом, т. е. 2003-м, году все делали деньги. Но тем, кого медвежий рынок ничему не научил, выигранное в руках не удержать.Труднее всего в истекшем году было выработать последовательный подход. Подходов к торговле множество — можно, например, покупать на откатах, а можно на прорывах, когда акция поднимается выше предыдущего максимума. Оба подхода имеют смысл, но они совершенно разные. Выбирать надо тот, который больше всего подходит тебе.Самого большого успеха в этом году я добился, когда покупал на снижении и продавал на подъеме. Если акция достигает новых максимумов, я не знаю, где лучше входить в рынок. Я жду, когда цена на недельном графике откатится в зону стоимости. Кроме того, я жду, когда сигнал импульсной системы для отраслевой группы станет синим, после чего выбираю акцию с наиболее явным дном на дневном графике, т. е. либо с тройным дном, либо с расхождением. 2004 г. был трудным для торговли, без устойчивых трендов и с множеством ложных прорывов. Если упустил момент, то потом войти очень трудно, а если вошел слишком рано, то получишь двойной убыток.Выбирать нужно не только метод, но и акции для отслеживания. После учебы в лагере я стал регулярно заниматься предварительным анализом — брал NASDAQ 100 и следил только за теми отраслевыми группами, в которых была хотя бы одна акция из этого индекса.В мой список вошла 51 группа из 239 в ТС2005. В большинстве своем они высокотехнологичные, так что порой задумываешься, не следует ли диверсифицировать список. Отслеживать надо достаточное, но не избыточное количество акций. Дополнительный плюс моего выбора состоит в том, что тот, кто отслеживает NASDAQ 100, может торговать биржевым фондом QQQQ.

СДЕЛКА 1. ВХОД

Назад: Письмо от Сохаила Маленький огонек в темном подвале

Дальше: BSX