Книга: Входы и выходы: 15 мастер-классов от профессионалов трейдинга

Назад: Глава 1 Шерри Хаскелл Логический взгляд на рынки

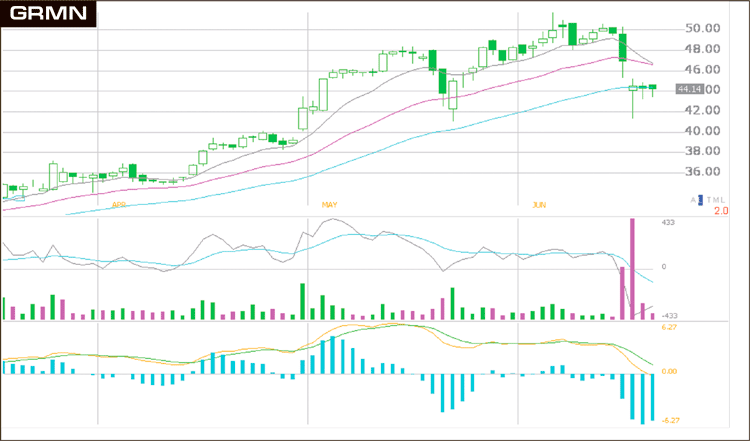

Дальше: GRMN

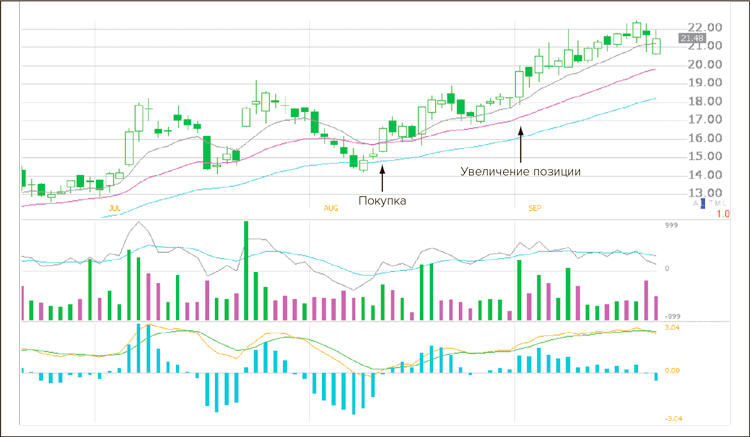

ASKJ

Первый раз я купила 12 августа 2003 г. по $16,21. В тот момент сразу несколько индикаторов подавали сходные сигналы, подтверждая друг друга. Индекс относительной силы (RSI) только что поднялся выше 50, цена росла на большом объеме, гистограмма MACD и обе линии MACD также шли вверх с пересечением выше нуля. Стохастический индикатор развернулся вверх от уровня ниже 20. Отлично! Индикаторы орали «Покупай!», и я их послушалась.

СДЕЛКА 1. ВЫХОД

Я увеличила длинную позицию 2 сентября 2003 г. Акция хорошо росла, но потом перешла в горизонтальный коридор. Через четыре торговых дня она прорвала коридор на необычно высоком объеме. RSI рос, MACD был силен, да и стохастический индикатор продолжал подъем. Все говорило в пользу моего решения, но самым весомым был прорыв вверх на высоком объеме.

ИТОГ СДЕЛКИ

Длинная позиция по ASKJ 12.08.03 @ $16,21Увеличение позиции 02.09.03 @ $19,30Полная продажа 22.09.03 @ $20,74Прибыль = $4,53 на акцию по начальной позиции; $1,44 на акцию по дополнительной позиции

Я продала 22 сентября 2003 г. по $20,74. Акция росла уже две недели, но объем постепенно уменьшался — вот что меня насторожило. 19 сентября цена сформировала «дожи» (медвежья свечная модель). Это был сигнал, особенно с учетом того, что модель образовалась на сильно возросшем объеме. Я стала подозревать, что цена формирует вершину. Пока цена росла, гистограмма MACD начала падать. Это говорило, что пора выходить и фиксировать прибыль. Я сделала это на следующий день на уровне $20,74, когда пересеклись линии MACD, а гистограмма MACD опустилась ниже нуля. Самое время убраться. Момент для выхода был выбран правильно — с этого дня акция покатилась вниз.

СДЕЛКА 1: КОММЕНТАРИЙ ПО ВХОДУ

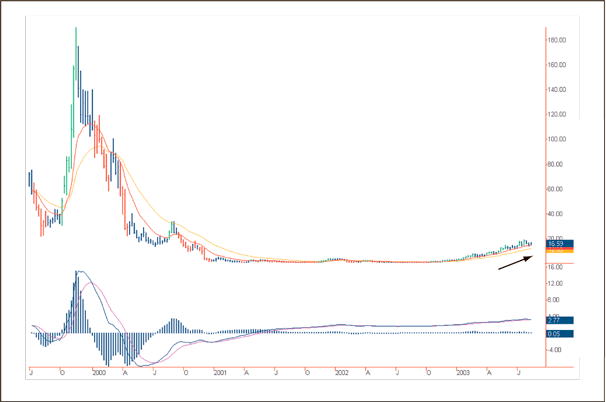

Когда я загружаю данные по акции, интересующей меня, то для начала сжимаю ее недельный график так, чтобы вся история была полностью видна на экране. Это позволяет сказать, дешевой или дорогой является акция относительно ее исторических цен.

Исторические данные по ASKJ показывают, что при IPO акция продавалась публике примерно по 70 (с учетом дробления). В 1999 г. она продемонстрировала головокружительное вертикальное ралли, перевалив за 190. Затем в 2001 г. она рухнула и достигла минимума в 75 центов. Акции, которая после пика падает более чем на 99 %, как ASKJ, грозит смерть. Но ASKJ оказалась живучей. Тихо отлежавшись и отдышавшись на дне в 2001-м и 2002 г., она в 2003 г. приподняла голову, поднялась на ноги и докарабкалась до двухзначных отметок. У правого края недельного графика обе скользящие средние идут вверх, подтверждая бычий тренд и давая добро на покупку.

САМЫЕ ДОРОГИЕ $50

Несколько лет назад я консультировал одного клиента, о котором и рассказал Шерри. Он торговал фьючерсами на фондовые индексы и после затяжной черной полосы начал выигрывать. Тогда он поставил перед собой цель: выигрывать по $1000 в день. Однажды по удачно открытой длинной позиции его прибыль составила $1950. Он решил подержать позицию, чтобы чистая прибыль достигла круглой суммы — $2000, и сохранил ее до следующего рабочего дня в нарушение собственных технических правил. Но в тот день бычий рынок 1999 г. достиг вершины! Вскоре прибыль этого человека снизилась до $1000, а затем и вовсе до нуля. Однако он продолжал держать позицию в решимости достичь своей новой цели, хотя нес потери. В попытке отыграться он удвоил позицию, потом удвоил еще раз, а когда все же сдался и закрыл сделку, от $100 000 на счете осталось $14 000.А.Э.

Когда недельные графики дают сигнал на покупку, я перехожу к дневным графикам. Именно их сигналы говорят мне, открыть длинную позицию или воздержаться от этого. Чего я не делаю никогда, так это не продаю в короткую, если недельные графики говорят «покупай». Я никогда не торгую против сигналов недельной импульсной системы.

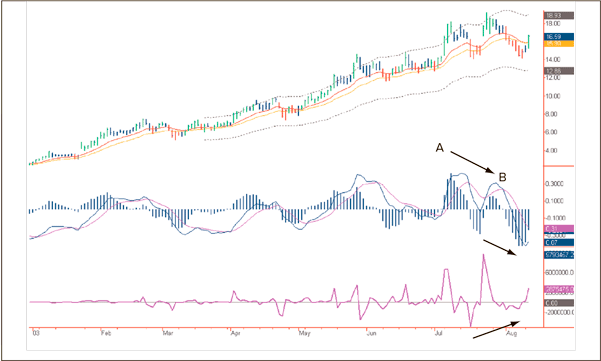

Крайний столбик у правого края дневного графика зеленый: импульсная система подает бычий сигнал. Это происходит, когда и гистограмма MACD и ЕМА идут вверх. Значит, рыночная инерция (на которую указывает наклон ЕМА) теперь бычья, причем быки становятся сильнее, что видно по увеличению крутизны подъема гистограммы MACD. Еще более сильный сигнал покупки наблюдался днем раньше, когда цвет дневного столбика стал из красного синим. «Потухший» красный свет столбиков означает, что медведи начинают терять власть, а быки вот-вот захватят ее.

Данный график — бычий, но не из числа образцово-показательных. На нем есть несколько тревожных признаков, включая медвежье расхождение гистограммы MACD прямо перед спадом ближе к концу графика, что является сильным сигналом продавать. Спады, которые следуют за медвежьими расхождениями, обычно устойчивы. Новый многомесячный рекордный минимум гистограммы MACD также говорит о силе медведей.

Торгуй я на свои деньги, то вряд ли бы взялся за эту сделку. В то же время я бы не стал отговаривать Шерри, скажи она о намерении войти в нее. Впрочем, серьезные трейдеры, а Шерри из их числа, никогда не спрашивают, входить ли им в сделку. Я упомянул об этом только для того, чтобы показать — разные люди торгуют по-разному. Но с точки зрения импульсной системы такая сделка вполне «законна».

СДЕЛКА 1: КОММЕНТАРИЙ ПО ВЫХОДУ

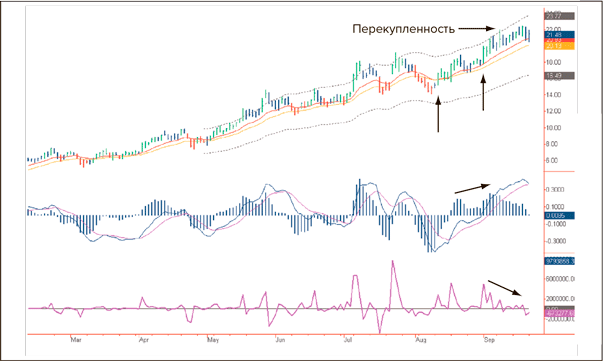

Обратите внимание на то, как первый откат в конце августа возвращает акцию в зону стоимости, а через несколько дней она вновь начинают касаться красной линии. Эта быстрая скользящая средняя образует верхнюю границу зоны стоимости. Умение Шерри наращивать длинную позицию на таком небольшом откате свидетельствует о ее мастерстве.

Шерри отлично сыграла на импульсе: она поймала отскок после резкого падения, увеличила позицию на небольшом откате и выскочила из сделки, едва лишь тренд начал ослабевать. Эта сделка выглядела сомнительной только первые две недели, пока цены держались ниже $20, а дневные столбики были то зелеными, то синими. Но потом прорыв, подкрепленный новыми пиками гистограммы MACD и индекса силы, подтвердил, что быки набирают силу.

В начале сентября они стали особенно сильными. 4, 5 и 9 сентября они толкали цены к верхней линии канала. Касания этой линии подтверждали силу быков, однако позднее, несмотря на продолжение ралли, цены перестали дотягиваться до нее. Значит, быки выдыхались. Гистограмма MACD начала понижаться, а индекс силы образовал широкое медвежье расхождение, сигнализируя о слабости быков. В этот момент цены росли просто по инерции.

То, что Шерри продала, а не купила, когда цены начали откатываться в заманчивую зону между скользящими средними, говорит о ее опыте. При одних и тех же сигналах действия могут быть разными! Она не ловила дно или пик, а сделала то, что и полагается серьезному трейдеру: сорвала серьезный куш на середине большого движения.

ДНЕВНИК

Шерри — единственная, у кого я брал интервью дважды. Когда компания Intershow в первый раз пригласила меня выступить в Сан-Франциско, я воспользовался случаем, чтобы встретиться с Шерри — ведь она жила как раз напротив, на другой стороне пролива. А год спустя они снова пригласили меня, и я позвонил Шерри с просьбой устроить очередную встречу трейдеров во время моего приезда.Что совершенно не изменилось, это внимание Шерри к результатам. Она полна решимости преуспеть во всем, за что берется, и крайне серьезно относится к торговле. Лучше всего о сосредоточенности на результатах говорит качество записей. Шерри может совершенно точно сказать, когда именно заключала сделки с той или иной акцией или фьючерсом, почему пошла на это, как акция выглядела при входе и выходе, каков результат сделки и чему она научила.Хорошие записи чрезвычайно важны для повышения результативности трейдера. Когда вы входите в сделку, у вас две цели. Первая — заработать деньги, вторая — повысить уровень мастерства. Если первую удается достичь не всегда, то второй вы должны добиваться при любых обстоятельствах. Учиться можно как на удачных сделках, так и на неудачных. Если вторая цель не достигнута, то сделка не дала ничего.Рынки меняются, и хорошие трейдеры меняются вместе с ними. Во время нашей первой встречи (октябрь 2003 г.) фондовый рынок основную часть года шел вверх практически прямолинейно. Все деньги Шерри были вложены в акции, нередко она торговала на марже. Следующий год оказался очень тяжелым для трейдеров на фондовом рынке, поскольку он оставался в основном горизонтальным, без устойчивых трендов. Шерри, как оказалось, не замкнулась на акциях и не пострадала как многие трейдеры. Она обнаружила, что многие фьючерсы начали подниматься от многолетних минимумов, и переключилась на них. Шерри отнеслась к их изучению и торговле настолько серьезно, что к моменту нашей встречи год спустя уже рассылала друзьям свой ежедневный анализ рынков.За год, прошедший между нашими встречами, произошла и другая заметная перемена — графики Шерри стали более чистыми и не такими перегруженными. Новички и не очень опытные трейдеры почти всегда используют слишком много аналитических инструментов. Почему? Отчасти потому, что они только учатся, а отчасти из-за того, что кажется, чем больше инструментов, тем лучше анализ. Зрелые трейдеры обходятся горсткой аналитических средств, отобранных опытным путем.

А.Э.

СДЕЛКА 2. ВХОД

Назад: Глава 1 Шерри Хаскелл Логический взгляд на рынки

Дальше: GRMN