Книга: Опыт конкуренции в России: причины успехов и неудач

Назад: 5.1. Пивоваренная компания «Балтика»

Дальше: 5.3. Нефтесервисная компания «Интегра»

5.2. Пищевая компания «Вимм-Билль-Данн»

Ранний лидер

Компания «Вимм-Билль-Данн» («ВБД») является одним из ведущих производителей соков и молочных продуктов в России. Фирма была основана в 1992 г. и принадлежит, как и только что описанная «Балтика», к первому поколению успешных фирм нового бизнеса в России.

Изначально компания занималась разливом соков. Группа предпринимателей арендовала линию на Лианозовском молочном комбинате в Москве и впервые в России организовала там выпуск фруктовых соков в картонных пакетах. Появление качественного сока в удобной таре стало рыночной сенсацией – настолько разительно сок «J7» отличался от мутной жидкости в трехлитровых банках, в которых соки продавали в СССР. Развитие фирмы шло быстро и успешно, расширялась сфера деятельности. На определенном этапе Лианозовский комбинат перешел под контроль «ВБД», а с конца 90-х гг. «Вимм-Билль-Данн» начал активно приобретать другие молочные предприятия в регионах России и странах СНГ.

Большую роль в успехе компании сыграл кризис 1998 г. Он столь радикально очистил российский соковый рынок от импорта, что до сих пор позиции иностранных фирм (если не считать поглощенного в 2005 г. «Кока-Колой» отечественного производителя «Мултон») на нем сравнительно слабы. Тот же кризис задержал уже намеченное иностранными компаниями строительство молочных заводов в России. Danon, Ehrmann, Campina отложили их открытие до начала 2000-х гг., когда «Вимм-Билль-Данн» уже доминировал на рынке.

В 2001 г. была создана управляющая компания ОАО «Вимм-Билль-Данн Продукты Питания». Ее функцией стало руководство предприятиями и определение стратегических направлений деятельности фирмы как единого целого. И это достаточно масштабная задача: в 2005 г. в компанию входили 30 производственных предприятий в городах России и СНГ.

К числу своих заслуг компания может причислить несколько революционных для нашего рынка нововведений: выпуск первой современной российской упаковки сока, создание первого отечественного сокового бренда, создание российского производства йогуртов, выведение на рынок ряда молочных брендов, начало выпуска морсов и др.

Компания «Вимм-Билль-Данн Продукты Питания» – первый российский производитель продуктов широкого потребления, разместивший свои ценные бумаги на Нью-Йоркской фондовой бирже. Ранее свои акции на этой бирже сумели разместить лишь две российских компании сотовой связи – «Вымпелком» и «МТС».

Одним из главных условий допуска на Нью-Йоркскую биржу стало очень нелегко давшееся российской компании обеспечение прозрачности активов. Так что и в этом отношении фирма была пионером. «Вимм-Билль-Данн» стала второй среди 42 ведущих российских компаний в рейтинге прозрачности, составленном агентством Standard & Poor's, и заняла четвертое место в проведенном компанией Brunswick UBS Warburg исследовании качества корпоративного управления в России.

В 2001 г. компания получила международный сертификат соответствия стандарту British Retailer Consortium (BRC), который признается всеми торговыми сетями в странах ЕС. «Вимм-Билль-Данн» продает свои продукты в Канаде, Германии, Израиле, Нидерландах, Великобритании и США. Впрочем, экспорт в дальнее зарубежье скорее свидетельствует о качестве продукции, чем имеет коммерческое значение, – он составляет незначительную долю общего оборота (всего на экспорт идет около 2 %). О высокой репутации фирмы говорит и то, что продукция «Вимм-Билль-Данн» используется крупными западными компаниями, работающими на нашем рынке. К примеру, компания стала поставщиком сети ресторанов быстрого обслуживания McDonald's.

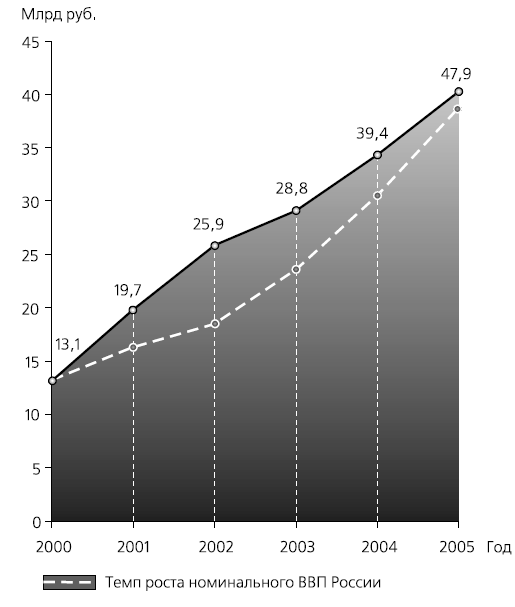

Рис. 5.3. Динамика роста оборота «Вимм-Билль-Данн»

Несмотря на неоспоримо первопроходческую роль в новой российской экономике, темпы роста «ВБД» после окончания «героического» периода создания фирмы правильнее назвать скорее средними, чем высокими. Как видно на рис. 5.3, оборот «Вимм-Билль-Данн» за последние пять лет примерно утроился (рост с 13,1 млрд руб. до 40,4 млрд руб.). Белый пунктир на графике показывает, однако, что, если бы фирма начала свой рост с тех же исходных размеров и увеличивалась бы темпами, равными темпу роста номинального ВВП России, то итог был бы примерно такой же.

Что стоит за этими усредненными цифрами? Компания «Вимм-Билль-Данн» занимается разливом соков, выпуском молочной продукции, а также разливом минеральной воды и производством детского питания. По результатам 2005 г. около 72 % выручки компании составляют доходы от продажи молочных продуктов, около 22 % – от продажи соков и примерно 6 % – от продажи детского питания.

Опора на молочный рынок

Положение фирмы на двух главных направлениях бизнеса – молочном и соковом – сильно различается. Основной доход «ВБД» зарабатывает на молочном рынке. Причем здесь положение фирмы очень устойчиво, она является безоговорочным национальным лидером.

Условно российский молочный рынок можно разделить на два сегмента:

✓ сегмент высокотехнологичных молочных продуктов, который использует в основном западные технологии;

✓ сегмент традиционных продуктов, который применяет преимущественно российские (советские) технологии.

К первому сегменту относится производство йогуртов, миксов, творожков, биообогащенных продуктов. В основном такая продукция позиционируется как достаточно дорогая, продается в крупных городах через торговые сети и приносит немалые прибыли.

Крупными игроками данного сегмента являются «Вимм-Билль-Данн» и российские дочерние предприятия крупнейших ТНК: Campina, Ehrmann, Danone. Фактически «ВБД» стал одним из очень немногих отечественных производителей, оказавшихся способными освоить этот выгодный рынок, более того, на равных и даже с преимуществом в свою пользу противостоять на нем крупнейшим транснациональным корпорациям. И это далеко не случайность. Именно в данном сегменте особенно важны конкурентные преимущества такого крупного и, что не менее важно, рыночно ориентированного предприятия, как «ВБД»: большие производственные мощности, наличие высокотехнологичного оборудования, развитая общенациональная сбытовая сеть, крупные рекламные бюджеты и т. п.

Наиболее перспективным, в частности, считается выпуск функциональных и обогащенных продуктов. Оценив перспективность обогащенных продуктов, «Вимм-Билль-Данн» первым в России вышел на этот рынок. В 1999 г. он выпустил серию «Био-Макс». Продукты серии «Био-Макс» позиционируются как полезные, инновационные и современные и находятся в дорогом ценовом сегменте. Соответственно, они весьма прибыльны: витаминизированное молоко компании, а также биомолоко, биокефир, биойогурты с добавками стоят на 8—13 % дороже обычных продуктов.

Реакция инофирм, которые имеют огромный опыт в производстве обогащенных продуктов, как уже говорилось, запоздала из-за кризиса 1998 г. В 2000 г. продавать витаминизированное молоко стал Parmalat (марка Dietalat). Он же вывел на рынок сокосодержащие напитки Santal Active Drink с витаминами и Santal Plus с молоком. Однако эти продукты не снискали популярности у российских потребителей.

В 2001 г. французская Danone принесла на российский рынок два своих мировых бренда обогащенных продуктов – йогурты «Активия» и детскую серию творожков «Растишка» с кальцием. На сей раз внедрение новинок оказалось весьма успешным. В 2002 г. компания начала продвигать «Актимель» – кисломолочный продукт, обогащенный живой бифидокультурой и нацеленный на укрепление иммунитета, повышение настроения. Речь шла уже о совершенно новой ценовой категории. Если стоимость обогащенного кефира превышала цену необогащенного на 10–20 % процентов, то «Актимель» был (в пересчете на одинаковый объем) дороже обычных кисломолочных продуктов в разы.

Ответным ходом стало появление в 2003 г. серии продуктов «ВБД» под маркой Neo. По замыслу маркетологов «Вимм-Билль-Данн», она позиционировалась в ценовом диапазоне, лишь немного отстававшем от Danone, что было достаточно смелым ходом, если учесть репутацию французской фирмы.

Интересна история противостояния «Актимель» (Danone) и «Иммунеле» («Вимм-Билль-Данн»). Продукты воспринимались потребителями практически одинаково, причем «Актимель» появился на рынке раньше, что ухудшало шансы «Иммунеле». Чтобы создать видимую разницу, «Вимм-Билль-Данн» снабдил «Иммунеле» крышечкой («Актимель» запечатан фольгой). Этот ход базировался на результатах маркетинговых исследований, показавших, что российский потребитель недостаточно рационален. Дело в том, что при весьма маленьких размерах стаканчика (продукт заведомо выпивается за один раз) крышечка функционально бессмысленна, но оказывает заметное психологическое воздействие (продукт кажется более качественным).

Развивая успех «Иммунеле», «ВБД» запустил новый продукт «Иммунеле Форте», обогащенный пробиотиками и витаминами. Фактически можно говорить о том, что Danone и «ВБД» внедрили на рынок сверхрентабельный тип молочных продуктов, позиционирующихся как неаптечные биологически активные добавки (БАД). И, соответственно, стоят эти продукты почти так же дорого, как лекарства. Выпуск продукции со столь высокой добавленной стоимостью существенно улучшает финансовые показатели «ВБД».

Ко второму крупному сегменту молочного рынка относится производство натурального молока, кефира, традиционного творога. Подобные продукты пользуются и, вероятно, всегда будут пользоваться в России устойчивым спросом. А в последние годы их притягательность заметно выросла из-за тяги потребителей к «естественной» пище.

С другой стороны, выпуск названной продукции технологически несложен и доступен даже малым предприятиям с простейшим оборудованием. К тому же, в силу однозначности вкуса молока и традиционных молокопродуктов («молоко, оно и есть молоко»), сильные затруднения возникают здесь с рекламой и другими средствами продвижения продукции. Вкус натурального молока меняется лишь из-за разницы температурного и временного режима обработки. При этом конечный продукт всех фирм, строго соблюдающих технологию, оказывается очень похожим.

Основные игроки на описываемом сегменте – это региональные компании, у которых нет дорогостоящих технологий, а финансовые ресурсы отмерены скупо. Они ориентируются в основном на покупателя с ограниченными средствами и потому склонны к ценовой конкуренции. Прямым следствием этого является низкая рентабельность производства не только у ведущих ценовую войну фирм, но и у остальных участников рынка.

Вместе с тем непредсказуемость качества дешевых молочных продуктов оставляет и здесь место для построения брендов. Существует достаточно большое число потребителей, которые, скажем, любят обычный кефир, но хотят, чтобы он всегда был «настоящим кефиром». Бренды компании «Вимм-Билль-Данн» представлены в среднеценовом сегменте – «Домик в деревне» и в сегменте недорогого молока – «М», «Веселый молочник».

Иностранные компании в сегменте традиционных молочных продуктов относительно пассивны. Если они и продвигают их (Parmalat, Campina, Danone), то преимущественно в очень небольшом по размерам премиальном сегменте российского рынка. Поэтому если «ВБД» и приходится бороться с конкурентами на рынке брендиро-ванных традиционных молочных продуктов, то это отечественные компании (упомянем в первую очередь петербургский «Петмол», а также Очаковский, Останкинский, Черкизовский, Воронежский комбинаты и др.).

Перевес сил в качестве общенационального игрока, однако, однозначно находится на стороне «ВБД». Все остальные российские производители сильны лишь в некоторых регионах (заметную заявку на национальный уровень сделал в последние годы лишь «Петмол»). Традиционная продукция «Вимм-Билль-Данн» не имеет на данный момент жестких и достаточно сильных конкурентов среди отечественных фирм, которые могли бы оказывать на него давление по всей стране. Скорее компания конкурирует с отдельными предприятиями в отдельных регионах, что открывает широкие возможности использования разобщенности соперников.

Проблемный соковый бизнес

Если в молочном бизнесе позиции «ВБД» выглядят почти неуязвимыми, то в производстве соков картина заметно сложнее. Соки и нектары – крупный сегмент отечественного потребительского рынка, на котором идет ожесточенная конкуренция (табл. 5.1).

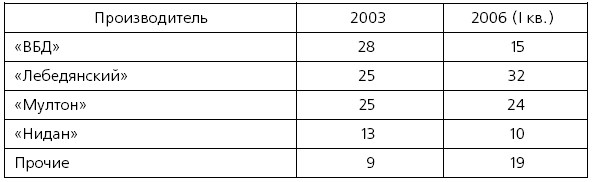

Таблица 5.1

Динамика доли основных производителей на рынке соков, %

Источники: Бизнес Аналитика. Эксперт. 2006. 26 июня – 2 июля.

Еще в 2003 г. «ВБД» был лидером рынка. Тремя неполными годами позже он откатился на третье место в отрасли, а его доля на рынке сократилась практически вдвое. Более того, несмотря на то, что российский рынок соков является одним из самых динамичных в пищевой отрасли, «ВБД» уже длительное время (с 2002 г. по начало 2006 г.) не удается увеличить объем реализации своей продукции. Он практически застыл на отметке 300 млн дол. в год. Для сравнения: прирост стоимости продаж молочных продуктов «ВБД» за 2002–2005 гг. составил около 80 %.

А ведь на рынке соков на стороне фирмы были все те же конкурентные преимущества, что и на молочном: позиция первопроходца, очень известный в России соковый бренд («J7»), крупные производственные мощности и густая сбытовая сеть, значительный рекламный бюджет. Плюс к этому, наличие мощного молочного бизнеса тоже должно было помогать «Вимм-Билль-Данн» в борьбе на соковом рынке, например, при одновременной продаже торговым сетям и молочной, и соковой продукции.

Что же помешало «Вимм-Билль-Данн» воспользоваться своими потенциальными преимуществами? Основные потери позиций компании произошли из-за ключевой марки – сока «J7». Это одна из самых старых марок на рынке, ее узнаваемость исключительно велика. В ноябре 2005 г. Аналитическим центром Юрия Левады («Левада-Центр») было проведено исследование российского рынка соков, которое подтвердило, что при спонтанном вспоминании «J7» обгоняет ближайшего конкурента из премиального сегмента – сок «Я» («Лебедянский») – в полтора раза.

По первому впечатлению, проблемы начались с «пустяков». К началу 2000-х гг., после примерно десятилетия присутствия на рынке внешний образ «J7» – бесспорно качественного и широко разрекламированного сока – «приелся» покупателю. В принципе, смена дизайна упаковки является необходимым элементом эволюции марки. Для привлечения внимания потребителей и торговых организаций мало сделать просто хороший сок – его надо предложить в удобной и эффектной упаковке. «Вимм-Билль-Данн» проигнорировал это правило.

И вот конкуренты сделали соответствующий ход. Первой в феврале 2002 г. на рынке появилась литровая упаковка сока Rich («Мултон») в высокой пачке с отвинчивающимся колпачком. В середине того же 2002 г. еще один из главных игроков рынка – «Нидан-Фудс» – изменил дизайн сока «Чемпион». Но наиболее сильный удар был нанесен в 2003 г., когда концерн «Лебедянский» начал разливать сок «Я» в высокую упаковку сложной формы, обращающую на себя внимание скругленными углами (так называемый пакет «призма»). Это заметно увеличило продажи сока (только мгновенный прирост спроса составил от 5 до 30 %) и способствовало выходу «Лебедянского» на позиции отраслевого лидера.

Существенную особенность развития событий представляло то, что рестайлингу подвергались соки, относящиеся к верхним ценовым сегментам. «J7» выпадал из общей тенденции, свойственной его «одноклассникам». Причем выпадал в отчетливо худшую сторону: потребителю не надо быть гурманом, чтобы по достоинству оценить замену клапана на завинчивающуюся крышку. Ведь с ней недопитый пакет легче закрыть и удобнее хранить, без риска пролить сок при неудачном наклоне.

К тому же сказался и психологический момент. «J7» упорно выпускался в обычных «молочных» пакетах, в то время как упаковки всех остальных дорогих соков приобрели новые, часто достаточно необычные формы. В итоге стандартный литровый пакет премиального сока «J7» зрительно встал в один ряд с пакетами дешевых марок, которые по сей день разливаются в такую же «молочно-кефирную» тару. «Флагманский» бренд «ВБД» стал восприниматься как менее качественный, чем соки конкурентов.

ПРИЧИНЫ КОНКУРЕНТНЫХ НЕУДАЧ

РИСКОВАННАЯ СТРАТЕГИЯ – ДВИЖЕНИЕ ПРОТИВ ТЕЧЕНИЯ

Типовой мотив развития событий. «Вимм-Билль-Данн» упорно не желал менять форму пакета в сторону выпуска высоких пачек с крышечками, хотя большинство конкурентов пошло на этот шаг. Подчеркнем, что позиция компании отнюдь не была бессмысленной. По мнению специалистов фирмы, простое изменение формы упаковки могло способствовать увеличению только импульсного спроса, что при широчайшей известности «J7», казалось бы, не имело значения. Потребитель и так зафиксирует свое внимание на знакомой упаковке. К тому же узкая форма пакета является «неправильной» в маркетинговом отношении: она дает меньше площади, пригодной для рекламы, и неудобна при транспортировке. Наконец, смена упаковки рассматривалась компанией как напрасные траты достаточно крупных сумм (более 10 млн евро). Ведь речь шла не только об изменении раскроя картона, но и о перестройке технологии разлива.И все же, несмотря на всю логичность позиции компании, ее отказ от смены упаковки негативно отразился на объеме продаж. Консерватизм и желание сэкономить стоили «ВБД» не просто потери былой недосягаемости (в начале 2000-х гг. отрыв от конкурентов измерялся не процентами, а разами), но и привело к утрате лидерства на рынке.

Диагностика опасности провала. Движение в одиночку против течения представляет собой стратегию, резко увеличивающую риск. В самом деле, сколь серьезны ни были бы резоны против повторения шага, с которым большинство конкурентов связывает надежды на успех, следует иметь в виду: отказ от этого шага сопряжен с большими рисками, чем его повторение.Действительно, допустим, что большинство конкурентов зря несет расходы на улучшение упаковки, ее изменение не даст заметного роста продаж. В этом случае фирма, повторившая действия других, всего лишь понесет потери в размерах, равных потерям конкурентов. Таким образом, у нее не будет ухудшения конкурентных позиций в сравнении с остальными. Другими словами, действует правило: при движении вместе со всеми риск крупной ошибки минимален.Теперь предположим обратное: конкуренты не зря потратились на новую упаковку, спрос резко переключился на соки, разлитые в новомодные пакеты. Фирма, которая свою упаковку не улучшила, в этом случае проиграла одна. Это именно от ее продукции отвернулся покупатель, променяв ее на соки в высоких пакетах. Можно обобщить: при движении против течения риск крупной ошибки резко повышается.

Аналогии в опыте других российских фирм. Вопреки отраслевой и даже общенациональной практике «Красный Октябрь» вплоть до 2000-х гг. считал возможным не делать скидок крупнейшим оптовикам. Расчет был на то, что неоспоримая популярность его продукции заставит оптовиков делать покупки даже без скидок. «Балтика» развивала только зонтичный бренд в то время, когда конкуренты уже имели крупные успехи при продвижении индивидуальных брендов. Розничная сеть «Эльдорадо» принципиально игнорировала практику скидок и распродаж по сниженным (или, что часто имеет место в России, по якобы сниженным) ценам, сделав ставку на пропаганду утверждения, что в ее магазинах цены и так ниже, чем где-либо еще.И во всех случаях последствия «одиночного плаванья» были как минимум спорными.✓ Оптовикам стало существенно менее интересно работать с конфетами «Красного Октября», чем с конкурирующими продуктами. На закупках самых известных брендов московской кондитерской фабрики это отразилось, как и полагали ее руководители, далеко не трагически. А вот вся та продукция «Красного Октября», которую надо было интенсивно продвигать (например, новинки), стала нежеланной.✓ О проблемах «Балтики» говорилось чуть выше. В то время, как конкуренты умело привлекали внимание к конкретным достоинствам отдельных сортов («с горчинкой, до которой надо дорасти», «Изольда – изо льда» и т. п.), «Балтика» рекламировала некий «среднестатистический» вкус всей своей номерной серии.✓ Эффективным ответом на политику «Эльдорадо» стало предложение других сетей возмещать разницу в ценах (иногда даже с приплатой), если покупателю удастся найти где-нибудь (например, в «Эльдорадо») тот же товар по меньшей цене. Плюс к этому действенной оказалась PR-кампания, связавшая низкие цены и низкое качество товаров в «Эльдорадо» (вопрос о правдивости этого утверждения здесь обсуждать неуместно).Еще раз подчеркнем: практически во всех случаях решение о движении против течения имело под собой серьезные основания. Более того, очевидно, что в отдельных случаях именно оно может помочь фирме сорвать «первый приз», оставив конкурентов далеко позади. И все же необходимо помнить о резком повышении риска. Интересно, что в стремлении его уменьшить некоторые фирмы, отстаивая свои собственный путь, нередко имитируют и чужие конкурентные преимущества. Ставка сети «Ашан», так же, как и «Эльдорадо», сделана на общий низкий уровень цен. Однако во французской сети дополнительно к этому постоянно объявляются скидки… на суммы, обычно составляющие ничтожную часть цены.

Типовое устранение недостатков. «ВБД» все же изменил дизайн картонной упаковки «J7», сделав ее выше, формы закругленнее, снабдил наконец-то сок отвинчивающейся крышкой. Позднее была внедрена и специальная пластмассовая бутылка (см. ниже). Другими словами, неверно оценившая ситуацию фирма рано или поздно повторяет стандартный ход конкурентов. Ситуацию это улучшает, но полностью компенсировать потери от ошибки обычно не дает, поскольку время упущено.

Еще один новый ход был связан с выпуском упаковок емкостью более литра (на рынке встречаются 1,5– и 2-литровая версии). Конкуренты «Вимм-Билль-Данн» отнеслись с вниманием к запросам небогатых покупателей. Переход на большую («экономичную») упаковку делает для них покупку сока более доступной. Дело в том, что небогатые россияне не воспринимают сок как продукт первой необходимости. Поэтому величина их спроса весьма эластична по цене, т. е. сильно зависит от стоимости продукта. А это, в свою очередь, дает возможность производителям, внедрившим экономичную тару, увеличить свою долю на массовом сегменте рынка, отличающемся опережающими темпами роста.

Речь идет о феномене, уже описанном нами применительно к рынку пива. С ростом доходов населения увеличивается не только спрос на высококачественную продукцию. Одновременно появляется и второй «горб» спроса. Это связано с выходом на российский рынок покупателя со скромным достатком, потребительская корзина которого увеличилась в достаточной мере, чтобы включить в себя соки, но еще не выросла настолько, чтобы он мог приобретать дорогую продукцию.

В таком качестве выступают, прежде всего, не избалованные столичными заработными платами жители регионов. Уже несколько лет соковая промышленность в значительной мере «прирастает регионами», т. е. именно там находятся перспективные рынки сбыта. Одновременно в столицах и городах-миллионниках конкуренция стала столь сильной, что производители буквально выталкиваются оттуда. Большая упаковка в этих условиях совмещает в себе цель и средство, становясь ключом ко многим региональным рынкам.

Первой соответствующий шаг сделала компания «Нидан»: появился сок «Моя семья» в большой упаковке. Далее аналогичную упаковку освоили «Лебедянский» («Фруктовый сад») и «Мултон» («Добрый»). «Вимм-Билль-Данн» же опять долго оставался в стороне: сок «Любимый сад» выпускался только в литровой упаковке. Второго издания драмы «J7», однако, на сей раз не получилось (или наблюдался ее ослабленный вариант). Нежелание «ВБД» следовать за большинством в этом случае было менее упорным. Хотя и с запозданием, были введены упаковки сока «Любимый сад» емкостью 1,5 и 2 л. Более того 1,5-литровую упаковку получил даже «J7», для которого это, строго говоря, было необязательно (премиальный спрос не столь эластичен по ценам, как массовый).

Неценовая конкуренция на рынке соков не сводится только к изменениям упаковки. Не менее важной сферой является поиск новых вкусов. Политика «ВБД» и в этом отношении отличалась значительным консерватизмом. Первоначально серия соков «J7» состояла из семи вкусов, что и послужило основанием для названия бренда (J7 = Seven Juices = семь соков). И долгое время такого набора было вполне достаточно.

Однако конкуренты не дремали. «Лебедянский» смог привлечь внимание к своему премиальному соку «Я» во многом благодаря тому, что тот содержал мякоть (в отличие от господствовавшего на рынке безмякотного «J7»). Реакция «ВБД» была очень замедленной. Так, суббренд «J7 Bio» – натуральные мякотные соки и нектары – начал активно внедряться только в 2006 г., т. е. примерно с 5-летним опозданием по сравнению с конкурентом, и только в малой упаковке (425 мл).

Другая тенденция рынка – производство смесей соков – и вовсе осталась в премиальном сегменте без реакции «ВБД». Между тем в 2004 г. компания «Нидан» успешно внедрила линейку смесей соков и нектаров под маркой Caprice. В настоящий момент серия представлена шестью вариантами вкуса:

✓ красного сицилийского и марокканского апельсинов;

✓ яблока и барбадосской вишни;

✓ томата с солью и пряной зеленью;

✓ апельсина, вишни и банана с обработанным зерном;

✓ моркови, апельсина и ананаса;

✓ ягодно-фруктового микса.

Мы сознательно перечислили полную линейку вкусов Caprice, чтобы показать, какие возможности разнообразить предложение здесь имеются. Между тем все основные вкусы, традиционно входящие в ассортимент «J7», только в премиальном сегменте предлагают еще четыре фирмы (бренды Rich, «Я», «Чемпион», Tropicana), и еще столько же вариантов тех же соков есть в среднем сегменте. Ясно, что некоторое разнообразие теряющему рынок «J7» явно бы не повредило бы. Справедливости ради отметим, что в других сегментах «ВБД» освоил выпуск смесей соков, хотя и здесь он не был пионером.

«Работа над ошибками» на соковом рынке ведется «ВБД» не первый год. К решающим прорывам она, по-видимому, еще не привела.

Однако и отрицать важные достижения невозможно. Так, на российском рынке соков формируется новый сегмент – соки с повышенным содержанием витаминов. На Западе подобные напитки занимают 20–40 % рынка соков и нектаров. В России этому мешает предубеждение против добавок «химии» в натуральный сок. Однако мировой опыт показывает, что оно сравнительно легко преодолевается PR-кампаниями. Достаточно сделать привычной мысль, что употребление витаминизированных соков может быть привлекательной альтернативой использованию витаминов в таблетках.

«Вимм-Билль-Данн» принадлежит к числу первопроходцев «обогащенного» сегмента в соковой отрасли. Правда, первоначально компания сочла, что витаминизировать стоит только детский сок («Рыжий Ап»). Однако в дальнейшем целевая аудитория стала трактоваться существенно шире: на рынке появились витаминизированные соки «J7 Идея» и «J7 Имуно». «Вимм-Билль-Данн» явно пытается освоить новый сегмент сокового рынка – выпуск функциональных продуктов с «научной составляющей».

Об актуальности инициатив «ВБД» в описываемой сфере косвенно можно судить по тому признаку, что его уже копируют конкуренты. В 2006 г. в премиальном сегменте «Мултон» начал внедрение смеси соков из семи фруктов (Live! Rich), обогащенной комплексом из семи витаминов.

Сложнее складывается судьба инноваций «ВБД» в сфере упаковки. Основной соковый бренд компании – «J7», как сказано выше, получил высокий литровый пакет формы «призма», улучшивший его облик и сразу сделавший его похожим на сок «Я». Нам, однако, уже приходилось говорить, что стратегия «Me too» («и я тоже») не слишком хороша в обороне (особенно запоздалой) и уж вовсе не годится для завоевывания позиций. Так что усовершенствование упаковки по образу и подобию конкурента вряд ли позволит переломить падение доли «J7» на рынке.

Наряду с этим «ВБД» разработана принципиально новая для России упаковка: бутылка, сделанная из двухслойного, асептического, непрозрачного, ярко раскрашенного пластика. Проекту придавалось большое значение. Для разработки оформления бутылки «ВБД» привлек знаменитое чикагское дизайнерское агентство Source Inc (когда-то оно создало дизайн упаковки напитка Nesquick). Внедрение «J7» в асептической пластиковой бутылке на рынок сопровождалось мощной рекламной кампанией. В итоге в весьма перспективном, если судить по опыту других стран, сегменте соков, упакованных в пластиковые бутылки, к весне 2004 г. «Вимм-Билль-Данн» сумел стать монополистом.

Но, во-первых, гордое одиночество не было долгим. Уже в середине мая 2004 г. лидер рынка «Лебедянский» запустил цех по розливу соков («Фруктовый сад») и сокосодержащих напитков («Фрустайл») в асептическую пластиковую упаковку, а также начал широкую рекламную акцию по их продвижению. Во-вторых, пластиковые бутылочки имеют емкость 425 мл, т. е. не затрагивают самый крупный, литровый сегмент сокового рынка. В-третьих, у многих российских потребителей полиэтиленовая упаковка ассоциируется с дешевым и низкокачественным продуктом (напомним про «народное» пиво в 1,5-литровых пластиковых бутылках). В связи с этим появилась необходимость разъяснения отличий дешевых типов пластиковой тары от внедренной «ВБД» «асептики» (так называемая АсПЭТ).

Но, возможно, еще большие сомнения вызывает позиционирование сока «J7» в новой дорогой упаковке. «Лебедянский», вероятно, неслучайно стал разливать в нее «Фруктовый сад» и «Фрустайл», т. е. напитки из дешевого ценового сегмента, но не свой главный бренд «Я». Да и сам «ВБД» счел возможным выпустить в пластмассовой бутылочке свою дешевую марку «Любимый Сад». Тем самым премиальный имидж сока «J7» вновь оказался поставлен под сомнение – среди соков, предлагаемых в АсПЭТ, все, кроме него, являются дешевыми.

А. Самохин, президент небольшой, но исключительно удачно растущей соковой компании «Сады Придонья» позволил себе на редкость резкий комментарий по поводу маркетинговых проблем «Вимм-Билль-Данн»: «За счет чего все растем сегодня? За счет системных

ляпов „ВБД", это понятно… Кажется, что ты великий и всегда все будешь иметь. А тут оказывается, что у тебя худшая упаковка и ты на два года потерял рынок, потому что сказал: „Я всех поломаю, я в премиумную упаковку дешевый сок налью, а в самой обычной упаковке поставлю премиумный сок“. А так не бывает».

ИНДИВИДУАЛЬНЫЙ РЕЦЕПТ УСПЕХА

ПРЕИМУЩЕСТВА ДИВЕРСИФИКАЦИИПосле всего сказанного о рынке соков может показаться, что у «ВБД» весьма грустные перспективы. Однако это далеко не так. Летом 2006 г. стоимость акций ОАО «Вимм-Билль-Данн. Продукты питания» на Нью-Йоркской фондовой бирже преодолела очередной исторический максимум . А столь масштабный рост цен на акции, как известно, представляет собой очень серьезный индикатор общего здоровья фирмы.По мнению самих представителей «Вимм-Билль-Данн», компания имеет ряд преимуществ по сравнению с другими российскими производителями. К этим преимуществам относят:✓ большие производственные мощности;✓ более высокое качество выпускаемых продуктов;✓ большие возможности по разработке и маркетингу новых продуктов;✓ сильные и диверсифицированные товарные знаки;✓ стабильный доступ к источникам сырья;✓ обширную собственную сеть реализации;✓ акцент на разработку новых продуктов;✓ современную производственную базу и технологии;✓ возможности привлечения внешнего финансирования;✓ сильное руководство.Легко видеть, что приведенный список достоинств «ВБД» охватывает чуть ли не все возможные стороны деятельности фирмы. Между тем из теории фирмы известно, что это практически невозможно. Явнопреувеличенной оказалась, например, уверенность в превосходстве управленческих кадров. Ошибки в управлении брендами на соковом рынке – яркое тому подтверждение. Руководству «Вимм-Билль-Данн» неоднократно пришлось менять руководство бизнес-единицы «ВБД Соки», а в 2006 г. вообще появилась информация о возможной ликвидации этой единицы и объединения молочного, сокового и водного бизнесов в единую структуру.Акцент на разработку новых продуктов на соковом рынке явно хромал, а сильные товарные знаки, даже такие знаменитые, как «J7», вовсе не спасали положение. Что касается современной производственной базы и технологий, высокого качества выпускаемых продуктов или обширной сети реализации, то ими ныне обладают все лидеры рынка.Все это правда, и тем не менее «ВБД» выстоял, сохранив позицию крупнейшего отечественного предприятия пищевой отрасли. Если учесть значительные собственные ресурсы и возможность легкого привлечения финансовых средств извне, то становится очевидным, что контратака на соковом рынке – только вопрос времени.Вероятно, речь идет об одном из первых случаев в истории новой российской экономики, когда в полной мере проявилась устойчивость крупного диверсифицированного предприятия. В мировой практике достаточно много примеров того, как диверсифицированные гиганты делали массу ошибок, проявляли непростительное отсутствие гибкости… и все равно оставались на плаву. Пожалуй, самый знаменитый случай этого рода – «ИБМ». Трудно назвать хоть одно крупное нововведение последних десятилетий, которое не «проспал» бы компьютерный колосс. Точно так же притчей во языцех является ибмовская бюрократия. В связи с этим эксперты десятки раз хоронили «ИБМ». А гигант стоит, периодически попадая под огонь критики, но периодически же и получая рекордные прибыли или захватывая новые рынки. Среди широкой палитры разных и одновременно взаимосвязанных сфер деятельности «ИБМ» всегда находятся такие, которые «вытягивают» общий успех.Правильно организованное крупное диверсифицированное предприятие обладает поразительной живучестью. И если сейчас мотором развития бизнеса «ВБД» являются обогащенные и функциональные молочные продукты (Neo и др.), позволяющие пережить последствия ошибок на соковом рынке, то вполне возможно, что через некоторое время эта роль перейдет к витаминизированным сокам и т. д.