Использование классических инструментов

Классиков должно не только почитать, но и почитывать.

Э. Кроткий

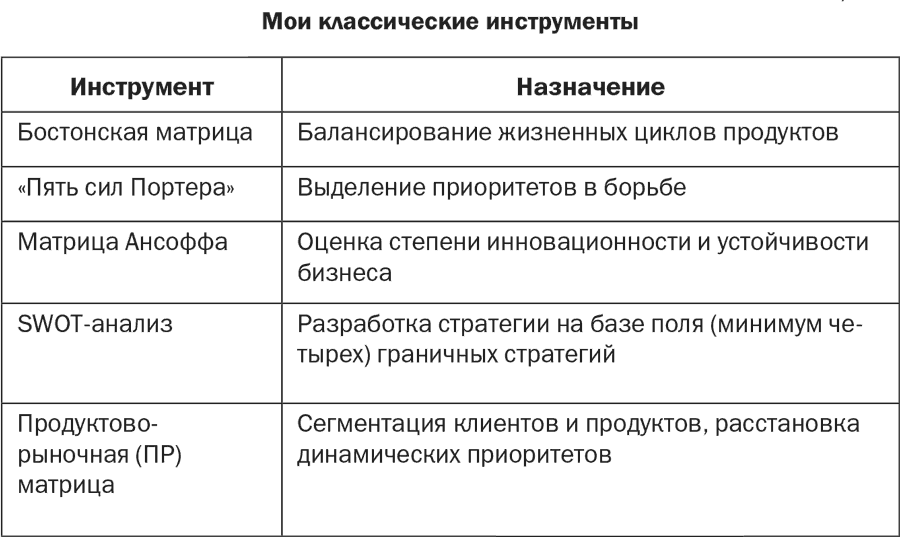

В качестве классических для себя (в конце концов, выбор – дело субъективное) инструментов я выбрал следующие пять (табл. 2.1).

Таблица 2.1

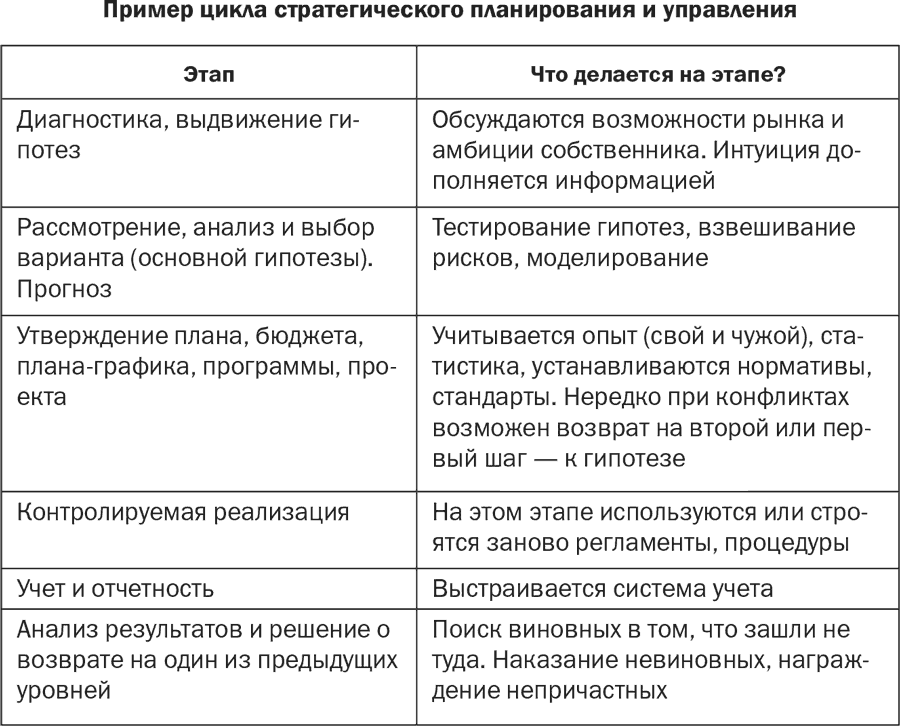

Цикл стратегического планирования и управления можно описать разными способами (от прогноза – до гипноза). Приведу один из них (табл. 2.2).

Таблица 2.2

А вот как связаны в моем представлении этапы и основные инструменты стратегического планирования и управления (табл. 2.3).

Таблица 2.3

ПР-матрица, таким образом, основной оперативный инструмент, задействованный практически на всех этапах работы, а остальные инструменты можно считать скорее аналитическими. Применяются они регулярно или по мере необходимости для внесения коррективов в стратегические и тактические планы.

Почему я не включил в число классических инструментов, к примеру, сбалансированную систему показателей (Balanced Scorecard) или еще какой-нибудь модный инструмент? Классика – то, что прошло испытание временем. Кроме того, рекламная шумиха вокруг новых инструментов сильно преувеличивает их универсальность и всеядность.

Ничего не имею против идеологии Balanced Scorecard:

• как мы удовлетворяем наших акционеров?

• как мы сделаем покупателей довольными?

• как мы можем сделать наши внутренние процессы эффективными?

• как мы можем создать климат для развития компании?

Но сомневаюсь, что этими четырьмя, пусть очень важными, вопросами исчерпываются разнообразные рыночные ситуации. Из рассмотрения изымаются (по крайней мере, в качестве основных) вопросы, связанные с конкурентами, поставщиками, технологическими новинками.

Вместе с тем наличие множества показателей по каждому из направлений в Balanced Scorecard (в качестве примера привожу набор финансовых показателей) наводит на мысль, что это продукт для зрелого и высококонкурентного рынка.

• Суммарные активы.

• Суммарные активы на работника.

• Прибыль в процентном отношении к суммарным активам.

• Прибыльность чистых активов.

• Прибыльность суммарных активов.

• Доходы/суммарные активы.

• Валовая маржа.

• Чистый доход.

• Прибыль в процентном отношении к доходу от продаж.

• Прибыль на работника.

• Доход.

• Доход от новых продуктов.

• Доход на работника.

• Прибыльность собственного капитала (ROE).

• Прибыльность используемого капитала (ROCE).

• Прибыльность инвестиций (ROI).

• Добавленная экономическая стоимость (EVA).

• Добавленная рыночная стоимость (MVA).

• Добавленная стоимость на работника.

• Темп роста в сложных процентах.

• Дивиденды.

• Рыночная стоимость.

• Цена акции.

• Структура акционеров.

• Лояльность акционеров.

• Движение денежных средств.

• Суммарные затраты.

• Оценка кредитоспособности.

• Заемные средства.

• Отношение заемных средств к собственному капиталу.

• Коэффициент процентных доходов.

• Период оборачиваемости дебиторской задолженности.

• Оборачиваемость дебиторской задолженности.

• Период оборачиваемости кредиторской задолженности.

• Период оборачиваемости запасов.

• Коэффициент оборачиваемости запасов.

Я могу использовать перечень этих показателей для справочных целей, но серьезно все их отслеживать в наших условиях – особенно если речь идет о малом или среднем бизнесе – дорого, да и бесполезно. Впрочем, внимательно отслеживая работу конкурентов и коллег, я не исключаю того, что конкретные проекты и результаты со временем убедят меня расширить или модифицировать свой «классический» репертуар.

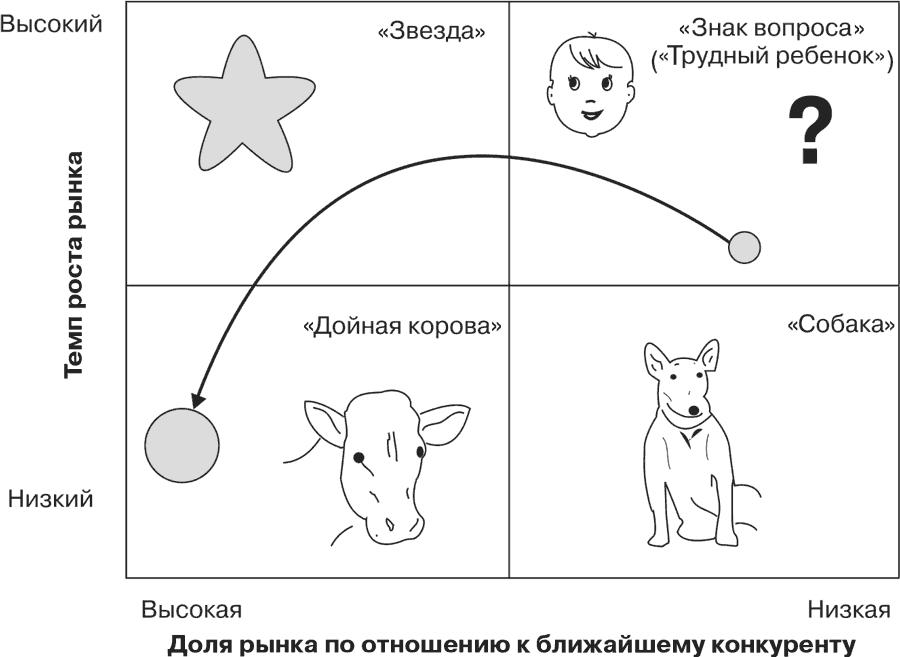

Бостонская матрица

Бостонская матрица (рис. 2.1) была рождена Б. Хендерсоном почти 40 лет назад. Одному из бывших топ-менеджеров General Electric, видимо, трудно было самовыражаться в рамках огромной компании, и он с нуля создал Бостонскую консалтинговую группу и выдал на-гора ряд важнейших инструментов моделирования и планирования.

Суть Бостонской матрицы достаточно проста и тесно связана с понятием жизненного цикла. Ничто на свете не вечно, все рождается, живет и умирает и в разные периоды жизни нуждается в совершенно разных вещах. Из всего многообразия факторов Хендерсон выбрал лишь два: привлекательность (или динамичность, или прибыльность – потом это трактовалось по-разному) сегмента рынка и твое место на этом рынке (новичок, середняк, лидер). Дабы обеспечить движение против часовой стрелки, он расположил ось Х нетрадиционно – не слева направо, а справа налево.

Итак, первый шаг: мы выходим с неким товаром или услугой на привлекательный рынок (зачем нам идти на непривлекательный?). Мы там новички и поэтому попадаем в сектор «Знак вопроса» (его еще называют «Трудный ребенок»). Приходится инвестировать, стараться, гарантий успеха нам, естественно, никто не дает. Часто атака рынка заканчивается неудачей, и вопросительный знак не только начинает, но и завершает наш короткий бизнес-путь. Впрочем, может и повезти.

Рис. 2.1. Бостонская матрица

В этом случае делаем второй шаг: выбиваемся в лидеры или в одни из лидеров (в разных вариантах Бостонской матрицы доля рынка оценивается по отношению к лидеру или к трем ведущим компаниям на данном сегменте), получаем достойную прибыль или даже сверхприбыль, становимся «звездой». Фокус в том, что наш успех не остается незамеченным. На запах прибыли немедленно слетаются новые конкуренты, оживляются старые. Более капризными и требовательными становятся клиенты, они требуют снижения цен, рынок развивается и по мере развития становится уже не таким привлекательным. Как годы не красят женщину, даже очень следящую за собой, так зрелость не делает рынок более прибыльным.

Третий шаг – в сектор «Дойная корова». Мы остаемся лидерами, но уже значительно менее привлекательного рынка. Жить можно, но «звездиться» и шиковать – уже нет. На многих рынках в состоянии «коровы» можно пребывать годами, главное при этом – удерживать свое лидерство и избегать серьезных затрат, из «коровы» «звездой» все равно не станешь, придется пройти жизненный путь до конца и потом уже переродиться, обрести новую плоть в новом «вопросительном знаке».

Рано или поздно, однако, стареют и «коровы».

Четвертый шаг: мы переходим в сектор «Собака», где и рынок непривлекателен, и мы там – не лидеры. Работаем мы уже в ноль или в убыток, однако уходить не хочется – привыкли, жалко, на что-то надеемся. Надо бы принимать жесткие решения, но мы тянем время.

К сожалению, во многих фирмах этапы жизненного цикла продуктов и услуг толком не отслеживают, не анализируют и не прогнозируют, это приводит к множеству ошибок, потере времени и нелепым затратам:

• вкладываются серьезные средства в рекламу умирающих «собак»;

• на одну «корову» пытаются возложить поддержку множества «собак» и «вопросительных знаков»;

• сверхприбыль от «звезды» не аккумулируется на новые проекты;

• руководство, увлеченное «звездами» и «вопросительными знаками», совершенно не думает о «коровах» и «доярах», о том, что для повышения «удойности» следует подумать хотя бы о кормах для «коров» и мотивации для «дояров».

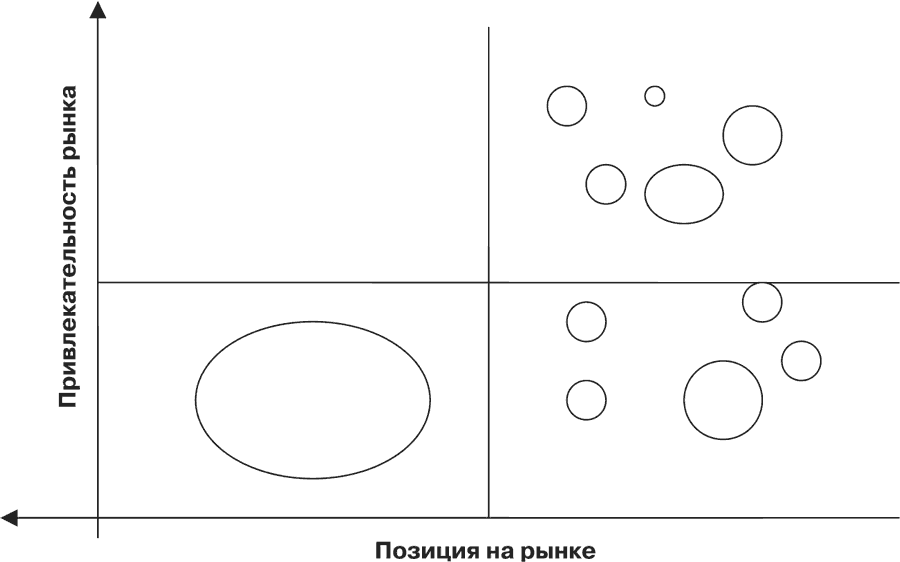

Пример: на совете директоров комбината рассматривается следующая Бостонская матрица. На ней 5 «вопросительных знаков», 5 «собак», 1 «корова» и ни одной «звезды». Заметим, что размеры фигур примерно отображают соотношение объемов, так что «корова» значительно больше каждой из «собак» и «вопросительных знаков» (рис. 2.2).

После продолжительного обсуждения делаем выводы:

• ситуация устойчива, только пока жива наша единственная «корова» (но жить ей осталось года два-три);

• отсутствие «звезд» – очень серьезный минус, который делает наше будущее весьма проблематичным (некому заменить со временем «корову»-кормилицу);

• «вопросительных знаков» многовато, и ресурсы надо бы сконцентрировать, а не распылять;

• значительное количество «собак» существенно снижает прибыль и возможный инвестиционный потенциал.

Рис. 2.2. Пример исходной Бостонской матрицы

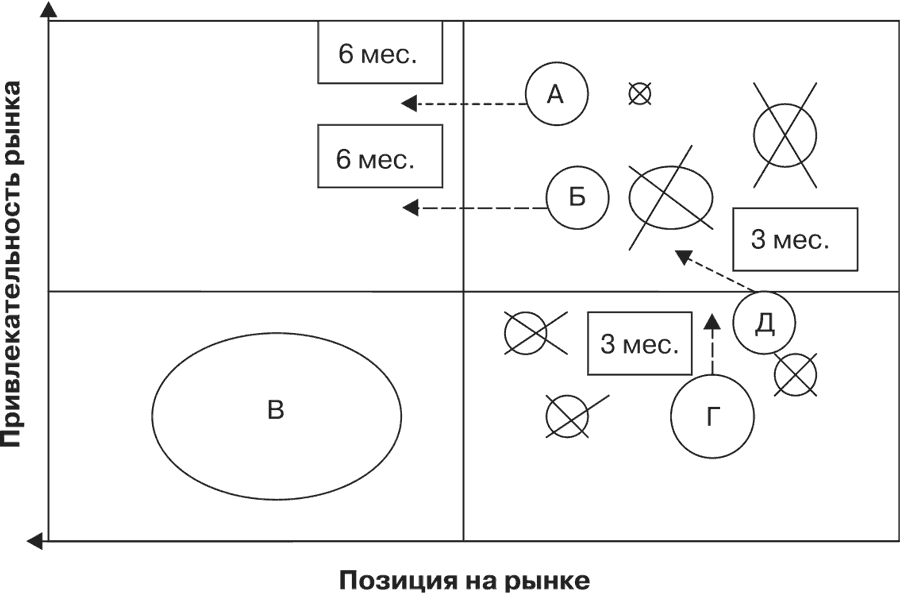

Далее готовятся проекты решений (рис. 2.3).

1. Из пяти «вопросительных» знаков были выбраны два наиболее перспективных – А и Б. Оценивались не только рыночные перспективы этих двух проектов, но и то, что этими проектами руководили молодые амбициозные менеджеры, внятно изложившие, что собираются делать и что планируют получить в итоге. Им было выделено определенное финансирование на шестимесячный срок, достаточный, чтобы перейти в «звезды» или хотя бы вплотную приблизиться к «звездному» квадранту. Остальные три «вопросительных знака» решили закрыть.

2. Также решено было дать «вторую жизнь» одной из «собак» Д, перевести ее в «вопросительные знаки»: руководитель этого бизнес-подразделения получил задание в течение трех месяцев подготовить и представить на утверждение план развития модифицированного товара для своей старой клиентской группы.

3. Три «собаки» было решено закрыть, а вот большую и затратную «собаку» Г пристрелить не удалось. Не секрет, что личные отношения в бизнесе играют немалую роль и логика далеко не всегда главенствует при принятии решений. Так вот руководитель Г как старый друг первого лица комбината (им же на комбинат и приведенный) тоже получил три месяца на переход в «вопросительные знаки», хотя всем, и ему в том числе, было ясно, что это нереально и никаких предпосылок для сохранения жизни продукции Г нет.

4. Высвободившихся руководителей проектов и подразделений было решено использовать в секторе «Дойная корова», разделив его на несколько частей (до этого с «коровой» работали два не очень сильных «дояра», после «перестройки» их стало пять). Кроме того, вновь назначенным руководителям объяснили, что от них ждут результатов и регулярно предоставлять им новые шансы никто не собирается.

Рис. 2.3. Пример принятия решений по Бостонской матрице

Понятно, что сокращение и перевод людей, создание и закрытие подразделений – процесс непростой и психологически очень болезненный, но закрывать глаза на реальность тоже не лучший способ существования.

За истекшие 40 лет Бостонскую матрицу много, активно и с удовольствием критиковали.

• Модель строится на очень нечетком определении рынка (доли рынка) для бизнес-областей. Незначительное изменение в определении может привести к значительным изменениям в доле рынка и к иным результатам анализа.

• Значение доли рынка явно переоценено. Многие переменные оказывают влияние на прибыльность бизнеса, но в модели они просто игнорируются.

• Модель перестает работать, когда ее пытаются применить к таким отраслям, где невысок уровень конкуренции либо незначительны объемы производства.

• Высокие темпы роста – это только один, причем далеко не главный признак привлекательности отрасли.

Появлялись и появляются модификации Бостонской матрицы: матрица МакКинзи, матрица Shell и т. п. Оси становятся более сложными, в каждой из них пытаются по сложным формулам учесть не один, а несколько параметров. Клеток уже не четыре, а больше (девять, например) и по каждой даются конкретные рекомендации, что там лучше делать: инвестировать, сбегать, снимать сливки.

Вместе с тем я лично продолжаю считать оригинальную Бостонскую матрицу очень простым и полезным инструментом, позволяющим качественно оценить рыночную картину во временном разрезе. Более того, стараюсь применять ее не только к продуктам и проектам, но и к сотрудникам, партнерам, конкурентам, ведь жизненный цикл – понятие универсальное.