46. Ранжирование проектов

Для ранжирования проектов применяют следующие методы:

1) метод периода окупаемости;

2) метод «учетной окупаемости капиталовложений»;

3) метод чистой текущей (дисконтированной) стоимости NVP;

4) метод внутренней нормы прибыли IRR.

Период окупаемости. Расчет осуществляется путем постепенного, шаг за шагом, вычитания капитальных затрат из общего их объема суммы амортизационных отчислений и чистой прибыли за очередной интервал планирования (восновном за год). При методе «учетной окупаемости капиталовложений» расчет окупаемости осуществляется путем деления средней прибыли в течение всего срока проекта на средние инвестиции в проект. Для повышения точности анализа применяют методы дисконтирования, которые учитывают «стоимость» денежных поступлений взависимости от времени их получения. При его применении производятся следующие расчеты:

1) путем дисконтирования определяется текущая стоимость каждого движения денежных средств, в том числе и первоначальных инвестиций;

2) суммируются все текущие стоимости, эта сумма равна чистой текущей стоимости (NPV) проекта;

3) если NPV > 0, проект принимается, если NPV < 0, проект отклоняется; при взаимоисключающих проектах выбираются проекты с наибольшей NPV.

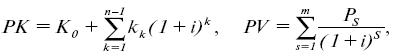

Вызванные инвестициями доходы начали поступать на следующий год после завершения инвестиций. NPV рассчитывают по формуле:

NPV = PV – PK,

где РК – суммарные инвестиции, осуществленные за n последовательных лет, приведенные к году, в котором были завершены инвестиции по данному проекту;

PV – суммарные дисконтированные доходы, полученные в результате инвестиций за m последовательных лет.

где Кк – инвестиции по данному проекту, осуществленные до даты завершения инвестиций (индексом «0» обозначен год завершения инвестиций);

i – годовая ставка процента;

n – количество лет, в течение которых осуществлялись инвестиции;

PS – доход, полученный в s-м году после даты завершения инвестиций;

m – количество лет, в течение которых поступали доходы, обусловленные инвестициями.

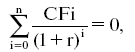

Внутренняя норма прибыли (IRR) равна ставке дисконта – r, при данной ставке текущая стоимость доходов от реализации проекта инвестиций равна текущей стоимости расходов, или:

где CFi – ожидаемые доходы или расходы в периоде i.

Назад: 45. Статистические модели

Дальше: 47. Фондовый рынок