Книга: Конец капитализма? 14 антидотов от болезней рыночной экономики

Назад: Чем опасно неравенство

Дальше: Меры по сокращению неравного распределения богатств

Меры по сокращению неравенства доходов

Нам необходимо признать, что по большей части неравенство в доходах обусловлено глобализацией, технологиями и разницей в образовании, а единственный способ повлиять на все вышеперечисленное – это изменить налоговую политику. Глобализация означает, что компании переносят производство в страны с более дешевой рабочей силой. Технология позволяет компаниям заменить рабочую силу капиталом, если она становится слишком дорогой. Разница в уровнях образования также может легко объяснить различия в заработке граждан одной страны.

И все-таки существует ряд мер, способных сократить несправедливое распределение доходов.

Повышение минимальной зарплаты

Одним из возможных решений является повышение минимального размера заработной платы для рабочих. В США сегодня существует определенное общественное давление в отношении повышения национального минимального уровня зарплаты, который слишком долго составлял всего лишь $ 7,25. Тринадцать штатов уже подняли размеры минимальной зарплаты выше $ 7,25. В штате Вашингтон минимальная зарплата находится на уровне $ 9,32. Демократическая партия выступает за повышение зарплаты до $ 10,10 к 2016 году, после чего предлагает проиндексировать ее в соответствии с инфляцией. Германия и Великобритания увеличили минимальный размер оплаты труда до $ 11,30 в час. В Дании – $ 20,30 в час. В 2014 году Швейцария, которая не имеет минимального размера оплаты труда, отказалась от предложения установить минимальную зарплату в размере $ 25 в час, которая стала бы самой высокой в мире. (Интересный факт: 90 % швейцарских рабочих и так получают эту зарплату.)

Я считаю, что минимальный размер оплаты труда, существующий сегодня в США, – позор для страны. Однако противники повышения зарплаты предупреждают о двух неизбежных последствиях такого решения. Во-первых, некоторые малые компании, едва способные получить прибыль, отдавая рабочим $ 7,25 в час, прекратят свое существование, если минимальную зарплату повысят. Во-вторых, работодатели будут искать другие способы заменить рабочих капиталом. Оба последствия могут означать сокращение рабочих мест, хотя рабочим и будут платить больше.

Я еще вернусь к вопросу повышения минимального размера оплаты труда в главе 3.

Прогрессивное налогообложение

Мы живем в такое время, когда об огромной разнице в доходах постоянно говорят и пишут. Серьезнейшая проблема, с которой столкнулось наше общество, – это стагнация среднего класса и рост числа бедных людей.

В 2014 году Конгресс США принял решение не пересматривать льготы для долгосрочных безработных, хотя правительство сделало недостаточно для того, чтобы обеспечить этим людям рабочие места. Кроме того, была сокращена программа продуктовых талонов, что в итоге означало снижение уровня льгот на 7 % для примерно 45 млн. людей. А потом мы узнаем, что матери-одиночки, которые раньше получали пособия по безработице, больше их не получают и вынуждены вести своих детей в благотворительные столовые, чтобы хоть как-то прокормить.

Поэтому неудивительно слышать участившиеся призывы увеличить налоги для состоятельных граждан. Билл де Блазио, мэр Нью-Йорка, предложил облагать «самых богатых» чуть большим налогом для обеспечения полного рабочего дня, финансирования бесплатных яслей, а также групп продленного дня в школах. «Те, кто зарабатывает от $ 500 000 до $ 1 млн. […] в год, будут платить налог примерно на $ 973 больше. Это меньше чем три доллара в день – для сравнения просто вспомните, сколько стоит ваш соевый латте в ближайшем Starbucks».

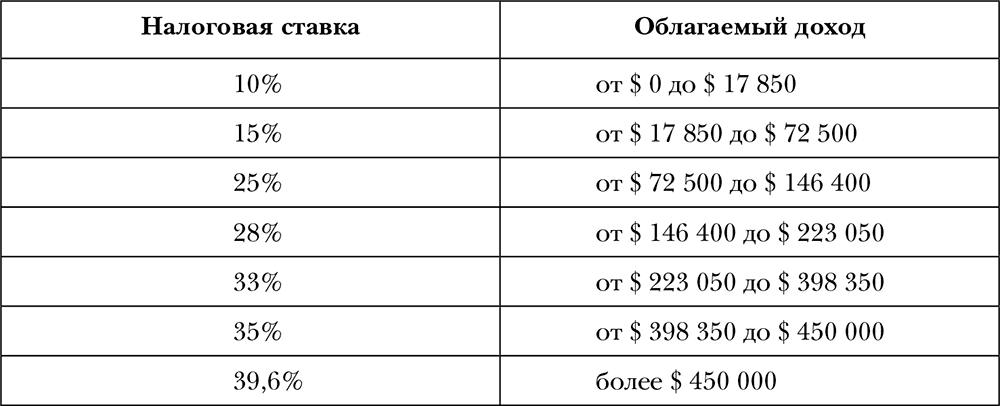

Все это наводит на мысль о прогрессивном налогообложении, при котором налоговая ставка зависит от размеров дохода. Американская система уже прогрессивна. Вот налоговые ставки на 2013 год:

Логичен будет следующий вопрос: является ли налоговая ставка 39,6 % достаточно высокой в условиях, когда неравенство в доходах продолжает расти?

Стоит вспомнить о том, что в 1939 году самая высокая налоговая ставка в США составляла 75 %. Во время Второй мировой войны она возросла до 91 % для доходов свыше $ 200 000, которые в то время считались высокими. В 1964 году она была снижена до 70 %. С начала своего президентства в 1981 году Рейгану удалось сократить максимальную налоговую ставку с 70 % до 50 %, а потом и до 38,5 %. (За это снижение его часто хвалили правые, однако не стоит забывать, что он также и поднимал ставку 11 раз.) Во время президентства Клинтона (1993–2001) ставка поднялась до 39,6 %. При Джордже Буше она оказалась на уровне 35 %. Его налоговые сокращения были объявлены временными мерами, и их планировалось отменить к концу 2010 года, однако этого не произошло. Многие люди считают, что упомянутые налоговые сокращения – единственная причина дефицита в течение следующих десяти лет, когда с 2002 по 2009 год доходы населения сократились на $ 1,8 трлн. Во время кризисного периода с 2008 по 2011 год максимальная налоговая ставка была вновь увеличена до 39,6 %.

Ликвидация офшорных зон

Доходы американских компаний облагаются 35 %-ным налогом. Очевидно, что компании хотят сократить налоговую ставку, если появляется такая возможность. У них есть три способа, как это можно сделать.

Первый способ подразумевает открытие дочерней компании на Бермудах, Каймановых островах или в Ирландии. Итак, американская фирма производит принтер за $ 10 000 в Чикаго и продает его полиграфической компании в Майами за $ 12 000. Компании пришлось бы заплатить налог за $ 2000 прибыли, а именно – $ 700. Однако вместо этого она может продать данный принтер своей собственной «дочке» на Бермудах за $ 10 000 и не получить прибыли. Потом дочернее предприятие на Бермудах продает принтер полиграфической компании в Майами за $ 12 000 и получает прибыль в размере $ 2000. Однако на Бермудах прибыль не облагается налогом (либо он значительно ниже, чем в США). Таким образом, американское правительство теряет $ 700 налогов, и это всего лишь на одной отдельно взятой операции. Было подсчитано, что 362 компании из 500 компаний Fortune проводят подобные офшорные операции. Правительство США теряет огромную сумму выручки от налогов, вынуждая общество либо платить более высокие налоги, либо довольствоваться менее качественными социальным обеспечением, системой образования и здравоохранения.

Второй способ избежать уплаты налогов называется «инверсия». Если американская компания способна доказать, что определенным процентом ее акций владеет другая компания за рубежом, то ей не нужно платить американские налоги с этой доли компании. Например, компания Walgreen может купить ирландскую сеть аптек и продать ей часть своих акций. Ирландская Walgreens будет платить налоги Ирландии, однако они будут значительно ниже, чем в США.

Правительству Соединенных Штатов стоит побеспокоиться в отношении третьей возможности, когда американские корпорации начинают подумывать о переносе своих головных офисов за пределы страны. Консалтинговая фирма Accenture начинала как американская компания, затем она переехала на Каймановы острова, стала открытой компанией в 2002 году, а после переместилась в Ирландию из-за более низких налогов. Eaton Corporation переехала из Кливленда в Дублин, сократив на $ 160 млн. сумму годовых налоговых выплат. Таким образом, около 60 американских компаний либо находятся за пределами страны, либо воспользовались «инверсией», чтобы избежать американских налогов. Эти фирмы не только сократили свою налоговую ношу, они еще и никак не обременены бесконечным увеличением числа государственных постановлений, которое уже сейчас занимает 169 301 страницу.

Габриэль Цукман, профессор экономики в Лондонской школе экономики и протеже Томаса Пикетти, написал небольшую книгу об уходе от уплаты налогов под названием «Потерянное богатство наций». Как сообщает New York Times, Цукман подсчитал, что $ 7,6 трлн., или 8 % мирового финансового богатства, теряется в офшорных зонах. Если бы эти деньги облагались налогом, то к налоговой выручке прибавились бы еще $ 200 млрд. ежегодно.

Цукман пошел и дальше, подсчитав, что 20 % всей прибыли американских компаний переправляются в офшорные зоны. Это позволяет компаниям платить налог размером 15 %, а не принятым официально в 35 %. Американские компании сосредоточили $ 1,95 трлн. за пределами страны. Американские компании не платят американские налоги на прибыль, заработанную вне пределов страны, если эти деньги остаются за границей, как правило, на Бермудах, в Ирландии, Люксембурге, Нидерландах и Швейцарии. В 2013 году Apple заработала $ 54,4 млрд. за рубежом, IBM – $ 52,3 млрд., а Microsoft – $ 76,4 млрд. Были предложены различные решения проблемы: либо уменьшить налог на прибыль до 25 % или ниже, либо поменять налоговую схему и сделать обязательным условием инвестирование этих прибылей в банки, расположенные на территории США.

Цукман советует США и другим странам создать мировой реестр частного и корпоративного богатства (так же как существует мировой реестр владения недвижимостью) и вынудить банки раскрыть информацию о вкладах. В 2010 году в США приняли Закон о налоговом раскрытии иностранных счетов, который позволяет Налоговому управлению США оказывать давление на зарубежные банки, чтобы они раскрыли информацию о счетах американских вкладчиков и корпораций. В 2012 году США наложили штраф размером $ 1,9 млрд. на HSBC, британский банк, в связи с некачественным контролем за легализацией денег. Штрафы также настигли Barclays, ING и Standard Chartered.

В 2010 году республиканское правительство сократило под влиянием движения «Чаепитие» бюджет Налогового управления США на 14 %, что стало причиной сокращения большого числа сотрудников, ухудшения соблюдения налогового права, менее качественного обслуживания налогоплательщиков. Если в 2010 году Налоговое управление было в состоянии проверить 30 % налоговых деклараций, то в 2013-м только 24 %. Это означает, что правительство собрало меньше средств для строительства дорог, очистки воздуха и воды, улучшения системы здравоохранения и принятия других не менее важных государственных решений.

Подводя итог, можно сказать, что самая высокая налоговая ставка в отношении физических лиц была в течение Второй мировой войны, затем она снизилась до 70 %, потом до 50 %, после – до 38,5 и 35 %, однако позже вернулась на уровень 39,6 %. Республиканцы всегда выступали за снижение налоговой ставки для богатых, объясняя это тем, что людям необходима мотивация, чтобы работать лучше.

Совершенно иной философией налогообложения руководствуются скандинавские страны, где максимальная налоговая ставка составляет 70 % в Швеции и 72 % в Дании. Скандинавские страны заботятся об образовании и здоровье своих граждан с момента их рождения и до самой смерти. Вероятность того, что скандинавская семья не сможет позволить себе медицинское обслуживание, крайне мала, ей также нет нужды откладывать огромные суммы денег на будущую пенсию.

В 2014 году с подачи президента Франсуа Олланда во Франции была введена максимальная налоговая ставка на уровне 75 % на доходы свыше € 1 млн. Правительство объяснило свое решение тем, что € 1 млн. в год – солидный заработок для любого гражданина страны, и поэтому от большей суммы государство имеет право потребовать 75 %. Конечно, это вызвало серьезные протесты в сфере бизнеса, и даже футбольные команды Франции пригрозили тем, что могут покинуть страну.

Я бы добавил к данному закону одно из двух положений, которые бы способствовали принятию этой 75 %-ной ставки. Первое – поместить собранные налогом средства в отдельный государственный фонд для помощи бедным студентам. Второе предложение – отдавать деньги благотворительной организации, занимающейся целым рядом социальных вопросов, у которой каждая семья могла бы попросить о помощи, в которой она особенно нуждается.

Международный валютный фонд (МВФ) взял курс на борьбу с неравенством доходов. Кристин Лагард, глава МВФ, руководствовалась этим, принимая решения о финансовых программах для стран-участниц. В официальном заявлении МВФ в 2014 году говорилось о том, что «неравенство в доходах может стать макроэкономической проблемой для правительств стран, и фонду необходимо обозначить макроэкономические последствия неравенства».

Как более высокая налоговая ставка отразится на желании богатых работать и зарабатывать? Консерваторы предупреждают, что талантливые директора, финансисты, спортсмены и кинозвезды станут не так много работать, снизится качество их труда, и результатов будет меньше. Они говорят о том, что если граждане с высоким доходом начнут работать меньше и не способствовать открытию новых компаний, то число рабочих мест сократится, возрастет безработица, упадет средний уровень доходов. Они также добавляют, что количество благотворительных организаций уменьшится, а долгосрочное инвестирование в инфраструктуру сойдет на нет. Консерваторы говорят о том, что классовая борьба сделает каждого еще беднее. Так почему же мы должны облагать богатых налогом свыше 39,6 %?

Конечно, не существует достаточных доказательств в защиту этого аргумента. Когда американское правительство взимало высокие налоги с богатых граждан, мы часто наблюдали периоды высокой занятости и высоких доходов. Страна процветала чаще во времена правления левой Демократической партии, чем во времена правой Республиканской партии. Мы не можем утверждать, что все люди с большим доходом будут реагировать одинаково. Я знал генерального директора одной крупной хлебной компании, уверявшего меня, что управление фирмой доставляет ему такое удовольствие, что он делал бы это и за $ 1 млн. в год. Мэр Майкл Блумберг, который в течение своего 12-летнего периода правления сделал Нью-Йорк одним из самых процветающих городов, настоял на годовой зарплате размером всего в $ 1 млн., потому что, по его словам, у него есть все необходимые средства, чтобы быть довольным своей жизнью.

Я считаю, что в основе мотивации и руководителей компаний, и частных предпринимателей лежат три вещи: власть, независимость и креативность. Я не думаю, что увеличение ставки налога на доход физических лиц крайне негативно отразилось бы на ВВП, однако с этим можно поспорить. Экономическая теория предлагает следующий взгляд на эту проблему. Закон убывающей отдачи гласит, что последующее увеличение дохода приносит убывающую отдачу или удовлетворение. Закон предполагает, что дополнительный заработок размером в $ 10 000 лучше способствует благосостоянию рабочего, чем потеря $ 10 000 повредит благосостоянию миллионера. Одно исследование выяснило, что ощущение благосостояния возрастает до тех пор, пока доходы не составят $ 75 000 в год, однако дальнейший рост доходов не приносит особого ощущения счастья. Мы можем предположить, что богатому человеку проще отказаться от $ 10 000, чем бедному.

Поднятие ставки налога для богатых может показаться почти невыполнимой задачей, если мы подумаем, что оно должно быть одобрено Конгрессом. Политики могут выполнять свои служебные обязанности, если они способны достать деньги. Новоиспеченный республиканец должен платить $ 500 000 в год Республиканской партии, необходимо также помнить и о средствах на проведение его собственной кампании. Большая часть денег поступает скорее от состоятельных людей, а не от представителей среднего и рабочего классов. У политиков не остается выбора – им приходится поддерживать богатых и выступать за то, чего они хотят. А богатые в большинстве своем не хотят платить высокие налоги.

При условии что богатые получают все большую часть ВВП, на бедных и рабочих приходится все меньше денег. Недостаточная платежеспособность среднего гражданина снижает, в свою очередь, экономический рост и приводит к дальнейшему обеднению низших слоев населения. Это отчасти привело к возникновению движения «Захвати Уолл-стрит». Оно выросло за месяц из демонстрации со всего лишь 75 участниками в маленьком парке Манхэттена до десятков тысяч протестующих в сотнях городов в 80 странах. В будущем мы должны ожидать еще больше протестов и политических столкновений. В прошлом таких протестующих называли коммунистами, и богатым удавалось упрятать их за решетку. Я считаю, введение высоких налогов невозможным без нового периода «красной паники» и обвинений демократов в том, что они начали «классовую борьбу».

Сокращение доли зарплаты руководства по отношению к зарплате рабочих

В 2010 году Конгресс принял закон, требующий от публичных компаний сократить долю зарплаты генеральных директоров по отношению к средней зарплате в компании. Цель – помочь сотрудникам компании выравнять уровень зарплаты. Президент Обама сделал специальное предложение по снижению высоких зарплат директоров. Он заявил, что последняя должна быть соотносима с минимальным размером федеральной оплаты труда.

В то время его собственная зарплата размером в $ 400 000 была в 27 раз выше федеральной минимальной зарплаты $ 7,25. Если бы минимальный размер зарплаты вырос до $ 10,10, то его зарплата была бы выше уже в 20 раз. Он предложил, чтобы компании, ведущие дела с федеральным правительством, не платили своим директорам больше чем в отношении 20 к 1. Это бы означало, что правительство прекратит сотрудничество с Oracle (1284 к 1), General Electric (495 к 1) и AT&T (339 к 1). И хотя в настоящий момент его предложение невозможно было бы воплотить в жизнь, оно по крайней мере демонстрирует поиск возможных решений по ограничению крайне высоких зарплат в федеральном и частном секторах. В штате Род-Айленд в данный момент обдумывают принятие закона, запрещающего правительству покупку товара у компаний, которые платят своему руководству сумму, в 32 раза больше, чем рабочему этой компании.

Другое предложение – разрешить компаниям платить их директорам столько, сколько они хотят, однако облагать от 50 до 70 % этой суммы налогом, если будет превышено установленное соотношение зарплаты директора и среднего рабочего.

Европейская комиссия активно призывает страны ЕС воспользоваться политикой ограничения зарплаты. Каждой публичной компании рекомендуется учитывать соотношение зарплат генерального директора и среднего сотрудника. Компаниям следует обдумать влияние высокой зарплаты руководителя на долгосрочное развитие компании. После того как стало известно о крайне высоких премиях, выданных некоторыми главными европейскими банками, в Евросоюзе подумывают запретить премии банкиров, более чем в два раза превышающие уровень фиксированной зарплаты.

Ликвидация налоговых лазеек

Существует много налоговых лазеек и скидок, чья стоимость превышает $ 1 трлн. Они очень выгодны богатым людям. Налоговые лазейки нелегальны, однако они явно выгодны состоятельным американцам и не дают никаких преимуществ бедным. Эти лазейки наряду с сокращением объема вмешательства в экономику делали богатых еще более богатыми и сделали неизбежным мировой экономический кризис. Они также превратились в потерянные для государства мультимиллиарды долларов, которые могли бы помочь сократить огромный годовой дефицит США. Ральф Нейдер, ведущий представитель идеологии антипотребительства, считает, что все виды доходов, начиная от зарплат, дивидендов и заканчивая прибылью на капитал и рентой, должны облагаться налогом с одинаковой ставкой, чтобы невозможны были лазейки в законе. Вот три вида главных налоговых лазеек.

1. Ставка налога на прирост капитала. Граждане, которые вкладывали средства в ценные бумаги в течение более чем одного года, а затем продавали их, платили ранее налог 15 %, который был ниже обыкновенного налога на прирост. Ставка налога на прирост капитала увеличилась до 20 %, а потом еще до 23,8 %. Целью этого повышения было стремление удержать инвесторов при первоначальных ценных бумагах, сделать так, чтобы они не слишком часто меняли пакет акций. Проблема в том, что большинство обеспеченных людей, как правило, вкладывают свои деньги в ценные бумаги, которыми они владеют больше одного года, а поэтому их реальная ставка налога составляет от 20 до 23,8 %. Это сильно контрастирует с налоговой ставкой тех, которые получают зарплату: они так или иначе платят налог до 35 %. Во время предвыборной борьбы перед президентскими выборами в 2012 году было обнаружено, что в 2011-м Митт Ромни заработал $ 13,7 млн., однако его налоговая ставка составила 14,1 % к его доходу. Финансист Уоррен Баффетт сказал, что ему стыдно платить налог 15 %, когда налоговая ставка для его секретаря значительно выше. Баффетт выступал за более высокую налоговую ставку для граждан с большим доходом, выигрывающих от налоговых ставок на прибыль от капитала, которые ниже, чем ставки с регулярного заработка. Было подсчитано, что за период с 2011 по 2015 год Казначейство США потеряло из-за этой налоговой лазейки около $ 457 млрд.

Есть также попытки покончить с ситуацией вокруг фиксированной доли вознаграждения. Фиксированная доля вознаграждения – это доля прибыли, которую в качестве зарплаты получают главные партнеры частного акционерного капитала и хедж-фондов, и это без учета начальных средств. Такой способ оплаты труда должен мотивировать главного партнера (например, управляющего фондом) делать все возможное, чтобы улучшить работу фонда. Как правило, фиксированная доля вознаграждения составляет около 20 % годовой прибыли фонда. Так как во всех фондах относительно низкий управленческий гонорар, то он рассматривается только как способ покрыть затраты на управление фондом без учета оплаты труда управляющему фондом. Таким образом, фиксированная доля вознаграждения считается первоначальным источником дохода для главного партнера.

Критика касается налога на прирост капитала, который составляет только 15 или 20 % в отношении фиксированной доли вознаграждения, потому что это еще один пример привилегированного положения богатых налогоплательщиков. Главный партнер хедж-фонда должен платить обыкновенный налог со своего дохода, потому что это вознаграждение за его труд по управлению фондом, а не за его капитал.

2. Вычет процентов по ипотечному кредиту. Любой, кто покупает жилье в ипотеку, имеет право вычесть проценты по ипотечному кредиту из своей налоговой декларации. Данный вычет должен способствовать тому, чтобы больше людей покупали жилье (а не снимали его), потому что тогда они сильнее привяжутся к своему району/городу и будут больше о нем заботиться. (Обратите внимание на тот факт, что большинство остальных стран не делают своим гражданам подобных предложений, а люди все равно покупают дома.) Эта налоговая лазейка обойдется Казначейству США в $ 464 млрд. в период с 2011 по 2015 год. Получается так, что недомовладельцы (например, арендаторы) субсидируют домовладельцев. Домовладелец с доходом выше $ 200 000 получает годовую налоговую льготу, превышающую $ 2200. У него также есть еще одна налоговая льгота по ипотеке, если он покупает второй дом, что опять же идет на руку прежде всего богатым людям, потому что именно они скорее всего будут покупать второй дом. Более того, большинство домов богатых граждан расположено в Калифорнии и на северо-востоке страны, а это значит, что данные льготы будут распределены географически неравномерно.

3. Налог на доход от внешней торговли компаний США. Компании, ведущие торговлю по всему миру, могут избежать налога на доход от внешней торговли, если они не приносят этот доход обратно в США. В 2013 году 1000 крупнейших компаний страны заявили о $ 2,1 трлн. таких доходов. Компании вроде Apple, GE, Pfizer, Merck и им подобные хранят свои сбережения в офшорных зонах. Если они принесут эти деньги в страну, реальная налоговая ставка составит 35 %. Оставляя их за рубежом, акционеры не получают прибыли с них в дивидендах, а компания не может использовать данный доход, чтобы выкупить свои акции. Apple, например (по иронии судьбы), обдумывает возможность собрать деньги с помощью выпуска облигаций и потратить их на выплату дивидендов и запуск программы обратного выкупа акций. Между тем Казначейство США отказывается облагать налогом зарубежный доход Apple. Возможно, кто-то скажет, что правительству стоит понизить налоговую ставку на зарубежный доход до 10 или 20 %, если это заставит компании принести большую часть этих денег «домой» и инвестировать в США.

Проблема может даже усугубиться. Некоторые американские компании подумывают о реинкорпорации в другой стране, где корпоративный налог не так высок. Например, Pfizer – крупнейшая фармацевтическая компания в США – собирается купить AstraZeneca, другую крупную фармацевтическую компанию, и зарегистрировать объединенную фирму в Великобритании. Такие действия называют инверсией: за последние 30 лет 50 американских компаний воспользовались инверсией, причем 20 из них – в течение последних двух лет. США стремятся ликвидировать эту налоговую лазейку, особенно для американских компаний, 80 % выручки которых оседают за пределами страны.

Улучшение системы социального обеспечения

Трансфертные платежи – это деньги, которые государство предоставляет своим гражданам. Их примером могут служить определенные виды налоговых кредитов, программа «Социальное обеспечение», пособия по безработице, социальные пособия, пенсии по инвалидности. Вот две сферы, в которых трансфертные платежи можно было бы сделать более справедливыми:

• Расширить программу налогового кредита на заработанный доход. В США действует масштабная программа денежной помощи бедным, которая в 2010 году обошлась государству в $ 61 млрд. Она предоставляет до $ 3305 в год малообеспеченным семьям с одним ребенком и до $ 6143 бедным семьям с тремя или более детьми. Программа не распространяется на бездетные семьи с очень низким доходом. Если расширить ее в этом направлении, то можно будет постепенно отказаться от продуктовых талонов и других разнообразных проектов, цель которых – обеспечить всем достойное существование.

• Проводить более тщательную проверку нуждаемости перед тем, как утверждать трансфертные выплаты. Я помню одного своего достаточно обеспеченного знакомого, который жаловался, что получает каждый месяц $ 3500 по программе «Социальное обеспечение». И хотя официально он имел на это право, потому что когда-то вкладывал деньги в фонд «Социальное обеспечение», однако, по его словам, он не должен получать эти деньги. Федеральные трансфертные платежи не должны доставаться гражданам с хорошим доходом и состоянием. Кроме всего прочего, есть огромное количество безработных, которые получают пособия по инвалидности, хотя они не инвалиды. Поэтому, прежде чем выплачивать пособия в рамках «Социальной защиты», необходимо проводить тщательную проверку нуждаемости.