Параметры риска опционов

В сделках с производными товаром является сама неопределенность.

Параметры риска опционов

Предыдущие десять глав полностью подготовили вас к тому, чтобы котировать опционы и разрабатывать стратегии. Единственное, чего вам не хватает, — практики использования программного обеспечения для оценки опционов. Часть III предназначена для инвесторов, желающих быть уверенными в том, что они принимают профессиональные решения. Она обязательна для тех, кто планирует управлять собственной опционной позицией, а не держать ее до конца срока. Эта часть также важна для риск-менеджеров.

* * *

До настоящего момента мы рассматривали опцион как актив, сохраняемый до конца срока его жизни. Мы строили графики, рассчитывали точки окупаемости и занимались дельта-хеджированием, не уделяя особого внимания факторам, влияющим на цену опциона в течение срока его жизни. Иными словами, мы почти не рассматривали цену перепродажи опциона в течение срока его жизни.

В действительности опцион может быть перепродан, как и любой другой актив. Соответственно, в любой момент жизни опциона можно определить его рыночную стоимость, т.е. опцион можно оценивать «по рынку» так же, как вы переоцениваете цену акции или валюту. Но определив текущую рыночную стоимость опциона, необходимо осмыслить факторы, влияющие на его цену. Эти факторы не ограничиваются направлением движения рынка, как это бывает с акциями или другими базовыми активами. Они включают в себя время, оставшееся до истечения опциона, статистическую волатильность (сигму) базового актива, а также ряд менее важных факторов (например, изменения в процентных ставках/размере дивидендов базового актива и т.д.).

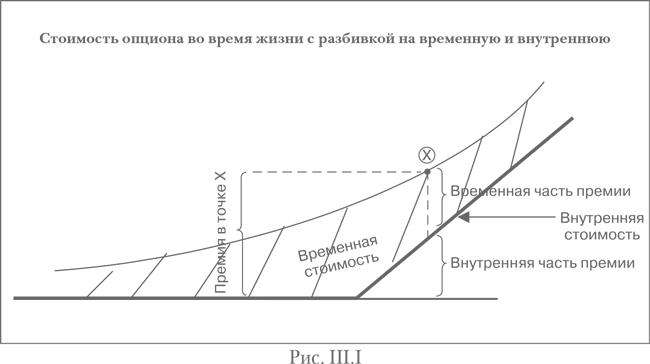

Как видно из рис. III.I, изученные ранее графики — это графики внутренней стоимости, предполагавшие только стоимость в момент истечения. До истечения цена опциона должна быть выше за счет временной стоимости.

Именно многообразие факторов, влияющих на временную стоимость (о них рассказывается в этой части), приведет вас к выводу: торговля опционами в большей степени основана на относительных ценах, чем на абсолютных. Хорошим сравнением в этой связи являются машины. Конечно, «Мерседес» дороже «Жигулей», но как сравнить разные «Мерседесы»? Получается: чем новее машина, тем больше срок ее службы, тем меньше расходы на обслуживание, тем больше остаточная стоимость… Иными словами, вроде и дорогая машина, но с учетом низкой цены обслуживания и высокой остаточной стоимости — не такая дорогая, как кажется исходя из объявленной цены, особенно если вы не собираетесь ею пользоваться 20 лет!

Глядя на цены опционов с разными премиями, ценами исполнения или датами истечения, нельзя сказать, какой из них относительно дешев или дорог, опираясь только на абсолютную цену (например, опцион, стоящий 1 руб., не обязательно дороже опциона, стоящего 50 коп.). Чтобы сравнить цены опционов, надо посмотреть на их текущие теоретические цены — цены, измеряемые в единицах ожидаемой волатильности (implied volatility). Ожидаемая волатильность — мера измерения цены опционов.

В следующих главах рассмотрены параметры, необходимые для полного анализа опционов.