Предисловие

Книга кандидата экономических наук Саймона Вайна, руководителя Инвестиционно-банковского блока «Альфа-Банка», служит источником ценной информации для специалистов по срочным операциям на фондовом и валютном рынках. Решения многих проблем, приведенные в этой книге, нельзя найти ни в российской, ни в западной литературе. Поэтому первое издание книги было опубликовано в США на английском языке и вошло в списки рекомендованной литературы ряда западных университетов, включая Кембридж. Важными особенностями книги являются ее практическая направленность и удобство восприятия: по каждой теме даны упражнения, помогающие закрепить пройденный материал.

Хотя книга написана прежде всего для профессионалов, ее с интересом прочтут начинающие работники банков, инвестиционных и страховых компаний, а также аспиранты и студенты финансовых вузов.

За четыре последних десятилетия индустрия производных финансовых инструментов из одноразовых сделок выросла в ежедневные потоки бизнеса, измеряемые в миллиардах долларов. Вследствие высокой эффективности этой новой области многие финансовые компании преобразовали стратегии развития и затратили сотни миллионов долларов на организацию специальных подразделений для этого бизнеса.

Индустрия деривативов развиваться и в России. Поскольку значительную часть валютных доходов страны обеспечивает экспорт сырья, России весьма выгодно страховать поступления от экспорта именно с помощью деривативов. Расширение международной торговли, планируемое российским правительством, сопряжено с крупными валютными рисками; и это также потребует страхования. Рост индустрии сбережений тоже требует инструментов, снижающих волатильность доходов. И значит, потребуются российские специалисты, способные обслуживать возрастающие нужды рынка.

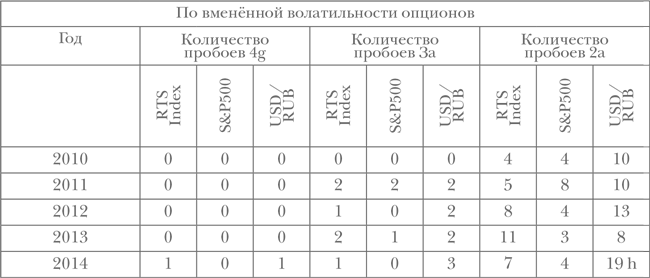

Это четвёртое издание книги. В целом оно не претерпело изменений, но актуальность изложенных в ней знаний в период 2008–2015 гг. возрасла. Таблица ниже показывает любопытную статистику. Сигмы — показатель волатильности рынка. В теории она должна быть нормально распределенной и только три раза в год отклонение от средней может превышать три сигмы, т.е. историческая волатильность может расти, но рывками в рамках трех сигм.

При этом в развитых странах такие события происходят трижды далеко не каждый год. В таблице представлено количество движений свыше трех сигм за указанные годы. Но для яркости примера мы показали «пробои» правила не на исторической волатильности, а на вмененной (также известной как «подразумеваемой»). Эта мера представляет из себя историческую волатильность откорректированную на ожидания опционных дилеров, т.е. уже учитывающую многие факторы, включая ожидания о будущих движениях.

Таблица показывает, что количество колебаний сверх трех сигм даже в попытки учесть ожидаемые рынкрм события было значительным, не говоря уж о пограничных двух сигмах. Что это значит? Это значит, что рынок опционов представляет очень интересные возможности заработать сверх ожиданий, но и риски его очень велики. Поэтому участникам нужно понимание работы этой группы инструментов в практических условиях, а не только общетеоретическая подготовка по предмету.

Цель предлагаемой книги — предоставить действенные практические рекомендации по использованию опционов: для трейдеров, инвесторов, специалистов по продажам, экспертов по финансовым рискам корпораций. Она охватывает опционы на валюты, сырье, долги и акции.

В книге учитывается опыт западных компаний. В ней также обобщены лекции и семинары, проведенные автором в США и ряде стран Европы и Латинской Америки. Анализируя их, автор пришел к выводу, что практики предпочитают объяснения производных инструментов, в которых финансовая математика сведена к минимуму. Книга ориентирована на эту группу читателей.

В книге подробно освещаются темы, относящиеся к трейдингу и хеджированию (страхованию от финансовых рисков); кредитным и рыночным рискам; специфическим вопросам валютных опционов; психологическим аспектам трейдинга и инвестиций. Поскольку некоторые концепции, необходимые для понимания опционов, сложно объяснить без освещения механизма работы других классов производных инструментов, в книге рассматриваются также форварды, фьючерсы и свопы. Таким образом, книга должна дать максимально полное представление о практических аспектах использования опционов в связи с другими инструментами.

Для специалистов по хеджированию, кредитным и рыночным рискам производных инструментов автор подготовил полуавтономные блоки, компактно резюмирующие ранее изложенную информацию в приложении к данным предметам.

Главы 1–10, 19–20 и 23–25, ориентированы на специалистов по маркетингу; главы 1–20 — на инвесторов и трейдеров, использующих опционы без хеджирования. Для менеджеров кредитных и рыночных рисков полезны части VI и VII. Всем группам специалистов автор рекомендует часть VIII, раскрывающую важные психологические аспекты работы на финансовых рынках.

Несколько слов об особенностях использования терминологии и структуры книги. Для максимального отражения рабочей действительности автор иногда применяет разную терминологию, относящуюся к одним и тем же финансовым предметам и операциям. Это необходимо, поскольку область опционов изобилует дублирующими терминами. В этих же целях используется терминология как на русском, так и на английском языке.

Часть учебного материала излагается не в тексте, а в ответах к упражнениям, которые выделены серым цветом. Читателю рекомендуется прочитать их даже в том случае, если он не выполняет упражнений.

Для минимизации объема необходимого чтения общеобразовательные элементы вынесены в «Дополнительную информацию», а специфические — в «Вопросы».

Автор благодарен Филиппу Хальперину за ценные идеи, а профессору Я. М. Миркину и Гене Иоффе — за рекомендации в подготовке публикации.